Portfoliocheck: Value-Investor Bill Nygren setzt jetzt voll auf die NASDAQ

Bill Nygren zeichnet sich durch einen wertorientierten Investmentansatz aus, der auf langfristigem Wachstum und fundierter Unternehmensanalyse basiert. Der Investmentstil des profilierten Finanzexperten und Fondsmanagers ist geprägt von einem tiefen Verständnis für die Fundamentaldaten von Unternehmen, kombiniert mit einem klaren Blick für langfristige Potenziale.

Er erwarb seinen MBA an der Columbia Business School und begann seinen Aufstieg in den 1980er-Jahren bei Harris Associates, wo er zu einem der führenden Portfoliomanager avancierte. Dort betreut er als Portfoliomanager und Chief Investment Officer drei Fonds der Oakmark-Familie mit einem Anlagevolumen im zweistelligen Milliardenbereich. Darunter fallen der bekannte Oakmark Fund, der seit Gründung 1991 eine durchschnittliche jährliche Performance von 13 % vorzuweisen hat, sowie der Oakmark Select Fund und der Oakmark Global Select Fund.

Nygren ist Experte darin, Chancen in unterbewerteten Aktien zu erkennen und damit nachhaltiges Wachstum für die Anleger zu generieren. Er ist somit ein klassischer Value-Investor. Er ermittelt den fairen Wert eines Unternehmens und kauft dessen Aktien nur, wenn sie mit erheblichem Abschlag an der Börse zu bekommen sind. Dieses Konzept der Sicherheitsmarge geht auf Benjamin Graham zurück und Nygren stellt damit sicher, nicht mehr als 60 % des von ihm ermittelten Werts zu bezahlen.

"Wir wollen überdurchschnittliche Unternehmen zu durchschnittlichen Preisen." (Bill Nygren)

Doch Nygren kauft nicht irgendwelche billigen Unternehmen, sondern er achtet auf ganz bestimmte Schlüsselfaktoren: einen hohen Free Cashflow, eine möglichst hohe Eigenkapitalrendite und idealerweise eine signifikante Beteiligung des Managements am Unternehmen, so dass es ein hohes Eigeninteresse am nachhaltigen Unternehmenserfolg hat.

Darüber hinaus investiert Nygren auf lange Sicht und mit viel Geduld. Statistisch gesehen liegt das Verlustrisiko bei Aktien nach 12 Jahren Anlagedauer bei null. Und das zahlt sich aus: Nygren erzielte über die letzten zehn Jahre 12 % pro Jahr und lag damit durchschnittlich 1,5 % besser als der S&P 500.

In seinem Investorenbrief zum 2. Quartal 2024 verwies er auf die erneut überdurchschnittliche Performance von Wachstumswerten, was bei relativer Betrachtung die Renditen von Oakmark belastet habe, da man hier unterrepräsentiert sei. Andererseits eröffne dies Möglichkeiten zum Kauf von unterbewerteten Wertpapieren aus anderen Sektoren. Im Anlagegeschäft sei die Grenze zwischen (zu) früh und falsch fließend und auf welcher Seite man stehe, werde sich erst im Nachhinein herausstellen. Der Markt habe Oakmark in diesem Jahr bisher eindeutig falsch aussehen lassen, aber Nygren zeigt sich überzeugt, dass solche Value-Investitionen langfristig Überrenditen erwirtschaften werden.

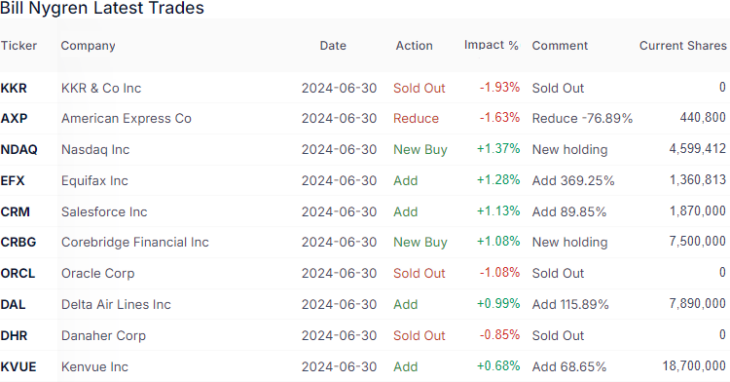

Top Käufe und Verkäufe im 2. Quartal 2024

Bill Nygren hatte zum Ende des Quartals 55 Werte im Depot, darunter zwei Neuaufnahmen. Seine Turnoverrate stieg gegenüber dem Vorquartal erneut von 11 auf 12 %. Dieser Wert ist für Nygren weiterhin atypisch hoch. Dazu erklärte er, eine höhere Inflation führe zu höherer Volatilität an den Märkten und er nutze diese aus, um bei höher bewerteten Aktien Positionen glattzustellen und sich auf solidere und niedrig bewertete Aktien zu fokussieren. Das führe zu einer erhöhten Handelstätigkeit in seinem Portfolio.

Die größte Veränderung brachte der vollständige Verkauf von KKR mit sich, nachdem er bereits in den Vorquartalen bei steigenden Kursen immer wieder Anteile abgestoßen hatte. Der Aktienkurs des Finanzinvestors hat sich auf Sicht von 12 Monaten knapp verdoppelt und alleine seit dem Jahresstart gewann er rund 55 % hinzu. Und auch die zweitgewichtigste Reduzierung betrifft den gut gelaufenen Finanzsektor, wobei Nygren bei American Express mit einem Teilverkauf von 77 % seiner Anteile noch keinen kompletten Positionsabbau vollzogen hat. Dieser ist bei Oracle und Danaher inzwischen erfolgt.

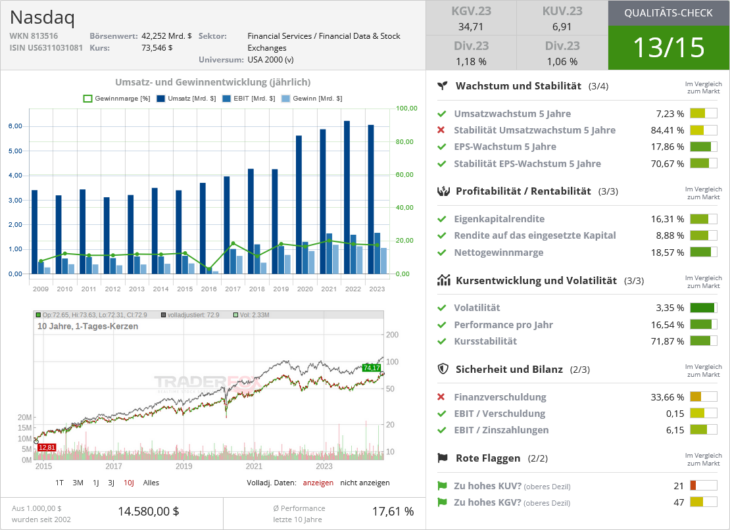

Neu im Depot hat Nygren nun die Technologiebörse NASDAQ, die weltweit Plattformen und Dienstleistungen für Kapitalmärkte und andere Branchen anbietet. In den letzten zehn Jahren habe sich die NASDAQ unter der Leitung von CEO Adena Friedman von einer traditionellen Aktienbörse in eine Ansammlung schnell wachsender, qualitativ hochwertiger Software- und Datengeschäfte verwandelt, wobei der Großteil der Einnahmen aus nichtbörsenorientierten Segmenten stamme. Nygren betont, die jüngste Übernahme von Adenza durch NASDAQ habe einige Anleger veranlasst, die Kapitalallokationsdisziplin des Managements in Frage zu stellen. Er ist jedoch der Meinung, dass die negative Kursreaktion des Marktes das Risiko eines überhöhten Kaufpreises für Adenza mehr als ausgeglichen habe. Entscheidender sei allerdings, dass diese Erfahrung offenbar zu einer erneuten Konzentration auf organisches Wachstum, Schuldentilgung und Kapitalrückfluss geführt habe. Trotz des überdurchschnittlichen Wachstumspotenzials der NASDAQ, des hohen Anteils an wiederkehrenden Einnahmen und der beeindruckenden operativen Margen werde die Aktie mit einer durchschnittlichen Bewertung bepreist und daher habe Nygren die Aktien dieses hervorragenden Unternehmens zu einem vergleichsweise günstigen Preis erworben.

Ebenfalls zum Finanzsektor gehört seine neue Position Corebridge Financial, ein auf den amerikanischen Markt fokussierter Anbieter von Vorsorgelösungen und Versicherungsprodukten. Nygren zeigt sich beeindruckt vor der Entwicklung des Unternehmens, das dank seines ausgedehnten Vertriebsnetzes und seiner langjährigen Beziehungen zu großen Finanzinstituten seinen hohen Marktanteil über Jahrzehnte halten konnte. Die jüngste Reduzierung der bedeutenden Beteiligung von AIG habe einen Überhang im Aktienkurs beseitigt und die Kombination dieser Faktoren habe die Gelegenheit geboten, in Corebridge mit einem Abschlag gegenüber dem inneren Wert und der Bewertung vergleichbarer Wettbewerber zu investieren.

Kräftig aufgestockt hat er bei Equifax, nachdem er hier im Vorquartal noch zwei Drittel seines Bestands verkauft hatte. Ebenfalls ausgebaut hat er seine Position an Salesforce.com und zudem bei Delta Airlines und Kenvue kräftig zugekauft, die er beide im Vorquartal erstmals ins Portfolio aufgenommen hatte.

Delta Airlines ist eine weltweit führende Fluggesellschaft und Nygren stuft sie als das Unternehmen mit dem größten Wettbewerbsvorteil von den drei führenden US-Fluggesellschaften (Delta, United und American) ein. Er meint, dass die geografisch optimalen Drehkreuze, der hohe lokale Marktanteil, das robuste Treueprogramm und die einzigartige Unternehmenskultur eine gesunde Kapitalrendite ermöglichen. Delta sei attraktiv bewertet für ein wettbewerbsvorteilhaftes und wachsendes Unternehmen in einer unbeliebten Branche.

Kenvue, die abgespaltene ehemalige Konsumentengesundheitssparte von Johnson & Johnson, ist das größte eigenständige Unternehmen im Bereich Consumer Health. Die Marken des Unternehmens mit hohem Wiedererkennungswert, wie Neutrogena, Listerine, Tylenol und Band-Aid, sind seit Generationen Marktanteilsführer in ihren jeweiligen Kategorien. Nachdem das erste Jahr von Kenvue als börsennotiertes Unternehmen noch durch Rechtsstreitigkeiten und Marktanteilsverlusten in bestimmten Kategorien getrübt gewesen sei, biete sich nun die Möglichkeit, die Effizienz zu verbessern und gleichzeitig Produktentwicklung und Vermarktung zu intensivieren. Nygren setzt auf eine Wachstumsbeschleunigung und die Steigerung des Markenwerts.

Top Positionen am Ende des 2. Quartals 2024

In Billy Nygrens um 300 Mio. auf 20,2 Mrd. USD gesunkenem Oakmark-Funds-Portfolio blieb der Finanzsektor mit einer leicht reduzierten Gewichtung von 37,8 % unangefochtener Spitzenreiter. Communication Services folgen ihnen mit 10,3 % vor Industriewerten mit 9,8 %, die damit knapp die Energiewerte mit 9,7 % überholt haben. Dahinter haben Technologieaktien sich mit nun 7,1 % hauchdünn vor den Gesundheitssektor mit ebenfalls 7,1 % geschoben. Es schließen sich zyklische Konsumwerte mit 6,3 % an vor defensiven Konsumwerten mit 6,1 % und Rohstoffunternehmen mit 3,4 %.

Die größte Position in Nygrens Depot bleibt weiterhin die Google-Mutter Alphabet, deren Depotanteil mit 3,9 % dank der starken Kursentwicklung sogar weiter zulegte. Im 1. Quartal sei das Betriebsergebnis um 31 % gegenüber dem Vorjahr angestiegen und Nygren ist überzeugt, dass die Kostensenkungsinitiativen des Managements die betriebliche Effizienz weiter verbessern und zu einem erhöhten Gewinnwachstum führen werden. Darüber hinaus sollten die neuen KI-gestützten Funktionen, die auf der jüngsten Google I/O-Konferenz vorgestellt wurden, den Wert der Produkte für die Nutzer erhöhen. Das biete weiteres Potenzial für den inneren Wert von Alphabet und damit auch den Aktienkurs.

Neuer Zweitplatzierter ist die Citigroup. Die Aufstockung um rund 13 % ist hier weniger der Grund als der erfolgreiche Turnaround der krisengeschüttelten US-Großbank. General Motors, Charles Schwab und Wells Fargo behaupten die Plätze drei bis fünf und dahinter folgt weiterhin Fiserv. Der Landmaschinenhersteller Deere hat sich am Medizintechnikspezialisten IQVIA vorbeigeschoben und ConocoPhillips findet sich erst auf dem neunten Rang wieder, nachdem es im Vorquartal noch für den zweiten Platz gereicht hatte. Trotz eines kleinen Zukaufs von 2 % hat die Position wegen der schlechten Kursentwicklung im Energiesektor Federn lassen müssen. Beides gilt entsprechend auch für EOG Resources, die vor drei Jahren sogar zu Nygrens fünf Top-Werten im Portfolio gezählt haben.

Zwischen den beiden Energieunternehmen liegt noch mit der Intercontinental Exchange ein weiterer Börsenbetreiber und rundet das hohe Engagement Nygrens im Finanzsektor ab. Hier sieht er weiterhin hohes Potenzial, auch wenn er seit einiger Zeit seine Favoriten öfter mal wechselt. Bei einzelnen Werten hat er schon mal ein gutes Händchen für das richtige Markttiming bewiesen, aber ob sich seine erhöhte Handelsaktivität am Ende auch wirklich in höheren Depotrenditen niederschlägt, muss sich noch herausstellen.

Quelle: Qualitäts-Check TraderFox

Eigene Positionen: Alphabet, Danaher, KKR

Bildherkunft: AdobeStock_623483641

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!