Portfoliocheck: Value-Investor Chuck Akre positioniert sich bei Dienstleister der Zukunft!

Chuck Akre ist ein Investor der alten Schule. Seit über 29 Jahre leitet der Value-Investor die Akre Capital Management in der Position des CEO sowie CIO.

Akres Investmentstrategie obliegt dabei einer klassischen Value-Strategie gepaart mit einem extrem langfristigen Anlagehorizont. Dabei müssen potentielle Kaufkandidaten vor allem über ein starkes sowie robustes Geschäftsmodell verfügen, mit Hilfe dessen ein konstantes Ertragswachstum erzielt werden kann. Zudem bevorzugt Chuck Akre gerne Unternehmen, welche über eine Eigenkapitalrendite von mindestens 15% verfügen. Neben weiteren Attributen wie Aktionärsfreundlichkeit sowie einem äußerst talentierten Management, verlangt der Investor, dass die Unternehmen über einen starken Free Cashflow zu verfügen sowie die Fähigkeit mit diesem umgehen zu können. Wenig verwunderlich machen 50% seines Portfolios Unternehmen aus der Finanzbranche aus, hier hat sich der Investor ein enormes Knowledge aufgebaut. Weitere 20% steiert der Telekommunikationssektor und 12% der Konsumsektor.

Zudem ist der Guru für seinen geringen Turnover sowie seinem äußert konzentriertem Portfolio regelrecht berühmt. Seit einigen Jahren setzt sich das Core-Team der Akre Capital Investmentgesellschaft zudem aus den drei Partnern Tom Saberhagen, Chris Cerrone sowie John Neff zusammen. Es ist ein wahres Spitzenteam! Seit Gründungsjahr können die Investoren auf eine durchschnittliche Rendite in Höhe von 14,5% zurückblicken. In den letzten drei Jahren lag dieser Wert sogar bei unglaublichen 24,3%! Sie gehören somit zu den derzeit erfolgreichsten Investoren, welche die Wall-Street zu bieten hat.

Blicken wir in das erste Quartal 2018:

Wenig Bewegung im Depot von Akre - Größter Zukauf bei Beteiligungsgesellschaft KKR!

Wie bereits angedeutet suchen wir bei Akres Portfolio vergeblich nach einer hohen Fluktuationsrate. Er baut nur äußerst überlegt und langfristig orientiert neue Positionen auf oder ab. Daher zähle ich in den ersten drei Monaten des laufenden Jahres gerade einmal 1 Neueinstieg sowie 4 Aufstockungen. Dem gegenüber stehen 1 Ausstieg und 5 Positionsreduzierungen.

Den größten Kauf machen dabei die Investition in den Finanzdienstleister KKR & Co aus, hier kaufte der Investor Aktien im Wert von 105 Mio. USD. Außerdem stockte er seine Positionen bei American Tower Corp. (35 Mio. USD) und Alarm.com für 1 Mio. USD auf.

Auf der Verkaufsseite flogen hingegen die restlich gehaltenen B-Aktien von American Tower Corp. (40 Mio. USD) mit einem Buchgewinn von 20% aus dem Depot. Zudem reduzierte man die Position beim Finanzdienstleister Enstar Group.

Portfolio steigt um 1,2 Mrd. USD auf nun 7,6 Mrd. USD!

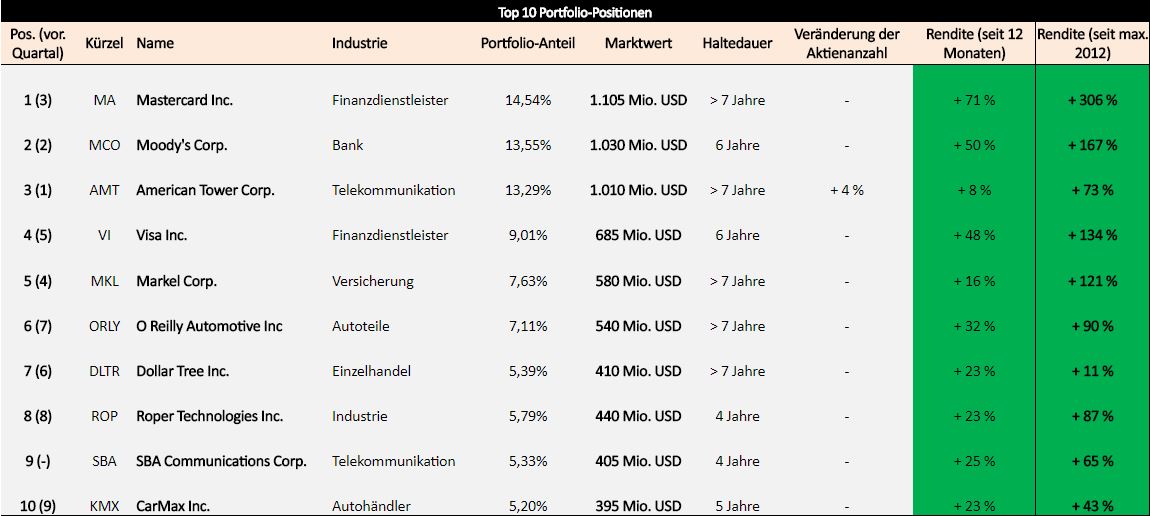

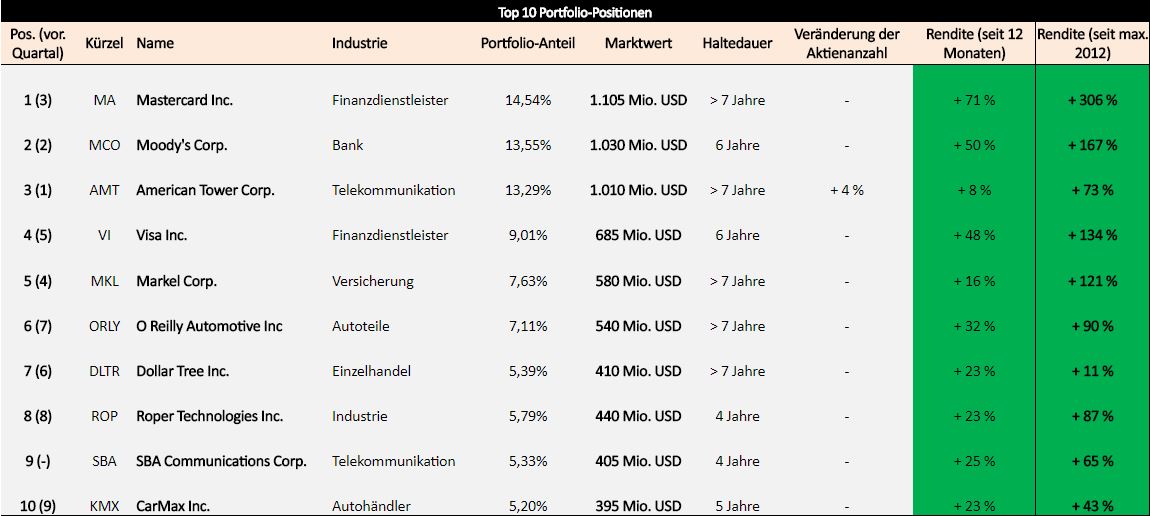

Das Portfolio des Akre Capital Management besteht weiterhin aus 24 verschiedenen Werten mit einem Gesamtwert in Höhe von 7,6 Mrd. USD. Damit konnte der Guru sein Depot innerhalb eines Quartals um satte 1,4 Mrd. USD steigern und dies wohlgemerkt nicht durch eine Reduzierung der Cash Quote, sondern vielmehr durch die Wertsteigerung der gehaltenen Positionen. Dies wird bei der Performance auf Sicht der letzten 12 Monate ersichtlich. Hier konnten vor allem Werte wie Mastercard (+71%), Moody's (+ 50%) oder auch Visa (+ 48 %) deutlich zulegen. Bei allen drei Werten ist der Guru bereits seit vielen Jahren als Aktionär dabei, hie hat sich der lange Atem mehr als bezahlt gemacht. Viele Kleinanleger wären weit aus profitabler, wenn sie sich auf einige Qualitätswerte mit einer langen Haltedauer fokussieren würden. Value-Investor Chuck Akre macht es seit knapp 3 Jahrzehnten eindrucksvoll vor.

Wie bereits erwähnt legt der Wall-Street Guru viel Wert auf ein konzentriertes Depot. Mit dieser Meinung steht Akre zudem keinesfalls alleine dar. Bereits Warren Buffett sagte eins: "Diversifizieren ist ein Schutz gegen Unwissen. Es macht wenig Sinn für diejenigen, die Bescheid wissen". Es ist eines meiner liebsten Zitate, da es viel Wahres enthält. Wenig verwunderlich machen die Top 10 Werte einen Portfolioanteil von 86,6% aus. Alle untenstehenden Positionen befinden sich deutlich im Buchgewinn, es ist ein Gewinnerdepot, gespickt mit Qualitätswerten.

Position 3: American Tower Corp. Sichert Weg für die Zukunft – Enormes Wachstumspotenzial!

American Tower ist kaum einen Menschen geläufig, doch hat das Unternehmen einen enormen Impact auf unser tägliches Leben.

Die Welt wird zunehmend vernetzt, alles und jeder kommuniziert miteinander. Wir leben in der digitalen Revolution, wir sprechen täglich von Industrie 4.0 (der Vernetzung von Geräten untereinander) oder auch von Big Data. Für die Versendung dieser zahlreichen Daten benötigt man jedoch ein Sendungsnetz und genau hier kommt das Unternehmen American Tower Corp. (AMT) ins Spiel.

American Tower Corp. Ist der weltweit führende Anbieter, Entwickler und Betreiber von Funktürmen und Sendemasten. Mittlerweile umfasst ihr Produktportfolio 160.000 Türme, wovon 40.000 in den USA stehen. Man findet die Türme von den Amerikanern in praktisch jedem Land. Sie decken ca. 6% des weltweiten Marktes für Funktürme ab. Dabei sind die USA nicht mal der Hauptmarkt, in Indien hat man gleich 60.000 Türme stehen. Mit der Fokussierung auf Entwicklungsländer wie Indien, Brasilien oder Nigeria haben wir auch direkt einen Trigger für einen stetig laufenden Wachstumspfad des Unternehmens. Anders als in den USA ist trotz der hohe Anzahl von Sendemästen der Markt noch längst nicht gedeckt. Nach Prognosen ist hier der Stand der Dinge wie in den USA oder Deutschland vor 10-15 Jahren.

Angefeuert wird das Wachstum auch durch Verizon und AT&T, die schon in diesem Jahr ihre Netze auf 5G umstellen wollen. In Entwicklungsländern wird 5G in den nächsten 3-5 Jahren erwartet. Durch die neue Technik besteht ein noch höherer Bedarf an leistungsfähigen Funktürmen. Dabei geht es auch nicht ausschließlich um Telefonmäste. Auch für TV- oder Radioanwendungen eignen sich die Dienstleistung von American Tower. Das Unternehmen wächst seit dem Gründungsjahr 1995 jedes Jahr kontinuierlich.

Allein in 2017 stiegen die Umsätze um fast 15 Prozent auf 6,6 Mrd. USD und auch die Nettoeinkünfte lagen mit mehr als 1,2 Mrd. USD rund 36 Prozent höher als im Jahr zuvor. Dabei könnte in den nächsten Jahren vor allem die Profitabilität deutlich zunehmen. Bis jetzt läuft das Tagesgeschäft meist so, dass für jeden Funkmast es einen Mieter gibt, der diesen für die Übertragung seiner Daten nutzt. Stellt man das Geschäftsmodell jedoch in dem Punkt um, dass man es schafft, mit einem Turm gleich 2,3 oder mehr Mieter abzuwickeln, würde dies zu deutlich höheren Umsätzen bei deutlich reduzierten Kosten führen.

Die ersten Ergebnisse sieht man bereits heute. Für 2018 rechnet der Konsens mit einem EPS in Höhe von 3,2 USD. Bis 2021 dürften die Amerikaner ein Ergebnis von 5 USD je Aktie erzielen. Das KGV würde in Folge dessen auf 28 sinken. Das ist angesichts des sicheren Geschäftsmodells und der starken Wachstumsperspektive der nächsten Jahre und Jahrzehnte fast ein Schnäppchen. Zudem versüßt das Unternehmen seinen Aktionären den Tag mit einer 2,2% Dividendenausschüttung. Es ist zwar nicht enorm viel, doch auch das kann sich über die Jahre anhäufen.

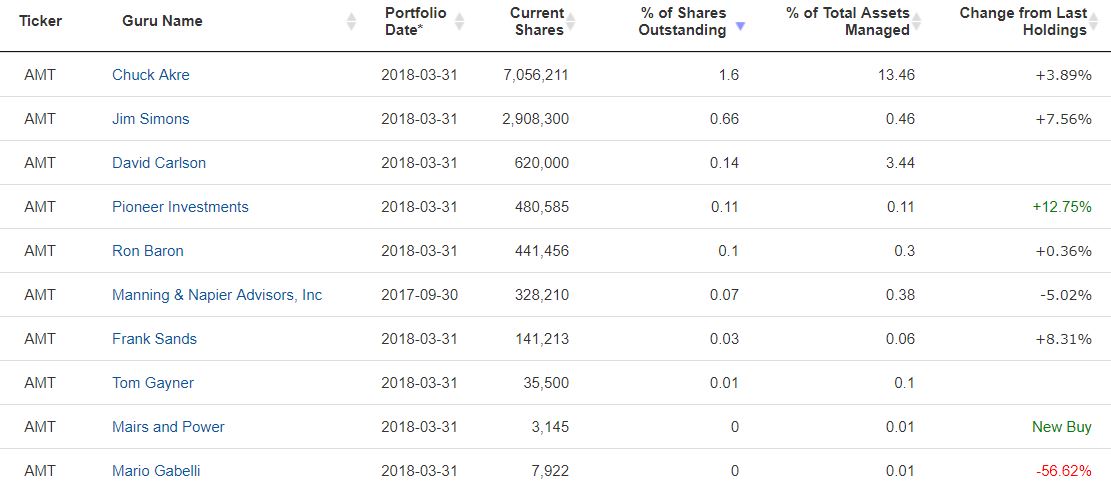

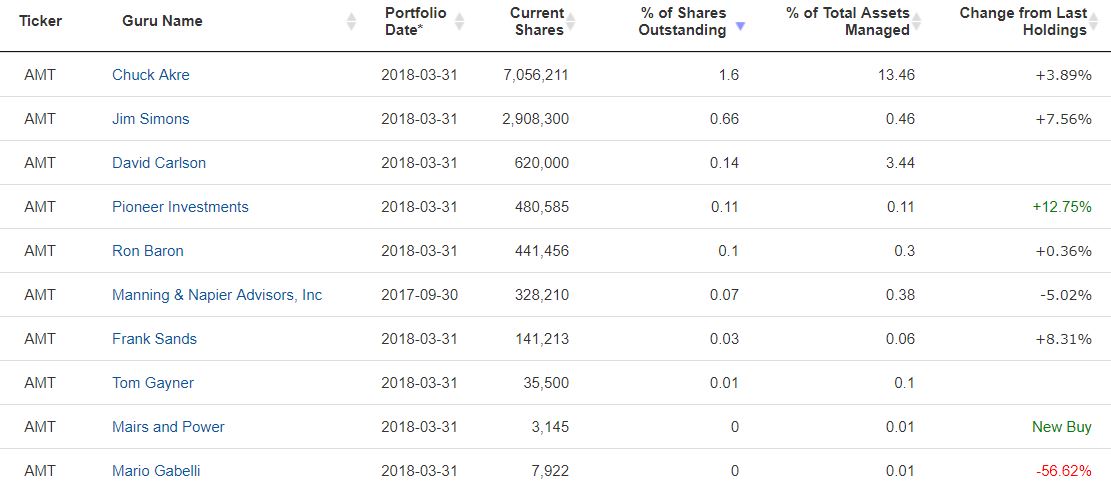

Mit Blick auf unsere Gurus lässt sich ein deutlich ansteigendes Interesse seitens dieser feststellen. So finden wir neben Akre, der knapp 2% aller ausstehenden Anteile hält, auch Value-Investoren wie Jim Simons, den Pioneer Funds oder auch Frank Sands vor.

Zudem scheint die Charttechnische Perspektive bei American Tower vielversprechend zu sein. Die Aktie befindet sich seit dem Hoch bei 155 USD in einer sich abflachenden Konsolidierungsphase. Zuletzt konnte der Kurs aufgrund guter Q1 Zahlen wieder ein wenig an Boden gut machen. Sollten die Q2 Zahlen, die am 31.07 erscheinen, nicht enttäuschen, dürften wir im Anschluss einen Ausbruch aus dieser sehen. Danach hätte die Aktie erneutes Kurspotenzial bis zum Allzeithoch. Ich werde alle Traderfox-Kunden im Guru-Chat auf dem Laufenden halten.

Akres Investmentstrategie obliegt dabei einer klassischen Value-Strategie gepaart mit einem extrem langfristigen Anlagehorizont. Dabei müssen potentielle Kaufkandidaten vor allem über ein starkes sowie robustes Geschäftsmodell verfügen, mit Hilfe dessen ein konstantes Ertragswachstum erzielt werden kann. Zudem bevorzugt Chuck Akre gerne Unternehmen, welche über eine Eigenkapitalrendite von mindestens 15% verfügen. Neben weiteren Attributen wie Aktionärsfreundlichkeit sowie einem äußerst talentierten Management, verlangt der Investor, dass die Unternehmen über einen starken Free Cashflow zu verfügen sowie die Fähigkeit mit diesem umgehen zu können. Wenig verwunderlich machen 50% seines Portfolios Unternehmen aus der Finanzbranche aus, hier hat sich der Investor ein enormes Knowledge aufgebaut. Weitere 20% steiert der Telekommunikationssektor und 12% der Konsumsektor.

Zudem ist der Guru für seinen geringen Turnover sowie seinem äußert konzentriertem Portfolio regelrecht berühmt. Seit einigen Jahren setzt sich das Core-Team der Akre Capital Investmentgesellschaft zudem aus den drei Partnern Tom Saberhagen, Chris Cerrone sowie John Neff zusammen. Es ist ein wahres Spitzenteam! Seit Gründungsjahr können die Investoren auf eine durchschnittliche Rendite in Höhe von 14,5% zurückblicken. In den letzten drei Jahren lag dieser Wert sogar bei unglaublichen 24,3%! Sie gehören somit zu den derzeit erfolgreichsten Investoren, welche die Wall-Street zu bieten hat.

Blicken wir in das erste Quartal 2018:

Wenig Bewegung im Depot von Akre - Größter Zukauf bei Beteiligungsgesellschaft KKR!

Wie bereits angedeutet suchen wir bei Akres Portfolio vergeblich nach einer hohen Fluktuationsrate. Er baut nur äußerst überlegt und langfristig orientiert neue Positionen auf oder ab. Daher zähle ich in den ersten drei Monaten des laufenden Jahres gerade einmal 1 Neueinstieg sowie 4 Aufstockungen. Dem gegenüber stehen 1 Ausstieg und 5 Positionsreduzierungen.

Den größten Kauf machen dabei die Investition in den Finanzdienstleister KKR & Co aus, hier kaufte der Investor Aktien im Wert von 105 Mio. USD. Außerdem stockte er seine Positionen bei American Tower Corp. (35 Mio. USD) und Alarm.com für 1 Mio. USD auf.

Auf der Verkaufsseite flogen hingegen die restlich gehaltenen B-Aktien von American Tower Corp. (40 Mio. USD) mit einem Buchgewinn von 20% aus dem Depot. Zudem reduzierte man die Position beim Finanzdienstleister Enstar Group.

Portfolio steigt um 1,2 Mrd. USD auf nun 7,6 Mrd. USD!

Das Portfolio des Akre Capital Management besteht weiterhin aus 24 verschiedenen Werten mit einem Gesamtwert in Höhe von 7,6 Mrd. USD. Damit konnte der Guru sein Depot innerhalb eines Quartals um satte 1,4 Mrd. USD steigern und dies wohlgemerkt nicht durch eine Reduzierung der Cash Quote, sondern vielmehr durch die Wertsteigerung der gehaltenen Positionen. Dies wird bei der Performance auf Sicht der letzten 12 Monate ersichtlich. Hier konnten vor allem Werte wie Mastercard (+71%), Moody's (+ 50%) oder auch Visa (+ 48 %) deutlich zulegen. Bei allen drei Werten ist der Guru bereits seit vielen Jahren als Aktionär dabei, hie hat sich der lange Atem mehr als bezahlt gemacht. Viele Kleinanleger wären weit aus profitabler, wenn sie sich auf einige Qualitätswerte mit einer langen Haltedauer fokussieren würden. Value-Investor Chuck Akre macht es seit knapp 3 Jahrzehnten eindrucksvoll vor.

Wie bereits erwähnt legt der Wall-Street Guru viel Wert auf ein konzentriertes Depot. Mit dieser Meinung steht Akre zudem keinesfalls alleine dar. Bereits Warren Buffett sagte eins: "Diversifizieren ist ein Schutz gegen Unwissen. Es macht wenig Sinn für diejenigen, die Bescheid wissen". Es ist eines meiner liebsten Zitate, da es viel Wahres enthält. Wenig verwunderlich machen die Top 10 Werte einen Portfolioanteil von 86,6% aus. Alle untenstehenden Positionen befinden sich deutlich im Buchgewinn, es ist ein Gewinnerdepot, gespickt mit Qualitätswerten.

Position 3: American Tower Corp. Sichert Weg für die Zukunft – Enormes Wachstumspotenzial!

American Tower ist kaum einen Menschen geläufig, doch hat das Unternehmen einen enormen Impact auf unser tägliches Leben.

Die Welt wird zunehmend vernetzt, alles und jeder kommuniziert miteinander. Wir leben in der digitalen Revolution, wir sprechen täglich von Industrie 4.0 (der Vernetzung von Geräten untereinander) oder auch von Big Data. Für die Versendung dieser zahlreichen Daten benötigt man jedoch ein Sendungsnetz und genau hier kommt das Unternehmen American Tower Corp. (AMT) ins Spiel.

American Tower Corp. Ist der weltweit führende Anbieter, Entwickler und Betreiber von Funktürmen und Sendemasten. Mittlerweile umfasst ihr Produktportfolio 160.000 Türme, wovon 40.000 in den USA stehen. Man findet die Türme von den Amerikanern in praktisch jedem Land. Sie decken ca. 6% des weltweiten Marktes für Funktürme ab. Dabei sind die USA nicht mal der Hauptmarkt, in Indien hat man gleich 60.000 Türme stehen. Mit der Fokussierung auf Entwicklungsländer wie Indien, Brasilien oder Nigeria haben wir auch direkt einen Trigger für einen stetig laufenden Wachstumspfad des Unternehmens. Anders als in den USA ist trotz der hohe Anzahl von Sendemästen der Markt noch längst nicht gedeckt. Nach Prognosen ist hier der Stand der Dinge wie in den USA oder Deutschland vor 10-15 Jahren.

Angefeuert wird das Wachstum auch durch Verizon und AT&T, die schon in diesem Jahr ihre Netze auf 5G umstellen wollen. In Entwicklungsländern wird 5G in den nächsten 3-5 Jahren erwartet. Durch die neue Technik besteht ein noch höherer Bedarf an leistungsfähigen Funktürmen. Dabei geht es auch nicht ausschließlich um Telefonmäste. Auch für TV- oder Radioanwendungen eignen sich die Dienstleistung von American Tower. Das Unternehmen wächst seit dem Gründungsjahr 1995 jedes Jahr kontinuierlich.

Allein in 2017 stiegen die Umsätze um fast 15 Prozent auf 6,6 Mrd. USD und auch die Nettoeinkünfte lagen mit mehr als 1,2 Mrd. USD rund 36 Prozent höher als im Jahr zuvor. Dabei könnte in den nächsten Jahren vor allem die Profitabilität deutlich zunehmen. Bis jetzt läuft das Tagesgeschäft meist so, dass für jeden Funkmast es einen Mieter gibt, der diesen für die Übertragung seiner Daten nutzt. Stellt man das Geschäftsmodell jedoch in dem Punkt um, dass man es schafft, mit einem Turm gleich 2,3 oder mehr Mieter abzuwickeln, würde dies zu deutlich höheren Umsätzen bei deutlich reduzierten Kosten führen.

Die ersten Ergebnisse sieht man bereits heute. Für 2018 rechnet der Konsens mit einem EPS in Höhe von 3,2 USD. Bis 2021 dürften die Amerikaner ein Ergebnis von 5 USD je Aktie erzielen. Das KGV würde in Folge dessen auf 28 sinken. Das ist angesichts des sicheren Geschäftsmodells und der starken Wachstumsperspektive der nächsten Jahre und Jahrzehnte fast ein Schnäppchen. Zudem versüßt das Unternehmen seinen Aktionären den Tag mit einer 2,2% Dividendenausschüttung. Es ist zwar nicht enorm viel, doch auch das kann sich über die Jahre anhäufen.

Mit Blick auf unsere Gurus lässt sich ein deutlich ansteigendes Interesse seitens dieser feststellen. So finden wir neben Akre, der knapp 2% aller ausstehenden Anteile hält, auch Value-Investoren wie Jim Simons, den Pioneer Funds oder auch Frank Sands vor.

Zudem scheint die Charttechnische Perspektive bei American Tower vielversprechend zu sein. Die Aktie befindet sich seit dem Hoch bei 155 USD in einer sich abflachenden Konsolidierungsphase. Zuletzt konnte der Kurs aufgrund guter Q1 Zahlen wieder ein wenig an Boden gut machen. Sollten die Q2 Zahlen, die am 31.07 erscheinen, nicht enttäuschen, dürften wir im Anschluss einen Ausbruch aus dieser sehen. Danach hätte die Aktie erneutes Kurspotenzial bis zum Allzeithoch. Ich werde alle Traderfox-Kunden im Guru-Chat auf dem Laufenden halten.