Portfoliocheck: Value-Investor Mason Hawkins positioniert sich jetzt bei diesen unterbewerteten Aktien!

Auf der Suche nach den besten Value Investoren der Welt denken die meisten sofort an Warren Buffett oder Chris Davis. Der Name Mason Hawkins ist den wenigsten geläufig, ein großer Fehler meines Erachtens. Er ist Gründer und CEO der Southeastern Asset Management Investmentgesellschaft, er leitet diese seit mehr als 4 Jahrzehnten. Dabei tritt Hawkins als klassischer Value-Investor auf. Meistens hält er seine Positionen für viele Jahre. Dabei konzentriert er sich auf äußerst wenige Werte.

Erfolg zieht für gewöhnlich Gelder an und so verwaltet die Gesellschaft mit gerade einmal 60 Mitarbeitern ein Vermögen von 35 Mrd. USD. Es ist der Beweis für das außergewöhnliche Investmentgeschick und Können unseres Gurus. Über 40 Jahre die Märkte zu schlagen ist keine Selbstverständlichkeit! Dabei geht der Guru seinen ganz eigenen Weg. Wo viele seiner Konkurrenten sich vor allem auf den Technologie- und Konsumentensektor fokussieren, investiert unser Investor vor allem in der Industrie- und Telekommunikationsbranche.

Blicken wir ins erste Quartal 2018:

Einstiege bei Comcast, Park Hotels & Resorts und General Electric!

In den ersten drei Monaten des laufenden Jahres verzeichnen wir im Portfolio von Mason Hawkins insgesamt 3 Neueinstiege sowie 9 Positionsaufstockungen. Dem gegenüber stehen 5 Ausstiege und 10 Reduzierungen einzelner Positionen. Damit verringert sich die Gesamtzahl der gehaltenen Positionen weiter kontinuierlich auf nun nur noch 28 Positionen.

Mit dem Neueinstieg beim Telekommunikationsriesen Comcast in Höhe von 570 Mio. USD, die sich derzeit im Walt Disney einen Bieterstreit um 21 Century Fox geben, finden wir die größte Transaktion auf der Long Seite. Weitere größere Kauftransaktionen fanden bei Park Hotels & Resorts (für 375 Mio. USD), dem Industrie-Konglomerat General Electric (325 Mio. USD) sowie dem Pharmariesen und Botox-Hersteller Allergan PLC (140 Mio. USD). Letzteres Unternehmen haben wir bereits des Öfteren besprochen, da sich neben Hawkins auch zahlreiche weitere Gurus bei Allergan auf der Longseite positioniert haben. Wir gehen im späteren Verlauf nochmals genauer auf den Titel ein.

Die größten Verkäufe fanden bei Wynn Resorts (für 440 Mio. USD), FedEx (150 Mio. USD) sowie Yum China Holding (150 Mio. USD) eine Holdinggesellschaft, die jegliche Geschäfte von Fast-Food-Ketten wie KFC, Taco Bells oder Pizza Hut vereint. Nachfolgend sehen Sie die 10 größten Transaktionen nochmals chronologisch:

Anzahl an gehaltenen Positionen sinkt auf 28 - Ein Neuling unter den Top 10!

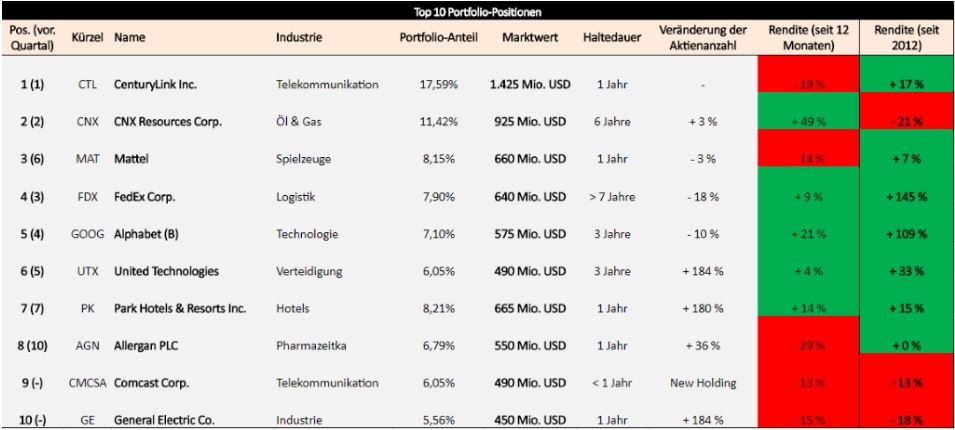

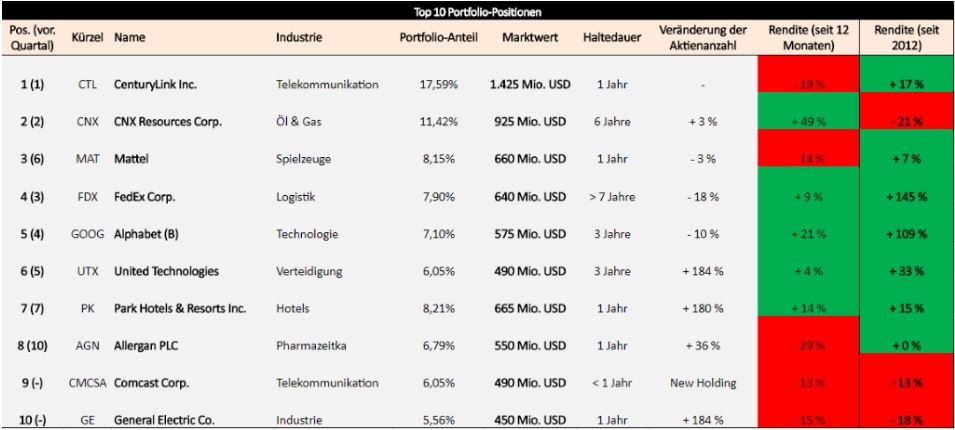

Das Portfolio der Southeastern Asset Management Investmentgesellschaftbesteht nach 31 nun aus 28 verschiedenen Positionen mit einem Gesamtwert in Höhe von 8,1 Mrd. USD. Dabei machen die Top 10 Positionen einen sehr hohen Anteil von derzeit 84% aus.

Mit dem 570 Mio. USD schweren Einstieg bei Comcast schafft es zudem der Neuling instant auf die neuntgrößte Position. Hawkins führt zwar ein äußerst konzentriertes Portfolio, diversifiziert jedoch stark bei der Branchen-Zugehörigkeit. Hier nimmt der Industriesektor mit 23% die Pole-Position ein, gefolgt vom Telekommunikationssektor mit 21% sowie dem Immobiliensektor mit 16%.

Wie man in der untenstehenden Graphik schön sehen kann, hält unsere Guru seine Beteiligungen in der Regel für einige Jahre. Mason Hawkins sucht Qualitätsunternehmen, die seines Ermessens nach an den Börsen deutlich unter ihrem inneren Wert gehandelt werden. Je größter die Diskrepanz hierbei, umso besser lautet die Devise. Dabei scheidet sich bei den unten stehenden Aktien Positionen die kurzfrisitige Performance teils deutlich. Hier konnte sich der Öl Exploratör CNX Resources mit einer 12-Monats-Performance von 49% die Poleposition ein.

Position 8: Allergan startet Trendumkehr – Ausdehnung des 8er KGV realistisch!

Position 7: Allergan (AGN) bzw. bis zum Jahre 2015 noch bekannt unter dem Namen Actavis, ist ein in Irland sitzender Pharmazeutiker. Der Konzern wurde 1984 gegründet. Nach der 66 Mrd. USD schweren Übernahme des Konkurrenten Allergan im Jahre 2015 nannte sich der Konzern in den heute verwendetet Namen um. Die Irländer sind vor allem für ihren Blockbuster Botox weltbekannt. Zweitgrößtes Produkt ist Restasis, ein Arzneimittel gegen Hornhautnarben beim Syndrom des trockenen Auges.

Der Pharmazeutika ist ein echtes Schwergewicht in seiner Branche und für seine Blockbuster bekannt. Damit meint man Medikament, die über 1 Mrd. USD im Jahr umsetzen.

Neben Markenmedikamenten ist man auch im Generika- sowie rezeptfreien Geschäft tätig. Dabei ist der Konzern vor allem in den Bereichen Urologie, Onkologie, Dermatologie, Gastroenterology und Frauengesundheit stark vertreten.

Im Frühjahr 2016 platzte die geplante Übernahme durch den Konkurrenten Pfizer. Darüber hinaus gab es einige Sorgen des hohen Schuldengrades sowie einiger schlechten Nachrichten bei der Midikamenten-Pipeline, was zur Folge hatte, dass sich der Aktienkurs von Allergan in den letzten 2 Jahren halbierte. Heute kommt der Pharmazeutika auf eine Marktkapitalisierung von 53 Mrd. USD.

Dabei weiß der Konzern operativ durchaus zu überzeugen. Den Umsatz konnte man in den letzten Jahren sukzessive auf knapp 16 Mrd. USD anheben, hier kommen auch einige kleinere strategische Übernahmen ins Spiel. Zudem ist man mit einer operativen Marge von 50% sowie einer Netto-Marge von über 30% hochprofitabel. Derzeit lastet auf der Bilanz von Allergan Netto-Schulden in Höhe von 30 Mrd. USD, demgegenüber stehen 74 Mrd. USD an Eigenkapita. Der Verschuldungsgrad liegt mit 2,7 gegenüber dem bereinigten EBITDA meines Erachtens im akzeptablen Bereich. Hier baut der Konzern sukzessive den Schuldenberg ab. Alleine im laufenden Geschäftsjahr 2018 plant das Management weitere 4,2 Mrd. USD an Schulden abzubauen. Zusätzlich läuft derzeit ein 2 Mrd. USD schweres Aktienrückkauf-Programm.

Wo sind nun die Risiken und Chancen bei Allergan?

Gehen wir zunächst auf die negativen Aspekte ein. Hier ist zunächst der Schuldenberg, der sich meines Erachtens jedoch in Grenzen hält. Darüber hinaus verlor der Konzern im Q4 2017 ein Patentstreit seines Augen-Medikamentes Restasis, bei dem die Patent Trial And Appeal Board ("PTAB") die Aufhebung des Patentschutzes für das Mendikament entschied. Es dürfte nur eine Frage der Zeit sein, bis Konkurrent Mylan ein Generika-Restasis auf den Markt bringt, Experten rechnen hier bereits im Q2 2018 mit einem Markteintritt. Zudem verlor Allergan die Explusivrechte von Estrace, einer Vaginalcreme sowie Combigan, eines Augenarzneimittels. Die 3 Medikamente machen 14% vom Gesamtumsatz aus oder 16% des Gewinnes. Daher sind diese Punkte sicher nicht zu unterschätzen! Darüber hinaus gab es kürzlich ein Vertriebsverbot in der EU für das Medikament Esmya, nachdem 4 Fälle von schweren Leberschäden nach Verwendung des Mittels auftraten. Hier sorgen sich Anleger um eine Ausweitung des Verbots auf die USA. In Folge der negativen Punkte strich der Konzern die Kostenseite zurecht, es folgten Entlassungen sowie das kürzen von F&E Kosten. Zuletzt betrug deren Anteil gerade einmal 9% des Gesamtumsatzes, im Vergleich zu 17% im Vorjahr. Hier kommen die Sorgen um ein späteres Ausbleiben von aussichtsreichen Pipeline-Produkten auf.

Doch es gibt auch einige Lichtblicke zu erkennen. Hier wäre zu allererst die Einpreisung oben genannter Punkte in den Markt zu nennen. Auch das Management hat beispielsweise längst ihre Prognosen aufgrund des voraussichtlichen Starts von Restasis-Generika eingepreist. Darüber hinaus verfügt der Konzern immer noch über eine prächtige Pipeline. Alleine im vergangenen Geschäftsjahr 2017 gingen 12 neue Produkte an den Start, zudem befinden sich 6 "Stars" in der entscheidenden Phase 3. Hier dürften die Ersten in den Jahren 2019/2020 auf den Markt kommen.

Der Pharmazeutika verfügt aber auch so über ein breit diversifiziertes Produktsortiment sowie ein echter Verkaufsschlager namens Botox, der seit Jahren auf einem steilen Wachstumskurs ist.

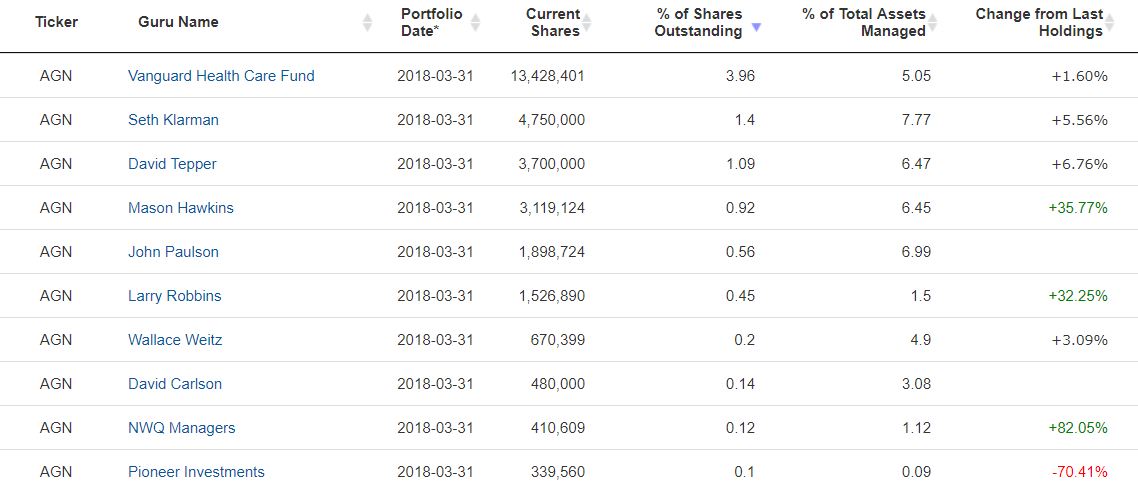

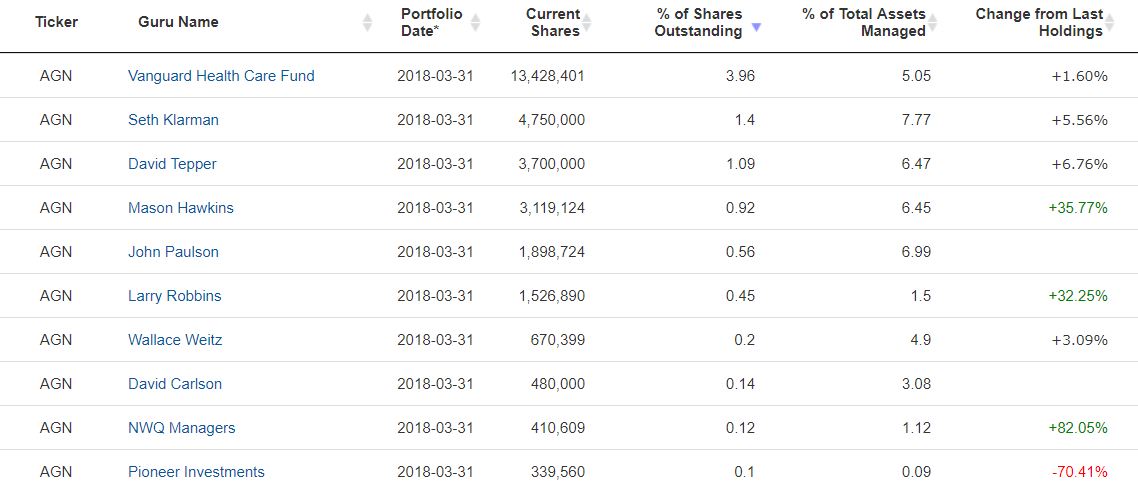

Meine Aufmerksamkeit gewann Allergan, als ich die investierten Gurus betrachtete. Hier ist vor allem neben Seth Klarman der Vanguard Health Care Funds, David Tepper sowie Larry Robbins zu nennen. Die Investoren kennen sich in dem Sektor wie kein Zweiter aus, es hat schon Aussagekraft, wenn solche Männer den Konzern mit bis zu 5% ihres Gesamtdepots gewichten. Mason Hawkins stockte mit seinem 140 Mio. USD schweren Zukauf seine Position um weitere 36% auf.

Charttechnisch betrachtet befindet sich die Aktie von Allergan seit Ende 2015 in einem Abwärtstrend, der sich aufgrund der Restasis-Thematik zuletzt nochmals beschleunigte. Zuletzt konnte die Aktie aber nun eine Bodenbildung bei der 150 USD-Marke bilden. Anfang Juni gab Bloomberg bekannt, dass Guru Carl Icahn sich bei dem Unternehmen einkaufen würde. In Folge dessen konnte die Aktie den langfristigen Abwärtstrend nach oben hin durchbrechen. Wichtig ist nun, dass sich die Aktie stabilisieren kann und weitere Stärke aufbaut. Den nächsten Aufwärtsimpuls dürfte es mit Überschreiten der 180 USD Marke geben, dann wäre der Weg nach oben hin frei. Die Aktie zeigte sich in den letzten Handelswochen gegenüber dem Gesamtmarkt relativ robust und lässt für die Zukunft hoffen.

Der Analystenkonsens geht für die nächsten Jahre von weiterhin starken Zahlen aus, für 2018 rechnet man mit einem EPS von 15,6 USD je Aktie, was einem KGV von 11 entspricht. Diesen dürften die Amerikaner bis 2021 auf 20,6 USD je Aktie steigern können, wodurch das KGV auf überschaubare 7,7 sinken würde. Es scheint sich nun langsam eine Ausweitung des KGV auf mind. 10 abzubilden. Watchlist!

Erfolg zieht für gewöhnlich Gelder an und so verwaltet die Gesellschaft mit gerade einmal 60 Mitarbeitern ein Vermögen von 35 Mrd. USD. Es ist der Beweis für das außergewöhnliche Investmentgeschick und Können unseres Gurus. Über 40 Jahre die Märkte zu schlagen ist keine Selbstverständlichkeit! Dabei geht der Guru seinen ganz eigenen Weg. Wo viele seiner Konkurrenten sich vor allem auf den Technologie- und Konsumentensektor fokussieren, investiert unser Investor vor allem in der Industrie- und Telekommunikationsbranche.

Blicken wir ins erste Quartal 2018:

Einstiege bei Comcast, Park Hotels & Resorts und General Electric!

In den ersten drei Monaten des laufenden Jahres verzeichnen wir im Portfolio von Mason Hawkins insgesamt 3 Neueinstiege sowie 9 Positionsaufstockungen. Dem gegenüber stehen 5 Ausstiege und 10 Reduzierungen einzelner Positionen. Damit verringert sich die Gesamtzahl der gehaltenen Positionen weiter kontinuierlich auf nun nur noch 28 Positionen.

Mit dem Neueinstieg beim Telekommunikationsriesen Comcast in Höhe von 570 Mio. USD, die sich derzeit im Walt Disney einen Bieterstreit um 21 Century Fox geben, finden wir die größte Transaktion auf der Long Seite. Weitere größere Kauftransaktionen fanden bei Park Hotels & Resorts (für 375 Mio. USD), dem Industrie-Konglomerat General Electric (325 Mio. USD) sowie dem Pharmariesen und Botox-Hersteller Allergan PLC (140 Mio. USD). Letzteres Unternehmen haben wir bereits des Öfteren besprochen, da sich neben Hawkins auch zahlreiche weitere Gurus bei Allergan auf der Longseite positioniert haben. Wir gehen im späteren Verlauf nochmals genauer auf den Titel ein.

Die größten Verkäufe fanden bei Wynn Resorts (für 440 Mio. USD), FedEx (150 Mio. USD) sowie Yum China Holding (150 Mio. USD) eine Holdinggesellschaft, die jegliche Geschäfte von Fast-Food-Ketten wie KFC, Taco Bells oder Pizza Hut vereint. Nachfolgend sehen Sie die 10 größten Transaktionen nochmals chronologisch:

Anzahl an gehaltenen Positionen sinkt auf 28 - Ein Neuling unter den Top 10!

Das Portfolio der Southeastern Asset Management Investmentgesellschaftbesteht nach 31 nun aus 28 verschiedenen Positionen mit einem Gesamtwert in Höhe von 8,1 Mrd. USD. Dabei machen die Top 10 Positionen einen sehr hohen Anteil von derzeit 84% aus.

Mit dem 570 Mio. USD schweren Einstieg bei Comcast schafft es zudem der Neuling instant auf die neuntgrößte Position. Hawkins führt zwar ein äußerst konzentriertes Portfolio, diversifiziert jedoch stark bei der Branchen-Zugehörigkeit. Hier nimmt der Industriesektor mit 23% die Pole-Position ein, gefolgt vom Telekommunikationssektor mit 21% sowie dem Immobiliensektor mit 16%.

Wie man in der untenstehenden Graphik schön sehen kann, hält unsere Guru seine Beteiligungen in der Regel für einige Jahre. Mason Hawkins sucht Qualitätsunternehmen, die seines Ermessens nach an den Börsen deutlich unter ihrem inneren Wert gehandelt werden. Je größter die Diskrepanz hierbei, umso besser lautet die Devise. Dabei scheidet sich bei den unten stehenden Aktien Positionen die kurzfrisitige Performance teils deutlich. Hier konnte sich der Öl Exploratör CNX Resources mit einer 12-Monats-Performance von 49% die Poleposition ein.

Position 8: Allergan startet Trendumkehr – Ausdehnung des 8er KGV realistisch!

Position 7: Allergan (AGN) bzw. bis zum Jahre 2015 noch bekannt unter dem Namen Actavis, ist ein in Irland sitzender Pharmazeutiker. Der Konzern wurde 1984 gegründet. Nach der 66 Mrd. USD schweren Übernahme des Konkurrenten Allergan im Jahre 2015 nannte sich der Konzern in den heute verwendetet Namen um. Die Irländer sind vor allem für ihren Blockbuster Botox weltbekannt. Zweitgrößtes Produkt ist Restasis, ein Arzneimittel gegen Hornhautnarben beim Syndrom des trockenen Auges.

Der Pharmazeutika ist ein echtes Schwergewicht in seiner Branche und für seine Blockbuster bekannt. Damit meint man Medikament, die über 1 Mrd. USD im Jahr umsetzen.

Neben Markenmedikamenten ist man auch im Generika- sowie rezeptfreien Geschäft tätig. Dabei ist der Konzern vor allem in den Bereichen Urologie, Onkologie, Dermatologie, Gastroenterology und Frauengesundheit stark vertreten.

Im Frühjahr 2016 platzte die geplante Übernahme durch den Konkurrenten Pfizer. Darüber hinaus gab es einige Sorgen des hohen Schuldengrades sowie einiger schlechten Nachrichten bei der Midikamenten-Pipeline, was zur Folge hatte, dass sich der Aktienkurs von Allergan in den letzten 2 Jahren halbierte. Heute kommt der Pharmazeutika auf eine Marktkapitalisierung von 53 Mrd. USD.

Dabei weiß der Konzern operativ durchaus zu überzeugen. Den Umsatz konnte man in den letzten Jahren sukzessive auf knapp 16 Mrd. USD anheben, hier kommen auch einige kleinere strategische Übernahmen ins Spiel. Zudem ist man mit einer operativen Marge von 50% sowie einer Netto-Marge von über 30% hochprofitabel. Derzeit lastet auf der Bilanz von Allergan Netto-Schulden in Höhe von 30 Mrd. USD, demgegenüber stehen 74 Mrd. USD an Eigenkapita. Der Verschuldungsgrad liegt mit 2,7 gegenüber dem bereinigten EBITDA meines Erachtens im akzeptablen Bereich. Hier baut der Konzern sukzessive den Schuldenberg ab. Alleine im laufenden Geschäftsjahr 2018 plant das Management weitere 4,2 Mrd. USD an Schulden abzubauen. Zusätzlich läuft derzeit ein 2 Mrd. USD schweres Aktienrückkauf-Programm.

Wo sind nun die Risiken und Chancen bei Allergan?

Gehen wir zunächst auf die negativen Aspekte ein. Hier ist zunächst der Schuldenberg, der sich meines Erachtens jedoch in Grenzen hält. Darüber hinaus verlor der Konzern im Q4 2017 ein Patentstreit seines Augen-Medikamentes Restasis, bei dem die Patent Trial And Appeal Board ("PTAB") die Aufhebung des Patentschutzes für das Mendikament entschied. Es dürfte nur eine Frage der Zeit sein, bis Konkurrent Mylan ein Generika-Restasis auf den Markt bringt, Experten rechnen hier bereits im Q2 2018 mit einem Markteintritt. Zudem verlor Allergan die Explusivrechte von Estrace, einer Vaginalcreme sowie Combigan, eines Augenarzneimittels. Die 3 Medikamente machen 14% vom Gesamtumsatz aus oder 16% des Gewinnes. Daher sind diese Punkte sicher nicht zu unterschätzen! Darüber hinaus gab es kürzlich ein Vertriebsverbot in der EU für das Medikament Esmya, nachdem 4 Fälle von schweren Leberschäden nach Verwendung des Mittels auftraten. Hier sorgen sich Anleger um eine Ausweitung des Verbots auf die USA. In Folge der negativen Punkte strich der Konzern die Kostenseite zurecht, es folgten Entlassungen sowie das kürzen von F&E Kosten. Zuletzt betrug deren Anteil gerade einmal 9% des Gesamtumsatzes, im Vergleich zu 17% im Vorjahr. Hier kommen die Sorgen um ein späteres Ausbleiben von aussichtsreichen Pipeline-Produkten auf.

Doch es gibt auch einige Lichtblicke zu erkennen. Hier wäre zu allererst die Einpreisung oben genannter Punkte in den Markt zu nennen. Auch das Management hat beispielsweise längst ihre Prognosen aufgrund des voraussichtlichen Starts von Restasis-Generika eingepreist. Darüber hinaus verfügt der Konzern immer noch über eine prächtige Pipeline. Alleine im vergangenen Geschäftsjahr 2017 gingen 12 neue Produkte an den Start, zudem befinden sich 6 "Stars" in der entscheidenden Phase 3. Hier dürften die Ersten in den Jahren 2019/2020 auf den Markt kommen.

Der Pharmazeutika verfügt aber auch so über ein breit diversifiziertes Produktsortiment sowie ein echter Verkaufsschlager namens Botox, der seit Jahren auf einem steilen Wachstumskurs ist.

Meine Aufmerksamkeit gewann Allergan, als ich die investierten Gurus betrachtete. Hier ist vor allem neben Seth Klarman der Vanguard Health Care Funds, David Tepper sowie Larry Robbins zu nennen. Die Investoren kennen sich in dem Sektor wie kein Zweiter aus, es hat schon Aussagekraft, wenn solche Männer den Konzern mit bis zu 5% ihres Gesamtdepots gewichten. Mason Hawkins stockte mit seinem 140 Mio. USD schweren Zukauf seine Position um weitere 36% auf.

Charttechnisch betrachtet befindet sich die Aktie von Allergan seit Ende 2015 in einem Abwärtstrend, der sich aufgrund der Restasis-Thematik zuletzt nochmals beschleunigte. Zuletzt konnte die Aktie aber nun eine Bodenbildung bei der 150 USD-Marke bilden. Anfang Juni gab Bloomberg bekannt, dass Guru Carl Icahn sich bei dem Unternehmen einkaufen würde. In Folge dessen konnte die Aktie den langfristigen Abwärtstrend nach oben hin durchbrechen. Wichtig ist nun, dass sich die Aktie stabilisieren kann und weitere Stärke aufbaut. Den nächsten Aufwärtsimpuls dürfte es mit Überschreiten der 180 USD Marke geben, dann wäre der Weg nach oben hin frei. Die Aktie zeigte sich in den letzten Handelswochen gegenüber dem Gesamtmarkt relativ robust und lässt für die Zukunft hoffen.

Der Analystenkonsens geht für die nächsten Jahre von weiterhin starken Zahlen aus, für 2018 rechnet man mit einem EPS von 15,6 USD je Aktie, was einem KGV von 11 entspricht. Diesen dürften die Amerikaner bis 2021 auf 20,6 USD je Aktie steigern können, wodurch das KGV auf überschaubare 7,7 sinken würde. Es scheint sich nun langsam eine Ausweitung des KGV auf mind. 10 abzubilden. Watchlist!