Portfoliocheck: Bei Walt Disney setzt Daniel Loeb auf das Wiedererstarken der Macht

Daniel Loeb ist ein aktivistischer Investor, der sich bevorzugt in angeschlagene Unternehmen einkauft, um diese dann in die seiner Meinung nach richtige Spur zu treiben. Loebs charismatisches und freundliches Auftreten sollten nicht darüber hinweg täuschen, dass er als aktivistischer Investor klare Vorstellungen hat und diese auch durchzusetzen weiß. Daher sorgt es selten für Freudentränen bei Management und Aufsichtsrat, wenn Loeb und sein Hedge Fonds Third Point sich bei ihrem Unternehmen einkaufen.

Dabei legt er sich nicht mit Schwächlingen an, sondern ist in den letzten Jahren auch mit Unternehmensgiganten in den Ring gestiegen und deren Chefs bisweilen mächtig auf die Füße getreten. Darunter so illustre Namen wie Philips, Sotheby’s, Yahoo, Sony, UniCredit, Eon, Nestlé, United Technologies und Campbell Soup.

Gerne versucht er, durch öffentlichen Druck Sitze im Aufsichtsrat der Unternehmen zu bekommen und platziert seine Vorstellungen zur Unternehmensstrategie oder Abspaltungen lautstark und setzt das Management so erheblich unter Druck. In den meisten Fällen mit Erfolg, so dass er bei Yahoo seinen Einsatz knapp verdreifachte oder bei Sony in einem Jahr einen Return von 20 Prozent einstrich.

Third Point gründete Loeb mit 3 Millionen Dollar und heute verwaltet er einen zweistelligen Milliardenbetrag; seine durchschnittliche Jahresrendite liegt bei knapp 15 Prozent. Und in diese Zeit fallen die beiden großen Crashs, die Internetblase (2000) und die Finanzkrise (2008/09), was die Ergebnisse umso bemerkenswerter macht.

Dabei führt uns der Unternehmensname zu einer weiteren Leidenschaft von Loeb, dem Surfen. Denn Third Point ist ein bei den Wellenreitern beliebter Anlaufpunkt in Malibu.

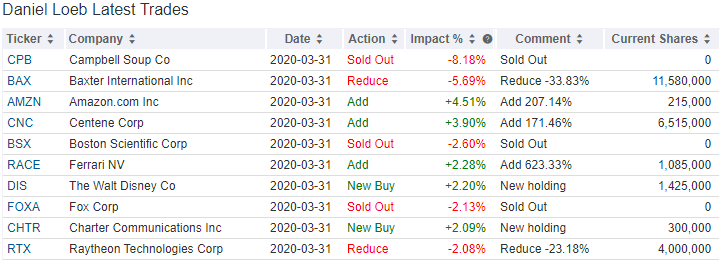

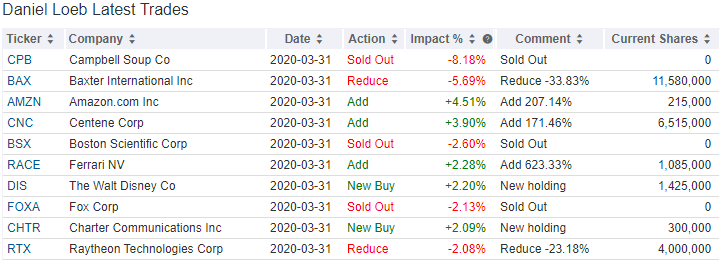

Daniel Loebs Top-Transaktionen im 1. Quartal

Mit einer Turnoverrate von 22 Prozent verdient sich Daniel Loeb die Bezeichnung "aktivistischer Investor" redlich. Sein Portfoliowert war zum Ende des ersten Quartals im Zuge des Corona-Crashs auf 6,3 Milliarden Dollar eingebrochen und enthielt 32 Aktienwerte, darunter 6 neue.

Auch im ersten Quartal hat sich Dan Loeb von einer Reihe seiner Positionen komplett getrennt.

Bei seiner ursprünglichen Top 3-Position Campbell Soup hat Loeb nun auch seine letzten Stücke verkauft, nachdem er schon einige Monate Pakete abgegeben hatte. Mit mehr als 8 Prozent hatte diese Transaktion die größte Auswirkung auf sein Portfolio.

Seine langjährige Spitzenposition Baxter hat er ebenfalls gestutzt; nach mehreren Quartalen mit Teilverkäufen hatte er im 2019er Schlussquartal den Kurseinbruch aufgrund von Bilanzierungsfehlern genutzt, um seine Position wieder etwas aufzustocken – um nun ein Drittel zu veräußern.

Bei Fox ist Daniel Loeb im ersten Quartal vollständig ausgestiegen, nachdem er bereits zuvor auf der Verkäuferseite gewesen war, und auch bei Boston Scientific Corp. stellte er seine Position glatt.

Nach der erfolgreichen Fusion von United Technologies und Raytheon, der Loeb als United-Aktionär eher ablehnend gegenüberstand, hat er nun Raytheon Technologies-Aktien im Depot, die er aber um fast ein Viertel reduziert hat. Dabei dürfte der fusionierte Konzern momentan von der Rüstungssparte profitieren, die auch in der Corona-Zeit für eine solide Auslastung sorgt.

Loeb größter Zukauf erfolgte beim führenden Onlinehändler und Cloud-Anbieter Amazon, wo er erst ein Quartal zuvor eingestiegen war. Ebenfalls aufgestockt hat Loeb bei Centene und der Sportwagenschmiede Ferrari, während er erstmals Positionen bei Charter Communications und Walt Disney eingegangen ist.

Daniel Loebs Top-Positionen zum Ende des 1. Quartals

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Baxter bleibt auch im ersten Quartal 2020 Loebs größte Einzelposition mit noch knapp 15 Prozent. Auf Platz zwei folgt mit rund 13 Prozent Allergan, deren Aktien aufgrund der Übernahme durch AbbVie inzwischen delisted sind; Loeb hatte seinen Bestand hier sogar noch ausgebaut. Mit 7,9 Prozent folgt auf Platz drei Danaher, die ebenfalls in der Gesundheitsbranche aktiv sind. Insofern verwundert die mit mehr als 45 Prozent hohe Gewichtung des Healthcare-Sektors in Loebs Portfolio nicht.

Auf den vierten Platz hat sich nun schon Amazon vorgeschoben, die es auf 6,7 Prozent Depotanteil bringen. Der starke Rebound des Kurses dürfte hier für weitere Freude bei Dan Loeb sorgen. Centene, Fidelity National Research folgen mit 6,2 und 4,6 Prozent vor dem digitalen Zahlungsspezialisten VISA mit 3,6 Prozent. Salesforce, Raytheon und Adobe schließen Loebs Top 10 ab.

Aktie im Fokus: The Walt Disney Company

Mickey Mouse kennt jedes Kind; die Zeichentrickfigur ist das Aushängeschild von Disney. Der global agierende Medienkonzern ist aber längst vielmehr als Zeichentrickfilme und ist in den vergangenen 15 Jahren vor allem auch durch große Übernahmen erfolgreich gewachsen. Nicht nur beim Umsatz, sondern auch was "das Franchise" insgesamt angeht. So hat es Disney verstanden, aus den teuren Übernahmen von Pixar, Lucasfilm, Marcel und Teilen von 21stCenturyFox massiv Kapital zu schlagen und die erfolgreichen Angebote mit neuen Ablegern zu noch größeren Cashcows zu machen.

Disney hat das, was alle haben wollen: Content. Disney hat Mickey Mouse und Donald, Darth Vader, die Avengers und viele weitere hoch angesagte Inhalte. Und kann damit punkten in den sog. "Streaming Wars". Im Gegensatz zu seinen Wettbewerbern hat der eigene Streamingdienst Disney+ seinen Abonnenten von Anfang an viel zu bieten und profitiert davon, dass der Disney-Konzern neue Inhalte quasi im Vorbeigehen erschafft.

Das Unternehmen untergliedert sich in vier Bereiche: In "Parks, Experiences & Products" finden sich die Freizeiteinrichtungen (Disney Lands und Resorts) sowie der Betrieb von etlichen Hotels, Reiseorganisationen und Kreuzfahrten. Zum Segment "Media Networks" gehören der Betrieb von Fernseh- und Radiosendern (z.B. ABC Television Network, EPSN Radio Network, Disney Channel). In "Studio Entertainment" werden die Filmproduktionen aus dem Hause Disney geführt, darunter die Marvel Studios, Pixar Animation Studios und 20th Century Studios. Und in der Sparte "Direct-to-Consumer & International" finden sich die die Dienste Disney+, Hulu und ESPN, sowie der globale Verkauf von Werbeartikeln.

Corona als Tiefschlag

Doch neben den Erfolgen gibt es auch Schattenseiten. Zum einen sind da die hohen Schulden, die sich dank der teuren Übernahmen angehäuft haben und die hohen Investitionen, die Disney fortlaufend stemmen muss. Für neue Inhalte und für den Aufbau des neuen Hoffnungsträgers Disney+. Und natürlich Corona, die Pandemie trifft Disney bis ins Mark.

Denn während zuletzt der Streamingdienst Disney+ und die Erfolge der Avengers sowie die neuen Star Wars-Auskopplungen, wie "The Mandalorian", von sich Reden machten, spielt finanziell die Musik woanders im Disney-Konzern. Oder gerade nicht und das ist die Achillesferse.

Im Geschäftsjahr 2019 stammten 37,8 Prozent der Umsätze aus dem Segment "Parks, Experiences & Products" und 35,8 Prozent aus "Media Networks". Doch wegen Corona waren die Freizeitparks monatelang geschlossen, die Disney Cruise Line hat alle Kreuzfahrten ausgesetzt, die Kinos sind geschlossen und die Disney Shops ebenfalls. Des Weiteren stocken Filmproduktionen und Sportevents wurden abgesagt.

Dem entsprechend sind die Umsätze im ersten Quartal teilweise erheblich gesunken, während der Großteil der Kosten weiterläuft. So brach der Gewinn im ersten Quartal dann auch um 90 Prozent ein. Und das Corona-Drama nahm im April und Mai ja erst richtig Fahrt auf, so dass das zweite Quartal noch verheerender läuft. Die hohen Umsatzsteigerungen bei Disney+ und die weit über den Erwartungen liegenden Abonnentenzahlen machen Hoffnung für die Zukunft, aber zunächst verursachen sie deutlich steigende Verluste aufgrund der hohen Investitionen.

Konsequent war Disneys neuer Vorstandschef Bob Chapek, der im Februar vom langjährigen Konzernlenker Bob Iger übernommen hatte, hinsichtlich der Halbjahresdividende, die Disney kurzerhand strich. Wie so viele andere Unternehmen auch. Alles andere wäre angesichts der enormen Herausforderungen auch nicht zu vermitteln gewesen.

Apropos Hoffnung… langsam dürfte sich in den arg gebeutelten Sektoren Besserung einstellen, denn demnächst werden Disneyland und die Freizeitparks langsam wieder den Betrieb hochfahren und ihre Pforten wieder öffnen. Und auch die Kinos sollen sich wieder mit Zuschauern füllen. Es wäre allerdings überoptimistisch anzunehmen, dass sich die geradezu paradiesischen Zustände von vor der Corona-Krise in absehbarer Zeit auch nur annähernd wieder einstellen könnten. Die Abstands- und Hygienevorschriften beeinflussen das Lebensgefühl auch künftig negativ und gerade dieses Wohlfühlerlebnis ist der Zauber, mit dem Disney seinen Kunden das Geld aus der Tasche lockt.

Das kann auch dauerhaft zu einer Änderung des Konsumverhaltens führen; weg von Life-Erlebnissen hin zu Streaming-Angeboten. Und auch bei Filmpremieren wird es künftig nicht mehr um Kinostarts gehen sondern um den Start auf den Streaming-Plattformen Disney+ und Hulu. Bei letzterem hat sich Disney gerade mit dem langjährigen Partner Comcast auf eine Übernahme von deren Minderheitsbeteiligung geeinigt.

Es wird jedoch nicht nur zu einer Verschiebung der Umsätze innerhalb der einzelnen Sparten kommen. Die enormen Arbeitsplatzverluste weltweit, aber vor allem in den USA, reduzieren die Konsumbereitschaft und –fähigkeit der Menschen und damit steht in nächster Zeit deutlich weniger Geld für die Angebote von Disney zur Verfügung. Die Miete zu bezahlen und Lebensmittel einzukaufen dürfte eine höhere Priorität genießen als der Besuch von Disneyland. Ein Problem, das natürlich nicht nur Disney trifft, aber der Konzern ist hier besonders anfällig, da seine wichtigste Sparte nur mit hohem Personaleinsatz funktioniert und daher die Kosten nur bedingt gedrückt werden können, selbst wenn die Auslastung der Angebote noch längere Zeit unterdurchschnittlich bleiben dürfte.

Der Aktienkurs war Ende März von 150 auf unter 90 Dollar eingebrochen und hatte sich seitdem bereits um mehr als 50 Prozent erholt. Die Aussicht auf Lockerungen und das Wiedereröffnen vieler Disney-Life-Angebote trieb auch die Disney-Aktie an. Hinzu kommt, dass die großen Erfolge mit Disney+ und mehr als 50 Millionen Abonnenten innerhalb weniger Monate große Hoffnungen wecken, so dass die Kurserholung durchaus nachvollziehbar ist. Wer, wie Daniel Loeb, im ersten Quartal seine Aktien günstig eingesammelt hat, sitzt bereits auf einem fetten Kursgewinn. Die Kurse haben die aktuelle Entwicklung schon vorweggenommen und der weitere Verlauf bei der Wiederherstellung des Betriebs aller Geschäftsbereiche wird weniger schnell von der Hand gehen.

Dan Loeb kauft sich auch gerne bei Unternehmen ein, die auf der Einkaufsliste von anderen stehen. Nachdem Apple TV+ bisher als Flop bezeichnet werden muss, heizte das die Gerüchteküche um eine Übernahme von Disney durch den Iphone-Konzern mächtig an. Denn Disney hat, was Apple fehlt für sein Streaming-Anbot: Content. Ob aus den Gerüchten mehr wird, steht in den Sternen. Schaden tun sie Loebs Investment jedenfalls nicht.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Dabei legt er sich nicht mit Schwächlingen an, sondern ist in den letzten Jahren auch mit Unternehmensgiganten in den Ring gestiegen und deren Chefs bisweilen mächtig auf die Füße getreten. Darunter so illustre Namen wie Philips, Sotheby’s, Yahoo, Sony, UniCredit, Eon, Nestlé, United Technologies und Campbell Soup.

Gerne versucht er, durch öffentlichen Druck Sitze im Aufsichtsrat der Unternehmen zu bekommen und platziert seine Vorstellungen zur Unternehmensstrategie oder Abspaltungen lautstark und setzt das Management so erheblich unter Druck. In den meisten Fällen mit Erfolg, so dass er bei Yahoo seinen Einsatz knapp verdreifachte oder bei Sony in einem Jahr einen Return von 20 Prozent einstrich.

Third Point gründete Loeb mit 3 Millionen Dollar und heute verwaltet er einen zweistelligen Milliardenbetrag; seine durchschnittliche Jahresrendite liegt bei knapp 15 Prozent. Und in diese Zeit fallen die beiden großen Crashs, die Internetblase (2000) und die Finanzkrise (2008/09), was die Ergebnisse umso bemerkenswerter macht.

Dabei führt uns der Unternehmensname zu einer weiteren Leidenschaft von Loeb, dem Surfen. Denn Third Point ist ein bei den Wellenreitern beliebter Anlaufpunkt in Malibu.

Daniel Loebs Top-Transaktionen im 1. Quartal

Mit einer Turnoverrate von 22 Prozent verdient sich Daniel Loeb die Bezeichnung "aktivistischer Investor" redlich. Sein Portfoliowert war zum Ende des ersten Quartals im Zuge des Corona-Crashs auf 6,3 Milliarden Dollar eingebrochen und enthielt 32 Aktienwerte, darunter 6 neue.

Auch im ersten Quartal hat sich Dan Loeb von einer Reihe seiner Positionen komplett getrennt.

Bei seiner ursprünglichen Top 3-Position Campbell Soup hat Loeb nun auch seine letzten Stücke verkauft, nachdem er schon einige Monate Pakete abgegeben hatte. Mit mehr als 8 Prozent hatte diese Transaktion die größte Auswirkung auf sein Portfolio.

Seine langjährige Spitzenposition Baxter hat er ebenfalls gestutzt; nach mehreren Quartalen mit Teilverkäufen hatte er im 2019er Schlussquartal den Kurseinbruch aufgrund von Bilanzierungsfehlern genutzt, um seine Position wieder etwas aufzustocken – um nun ein Drittel zu veräußern.

Bei Fox ist Daniel Loeb im ersten Quartal vollständig ausgestiegen, nachdem er bereits zuvor auf der Verkäuferseite gewesen war, und auch bei Boston Scientific Corp. stellte er seine Position glatt.

Nach der erfolgreichen Fusion von United Technologies und Raytheon, der Loeb als United-Aktionär eher ablehnend gegenüberstand, hat er nun Raytheon Technologies-Aktien im Depot, die er aber um fast ein Viertel reduziert hat. Dabei dürfte der fusionierte Konzern momentan von der Rüstungssparte profitieren, die auch in der Corona-Zeit für eine solide Auslastung sorgt.

Loeb größter Zukauf erfolgte beim führenden Onlinehändler und Cloud-Anbieter Amazon, wo er erst ein Quartal zuvor eingestiegen war. Ebenfalls aufgestockt hat Loeb bei Centene und der Sportwagenschmiede Ferrari, während er erstmals Positionen bei Charter Communications und Walt Disney eingegangen ist.

Daniel Loebs Top-Positionen zum Ende des 1. Quartals

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Baxter bleibt auch im ersten Quartal 2020 Loebs größte Einzelposition mit noch knapp 15 Prozent. Auf Platz zwei folgt mit rund 13 Prozent Allergan, deren Aktien aufgrund der Übernahme durch AbbVie inzwischen delisted sind; Loeb hatte seinen Bestand hier sogar noch ausgebaut. Mit 7,9 Prozent folgt auf Platz drei Danaher, die ebenfalls in der Gesundheitsbranche aktiv sind. Insofern verwundert die mit mehr als 45 Prozent hohe Gewichtung des Healthcare-Sektors in Loebs Portfolio nicht.

Auf den vierten Platz hat sich nun schon Amazon vorgeschoben, die es auf 6,7 Prozent Depotanteil bringen. Der starke Rebound des Kurses dürfte hier für weitere Freude bei Dan Loeb sorgen. Centene, Fidelity National Research folgen mit 6,2 und 4,6 Prozent vor dem digitalen Zahlungsspezialisten VISA mit 3,6 Prozent. Salesforce, Raytheon und Adobe schließen Loebs Top 10 ab.

Aktie im Fokus: The Walt Disney Company

Mickey Mouse kennt jedes Kind; die Zeichentrickfigur ist das Aushängeschild von Disney. Der global agierende Medienkonzern ist aber längst vielmehr als Zeichentrickfilme und ist in den vergangenen 15 Jahren vor allem auch durch große Übernahmen erfolgreich gewachsen. Nicht nur beim Umsatz, sondern auch was "das Franchise" insgesamt angeht. So hat es Disney verstanden, aus den teuren Übernahmen von Pixar, Lucasfilm, Marcel und Teilen von 21stCenturyFox massiv Kapital zu schlagen und die erfolgreichen Angebote mit neuen Ablegern zu noch größeren Cashcows zu machen.

Disney hat das, was alle haben wollen: Content. Disney hat Mickey Mouse und Donald, Darth Vader, die Avengers und viele weitere hoch angesagte Inhalte. Und kann damit punkten in den sog. "Streaming Wars". Im Gegensatz zu seinen Wettbewerbern hat der eigene Streamingdienst Disney+ seinen Abonnenten von Anfang an viel zu bieten und profitiert davon, dass der Disney-Konzern neue Inhalte quasi im Vorbeigehen erschafft.

Das Unternehmen untergliedert sich in vier Bereiche: In "Parks, Experiences & Products" finden sich die Freizeiteinrichtungen (Disney Lands und Resorts) sowie der Betrieb von etlichen Hotels, Reiseorganisationen und Kreuzfahrten. Zum Segment "Media Networks" gehören der Betrieb von Fernseh- und Radiosendern (z.B. ABC Television Network, EPSN Radio Network, Disney Channel). In "Studio Entertainment" werden die Filmproduktionen aus dem Hause Disney geführt, darunter die Marvel Studios, Pixar Animation Studios und 20th Century Studios. Und in der Sparte "Direct-to-Consumer & International" finden sich die die Dienste Disney+, Hulu und ESPN, sowie der globale Verkauf von Werbeartikeln.

Corona als Tiefschlag

Doch neben den Erfolgen gibt es auch Schattenseiten. Zum einen sind da die hohen Schulden, die sich dank der teuren Übernahmen angehäuft haben und die hohen Investitionen, die Disney fortlaufend stemmen muss. Für neue Inhalte und für den Aufbau des neuen Hoffnungsträgers Disney+. Und natürlich Corona, die Pandemie trifft Disney bis ins Mark.

Denn während zuletzt der Streamingdienst Disney+ und die Erfolge der Avengers sowie die neuen Star Wars-Auskopplungen, wie "The Mandalorian", von sich Reden machten, spielt finanziell die Musik woanders im Disney-Konzern. Oder gerade nicht und das ist die Achillesferse.

Im Geschäftsjahr 2019 stammten 37,8 Prozent der Umsätze aus dem Segment "Parks, Experiences & Products" und 35,8 Prozent aus "Media Networks". Doch wegen Corona waren die Freizeitparks monatelang geschlossen, die Disney Cruise Line hat alle Kreuzfahrten ausgesetzt, die Kinos sind geschlossen und die Disney Shops ebenfalls. Des Weiteren stocken Filmproduktionen und Sportevents wurden abgesagt.

Dem entsprechend sind die Umsätze im ersten Quartal teilweise erheblich gesunken, während der Großteil der Kosten weiterläuft. So brach der Gewinn im ersten Quartal dann auch um 90 Prozent ein. Und das Corona-Drama nahm im April und Mai ja erst richtig Fahrt auf, so dass das zweite Quartal noch verheerender läuft. Die hohen Umsatzsteigerungen bei Disney+ und die weit über den Erwartungen liegenden Abonnentenzahlen machen Hoffnung für die Zukunft, aber zunächst verursachen sie deutlich steigende Verluste aufgrund der hohen Investitionen.

Konsequent war Disneys neuer Vorstandschef Bob Chapek, der im Februar vom langjährigen Konzernlenker Bob Iger übernommen hatte, hinsichtlich der Halbjahresdividende, die Disney kurzerhand strich. Wie so viele andere Unternehmen auch. Alles andere wäre angesichts der enormen Herausforderungen auch nicht zu vermitteln gewesen.

Apropos Hoffnung… langsam dürfte sich in den arg gebeutelten Sektoren Besserung einstellen, denn demnächst werden Disneyland und die Freizeitparks langsam wieder den Betrieb hochfahren und ihre Pforten wieder öffnen. Und auch die Kinos sollen sich wieder mit Zuschauern füllen. Es wäre allerdings überoptimistisch anzunehmen, dass sich die geradezu paradiesischen Zustände von vor der Corona-Krise in absehbarer Zeit auch nur annähernd wieder einstellen könnten. Die Abstands- und Hygienevorschriften beeinflussen das Lebensgefühl auch künftig negativ und gerade dieses Wohlfühlerlebnis ist der Zauber, mit dem Disney seinen Kunden das Geld aus der Tasche lockt.

Das kann auch dauerhaft zu einer Änderung des Konsumverhaltens führen; weg von Life-Erlebnissen hin zu Streaming-Angeboten. Und auch bei Filmpremieren wird es künftig nicht mehr um Kinostarts gehen sondern um den Start auf den Streaming-Plattformen Disney+ und Hulu. Bei letzterem hat sich Disney gerade mit dem langjährigen Partner Comcast auf eine Übernahme von deren Minderheitsbeteiligung geeinigt.

Es wird jedoch nicht nur zu einer Verschiebung der Umsätze innerhalb der einzelnen Sparten kommen. Die enormen Arbeitsplatzverluste weltweit, aber vor allem in den USA, reduzieren die Konsumbereitschaft und –fähigkeit der Menschen und damit steht in nächster Zeit deutlich weniger Geld für die Angebote von Disney zur Verfügung. Die Miete zu bezahlen und Lebensmittel einzukaufen dürfte eine höhere Priorität genießen als der Besuch von Disneyland. Ein Problem, das natürlich nicht nur Disney trifft, aber der Konzern ist hier besonders anfällig, da seine wichtigste Sparte nur mit hohem Personaleinsatz funktioniert und daher die Kosten nur bedingt gedrückt werden können, selbst wenn die Auslastung der Angebote noch längere Zeit unterdurchschnittlich bleiben dürfte.

Der Aktienkurs war Ende März von 150 auf unter 90 Dollar eingebrochen und hatte sich seitdem bereits um mehr als 50 Prozent erholt. Die Aussicht auf Lockerungen und das Wiedereröffnen vieler Disney-Life-Angebote trieb auch die Disney-Aktie an. Hinzu kommt, dass die großen Erfolge mit Disney+ und mehr als 50 Millionen Abonnenten innerhalb weniger Monate große Hoffnungen wecken, so dass die Kurserholung durchaus nachvollziehbar ist. Wer, wie Daniel Loeb, im ersten Quartal seine Aktien günstig eingesammelt hat, sitzt bereits auf einem fetten Kursgewinn. Die Kurse haben die aktuelle Entwicklung schon vorweggenommen und der weitere Verlauf bei der Wiederherstellung des Betriebs aller Geschäftsbereiche wird weniger schnell von der Hand gehen.

Dan Loeb kauft sich auch gerne bei Unternehmen ein, die auf der Einkaufsliste von anderen stehen. Nachdem Apple TV+ bisher als Flop bezeichnet werden muss, heizte das die Gerüchteküche um eine Übernahme von Disney durch den Iphone-Konzern mächtig an. Denn Disney hat, was Apple fehlt für sein Streaming-Anbot: Content. Ob aus den Gerüchten mehr wird, steht in den Sternen. Schaden tun sie Loebs Investment jedenfalls nicht.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Bildherkunft: (c) wolterke - stock.adobe.com