Portfoliocheck: Bei Werkzeug schwört Daniel Loeb jetzt auf Weltmarktführer Stanley Black & Decker

Daniel Loeb kauft sich bevorzugt in angeschlagene Unternehmen ein, um diese dann in die seiner Meinung nach richtige Spur zu treiben. Als aktivistischer Investor ist er extrem zielorientiert und sein charismatisches und freundliches Auftreten sollten nicht darüber hinwegtäuschen, dass er diese auch knallhart durchzusetzen weiß. Daher sorgt es selten für Freudentränen bei Management und Aufsichtsrat, wenn Loeb und sein Hedge Fonds Third Point sich bei ihrem Unternehmen einkaufen.

Gerne versucht er, durch öffentlichen Druck Sitze im Aufsichtsrat der Unternehmen zu bekommen und platziert seine Vorstellungen zur Unternehmensstrategie oder Abspaltungen lautstark und setzt das Management so erheblich unter Druck. In den meisten Fällen mit Erfolg, so dass er bei Yahoo seinen Einsatz knapp verdreifachte oder bei Sony in einem Jahr einen Return von 20 Prozent einstrich.

Angelegt hat sich Loeb in den letzten Jahren mit einigen weiteren bekannten Größen und ist deren Chefs bisweilen mächtig auf die Füße getreten. Darunter so illustre Namen wie Philips, Sotheby’s, UniCredit, Eon, Nestlé, United Technologies oder Campbell Soup.

Third Point gründete Loeb mit 3 Millionen Dollar und heute verwaltet er einen hohen einstelligen Milliardenbetrag; seine durchschnittliche Jahresrendite liegt bei knapp 15 Prozent. Und in diese Zeit fallen die beiden großen Crashs, die Internetblase (2000) und die Finanzkrise (2008/09) und natürlich den Corona-Crash, was die Ergebnisse umso bemerkenswerter macht.

Dabei führt uns der Unternehmensname zu einer weiteren Leidenschaft von Loeb, dem Surfen. Denn Third Point ist ein bei den Wellenreitern beliebter Anlaufpunkt in Malibu.

Daniel Loebs Top-Transaktionen im 4. Quartal

Mit einer Turnoverrate von 27 Prozent verdient sich Daniel Loeb die Bezeichnung "aktivistischer Investor" wieder redlich. Ende 2020 enthielt Loebs Portfolio 74 Aktienwerte, darunter 35 Neuaufnahmen.

Ganz neu eingestiegen ist er bei Upstart Holdings, die es gleich auf einen Depotanteil von vier Prozent bringen. Auch bei der Google-Mutter Alphabet ist Loeb wieder an Bord mit einem Anteil von 3,5 Prozent. Weitere Erstkäufe tätigte er bei Aptiv PLC und bei Stanley Black & Decker.

Mehr als verdreifacht hat Daniel Loeb seine Position beim Spezialisten für Buchführungs- und Steuersoftware Intuit und Avantor stockte er um 120 Prozent auf.

Auf der Verkaufsliste ganz oben stand Alibaba, wo er seinen Bestand annähernd halbierte, während er bei Fortive und Square vollständig ausstieg. Bei Fortive war er erst im Vorquartal frisch eingestiegen; es war also ein sehr kurzes Gastspiel. Reduziert hat er des Weiteren bei Amazon, salesforce.com und Fidelity National Information Services um jeweils knapp ein Drittel,

Daniel Loebs Top-Positionen zum Ende des 4. Quartals

Das größte Gewicht haben zyklische Konsumwerte mit 22 Prozent vor Communication Services mit 18 Prozent, Technologiewerten mit 15 Prozent, Financial Services mit 13 Prozent und dem Gesundheitssektor mit knapp zehn Prozent.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Platz eins behauptet PG&E, die mit gut acht Prozent knapp vor Walt Disney liegen, die es auf 6,7 Prozent bringen. Die vorherige Nummer zwei Alibaba ist komplett aus den Top 10 gefallen. Auf dem dritten Rang steht weiterhin Danaher vor IAA und dem Neueinsteiger Upstart Holding.

Den sechsten Platz belegt Charter Communications vor Amazon, die vom fünften auf den siebten Platz abgerutscht sind. Dahinter folgen Alphabet, Burlington Stores und Intuit.

Im Fokus: Stanley Black & Decker

Es war bereits Frederick Trent Stanleys zweiter Versuch, eine eigene Firma auf die Beine zu stellen, als er 1842 die Stanley's Bolt Manufactory eröffnete. 1920, also knapp 80 Jahre später, gründeten die beiden Ingenieure S. Duncan Black und Alonzo G. Decker die Black & Decker Manufacturing Company. Beide Unternehmen waren über die Jahrzehnte und Generationen hinweg erfolgreich und fusionierten 2009 zu Stanley Black & Decker Inc., dem weltgrößten Werkzeughersteller.

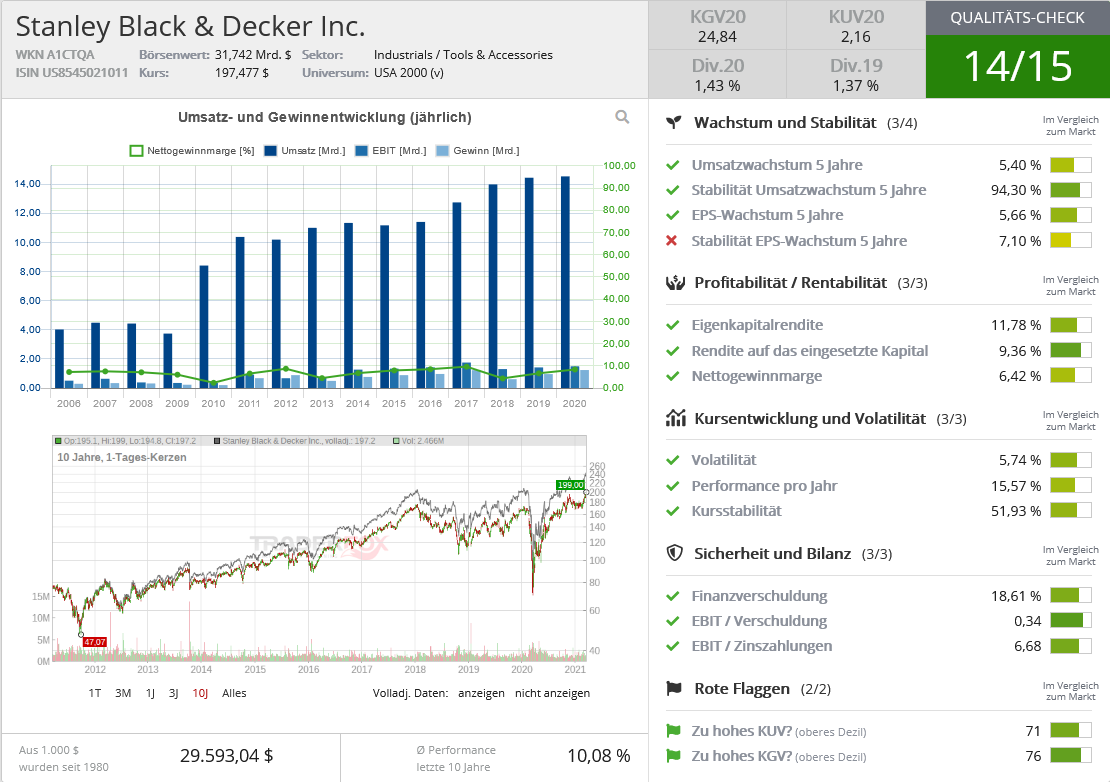

Quelle: Qualitäts-Check TraderFox

Bekannt ist das Unternehmen vor allem für seine Bohrmaschinen der Marke Black & Decker, die sich auch hierzulande großer Beliebtheit erfreuen. Neben Werkzeugen für Hegurrmwerker und Profis ist das Unternehmen aber auch noch globaler Marktführer für technische Verbindungselemente und einer der führenden Hersteller bei Sicherheitssystemen.

Mit seinen Produkten erzielte das Unternehmen im Coronajahr 2020 einen Umsatz von 14,5 Milliarden Dollar, was nur einen Prozentunkt über dem Vorjahreswert lag. Andererseits hatte und hat Corona auch für die Baubranche und die Do-it-yourself-Liebhaber große Herausforderungen zu bieten, inkl. mehrere Lockdowns, so dass das zarte Umsatzwachstum nicht als Enttäuschung angesehen werden sollte. Noch erfreulicher sieht es beim bereinigten Gewinne je Aktie aus, den Stanley Black & Decker in 2020 um acht Prozent auf 9,04 Dollar je Aktie steigern konnte.

Beim genaueren Blick stellt man fest, dass die erste Jahreshälfte einen scharfen Knick bei Umsätzen und Ergebnissen gebracht hatte, während dies in der zweiten Jahreshälfte mehr als wettgemacht werden konnte. Hier legte das Unternehmen beim Umsatz um 10 Prozent zu und im vierten Quartal alleine um 4,4 Prozent.

Black & Decker ist nicht die einzige Marke, die man vertreibt. Hinzu gesellen sich noch Stanley Tools, Craftsman und Dewalt, wobei der Verkauf von Werkzeugen und ihre Aufbewahrung rund 70 Prozent zum Konzernumsatz beisteuern. Dabei liegt der regionale Schwerpunkt ganz klar in Nordamerika. Alleine 61 Prozent erwirtschaftet man dort, weitere 19 Prozent in Europa und elf Prozent in den Schwellenländern.

Solider Dividendenwert

An der Börse waren lange Zeit vor allem Wachstumswerte gefragt, doch Stanley Black & Decker weiß mit anderen Qualitäten zu überzeugen. In den letzten fünf Jahren legte der Umsatz um durchschnittlich 5,4 Prozent zu, während der Gewinn je Aktie sogar um fast 5,7 Prozent anstieg bei einer Nettogewinnmarge von 6,4 Prozent. Der Verschuldungsgrad liegt bei 18,6 Prozent und die Eigenkapitalrendite bei 11,8 Prozent.

Besonders stolz kann das Unternehmen darauf sein, dass man seit 143 Jahren ohne Unterbrechung Dividenden an seine Aktionäre ausschüttet. Zuletzt wurde die Quartalsdividende im Juli 2020 um einen Cent auf die aktuellen 70 Cents je Aktie angehoben. Dabei wurde in den letzten 53 Jahren, über jede Wirtschaftskrise hinweg, die Ausschüttung erhöht.

Nach-Corona-Aera

Die Pandemie brachte einen starken Einbruch und einen ebenso starken Rebound bei den Geschäftszahlen. In den USA läuft die Impfkampagne sehr erfolgreich und weitere Lockerungen der Coronaeinschränkungen zum Sommer hin sind absehbar.

Kürzlich wurde das zweite Stimuluspaket der US-Regierung in Kraft gesetzt und darin enthalten sind Einmalzahlungen in Höhe von 1.400 Dollar je Bürger. Ein Teil hiervon wird sicherlich für unbezahlte Mieten, Rechnungen oder Kreditkartenschulden verwendet, aber ein beträchtlicher Teil wird auch in die Wirtschaft fließen. Neben Urlaub und Restaurantbesuchen wird für viele auch die weitere Verschönerung der eigenen vier Wände oben auf der Tagesordnung stehen, denn der Trend zum Work-from-Home dürfte sich kaum wieder umkehren, auch wenn die Beschränkungen zunehmend aufgehoben und auch die Büros wieder vollständig geöffnet sind. Viele Menschen haben in den letzten Monaten ihr Zuhause mit ganz neuen Augen erlebt und eine neue Wertschätzung für die eigenen vier Wände entwickelt. "Cocooning" dürfte als Trend anhalten und die Nachfrage nach DIY-Equipment weiter anfachen.

Des Weiteren wird mit einer starken Wirtschaftsbelebung gerechnet, vielen neuen Jobs und einer deutlich zunehmenden Bautätigkeit. Das bedeutet, dass auch viele Profis sich neu und besser ausrüsten werden und dies wird die Nachfrage nach den Produkten von Stanley Black & Decker weiter ankurbeln.

Das Unternehmen ist kein Wachstumssprinter, aber mit mittleren einstelligen Wachstumsraten und stetigem Dividendenwachstum bietet sich Stanley Black & Decker als defensive Depotbeimischung an. Allerdings dürfte dies kaum die Motivation für Daniel Loeb gewesen sein, sich gerade hier einzukaufen, sondern die Aussicht auf ein anziehen den Wirtschaft und damit einhergehend ein Kick für die Aktie, die kürzlich ihre alten Allzeithochs aus 2017 überwunden hat nun erstmals die Marke von 200 Dollar ins Visier nimmt. Erfolgversprechend…

Bildherkunft: AdobeStock: 187883034