Portfoliocheck: Berkshire Hathaway ist auf Allzeithochkurs und (auch deshalb) Tom Russos Liebling

Als Value Investor verfolgt Tom Russo klare Grundsätze: er konzentriert sein Portfolio, schichtet selten um und setzt auf Konjunktur unabhängige Geschäftsmodelle. Dabei zeichnet er sich durch einen unaufgeregten und wenig aktiven Investmentstil aus und folgt dabei der Empfehlung von Charlie Munger, Warren Buffetts 97-jährigem kongenialem Partner bei Berkshire Hathaway, der einst meinte:

"Du machst kein Geld, wenn du Aktien kaufst. Du machst kein Geld, wenn du Aktien verkaufst. Du verdienst Geld, wenn du abwartest."

Russos Passivität schlägt sich in einer niedrigen Turnover-Rate nieder. Von Quartal zu Quartal wechselt er selten mehr als drei Prozent seines Portfolios aus. Diese geringe Handelsaktivität ist allerdings nicht auf einen Mangel an Ideen zurückzuführen, sondern auf seine Überzeugung, immer nur die besten Unternehmen auszuwählen und an diesen dann langfristig festzuhalten.

Er gehört quasi zur Enkelgeneration von Benjamin Graham, dem Urvater der Fundamentalanalyse, bei dem auch Warren Buffett in die Lehre ging. Russo konnte in den letzten 30 Jahren für seine Investoren eine durchschnittliche Jahresrendite von 15 Prozent erzielen.

Und auch in einem anderen Charakterzug folgt er einem legendären Investor, nämlich Philip Carret, dem Gründer des Pioneer Fonds. Der meinte einst, er habe nicht genug Gefühl dafür, wann er Bargeld anlegen solle und deshalb sei sein gesamtes Vermögen immer in Aktien angelegt.

Diesem Motto folgend ist Tom Russo stets mit seinem kompletten Anlagekapital im Markt investiert. Er unterlässt jeden Versuch, den Markt zu timen und/oder Krisen vorwegzunehmen und setzt stattdessen auf die langfristige Wertschöpfungskraft der Börsen. Mit anderen Worten: er reitet den Zinseszinseffekt wie kaum ein zweiter. Und seine Performance über mehr als drei Jahrzehnte und mehrere Börsencrashs hinweg gibt ihm Recht!

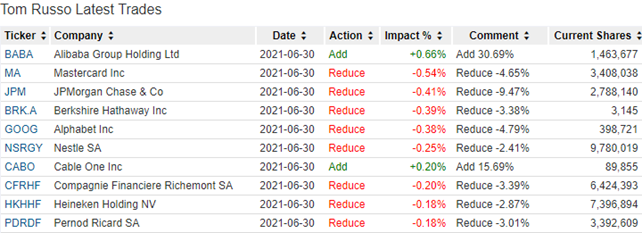

Russos Transaktionen im 2. Quartal 2021

Im zweiten Quartal ließ es Tom Russo wieder sehr ruhig angehen; seine Turnoverrate lag bei einem Prozent.

Bei Alibaba hat Tom Russo weiter aufgestockt. Nachdem erst im letzten Quartal neu eingestiegen war, baute er seine Position um fast ein Drittel weiter aus. Daneben gab es unter seinen gewichtigsten Depotveränderungen nur einen Zukauf und zwar eine Aufstockung bei Cable One um knapp 16 Prozent, nachdem er hier im Vorquartal noch um 120 Prozent aufgestockt hatte.

Ansonsten reduzierte Tom Russo in bescheidenem Maße bei vielen seiner Positionen. Bei Mastercard baute er um weitere 4,7 Prozent ab; bei seiner ehemals größten Position hat er in den letzten Jahren immer wieder Teilverkäufe vorgenommen, um ihr Depotgewicht nicht deutlich über 15 Prozent anwachsen zu lassen, doch inzwischen tendiert ihr Anteil eher Richtung 10 Prozent.

Auch bei JPMorgan Chase reduzierte Russo erneut um knapp zehn Prozent, bei Berkshire Hathaway um weitere knapp 4 Prozent, bei Alphabet um knapp fünf Prozent.

Aber auch bei seinen so geliebten defensiven Konsumwerten kappte er seine Positionsgrößen etwas. Von Nestlé, Richemont, Heineken und Pernot Ricard verkaufte er wie schon im Vorquartal jeweils rund drei Prozent seiner Anteile.

Russos Portfolio zum Ende des 2. Quartals 2021

Tom Russo investiert bevorzugt in Unternehmen, die die Gelüste und Begierden der Menschen befriedigen. Denn auch in wirtschaftlich schwierigen Zeiten sind die Menschen nur ungern bereit, ihre liebgewonnen Laster und Gewohnheiten zu zügeln und in machen Bereichen auch gar nicht in der Lage dazu. Windeln für die Kinder, Zigaretten, Alkohol da kann man sich schwer einschränken. Und dann setzt Tom Russo stark auf Luxusanbieter, denn der weltweit zunehmende Wohlstand und der aufstrebende Mittelstand in China, Indien aber auch in Afrika hat ein großes und steigendes Verlangen nach Statusobjekten und erlesenen Getränken.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street im Kissig-Portfolio-Check. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

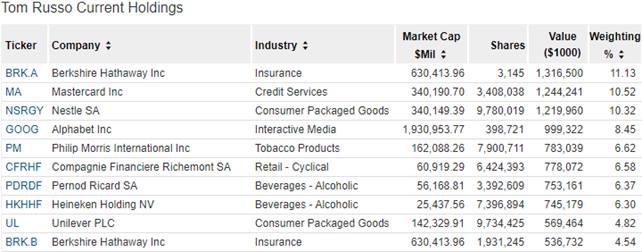

Mit 41 Prozent nehmen defensive Konsumwerte weiterhin den größten Anteil in Russos Depot ein, gefolgt von Finanzwerten, die mit 31,3 Prozent zwei Punkte niedriger rangieren. Die drittplatzierten Kommunikationswerte haben sic nur marginal auf 12,5 Prozent erhöht.

Russos fünf größten Positionen bringen es zusammen auf einen Depotanteil von fast 52 Prozent. Dabei muss man natürlich bei seiner bisherigen "heimlichen Nummer eins" Berkshire Hathaway die A- und B-Aktien zusammenrechnen.

Warren Buffetts berkshire steht damit für einen Anteil von mehr als 15,5 Prozent an Russos Depot und liegt damit inzwischen um knapp die Hälfte vor Mastercard, die noch 10,5 Prozent auf die Waage bringen. Beinahe ebenso schwer ist Nastle mit 10,3 Prozent, die vor Alphabet und Phillip Morris liegen, die es auf 8,5 und 6,6 Prozent bringen.

Die zweite Hölfte seiner Top 10 belegen defensive Konsumwerte. Richemont kommt auf 6,6 Prozent, Pernit Ricard auf 6,4, Heineken auf 6,3 und Unilever auf 4,8 Prozent.

Im Fokus: Berkshire Hathaway

Man kann Warren Buffett mit Fug und Recht als den größten Investor aller Zeiten bezeichnen und ein Platz in der Geschichte ist ihm sicher. Dabei ist er schon seit einiger Zeit nicht mehr der reichste Mensch der Welt, da haben ihn längst Microsoft-Gründer Bill Gates, Amazon-Gründer Jeff Bezos oder Teslas Enfant terrible Elon Musk überholt, aber Warren Buffett hat es als einziger geschafft, ausschließlich mit Aktieninvestments an die Spitze der weltreichsten Menschen zu gelangen. Und, so viel sei der Fairness verraten, er hat ihm Rahmen seiner Initiative "The Giving Pledge" bereits knapp die Hälfte seines enormen Milliardenvermögens für wohltätige und soziale Zwecke gespendet.

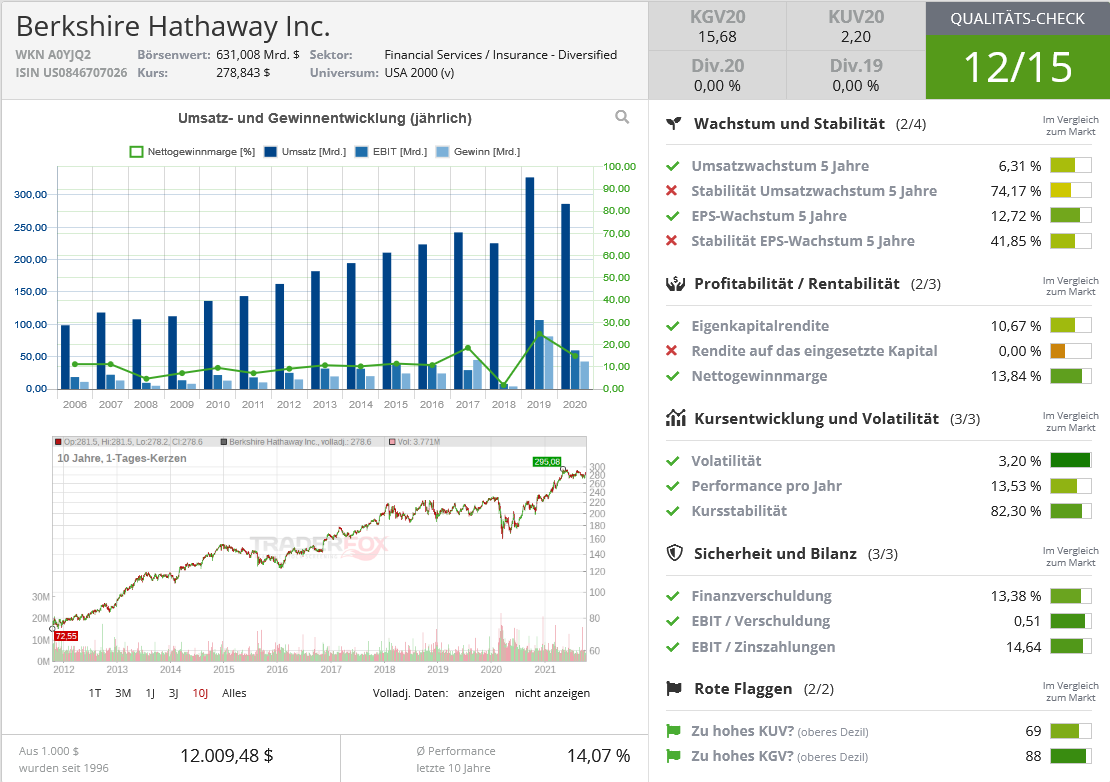

Quelle: Qualitäts-Check TraderFox

Nachdem er anfangs seine Erfolge in Partnerships erzielte, verspekulierte er sich mit einem großen Investment in eine heruntergekommene Textilfabrik namens Berkshire Hathaway. Buffett hatte den tiefgreifenden Wandel und die Dauer des Niedergangs der amerikanischen Textilbranche unterschätzt und wollte sich von dem Fehlinvestment wieder trennen, um seine Verluste zu begrenzen. Doch das Verhalten des Managements von Berkshire bei den Rückkaufverhandlungen erbosten Buffett dermaßen, dass er eine seiner wenigen emotional gesteuerten Entscheidungen traf: er schwenkte um, kaufte noch mehr Berkshire-Aktien und setzte das Management vor die Tür. Im Anschluss formte er aus dem erfolglosen Textilunternehmen eine Holdingsgesellschaft für seine Aktienpositionen, während er parallel dazu als neuer CEO von Berkshire Hathaway das Stammgeschäft sukzessive und sozial verträglich abwickelte und die restlichen Fabriken in Neu England schloss.

Später brachten Buffett und Charlie Munger dann ihren Bestand an Blue Chip Stamps in Berkshire ein und so wurde Buffetts Freund und Alter Ego Charlie Munger Aktionär und Co-CEO bei Berkshire Hathaway. Und von da an wurde aus dem Value Investor der Quality Investor Buffett, der fortan nicht mehr auf den Zigarrenstummelansatz seines Mentors Benjamin Graham abstellte, sondern auf Qualitätskriterien von Unternehmen, wie einem starken ökologischen Burggraben, profitablem Wachstum und hohe Free Cashflows. Der Preis war nicht mehr Dreh- und Angelpunkt der Anlagestrategie, sondern der Wert.

Tom Russo verfolgt einen ähnlichen Ansatz. Auch er setzt auf Burggrabenaktien und auf stetige, möglichst steigende Cashflows. Insofern kann es nicht verwundern, dass sich Russo als Berkshire-Aktionär besonders wohl fühlt. Allerdings ist er als Investor selbst so gut, dass er keinen Warren Buffett braucht, um für ihn Investments zu tätigen. Berkshire-Aktien als bloße Depotbeimischung wären hier also "verschwendet" und würden nur Kapital abzweigen, das für eigene Investments nicht mehr zur Verfügung stünde. Hinter Russos Berkshire-Engagement steckt daher wohl mehr als nur eine Hommage an Buffett.

Berkshire als Russos Value-Add-on

Schaut man auf das Berkshire-Portfolio, so dominiert natürlich Apple, die inzwischen rund 40 Prozent von Buffetts Depot ausmachen. Der ehemalige Technologiespitzenreiter ist inzwischen eher den defensiven Konsumwerten zuzurechnen und das nicht nur nach Buffetts Lesart.

Doch neben Apple liegt der Schwerpunkt von Buffetts Portfolio vor allem auf dem Finanzsektor. Unter seinen Top-Werten finden sich Bank of America, American Express, Moody’s, U.S. Bancorp und die Bank of New York Mellon, die es zusammen auf rund 30 Prozent seines Depots bringen. Hinzu kommt Berkshires Versicherungsbusiness, da aber ganz überwiegend aus nicht-börsennotierten Gesellschaften besteht, die daher in Buffetts quartalsweise bei der Börsenaufsicht SEC einzureichendem 13F-Formular nicht auftauchen. Der Großteil der Versicherungsaktivitäten ist inzwischen unter dem Label Berkshire Hathaway Insurance gebündelt und umfasst auch so bekannte Marken wie Autoversicherer Geico oder den Rückversicherer General Re.

Die nicht-börsennotierten Aktivitäten sind etwa genauso wertvoll wie Buffetts Aktiendepot. Hinzu kommt dann noch sein enormer Cashbestand, der auf rund 140 Milliarden Dollar angewachsen ist und rund ein Fünftel zum Gesamtwert beisteuert.

Unter den vielen nicht börsennotierten Unternehmensbeteiligungen bildet Berkshire Energy einen Schwerpunkt, die frühere MidAmerican Energy, ebenso wie die Eisenbahngesellschaft Burlington Northern Santa Fe und der Luftfahrtzulieferer Precision Castparts, den Buffett Mitte 2015 für 37 Milliarden Dollar gekauft und von der Börse genommen hatte, oder auch der Batteriehersteller Duracell, den Buffett gegen sein Procter & Gamble-Aktienpaket eingetauscht hatte.

Und da sind wir an den Punkt, den Berkshire Hathaway in der gegenwärtigen Börsen- und Wirtschaftslage so interessant macht: Apple spült einen enormen Cashflow in die Kassen, on top kommen die vielen weiteren Dividendeneinnahmen. Damit sind das operative Geschäft von Berkshire und seine ganzen Töchter "zur Not" durchfinanziert. Doch anders als zur Zeit des Coronasbturzes spielt genau dort nun die Musik.

Die Klimadebatte lässt Investitionen vor allen in Richtung erneuerbarer Energien und GreenTech-Unternehmen fließen. Viele der großen Ölmultis, wie Shell, BP oder Totalenergies haben erklärt, keine Investitionen mehr in den Öl- und Gassektor tätigen zu wollen. Gleichzeitig steigt aber den Energiebedarf der Welt aufgrund der Corona-Renaissance der Wirtschaft rapide an und die Folge sind Mehrjahreshochs bei Öl und Gas. Berkshire Energy ist einer der größten Investoren in regenerative Energien, aber auch - noch - einer der der größten Betreiber von fossilen Kraftwerken. Und damit ein Profiteur der stark anziehenden Strompreise. Gleichzeitig betreibt man eines der landesweit größten Energieverteilnetze und verdient sich hier eine goldene Nase.

Kohle ist noch immer eines der wichtigsten Transportgüter für die amerikanischen Eisenbahnen und mit BNSF hat Buffett die größte davon im Besitz. Die Auslastung der Eisenbahn steigt und die Nachfrage nach dem wichtigsten Transportgut ebenfalls. Darüber hinaus soll mittel- und langfristig viel mehr Transport vom LKW auf die Schiene verlagert werden, was ebenfalls BNSF zugutekommt.

Aber auch der Immobilienmarkt boomt und mit BH HomeServcies betreibt Berkshire einen der größten Maklerverbünde der USA. Gleiches gilt für BH Automotive, eine der größten Autohaus-Gruppen in Amerika mit einem Umsatz von über acht Milliarden Dollar und 78 unabhängig betriebenen Autohäusern, die über 100 Franchisebetriebe in zehn Staaten betreiben: Arizona, Kalifornien, Florida, Georgia, Illinois, Indiana, Missouri, Nebraska, New Mexico und Texas. Autos sind gefragt und nachdem die Chipknappheit zu immer längeren Produktionsausfällen bei den Autoherstellern führen, schießen die Preise für Gebrauchtwagen massiv in die Höhe, teilweise um 50 Prozent.

Berkshire verkauft aber auch Möbel (Nebraska Furniture Mart von Rose Blumkin), Batterien (Duracell) und natürlich Softdrinks (Coca Cola). Gerade Coke wird von einem Wiederaufleben im Bereich der Hotellerie, der Gaststätten, Restaurants, Bars, Kneipen und Großevents profitieren.

Gut positioniert für Inflation, steigende Zinsen und Konjunkturschub

Das Vermögen von Berkshire Hathaway ist insgesamt rund 700 Milliarden Dollar schwer, inklusive der 140 Milliarden Cash und des Portfolios an US-Aktien, der ausländischen Beteiligungen, wie z.B. die milliardenschweren Japan-Beteiligungen, und natürlich der vielen nicht-börsennotierten Töchter.

Trotz aller Widrigkeiten dürfte es wohl am besten aufgestellt sein für eine Zukunft, in der wir und an eine Inflationsrate von um oder über zwei Prozent gewöhnen müssen, ein Ende des ultrabilligen Geldes und wieder steigender Zinsen. Diese Entwicklungen bedeuten für die Berkshire-Unternehmen Rückenwind, während Buffett auf einem Cashberg sitzt, den er nur zu gerne in attraktive Zukäufe investieren würde. Die gegenwärtige Situation könnte ihm endlich die Chance dazu geben.

Am Ende profitiert Tom Russo indirekt auch von Buffetts Erfolg mit Apple, ohne selbst Apple-Aktien im Bestand haben zu müssen. Durchgerechnet stehen Berkshires Apple-Aktien für knapp 2,4 Prozent in Russo Depot. Tom Russo und Berkshire Hathaway sind im Grunde eine ideale Kombination - auch für die Anleger von Gardner Russo & Gardner, deren Chefinvestor Tom Russo ist.

Buffett mahnt gerne: "Never bet against America", aber an der Börse gilt seit mehr als 50 Jahren der Spruch: "Never bet against Buffett". Warum sollte man auch…?

Bildherkunft: AdobeStock: 248405175