Portfoliocheck: Buffett erzielt mit Banken schöne Profite, dafür schmeißt er Gesundheitsaktien raus

Warren Buffett wird von seinen Fans ehrfürchtig "das Orakel von Omaha" genannt. Er ist ein Investor der Superlative und einer der reichsten Menschen der Welt. Seinen Reichtum verdankt es dabei ausschließlich dem Investieren. Und hätte er nicht zu Lebzeiten bereits rund die Hälfte seines Vermögens für wohltätige Zwecke gespendet, wie unter anderem an die Bill & Melinda Gates Stiftung, würde er die globale Reichenliste wohl noch immer anführen.

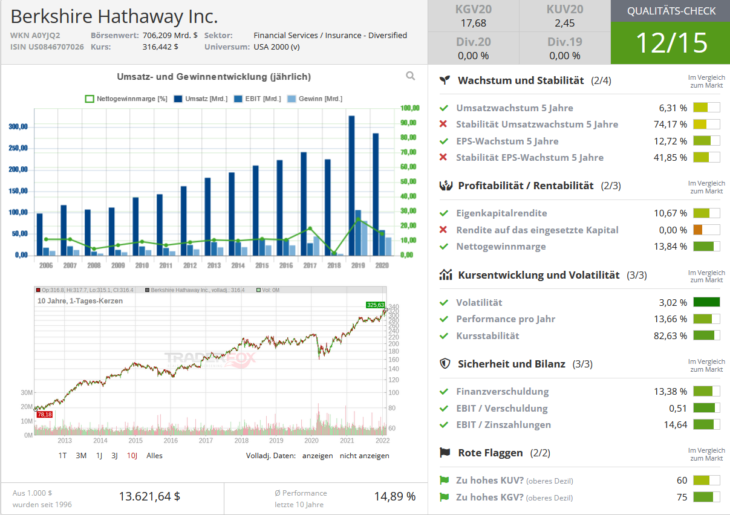

Über mehr als 50 Jahre hinweg erzielte er eine Rendite von fast 20 Prozent pro Jahr und konnte damit den S&P 500 in den meisten Jahren schlagen. Eine atemberaubende Performance, auch wenn er gerade in den letzten Jahren nicht mehr ganz an diese Spitzenergebnisse anknüpfen konnte. Zu stark war die Outperformance der Technologiewerte, während sie in Buffetts Portfolio noch immer eine untergeordnete Rolle spielen. Trotz Apple. Und dann hat Buffet noch ein Größenproblem, denn das Investmentuniversum für seine inzwischen 700 Milliarden Dollar schwere Beteiligungsgesellschaft Berkshire Hathaway schrumpft zunehmend. Immer mehr Unternehmen sind einfach zu kleine, als dass für Berkshire noch als Investment infrage kämen. Doch gerade die kleinen Firmen sind oftmals die wachstumsstärksten mit den höchsten Kurszuwächsen.

Sein Studium absolvierte Buffett an der Columbia Universität, weil er unbedingt bei Benjamin Graham studieren wollte. Dieser war selbst Investor und hatte Buffett mit seinem Werk "Security Analysis", das er gemeinsam mit David Dodd verfasst hatte, tief beeindruckt. Darin legte Graham seine Erkenntnisse aus dem Börsencrash und großen Depression der Weltwirtschaftskrise dar und bereitete den Boden für die fundamentale Analyse von Wertpapieren als Basis von Anlageentscheidungen. In seinem späteren Werk "Intelligent investieren", einer etwas populärwissenschaftlicheren Version des Ursprungswerks, stellte Graham auf den inneren Wert der Aktien ab und legte sein Konzept der Sicherheitsmarge dar. Für Buffett waren diese Werke prägend und die Grundlage seiner eigenen Investorentätigkeit als "Value Investor". Die er übrigens in der Investmentfirma von Benjamin Graham begann.

Mungers großer Einfluss

Einen Wendepunkt in Buffetts Investorenleben ergab sich, als er den Rechtsanwalt und Investor Charlie Munger kennen und schätzen lernte. Wie Buffett selbst, stammt auch Munger aus Omaha in Nebraska und beeinflusste ihn fast ebenso stark wie Graham; Munger lenkte Buffetts Blick auf die Qualität der Unternehmen und auf ihre Alleinstellungsmerkmale im Wettbewerb. In der Folgezeit wurde der Moat, der ökonomische Burggraben, das Schlüsselelement für Buffetts Anlageentscheidungen und trieb den Aktienkurs seiner Investmentholding Berkshire Hathaway von niedrigen zweistelligen Kursen, die er Anfang der 1960er Jahre dafür bezahlt hatte, auf zuletzt rund 475.000 Dollar. Sie ist damit die teuerste Aktie der Welt und wer Buffett zu Beginn in sein "Abenteuer Berkshire Hathaway" gefolgt ist, kann sich an über 600.000 Prozent Rendite erfreuen.

Buffett erteilt gerne und guten Ratschlag und kommuniziert sehr offen über seine Investments. Und auch seine Fehlgriffe, die er bereitwillig öffentlich darlegt, damit andere aus seinen Fehlern lernen können. Auch deshalb stoßen seine Anlageentscheidungen auf so großes Interesse, sowohl bei privaten Anlegern als auch bei Profiinvestoren.

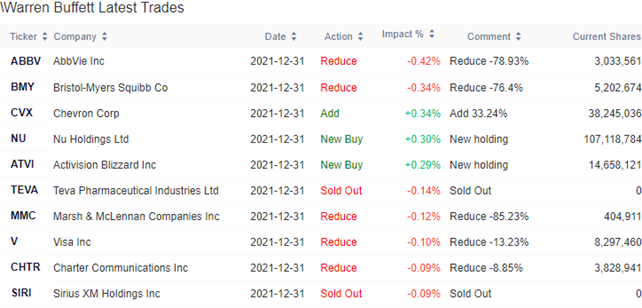

Top Transaktionen im 4. Quartal 2021

Buffetts Turnoverrate erreichte in diesem Quartal abermals bei nur einem Prozent. Seine Handelsaktivitäten sind nahezu eingeschlafen, sieht man einmal von den zunehmenden Aktienrückkäufen ab.

Reduziert hat Warren Buffett erneut im Gesundheitssektor, der in seinem Portfolio nun kaum mehr eine Rolle spielt. Bei AbbVie und Bristol-Myers Squibb verkaufte er nochmals mehr als drei Viertel seines Restbestands, nachdem er hier bereits im Vorquartal deutlich reduziert hatte.

Vollständig hat er sich von Generika-Spezialist Teva Pharmaceuticals, bei denen Buffett jahrelang auf einen Turnaround gesetzt hat. Hier war er im 4. Quartal 2017 eingestiegen und hat in die langsam einsetzende Kurserholung in den beiden folgenden Quartalen seine Position mehr als verdoppelt. Mehr als drei Jahre ließ er die Position dann unverändert, während der Kurs von 23 Dollar mehr als zwei Drittel zurückging. Nun zog er die Reißleine und verkaufte sein komplettes Aktienpaket – mit entsprechendem Verlust. Bei Teva bewahrheitete sich Buffetts eigene Warnung: "Turnarounds seldom turn".

Der Versicherungsmakler Marsh & McLennan steht ebenso vor dem vollständigen Exodus. Nachdem Buffett in den beiden vorangegangenen Quartalen erst 30% und dann 20% verkauft hatte, baute er seinen Restbestand nun um 85% ab.

Bei Visa ist Buffett ebenfalls schon länger auf der Verkaufsseite, wenn auch mit kleineren Positionsgrößen. Nachdem er bisher immer einstellige Prozentanteile veräußert hatte, waren es im letzten Quartal nun schon 13%. Ebenso verkaufte er weitere 7% an Mastercard.

Bei Charter Communications verlangsamte Buffett hingegen seine Verkaufstätigkeit etwas. Nach fast 20% im Vorquartal stieß er nun nur noch weitere 9% ab. Dafür ist er mit seinen Verkäufen bei Sirius XM Holdings nun durch und hält keine Anteile mehr.

Überschaubarer sind Buffett Käufe. Bei Energiemulti Chevron stockte er um ein Drittel auf. Nu Holdings taucht erstmals in seinen Depotdispositionen auf, nachdem das Fintech Anfang Dezember 2021 den Sprung aufs Börsenparkett wagte. Der Aktienkurs hielt sich seitdem vergleichsweise stabil. Was man von Paytm nicht behaupten kann. Bei diesem indischen Fintech war Berkshire ebenfalls eingestiegen, doch seit dem IPO im November 2021 kennt der Kurs nur eine Richtung: nach unten. Und da auch das brasilianische Fintech StoneCo, an dem Buffett schon mehrere Jahre lang Aktien hält, kräftig unter die Räder kam, ist Berkshires Erfolgsbilanz hinsichtlich der Fintech-IPOs deutlich negativ. Diese Engagements gehen wohl auch eher auf seine Investmentleutnants zurück, denn Buffett selbst rät dazu, IPOs zu meiden und lieber abzuwarten, bis diese sich nach dem Börsengang einige Quartale bewiesen haben. Auch diesen Rat hätte man bei Berkshire Hathaway wohl ernster nehmen sollen…

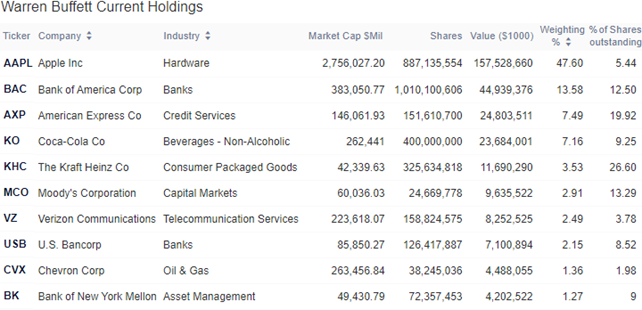

Top Positionen zum Ende des 4. Quartals 2021

Am 31. Dezember hatte Buffett 44 Aktienwerte im Depot. Trotz dreier Neuaufnahmen ist das nur ein Wert mehr als im Vorquartal. Der Gesamtwert seines Aktiendepots stieg deutlich an auf 331 Milliarden Dollar, während sein Cashberg an der Marke von 150 Milliarden Dollar kratzt - trotz der milliardenschweren Aktienrückkäufe.

Buffetts US-Aktienportfolio steht lediglich für etwa ein Drittel der Vermögenswerte von Berkshire Hathaway. Hinzu kommen neben seinem Cashbestand noch die vielen nicht börsennotierten Tochterunternehmen, die rund 40 Prozent von Berkshires Gesamtvermögen ausmachen sowie einige Anleihen sowie ausländische Aktienbeteiligungen, die nicht in seinen 13F-Formularen auftauchen.

Tipp: In der Rubrik "Guru-Investing" im aktien Magazin schauen wir uns die

Portfolios der reichsten und erfolgreichsten Anleger und

Hedgefonds-Manager der Gegenwart an. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf Guru-Investing erhalten

Auf den ersten acht Plätzen gab es keinerlei Veränderungen in Buffetts Portfolio. Neu auf dem neunten Rang ist nun Chevron, während Bank of New York Mellon ihren zehnten Platz behaupten konnte. Dialysespezialist DaVita rutschte hingegen von Rang acht aus den Top 10, so dass nun kein einziger Gesundheitswert mehr unter den am höchsten gewichteten Aktienpositionen notiert.

Doch auch wenn auf kurze Sicht kaum Bewegung zu verzeichnen ist, offenbart die längerfristige Perspektive doch bemerkenswerte und starke Veränderungen.

Der Technologiesektor ist mit 49,3% am höchsten gewichtet und das ist vor allem auf Apple zurückzuführen. Daneben hält Buffett aber auch kleinere Positionen an VeriSign und Amazon. Erstmals aufgetaucht war der Sektor Mitte 2011, als Buffet zur Überraschung aller seine erste Technologie-Investition tätigte: in IBM. Damit erwies Buffett nicht gerade ein glückliches Händchen und trennte sich viele Jahre später mit Verlust von "Big Blue", aber es legte auch den Grundstein für sein erfolgreichstes Investment aller Zeiten: Apple. Von den ursprünglichen 7,5% Gewichtung hat der Technologiesektor inzwischen ein Gewicht von 49,25%.

Der Finanzsektor hingegen war schon immer stark in Buffetts Depot. Ende 2009, als die Erholung nach der Finanzkrise im Gang war, lag der Anteil bei 31% und heute sind es 29%. Ende 2015 und Mitte 2019 war das Gewicht allerdings auch schon mal deutlich höher mit jeweils um die 47%.

Gelitten haben die defensiven Konsumwerte über die Zeit. Anfang 2009 lag ihr Gewicht bei 43% und schrumpfte bis Mitte 2015 auf 22,5% zusammen, um "über Nacht" auf 37% hochzuschnellen. Das lag an der Fusion von Kraft Foods und Heinz. Heinz war damals hälftig in Besitz von Berkshire Hathaway und der brasilianischen 3G, die das Unternehmen übernommen und von der Börse genommen hatten. Durch die Fusion mit Kraft tauchte The Kraft Heinz Co. wieder im Aktienbestand von Berkshire auf und die Sektorgewichtung sprang entsprechend in die Höhe.

Auch dieses Investment gehört bisher nicht zu den erfolgreichen von Buffett und der Kurs verlor immer weiter an Wert. Hinzu kam noch die Übernahme von Duracell, bei der Buffett seine Aktien von Procter & Gamble als Kaufpreis gegen die nicht börsennotierte Batteriefirma eintauschte. Mit entsprechender negativer Auswirkung auf die Gewichtung der börsennotierten Werte dieses Sektors. In Kombination mit der ohnehin unterdurchschnittlichen Kursentwicklung der Branche in den letzten Jahren reduzierte sich die Sektorgewichtung zum Ende des Jahres 2021 auf nur noch 11,5%.

Und so sieht die Verteilung Ende 2021 aus: Technologie bringt es auf 49,25%, Finanzwerte auf 29,25%, defensive Konsumwerte auf 11,5%, Kommunikationswerte auf 4,75%, zyklische Konsumwerte auf 2% und die Gesundheitsbranche auf magersüchtige 1,5%, bevor mit 1,4% der noch kleinere Energiesektor auftaucht.

Nicht in seinem 13F aufgeführt sind seine "Japan-Wetten". Im Sommer 2020 hatte Buffett mehr als sechs Milliarden Dollar in fünf große Unternehmen investiert, in Itochu, Marubeni, Mitsubishi, Mitsui und Sumitomo.

Im Fokus: Banken und Zinsen

In den letzten beiden Jahren hat Buffett eine Reihe seiner großen Positionen in den führenden US-Banken reduziert oder völlig aufgelöst. Dazu zählen Wells Fargo, Goldman Sachs, JP Morgan Chase.

Die Banken sind schon länger unter Druck, weil ihnen Fintechs immer stärker das Wasser abgraben und auch Alternative Asset Manager immer stärker in ihr angestammtes Geschäft vordringen und Kredite an Unternehmen vergeben. Ohne dabei den gleichen strengeren regulatorischen Einschränkungen zu unterliegen wie die Banken. Ein sehr ungleicher Kampf, wie Jamie Dimon, CEO von JPMorgan Chase vor zwei Jahren auf der Goldman Sachs Financial Services Conference beklagte.

"Das Bankensystem als Größe im Verhältnis zur Weltwirtschaft wird immer kleiner und kleiner (...) Inzwischen hat man 80% des Hypothekengeschäfts außerhalb des Bankgeschäfts und es gibt eine immer größere Menge an Privatkrediten außerhalb des Bankwesens (...) und es werden immer mehr Bereiche, einer nach dem anderen, die das Bankgeschäft verlassen, weil sie draußen günstiger behandelt werden. Und die Aufsichtsbehörden (...) irgendwann werden sie die Banken aus dem Bankgeschäft herausreguliert haben."

(Jamie Dimon)

Und dann litten die Banken auch unter den immer weiter fallenden Zinsen, weil hierdurch ihre Zinsmarge zusammenschmolz und sie trotz Ausweitung des Kreditgeschäfts unter Strich weniger verdienten.

Doch die Zeiten ändern sich gerade. Hohe Steigerungen bei Roh- und Basisstoffen sowie Energiepreisen und Arbeitslöhnen heizen die Inflation kräftig an und die US-Notenbank steuert auf die Zinswende zu. Inzwischen werden nicht mehr drei leichte Zinsschritte in 2022 erwartet, sondern bis zu sieben. Und auch mehr als ein Viertel Basispunkt zum Auftakt; nachdem Hedgefonds Manager Bill Ackman vor einigen Wochen einen halben Prozentpunkt ins Spiel brachte, trumpfte nun Fed-Mitglied Bullard auf und forderte einen Zinsanstieg um 100 Basispunkte bis Kuli.

Eine schlechte Perspektive für die Aktienmärkte und für die Konjunktur, die ohnehin bereits Bremsspuren aufweist. Für die Banken hingegen wäre eine Anhebung der Leitzinsen um 1% ein Turbostart für das Zinsergebnis, das in letzter Zeit im Vergleich zu den Erträgen aus dem Investmentbanking keinen Stich mehr gesehen hat.

Angesichts dieser Entwicklung geben Buffetts Verkäufe im Bankensektor in den letzten Quartalen Rätsel auf. Der Blick auf die besten Performer in seinem Portfolio im Jahr 2021 unterstreicht die Fragezeichen noch:

1. Wells Fargo +61,1%

2. Marsh & McLennan +50,8%

3. Bank of America +46,8%

4. Chevron +46,3%

5. Kroger +42,5%

Auf der anderen Seite betont Buffett immer wieder, dass er nicht auf Grund von makroökonomischen Überlegungen agiere. Er richtet seinen Fokus alleine auf die Unternehmen selbst – für alles andere ist deren Management zuständig.

Die drei besten Performer gehören alle zum Finanzsektor; zwei Banken, ein Versicherungsmakler. Die beinahe 30% Gewichtung des Finanzsektors in Buffetts Portfolio unterschlagen allerdings, dass Berkshire im Versicherungsbereich große und nicht börsennotierte Unternehmen gehören. Der Autoversicherer Geico gehört dazu, ebenso diverse Rückversicherungsunternehmen. Berkshire Hathaway gehört zu den weltweit führenden Rückversicherern. Und Versicherungen profitieren ebenfalls stark von steigenden Zinsen, weil sie den Float an Versicherungsprämien auch in Zinspapieren anlegen. Wenngleich Buffett den Float natürlich bevorzugt für Aktieninvestments nutzt und auch deshalb eine solch atemberaubende Performance über die letzten 70 Jahre vorzuweisen hat.

Daneben gehört Berkshire mit Burlington Northern Santa Fe die führende US-Eisenbahngesellschaft, die von einer erstarkenden Wirtschaft ebenso profitiert wie von steigenden Energiepreisen. Zwar erhöhen sich hierdurch auch ihre Kosten, andererseits befördert sie erhebliche Mengen an Kohle, Öl und Gas. Und je höher die Energiepreise, desto höher die Förderquoten und damit die Frachtmengen.

Berkshire Hathaways Portfolio scheint überdurchschnittlich gut gerüstet für die neue Zeit, in der Inflation und Zinsen wieder eine Rolle spielen und nicht mehr endlos frisches Geld in die Märkte gepumpt werden.

"Das ist das Schöne am Investieren. Man muss nur ein paar Dinge im Laufe der Zeit gut machen, solange man nicht zu viele Fehler macht."

(Warren Buffett)

Dabei muss Buffett nicht einmal alles richtig machen, um gutes Geld für seine Aktionäre zu verdienen. Er muss nur weiterhin die allergrößten Dummheiten auslassen, so wie es ihm in den letzten 70 Jahren gelungen ist. Auch deshalb kratzt die Aktie von Berkshire Hathaway bei 475.000 Dollar an ihrem Allzeithoch und ist die teuerste Aktie der Welt.

Bildherkunft: Gorodenkoff - stock.adobe.com

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!