Portfoliocheck: Chris Davis ging bei Südkoreas E-Commerce-Marktführer Coupang shoppen

Christopher "Chris" Cullom Davis leitet bereits in dritter Generation das Geschäft der unabhängigen und im Besitz von Mitarbeitern befindlichen Investmentgesellschaft Davis Selected Advisers ("Davis Advisors"). Ihm wurde das Investieren bereits in die Wiege gelegt, denn die Ursprünge des Unternehmens gehen auf den legendären Investor Shelby Cullom Davis zurück, einen führenden Finanzberater von Gouverneuren und Präsidenten. Dieser gründete das Unternehmen Shelby Cullom Davis & Company in den späten 1940er Jahren mit einer Anfangsinvestition von 100.000 US-Dollar. Bei Ende seiner Karriere Anfang der 1990er Jahre hatte er hieraus über 800 Millionen Dollar gemacht.

Sein Sohn Shelby Moore Cullom Davis gründete 1969 das heutige Unternehmen Davis Advisors, das heute ein zweistelliges Milliardenvermögen verwaltet. Die Davis-Familie, Mitarbeiter von Davis Advisors sowie Fondsdirektoren haben selbst mehr als zwei Milliarden Dollar investiert.

Davis Advisors setzt seit seiner Gründung auf ein und dieselbe bewährte Anlagephilosophie und investiert langfristig in Unternehmen, die man zu günstigen Preisen eingesammelt hat. Man versteht Aktien als Eigentumsanteile an realen Unternehmen und nicht als Wettscheine auf Kursschwankungen. Daher investiert Davis Advisors viel Zeit und Ressourcen für eine gründliche fundamentale Analyse der Unternehmen mit dem Schwerpunkt auf dem Konzept der "Owners Earnings", das auch Warren Buffett bevorzugt.

Diese "normalisierte Ertragskraft des Unternehmens" errechnet sich, verkürzt dargestellt, aus dem Nettoergebnis zuzüglich Abschreibungen und Amortisation abzüglich der Kapitalkosten. Im Gegensatz zum Free Cashflow berücksichtigen die Owners Earnings also nur Positionen, die sich auf den Gewinnanteil der Eigentümer auswirken. Während der Free Cashflow auch alle nicht cash-wirksamen Effekte und sämtliche Kapitalkosten enthält, werden bei den Owners Earnings hier nur die Kosten angesetzt, die zur Unterhaltung des laufenden Geschäfts anfallen.

Mit diesem Ansatz ist Davis Advisors sehr erfolgreich und die heute in dritter Generation von Chris Davis geführte Gesellschaft managt ein gutes Dutzend Fonds und ETFs. Der älteste davon, der Davis New York Venture Fund, existiert bereits seit dem Jahr 1969. Er kommt auf eine durchschnittliche jährliche Rendite von 11,7%, womit er alle großen Indizes um Längen schlägt.

Top Transaktionen im 1. Quartal 2021

Im ersten Quartal kam Chris Davis auf eine Turnoverrate von sechs Prozent. Im Bestand befanden sich 111 Unternehmen, darunter zehn Neuaufnahmen.

Raytheon Technologies war nach der Umstrukturierung mit vier Prozent mal hoch gewichtet in Davis Portfolio, doch nun reduzierte er seinen Bestand um 60 Prozent. Beinahe genauso große Auswirkungen auf sein Depot hatte der Verkauf von rund einem Drittel seiner Aktien von Applied Materials.

Auf der Verkaufsliste standen darüber hinaus noch Carrier Global und Alphabet, die er um ein Viertel bzw. 16 Prozent abbaute. Carrier Global ist eine Konzernabspaltung, die im Zuge der Fusion von Raytheon mit United Technologies vor gut einem Jahr als separates Unternehmen entstanden war.

Auf der Kaufseite legt Vitaris ordentlich zu, weil Chris Davis seine Position um über 250 Prozent ausgebaut hat. Alibaba stockte er um 19,3 Prozent auf und den südkoreanischen Wettbewerber Coupang nahm er nach dessen IPO ebenso ganz neu ins Depot wie Vroom. Moderat aufgestockt hat er zusätzlich noch bei New Oriental Education, die zuletzt kräftig unter die Räder gekommen sind, weil die chinesische Regierung an neuen, sehr viel stärkeren Regulierungsvorschriften arbeitet, die das Geschäftsmodell erheblich infrage stellen könnten. Und auch bei Cigna hat er nun mehr Geld im Spiel, nachdem er seine Position um 53 Prozent erhöht hat.

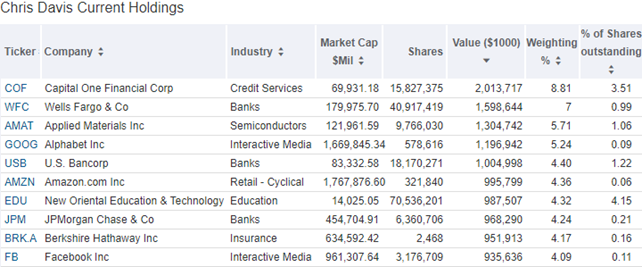

Top Positionen Ende des 1. Quartals 2021

Im knapp 23 Milliarden Dollar schweren Portfolio von Davis Advisors bleiben Finanzwerte Spitze und erreichen ein Gewicht von 42 Prozent. Es folgen die Communication Services mit 14,7 Prozent vor Technologiewerte mit 12,8 Prozent und zyklischen Konsumwerte mit 10,8 Prozent.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street im Kissig-Portfolio-Check. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Alphabet hat aufgrund der Anteilsverkäufe seine Spitzenposition verloren. Da Chris Davis sowohl die A- als auch die C-Aktien im Depot hat, kommt die Google-Mutter zusammen noch auf ein Gewicht von 7,73 Prozent. Capital One liegt mit seinen 8,8 Prozent damit deutlich in Führung.

Applied Materials verlor wegen des Teilverkaufs ebenfalls an Boden, bleibt mit 5,7 Prozent jedoch drittschwerster Wert im Portfolio. Dahinter behaupten sich US Bancorp und Amazon vor New Oriental Education, an der Davis mit 4,15 Prozent Anteil hinter BlackRock zweitgrößter Aktionär ist. Vor zwei Jahren hielt er noch über sieben Prozent und war damals sogar der größte Einzelaktionär des privaten Bildungsanbieters aus China.

Mit JPMorgan Chase und Warren Buffetts Beteiligungskonglomerat Berkshire Hathaway folgen zwei Vertreter des Finanzsektors, bevor das Soziale Netzwerk Facebook mit dem zehnten Rang die Top 10 abrundet.

Im Fokus: Coupang

Coupang ist eines der vielen aufstrebenden Wachstumsunternehmen im Bereich des E-Commerce, aber es sticht dennoch aus der Masse hervor. Zum einen, weil es in Südkorea aktiv ist, einem kleinen Staat mit rund 52 Millionen Einwohnern bei einer Fläche von nur 100.000 Quadratkilometern. Mit 500 Einwohnern je Quadratkilometer gehört Südkorea zu den weltweit am dichtesten besiedelten Staaten. Die Bevölkerung ist technikaffin; so nutzen mehr als 95 Prozent der Südkoreaner ein Smartphone.

Quelle: desk.traderfox.com

Das Unternehmen wurde erst vor zehn Jahren gegründet und zwar mit dem Ziel, eine End-to-End-E-Commerce-Plattform für den koreanischen Markt aufzubauen. Die wichtigsten Angebote sind der Rocket Delivery Service und die Rocket Wow-Mitgliedschaft (ähnlich Amazon Prime), die eine Lieferung am selben oder nächsten Tag für Millionen von Artikeln ermöglicht. Während dieses Angebot weitgehend dem von Amazon entspricht, geht Coupang noch einen Schritt weiter und bietet seinen Mitgliedern die sogenannte "Dawn Delivery", ein Programm, das jeden vor Mitternacht bestellen Artikel bis sieben Uhr am nächsten Tag ausliefert.

Dabei kommt dem Unternehmen natürlich die hohe Bevölkerungsdichte und die vergleichsweise kurzen Wege entgegen. Aber auch sein sehr gut ausgebautes Logistiknetzwerk. Dieses musste es zwangsläufig selbst aus der Taufe heben, weil die klassischen Paketdienstleister wie DHL, FedEx oder UPS in Südkorea kein annähernd so gut ausgebautes Netzwerk betreiben wie in den USA oder Europa. Coupang musste also sein eigenes Netzwerk von Grund auf aufbauen, um überhaupt so zuverlässige Lieferservices bieten zu können. Der Aufbau dauerte Jahre und kostete viel Geld, aber heute verfügt das Unternehmen über 25 Millionen Quadratmeter Lagerfläche in 30 koreanischen Städten. Dabei leben 70 Prozent der Bevölkerung des Landes im Umkreis von sieben Meilen um ein Fulfillment-Center. Was zunächst ein Hemmnis war, hat sich nun zum Burggraben gemausert, denn Coupang ist nicht verpflichtet, sein Logistiknetzwerk für andere Online-Händler zu öffnen.

Coupgang ist aber inzwischen weit mehr als eine Online-Handelsplattform. Die 15.000 Vollzeit-Lieferfahrer, die Coupangs Last-Mile- Logistiknetzwerk betreiben, versorgen neben der traditionellen E-Commerce-Website auch andere Produkte des Konzerns. Wie Coupang Eats, eine Plattform für die Lieferung von Lebensmitteln, und Rocket Fresh, Lebensmittellieferdienst. Coupang bietet auch MyStore an, das es kleinen Unternehmen ermöglicht, auf Coupang Waren zu verkaufen und Zugang zu seinen 15 Millionen Kunden zu haben. Und schließlich gibt es Coupang Logistics, ein Angebot, das seinen Verkäufern auf der Handelsplattform, den sogenannten Third-Party-Sellern, das volle Fullfilment-Spektrum bietet. Also Lagerung, Bewirtschaftung, Versand von Warenbeständen und das Retourenmanagement.

Südkoreas Marktführer

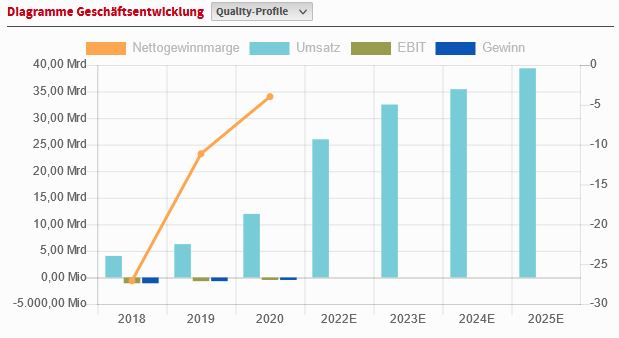

In den nur zehn Jahren seines Bestehens hat sich Coupang schnell zum Marktführer empor gearbeitet. Dabei sind die Wachstumsraten beeindruckend – nicht nur im Coronajahr.

2018 legte Coupang in allen den vier Quartalen um 78, 70, 54 und 59 Prozent zu, 2019 dann um weitere 52, 57, 73 und schließlich 71 Prozent. Im Coronajahr 2020 schossen die Wachstumsraten auf 90, 94, 95 und 93 Prozent hoch und auch im ersten Quartal 2021 reißt das Wachstum nicht, auch wenn es mit 78 Prozent gegenüber dem ersten Quartal 2020 nicht mehr ganz an das Rekordwachstum herankommt. In den drei Jahren 2018 bis 2020 hat Coupang seinen Umsatz auf 3,8 Milliarden Dollar glatt vervierfacht!

Und die Expansion geht ungebremst weiter. Einerseits bietet auch Coupang zusätzliche Services an, um die "User-Experience" seiner Kunden noch zu vergrößern. Hierzu zählt insbesondere Coupang Pay. Darüber hinaus expandiert Coupang nun in andere asiatische Länder, wie Singapur und Japan. Beide weisen ähnliche Strukturen auf wie Südkorea: die sind dicht besiedelt und die Technikaffinität der Bevölkerung ist sehr hoch.

Coupang in Zahlen

Coupang ist erst seit einigen Monaten an der Börse; es war eines der großen Erfolgs-IPOs des Jahres 2020. Daher treffen die Quartalszahlen auf besonderes Interesse, weil sie Aufschluss darüber liefern, ob die großen Versprechungen, die beim Börsengang gemacht wurden, auch eingehalten werden können. Oder ob bei der Braut schon schnell der Lack ab ist.

Im ersten Quartal des Geschäftsjahres 2021 erwirtschaftete Coupang einen Umsatz von knapp 4,21 Milliarden Dollar und damit 74 Prozent als im Vorjahresquartal. Die Zahl der aktiven Kunden wuchs um 21 Prozent auf 16,037 Millionen und der Umsatz je aktivem Kunden erhöhte sich um 44 Prozent auf 262 Dollar.

Gleichzeitig erhöhte sich der operative Verlust und 267,32 Millionen Dollar deutlich, nachdem es im Vorjahresquartal noch minus 73,64 Millionen waren. Als Nettoergebnis blieb ein Minus von 295,03 Millionen Dollar bzw. minus 0,68 Dollar je Aktie. Und auch der operative Cashflow drehte ins Negative; er lag bei minus 183,35 Millionen Dollar nach plus 314,72 Millionen im Vorjahr.

Coupang will trotz der hohen Verluste die Expansion beschleunigen und seinen Vorsprung bei schnellen Lieferungen und der Produktauswahl ausbauen, erklärte Bom Kim, Mitbegründer und Chief Executive Officer.

Softbank Group ist Gewinner des Börsengangs

Der Börsengang war erst im März 2021 zu 35 Dollar je Aktie erfolgt und Coupang konnte hierbei insgesamt rund 4,6 Milliarden Dollar für seinen Wachstumskurs einsammeln. Zur Eröffnung schoss der Kurs um 40 Prozent in die Höhe auf 63,50 Dollar je Aktie, so groß war die Euphorie.

Besonders freuen über den erfolgreichen Börsengang kann sich auch Venture Capital-Spezialist Softbank Group, die Coupang über die Jahre maßgeblich finanziert haben. 2015 investierte Softbank eine Milliarde Dollar bei einer damaligen Bewertung von fünf 5 Milliarden, anschließend der Softbank Vision Funds 1 im Jahr 2018 weitere zwei Milliarden bei einer Bewertung von damals neun Milliarden Dollar. Zum 31. März meldete Softbank, der Vision Funds habe insgesamt 2,729 Milliarden Dollar in Coupang gesteckt und zum Quartalsende sei dieser Wert um den Faktor 10,3 auf 28,04 Milliarden Dollar angewachsen. Der Softbank Vision Funds hält noch immer mehr als ein Drittel der Anteile an Coupang.

Die ganz große Euphorie ist inzwischen etwas verflogen und auch der Aktienkurs von Coupang hat sich im Zuge der Korrektur bei den Wachstumswerten wieder deutlich beruhigt. Aktuell liegt er um die 40 Dollar und damit zumindest noch signifikant über dem IPO-Preis.

Und der Druck steigt, denn auch andere E-Commerce-Giganten nehmen Südkorea in den Fokus. Denn der südkoreanische Markt ist dynamisch und wächst. Coupang hat sich hier mit einem umfassenden logistischen Netzwerk früh und stark positioniert und das Umsatzwachstum dürfte über viele Jahre hinweg deutlich zulegen können. Die Expansion in weitere Märkte, wie den Stadtstaat Singapur und Japan sind logische Schritte und werden das Umsatzwachstum zusätzlich antreiben.

Achillesferse Coupangs ist die Profitabilität oder genauer gesagt ihr Fehlen. Die großen Wettbewerber wie Alibaba, JD.com aber auch Sea Limted verdienen bereits ordentlich Geld und können hieraus ihr Wachstum finanzieren. Coupang wird noch einige Zeit auf externes Geld angewiesen sein. Andererseits verfügt Coupang über reichlich Mittel aus dem Börsengang und hat finanzstarke Investoren im Hintergrund, die bei weiteren Kapitalmaßnahmen bestimmt nicht zögern würden. Und, das sollte man keineswegs übersehen, Coupang könnte für einen Wettbewerber durchaus auch ein interessantes Übernahmeziel sein, um mit dem Marktführer in Südkorea schnell und gewaltig Fuß zu fassen. Die aktuelle Bewertung von 69 Milliarden Dollar ist zwar eine Hürde, aber eine nicht völlig unüberwindbare.

Chris Davis hat sich frühzeitig in Stellung gebracht und setzt mit Coupang neben Alibaba auf ein weiteres stark wachsendes und führendes E-Commerce-Unternehmen Asiens.

Bildherkunft: AdobeStock_144204212