Portfoliocheck: Chris Davis setzt auf den Finanzsektor und besonders auf Bank of New York Mellon

Christopher "Chris" Cullom Davis wurde das Investieren bereits in die Wiege gelegt und so leitet er heute in dritter Generation das Geschäft der unabhängigen im Besitz von Mitarbeitern befindlichen Investmentgesellschaft Davis Selected Advisers ("Davis Advisors"). Dabei agiert Davis Advisors als langfristiger Investor und orientiert sich bei der Aktienauswahl an den "Owner Earnings".

Die Ursprünge des Unternehmens gehen auf den legendären Investor Shelby Cullom Davis zurück, einen führenden Finanzberater von Gouverneuren und Präsidenten. Dieser gründete das Unternehmen Shelby Cullom Davis & Company in den späten 1940er Jahren mit einer Anfangsinvestition von 100.000 Dollar. Bei Ende seiner Karriere Anfang der 1990er Jahre hatte er hieraus über 800 Mio. Dollar gemacht.

Sein Sohn Shelby Moore Cullom Davis gründete 1969 das heutige Unternehmen Davis Advisors, das inzwischen ein Vermögen von über 20 Mrd. Dollar verwaltet. Die Davis-Familie, Mitarbeiter von Davis Advisors sowie Fondsdirektoren haben hiervon selbst mehr als 2 Mrd. Dollar investiert.

Seit seiner Gründung setzt Davis Advisors auf ein und dieselbe bewährte Anlagephilosophie und investiert langfristig in Unternehmen, die man zu günstigen Preisen eingesammelt hat. Man versteht Aktien als Eigentumsanteile an realen Unternehmen und nicht als Wettscheine auf Kursschwankungen. Daher investiert Davis Advisors viel Zeit und Ressourcen für eine gründliche fundamentale Analyse der Unternehmen mit dem Schwerpunkt auf dem Konzept der "Owners Earnings", das auch Warren Buffett bevorzugt.

Verkürzt dargestellt, errechnet sich diese "normalisierte Ertragskraft des Unternehmens" aus dem Nettoergebnis zuzüglich Abschreibungen und Amortisation abzüglich der Kapitalkosten. Im Gegensatz zum Free Cashflow berücksichtigen die Owners Earnings also nur Positionen, die sich auf den Gewinnanteil der Eigentümer auswirken. Während der Free Cashflow auch alle nicht cash-wirksamen Effekte und sämtliche Kapitalkosten enthält, werden bei den Owners Earnings hier nur die Kosten angesetzt, die zur Unterhaltung des laufenden Geschäfts anfallen.

Mit diesem Ansatz ist Davis Advisors sehr erfolgreich und die heute in dritter Generation von Chris Davis geführte Gesellschaft managt ein gutes Dutzend Fonds und ETFs. Der älteste davon, der Davis New York Venture Fund, existiert bereits seit dem Jahr 1969. Er kommt auf eine durchschnittliche jährliche Rendite von 11,7 %, womit er alle großen Indizes um Längen schlägt.

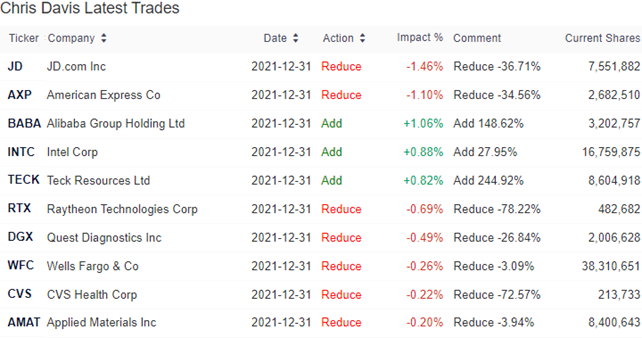

Top Transaktionen im 4. Quartal 2021

Im letzten Quartal kam Chris Davis auf eine Turnoverrate von 3 %. Im Bestand befanden sich 120 Unternehmen, darunter drei Neuaufnahmen.

Die größte Auswirkung auf das Portfolio hatte der Verkauf von zwei Dritteln der Position an JD.com. Eine generelle Abkehr von Chinawerten war dies jedoch nicht, denn im Gegenzug stockte Davis bei Alibaba seinen Bestand um fast 150 % massiv auf. Er folgte damit Warren Buffetts Partner Charlie Munger, der seit mehreren Quartalen in die fallenden Kurse hinein seinen Bestand bei Alibaba kräftig ausbaut.

Zugekauft hat er ebenso bei Intel, wo er seinen Aktienbestand um 28 % ausbaute, und bei Teck Ressources, wo er um satte 245 % aufstockte.

Bei den Finanzwerten American Express und Wells Fargo reduzierte Davis seine Aktienpakete um 35 % bzw. 3 % und auch beim Rüstungskonzern Raytheon Technologies war mit einer Reduzierung um 78 % auf der Verkäuferseite.

Im Gesundheitssektor baute er seinen Bestand bei Quast Diagnostics um 27 % ab und bei CVS Health sogar um 72,5 %. Bei Applied Materials erfolgte mit einem Minus von 4 % nur eine marginale Anpassung.

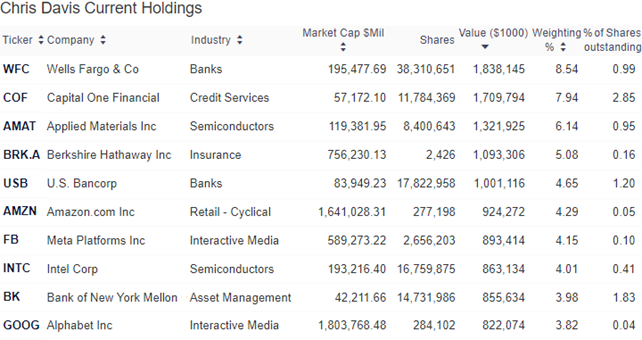

Top Positionen am Ende des 4. Quartals 2021

Im 21,5 Mrd. Dollar schweren Portfolio von Davis Advisors liegen Finanzwerte mit 44,4 % weiter unangefochten an der Spitze gefolgt von Technologiewerten mit 15,6 %, Communication Services mit 14,0 %, zyklischen Konsumwerten mit 9,4 % sowie Gesundheitswerten mit 8,7 %.

Tipp: In der Rubrik "Guru-Investing" im aktien Magazin schauen wir uns die

Portfolios der reichsten und erfolgreichsten Anleger und

Hedgefonds-Manager der Gegenwart an. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf Guru-Investing erhalten

Unter zehn größten Positionen finden sich fünf aus dem Finanzsektor. Wells Fargo ist mir gut 8,5 % Anteil der dickste Brocken vor Capital One, die es auf knapp 8 % bringen. Berkshire Hathaway liegt auf dem vierten Rang mit 5,1 %; hier wurde Chris Davis zusammen mit Warren Buffetts Tochter Susan kürzlich in das Board of Directors berufen. U.S. Bancorp folgt mit 4,7% auf den fünften Rang und auf Platz neun schließlich die Bank of New York Mellon.

Der einzige Nichtfinanzwert unter den fünf Schwergewichten ist Applied Materials, die gut 6,1 % auf die Waagschale bringen. Die Top 10 vervollständigen Amazon mit 4,3 % auf Platz sechs, Meta Platforms mit 4,2% auf Platz sieben, Intel mit 4 % auf dem achten Rang und Alphabet, die es mit 3,8 % Gewichtung auf den zehnten Platz geschafft haben.

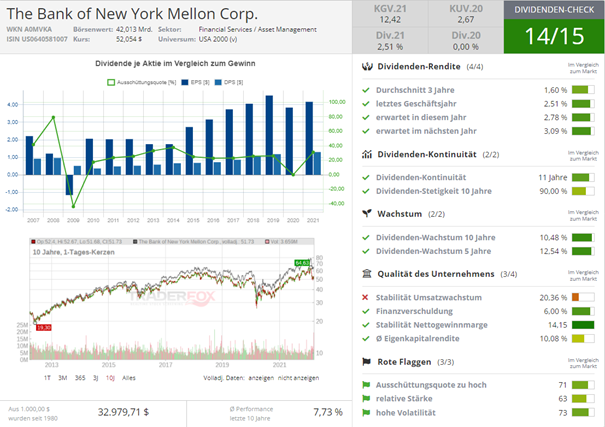

Aktie im Fokus: Bank of New York Mellon

Alexander Hamilton, Gründervater und erster Finanzminister der USA, gründete die Bank of New York bereits im Jahr 1784, die damit die älteste US-Bank ist. Und die Bank schrieb nochmals Geschichte, weil sie 1792 die erste Aktie war, die an der New Yorker Börse gehandelt wurde.

Quelle: Dividenden-Check TraderFox

Auch Mellon Financial hat geschichtsträchtige Wurzeln. Ihre Gründer waren 1869 der frühere Richter Thomas Mellon und seine beiden Söhne Andrew und Richard. 1886 übernahm Andrew Mellon die Führung der Bank bis er 1920 das Unternehmen verließ, um unter drei Präsidenten als Finanzminister tätig zu sein. Und das auch während der Weltwirtschaftskrise 1929.

2007 fusionierten die Bank of New York und die Mellon Finance Corporation zur Bank of New York Mellon. Anders als der Name vermuten lässt, ist das fusionierte Unternehmen weniger eine klassische Bank als vielmehr ein Asset Manager. Es bietet sowohl Vermögensverwaltung für überwiegend institutionelle Kunden und Pensionsfonds an, aber auch Investment Services, wie Depotbanking, Zahlungsabwicklung und zahlreiche weitere Dienstleistungen für andere Finanzinstitutionen.

Ende 2021 war das Unternehmen in 35 Ländern aktiv und beschäftigt weltweit mehr als 50.000 Mitarbeiter. Sie zählt zu den 30 Großbanken, die vom Financial Stability Board (FSB) der USA als "systemisch bedeutsames Finanzinstitut" eingestuft wurden und unterliegt damit einer besonderen Überwachung und strengeren Anforderungen an die Ausstattung mit Eigenkapital.

Die Bank of New York Mellon ist die größte Depotbank mit einem Gesamtvermögen von 46,7 Billionen Dollar und Assets under Management (AuM) von 2,4 Billionen Dollar. Das Unternehmen wickelt außerdem Wertpapiertransaktionen im Wert von etwa 10 Billionen Dollar ab und bearbeitet täglich Zahlungen im Wert von über 2 Billionen Dollar. Darüber hinaus verwaltet es weltweit Wertpapiere im Wert von 5 Billionen US-Dollar und ist damit der größte Anbieter in diesem Bereich.

Das Unternehmen ist als Holding organisiert, unter deren Dach mehrere Tochtergesellschaften Bankdienstleistungen anbieten in den drei Hauptgeschäftsbereichen Security Services, Market and Wealth Services sowie Investment and Wealth Management.

Security Services

Die Wertpapierdienstleistungen betreibt die Tochter "The Bank of New York Mellon". Hierunter fallen eine Vielzahl von Geschäfts- und Technologiedienstleistungen für Finanzinstitutionen, Unternehmen, Stiftungen und öffentliche Einrichtungen, wie Emittentendienste, Treasury Services sowie Clearing- und Collateral-Management, Asset Servicing und Pershing, also die Bereitstellung von Clearing-, Depot- und weiteren Geschäftsdienstleistungen. Also alles Dienstleistungen, die im Hintergrund anfallen und von denen der Kunde in der Regel gar nichts mitbekommt.

Dabei greift die Mehrzahl der großen Unternehmen auf diese Dienste zurück; immerhin 400 Unternehmen der Fortune-500-Liste zählen hierzu, drei Viertel der größten Stiftungen der USA und auch zwei Drittel der größten US-Pensionsfonds.

Market and Wealth Services

Die Tochter BNY Mellon ist als Vermögensverwalter aktiv und mit mehr als 2 Billionen Dollar betreutem Vermögen ist sie der größte Vermögensverwalter der USA und der fünftgrößte weltweit. Dabei ist sie besonders stark positioniert im Bereich der Pensionssparpläne für die Altersversorgung hunderttausender US-Bürger, denn anders als in Deutschland mit der gesetzlichen Rente läuft dies in den USA rein privat über steuerbegünstigte Aktiensparpläne, die sogenannten 401(k)s.

Investment and Wealth Management

Daneben ist die Bank in der Nachlassplanung für vermögende Privatkunden aktiv und über mehrere unabhängige Töchter als Asset Manager, ebenfalls für vermögende Privatkunden.

Starke Zahlen

Der Gewinn belief sich im 4. Quartal 2021 auf 822 Mio. Dollar oder 1,01 je Aktie. Im 4. Quartal des vergangenen Jahres waren es noch 702 Mio. Dollar oder 0,79 je Aktie. Der Umsatz stieg im 4. Quartal um 4,7 % auf 4,02 Mrd. Dollar gegenüber 3,84 Mrd. im Vorjahr.

Für 2022 und darüber hinaus erwartet das Unternehmen ein zweistelliges Wachstum des Gewinns je Aktie. Sie setzt dabei auf ein weiterhin konsistentes organisches Wachstum, das zusammen mit den nun steigenden Zinssätzen die Margen verbessern wird, während sie gleichzeitig weiter in das Wachstum und die Effizienz ihrer Geschäfte investiert.

Negativer Russland-Effekt

Allerdings hat Russland einen negativen Effekt auf die Geschäfte der BNY Mellon. Diese hat neue Bankgeschäfte in Russland eingestellt und den Kauf von russischen Wertpapieren durch die Anlageverwaltung ausgesetzt. Das Unternehmen erwartet, dass diese Maßnahme zusammen mit den US-Regierungssanktionen gegen Russland zu einem einmaligen Umsatzrückgang von etwa 100 Mio. Dollar im ersten Quartal führen werden und sich auch in Zukunft auf den Jahresumsatz des Unternehmens in Höhe von schätzungsweise 80 bis 100 Mio. Dollar auswirken werden.

Krypto-Offensive

Im Jahr 2021 gründete BNY Mello eine Unternehmenseinheit für digitale Vermögenswerte, um technologische Fortschritte bei der Verwahrung, Verwaltung und Ausführung von Vermögenswerten, einschließlich Kryptowährungen, zu beschleunigen. Der Kryptowährungsmarkt hat sich zu einer 2-Billionen-Dollar-Branche entwickelt und Blockchain-Technologien werden die Zukunft maßgeblich mitbestimmen.

BNY Mellon tätigte Anfang 2021 eine Direktinvestition in die Kryptowährungs-Compliance-Software Chainanalysis. Chainanalysis glänzt ein Umsatzwachstum von mehr als 100% und schloss kürzlich eine Finanzierungsrunde ab, die zu einer Bewertung von 8 Mrd. Dollar führte. BNY Mellon nutzt nun die Software von Chainanalysis und plant die Einführung seiner Verwahrungsplattform, um seine führende Position im Bereich der Verwahrung weltweit weiter auszubauen.

Chef geht von Bord

Thomas P. Gibbons wird am 31. August 2022 als Chief Executive Officer und Mitglied des Board of Directors in den Ruhestand treten, nachdem er 36 Jahre lang für das Unternehmen tätig war. Sein Nachfolger wird zu diesem Zeitpunkt Robin Vince, der stellvertretende Vorsitzender von BNY Mellon und CEO von Global Market Infrastructure. Er wurde auch ab sofort zum Präsidenten und CEO-elect ernannt und eng mit Herrn Gibbons zusammenarbeiten, um einen nahtlosen und geordneten Übergang der Verantwortlichkeiten zu gewährleisten.

Ausblick

Die Bank of New York Mellon leidet weniger unter Kreditausfällen und vom Filialsterben ist sie auch nicht betroffen. Sie bietet hier gegenüber den klassischen Banken einen enormen Kostenvorteil. Andererseits ist sie natürlich nicht der einzige Anbieter, vor allem im Bereich des Investment Managements, und spürt den zunehmenden Konkurrenzdruck. Die beiden Platzhirsche Black Rock und Vanguard können hier vor allem auch mit ihrem breiten Angebot an Indexfonds und ETFs bei den Privatanlegern punkten, während die Anbieter aktiv gemanagter Fonds ins Hintertreffen geraten.

Bisher zeigt sich das Geschäftsmodell robust und erwies sich als Corona resistent. Die Erlöse und Gewinne lagen über den Schätzungen der Analysten und der bei klassischen Banken nötige Abschreibungs- und Rückstellungsbedarf für notleidende Kredite trifft die BNY Mellon vergleichsweise gering.

Im Gegenzug füllen die stetigen Einnahmeströme die Kassen und machen das Unternehmen zu einem Fels in der Brandung und damit zu einem attraktiven Langzeitinvestment. Die Aussicht auf steigende Zinsen verspricht steigende Erträge, die zunehmende Konjunkturabschwächung belastet wenig, doch ein länger anhaltender Bärenmarkt an den Börsen würde die Erträge empfindlich treffen.

Der Kurs liegt auf Jahressicht um satte 16 % im Plus, seit dem Jahresstart mussten Anleger bisher aber einen Kursrückgang von 10 % hinnehmen. Der Kursverlauf spiegelt damit die Unternehmensentwicklung und die Erwartungshaltung der Anleger recht gut wider. Auf Sicht von fünf Jahren fällt der Kurszuwachs mit knapp 15 % allerdings deutlich unterdurchschnittlich aus. Allerdings wurde die Börsenrallye ja auch von Technologie- und Wachstumswerten befeuert und weniger von Finanz- und Valueaktien.

Gut möglich, dass sich die Vorlieben an der Börse für die nächsten Jahre wieder einmal ändern und Valueaktien ihre jahrelange Underperformance abschütteln. Für dieses Szenario ist Chris Davis jedenfalls gut gerüstet.

Bildherkunft: AdobeStock_45421080