Portfoliocheck: Ken Fisher setzt auf mehr Energie fürs Depot

Ken Fisher ist einer der bekanntesten Investoren der Welt. Der Sohn der Investmentlegende Philip A. Fisher ist regelmäßig in den Börsenmedien präsent und seine Bücher erreichten Kultstatus. Der Vater prägte nicht nur den Investmentstil seines Sohnes, sondern er beeinflusste sogar Börsenlegenden wie Charlie Munger und Warren Buffett maßgeblich. Philip A. Fisher war kein reiner Value-Investor, sondern er verband in seiner Anlagestrategie die Vorzüge von Value-Investing und Growth-Investing. Heute würde man diesen Stil GARP nennen, Growth at a reasonable Price.

Bereits 1979 machte sich Ken Fisher mit gerade einmal 250 USD Startkapital selbständig und gründete Fisher Investments. Und heute, 45 Jahre später, ist er einer der erfolgreichsten Investoren der Welt und verwaltet für seine Mandanten mehr als 200 Mrd. USD. Fisher fand in eigenen Studien heraus, dass in unterschiedlichen Marktphasen verschiedene Anlagestrategien unterschiedlich gute Resultate abwerfen. Und das macht er sich zunutze, indem er zwischen den Investmentansätzen Value, Contrarian und Growth wechselt. Dazu zieht er Makro-Indikatoren zurate, die den groben Trend vorgeben.

So gelang es Fisher, das Platzen der Internetblase um die Jahrtausendwende durch rechtzeitiges Hochfahren seiner Cashquote zu antizipieren und rechtzeitig vor der breiten Markterholung stieg er Ende 2002 wieder in den Aktienmarkt ein. Und auch nach dem Coronacrash Anfang 2020 erkannte Fisher frühzeitig die Trendwende und als einer der ersten den neuen Bullenmarkt.

"Investieren ist ein Spiel der Wahrscheinlichkeiten, nicht der Gewissheiten."(Ken Fisher)

Emotionen schiebt Ken Fisher bewusst zur Seite; für ihn zählen Zahlen, Daten, Fakten. Und so steht er weiterhin unbeirrt im Lager der Bullen, trotz Inflations- und Zinssorgen und aller politischer Turbulenzen. Er verweist darauf, dass der Markt sehr kurzfristig agiert und auf die Zinsentwicklung schielt, aber es sei gar nicht so entscheidend, wann genau die Zinssenkungen kämen, sondern dass sie erfolgen. Zudem seien die Jahre, in denen US-Präsidentschaftswahlen stattfänden, immer gute Börsenjahre. Wobei die Unsicherheit im Vorfeld der Kandidatenkür sich zu legen beginne, wenn die beiden Kandidaten feststünden. Und ab dem Moment, wo der nächste Präsident feststehe, würden die Börsen in der Regel deutlich zulegen – unabhängig davon, wer gewonnen habe.

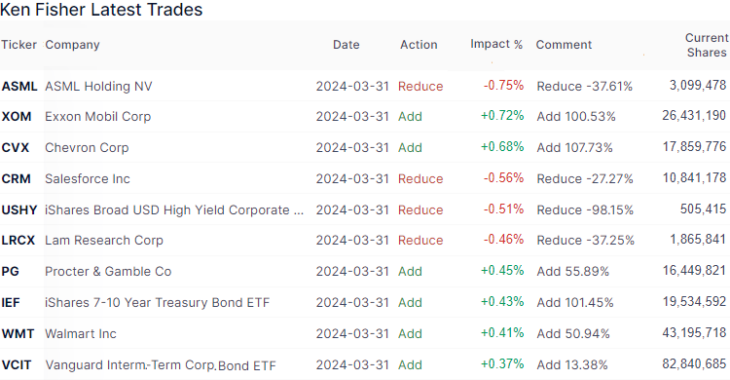

Transaktionen im 1. Quartal 2024

Ken Fishers Portfolio ist aufgrund seines hohen Anlagevolumens relativ breit aufgestellt. Da er nicht nur sein eigenes Vermögen verwaltet, sondern Einzeldepots tausender Mandanten, tauscht er auch auf Basis von deren individuellen Vorgaben und Vorlieben häufiger Positionen aus.

Das von Ken Fisher verwaltete Vermögen stieg im letzten Quartal um weitere 5 % auf 214 Mrd. USD an; es verteilte sich auf 966 Aktien, von denen 86 neu ins Depot aufgenommen wurden. Die Turnoverrate stieg leicht auf 6 %.

Seine Transaktionen zeichnen ein klares Bild: Ken Fisher hat im 1. Quartal bei Chipwerten Kasse gemacht und dabei ASML Holdings um 38 % reduziert, Lam Research um 37 % und Applied Materials um 35 %. Und auch beim weltgrößten Chipauftragsfertiger Taiwan Semiconductor baute er seine Position immerhin um fast 7 % ab.

Des Weiteren hat er seinen Hochzins-ETF fast vollständig verkauft und stattdessen zwei mittelfristige ETFs für US-Unternehmensanleihen deutlich aufgestockt. Die Fed-Zinspolitik des "high for longer" zieht sich weiter hin, aber wenn die Fed mit den Zinssenkungen beginnt, dann werden die Kurse der Anleihen entsprechend steigen. Und bis dahin werfen die mittelfristigen Unternehmensanleihen einen attraktiven Zins ab. Dieses Manöver ist also keine besonders verwegene Spekulation, sondern folgt klaren Erwartungen mit einem attraktiven Chance-Risiko-Verhältnis.

Die dritte Erkenntnis aus Fishers Depotumschichtungen im letzten Quartal bestätigt seinen Ruf als Contrarian-Investor. Fisher stockte massiv bei den Energiemultis auf und verdoppelte seine Positionen bei ExxonMobil und Chevron, als Energieaktien gerade nicht besonders gefragt waren. Ein halbes Jahr zuvor, als sie sich höchster Beliebtheit erfreuten und ihre Kurse auf neue Rekorde stiegen, hatte Fisher seine Positionen kräftig abgebaut – und fette Gewinne eingestrichen. Diese gelungene Energieleistung versucht er nun zu wiederholen.

Es setzt sich immer mehr die Erkenntnis durch, dass trotz des gewollten und forcierten Umstiegs auf regenerative Energiequellen und Atomkraft Öl, Gas und auch Kohle noch deutlich länger und sogar in steigendem Maße die Energieversorgung der Welt sichern werden (müssen). Auch die KI-Revolution trägt dazu bei, denn die neuen KI-Chips zum Training der generativen KI-Modelle verbrauchen vier- bis fünfmal so viel Energie wie die bisher üblichen und da aktuell hunderte von Milliarden in den weltweiten Aufbau der KI-Rechenzentren investiert wird, wird der Stromverbrauch entsprechend zunehmen. Selbst in den USA geht man inzwischen nicht mehr von der langjährigen Erfahrung aus, dass Energieeinsparungen und Verbrauchsteigerungen sich die Waage halten, sondern man prognostiziert inzwischen eine zunehmende Stromnachfrage von 2 % und mehr pro Jahr. Sollte zudem die momentan insbesondere in Asien und Europa verhaltene Konjunktur wieder ins Laufen kommen, wird auch die Nachfrage nach Öl zusätzlich ansteigen. Gleichzeitig haben die US-Fracker, die die USA inzwischen zum größten Ölproduzenten der Welt gemacht haben, zuletzt so wenig neue Quellen an den Start gebracht, dass hier ein Einbruch der Förderung absehbar ist. Und wenn eine steigende Nachfrage auf ein schrumpfendes Angebot trifft, dass befeuert das den Preis. Dementsprechend dürften die Energiemultis in nächster Zeit eher besser als schlechter verdienen. Und Fisher hat sich für dieses wahrscheinliche Szenario bestens positioniert.

Ach ja, beim weltgrößten Einzelhandelskonzern Walmart baute Fisher nebenbei seine Position auch noch um rund 50 % aus, ebenso beim Konsumgüterhersteller Procter & Gamble.

Portfolio zum Ende des 1. Quartals 2024

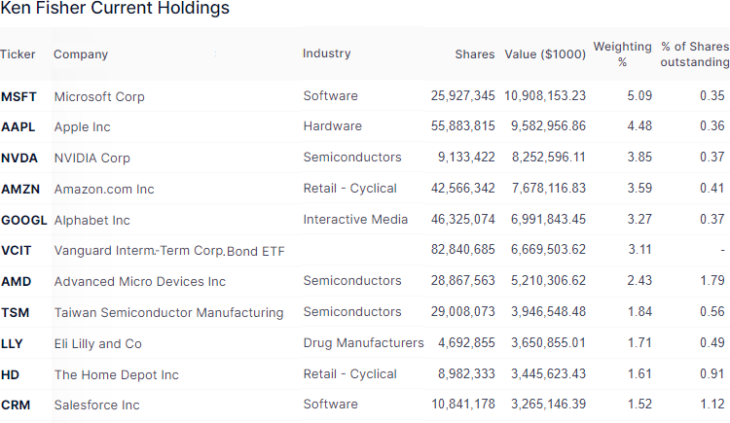

In Fishers Depot dominieren weiterhin die Technologieaktien deren Anteil sich leicht auf 28,7 % reduzierte. Auf dem zweiten Rang behaupteten sich die Finanzwerte mit 12,3 %, während sich Gesundheitswerte mit 10 % ganz knapp an den den zyklischen Konsumwerten mit 9,9 % vorbeigeschoben haben. Es schließen sich Industriewerte mit einer Gewichtung von 7,7 % an, vor Kommunikationsdiensten mit 6,5 %.

Microsoft ist das Maß aller Dinge! Nachdem der Windos-Konzern zuletzt deutlich an Apple vorbeigezogen und nun klar der wertvollste Konzern der Welt ist, mit einer Börsenkapitalisiserung jenseits der 3 Bio. USD, hat er nun auch in Fishers Depot den iPhone-Konzern auf den zweiten Platz verdrängt.

Neuer Dritter ist NVIDIA, deren Kurs kein Halten kennt. Soeben legte man seine Zahlen für das 1. Quartal 2024 vor und hat dabei wieder alle Prognosen pulverisiert. NVIDIA steigerte den Umsatz gegenüber dem Vorjahreswert um 262 %. Der so entscheidende Umsatz im Bereich Datenzentren legte um 427 % auf 22,6 Mrd. USD zu und auch gegenüber dem schon sehr starken 4. Quartal 2023 lag die Steigerung bei 23 %. Dabei wurde die Bruttomarge um zwei Prozentpunkte auf 78 % ausgebaut und die operative Marge sogar um drei Prozentpunkte auf 65 %. Und NVIDIA hat weitere positive Neuigkeiten im Köcher: die Dividenden werden um 150 % auf 0,10 USD angehoben – vermutlich nur, um den Aktiensplit von 10 zu 1 mit einer dann 0,01 USD je Aktie betragenenden Dividende zu ermöglichen. Der Hype um KI und NVIDIA geht weiter und er ist fundiert. Zwar springen immer mehr Wettbewerber auf den KI-Chipzug auf, aber ihre Chips leisten viel weniger als NVIDIAs Spitzenmodelle. Und wer will schon mit einem Tourenwagen ernsthaft um die Formel 1-Spitze kämpfen? Daher dürfte die Nachfrage nach den neusten und besten und teuersten NVIDIA-Chips auf absehbare Zeit nicht nachlassen, sondern eher noch weiter zulegen.

Amazon und Alphabet haben das Nachsehen, zumindest in Fishers Portfolio. Die beiden haben ebenfalls starke Quartalszahlen vorgelegt und sind in Richtung neuer Höchststände unterwegs, aber gegen NVIDIAs Power haben sie kaum Chancen. Dementsprechend sackten sie auf den vierten und fünften Rang ab.

Die fünf größten Positionen Microsoft, Apple, Nvidia, Amazon und Alphabet stehen zusammen für 20 % von Fishers Portfolio.

Nach dem aufgestockten Vanguard-Unternehmensanleihen-ETF folgen mit Applied Materials und Taiwan Semiconductor zwei der reduzierten Chipfertiger; zusammen bringen es die beiden noch immer auf mehr als 4 % Depotanteil.

Es schließt sich Ely Lilly an, die zu den großen Profiteuren der neuen Abnehmmanie rund um die Insulinpräparate gehören und sich deshalb an kräftigen Kurszuwächsen erfreuen können. Die weltgrößte Heimwerkerkette Kome Depot und der Collobobaration-Softwarehersteller Salesforce runden die Top 10 wie auch schon zuvor ab.

Unterm Strich bleibt festzuhalten, dass Fisher auf gleich mehrere Megatrends setzt: den anhaltenden Erfolg der großen Cahsflowmonster, den anhaltenden Hype um Künstliche Intelligenz und den damit einhergehenden Energiehunger sowie perspektivisch fallende Zinsen. Viel besser kann man es kaum machen…

Quelle: Qualitäts-Check TraderFox

Eigene Positionen des Redakteurs: Microsoft, Nvidia

Bildherkunft: AdobeStock_408104607

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!