Portfoliocheck: Mit SVB Financial setzt Ken Fisher auf den Shootingstar unter den US-Banken

Ken Fisher investiert auf Basis übergeordnete Makrotrends und wählt dann gezielt die aussichtsreichsten Aktienwerte aus. Sein hohes Ansehen in der Investmentwelt hat sich Ken Fisher auch dadurch erworben, dass er bereits mehrmals einschneidende Ereignisse treffend vorausgesagt hat. Im Jahr 2000 warnte er vor dem Platzen der Dotcom-Blase und riet zu massiv erhöhtem Cash-Bestand. Und als der Markt noch seinen Boden suchte nach dem dramatischen Absturz, riet er 2002 dazu auf, sein Vermögen wieder in Aktieninvestments umzuschichten. Als Mahner wurde er jeweils eher belächelt, als Contrarian Investor zunächst bemitleidet und später dann beneidet. Denn am Ende lag er richtig und seine Investoren wurden mit überragenden Renditen belohnt. So riet er frühzeitig, auf das Wiedererstarken der Börsen zu setzen, auf eine "V-förmige" Erholung, nachdem die Kurse im Corona-Crash abgestürzt waren.

Dabei war es für Kenneth Lawrence Fisher nicht einfach, aus dem übergroßen Schatten des Vaters zu treten, der Investment-Legende Philip A. Fisher. Doch es ist ihm gelungen eigene Erfolge zu erzielen und sich eine eigene Reputation aufzubauen; heute ist Ken Fisher ein äußerst erfolgreichster Investor und Fondsmanager. Darüber hinaus veröffentlichte er eine Reihe von Bestsellern über die Börse und verfasst regelmäßig Kolumnen für Finanzmagazine, die weltweit in viele Sprachen übersetzt werden.

Der Andersdenkende

Fisher betreibt abwechselnd Value/Contrarian Investing und Growth Stock Investing, nachdem er in einer eigenen Studie herausgefunden hatte, dass beide Stile je nach Marktgeschehen abwechselnd gut funktionieren. Er fährt bewusst zweigleisig, doch das nicht aus dem Bauch heraus, sondern investiert dort, wo es Geld zu verdienen gibt.

Und so agiert Fisher als Growth Investor, wenn dieser Ansatz die besseren Renditen verspricht und als Value Investor, wenn es hier mehr zu verdienen gibt. Während seit der Finanzkrise der Growthansatz die besseren Ergebnisse eingebracht hat, hat auf lange Sicht der Value-Ansatz die Nase vorn. Doch die Geschichte zeigt auch, dass selten beide Ansätze gleichzeitig überdurchschnittliche Renditen abwerfen. Fisher versucht stets, die bessere Welle zu reiten.

"Investieren ist ein Spiel der Wahrscheinlichkeiten, nicht der Gewissheiten."

(Ken Fisher)

Dazu zieht er Makro-Indikatoren zu Rate. Ist die Zinsstrukturkurve flach, favorisiert er Wachstumsaktien und bei einer steilen Kurve sucht er nach Value-Schätzen. Aber auch das Bruttoinlandsprodukt (BIP) oder die Inflationsentwicklung sind wichtige Kriterien für ihn, was er in seinen lesenswerten Büchern ausführlich beschreibt.

Ken Fisher legt als Contrarian zudem großen Wert darauf, möglichst anders als die breite Masse zu handeln. Er hat erkannt, dass die Renditen schrumpfen, wenn Investoren nach demselben Investmenttyp suchen. Auch beim Investieren fängt der frühe Vogel den dicksten Wurm, wenn er nämlich antizyklisch vor allen anderen in die Werte investiert, die einige Zeit später von der Börse "entdeckt" und in den Himmel gekauft werden. Den Trend zu reiten macht am meisten Spaß und bringt am meisten Rendite - wenn man früh genug dabei ist und früh genug wieder aussteigt. Die ersten und die letzten paar Prozente überlässt Ken Fisher gerne den anderen. Er ist dann bereits wieder auf der Pirsch nach den neusten (noch nicht) angesagten Investmentideen.

Allerdings verwaltet Fishers Investmentfirma nicht nur sein eigenes Geld, sondern inzwischen weit mehr als 150 Milliarden Dollar an Kundenvermögen. Deshalb hat Fisher das gleiche Problem wie Warren Buffett, dessen Investmentspektrum ebenfalls schrumpft, da ihm immer mehr kleine Aktienwerte verschlossen bleiben aufgrund der großen Menge an Geld, die er einzusetzen hat.

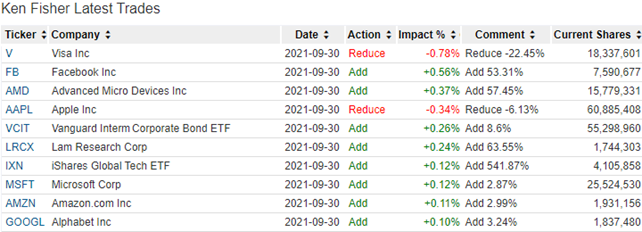

Transaktionen im 3. Quartal 2021

Ken Fishers Portfolio ist relativ breit aufgestellt, was bei seinem hohen Anlagevolumen kaum verwundert. Er verwaltet allerdings nicht nur sein eigenes Vermögen, sondern betreut Einzeldepots tausender Mandanten. Daher tauscht er, auch auf Basis der individuellen Vorgaben und Vorlieben seiner Mandanten, häufiger Positionen aus, und kann keinen so fokussierten Ansatz verfolgen wie Warren Buffett.

Das von Fisher verwaltete Vermögen beläuft sich auf 161 Milliarden Dollar und verteilt sich auf 964 Aktien, von denen 77 im letzten Quartal neu aufgenommen wurden. Die Turnoverrate lag erneut bei überschaubaren 4 Prozent.

Am stärksten hat sich der Teilverkauf bei VISA um beinahe ein Viertel auf Fishers Portfolio ausgewirkt. Auffällig ist darüber hinaus die Reduzierung bei Apple um sechs Prozent, während der Herausforderer um die Krone bei der Börsenkapitalisierung, Microsoft, sogar um knapp drei Prozent aufgestockt wurde.

Um mehr als die Hälfte stockte Fisher zudem bei Facebook auf, die sich gerade erst in Meta Platforms umbenannt haben, und im gleichen Umfang bei Advanced Micro Devices.

Auch beim Vanguard Intermediate-Terms Corporate Bond ETF stockte Fisher weiter auf, doch gegenüber den 60 Prozent Zuwachs bei Lam Research Corp oder den 541 Prozent beim iShares Global Tech ETF in sehr überschaubaren Maßen. Die weiteren Zukäufe bei Amazon und Alphabet um jeweils rund drei Prozent runden das Bild ab.

Ein Bild, das Ken Fisher schon seit längerem zeichnet: die Börsen befinden sich, trotz des Corona-Crashs, in der Spätphase eines langanhaltenden Bullenmarkts und in solchen Phasen schlagen sich erfahrungsgemäß große Technologiewerte am besten. Konsequenterweise hat Fisher die Ausrichtung seines Portfolios auch nochmals stärker auf dieses Szenario ausgerichtet.

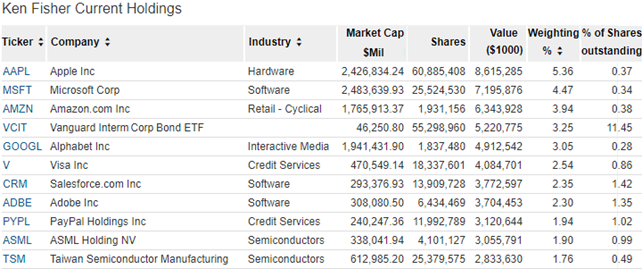

Portfolio zum Ende des 3. Quartals 2021

In Fishers Depot dominieren die Technologieaktien mit einem Anteil von 27,5 Prozent vor Finanzwerten mit 12,7 Prozent und zyklischen Konsumwerten mit 11,7 Prozent. Es folgen Gesundheitswerte mit 11,0 Prozent vor Kommunikationsanbietern mit 9,6 Prozent.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street im Kissig-Portfolio-Check. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf die Guru-Portfolios erhalten

Große Veränderungen sind in Fishers Top 10 nicht zu verzeichnen. Der Teilverkauf bei Apple und das moderate Aufstocken bei Microsoft hat nichts an deren Positionierung an der Spitze von Fishers Portfolio geändert und auch Amazon ist weiterhin die unangefochtene Nummer drei.

Der Vanguard Bond ETF und lphabet konnten sich jeweils um eine Position verbessern, was vor allem auf die stärkere Reduzierung bei VISA und deren unterdurchschnittliche Kursperformance zurückzuführen ist, die VISA vom vierten auf den sechsten Rang abrutschen ließen.

Anders lief es bei Salesforce, deren starker Kursanstieg eine Verbesserung vom neunten auf den siebten Rang einbrachte, wobei der Softwaregigant Adobe und PayPal überflügelte, die je einen Platz abrutschten. Auf den hinteren Top-Plätzen folgen mit ASML und Taiwan Semiconductor zwei weitere Aktienwerte aus dem Chip-Sektor, den Ken Fisher aufgrund der anhaltenden Chip-Krise und der deshalb deutlich steigenden Preise ausgebaut hat.

Im Fokus: SVB Financial Group

Nicht im vordersten Bereich von Fishers Portfolio rangiert die SVB Financial Group. Deren wichtigste Beteiligung ist die Silicon Valley Bank, eine kalifornische Regionalbank mit einem ganz besonderen Geschäftsmodell.

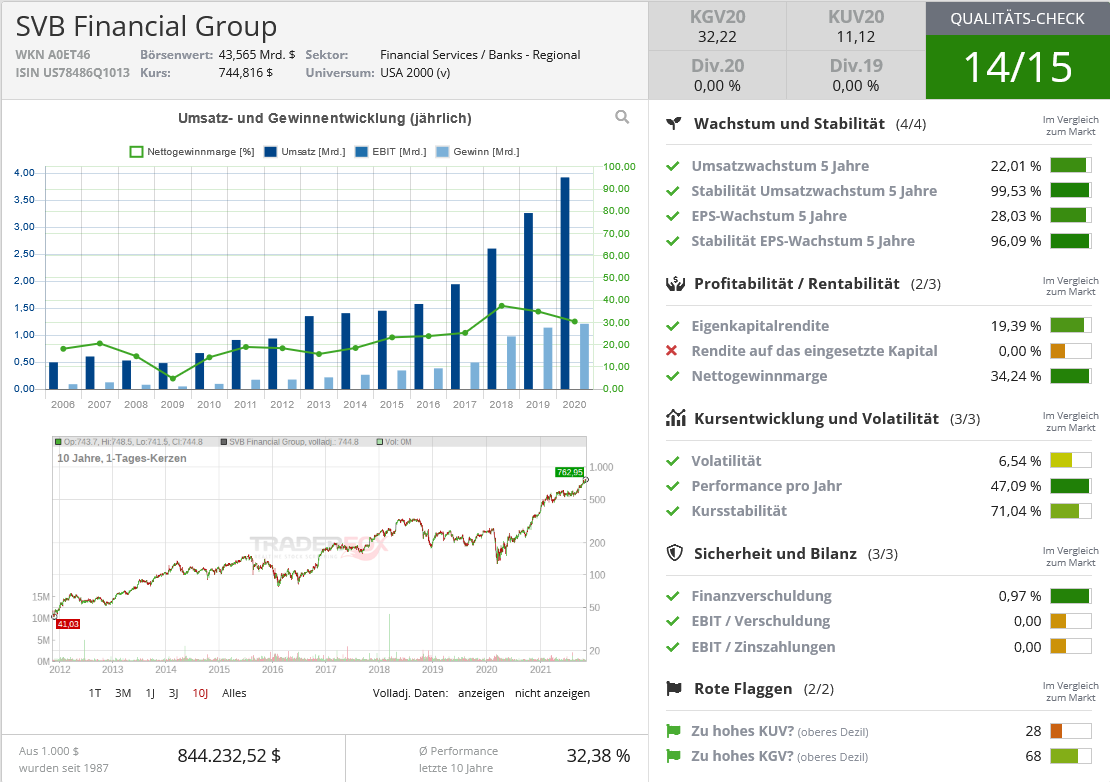

Quelle: Qualitäts-Check TraderFox

Die SVB Financial Group, zu der neben der Silicon Valley Bank auch die SVB Private Bank, SVB Leerink und SVB Capital gehören, bietet Unternehmen aus den Bereichen Technologie, Biowissenschaften und Gesundheitswesen, Private Equity und Risikokapital sowie Premium-Wein Dienstleistungen in den Bereichen Commercial, Investment und Private Banking, Asset Management, Private Wealth Management, Brokerage und Investment Services sowie Fondsmanagement an.

SVB hat damit die Start-up- und Private Equity-Szene im Silicon Valley im Visier, dem wichtigsten Technologie-Hub der Welt. Obwohl man als regionales Unternehmen aktiv ist, hat man sich über die Jahre eine dominierende Marktposition in einem stark wachsenden Bereich erarbeitet.

Mark Twain sagte einmal spöttelnd: "Banken sind Einrichtungen, von denen man sich Geld leihen kann - vorausgesetzt man kann nachweisen, dass man es nicht braucht". Und damit traf er den Nagel auf den Kopf. Banken leben davon, Geld zu verleihen. Sie haben aber eine große Scheu vor Risiko und wollen deshalb Sicherheiten. So weit, so gut.

Doch junge Unternehmen, Gründer, Pioniere haben selten Geld oder Sicherheiten. Sie haben eine Idee, sie haben Elan, sie haben eine Vision. Und um diese umsetzen zu können, benötigen sie Geld. Fremdes Geld.

Die Finanziers des Gründerbooms

Damit laufen sie bei Banken und deren klassischem Geschäftsmodell voll gegen die Wand. Und genau in diese Marktlücke ist die Silicon Valley Bank vorgestoßen und hat sich hier nicht nur schnell etabliert, sondern wurde zum Dominator. Die SVB Financial Group versorgt die Startups und innovativen Jungunternehmer mit Kapital.

Für die Bank sind Kreditvergaben natürlich immer mit dem Risiko verbunden, dass das Geld nicht zurückgezahlt werden kann. Die Geschäftsidee floppt, die Kredite werden "notleidend". Für die SVB stehen dann Wertberichtigungen und Abschreibungen an. Dieses Risiko lässt man sich bezahlen durch höhere Zinssätze – und durch einen Anteil am Unternehmen, zumeist in Form von Aktienoptionen. So wird die SVB Miteigentümer, wenn auch ein kleiner. Das Risiko ist nicht viel höher als bei einer Kreditvergabe, aber die Chancen sind exponentiell größer. Wenn bei hunderten von kleinen Unternehmensbeteiligungen auf lange Sicht nur ein Einhorn dabei ist, ein Volldurchstarter, dann wiegt diese eine Beteiligung alle andere schief gelaufenen Kredite/Investments auf.

Und wie der Gründerboom, die heiß gelaufene Venture Capital Szene und die IPO-Mania zeigt, gehen beileibe nicht alle Startup-Finanzierungen schief. Im Portfolio der SVB schlummern daher viele Startup-Beteiligungen, die irgendwann einmal äußerst gewinntreibend versilbert werden können.

Startup-Finanzierungen sind aber längst nicht alles. Per Ende September weist SVB Financial folgende Statistiken aus: Zum Kundenkreis gehören 50 Prozent aller mit Risikokapital finanzierten Technologie- und Biowissenschaftsunternehmen in den USA und 63 Prozent der mit Risikokapital finanzierten US-Unternehmen mit einem Börsengang im ersten Halbjahr 2021. Das SVB-Kreditportfolio weist dabei für Startups mit einem Umsatz von unter fünf Millionen Dollar einen Anteil von drei Prozent aus und damit 97 Prozent für größere Unternehmen. Zu diesen 97 Prozent gehören dabei viele Unternehmen, die in früheren Jahren zu den kleinen Startups gehörten und dann gewachsen und aufgestiegen sind.

Auch Privatkunden im Fokus

Die SVB Financial Group finanziert aber nicht nur Gründer und Startups, sondern hat sich auch zur ersten Bank unter den vielen Angestellten und Kreativen des Silicon Valley entwickelt.

Der Fokus auf die Vergabe von Krediten für diese Zielgruppe ließ SVB in den vergangenen Jahren explosiv wachsen lassen und die Perspektiven haben sich in den letzten anderthalb Jahren weiter verbessert. So hat das US-Arbeitsministerium in Folge der Corona-Pandemie Mitte 2020 beschlossen, die sogenannten 401(k)-Pläne, ein vom Arbeitgeber mitfinanziertes Modell der privaten Altersvorsorge, für Private Equity- und Venture Capital Investments zu öffnen. Hierdurch erhöhte sich das Marktpotenzial für diese beiden Sektoren auf einen Schlag um 44 Prozent auf 27 Billionen Dollar.

Darüber hinaus hat die US-Wertpapieraufsicht SEC die Definition für so genannte "zugelassene Anleger" erweitert, so dass nun eine größere Gruppe in Private Equity und Venture Capital investieren darf – insgesamt treffen die neuen Voraussetzungen auf mehrere Millionen US-Bürger zu.

Gründerboom und IPO-Mania

Corona hat in den USA in Rekordzeit zu einer beispiellosen Arbeitslosigkeit geführt, doch auch die Erholung am US-Arbeitsmarkt verlief beinahe ebenso schnell. Allerdings gab es erhebliche Verschiebungen. Viele der Billigjobs, vor allem im Hotel- und Gaststättengewerbe, bleiben frei, weil sich die Arbeitnehmer umorientiert haben.

Dazu gehört auch ein neuer Gründerboom. Viele Menschen genießen die neuen Freiheiten, die ihnen Work-from-Home bietet und arbeiten lieber als Freelancer und/oder machen sich selbständig. Diese beiden Entwicklungen kommen SVB zugute und führen zu erheblich besseren Geschäften – zulasten klassischer Banken.

Des Weiteren drängen immer mehr Firmen an die Börse und immer mehr Kapital von Finanzinvestoren fließt Pre-IPO in Wachstumsunternehmen. Die japanische Softbank Group drängt hier mit hohen zweistelligen Milliardensummen in den Markt und auch Chase Colemans Tiger Global sowie der Sequoia Funds von Ruane Cunniff reden hier federführend ein gewaltiges Wörtchen mit. Und auch Daniel Loeb hat mit einigen Frühphaseninvestments enorme Erfolge eingefahren, wie mit Upstart Holdings, SoFi Technologies oder SentinelOne.

Waren früher die "Unicorns" noch rar gesät, gehören diese Startups mit einer Bewertung von mehr als einer Milliarden Dollar heute oft schon nach wenigen Finanzierungsrunden zum Alltag. Und an dieser Stelle werden die Aktienoptionen, die SVB in früher Phase durch die finanzierten Unternehmen gewährt wurden, so richtig wertvoll.

Starke Zahlen, erhöhter Ausblick

Kürzlich gab SVB Financial seine Zahlen zum dritten Quartal bekannt und die spiegeln die Erfolge wieder.

Die Einlagen stiegen von 145,8 Milliarden Dollar im Vorquartal auf 171,2 Milliarden an, während das Kreditvolumen zum Ende des Berichtszeitraums 61,5 Milliarden Dollar erreichte. Diese Steigerung von 21 Prozent gegenüber dem zweiten Quartal enthält auch sind 7,3 Milliarden Dollar aus der Übernahme von Boston Private.

Die Nettozinserträge steigen gegenüber dem Vorquartal von 728 auf 852 Millionen Dollar, während die zinsunabhängigen Aufwendungen von 761 auf 672 Millionen gesunken sind. Die Nettozinsmarge fiel hingegen von 2,06 auf 1,95 Prozent.

Der Gewinn je Aktie übertraf mit 6,24 Dollar die Erwartungen, lag allerdings unterhalb der 10,03 und der 9,09 Dollar aus dem ersten und zweiten Quartal.

SVB Financial behielt die Prognose für das Kreditwachstum, das im mittleren 40-Prozentbereich erwartet wird, bei, erhöhte jedoch die Prognose für das Einlagenwachstum vom unteren auf den mittleren 90-Prozentbereich. Die Wertberichtigungen für Kreditausfälle sollen von 0,78 auf 0,65 Prozent der Gesamtausleihungen sinken und spiegeln die bessere Kreditqualität im Portfolio wider.

Fishers Visionen

Die sich anbahnende Zinswende spielt Banken in die Karten, denn moderat steigende Zinsen lassen ihre Zinsmarge wachsen. In den USA sind zudem Zinsbindungen eher selten, so dass die Kreditverträge schnell an das sich ändernde Zinsniveau angepasst werden können.

Während die Konjunktur sich Ende diesen Jahres eher eintrübt, vor allem dank der stark anziehenden Preise, der Störungen der weltweiten Lieferketten und erneut drohender Lockdowns, steigen die Erwartungen für 2022 deutlich an. Ein Ende des billigen Geldes ist erstmal nicht zu erwarten und die Finanzinvestoren und Pensionsfonds sitzen alle auf hohen verfügbaren Cashbergen, die attraktiven Renditen suchen. Daher dürfte weiterhin viel Geld an die Börsen fließen und dort den IPO-Boom weiter anheizen. Mit entsprechend positiven Auswirkungen auf die Marktbewertungen, auch von noch nicht-börsennotierten Unternehmen.

SVB bietet als börsennotiertes Unternehmen Anlegern die Möglichkeit, indirekt in einen boomenden Private Equity und Start-up-Boom zu investieren. Der Fokus auf die Bereiche Technologie, Gesundheitswesen und Life Science sowie Premium-Weine ist dabei viel versprechend.

Der Aktienkurs hat sich innerhalb von 12 Monaten mehr als verdreifacht und das ist den deutlich verbesserten Rahmenbedingungen geschuldet. Vom Coronatiefpunkt war es sogar eine Verachtfachung. Das Wachstum ist enorm, dürfte sich prozentual gesehen aber abschwächen – zumal ja auch die Übernahme von Boston Private nicht jedes Jahr wiederholt werden kann.

Ken Fisher zählt zu den größeren Investoren der SVB Financial Group und hält immerhin rund 1,1 Prozent aller ausstehenden Aktien.

Die Bewertung ist für eine Bank üppig, aber SVB Financial ist eben auch keine klassische Bank, sondern in einem sehr aussichtsreichen Markt führend positioniert und über das Portfolio an Aktienoptionen verfügt man über weitere potenziell gewinntreibende Assets. Die Ausweitung der Zinsmarge tut ihr Übriges, um dem Unternehmen und seinem Aktienkurs weiteres Aufwärtspotenzial zu bieten.

Bildherkunft: AdobeStock_208563720