Portfoliocheck: Seth Klarmans große Wette auf Meta Platforms zahlt sich ordentlich aus

Der überzeugte Deep-Value-Investor Seth Klarman investiert am liebsten in Unternehmen, die von der Börse verschmäht und daher zu Rabattpreisen angeboten werden. Er kauft gerne mit großer Sicherheitsmarge und fährt mit diesem auf Benjamin Graham fußenden Ansatz seit Jahrzehnten herausragende Renditen

Direkt im Anschluss an sein Wirtschaftsstudium an der Cornell Universität und den Masterabschluss in Ökonomie an der Edel-Uni Havard 1982 in Boston gründete der 1957 geborene Seth Andrew Klarman den Hedge-Fonds "The Baupost Group". Dabei war er allerdings nicht der Initiator, sondern trat erst später der Gruppe der Gründer bei, so dass er bei der Namensgebung nicht mehr berücksichtigt wurde. Denn der Name Baupost setzt sich aus den Familiennamen der Gründungsmitglieder Jordan Baruch, Isaac Auerbach, William Poorvu und Howard Stevenson zusammen. Völlig uneitel war dies Klarman egal – er war als Verwalter des Fondsvermögens vorgesehen und genau das wollte er. Aus dem ursprünglichen Startkapital von 27 Mio. USD brachte es Klarman als CEO und Portfoliomanager bis heute auf ein Anlagevolumen von knapp 6 Mrd. USD. Über die Jahre konnte er dabei eine durchschnittliche Rendite von 19 % erzielen.

"Aufgrund der menschlichen Natur werden Märkte niemals effizient sein. (…) Als Valueinvestoren ist es unser Job, die Schnäppchen zu kaufen, die es laut der Finanzmarkttheorie nicht gibt."

(Seth Klarman)

Klarman wird öfter als "Warren Buffett seiner Generation" bezeichnet oder auch als "Orakel von Boston" in Anspielung auf Buffetts Spitznamen "Orakel von Omaha". Doch sein Investmentstil orientiert sich stärker an Benjamin Graham, von dessen Lehren sich Warren Buffett mit der Zeit hin zu Quality-Investing fortentwickelt hat. Klarman setzt dagegen zuvorderst auf das Konzept der Sicherheitsmarge, also darauf, Unternehmen mit erheblichem Abschlag auf ihren intrinsischen Wert zu kaufen. Für ihn liegt der Gewinn ganz klar im Einkauf, wobei er vermeintlich große Risiken einzugehen bereit ist. Dabei investiert Seth Klarman sehr fokussiert; die drei Top-Positionen stehen für mehr als ein Drittel des Portfolios.

"Aus meiner Sicht ist man als Investor besser dran, wenn man viel über wenige Investments weiß, als wenig über viele Firmen zu wissen."

(Seth Klarman)

Des Weiteren setzt er als Value Investor auf den konträren Ansatz: Er kauft genau die Aktien, die gerade niemand haben will und er verkauft die Werte wieder, wenn sie vom Markt entdeckt werden. Dabei bekennt er, dass er stets zu früh verkauft, denn sobald sich der Aktienkurs dem intrinsischen Wert annähert, stößt Klarman die Aktien ab. Er ist der Meinung, Aktien würden nur selten über ihrem intrinsischen Wert notieren. Ob man diese Ansicht teilt, muss jeder für sich selbst entscheiden. Tatsache ist jedenfalls, dass Klarman eine klar definierte Exit-Strategie verfolgt.

Bemerkenswert ist darüber hinaus, dass seit der Gründung 1982 der Anteil der im 13F-Formular ausgewiesenen Aktieninvestments immer lediglich einen Anteil zwischen 2,5 und 15 % der gesamten verwalteten Vermögenswerte (AuM) der Baupost Group ausgemacht haben. Die aktuelle Allokation liegt am oberen Ende dieser Spanne. Der Rest verteilt sich auf Barmittel, Schuldtitel, Immobilien und Absicherungsgeschäfte. Dabei hielt der Fonds in den letzten zehn Jahren durchschnittlich etwa 25 % an Cash – und dank der Zinsanhebungen der US-Notenbank bekommt er dafür inzwischen auch wieder eine attraktive Verzinsung.

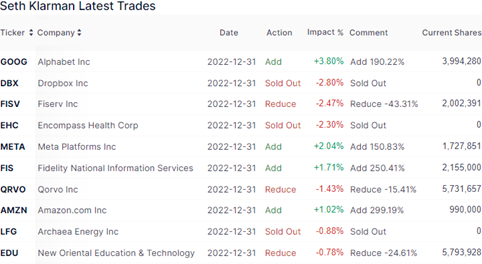

Top-Transaktionen im 4. Quartal 2022

Im letzten Quartal schichtete Klarman 10 % seines Depots um; am Ende hielt er noch 32 Werte, unter denen sich zwei Neuaufnahmen finden. Vor allem auf die großen Technologiewerte hatte er es abgesehen.

Ausgemustert hat Klarman Dropbox, den Filehosting- und Clouddienst. Das Unternehmen hat kürzlich angekündigt, 16 % seiner Belegschaft zu entlassen wegen eines verlangsamten Wachstums und der Notwendigkeit, Funktionen mit künstlicher Intelligenz einzuführen. Die mit den Entlassungen im Zusammenhang stehenden Kosten in Höhe von 37 bis 42 Mio. USD sollen im 2. Quartal verbucht werden. Klarmans Dropbox-Position hatte zuletzt eine Gewichtung von 2,80 % und war erstmals im 3. Quartal 2021 bei Kursen zwischen 28 und 32,50 USD aufgebaut worden. Im 1. Quartal 2022 hatte er seinen Anteil um 30 % erhöht, während im folgenden Quartal eine Reduzierung in ähnlicher Größe stattfand. Bei der jetzt erfolgten Veräußerung wurden also Verluste realisiert.

Ebenso getrennt hat sich Klarman von Encompass Health, dem größten Eigentümer von Rehabilitationskliniken in den USA, der mehr als 150 Krankenhäuser in 36 US-Staaten betreibt. Die Position von rund 2,30 % wurde hauptsächlich im 1. Quartal 2022 zu Preisen zwischen 60 und 70 USD aufgebaut, während der Verkauf zu Kursen zwischen 45 und 60 erfolgte. Auch hier realisierte Klarman also einen Verlust. Das Unternehmen fuhr im 1. Quartal 2023 einen bereinigten Gewinn pro Aktie von 0,88 USD ein, der deutlich über den Erwartungen der Analysten lag. Das Nettoergebnis verbesserte sich im Jahresvergleich um 31,3 %, während die operativen Nettoeinnahmen um 9,5 % auf 1,16 Mrd. USD gestiegen waren und damit knapp über den Erwartungen lagen.

Archea Energy war mit 0,9 % Gewichtung nur eine kleine Beteiligung im Portfolio, allerdings hielt Klarman zuletzt knapp 5,5 % aller Anteile. Die Position wurde im 3. Quartal 2021 zu Preisen zwischen 14,50 und 20 erworben und in den letzten beiden Quartalen wurden rund 18 % zu Preisen zwischen 15,50 und 23 USD verkauft. Im Dezember hat der Energieriese BP das Unternehmen zu 26 USD je Aktie in bar übernommen.

Einen Tausch hat Klarman bei den Banken-Backbone-Betreibern vollzogen. Bei Fiserv reduzierte er seine Position um rund 43 %; diese hatte er im 4. Quartal 2021 bei Kursen zwischen 96 und 111 USD erstmals aufgebaut und im folgenden Quartal um knapp ein Drittel ausgebaut. Nun erfolgte die Reduzierung, während Klarman im Gegenzug beim direkten Wettbewerber Fidelity National Information Services seinen Bestand um 250 % erhöhte. Hier war Klarman erst im letzten Quartal bei Kursen zwischen 76 und 105 USD eingestiegen und hat nun bei deutlich niedrigeren Kursen zwischen 57 und 85 USD kräftig aufgestockt.

Weniger ins Gewicht fielen seine Anteilsverkäufe bei Quorvo, einem amerikanischen Halbleiterunternehmen, das Hochfrequenzsysteme für Breitbandkommunikation herstellt, und bei New Oriental Education, dem führenden chinesischen Bildungsanbieter.

Das führt uns zu Klarmans Zukäufen: Bei der Google-Mutter Alphabet stockte er um 190 % auf. Die Position wurde erstmals im 1. Quartal 2020 etabliert, bei Kursen zwischen 53 und 76 USD. Seitdem gab es mehrfach deutliche Anteilsverkäufe und Wiederaufstockungen.

Ebenfalls kräftig zugekauft hat Klarman beim führenden Online-Powerhouse Amazon, wo er seine Position annähernd vervierfacht hat. Der Erstkauf erfolgte im 2. Quartal 2022 zu Kursen zwischen 102 und 168 USD, um im folgenden Quartal knapp 60 % wieder abzustoßen. Die Position wurde nun bei Kursen zwischen 86 und 121 wieder aufgebaut.

Beim Social-Media-Giganten Meta Platforms, früher als Facebook Inc. bekannt, ist Klarman ebenfalls sehr handelsaktiv. Hier war er im 1. Quartal 2020 zu Kursen zwischen 146 und 223 USD eingestiegen und hat in den nächsten beiden Quartalen gut zwei Drittel davon wieder verkauft. In den ersten drei Quartalen 2021 stockte er bei steigenden Kursen seine Position wieder um rund 175 % auf, um dann im 2. Quartal 2022 bei bereits wieder gesunkenen Kursen knapp ein Drittel abzustoßen. Nun wurde die Position zu Kursen zwischen 89 und 140 wieder um 150 % aufgestockt und seitdem hat der Kurs kräftig zugelegt. Meta gehört zu den Top-Performern 2023 und konnte seit dem Jahresstart um 90 % zulegen.

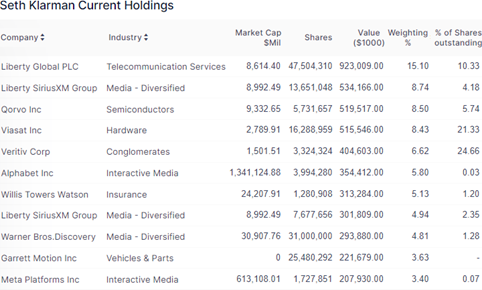

Top Positionen am Ende des 4. Quartals 2022

Der Wert von Klarmans Aktienportfolio stieg von 5,79 Mrd. auf 6,13 Mrd. USD. Mit 46,3 % Gewichtung sind die Communication Services weiterhin am stärksten in seinem Depot vertreten und legten um beinahe 6 % zu. Zweitstärkster Sektor bleiben die Technologiewerte, die mit 28,5 % jedoch gut 4,5 % weniger auf die Waage bringen als im Vorquartal. Es folgen Industriewerte mit 6,6 % und zyklische Konsumwerte mit 6,2 % vor Finanzwerten mit 5,1 %.

Liberty Global PLC bleibt mit 15,1 % Gewichtung unangefochten die Nummer eins in Klarmans Aktienportfolio; er hält gut 10,3 % des Medienunternehmens, in das er erstmals im 3. Quartal 2018 einstieg. Liberty Global mit Sitz in London besitzt Anteile an Breitbandvertriebs- und Contentgesellschaften außerhalb der Vereinigten Staaten, überwiegend in Europa, Asien sowie Nord-, Süd- und Mittelamerika. Durch seine Niederlassungen und Tochtergesellschaften ist Liberty Global in Bezug auf die Nutzerzahlen der größte Breitbandkabelnetzbetreiber außerhalb der USA.

Auf dem zweiten Rang mit Liberty SiriusXM notiert eine ebenfalls von John Malone kontrollierte Gesellschaft und wenn man auch noch die zweite Aktiengattung einbezieht, kommt die Position in Klarmans Depot auf einen Anteil von beinahe 14 %. Der Satellitenradiobetreiber, der über seinen Dienst mehr als 1.000 Kanäle bereitstellt, geriet 2009 in finanzielle Schwierigkeiten, was Malone den Einstieg ermöglichte; Liberty Media hält heute 53,3 %.

Mit 8,5 % Gewichtung folgt das Chipunternehmen Qorvo, an dem Klarman 5,7 % aller Aktien hält. Qorvo entwickelt und vermarktet weltweit Technologien und Produkte für die drahtlose und drahtgebundene Konnektivität und profitiert vom 5G-Ausbau und Klarman war hier erstmals im 1. Quartal 2017 bei Kursen zwischen 53 und 69 USD eingestiegen. Seitdem hat er seinen Bestand unter Schwankungen weiter ausgebaut, wenngleich sie zuletzt wieder um 15 % reduziert worden war.

Das Medienkonglomerat Viasat bringt es auf eine Gewichtung von 8,4 % in Klarmans Portfolio. Hier hält er sogar mehr als 21 % aller Aktien und hat seit seinem ersten Kauf in 2008 seinen Bestand immer mal wieder weiter aufgestockt.

Noch mehr sind es lediglich bei Veritiv, wo er sogar fast jede vierte Aktie im Bestand hat, nachdem er erstmals im 3. Quartal 2014 Aktien gekauft hatte. Die Veritiv Corporation fungiert als B2B-Anbieter von Mehrwert-Verpackungsprodukten und -dienstleistungen, sowie von Einrichtungslösungen, Druck- und Verlagsprodukten und -dienstleistungen auf internationaler Ebene.

Diese fünf Top-Positionen bringen es zusammen auf mehr als die Hälfte des Gesamtportoliowerts, die drei größten alleine bereits auf 39 %. Rechnet man die zweite Aktiengattung von Liberty SiriusXM mit ein, erhöhen sich beide Gewichtungen noch einmal um jeweils knapp 5 % und dies belegt Klarmans Vorliebe für das fokussierte Investieren.

Die zweite Hälfte seiner Top 10 führt die Google-Mutter Alphabet an. Hier kaufte sich Klarman im 1. Quartal 2020 ein und erwischte auf dem Höhepunkt des Coronaabsturzes einen denkbar günstigen Einstiegszeitpunkt. Über mehrere Quartale hinweg hatte er sein Aktienpaket stark reduziert, doch nun erfolgte ein massiver Wiedereinstieg, so dass Alphabet wieder rund 5,8 % seines Depots ausmacht.

Es folgen Willis Tower Watson mit 5,1 % Gewichtung und der Medien- und Streaminganbieter Warner Bros. Discovery mit 4,8 %, wo ebenfalls John Malone die Fäden zieht. Nach Garret Motion mit 3,6 % folgt schließlich Meta Platforms, wo er erstmals auf dem Höhepunkt des Coronaabsturzes im 1. Quartal 2020 einstieg. Seitdem hat Klarman seine Position öfter stark erhöht oder reduziert und zuletzt gab es einen erneuten kräftigen Kauf, so dass die Facebook-Mutter nun 3,4 % seines Portfolios ausmacht.

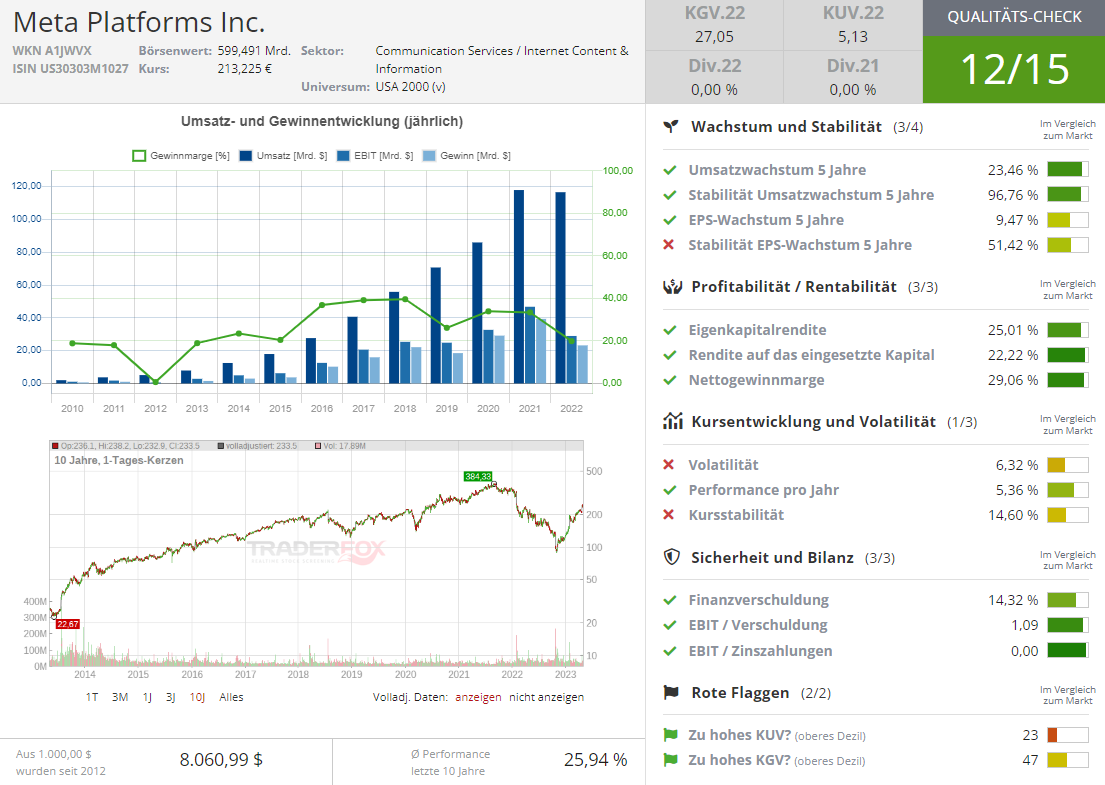

Aktie im Fokus: Meta Platforms

Die Social-Media-Plattform Facebook dürfte wohl jeder kennen, doch die Muttergesellschaft Meta Platforms adressiert mit seinen vier Angeboten Facebook, Instagram, Whatsapp und Facebook Messenger inzwischen weltweit mehr als drei Milliarden Menschen täglich - und damit etwa ein Drittel der Weltbevölkerung. Trotz weiter wachsender Weltbevölkerung sind hier also die Grenzen des Nutzerwachstums klar aufgezeigt.

Plattformen sind ein Megatrend, denn sie bringen als Marktplatz Angebot und Nachfrage zusammen, ohne als Händler selbst ins Risiko gehen zu müssen. Gerade in Zeiten von Corona boomten solche Plattformen, weil Einzelhändler hier die Kunden (wieder-) fanden, die sie in den Einkaufsstraßen verloren hatten. Und auch jetzt nach abebben der Coronapandemie wächst der Anteil von Online- und mobilen Umsätzen weiter zulasten des stationären Einzelhandels. Ungeachtet des allgemeinen Wirtschaftsrückgangs.

Facebook als Business

Facebook selbst verkauft allerdings keine Waren, sondern lebt von der Zeit, die Nutzer auf und mit seinen Diensten verbringen. Hier kann ihnen Facebook Werbung unterjubeln oder individualisierte Inhalte, für die es von den Anbietern Provision kassiert. Drei Milliarden Nutzer sind daher ein enormes Pfund und von Anfang an erwies sich Facebook als geschickt darin, diese Nutzer in Umsatz und Gewinne umzumünzen. Wenn die Zahl der Nutzer nicht mehr zulegt, wird Wachstum dadurch generiert, dass man pro Nutzer mehr Geld auf der Plattform lässt – direkt oder indirekt, zum Beispiel als Werbeadressat.

Übernahmen als strategische Kriegsführung

Die gewaltige Macht von Meta resultiert auch daher, dass man frühzeitig die aufkommende Konkurrenz ausgeschaltet hat. Man hat sie einfach aufgekauft, wie Instagram und WhatsApp, oder man kopiert ihre Erfolgsfunktionen, wie bei Snapchat ("Stories") oder TikTok ("Reels").

Inzwischen laufen bereits mehrere Kartellverfahren gegen Meta, um seine Dominanz zu untersuchen und diese gegebenenfalls zu beschneiden. Zielsetzung ist dabei unter anderem auch, ggf. die Käufe rückabzuwickeln wegen des Vorwurfs, Meta hätte damals gegenüber den Wettbewerbsbehörden bewusst gelogen. Der Ausgang dieser Verfahren ist offen und liegt in weiter Ferne. Dennoch wird es Facebook in Zukunft schwer haben, weitere Dienste übernehmen zu können. Auch aus diesem Grund erweitert Meta sein Angebot um eigene Funktionen, statt sie zu kaufen.

Doch auch mit dem Datenschutz hat Facebook weiterhin Probleme. Die US-Handelsaufsicht FTC wirft Meta erneut zahlreiche Verletzungen der Datenschutzauflagen vor. Diese sollen nun verschärft und insbesondere Kinder besser geschützt werden. Das ist mehr als ein Ärgernis, denn 2019 hat Facebook für ein ähnliches Vergehen die Rekordstrafe von 5 Mrd. USD zahlen müssen.

Digital Payments als neues Power House?!

Neben Dating und Shopping startet Meta auch im Bereich des Digital Payments durch. So werden WhatsApp, Instagram und Facebook nach und nach mit eigenen Bezahlfunktionen ausgestattet. Dank der großen Nutzerbasis schlummert hier ein enormes Potenzial.

In Brasilien wurde WhatsApp Pay von den Behörden eine Zeit lang ausgebremst, weil man weitere Informationen über die Funktion einholen wollte, aber inzwischen ist man sowohl in Brasilien als auch in Indien am Start. Da an einem mobilen oder online getätigten Zahlungsvorgang eine ganze Reihe von Zwischenakteuren beteiligt sind, kann sich Facebook hier einen kleinen Teil des Kuchens abschneiden, wenn die Menschen über Facebook Pay ihre Zahlungsvorgänge abwickeln. Ein margenschwaches Geschäft, das von der Masse lebt. Auch hier treffen wir wieder auf das Zauberwort Skalierbarkeit, denn ist die Funktion erst einmal etabliert, kostet ihr Unterhalt kaum noch Geld, so dass jeder weitere Zahlungsvorgang bares Geld in Metas Kassen spült.

Für Facebook kommt es also nicht mehr primär darauf an, weitere Nutzer zu gewinnen, sondern die vorhandenen zu profitableren Nutzern zu machen. Die Stoßrichtung zielt auf die Werbetreibenden und den Wert jeder einzelnen Werbemöglichkeit, die Facebook ihnen bietet.

Facebook wandelt hier auf Apples Spuren, das über seine iPhones, iPads, MacBooks und die Apple Watch ein eigenes abgeschottetes Ökosystem geschaffen hat. Auch Facebook möchte langfristig so ein Ökosystem aufbauen, wo die Nutzer immer mehr Zeit auf seinen Websites und in seinen Apps verbbringen und zur Interaktion diese nicht mehr verlassen müssen. Weder zum Chatten, noch zum Daten, Einkaufen oder Aktienkaufen. Letzteres hat Facebook bisher noch nicht im Angebot, aber das dürfte nur eine Frage der Zeit sein, zumal immer mehr kostenlose Brokerangebote wie Pilze aus dem Boden schießen. Und was die können, kann Facebook auch. Mit Leichtigkeit. Eigentlich unverständlich, weshalb Meta WhatsApp noch nicht zur Super-App ausgebaut hat – nach dem großen chinesischen Vorbild WeChat von Tencent. Technische Möglichkeiten und vor allem Nutzer sind ja nun wirklich vorhanden. Möglicherweise verschläft Mark Zuckerberg hier einen Megatrend, denn Twitter scheint unter der neuen Herrschaft von Elon Musk genau in diese Richtung vorzustoßen.

Zuckerberg setzt auf das Metaversum – und auf KI

Auf Sicht der letzten fünf Jahre ist der Aktienkurs nur um magere 30 % gestiegen und wenn man die annähernde Kursverdopplung seit dem Jahresstart außer Acht lässt, standen bis vor kurzem noch beinahe 50 % Kursverlust zu Buche. Meta hat ein Imageproblem und das heißt Mark Zuckerberg. Der Milliardär wirkt unsympathisch und unempathisch, die vielen Verfehlungen seines Unternehmens haben seinen und dessen Ruf nachhaltig beschädigt.

Er hat den Namen seines Unternehmens geändert, um den neuen Kurs in Richtung des Metaverse zu dokumentieren. Eine Vision, die nicht von allen geteilt wird und bisher auch kaum etwas vorzuweisen hat – außer enormen Kosten. Auch deshalb hat Zuckerberg bei Vorlage der jüngsten Quartalszahlen viel öfter den Begriff "Artificial Intelligence", also Künstliche Intelligenz, verwendet als Metaverse.

Quartalszahlen beeindrucken

Die Zahlen zum 1. Quartal waren solide und straften die Kritiker Lügen. Der Social-Media-Gigant konnte erstmals mehr als drei Milliarden täglich aktive Nutzer mit seinen Plattformen bedienen und damit 5 % mehr als vor einem Jahr. Im 4. Quartal 2018 hatte man erstmals die Marke von zwei Milliarden geknackt, der Zuwachs ist also beachtlich. Dabei spielte die Coronawelle eine große Rolle, doch im Gegensatz zu vielen Wettbewerbern hat Meta seine neuen Kunden nicht wieder verloren.

Der Umsatz stieg im Jahresvergleich um 3 % auf 28,6 Mrd. USD, das waren 1,0 Mrd. mehr als im Vorjahr; währungsbereinigt lag das Wachstum sogar bei 6 %. Damit endete eine Durststrecke von mehreren Quartalen mit Umsatzrückgängen, was bei den Anlegern Erleichterung und Begeisterung auslöste.

Die operative Marge ging mit 25 % durchs Ziel und fiel damit um fünf Prozentpunkte, während die Free-Cashflow-Marge sogar um 6 % auf 24 % nachgab. Der Gewinn je Aktie lag mit 2,20 USD um mehr als 10 % über den Erwartungen. Hier machen sich die enormen Kosteneinsparungen bemerkbar, die auch Meta seinem Unternehmen verordnet hat.

Die Umsatzverteilung ist bei Meta wenig spektakulär, denn Advertising stellt mit 28,1 Mrd. USD beinahe den gesamten Umsatz, während 0,2 Mrd. aus der Paymentstruktur stammen. Und dann gibt es noch die Reality Labs, die weitere 0,3 Mrd. USD zum Gesamtumsatz von 28,6 Mrd. USD beisteuern.

Als Rohertrag blieben 22,5 Mrd. USD hängen, die Marge lag bei starken 79 %. Nach Abzug der Kosten des operativen Geschäfts verblieb ein operativer Profit von 7,2 Mrd. USD übrig, mit einer Marge von 25 %, die unterm Strich in einem Nettoergebnis von 5,7 Mrd. USD mündeten.

So beeindruckend die Zahlen auf den ersten Blick aussehen, so sind einige Aspekte durchaus ernüchternd. Die Reality Labs verzeichnen anhaltend hohe Verluste. Im 4. Quartal 2020 lag der Verlust bei 2,1 Mrd. USD, im 4. Quartal 2022 war mit -4,28 Mrd. USD die bisherige Spitze erreicht worden und nun versenkte die Sparte weitere 3,99 Mrd. USD. Hinter ihr verstecken sich überwiegend die gewaltigen Ausgaben für das Metaverse und ob sich diese gewaltigen Summen irgendwann einmal auszahlen, steht noch lange nicht fest. Dass Mark Zuckerberg das Metaverse nur noch selten erwähnt, während er inzwischen ständig von Künstlicher Intelligenz redet, war so auffällig, dass er sich sogar zu einer Erklärung genötigt sah: "Es hat sich ein Narrativ entwickelt, dass wir uns irgendwie von der Metaverse-Vision entfernen. Ich möchte daher im Voraus sagen, dass das nicht stimmt. Wir konzentrieren uns schon seit Jahren sowohl auf KI als auch auf das Metaverse, und wir werden uns auch weiterhin auf beides konzentrieren".

Inwieweit diese Aussagen in unternehmerische Erfolge umgemünzt werden können, bleibt abzuwarten. Gegenwärtig läuft gerade die zweite Entlassungswelle, was selten ein Zeichen von Stärke und (zuvor) richtigen Entscheidungen ist. Wie auch andere führende Technologiekonzerne hatte Meta in den letzten beiden Jahren zigtausende von neuen Mitarbeitern rekrutiert, wobei inzwischen öffentlich kritisiert wird, dass es hierbei oft alleine darum ging, sie den Wettbewerbern vorzuenthalten und sie nicht eingestellt wurden, weil man Arbeit für sich gehabt hätte. Eine harsche Kritik, doch auf der anderen Seite wären dann die Entlassungen nicht mit Leistungseinschränkungen verbunden, was man wiederum positiv werten könnte.

Hinsichtlich der gewaltigen Investitionen sagte Zuckerberg: "Die Investitionsausgaben, einschließlich Tilgungszahlungen für Finanzierungsleasing, beliefen sich auf 7,1 Mrd. USD. Das Geld floss in Rechenzentren, Server und Netzwerkinfrastruktur. Der freie Cashflow betrug 6,9 Mrd. und wir haben im 1. Quartal für 9,2 Mrd. USD Stammaktien der Klasse A zurückgekauft". Das hat dem Aktienkurs wohl geholfen.

Starke Aussichten

Meta Platforms hat mit seinen vier global führenden Apps/ Plattformen ein starkes Ökosystem aufgebaut und viele Optionen, diese künftig noch besser zu monetarisieren. Der Bereich Payments, der u.a. in Brasilien mit WhatsApp und Mastercard gestartet ist, ist nur eine davon.

Das Unternehmen ist eine Gelddruckmaschine, die gerade erst so richtig Fahrt aufnimmt. Die zu hohen Personalkosten und die gewaltigen Investitionen in das Metaverse und KI-Anwendungen verschleiern die finanzielle Power noch, aber beim genaueren Blick ist sie kaum zu übersehen.

Das Unternehmen verfügt über einen starken Burggraben, der mit jeder neuen Funktion, die die Nutzer in seinen Diensten hält, stärker wird.

Die Erweiterung der Funktionen, die zurückgehenden Umsätze, Nutzerzahlen und Gewinne sowie die anhaltenden Kartelluntersuchungen waren der Stoff, aus dem Seth Klarmans Träume gewoben werden. Er hat zum genau richtigen Zeitpunkt bei Meta Platforms zugegriffen und kann sich über ein gewaltiges Kursplus freuen. Und das muss noch lange nicht das Ende der Fahnenstange gewesen sein.

Bildherkunft: AdobeStock_290074543