Portfoliocheck: Stanley Druckenmiller verkauft Technologiewerte und holt sich bei Chevron Energie

Stanley Druckenmiller ist ein Ausnahme-Investor. Er glänzt mit einer durchschnittlichen Rendite von mehr als 30 % pro Jahr und schloss seit 30 Jahren in fast keinem Jahr mit einem Verlust ab. Eine solche atemberaubende Erfolgsrendite hat kaum ein anderer Investor vorzuweisen, schon gar nicht über so einen langen Zeitraum hinweg. Dass Druckenmillers Anlageentscheidungen mehr als einen Blick wert sind, liegt auch daran, dass es der Uni-Abbrecher geschafft hat, aus ärmlichsten Verhältnissen heraus ein enormes Vermögen anzuhäufen, das Forbes auf mehr als 3,5 Mrd. USD Dollar schätzt.

Seine Karriere an den Finanzmärkten startete Stanley Druckenmiller ganz klassisch bei der Pittsburgh National Bank, wo er 1977 als Öl-Analyst anheuerte. Sein makroökonomisches Talent fiel dort schnell positiv auf und binnen eines Jahres stieg er vom Trainee zum Chef der Research-Abteilung auf. Bereits 1981 gründete der damals 28-jährige seinen eigenen Hedge Funds Duquesne Capital, den er neben seinen Tätigkeiten bei der Pittsburgh National Bank leitete.

Als rechte Hand von Wall Street-Legende George Soros, mit dem er gemeinsam gegen das britische Pfund wettete und am Ende die britische Notenbank in die Knie zwang, erlangte Druckenmiller besondere Aufmerksamkeit. Soros verdiente hierbei Milliarden, was dessen Ruf als Star-Investor mit begründete.

Wie Soros auch verfolgt Stanley Druckenmiller einen sehr fokussierten Investmentansatz. Er platziert nur einige wenige Wetten, aber wenn er sich sicher ist, dann setzt er in großem Stil.

Druckenmiller verließ Soros Team 2010 und managt seitdem ausschließlich sein eigenes Kapital; er schloss seinen Hedgefonds für Außenstehende. Zu unserem Vorteil ist er nach den Regeln der amerikanischen Börse dennoch weiterhin dazu verpflichtet, vierteljährlich über die 13-F-Formulare seinen Bestand an amerikanischen Wertpapieren offenzulegen.

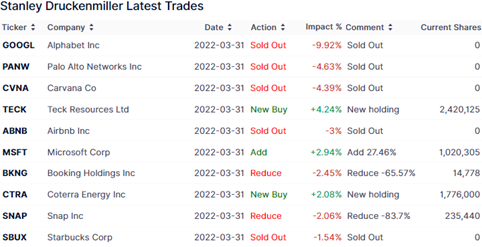

Top Transaktionen im 1. Quartal 2022

Stanley Druckenmiller war wieder sehr aktiv und kommt auf eine Turnoverrate von 27 %. Unter seinen nun 51 Positionen finden sich 17 Neuaufnahmen. Er steht dem Gesamtmarkt weiterhin sehr skeptisch gegenüber und geht von einer Fortsetzung der Korrektur aus – auch wenn er meint, sie werde nicht mehr ewig dauern. Die Inflation habe er unterschätzt, aber die Notenbank habe vollends versagt und hinke der Entwicklung komplett hinterher. Die Zinsen müssten mindestens bei 8 % stehen und damit würde die Wirtschaft geradezu abgewürgt. Eine schwierige, aber selbst verschuldete Zwickmühle.

Seinen Portfoliowert hat er daher nochmals weiter reduziert und zusätzliches Cash aufgebaut. Ende des Quartals lagen seine Aktienpositionen nur noch bei 2,3 Mrd. USD, vor einem Jahr waren es noch 4,0 Mrd.

Druckenmillers pessimistische Einstellung zu Wirtschaft und Börse zeigt sich an seinen Transaktionen, denn er hat eine Reihe von populären Werten aus seinem Depot geworfen. Alphabet hat er nun komplett verkauft, nachdem er bereits im 2021er Schlussquartal ein Fünftel seines Bestands veräußert hatte. Dennoch war die Google-Mutter im letzten Quartal mit 10 % noch seine zweitgrößte Position.

Bei Palo Alto Networks hatte er damals sogar 43 % abgestoßen und sie auf den sechsten Platz gedrückt, bevor nun der vollständige Exitus aus dem Depot erfolgte. Bei der ebenfalls glattgestellten Carvana hatte Druckenmiller im Vorquartal seinen Bestand hingegen noch annähernd vervierfacht und sie zu seinem siebtgrößten Wert gemacht. Nun erfolgte die Rolle rückwärts.

Der Verkauf der letzten Starbucks-Aktien ist hingegen konsequent, denn hier hatte Druckenmiller im Vorquartal bereits 83 % veräußert. Airbnb stellte er ebenfalls glatt und bei Booking reduzierte er seine Position um zwei Drittel; Wettbewerber Expedia hatte er bereits im letzten Quartal um 83 % verkleinert. Das gleiche Schicksal dürfte nun auch Snap drohen, wo knapp 84 % verkauft wurden.

Druckenmiller hat aber nicht nur Kasse gemacht, sondern auch einige Werte aufgestockt bzw. neu gekauft. Mit Teck Resources und Coterra Energy stammen seine größten Neuerwerbungen beide aus dem Energiebereich und auch beim Energieriesen Chevron stockte er seinen Anteil um 17 % auf, nachdem er hier erst im Vorquartal frisch eingestiegen war.

Interessanterweise kaufte Druckenmiller trotz seines ansonsten furiosen Sell-outs bei Technologiewerten beim Windows-Konzern Microsoft sogar weiter zu und baute seine Position um mehr als ein Viertel aus. Gleiches gilt für Coupang, wo er auch in diesem Quartal 9,4 % zukaufte nach 14,5 % im letzten Quartal. Und auch von Amazon hat er nun nochmals mehr Stücke im Depot.

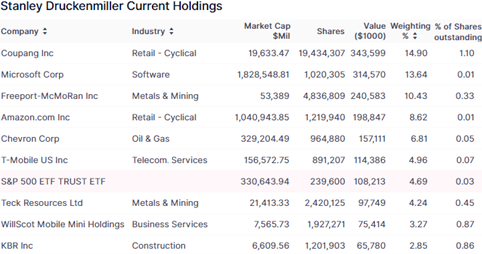

Top Portfolio-Positionen Ende des 2. Quartale 2022

Der "digitale Fußabdruck" in Druckenmillers Portfolio ist stark geschrumpft; inzwischen sind die Technologiewerte mit einem Anteil von 21,4 % auf Rang zwei zurückgefallen. Die zyklischen Konsumwerte stellen mit einem Gewicht von 26,4 % inzwischen den mit Abstand stärksten Sektor

dar, allerdings waren es im Vorquartal sogar 39,8 % Gewichtung. Basic Materials schoben sich auf den dritten Platz vor mit nun 15,1 % statt bisher 7,3 % und liegen vor Energiewerten, die ihren Anteil auf 12,4 % ebenfalls massiv ausgebaut haben. Communication Services stürzen von 18,6 auf 7,3 % ab und landen damit auf dem fünften Rang.

Der südkoreanische Onlinehändler Coupang bleibt nach der erneuten Aufstockung trotz weiter fallender Kurse mit fast 15 % Gewichtung Druckenmillers mit Abstand größte Position. Nach dem Ausverkauf von Alphabet ist Microsoft die neue Nummer zwei. Dank der Aufstockung bringt es der Software-Dino auf 13,6 % Depotgewicht. Auf Rang drei liegt nun mit 10,4 % der Rohstoff-Konzern Freeport-McMoRan, ohne dass Druckenmiller eine Bestandsveränderung vorgenommen hätte.

Neuer vierter ist Amazon vor Chevron, die dank Aufstockung und Kursrally zur neuen Nummer 5 aufgestiegen sind. Ebenfalls um vier Plätze verbessert hat sich T-Mobile US, die weiterhin knapp hinter Chevron liegen.

Neu in der Liste der Top-Positionen ist ein Put auf den S&P 500, mit dem Druckenmiller seine größten Positionen absichert, insbesondere Microsoft und Amazon. Er scheint vom operativen Erfolg beider Unternehmen sehr überzeugt zu sein, hat aber hinsichtlich ihrer kurzfristigen Kursentwicklung wohl größere Bedenken.

Mit Coupang und Amazon setzt Druckenmiller fast ein Viertel seines Depots auf Online-Retailer. Das ist angesichts der rückläufigen Dynamik in diesem Sektor schon bemerkenswert.

Neuerwerbung Teck Resources steigt auf dem achten Platz in die Top 10 ein und liegt mit 4,25 % vor WillScott Mobile Mini Holdings und KBR.

Im Fokus: Chevron

Die Chevron Corporation ist ein global operierender integrierter Energiekonzern und gehört zu den weltgrößten Ölkonzernen; nach eigenen Angaben im man der größte Produzent geothermischer Energie. Die wichtigsten Geschäftsfelder sind die Erschließung und Gewinnung von Rohöl, das Marketing und der Transport sowie die Chemische Fertigung.

Einer Untersuchung aus dem Jahr 2019 zufolge war Chevron mit einem Ausstoß von 43,35 Milliarden Tonnen CO2-Äquivalent seit 1965 das Unternehmen mit dem weltweit zweithöchsten Ausstoß in diesem Zeitraum. Dem entsprechend hatte es in den letzten Jahren einen zunehmend schweren Stand bei Investoren und in der öffentlichen Wahrnehmung. Doch die Zeiten haben sich gewandelt.

Nachdem sich immer mehr große Energiekonzerne von Öl- und Gas abwenden und vor allem auf grüne Stromproduktion als Zukunftsgeschäftsmodell setzen, wurden die Investitionen in neue Öl- und Gasfelder massiv gedrosselt und das führt nun durch den Nach-Corona-Boom und den Energiebann des Westens gegen Kriegstreiber Russland zu exorbitanten Preisschüben bei fossilen Energieträgern. Und Chevron rückt damit ins Zentrum des Interesses.

Die Öl- und Gasindustrie ist einer der größten Sektoren der Welt und wird bis 2022 schätzungsweise 5 Billionen USD an globalen Einnahmen erwirtschaften. Sie ist in drei Hauptsegmente unterteilt: Upstream, Midstream und Downstream.

Stromaufwärts

Im Upstream-Geschäft geht es um die Exploration und Förderung von Öl und Gas; die Unternehmen werden oft auch als "E&P" für "Exploration und Produktion" bezeichnet.

Das Upstream-Segment zeichnet sich durch hohe Risiken, hohe Investitionen und eine lange Dauer aus, da das Aufsuchen und Bohren Zeit in Anspruch nimmt, und technologieintensiv ist. Praktisch alle Posten des Cashflows und der Gewinn- und Verlustrechnung von E&P-Unternehmen stehen in direktem Zusammenhang mit der Öl- und Gasförderung.

E&P-Unternehmen besitzen in der Regel keine eigene Bohrausrüstung und beschäftigen auch kein Personal für Bohranlagen. Stattdessen beauftragen sie Vertragsbohrunternehmen mit der Durchführung von Bohrungen für sie, und die Vertragsbohrunternehmen stellen ihre Dienste im Allgemeinen auf der Grundlage der Zeit in Rechnung, die sie für ein E&P-Unternehmen arbeiten. Im Gegensatz zu den E&P-Unternehmen sind die Einnahmen der Bohrunternehmen nicht direkt an die Öl- und Gasproduktion gebunden. Sobald ein Bohrloch gebohrt ist, sind verschiedene Tätigkeiten erforderlich, um die Produktion zu sichern und aufrechtzuerhalten. Diese Tätigkeiten werden als Bohrlochwartung bezeichnet und können Protokollierung, Zementierung, Verrohrung, Perforierung, Frakturierung und Wartung umfassen. Ölbohrung und Ölservice sind somit zwei unterschiedliche Geschäftsbereiche innerhalb der Öl- und Gasindustrie.

E&P-Unternehmen werden häufig nach ihren Öl- und Gasreserven bewertet, denn diese unerschlossenen Ressourcen sind der Schlüssel zu ihren künftigen Gewinnen.

Midstream

Midstream-Unternehmen konzentrieren sich auf den Transport der geförderten Rohstoffe zu den Raffinerien, die das Öl und Gas verarbeiten. Midstream-Unternehmen sind in den Bereichen Schifffahrt, LKW-Transport, Pipelines und die Lagerung von Rohstoffen aus.

Das Midstream-Segment ist auch durch eine hohe Regulierung, insbesondere bei der Pipelineübertragung, und ein geringes Kapitalrisiko gekennzeichnet. Das Segment ist natürlich auch vom Erfolg der Upstream-Unternehmen abhängig.

Downstream

Zu den Downstream-Unternehmen gehören nachgelagerten Aktivitäten, wie Raffinerien und Tankstellen. Raffinerien sorgen für die Entfernung von Verunreinigungen und die Umwandlung von Öl und Gas in Produkte für die Allgemeinheit, wie z. B. Benzin, Kerosin, Heizöl und Asphalt.

Ein integriertes Energieunternehmen ist an zwei oder mehr Phasen der Förderung beteiligt (z. B. an Up- und Downstream). Viele der größten und einflussreichsten Ölgesellschaften der Welt sind heute integrierte Öl- und Gasunternehmen, die für jede Phase eine eigene Abteilung haben. Ein integriertes Unternehmen ermöglicht eine vollständige Kontrolle und verbesserte Effizienz. Außerdem ermöglicht es verschiedene Einnahmequellen und eine Diversifizierung. Aufgrund der sehr hohen Kapitalkosten, die mit der Ölexploration und -raffination verbunden sind, sind die Eintrittsbarrieren für neue Wettbewerber jedoch sehr hoch.

Chevron erzielt seinen Umsatz vor allem in der Exploration und Förderung, in deutlich geringerem Maße aber auch im Downstream. Die Umsätze sind hier im 1. Quartal 2022 im Vergleich zu Vorjahresquartal geradezu explodiert – vor allem wegen der gestiegenen Preise.

Im Upstream setzte Chevron in Q1/21 2,45 Mrd. USD um und in Q1/22 6,93 Mrd. Im Downstream waren es in Q1/21 0,05 Mrd. und in Q1/22 dann 0,33Mrd. USD.

Augen auf den Cashflow

Der Free Cashflow ist das Geld, das nach Abzug der Kosten für das laufenden Geschäft und der Investitionen zur freien Verwendung zur Verfügung steht: für Dividenden, für Aktienrückkäufe oder Firmenzukäufe.

Chevrons Free Cashflow belief sich in den letzten 12 Monaten auf 24,8 Mrd. USD (bereinigt um Unternehmensveräußerungen). Er lag in Q1/22 bei 6,095 Mrd. USD gegenüber 2,45 Mrd. USD in Q1/21.

Per 31. März verfügte Chevron über 11,704 Mrd. USD an liquiden Mitteln und marktgängigen Wertpapieren bei einer Gesamtverschuldung von 29,333 Mrd. USD. Dabei lag der Verschuldungsrad (Gesamtverschuldung zu Börsenkapitalisierung) bei 10,8 %. Die Nettoverschuldung von Chevron sank in Q1/22 auf 17,63 Mrd. USD.

Chevron zahlt eine Quartalsdividende, die es im Jahr auf 5,68 USD je Aktie bringt; die Dividendenrendite liegt damit bei 3,2 %. Im Jahr kosten die Dividenden Chevron rund 11 Mrd. USD. Zusätzlich hat man in Q1/22 für 1,3 Mrd. USD eigene Aktien zurückgekauft. Auf Jahressicht blieben also fast 10 Mrd. USD an Free Cashflow übrig. Angesichts deutlich steigender Zinsen wäre Chevron wohl gut beraten, viel mehr Geld in die Schuldentilgung zu stecken und so das Finanzergebnis und damit den Gewinn je Aktie deutlich zu erhöhen.

Quelle: Wachstums-Check TraderFox

Quelle: Wachstums-Check TraderFox

Insgesamt erzeugen die hohen Energiepreise jedenfalls eine sehr komfortable finanzielle Situation für Chevron. Ein baldiges deutliches Absinken der Energiepreise ist eher unwahrscheinlich, auch wenn die Zinsanhebungen und die nachlassende Konjunktur ihre negative Wirkung auf die Nachfrage erzeugen werden. Doch das dürfte den Nachfrageüberhang nur reduzieren, nicht umkehren.

Flaschenhals Raffinerien

Alle Autobauer setzen massiv auf Elektromobilität und das EU-Parlament will sogar die Neuzulassung von Autos mit Verbrennungsmotoren ab 2035 verbieten (ausgenommen Pkws mit Wasserstoffantrieb). Doch der Chipmangel und weitere Lieferengpässe führen dazu, dass die Pkw-Produktion kräftig runtergefahren werden muss – auch bei Elektroautos. Die Nachfrage nach Benzin und Diesel wird noch über Jahre hoch bleiben und diese Kraftstoffe müssen zuvor in Raffinerien veredelt werden. Doch die Raffinerien produzieren bereits an der Kapazitätsgrenze.

Am 1. Januar 2021 gab es in den USA 129 betriebsbereite Erdölraffinerien. Die neueste Raffinerie davon ist der Kondensatspalter der Targa Resources Corp. mit einer Kapazität von 35.000 Barrel pro Kalendertag (b/cd) in Channelview, Texas, der 2019 in Betrieb genommen wurde. Kondensatsplitter sind Destillationsanlagen, die Kondensat verarbeiten, das leichter ist als Rohöl.

Die jüngste "richtige" Raffinerie mit einer signifikanten Kapazität an nachgeschalteten Anlagen ist jedoch die Anlage von Marathon in Garyville, Louisiana. Diese Anlage wurde 1977 mit einer anfänglichen Kapazität von 200.000 b/cd für die atmosphärische Destillation in Betrieb genommen und hatte am 1. Januar 2021 eine Kapazität von 578.000 b/cd.

Auch die Kapazität bestehender Raffinerien wurde durch Modernisierungen oder Neubauten erhöht. So modernisierte Motiva im Jahr 2012 seine Raffinerie in Port Arthur, Texas, und machte sie zur größten Raffinerie der USA mit einer Kapazität von 607.000 b/cd. Und in 2015 erweiterte Valero seine Raffinerie in Corpus Christi, Texas, so dass die Kapazität heute 290.000 b/cd beträgt.

Chevron-CEO Mike Wirth sagte neulich erst, er glaube nicht, dass jemals wieder eine neue Ölraffinerie in den USA gebaut werde. Selbst wenn Ölproduzenten wie Chevron ihre Produktion steigern würden, gäbe es nicht genug Raffineriekapazitäten, um die Nachfrage nach Erdölprodukten wie Benzin, Flugzeugtreibstoff und Diesel zu decken. Das bedeutet, dass die Preise hoch bleiben, selbst wenn die Öl-Gesellschaften mehr Rohöl fördern.

Nachvollziehbar. Der Bau einer neuen Raffinerie wäre sehr teuer und würde viel Zeit in Anspruch nehmen, selbst wenn die Regierung bei allen behördlichen und umweltrechtlichen Genehmigungen beide Augen fest zudrücken würde. Da es die erklärte Politik der USA (und der meisten anderen Länder) ist, Verbrennungsmotoren abzuschaffen, kann und wird kein Unternehmen hohe Milliardenbeträge in dieses sterbende Geschäftsfeld investieren. Das Chance-Risiko-Verhältnis wäre sehr schlecht und die Investitionen würden sich kaum amortisieren können. Insofern werden nur die bestehenden Anlagen weiter betrieben und dort, wo es möglich ist, noch ein wenig ausgebaut. Es bleibt die Hoffnung, dass es nicht zu großen Ausfällen kommt, weil dies die Situation deutlich verschärfen würde.

In Europa ist die Lage nicht viel besser. Eine erheblicher Anteil des raffinierten Benzins und noch viel mehr bei Diesel stammt nämlich aus Russland. Und ist damit de facto Bannware für die EU-Staaten. Des selbe gilt für Asphalt, was diesen Baustoff im Straßenbau aktuell zur absoluten Mangelware macht.

Die Energiepreise dürften also weiter hoch bleiben und die Energiemultis auf hohem Niveau Cashflows erwirtschaften. Da die Kosten nur vergleichsweise moderat steigen, wirken sich die verdreifachten oder verfünffachten Cashflows sich extrem positiv auf die Unternehmen aus. (Zu) große Investitionen in neue Förderprojekte sind de facto ausgeschlossen, da ja eine Mehrförderung nichts an der Vollauslastung der Raffinerien ändern würde. Also steht das Geld hautsächlich für Schuldenabbau, Dividenden, Aktienrückkäufe zur Verfügung. Und Investitionen in neue Geschäftsfelder, wie grünen Strom.

Aus Sicht der Aktionäre bietet sich hier eine aussichtsreiche Gelegenheit. Stanley Druckenmiller hat deshalb beherzt zugegriffen bei Chevron, ebenso agierte Warren Buffett der im 1. Quartal seinen Aktienbestand mehr als vervierfacht hat und damit Chevron mit zu seiner viertgrößten Beteiligung gemacht hat. Ende des 1. Quartals hielt er 8,1 % der Chevron-Aktien im Gesamtwert von 26 Mrd. USD. Mit dieser Größenordnung kann Stanley Druckenmiller nicht mithalten. Und doch ist Chevron auch bei ihm die fünftgrößte Depotposition mit einer ähnlich hohen Gewichtung von rund 7 %. Nachvollziehbar.

Bildherkunft: Photocreo Bednarek

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!