Portfoliocheck: Steve Mandels Lone Pine setzt auf profitable Wachstumsunternehmen – wie KKR und Blackstone

Steve Mandel zählt zu den erfolgreichsten Hedgefonds-Managern unserer Zeit. Nach seinem M.B.A. an der renommierten Eliteuniversität Harvard sammelte er erste Berufserfahrungen beim Unternehmensberater Mars & Co. und wechselte im Alter von 28 Jahren als Analyst zu Goldman Sachs. Doch seine wohl beste Entscheidung traf Steve Mandel 1990, als er beim damals revolutionären Hedgefonds Tiger Management und dessen Gründer Julian Robertson anheuerte.

Robertson, der mit einem durchschnittlichen ROI von über 30 % zu den erfolgreichsten Fondsmanagern des letzten Jahrhunderts gehört, war aber nicht nur ein großartiger Investor, sondern ein mindestens ebenso guter Lehrer. Zu seinen Schülern gehören 50 der erfolgreichsten Fonds Manager der Welt, wie Andreas Halvorsen (Viking Global), Rob Citrone (Discovery Capital Management), Philippe Laffont (Coatue Management), Lee Ainslie (Maverick Capital) und eben auch Steve Mandel (Lone Pine Capital). Sie werden als "Tiger Cups" bezeichnet, die Tigerwelpen.

Unter Robertsons schützenden Händen entwickelte sich der damals 34-jährige Mandel zu einem sehr erfolgreichen Investor und wagte nach sieben lehrreichen Jahren 1997 den Schritt in die Selbständigkeit und gründete den unter seiner Regie stehenden Hedgefonds Lone Pine Capital LLC, den er nach einem Baum an seiner Alma Mater Dartmouth College benannte, der einen Blitzeinschlag überlebt hat.

Mit seinem Fokus auf Wachstumsunternehmen erzielte Mandel über viele Jahre hinweg eine durchschnittliche Rendite von über 20 % pro Jahr. 2019 schied er aus dem aktiven Management aus und fungiert seitdem als Managing Director des Unternehmens. Mit dem Börseneinbruch Ende 2021 und dem Ausverkauf im Technologiesektor dank der stark gestiegenen Notenbankzinsen ging auch Lone Pines Erfolgsserie zu Ende. Die aggressive Strategie wurde überdacht. Man setzt zwar weiterhin auf stark wachsende Unternehmen, jedoch wird nun viel mehr Wert auf Profitabilität und Marktdominanz gelegt - und diese angepasste Strategie zahlt sich aus.

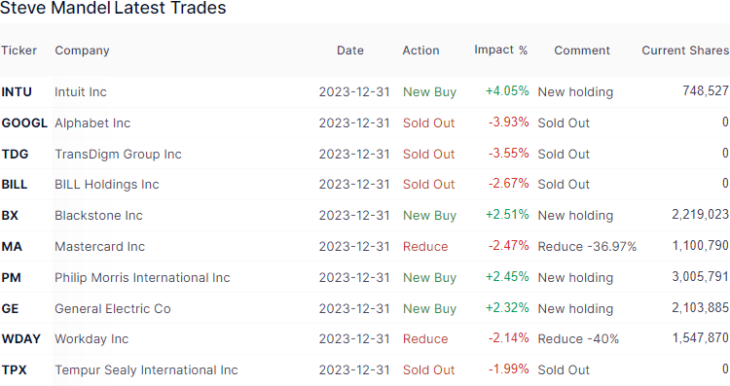

Top Transaktionen im 4. Quartal 2023

Steve Mandel pflegt einen aktiven und fokussierten Investmentstil; er setzt nur auf die aussichtsreichsten Unternehmen. Seine Turnoverrate lag im letzten Quartal bei 15 % und unter den nun 25 Werten in seinem Portfolio finden sich vier Neuaufnahmen, während der Depotwert von 10,4 auf 11,6 Mrd. USD zulegen konnte.

Die Google-Mutter Alphabet gab nur ein kurzes Gastspiel in Mandels Portfolio und musste nach nur einem Quartal wieder weichen. Länger an Bord war TransDigm, die Flugzeugkomponenten entwickeln. Hier war Lone Pipe im 3. Quartal 2022 eingestiegen, als der Kurs zwischen 525 und 675 USD schwankte und der Exit erfolgte zwischen 815 und 1.015 USD. Das Investment in die Erholung des Luftfahrtsektors hat sich also kräftig ausgezahlt.

Bei BILL Holdings, einen Anbieter von Finanzautomatisierungssoftware für kleine und mittelständische Unternehmen, gab es hingegen wohl keinen Zuwachs. Der Einstieg war im 1. Quartal 2023 erfolgt und die Position wurde nun bei einem ingesamt etwas niedrigen Kursniveau glattgestellt. Ähnlich verhält es sich mit Tempur Sealy Int., die unter verschiedenden Markennamen Matratzen, Untergestelle und verstellbare Lattenroste sowie Kissen, Matratzenbezüge und Bettlaken herstellen und vertreiben. Die Aktien hielten sich nur ein Quartal im Depot und in dieser Zeit gab es keine großen Kursschwankungen.

Bemerkenswerter ist da schon der Teilverkauf bei Mastercard um 37 %. Beim nach VISA zweitgrößten Zahlungsnetwerk der Welt war Lone Pine vor drei Jahren zu Kursen zwischen 305 und 370 USD eingestiegen. Zwischenzeitlich gab es einige Zu- und Verkäufe und der große Teikverkauf erfolgte nun bei Kursen zwischen 365 und 425 USD. Damit konnte man einen ordentlichen Gewinn verbuchen, auch wenn der Kurs sich seitdem um weitere 10 % erhöht hat. Zumindest die Restposition profitiert von diesem weiteren Anstieg.

Ebenfalls 2021 war Lone Pine bei Workday eingestiegen, aber dieses Investment bekam den Ausverkauf im Technologiesektor kräftig zu spüren. Die zwischenzeitliche Halbierung im 2. Quartal 2022 erfolgte zu deutlich niedrigeren Kursen und auch die nun erfolgte nochmalige Reduzierung um 40 % wurde unterhalb des einstigen Einstiegsniveaus vollzogen.

Mehr Erfolg verspricht man sich von einigen Neuengagements. Intuit bietet Finanzmanagement- und Compliance-Produkte und -Dienstleistungen für Verbraucher, kleine Unternehmen, Selbstständige und Buchhaltungsexperten an und ist u.a. bekannt für seine Quicken-Software und das Portal Credit Karma. Mit einer Einstiegsgewichtung von 4 % reicht es fast schon für die Top 10.

Mit 2,5 % Depotgewicht kommt Neuzugang Blackstone hier nicht ganz heran, aber der weltgrößte Alternative-Asset-Manager mit mehr als 1 Bio. USD an Assets under Management und Schwerpunkt auf Immobilieninvestments ergänzt KKR, einem direkten Wettbewerber und einer der größten Positionen in Mandels Depot.

Ebenfalls frisch ins Portfolio nahm Lone Pine den Zigarettenhersteller Philip Morris International sowie General Electric auf. Der vor 25 Jahren wertvollste Konzern der Welt hat einen beispiellosen Absturz hinter sich und konnte unter der Führung des ehemaligen Danaher-Chefs Larry Culp einen erfolgreichen Turnround hinlegen. Nach mehreren Spartenverkäufen spaltete GE Anfang 2023 seine Gesundheitssparte GE Healthcare ab und Ende des 1. Quartals erfolgte der Spin-off der Enegriesparte GE Vernova. Zurück blieb der Luft- und Raumfahrtbereich, der künftig als GE Areospace firmiert und von Larry Culp geführt wird. General Electric konnte in den letzten 12 Monaten seinen Aktienkurs mehr als verdoppeln, obwohl in diese Zeit auch der Vernova-Spin-off fällt. Lone Pine hat bei GE rechtzeitig zugegriffen, denn alleine seit dem Jahresstart 2024 wuchs der Kurs um mehr als 50 % an – und die Aktionäre haben zusätzlich die GE-Vernova-Aktien ins Depot gebucht bekommen. Eine Traumrendite!

Top Positionen am Ende des 4. Quartals 2023

Technologiewerte dominieren weiterhin Mandels Portfolio mit einem Anteil von 40,3 % (Q3: 36,2) vor dem Finanzsektor mit 19,8 % (Q3: 20,1) und zyklischen Konsumwerten mit 19,3 % (Q3: 20,9), die beide die Plätze getauscht haben. Mit deutlichem Abstand folgen dann Kommunikationsdienste mit 11,5 % (Q3: 14,9) und Gesundheitswerte mit 4,1 % (Q3: 4,3).

Mandels drei Top-Positionen bringen es auf über 22 % Gewichtung, die fünf Top-Werte auf mehr als ein Drittel. Das Depotschwergewicht ist weiterhin die Facebook-Mutter Meta Platforms mit knapp 9 % vor dem Onlineshopping- und Cloundgiganten Amazon mit gut 7 %. Beide Unternehmen profitieren ist hohem Maße vom Megatrend Künstliche Intelligenz und das gilt auch für die drittplatzierte Taiwan Semiconductor Manufactoring als weltweit führender Chipauftragsfertiger.

Der vormals auf Rang vier notierende Zahlungsdienstleister Mastercard hat durch den anteiligen Positionsverkauf einige Plätze verloren und ist auf den zehnten abgerutscht, so dass nun mit Microsoft der nach Amazons AWS zweitgrößte Cloudanbieter der Welt auf Rang vier in Mandels Depot aufgestiegen ist. Und nach der deutlichen Anteilsreduzierung bei Workday ist der zuvor noch fünftplatzierte Softwarespezialist ganz aus der Top 10 gefallen, so dass Salesforce nun neuer fünfter ist. Der CRM-Softwarepionier hat nach der großen Übernahme von Slack für annähernd 28 Mrd. USD nun Appetit auf den Cloundanbieter Informatica, für den der SAP-Konkurrent rund 11,5 Mrd. USD auf den Tisch legen wird. Mit einem Börsenwert von rund 270 Mrd. USD ist Salesforce inzwischen im Dow Jones Index der dreizehnschwerste Wert und liegt damit knapp vor Coca-Cola – SAP als stärkster DAX-Wert bringt es auf rund 215 Mrd. USD.

PTC Inc. bietet weltweit Technologieplattformen und -lösungen für technische Entwicklungen an. Zu einen sind dies Softwarelösungen für Computer-Aided Design (CAD), Product-Lifecycle-Management (PLM) und Service-Lifecycle-Management (SLM), zum anderen stellt PTC im Bereich "Internet der Dinge" die ThingWorx Technologieplattform bereit, um schnell anwachsende Datenmengen von intelligenten, vernetzten Produkten und Systemen zu erfassen, zu analysieren und zu vermarkten. Lone Pine war hier im 3. Quartal 2022 eingestiegen und kann sich seitdem über satte Kurszuwächse freuen.

Booking Holdings betreibt mehrere Onlinereiseportale und präsentiert sich damit als globaler Marktführer. Lone Pine war hier im 2. Quartal 2022 eingestiegen und profitiert mit einer annähernden Kursverdopplung vom Turnaround der Tourismus- und Reiseindustrie.

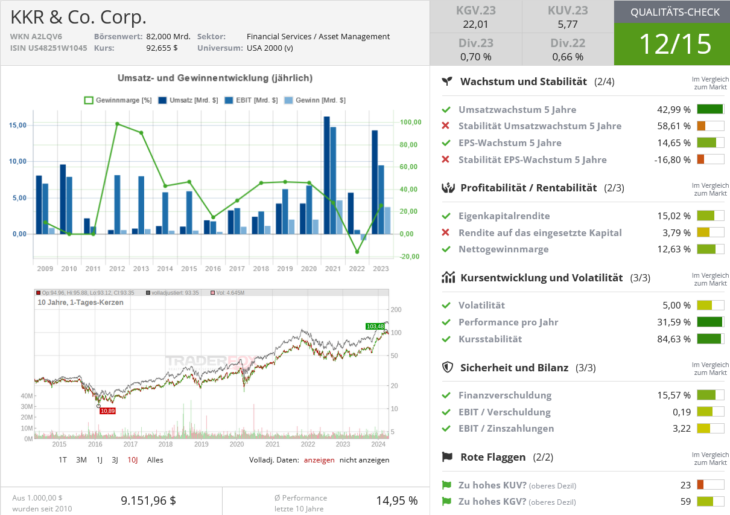

Auf dem achten Rang folgt mit KKR ein Finanzinvestor. Der Manager Alternativer Assets hat rund 550 Mrd. USD an Assets under Management und ist damit in etwa halb so groß wie Marktführer Blackstone. Lone Pine war hier im 1. Quartal 2023 eingestiegen, als die "kleine Bankenkrise" vor allem Finanzwerte tief in den Keller gedrückt hatte, und seitdem hat sich der Aktienkurs von KKR annähernd verdoppelt.

Beim Fintech Block des früheren Twitter-Gründers Jack Dorsey stieg Lone Pine in 3. Quartal 2023 ein und nahm den ersten Schub des Turnarounds voll mit. Der Kurs hat sich seitdem sehr positiv entwickelt, notiert aber noch immer fast drei Viertel unter seinen früheren Höchstkursen aus dem Jahr 2021.

Aktien im Fokus: Blackstone und KKR

Steve Mandels Fokus auf profitabel wachsende Unternehmen ist nicht auf den Technologiesektor beschränkt, wenn er andernorts entsprechende Chancen erkennt. Und die führen ihn aktuell auch in den Immobilien- sowie den Finanzsektor – und damit zu den Alternativen-Asset-Managern.

Korrekt müssten sie als Manager Alternativer Assets bezeichnet werden und dies umfasst alle Anlageklassen jenseits von Unternehmensbeteiligungen und Anleihen. Aber auch die gehören bei KKR und Blackstone zum Geschäftsmodell.

Beide Unternehmen haben im operativen Geschäft gelitten, seit die Notenbanken die Zinsen so schnell und so massiv angehoben haben. Die Wirtschaft wurde gebremst und die Börsen gerieten ins Taumeln. Dadurch brachen ihnen lukrative Einnahmen weg, denn mit dem Verkauf von Unternehmensbeteiligungen verdienen beide viel Geld. Niedrigere Gewinne sorgten für fallende Aktienkurse. Zudem wurde in der "kleinen Finanzkrise" im Frühjahr 2023, als einige US-Regionalbanken Pleite gingen, jeder Wert im Finanzsektor in Sippenhaft genommen. Zu Unrecht, denn KKR und Blackstone gehören sogar zu den Profiteuren der Entwicklung. Ihr am stärksten wachsendes Geschäftsfeld ist "Private Debt", womit alle Kredite bezeichnet werden, die von Nicht-Banken vergeben werden. Und nachdem die Bankenregulierung die Banken noch stärker an die Kandare genommen hat, haben diese ihr Kreditengagement insbesondere an kleine und mittlere Unternehmen massiv zurückgefahren. In einer Phase, wo die Börse als Finanzierungsinstrument nur noch eingeschränkt zur Verfügung stand und damit die Kreditnachfrage sogar zugenommen hat. Die Alternativen-Asset-Manager sind hier in die Bresche gesprungen und haben schnell hohe Marktanteile erobert. Die Nichtregulierung stellt gegenüber den Banken einen großen Wettbewerbsvorteil dar.

Und die Finanzinvestoren schwimmen im Geld. Blackstone hat mehr als 1 Bio. USD an Assets under Management (AuM) und verfügt über freie Investitionsmittel ("Dry Powder") von 200 Mrd. USD. Bei KKR ist es jeweils etwas mehr als die Hälfte. Beide können also die Phasen niedriger Bewertungen für Unternehmen und Immobilien nutzen, um auf Einkaufstour zu gehen. Womit sich ihr Strom an stetigen Managementgebühren weiter erhöht. Gleichzeitig legen sie so die Basis für steigende Gewinne für die Zeit, in der sich Verkäufe von Unternehmensbeteiligungen und Immobilien wieder richtig lohnen. Ihr Geschäftsmodell funktioniert zu jeder Zeit, entweder können sie günstig einkaufen oder teuer verkaufen. Beide Phasen gleichzeitig findet man aber selten. Und daher ist es für sie so wichtig, die AuM weiter zu steigern, um so den Anteil stetiger Einnahmen zu erhöhen.

Die Zinsentwicklung spielt hier eine wichtige Rolle. Sinken die Zinsen, verdienen KKR und Blackstone bei Kreditvergaben weniger Geld. Andererseits können sie mehr AuM generieren, denn ihre Investoren sind vermögende Privatpersonen, Family Offices, Pensionskassen, Stiftungen oder Versicherungskonzerne. Diese zielen auf sichere Renditen ab und wenn US-Staatsanleihen 5 % einbringen, ist es nicht so attraktiv, sein Geld gegen Gebühr von einem Asset-Manager investieren zu lassen, der bei einem höheren Risiko höhere Renditen verspricht. Streicht man aber nur 2 % mit sicheren Staatsanleihen ein, können die Alternativen-Asset-Manager mit ihrem attraktiven Chance-Risiko-Verhältnis punkten. Solange das Zinsniveau nicht dauerhaft über 5 % steigt, herrschen für sie gewinnbringende Bedingungen. Und das Wachstum dürfte anhalten.

KKR hat soeben auf seinem Investorentag seine Mittelfristziele bekanntgegeben. Danach sollen die AuM innerhalb von fünf Jahren von heute 550 Mrd. USD auf 1 Bio. USD annähernd verdoppelt werden. In allen Geschäftsbereichen sieht man hohe Skalierungsmöglichkeiten, so dass die Gewinne überdurchschnittlich zulegen sollen. Der Gewinn je Aktie soll innerhalb von zehn Jahren von zuletzt 3,42 USD in 2023 auf 15 USD an wachsen.

Allein die "strategischen Beteiligungen", die KKR mit rund 18,5 Mrd. USD an eigenem Geld getätigt hat, sollen dann mehr als 1 Mrd. USD an operativem Profit pro Jahr abwerfen. In dieses Segment fällt auch der Versicherungskonzern Global Atlantic, an dem KKR vor einigen Wochen die letzten ausstehenden 20 % der Anteile erworben hat.

Quelle: Qualitäts-Check TraderFox

Blackstone wuchs über die letzten 20 und 10 Jahre schneller und profitabler als seine Wettbewerber. In den letzten zwei Jahren geriet der Erfolgszug aber ins Stocken, weil man besonders stark im Immobiliensektor verankert ist und sich dort die Lage "herausfordernd" gestaltet. Seit 2022 lassen sich kaum Immobilien verkaufen, ohne auf erhebliche Gewinne zu verzichten. Diese Einnahmen fehlen also vorübergehend. Als "weltgrößter Landlord" profitiert Blackstone allerdings von den deutlich steigenden Mieten, wenngleich diese stetige Einnahmen generieren und keine einmaligen hohen Verkaufsgewinne, an denen Blackstone anteilige Provisionen kassiert. Dementsprechend hat Blackstones Aktienkurs stärker gelitten als der der Wettbewerber und im Gegensatz zu KKR oder Apollo konnte er in den letzten Wochen kein neues Allzeithoch markieren.

Doch in dem hohen Immobilienengagement liegen nicht nur Risiken, die zurzeit vom Markt überbewertet werden, sondern auch Chancen. Blackstone hat 200 Mrd. USD an "Dry Powder", davon mehr als ein Drittel für den Immobilienbereich. Man muss also keine Immobilien verkaufen, auch wenn manche Investoren Gelder aus den Spezialfonds BREIT oder BXMT (Blackstone Mortgage Trust) zurückfordern. Im Gegenteil: Blackstone kauft gezielt im Immobiliensektor zu, vor allem ganze REITs. Denn die Wettbewerber sind ebenfalls deutlich unter Druck und notieren teilweise mit massiven Abschlägen auf ihren inneren Wert. Blackstone hat hier in den letzten anderthalb Jahren für mehr als 50 Mrd. USD zugekauft und in den letzten Wochen besonders bei Appartment-REITs zugegriffen. Blackstone legt hier die Basis für zukünftige hohe Gewinne und Ausschüttungen, indem man opportunistisch und antizyklisch investiert. Und hierbei hat Blackstone schon öfter ein ganz besonderes Gespür bewiesen. Denn man zählte bereits vor 20 Jahren zu den größten Investoren in Indien und nun, wo alle Welt dort die großen Chancen wittert, macht Blackstone bei vielen seiner Altinvestments Kasse.

Blackstone und KKR präsentieren sich nicht als langweilige und wachstumsschwache Finanzwerte, als alternative Banken. Sie glänzen vielmehr seit Jahrzehnten mit überdurchschnittlichem Wachstum und können dabei ihre Profitabilität immer weiter steigern. Dabei schwanken die Profite zwischen einzelnen Jahren manchmal auch erheblich. Aber beim Blick auf den Durchschnitt von jeweils drei oder fünf Jahren zeigen die Ergebnisse eine klare Tendenz auf. Gerade auch in unsicheren Zeiten können die global agierenden Finanzmanager ihre Stärken ausspielen und das wird sich auch auf mittlere und lange Sicht in weiter steigende Aktienkurse und Dividendenausschüttungen niederschlagen. Davon ist man nicht nur bei Lone Pine überzeugt, wie das hohe Engagement bei KKR und der frische Einstieg bei Blackstone belegen.

Quelle: Qualitäts-Check TraderFox

Eigenpositionen: Blackstone, KKR, Microsoft

Bildherkunft: AdobeStock_615037236

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!