Portfoliocheck: Warren Buffett und das Cashflow-Monster

Das "Orakel von Omaha", wie Warren Buffett von seinen Fans ehrfürchtig genannt wird, ist ein Investor der Superlative. Seinen Reichtum verdankt er ausschließlich dem Investieren und hätte er nicht zu Lebzeiten bereits mehr als 40 Milliarden Dollar für wohltätige Zwecke gespendet, wie unter anderem an die Bill & Melinda Gates Stiftung, würde er die globale Reichenliste wohl noch immer anführen.

Über mehr als 50 Jahre hinweg erzielte er eine Rendite von fast 20 % pro Jahr und konnte damit den S&P 500 in den meisten Jahren schlagen. Eine atemberaubende Performance, auch wenn er in seit der Finanzkrise nicht mehr ganz an diese Spitzenergebnisse anknüpfen konnte. Zu stark war die Outperformance der Technologiewerte, während sie in Buffetts Portfolio noch immer eine untergeordnete Rolle spielen. Trotz Apple. Und dann hat Buffet noch ein Größenproblem, denn das Investmentuniversum für seine inzwischen 600 Milliarden Dollar schwere Beteiligungsgesellschaft Berkshire Hathaway schrumpft zunehmend. Immer mehr Unternehmen sind einfach zu klein, als dass für Berkshire noch als Investment infrage kämen. Doch gerade die kleinen Firmen sind oftmals die wachstumsstärksten mit den höchsten Kurszuwächsen.

Sein Studium absolvierte Buffett an der Columbia Universität, weil er unbedingt bei Benjamin Graham studieren wollte. Dieser war selbst Investor und hatte Buffett mit seinem Werk "Security Analysis", das er gemeinsam mit David Dodd verfasst hatte, tief beeindruckt. Darin legte Graham seine Erkenntnisse aus dem Börsencrash und großen Depression der Weltwirtschaftskrise dar und bereitete den Boden für die fundamentale Analyse von Wertpapieren als Basis von Anlageentscheidungen. In seinem späteren Werk "Intelligent investieren", einer etwas populärwissenschaftlicheren Version des Ursprungswerks, stellte Graham auf den inneren Wert der Aktien ab und legte sein Konzept der Sicherheitsmarge dar. Für Buffett waren diese Werke prägend und die Grundlage seiner eigenen Investorentätigkeit als "Value Investor". Die er übrigens in der Investmentfirma von Benjamin Graham begann.

Mungers großer Einfluss

Einen Wendepunkt in Buffetts Investorenleben ergab sich, als er den Rechtsanwalt und Investor Charlie Munger kennen und schätzen lernte. Wie Buffett selbst, stammt auch Munger aus Omaha in Nebraska und beeinflusste ihn fast ebenso stark wie Graham; Munger lenkte Buffetts Blick auf die Qualität der Unternehmen und auf ihre Alleinstellungsmerkmale im Wettbewerb. In der Folgezeit wurde der Moat, der ökonomische Burggraben, das Schlüsselelement für Buffetts Anlageentscheidungen und trieb den Aktienkurs seiner Investmentholding Berkshire Hathaway von niedrigen zweistelligen Kursen, die er Anfang der 1960er Jahre dafür bezahlt hatte, bis Ende März 2022 auf ein Allzeithoch bei rund 540.000 USD. Seitdem hat sie spürbar nachgegeben und bleibt doch mit einem Preis von 415.000 USD die teuerste Aktie der Welt. Wer Buffett zu Beginn in sein "Abenteuer Berkshire Hathaway" gefolgt ist, kann sich an rund 600.000 % Rendite erfreuen.

Buffett erteilt gerne und guten Ratschlag und kommuniziert sehr offen über seine Investments. Und auch seine Fehlgriffe, die er bereitwillig öffentlich darlegt, damit andere aus seinen Fehlern lernen können. Auch deshalb stoßen seine Anlageentscheidungen auf so großes Interesse, sowohl bei privaten Anlegern als auch bei Profiinvestoren.

Top Transaktionen im 1. Quartal 2022

Wir erleben gerade ungewöhnliche Zeiten. Corona-Pandemie, Ukrainekrieg, Zinswende, Inflationsschock setzen seit Monaten die Aktienkurse unter Druck und längst nicht mehr nur sehr hoch bepreiste Wachstumswerte. Es scheint fast keinen sicheren Hafen mehr zu geben, seit die führenden Notenbanken der Welt die Liquiditätsversorgung der Märkte drosseln.

"Sei ängstlich, wenn andere gierig sind, und gierig, wenn andere ängstlich sind."

(Warren Buffett)

Über viele Jahre häufte Buffett einen immer größer werdenden Cash-Berg an, der in der Spitze 150 Mrd. USD erreichte. Ihm schienen die Investitionsmöglichkeiten ausgegangen zu sein, wurde kritisiert oder er habe sein Gespür für gute Gelegenheiten verloren, weil er während der Hausse der Wachstumswerte den steigenden Bewertungen nicht hinterherlief.

Doch während die Märkte taumeln und aus den ersten Dips längst eine ausgewachsene Korrektur, ein Bärenmarkt, geworden ist, ist Buffett auf große Shoppingtour gegangen. Alleine in den ersten vier Monaten des laufenden Jahres hat er atemberaubende 50 Mrd. USD für neue Aktieninvestments ausgegeben. Und während die Börsen im 2. Quartal weiter einbrachen und der S&P 500-Index das schlechteste 1. Halbjahr seit 40 Jahren zu verzeichnen hatte, kaufte Buffett munter weiter Aktien. Er wurde richtig gierig, als sich alle anderen vor Angst in die Büsche schlugen.

"Man sucht nach falsch bewerteten Möglichkeiten. Das ist Investing. Und man muss wissen, wann die Möglichkeiten falsch bewertet sind. Das ist Value Investing."

(Charlie Munger; Berkshire Co-CEO)

Buffetts Turnoverrate erreichte im 1. Quartal hohe 12 % bei einem Wert seines Aktienportfolios von 363 Mrd. USD. Zudem kaufte er weitere eigene Aktien von Berkshire Hathaway zurück, allerdings deutlich weniger als in den Vorquartalen. Denn der Aktienkurs von Berkshire war bis zum Quartalsende auf ein neues Allzeithoch geklettert und Buffett kauft nur Berkshire-Aktien, wenn diese nach seiner Auffassung unterbewertet sind und wenn es keine attraktiveren Kaufgelegenheiten am Markt gibt. Und die gab es in seinen Augen, die Liste seiner Transaktionen ist ellenlang…

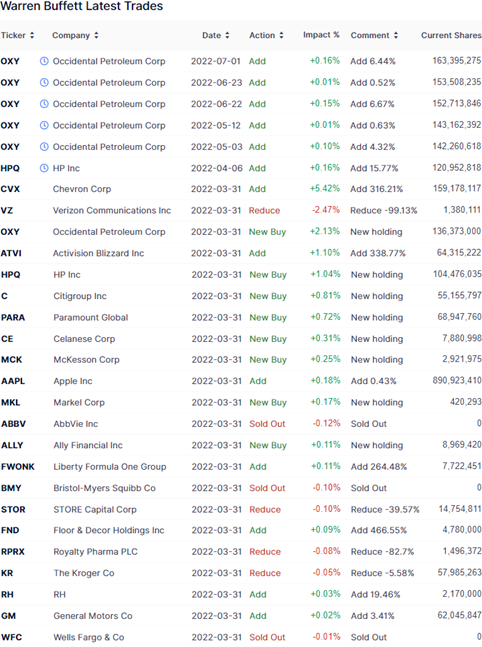

Occidental Petroleum sticht sofort ins Auge. Warren Buffett kaufte hier im 1. Quartal erstmals Stammaktien, so dass es eine neue Position in Berkshires Portfolio ist. Dabei ist Buffett hier schon seit Jahren an Bord.

Quelle: Wachstums-Check TraderFox

OXY hatte 2019 die Übernahme des Wettbewerbers Anadarko Petroleum für 38 Mrd. USD eingefädelt, nachdem es eine preistreibende Bieterschlacht für sich entscheiden konnte. OXY musste sich für den Deal bis über beide Ohren verschulden und der aktivistische Investor Carl Icahn kaufte sich ein und versuchte, die Aktionäre gegen das Management in Stellung zu bringen. Doch der seit 2016 amtierenden Occidental-CEO Vicki A. Hollub gelang der entscheidende Wirkungstreffer, als sie Warren Buffett an Bord holte. Berkshire Hathaway finanzierte die Übernahme und bekam dafür Vorzugsaktien im Wert von 10 Mrd. USD sowie Optionen zum Kauf von 83,9 Mio. Occidental Petroleum Stammaktien mit einem Ausübungspreis von 59,62 USD; die Ausübung ist ab 2029 möglich. Die Vorzugsaktien von Occidental Petroleum wurden mit einer Dividendenrendite von 8% ausgestattet, wodurch Berkshire jedes Jahr etwa 800 Mio. USD Einnahmen generiert.

Buffett hat Ende des 1. Quartals also rund 136,4 Mio. OXY-Aktien im Depot und kaufte im 2. Quartal weiter massiv zu. Aktuell hält er knapp 163,4 Mio. Stammaktien und kontrolliert damit annähernd 17,5 % der Aktien. Dazu gesellen sich die wandelbaren Optionen, die seinen Anteil dann auf über 25 % treiben würden.

OXY ist aber nicht Buffetts einzige neue alte Öl-Wette. Er stockte im 1. Quartal auch seinen Bestand an Chevron massiv auf und vervierfachte seine Position.

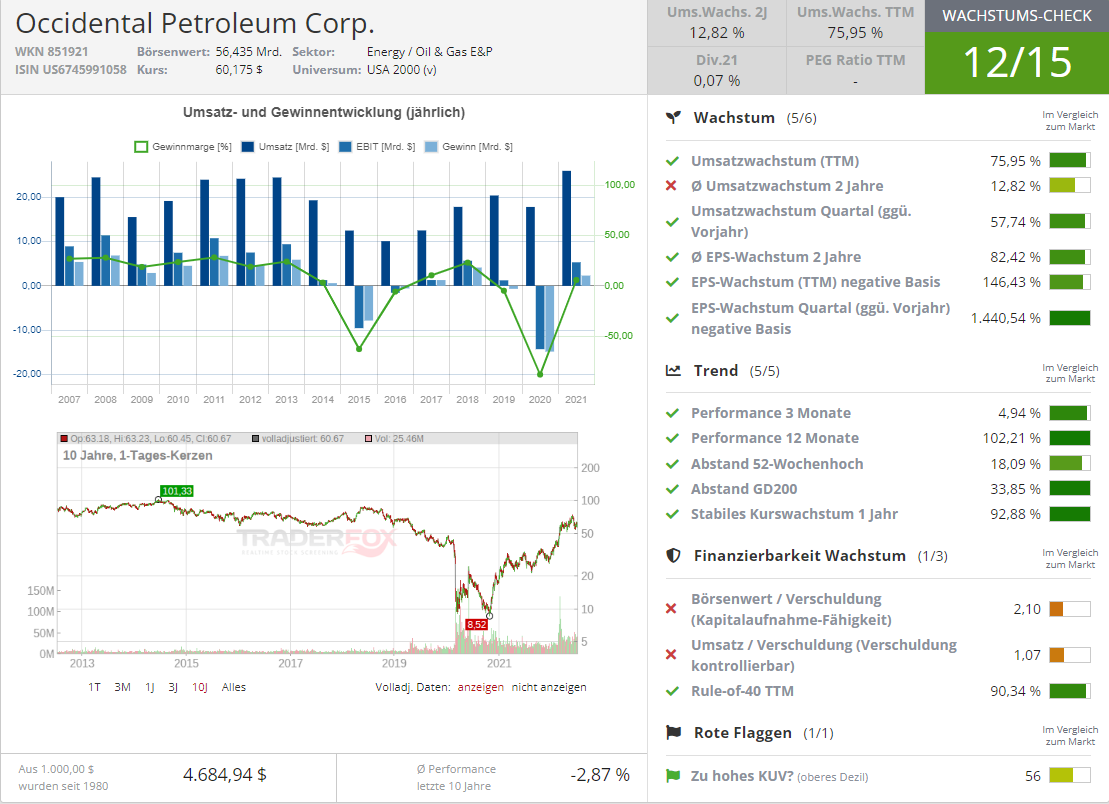

Einen ebenso gewaltigen Zuwachs, wenngleich in absoluten Beträgen deutlich kleiner, erfuhr auch seine spekulative Activision Blizzard-Position. Nun ist Buffett nicht unter die Gamer gegangen und stellte klar, dass es sich um eine Arbitrage-Spekulation handele. Activision Blizzard wird gerade für 69 Mrd. USD von Microsoft übernommen und es stehen noch kartellrechtliche Genehmigungen aus. Der Markt stuft die Übernahme als nicht allzu sicher ein, denn der Activision-Kurs liegt deutlich unter dem von Microsoft gebotenen Übernahmepreis von 95 USD je Aktie. Buffett meinte, er setzte auf ein Gelingen der Übernahme und damit auf einen schönen Arbitragegewinn. Die Sache könne aber durchaus auch schief gehen, dann habe er sich verspekuliert. Dabei ist Buffett mit 8 % an Activision-Blizzard beteiligt, es ist also keine ganz unbedeutende Spekulation.

Quelle: Qualitäts-Check TraderFox

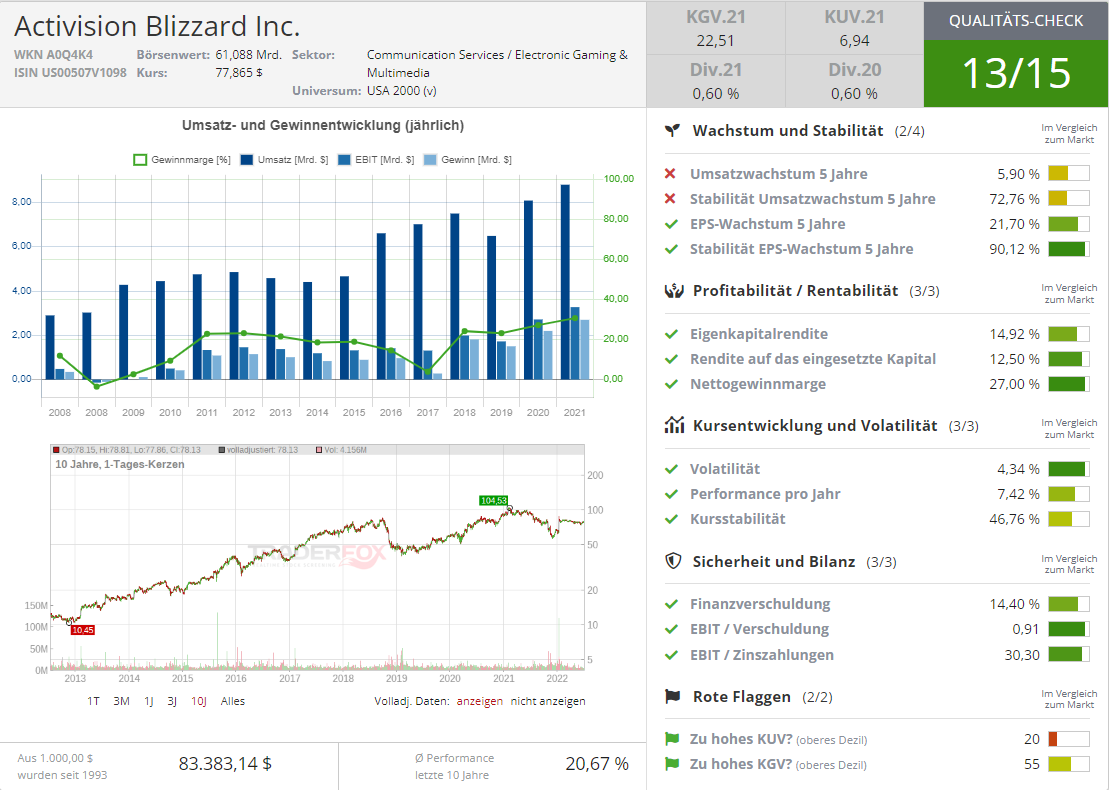

Bei Apple hat Buffett wieder aufgestockt. Einige Quartale lang hatte er seine Position immer wieder mal etwas getrimmt, wenn sie mehr als 50 % Gewichtung in seinem Aktiendepot zu überschreiten drohte. Doch dann kam der Sinneswandel und Buffett bezeichnete diese Teilverkäufe als Fehler. In gewisser Weise waren sie auch wenig nachvollziehbar, denn Buffett hatte sich früher derart geäußert, dass es wohl kaum ein besseres Business als das von Apple gäbe und er am liebsten die ganze Firma besitzen würde. Als der Apple-Kurs im Frühjahr stark einbrach, kaufte Buffett an drei Tagen massiv Aktien – und hörte dann auf. Er meinte erklärend, die Apple-Aktie hätte seinen festgelegten Kaufpreis unterschritten und er habe so viele Aktien gekauft, solange dieser Zustand anhielt. Leider war der "Spuk" bereits nach wenigen Tagen vorüber. Folgt man Buffetts Logik, dürften er im 2. Quartal ordentlich Apple-Aktien eingesammelt haben, denn der Kurs geriet vor allem im Juni mit der Verschärfung der Börsenkorrektur ins Rutschen.

Quelle: Qualitäts-Check TraderFox

Deutliche Positionsaufstockungen nahm Buffet auch bei Liberty Formula One Group vor und bei den Home & Living-Spezialisten RH (Restauration Hardware) und Floor & Decor Holdings. Die Aktienkurse aller drei Unternehmen litten unter Konjunktursorgen und Corona-Einschränkungen und RH musste kürzlich eine Umsatz- und Gewinnwarnung herausgeben. Die weitere Aufstockung bei General Motors fiel hingegen kaum ins Gewicht.

Neben den bekannten Buffett-Positionen wecken besonders seine Neuengagements größtes Interesse. Darunter fällt der Notebook-Spezialist HP, wo Buffett mit gut 1 % seines Vermögens einstieg und dafür knapp 10 % der Anteile erhielt. Im April stockte er seine Position weiter auf.

Darüber hinaus kaufte er sich mit 0,8 % bei der Citigroup ein, der einzigen US-Großbank, die er zuvor noch nie in seinem Depot gehabt hat. Das Unternehmen durchläuft eine tiefgreifende Wandlung, nachdem es unter jahrelanger Misswirtschaft und strategischen Fehlentscheidungen gelitten hatte. Während sich die Aktienkurse der übrigen Wall Street-Größen nach der Finanzkrise deutlich erholt hatten und sie wieder Rekordgewinne einfahren konnten, siechten Business und Aktienkurs bei der Citigroup vor sich hin. Nun gibt es einen neuen CEO, eine neue Strategie und neue Hoffnung auf Besserung. Und Buffett kommt an Bord, um auf der sich anbahnenden neuen Erfolgswelle mitzureiten.

Bei Walt Disney hat sich Buffett viel zu früh verabschiedet, wie er selbst bekräftigte. Dafür hat er nun bei Paramount Global seinen Fuß ganz fett in die Tür gestellt und sich eine starke Position in den "Streaming Wars" gesichert. Die namensgebende Paramount Pictures war eines der bekanntesten und erfolgreichsten Filmstudios Hollywoods, doch das heutige Unternehmen ins viel mehr als das. Es hat im Laufe der Jahre verschiedene Fusionen und Namensänderungen hinter sich gebracht und hieß zuletzt ViacomCBS nach der Fusion von CBS und Viacom. Paramount Global ist heute eine globale Medienmarke und Eigentümerin von CBS, Comedy Central, Channel 5, MTV und Showtime. Das größte Asset ist die umfangreiche Filmbibliothek von CBS und Paramount Pictures, zu der Blockbusterfilme und -serien gehören wie Der Pate, Top Gun, Forrest Gump, Iron Man, Titanic, Star Trek, Mission Impossible, Transformers oder Southpark. Am Indiana Jones-Franchise ist man ebenfalls maßgeblich beteiligt, gemeinsam mit Disney.

Im US-Fernsehen ist Paramount Global der Marktführer. CBS ist die Nummer eins unter den Fernsehsendern, und das schon seit 14 Jahren, während Comedy Central als Nummer eins unter den Kabelsendern eingestuft wird, während Nickelodeon 9 neun der Top-10-Kindersendungen produziert, darunter "Paw Patrol". In den letzten Jahren wurde zudem eine umfangreiche Bibliothek mit spanischsprachigen Inhalten erworben, da dies die vierthäufigste Sprache der Welt ist und im Süden der USA oft sogar die am meisten und teilweise einzige gesprochene Sprache.

Die große Wachstumstory liegt aber im Streaming. Paramount+ wurde 2014 als CBS All Access gestartet. Nach der erneuten Fusion von Viacom im Jahr 2019 wurden deren Media Networks-Marken wie Comedy Central, MTV, Nickelodeon und Paramount Pictures in CBS All Access integriert. 2021 erfolgte die Markteinführung von Paramount+ in 25 Ländern, darunter Lateinamerika, Kanada und Australien und es sollen Großbritannien, Südkorea folgen und anschließend auch Italien, Frankreich, Deutschland, die Schweiz und Österreich.

Im 1. Quartal konnte Paramount+ 6,8 Mio. neue Abonnenten gewinnen und bringt es nun auf insgesamt knapp 40 Mio. zahlende Abonnenten. Bis 2024 will man die Zahl auf 75 Mio. steigern.

Marktführer Netflix hat zurzeit etwas mehr als 220 Mio. Abonnenten, während Disney+ 137 Mio. zählt. Doch Disney+ und Paramount+ haben die exklusiven Inhalte und wachsen stark, während Netflix schwächelt und in die Röhre schaut. Netflix hat es versäumt, sich eine umfangreiche Filmbibliothek zu sichern, wie es jüngst Amazon mit MGM gelang. Content ist und bleibt King! Buffett setzt auf den aufstrebenden Star am Streaming-Himmel und sich vom Start weg gleich mal mehr als 10,5 % an Paramount Global ins Depot gelegt.

Doch Buffett setzt auch auf zyklische Unternehmen und ist dazu bei Celanese neu eingestiegen, einem der großen US-Chemieunternehmen. Hierzu gehört auch die deutsche Celanese GmbH, eines der Nachfolgeunternehmen des ehemaligen Konzerns Hoechst. Des Weiteren kaufte er sich frisch bei McKesson ein; der amerikanische Pharmagroßhändler ist eines der weltweit führenden Größen in der Gesundheitsbranche. Hierzulande ist bzw. war McKesson Europa nach der Übernahme von Celesio aktiv. Doch auch diese Zeiten sind bereits wieder Geschichte, denn das Deutschlandgeschäft wurde Mitte letzten Jahren an die Phoenix-Gruppe abgegeben, so dass sich McKessons Europa-Aktivitäten heute vor allem auf Großbritannien konzentrieren.

Die Markel Corp. ist eine weitere sehr interessante Neuerwerbung. Markel wird oft auch als baby-Berkshire bezeichnet, da sich die Geschäftsmodelle sehr ähneln. Wie Berkshire ist das Hauptbusiness von Markel das Versicherungsgeschäft und wie Berkshire investiert Markel den hieraus hereinströmenden Float an Versicherungsprämien in Unternehmensbeteiligungen und zwar überwiegend börsennotierte Aktiengesellschaften. Und Markel ist kein Zufallskauf, denn erst vor wenigen Wochen konnte Buffett die Übernahme von Alleghany festzurren.

Auch Alleghany ist eine kleine Berkshire-Kopie und ihr CEO Joe Brandon hat lange Zeit für Buffett gearbeitet; er war viele Jahre lang der CEO der Berkshire-Versicherungstochter General Re. Der 12-Milliarden-Deal wurde innerhalb von nur zwei Wochen abgewickelt, da sich die beteiligten kannten und schätzten und Buffett Alleghany schon seit Jahrzehnten beobachtete und wertschätzte.

Und weshalb kauft sich Buffett hier ein? Sowohl Markel als auch Alleghany sind viel kleiner als Berkshire und können sich daher auf kleinere Ziele konzentrieren, sowohl bei Aktienkäufen als auch bei nicht börsennotierten Unternehmen. Unternehmen, die bei Berkshire inzwischen weit unter dem Radar fliegen und in dem großen Konglomerat keine einflussnehmende Rolle spielen, sondern den Verwaltungsaufwand in die Höhe treiben würden. In den kleineren Unternehmen Alleghany und Markel können sie aber eine wichtige Rolle spielen und die Ergebnisse deutlicher beeinflussen. Gleichzeitig erhöhte Buffett das Volumen des ihm zur Verfügung stehenden Floats, wenn auch nur indirekt. Und dieser ist die wahre Zauberkraft hinter Berkshires Erfolg.

"Wenn man einen Float, also Bargeld aus Versicherungsprämien, das Berkshire investieren kann, bevor Schäden bezahlt werden müssen, zu 3 % erwirtschaften und in Unternehmen investieren kann, die 13 % erwirtschaften, ist das ein ziemlich gutes Geschäft."

(Charlie Munger)

Ebenfalls dem Finanzsektor zuzurechnen ist Ally Financial, die nach verwalteten Vermögenswerten auf Platz 23 der größten US-Banken rangiert. Dabei ist sie allerdings die größte digitale Direktbank in den USA mit einem verwalteten Vermögen von mehr als 184 Mrd. USD. Ihr Schwerpunkt ist die Automobilfinanzierung, die die Umsätze und Gewinne schon lange prozentual zweistellig antreibt. Mit 2,8 % Anteil ist Buffetts Position noch überschaubar, aber es ist gut möglich, dass er hier im 2. Quartal in fallende Kurse und aufziehende Konjunktursorgen hinein weiter aufgestockt hat.

Doch Buffett hat nicht nur Aktien gekauft, sondern er reduzierte auch einige Positionen oder warf sie ganz aus seinem Portfolio.

Kaum noch finanziellen Einfluss hat der letzte Teilverkauf bei Wells Fargo. Dabei war die US-Großbank bis vor einigen Jahren noch Buffetts größte Position und er hielt ihr selbst während ihres großen Finanzskandals die Treue. Doch der mangelhafte und unsensible Umgang mit den Problemen, die beharrliche Uneinsichtigkeit und daraus resultierende aufsichtsrechtliche Einschränkungen des Geschäftsbetriebs haben Buffett zur Umkehr bewogen. Buffett reduzierte über viele Quartale sein Aktienpaket und Wells Fargo verlor somit seinen größten und wohl wichtigsten Aktionär. Bemerkenswert ist, dass der Verkauf seiner letzten Aktie an der Skandalbank zusammenfällt mit dem ersten Kauf von Aktien bei der Citibank – die ebenfalls durch einen tiefen Sumpf waten musste, sich dieser Herausforderung aber letzten Ende konsequent gestellt und ihre Altlasten bereinigt hat.

Das größte Gewicht auf der Verkaufsseite bringt der US-Telekomanbieter Verizon auf die Waagschale. Verizon steht schon länger unter Druck und verliert Kunden und Marktanteile und das vor allem An T-Mobile US, die US-Tochter der Deutschen Telekom. Die sind inzwischen in den USA Marktführer und setzen weiterhin den Maßstab in Sachen Kunden- und Umsatzwachstum - und Gewinne. Bei TMUS hatte sich Buffett vor kurzem erstmals beteiligt und zog den Switch im 1. Quartal nun konsequent zu Ende durch, auch wenn am Quartalsende noch eine verschwind geringe Menge an Verizon-Aktien in seinem Depot lagen. Die dürften ein Auslaufmodell sein.

Komplett getrennt hat sich Buffett auch von seine Pharmawerten AbbVie und Bristol-Myers Squibb. Bei beiden verkaufte er nun seine geschrumpfte Restpositionen, nachdem er im Vorquartal nochmals mehr als drei Viertel seines Restbestands verkauft hatte; und auch diese Verkäufe folgten auf bereits in den Vorquartalen durchgeführte deutliche Reduzierungen.

Der Verkauf von 83 % seiner Aktien an Royalty Pharma PLC stößt ins gleiche Horn. Das Finanzunternehmen besitzt Rechte an verschiedenen Medikamenten, die von diversen Pharmariesen wie Sanofi, Merck & Co. oder Novartis vermarktet werden. Dafür kassiert man Anteile am Vertriebsumsatz (Royalty Interest).

Im Immobiliensektor zeichnet sich eine Abkühlung ab und Buffett verkaufte 40 % seines Anteils an STORE Capital. Dies ist ein intern verwalteter Net-Lease Real Estate Investment Trust (REIT), der in gewerblich genutzte Einzelhandels-Immobilien investiert und in den USA inzwischen rund 2.950 Standorte im Portfolio hat. Dieser Sektor dürfte bei zunehmender wirtschaftlicher Abkühlung und gleichzeitig weiter steigenden Zinsen ganz besonders zu Schwäche neigen, was sich auf die Ertragskraft und damit den Wert der Immobilien genauso negativ auswirken dürfte wie hieraus folgend auf die Ausschüttungen und den Aktienkurs.

Zuletzt reduzierte Buffett auch seinen Anteil an The Kroger. Hier hatte er zwischen Mitte 2020 und Mitte 2021 eine große Position aufgebaut und konnte den Aktienkursen mit Freude beim Steigen zusehen. Im 1. Quartal erfolgte nun erstmals seit seinem Ersteinstieg im 2019er Schlussquartal eine leichte Anteilsreduzierung um 5 %. Das dürfte auch damit zusammenhängen, dass die vormalig bestehende deutliche Unterbewertung der größten Lebensmittel-Supermarktkette der USA inzwischen weitgehend aufgeholt wurde.

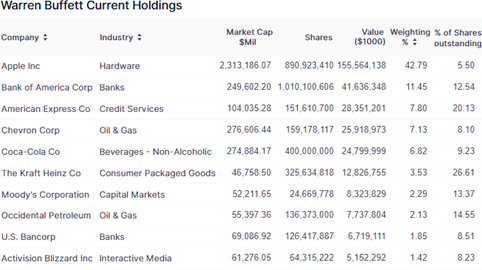

Top Positionen zum Ende des 1. Quartals 2022

Am 31. März hatte Buffett 49 Aktienwerte im Depot; dank acht Neuaufnahmen sind das fünf mehr als im Vorquartal. Der Gesamtwert seines Aktiendepots stieg deutlich um 30 Mrd. USD auf 363 Mrd. an, während sich sein Cashberg um 40 Mrd. USD bzw. 28 % von 146,7 auf 106,3 Mrd. UDS reduzierte.

Allerdings steht Buffetts US-Aktienportfolio lediglich für etwa ein Drittel der Vermögenswerte von Berkshire Hathaway. Hinzu kommen neben seinem Cashbestand noch die vielen nicht börsennotierten Tochterunternehmen, die über den Daumen gepeilt 40 % von Berkshires Gesamtvermögen ausmachen, sowie einige Anleihen sowie ausländische Aktienbeteiligungen, die nicht in seinen 13F-Formularen auftauchen. Und natürlich kauft Berkshire seit einigen Jahren auch fleißig eigene Aktien zurück, was den Cashbestand reduziert, während der Float und die eingenommenen Dividenden und Gewinnanteile der Tochterunternehmen ihn wieder aufpolstern. Buffett und Munger haben mit Berkshire Hathaway die wohl ertragreichste Cashflow-Maschine der Welt errichtet, ein wahren Compounding-Monster.

Tipp: In der Rubrik "Guru-Investing" im aktien Magazin schauen wir uns die

Portfolios der reichsten und erfolgreichsten Anleger und

Hedgefonds-Manager der Gegenwart an. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf Guru-Investing erhalten

Apple bleibt weiterhin die unangefochtene Nummer eins in Buffetts Depot. Ende März hatte die Aktie ein neues Allzeithoch markiert und Buffett hatte seine Position im zuvor aufgestockt; dennoch fiel Apples Anteils in Buffetts Portfolio von 47,6 auf 42,8 %. Hintergrund ist natürlich, dass Buffett so viel Geld in andere Aktienbeteiligungen investiert hat, dass sein Depot insgesamt zugelegt hat, so dass er zwar mehr Apple-Aktien besitzt, dieses Paket aber einen kleinere Depotanteil ausmacht. Mit rund 155 Mrd. USD ist Buffett der größte Aktionär des Iphone-Konzerns, an dem er inzwischen 5,5 % aller Aktien hält. Tendenz steigend, denn Apple investiert den Großteil seines gewaltigen Free Cashflows in Aktienrückkäufe, wodurch sich die Zahl der ausstehenden Aktien stetig reduziert und der Anteil der verbliebenen Aktionäre erhöht. So auch Buffetts.

Auf dem zweiten Rang notiert weiterhin die Bank of America, die es auf ein Gewicht von 11,5 % bringt nach zuvor 13,6 %. Hier gilt das gleiche wie bei Apple. Dahinter folgt wie gewohnt American Express mit nun 7,8 % nach zuvor 7,5 %.

Chevron ist der größte Aufsteiger in Buffetts Top 10. Der Energiegigant konnte sich mit einer Gewichtung von nun 7,3 % vom neunten auf den vierten Platz verbessern und damit sogar den Depotdinosaurier Coca-Cola, der es auf 6,8 % Gewichtung bringt, überholen. Auf den weiteren Rängen folgen die ebenfalls abgesackten Kraft Heinz und Moody’s, bevor auf Platz 8 mit Occidental Petroleum der zweite neue Top 10- und Energiewert folgt. Dahinter liegt mit U.S. Bancorp. eine alte Bekannte, bevor der zweite Neueinsteiger Activision Blizzard die Top 10 abrundet.

Buffetts Depot ist sehr fokussiert; die drei Top-Werte stehen für 62 % des Gesamtwerts. Der Technologiesektor ist mit 45,0 % weiterhin am höchsten gewichtet und das ist vor allem auf Apple zurückzuführen. Daneben hält Buffett aber auch kleinere Positionen an VeriSign und Amazon. Erstmals aufgetaucht war der Sektor Mitte 2011, als Buffet zur Überraschung aller seine erste Technologie-Investition tätigte: in IBM. Damit erwies Buffett nicht gerade ein glückliches Händchen und trennte sich viele Jahre später mit Verlust von "Big Blue", aber es legte auch den Grundstein für sein erfolgreichstes Investment aller Zeiten: Apple. Aufgrund der milliardenschweren Aufstockungen in anderen Bereichen verlor der Technologiesektor in Buffetts Depot allerdings gut 4 % an Gewicht.

Der zweitplatzierte Finanzsektor hingegen war schon immer stark in Buffetts Depot. Ende 2009, als die Erholung nach der Finanzkrise im Gang war, lag der Anteil bei 31 % und heute sind es 27,2 % nach 29 % im Vorquartal. Ende 2015 und Mitte 2019 war das Gewicht allerdings auch schon mal deutlich höher mit jeweils um die 47 %.

Gelitten haben die defensiven Konsumwerte über die Zeit. Anfang 2009 lag ihr Gewicht bei 43 % und schrumpfte bis Mitte 2015 auf 22,5 % zusammen, um "über Nacht" auf 37 % hochzuschnellen. Das lag an der Fusion von Kraft Foods und Heinz. Heinz war damals hälftig in Besitz von Berkshire Hathaway und der brasilianischen 3G, die das Unternehmen übernommen und von der Börse genommen hatten. Durch die Fusion mit Kraft tauchte The Kraft Heinz Co. wieder im Aktienbestand von Berkshire auf und die Sektorgewichtung sprang entsprechend in die Höhe.

Kraft Heinz gehört bisher nicht zu den erfolgreichen von Buffett und der Kurs verlor immer weiter an Wert. Hinzu kam noch die Übernahme von Duracell, bei der Buffett seine Aktien von Procter & Gamble als Kaufpreis gegen die nicht börsennotierte Batteriefirma eintauschte. Mit entsprechender negativer Auswirkung auf die Gewichtung der börsennotierten Werte dieses Sektors. In Kombination mit der ohnehin unterdurchschnittlichen Kursentwicklung der Branche in den letzten Jahren reduzierte sich die Sektorgewichtung auf nur noch 11,3 %; sie blieb gegenüber dem Vorquartal damit annähernd konstant.

Den stärksten Zuwachs zeigen dank der massiven Investitionen in Chevron und Occidental Petroleum die Energiewerte, deren Gewichtung von 1,4 auf 9,3 % hochgeschnellt ist.

Und so sieht die Verteilung Ende des 1. Quartals 2022 aus: Technologieaktien bringen es auf 45,0 %, Finanzwerte auf 27,2 %, defensive Konsumwerte auf 11,3 %, Energiewerte auf 9,3 % und Kommunikationswerte auf 3,9 %. Zyklische Konsumwerte und der Gesundheitssektor spielen mit jeweils knapp 1,5 % kaum noch eine Rolle.

Nicht in seinem 13F aufgeführt sind seine "Japan-Wetten". Im Sommer 2020 hatte Buffett mehr als sechs Milliarden Dollar in fünf große Unternehmen investiert, in Itochu, Marubeni, Mitsubishi, Mitsui und Sumitomo.

Cashflow-Investing

Buffetts aggressive Käufe im Öl-Sektor, aber auch seine Zukäufe bei den Baby-Berkshires Alleghany und Markel folgen demselben Muster: Cashflow. Die Energiepreise sind massiv angestiegen und auch wenn sie zuletzt wegen der aufkommenden Konjunktursorgen deutlich korrigiert haben, so spülen die den Explorern doch enorme Cashflows in die Kassen. Geld, das diese gar nicht so schnell investieren können in neue Förderprojekte und Erkundungsbohrungen. Zumal die Raffineriekapazitäten bis zum Maximum ausgelastet sind, so dass selbst ein größeres Angebot an Rohöl keinen Zuwachs bei Benzin, Diesel oder Kerosin mit sich bringen würde. Chevron-CEO Mike Wirth war dies bezüglich sehr deutlich, als er sagte, es werde niemand in neue Raffineriekapazitäten investieren. Die politisch gewollte Abkehr von fossilen Energieträgern schließe derartige auf 40 oder 50 Jahre angelegte Investitionen de facto aus. Zudem würde eine neue Raffinerie viele Jahre benötigen, bis sie fertig gestellt sei. Jahre, in denen sich die Energieversorgungslage bereits wieder drastisch verändert haben könnte gegenüber den heutigen Gegebenheiten. Und selbst An- und Ausbauten bei den bestehenden Anlagen seien keine realistische Option. Die jüngste der US-Anlagen sei knapp 40 Jahre alt und es sei eher damit zu rechnen, dass sich die Störfälle und Ausfallzeiten weiter erhöhen würden, als dass der Output vergrößert werden könne.

Mit anderen Worten: die US-Öl-Explorer sparen an Investitionen und verdienen sich an den hohen Energiepreisen in kürzester Zeit eine goldene Nase. Ihr größter Kostenblock sind die Investitionen, vor allem wenn Schulden wieder Geld kosten in Form von Zinsen, sowie Personalkosten. Der reine betrieb, insbesondere beim Fracking, kostet relativ wenig. Und das selbst jetzt, wo die Lieferengpässe auch Wasser und Sand erreicht haben, und dort zu teilweise Preisverdopplungen geführt haben. Ohne diese beiden Komponenten funktioniert Fracking nicht.

Das Chance-Risiko-Verhältnis für Investments in US-Energie-Explorer hat sich dennoch stark verbessert in den letzten Monaten. Die Kapitalrendite (Return on Invested Capital, ROIC) ist Buffetts bevorzugte Kennzahl. Die hohen Free Cashflows finanzieren die Investitionen in die Aktien dieser Unternehmen innerhalb weniger Jahre und da dieses Geld zur freien Verfügung steht, wird zumindest eine großer Teil dieses Cashflows früher oder später an die Aktionäre ausgeschüttet. In Form von kräftigen Dividendensteigerungen und/oder Aktienrückkäufen. Und Buffett liebt beides!

Dies ist die Zeit des Warren Buffett! Er kann endlich sein angehäuftes Geld investieren, er findet reichlich Ziele für seine "Elefantenbüchse". Für die Aktionäre von Berkshire Hathaway sind das gute Nachrichten, auch wenn der Aktienkurs der Buffet-Aktie zuletzt ebenfalls deutlich gefallen ist. Der Kurs fällt, während der Cashflow in die Höhe schnellt. Und damit reduziert sich das Kurs-Cashflow-Verhältnis, das Anleger viel stärker im Auge behalten sollten als das griffigere aber wenig aussagekräftige Kurs-Gewinn-Verhältnis.

"Cashflow-Maschine" und "Compounding-Monster" sind mehr als markige Schlagworte. Sie sind die Zauberformel für anhaltenden und überragenden Anlageerfolg; Buffetts Zauberformel, die er mit Berkshire Hathaway seit 55 Jahren umsetzt. Und das Beste daran: jedermann kann daran teilhaben, indem er Berkshire-Aktien kauft. Es muss ja nicht gleich die A-Aktie für 400.000 Euro sein, man kann auch mit der B-Aktie für 270 Euro zum Gewinner werden.

Bildherkunft: AdobeStock_97722082