Portfoliocheck: Was treibt Buffett bloß aus der Apple-Aktie?

"Das Orakel von Omaha", wie Warren Buffett von seinen Anhängern auch verehrend genannt wird, ist einer der reichsten Menschen der Welt, doch er ist kein Unternehmer, sondern Investor. Ein Investor der Superlative, denn seinen Reichtum verdankt er ausschließlich dem Investieren.

Warren Buffett konnte über mehr als 50 Jahre hinweg eine Rendite von knapp 20 Prozent pro Jahr hinlegen und den S&P 500 in den meisten Jahren schlagen. Eine atemberaubende Performance, auch wenn er gerade in den letzten Jahren nicht mehr ganz an diese Spitzenergebnisse anknüpfen konnte. Zu stark war die Outperformance der Technologiewerte, während sie in Buffetts Portfolio noch immer eine untergeordnete Rolle spielen. Trotz Apple.

Sein Studium absolvierte er an der Columbia Universität, weil er unbedingt bei Benjamin Graham studieren wollte. Dieser war selbst Investor und hatte Buffett mit seinem Werk "Security Analysis", das er gemeinsam mit David Dodd verfasst hatte, tief beeindruckt. Darin legte Graham seine Erkenntnisse aus dem Börsencrash und großen Depression der Weltwirtschaftskrise dar und bereitete den Boden für die fundamentale Analyse von Wertpapieren als Basis von Anlageentscheidungen. In seinem späteren Werk "Intelligent investieren", einer etwas populärwissenschaftlicheren Version des Ursprungswerks, stellte Graham auf den inneren Wert der Aktien ab und legte sein Konzept der Sicherheitsmarge dar. Für Buffett waren diese Werke prägend und die Grundlage seiner eigenen Investorentätigkeit als "Value Investor". Die er übrigens in der Investmentfirma von Benjamin Graham begann.

In späteren Jahren lernte Buffett dann den Anwalt und Investor Charlie Munger kennen und schätzen. Wie Buffett selbst, stammt auch Munger aus Omaha in Nebraska und beeinflusste ihn fast ebenso stark wie Graham; Munger lenkte Buffetts Blick auf die Qualität der Unternehmen und auf ihre Alleinstellungsmerkmale im Wettbewerb. In der Folgezeit wurde der Moat, der ökonomische Burggraben, das Schlüsselelement für Buffetts Anlageentscheidungen und trieb den Aktienkurs seiner Investmentholding Berkshire Hathaway von niedrigen zweistelligen Kursen, die er Anfang der 1960er Jahre dafür bezahlt hatte, auf zuletzt rund 300.000 Dollar. Sie ist damit die teuerste Aktie der Welt und wer Buffett zu Beginn in sein "Abenteuer Berkshire Hathaway" gefolgt ist, kann sich an über 600.000 Prozent Rendite erfreuen.

Buffett erteilt gerne und guten Ratschlag und kommuniziert sehr offen über seine Investments. Und auch seine Fehlgriffe, die er bereitwillig öffentlich darlegt, damit andere aus seinen Fehlern lernen können. Auch deshalb stoßen seine Anlageentscheidungen auf so großes Interesse.

Top Transaktionen im 4. Quartal 2020

Im 4. Quartal des Jahres 2020 hat Buffett für seine Verhältnisse größere Aktivitäten entwickelt, denn seine Turnoverrate lag bei immerhin drei Prozent. Er scheint sich weiterhin an die weisen Worte seines Kompagnons Charlie Munger zu halten:

"Du machst kein Geld, wenn du Aktien kaufst. Du machst kein Geld, wenn Du Aktien verkaufst. Du verdienst Geld, wenn Du abwartest."

(Charlie Munger)

Die größte Auswirkung auf sein Depot hatte der erneute Verkauf weiterer Apple-Aktien im Wert von fast acht Milliarden Dollar und damit doppelt so viel wie im Vorquartal. Hier veräußert er bereits seit einiger Zeit immer mal wieder Anteile.

Daneben gehen seine massiven Umschichtungen im Bankensektor weiter. Mit dem Ausverkauf seiner ehemals größten Position Wells Fargo macht er weiter Ernst und reduzierte seinen Restbestand nochmals um mehr als die Hälfte. Seine Position bei JPMorgan Chase ist inzwischen restlos verkauft, ebenso die bei PNC Financial und M&T Bank. Im Gegenzug stockte er bei der Bank of America erneut um neun Prozent auf.

Bei Barrick Gold ist Buffett nun ebenfalls komplett ausgestiegen, nachdem er im Vorquartal bereits fast die Hälfte seiner Position glattgestellt hatte.

Bei seinen erst im Vorquartal eingegangenen Pharmabeteiligungen selektierte er stärker. Pfizer als kleinste Position flog wieder aus dem Depot, während Merck & Co. um 28, bei AbbVie um 20 und bei Bristol-Myers Squibb um 11 Prozent ausgebaut wurden.

Seine immer noch überschaubare Position bei T-Mobile US, der US-Tochter der Deutschen Telekom, verdoppelte Buffett, während er bei Wettbewerber Verizon großvolumig zukaufte und seinen Bestand um mehr als 150 Prozent aufstockte.

Beim Öl-Multi Chevron kaufte er ebenfalls zu und zwar um knapp zehn Prozent und beim Einzelhandelsgiganten Kroger pumpte er sein Aktienpaket um ein weiteres Drittel auf.

Top Positionen zum Ende des 4. Quartals 2020

Am 31. Dezember 2020 hatte Buffett 47 Aktienwerte im Depot. Der Gesamtwert beläuft sich auf 270 Milliarden Dollar, nachdem er Ende September noch bei 229 Milliarden gelegen hatte.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Dabei steht Buffetts Aktienportfolio allerdings lediglich für etwa 40 Prozent der Vermögenswerte von Berkshire Hathaway. Hinzu kommen sein Cash-Berg von fast 150 Milliarden Dollar und die vielen nicht börsennotierten Tochterunternehmen, die ebenfalls rund 40 Prozent von Berkshires Gesamtvermögen ausmachen. Und ein paar Anleihen hat Buffett ebenfalls im Depot sowie einige ausländische Aktienbeteiligungen, die nicht in seinen 13F-Formularen auftauchen.

An der Reihenfolge seiner ersten fünf Positionen hat sich erneut nichts geändert. Auf den sechsten Rang hat sich nun Verizon vorgeschoben, so dass Moody’s, U.S. Bancorp und DaVita jeweils einen Rang abrutschten. Charter Communications und Wells Fargo fielen aus der Top 10 heraus, während sich Chevron als neue Nummer zehn etablieren konnte.

Buffetts Portfolio ist sehr fokussiert, denn seine fünf größten Positionen Apple, Bank of America, Coca Cola, American Express und Kraft Heinz bringen mit 74 Prozent knapp drei Viertel auf die Waage. Zuletzt waren es sogar noch 78 Prozent gewesen, aber der Teilverkauf bei Apple senkte die Quote entsprechend.

Früher dominierten die Finanzwerte in Buffetts Portfolio. Hier legte er schon früh einen Schwerpunkt auf die Versicherungsbranche. Dabei hält er heute ganze Versicherungskonzerne, wie den Auto-Direktversicherer Geico oder den Rückversicherer General Re (der heute Berkshire Hathaway Re heißt) und einige Erstversicherer. Und Buffetts Vorliebe für Versicherungen kommt nicht von ungefähr. Einerseits lassen sich Chancen und Risiken des Geschäfts gut kalkulieren und auf der anderen Seite bekam Buffett Zugriff auf den Float, sobald er die Kontrolle über eine Versicherung übernahm. Er konnte also die monatlich eingehenden Versicherungsprämien investieren, bevor sie irgendwann als Versicherungsleistungen ausgezahlt werden mussten, und erzielte so mit einem enormen Hebel außerordentliche Gewinne. Für Buffett stellt der Float einen zinslosen Kredit dar.

Neben Versicherungen hat Buffett auch eine Reihe von Banken im Portfolio, wo er zuletzt jedoch reduziert hatte, so dass der Anteil des Sektors "Financial Services" in seinem Portfolio "nur" noch 27 Prozent ausmacht. Führend ist inzwischen der Technologiesektor mit 46 Prozent Anteil, was vor allem an der Apple-Position liegt; es gehören aber auch VeriSign und Amazon dazu. Defensive Konsumwerte folgen mit 13 Prozent vor dem Gesundheitssektor mit 4,5 Prozent Anteil.

Nicht in seinem Depot aufgeführt sind seine "Japan-Wetten". Im Sommer hatte Buffett mehr als sechs Milliarden Dollar in fünf große Unternehmen investiert, in Itochu, Marubeni, Mitsubishi, Mitsui und Sumitomo. Und gerade erst hat der Nikkei ein neues 30-Jahreshoch erklommen und wieder die Marke von 30.000 Punkten überwinden können. Buffetts Japan-Engagement ist also von Erfolg gekrönt.

Doch die weiterhin mit großem Abstand dominierende Depotposition ist Apple. Nachdem Apples Depotanteil Ende 2019 bei knapp 30 Prozent gelegen hatte, war er trotz Buffetts mehrfacher Teilverkäufe auf 48 Prozent angewachsen. Selbst nach der jetzt erfolgten deutlicheren Reduzierung steht Apple für 43,5 Prozent und sein Anteil an allen ausstehenden Aktien des iPhone-Konzerns sank um 0,27 auf 5,28 Prozent. Damit ist Buffett weiterhin hinter Vanguard und Blackrock dessen größter Aktionär.

Im Fokus: Apple

Apple ist Buffetts mit Abstand größte Position und stand mit rund 118 Milliarden Dollar Gewicht Ende des vierten Quartals für knapp 44 Prozent von Buffetts Investmentdepot. Trotz des erneuten Teilverkaufs ist der Wert der Position im 2020er Schlussquartal damit um weitere neun Milliarden Dollar angewachsen.

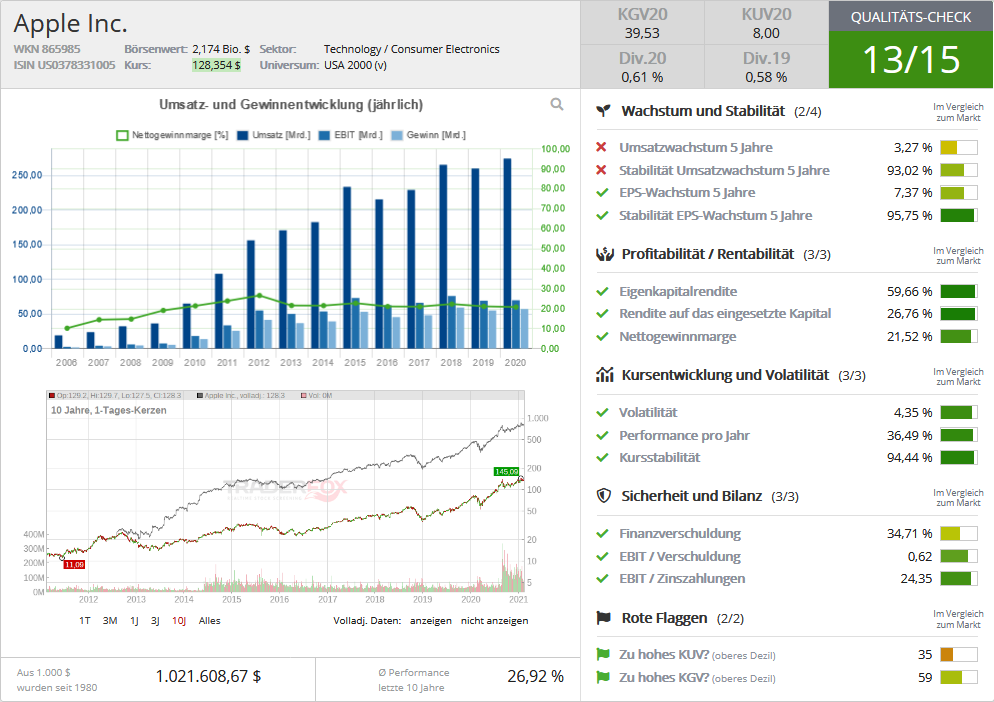

Quelle: Qualitäts-Check TraderFox

Apple war das erste Unternehmen mit einer Börsenkapitalisierung von mehr als einer Billion Dollar und kürzlich war man ebenfalls erster beim Rennen um die zwei Billionen Dollar-Marke. Zudem gelang es Apple als erstem Unternehmen ein Quartalsumsatz von mehr als 100 Milliarden Dollar. Der im letzten Jahr durchgeführte Aktiensplit tat der Aktie gut, auch wenn ihr Gewicht im Dow Jones-Index nun deutlich geringer ist und die Nachfrage der großen Indexfonds dem entsprechend geringer ausfällt. Und, nicht zu vernachlässigen, vor wenigen Tagen erst konnte Apple sensationelle Zahlen für das abgelaufene Geschäftsjahr vermelden, die alle Erwartungen meilenweit übertroffen haben.

Was also treibt Warren Buffett dazu, Aktien dieses Erfolgsunternehmens zu verkaufen?

1. Das Allzeithoch

Im 4. Quartal erklomm die Apple-Aktie ein neues Allzeithoch und viele Anleger meinen, dann wäre ein guter Zeitpunkt zum Verkauf, da "an Gewinnmitnahmen noch nie jemand gestorben sei". Die Erfahrung und die Statistik zeigen jedoch, dass nach einem Allzeithoch meistens ein weiteres folgt und wer auf einen Langfristchart schaut, wie den von Apple, sieht, erkennt dies auch schnell.

Es spricht also wenig dafür, dass sich Buffett hiervon leiten ließ bei seiner Entscheidung, Apple-Aktien zu verkaufen. Und ebenso dagegen spricht, dass Buffett nie auf den Kurs einer Aktie blickt, sondern sich vor allem auf ihren Wert konzentriert. Er meint, man solle sich lieber aufs Spielfeld konzentrieren und nicht auf die Anzeigentafel.

2. Die Kartellverfahren

Apple hat ein geschlossenes Ökosystem und verlangt in seinem App-Store bis zu 30 Prozent Umsatzbeteiligung. EPIC Games hatte daraufhin sein Blockbusterspiel Fortnite mit einer eigenen Bezahloption ausgestattet und Apple reagierte mit dem Ausschluss aus dem Apple Store wegen Verstoßes gegen seine App-Regeln. Seitdem klagt Epic gegen Apple und hat inzwischen eine Reihe namhafter Konzerne an seiner Seite, wie Microsoft.

Und auch die US-Behörden nehmen Apple aufs Korn. Genauer gesagt Google, die führende Suchmaschine. Diese soll ihre Dominanz nutzen, um eigene Angebote bei den Suchergebnissen besser zu platzieren und so die zahlende Kundschaft benachteiligen.

Was das mit Apple zu tun hat? Die Google-Mutter Alphabet und Apple haben seit vielen Jahren eine Vertragsbeziehung, nach der Google die Standardsuche auf allen Applegeräten ist. Dafür zahlt Google jährlich einen zweistelligen Milliardenbetrag an Apple. Diese Partnerschaft ist für beide Seiten äußerst lukrativ. So generiert Google über Safari, den Apple-Browser auf Iphones, iPads und MacBooks, in den USA 36 Prozent aller Suchanfragen. Alle Apple-Geräte zusammen haben in 2019 beinahe die Hälfte aller Suchanfragen in den USA ausgemacht.

Das ist für Apple eine gewaltige Einnahmequelle und für Google der Garant für seine Dominanz bei den Suchmaschinen und damit die hieraus entstehenden Einnahmen. An Google führt also kein Weg vorbei und genau das möchte das US-Justizministerium ändern.

Trotz dieses Gegenwinds dürften die Klagen gegen Apple kaum Buffetts Beweggrund für seine Verkäufe sein. Bis die Klagen zu einem Ende geführt sind, werden noch viele Jahre vergehen und Apple könnte sie mit einer Änderung seines Verhaltens dann schnell ins Leere laufen lassen. Microsoft ist auf diese Art in den 1990er Jahren seiner gerichtlich beschlossenen Zwangsaufspaltung genau so entgangen und Apple ist kaum weniger kreativ.

Des Weiteren ist Apples Ökosystem sein stärkster Burggraben. Also der Grund, weshalb die Einnahmen so stetig sprudeln und kaum ein Wettbewerber an Apples Dominanz kratzen kann. Und genau deshalb hat Buffett ja überhaupt erst Apple-Aktien gekauft. Nicht, weil er ein Fan des Iphones oder der Apple Watch ist, sondern weil er Apple als defensiven Konsumwert einstuft.

3. Die hohe Bewertung

Apple ist nach vielen Maßstäben teuer bewertet. Mit einem 2021er KGV um die 30 ist die Aktie wie ein Wachstumsunternehmen bepreist, aber das Wachstum flacht sich stetig weiter ab. Und auch die Iphone-Verkaufszahlen dürften weiterhin eher stagnieren. "Viel zu teuer" lautet daher ein häufig geäußertes Urteil und die Bewertung ist absolut gesehen wirklich hoch und im historischen Vergleich auch für Apple-Verhältnisse.

Doch das Bewertungsargument zieht auch nicht. Buffett und Charlie Munger weisen immer wieder darauf hin, dass der Vorteil von Quality Investments gerade darin liegt, sich um die Bewertung keine oder kaum Gedanken machen zu müssen. Außer beim Kauf, da sollte man möglichst wenig bezahlen. Anschließend bleibt man so lange an Bord, wie die guten Qualitäten des Unternehmens anhalten, vor allem seine starke Marktstellung.

"Wir kaufen großartige Unternehmen, weil man relativ leicht herausfinden kann, was wahrscheinlich passieren wird. Aber nicht, wann. Wir wollen uns nicht zu sehr auf das Wann konzentrieren, wir konzentrieren und auf das Was. Denn wenn wir mit dem Was richtig liegen, müssen wir uns über das Wann nicht allzu viele Sorgen machen."

(Warren Buffett)

Dieser Investmentansatz ist ebenso genial wie einfach. Solange die Qualität stimmt, der Burggraben unüberwindlich bleibt, die Umsätze und Cashflows weiter steigen, muss man auf vorübergehende Überbewertungen der Aktie nicht reagieren. Man kann auch länger anhaltende Seitwärts- oder Korrekturphasen aussitzen, weil sich der Wert je Aktie auch in diesen Phasen weiter erhöht. Und der Kurs irgendwann seine Aufwärtsbewegung wieder aufnimmt.

Würde man stattdessen versuchen, teuer zu verkaufen und billiger wieder einzusteigen, würde man nichts anderes als Markettiming versuchen. Ein Spiel, das nachweislich meistens in die Hose geht und nicht selten schauen Anleger ihren besten Aktien hinterher, nachdem sie vermeintlich zu teuer waren und sie Gewinne mitgenommen haben. Und dann der erhoffte Kursrücksetzer zum Wiedereinstieg ausbliebt.

Apple, und auch andere Aktien, scheinen unaufhörlich zu steigen. So sieht es jedenfalls aus, wenn man auf den Langfristchart blickt. Doch beim genaueren Hinsehen entdeckt man viel starke Korrekturen und auch längere Phasen, in denen der Kurs seitwärts gelaufen ist. Trotzdem wurde aus dem Pleitekandidaten aus Mitte der 1990er Jahre bis heute der wertvollste Konzern der Welt. Sich von Apples Aktien zu trennen, um vielleicht irgendwann günstiger wieder einsteigen zu können, war in den letzten 25 Jahren eigentlich immer eine dumme Entscheidung. Wer stattdessen als klassischer Buy-and-hold-Anleger alle Kurskapriolen ausgesessen hat, sitzt inzwischen auf enormen Kursgewinnen. Wie Buffett. Auch wenn der erst seit wenigen Jahren Bord ist.

4. Positionstrimming

Dennoch steht als Fakt fest, dass Buffett immer wieder Apple-Aktien verkauft. Jedoch in homöopathischen Dosen, immer nur einige wenige Prozentpunkte.

Tatsache ist, dass der Apple-Kurs in den letzten beiden Jahren um jeweils rund 70 Prozent gestiegen ist und damit deutlich stärker als der Durchschnitt. Und dem entsprechend nahm das Gewicht in Buffetts Depot immer weiter zu. Immer wieder kratzt die Apple-Position an der 50-Prozent-Marke und Buffett nimmt dann Teilverkäufe vor.

Gleichzeitig sinkt sein Anteil an Apple kaum ab, er liegt konstant über fünf Prozent. Das ist auf die massiven Aktienrückkäufe von Apple zurückzuführen, wodurch Buffetts Anteil immer wieder ansteigt, obwohl er selbst keine weiteren Aktien zukauft.

In der dominanten Apple-Position liegt einerseits eine große Chance, weil das Unternehmen so gut läuft und absehbar weiter laufen wird. Andererseits stellt das hohe Gewicht von 50 Prozent auch ein Risiko dar.

Buffett hatte mal gesagt, am liebsten würde er Apple ganz besitzen. Dass er dennoch immer mal wieder Aktien verkauft, dürfte eher daran liegen, dass die Dominanz von Apple in seinem Depot den vielen anderen Unternehmen die Chance nimmt, zu glänzen. So kaufte Buffett für eine Milliarden Dollar Amazon-Aktien und die liegen seitdem um 80 Prozent im Plus. Aber das hat angesichts des Apple-Gewichts von 118 Milliarden Dollar kaum einen Einfluss aufs Depot. Oder seine seit Jahren herausragend laufenden Positionen Mastercard oder Visa. Und selbst Schwergewichte wie BSNF (Burlington Northern Santa Fe) oder die einst für 37 Milliarden Dollar übernommene Precision Castparts verblassen gegen Apples Gewicht.

Buffetts Verkäufe von Apple-Aktien sind also keine Abkehr von Apple, sondern ein bloßen Trimmen der Position. Alle anderen ins Feld geführten Gründe sind beim genaueren Hinsehen nicht stichhaltig.

Und angesichts der guten Marktstellung und der hervorragenden Aussichten von Apple dürfte sich Buffetts Festhalten an Apple auch für Berkshire Hathaway weiter auszahlen. Deren Aktie hat übrigens mit 370.000 Dollar selbst auch ein neues Allzeithoch erzielt. Rekordniveau!