Rückversicherer profitieren von steigenden Prämieneinnahmen und kräftigen Preiserhöhuingen - Münchener Rück brodelt am 52-Wochenhoch und bringt sich für die Trendfortsetzung in Stellung! (Korr)

Liebe Trader,

In unserem gestern veröffentlichten Artikel hat sich ein Fehler eingeschlichen. Anbei die korrigierte Fassung.

Werte aus dem Rückversicherungs-Segment gehören aktuell trotz der erheblich gestiegenen Risiken durch Großschäden in Zusammenhang mit Überschwemmungen, Wirbelstürmen und Unwettern zu den Top-Bullen auf dem Parkett. Der gesamte Sektor profitiert übergeordnet von steigenden Prämieneinnahmen und der Aussicht auf kräftige Preiserhöhungen vor allem in den Bereichen Schaden- und Unfall. Damit bieten sich für Schwergewichte wie die Münchener Rück auch mittelfristig exzellente Wachstumsaussichten. Der nach Pröämieneinnahmen weltweit führende Rückversicherer ist in allen Kernsegmenten stark positioniert und sollte damit überdurchschnittlich stark von anziehenden Prämieneinnahmen und steigenden Preisen profitieren. Die Münchener Rück passt damit perfekt in das Gesamtkonzept von "The Big Call", mit dem wir aussichtsreiche Langfrist-Storys gehebelt auf ihrem Weg auf neue Allzeithochs begleiten wollen.

Rekordschadensbelastungen sorgn für steigende Prämieneinnahmen und höhere Preise!

Überschwemmungen, Sturmschäden und Hurricanes und andere Großschadensereignisse sorgten in den vergangenen Jahren für milliardenschwere Schadensbelastungen, was bei vielen Rückversicherern für deutliche Bremsspuren beim Konzernergebnis gesorgt hatte, Zwar hat sich die Großschadensbelastung nach dem Rekordschadens-Jahr 2021 (320 Mrd. USD) in 2021 auf 270 Mrd. USD reduziert. Im Zuge der Auswirkungen des Klimawandels rechnen viele Experten in den kommenden Jahren mit einem deutlichen Anstieg von Großschadensereignissen. Angesichts der wachsenden Risiken steigt auch die Nachfrage nach Rückversicherungs-Deckung für mögliche Schäden, was gerade im Bereichen wie Wohngebäude-, Unfall oder Elementarschäden für deutlich steigende Prämienvolumina sorgen dürfte. Angesichts der deutlich gestiegenen Risiken dürften gleichzeitig auch die Preise im Rückversicherungs-Sektor in den kommenden Jahren weiter kräftig steigen, wobei viele Schwergewichte im Zuge der zu Jahresbeginn anstehenden Vertragserneuerungen bereits vorab Preisanpassungen von teilweise deutlich mehr als 10% in Aussicht gestellt hatten.

Münchener Rück überzeugt trotz schwierigem Marktumfeld mit starken Ergebnissen!

Zuletzt konnte die Münchener Rück in Q3 trotz milliardenschwerer Belastungen in Zusammenhang mit den Großschäden des Hurricanes "Ian" (Nettoschadensbelastung 1,6 Mrd. Euro) und Einmalbelastungen in Zusammenhang mit dem Russland/Ukraine-Konflikt mit einem unerwartet deutlichen Anstieg beim Nettogewinn von 365 auf 527 Mio. Euro überrascht. Maßgeblichen Anteil hatte dabei der deutliche Anstieg bei den Bruttoprämieneinnahmen, die im Vorjahresvergleich um 17,6% auf 18,228 Mrd. Euro zugelegt hatten. Im Anschluss bestätigte man die Jahresprognose und erwartet einen Nettogewinn von 3,3 Mrd. Euro (Vorjahr: 2,92 Mrd. Euro).

Münchener Rück sieht sich mittelfristig weiter auf Wachstumskurs!

Trotz des nach wie vor herausfordernden herausfordernden Marktumfelds und steigender Risiken in Zusammenhang mit den Auswirkungen des Klimawandels sieht sich die Münchener Rück mittelfristig weiter auf Wachstumskurs. So hatte CFO Christoph Jurecka Ende 2022 im Rahmen einer Investorenveranstaltung optimistisch gezeigt, dass die Münchener Rück ihren Wachstumskurs auch in 2024 dank der starken Aussichten im operativen Kerngeschäft weiter fortsetzen wird. In diesem Zusammenhang verwies der CFO auf die weiter deutlich steigenden Rückversicherungspreise, wobei die Münchener Rück nach Aussage des Finanzvorstands ein sehr ordentliches Wachstum vorzuweisen hat. Entsprechend sieht Jurecka die Münchener Rück auf Kurs, das Gewinnziel von 4 Mrd. Euro beim Nettoergebnis in 2023 trotz der insgesamt herausfordernenden Rahmenbedingungen sicher erreichen zu können. Neben den positiven Effekten in Zusammenhang mit steigenden Prämieneinnahmen und deutlichen Preiserhöhungen dürfte die Münchener Rück dabei auch von einem deutlich verbesserten Kapitalanlageergebnis profitieren können. Denn dank der hohen Überschuss-Liquidität dürften auch die Zinserträge dank der weiteren Straffung der Geldpolitik durch die EZB und die US-Notenbank FED deutlich anziehen.

Entsprechend rechnet der Analystenkonsens für 2023 mit einem deutlichen EPS-Anstieg auf 29,80 Euro, während für 2022 ein EPS von 23,66 Euro erwartet wird. Damit weist die Münchener Rück auf Basis der Schätzungen für 2023 ein KGV von 10,7 auf., was auch im Branchenvergleich moderat erscheint.

Auch aus technischer Sicht macht die Münchener Rück einen vielversprechenden Eindruck. Die Aktie des weltweit führenden Rückversicherers konsolidiert stabil am 52-Wochenhoch. Bei einem Breakout aus der engen mehrwöchigen Seitwärtsrange bietet es sich an, hier prozyklisch mit einem Call-Optionsschein auf die Fortsetzung der übergeordneten Aufwärtsbewegung zu spielen.

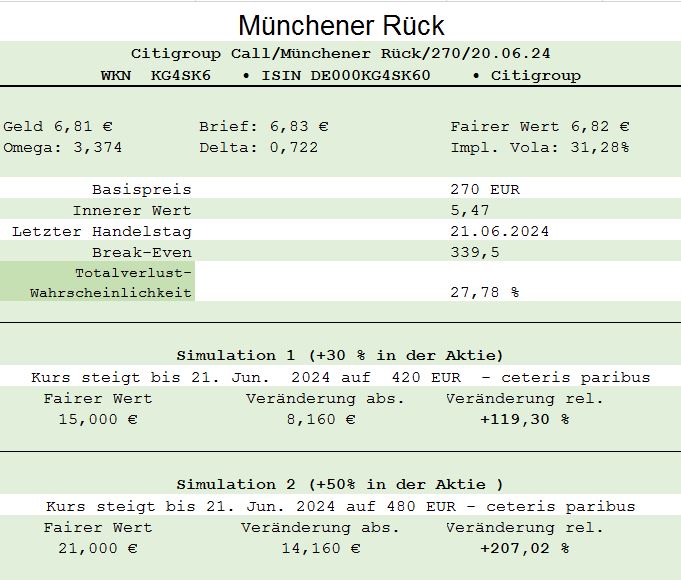

Als defensive Variante bietet sich hier ein Call-Optionsschein der Citigroup (KG4SK6) mit einer Laufzeit bis 20.06.2024 und einem Basispreis von 270 Euro an, der aktuell einen theoretischen Hebel von 4,67 bzw. ein Omega von 3,37 aufweist. Die Totalverlustwahrscheinlichkeit liegt hier (ceteris paribus) bei 27,78%. Legt der Basispreis bis zum Laufzeitende um 30%, läge das theoretische Gewinnpotential bei diesem Call-Optionsschein bei 119,30% Bei einem Anstieg des Basiswerts um 50% würde der Optionsschein zum Laufzeitende (ceteris paribus) um 207,02% zulegen.

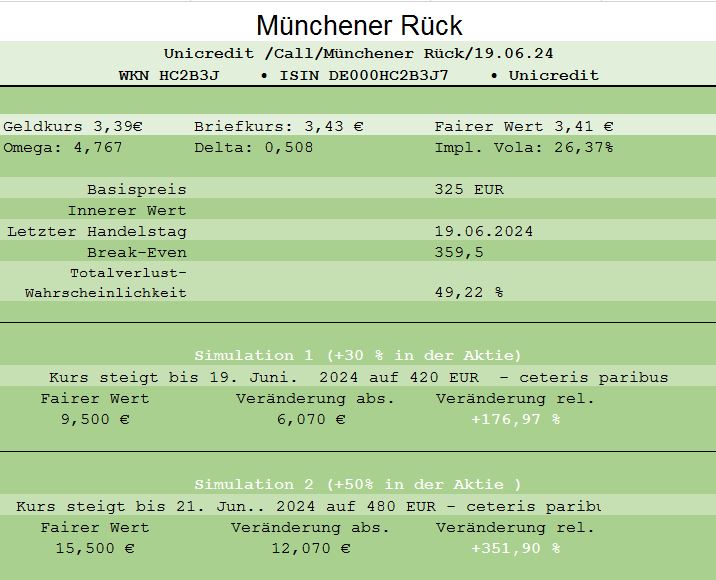

Als spekulative Alternative bietet sich ein Optionsschein der Unicredit (

HC2B3J) mit einer Laufzeit bis 19.06.2024 und einem Basispreis von 325 Euro an. Dieses Derivat ist mit einem theoretischen Hebel von 9,388 bzw. einem Omega von 4,767 deutlich aggressiver gepreist. Entsprechend liegt die Wahrscheinlichkeit, dass der Optionsschein zum Laufzeitende wertlos verfällt (ceteris paribus) mit 49,22% deutlich höher, als bei der konservativen Variante. Bei einem Kursanstieg des Basiswertes um 30% (ceteris paribus) liegt das theoretische Gewinnpotential bei +176,97%. Bei einem Anstieg des Basiswerts um 50% würde der Optionsschein zum Laufzeitende (ceteris paribus) um 351,90% zulegen.

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!