Sind Sie auf der Suche nach stressfreien Buy&Hold-Investments? Britische REITs wären eine gute Alternative!

Liebe Leser,

das Jahr 2021 hat eine Trendwende für viele Sektoren eingeleitet. Die Panik und die Verunsicherung der früheren Pandemietagen sind gewichen und so spricht man immer öfter über die angelaufene Re-Opening und die globale wirtschaftliche Erholung. Immer mehr Menschen besuchen öffentliche Veranstaltungen, kehren zur gewohnten Office-Arbeit zurück und gehen in ganz normale Shoppingcenter und Geschäfte, um einzukaufen. Gas Geschäft mit Flächen-Vermietung erholt sich schnell und so sehen wir auch, wie die globale Immobilien-REIT-Industrie zum dynamischen Rebound auf neue Hochs ansetzt. Die Stock erholen sich nach der Pandemie-bedingten Korrekturbewegung schnell und bieten daher eine sehr spannende Entry-Chance, die man als Trader und Investor unbedingt im Hinterkopf haben sollte.

Grund dafür ist die spezifische Art des sog. Real Estate Investment Trusts (REIT) selbst. Dies ist im Großen und Ganzen eine Sonderform einer Immobiliengesellschaft, die in Immobilien passiv investiert. Solche Unternehmen sind dazu verpflichtet, einen Großteil ihrer Gewinne an die Aktionäre weiterzugeben und so locken diese Stocks zusätzlich mit ansehnlichen Dividenden, was viele langfristig orientierte Anleger sicherlich interessieren dürfte.

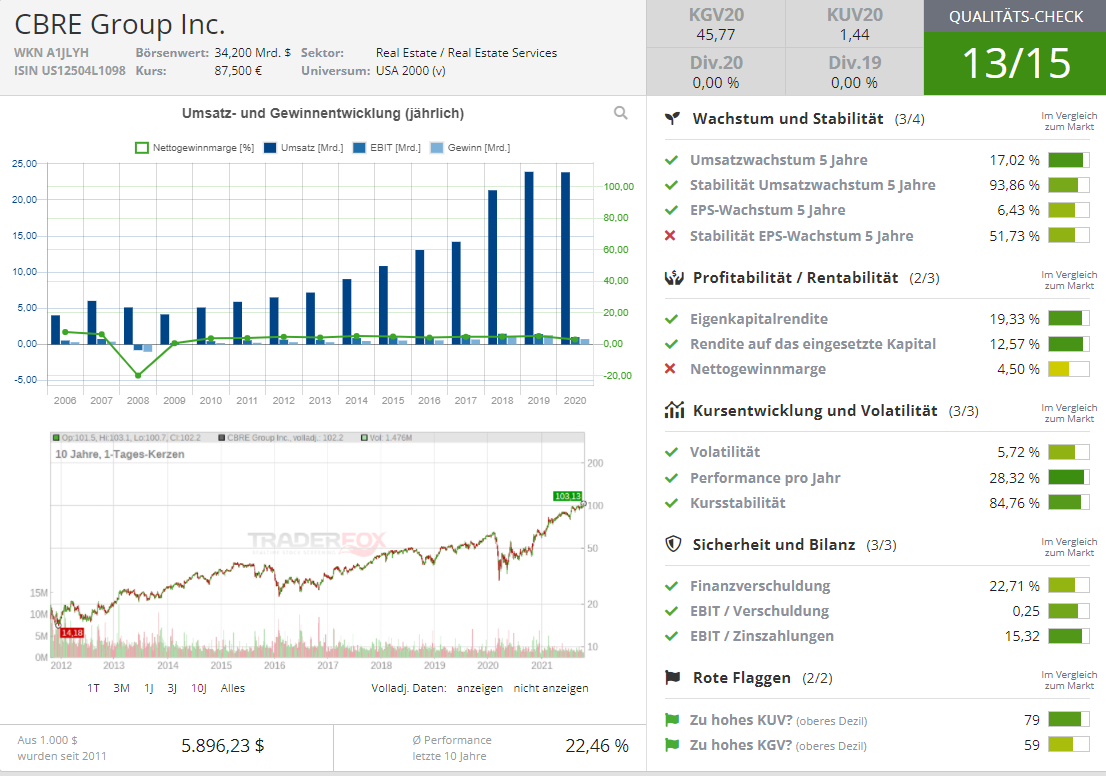

Beispielhaft für die Stärke des Globalen Immobilientrends ist wohl die Performance der CBRE Group Aktie, die sich nach dem Pandemie-Jahr 2020 schnell erholte und nun immer weiter Richtung Norden zieht. Das Unternehmen ist ja eines der weltweit führenden Immobilienunternehmen und ist neben den USA auch in Europa und Asien präsent, wobei das Portfolio durch gezielte Übernahmen vor allem bei Gewerbeimmobilien gezielt ausgebaut wird. Vervollständigt wird das Geschäft durch den Bereich Service- und Immobilienmanagement, wo sich konstante wiederkehrende Einnahmen bei vergleichsweise hohen Margen erzielen lassen.

Das Geheimnis dieses Erfolges liegt in der starken Diversifizierung des Geschäftportfolios. Zumal der gewerbliche Immobilienmarkt erhebliche Möglichkeiten zur Diversifizierung über Anlagetyp, Geschäftsbereiche, Kundentyp und Geografie bietet. Der Konzern hat sich darauf fokussiert in Sektoren mit günstigen langfristigen Wachstumsprofilen zu investieren und so fiel das 20%ige Wachstum im vergangenen 2. Quartal wirklich stark aus. Das bereinigte EBITDA wuchs gegenüber dem zweiten Quartal 2019 bspw. mit einer durchschnittlichen Rate von mehr als 20 % und verzeichnete ein starkes Wachstum in allen drei Geschäftssegmenten, wobei jedes Segment in diesem Zeitraum eine signifikante Margenausweitung verzeichnete. Und damit kehrt das Unternehmen nicht nur zur alten Umsatzstärke zurück, sondern wird demnächst dank der durchgeführten Geschäftsoptimierung in der Lage sein, auch deutlich bessere Gewinne zu realisieren.

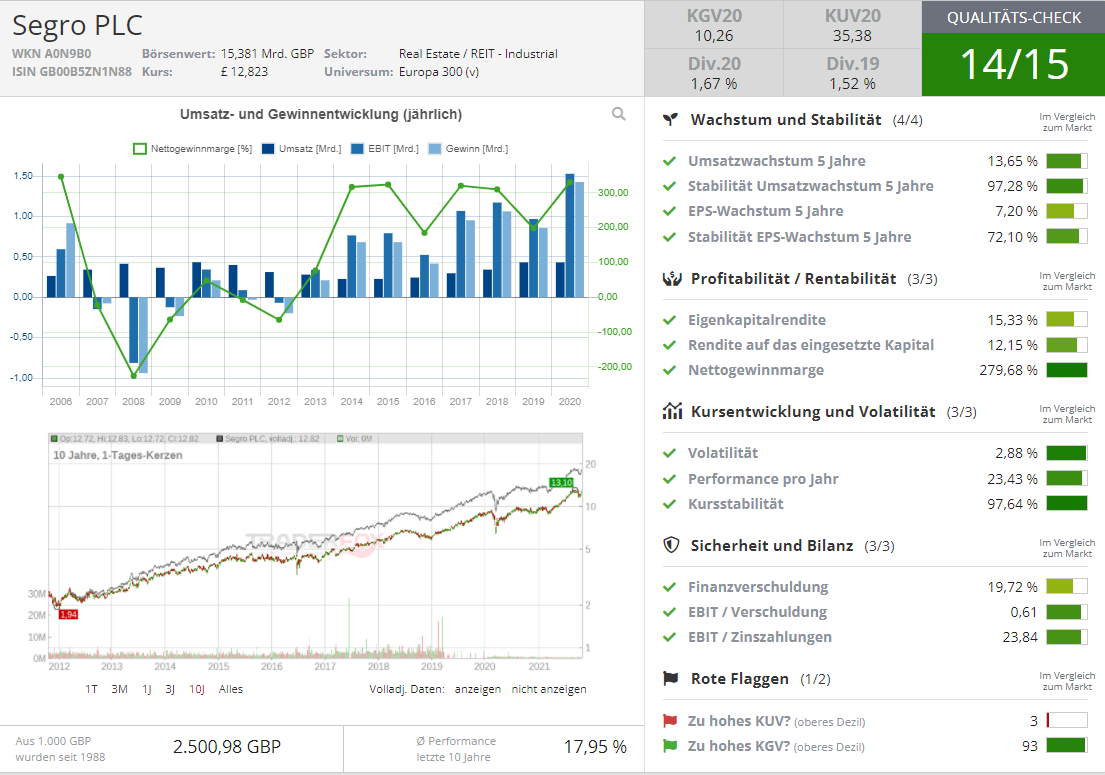

Sollte man sich jedoch nach einer günstigeren und KGV-technisch besseren europäischen Anlagevariante befinden, so käme man am britischen Konzern SEGRO PLC nicht vorbei, zumal seine Aktie sich nun kurz vor dem Breakout auf ein neues Jahreshoch befindet. Der letzte positive Impuls kam hier gestern mit dem Trading-Update für den Zeitraum zwischen dem 1. Juli und dem 19. Oktober. Neben den steigenden Mieteinnahmen verringerte sich zugleich die Leerstandsquote 4,3 % auf 3,2 %, was auf die angelaufene Repenning zurückzuführen ist. Neben der profitableren Geschäftsoptimierung will der Konzern auch sein Mitportfolio weiter ausbauen, was die Annahme über das kontinuierliche Wachstum weiter untermauert.

Der Konzern ist eine Immobiliengesellschaft mit Fokus auf Industriegebäude, Logistik- und Rechenzentren in Gewerbe- und Industriegebieten in Grossbritannien und Europa, die in unmittelbarer Nähe zu wichtigen Verkehrsknotenpunkten wie Autobahnen, Häfen oder Flughäfen platziert sind. Dies dürfte gerade im Fall von Rechenzentren eine wichtige rolle speilen, da die gesamte Welt, aber auch die UK immer mehr digitalisiert werden. Die Aktivitäten von SEGRO umfassen das Projektmanagement von der Planung über die Konstruktion bis hin zu Marketing und Verwaltung der Gebäude wie auch das Immobilienmanagement bereits bestehender Gebäude.

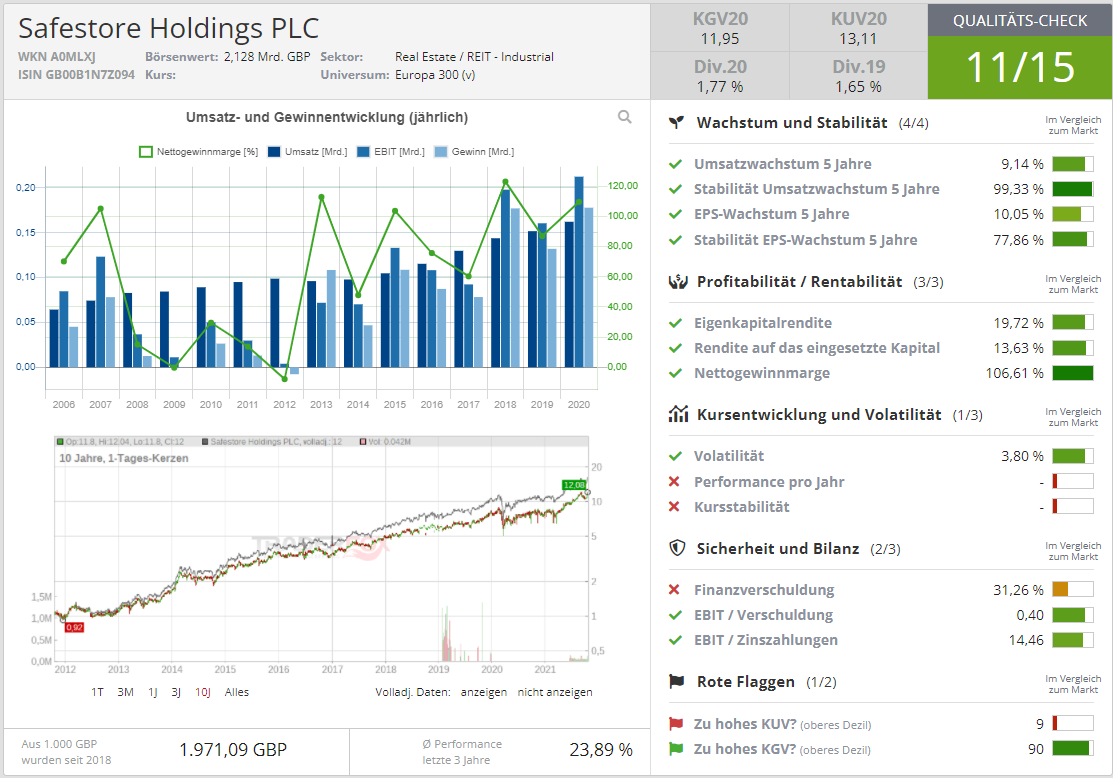

Die Nummer drei der trendstabilsten REITs ist heute die Aktie von Safestore PLC. Und hierbei handelt es sich um den größten Self-Storage-Konzern in UK. Insgesamt betreibt man derzeit 161 Stores in UK und Europa, wobei man die Präsenz in europäischen Großstädten wie Barcelona, Paris, Brüssel, Amsterdam etc. kontinuierlich aufbaut. Das Geschäftsmodell ist simpel. Bei den Self-Storage-Centren handelt es sich um Zwischenlager, die von Privatpersonen oder kleinen Unternehmen als Abstellplatz für einen relativ geringeren Mietpreis verwendet werden. Die Wahl von Großstädten ist hier nicht zufällig. Denn im Wesentlichen profitieren Unternehmen wie Safestore vom Mangel an verfügbaren günstigen Wohnungen in den Großstädten und ständig steigenden Mietpreisen. So sind die Menschen meisten dazu gezwungen, eine kleinere Wohnung zu mieten und sperrige Gegenstände, die man nicht aufgeben möchte, in der Hoffnung auf bessere Zeiten zwischenzulagern.

Der weitere Wachstumstreiber ist die moderne Mobilität der Arbeitskräfte. Die Menschen ziehen immer mehr in die Großstädte in der Hoffnung, einen neuen besseren Arbeitsplatz zu finden. Und während sich sie sich auf der Suche nach einem passenden Arbeitsort befinden, lagern sie ihr Hab und Gut in Self-Storage-Centren, die gut bewacht und gegen Unwetter etc. gut geschützt sind. Global betrachtet, ist es jedoch das für die Immobilien-Branche typische Bevölkerungswachstum und die zunehmende Urbanisierung in dicht besiedelten Europäischen Städten, die das Geschäft-Wachstum der Self-Storage-REITs weiter nachhaltig sichern dürften. Und so kann auch Safestore ihre Umsätze und Gewinne Jahr für Jahr steigern.

Abschließen lässt sich erwähnen, dass die britische REIT-Landschaft auch weitere spannende REIT-Investment alternativen wie Big Yellow PLC (Self-Storage-Konzern mit mehr als 100 Stores) bietet.

.png)

Viel Erfolg und bleiben Sie profitabel!

Verantwortlicher Redakteur Kulikov Leonid: Keine Eigenposition