So finde ich Aktien mit starken Up-Gaps: Diese drei Aktien sollte jetzt jeder Trader kennen!

Hallo Investoren, Hallo Trader

Bevor wir heute uns einige Unternehmen mit starken Up-Gaps ansehen, könnt ihr euch sogleich entscheiden, ob ihr den Artikel lieber lesen wollt, oder ob ihr ihn euch lieber auf You-Tube anseht.

Pivotal-News-Points sind bedeutsame Schlüsselnachrichten, die den Kursverlauf einer Aktie auf Wochen oder gar Monate hinweg stimulieren können. Meist wird ein solcher Schlüsselpunkt durch starke Unternehmenszahlen, neue Produkteinführungen oder einen Wechsel im Management ausgelöst. Die Aktie startet dann mit einem Up-Gap in den Handel und verzeichnet ein hohes Handelsvolumen. Bei starken Up-Gaps trauen sich viele Trader oftmals nicht einzusteigen, da sie glauben, womöglich einen Trade einzugehen der ein schlechtes CRV aufweist. Aber genau das Gegenteil ist der Fall. Bei einem Up-Gap zeigt uns der Chart genau, wo wir einsteigen sollten, und vor allem auch, wo wir unseren Trade beenden sollten, wenn die Aktie nicht durchzieht. Somit ist es durchaus sinnvoll, bei Up-Gaps ein wenig Mut für den Einstieg zu zeigen.

Und so gehe ich dabei vor!

Auf der Jagd nach neuen Up-Gaps nutze ich gern das TraderFoxTool "Paper". Um das Tool zu öffnen, gehe ich auf www.traderfox.de. Bei dem Tool handelt es sich um einen digitalen Kiosk, auf dem wir börsentäglich PDF-Dokumente zur Verfügung stellen, die alle wichtigen Infos zu einer Trading- und Anlagestrategie beinhalten.

Das Paper "Gap-Ups USA" findet ihr rechts oben. Es wird börsentäglich von uns aktualisiert. Ihr könnt das Paper auch bequem per E-mail beziehen. Um auf das Tool zugreifen zu können, benötigt ihr neben unserer Software das Morningstar Datenpaket. Infos dazu findet ihr unter folgendem Link: https://traderfox.de/aktuelles/neu-taegliche-trading-paper-im-pdf-format-10-bis-20-seiten-versand-um-8-00-uhr-per-email/id-914/

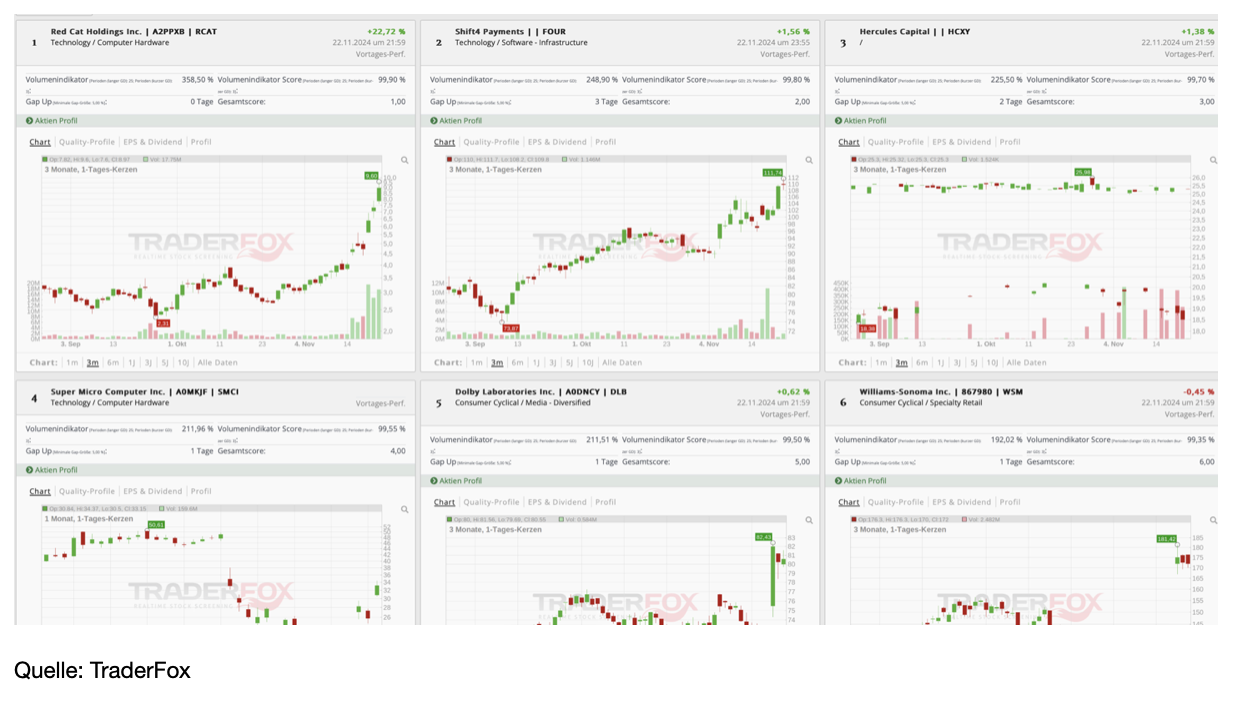

Öffne ich nun das Paper, dann erscheinen sogleich alle US-Aktien die in den letzten fünf Handelstagen ein Gap-Up von mindestens fünf Prozent vorweisen konnten. Im Moment finden sich mit 66 Aktien sehr viele Unternehmen in der Liste, was daran liegt, dass wir uns in einem äußerst bullischen Marktumfeld befinden. Dabei sieht man, dass viele Aktien nach Gap-Up´s wie verrückt durchziehen, so dass es als Trader tatsächlich aktuell oft schwer fällt, auf den Zug aufzuspringen. Die Aktien bei der Auswahl werden auf Grund des Kriteriums "Volumenindikator" sortiert. Das heißt, das Unternehmen mit dem höchsten Volumen befindet sich dabei ganz oben. Das ist aktuell Red Cat.

Das Unternehmen habe ich am 19. November zu einem Kurs von 4,50 USD als Unternehmen im Tenbagger-Favoriten Magazin als eine der zehn Aktien vorgestellt, die man aktuell unbedingt kennen muss. Nur eine Woche später steht der Kurs der Aktie bei 9,60 USD, was einer Performance von mehr als 100 % in kürzester Zeit entspricht. Das Unternehmen ist spekulativ und nach dem starken Anstieg sehe ich gerade kein gutes CRV. Allerdings gibt es andere Unternehmen, die aktuell spannend sind.

Wir werden uns heute zwei Unternehmen ansehen. Einmal Shift4Payemtns, das sich auf Platz 2 befindet und Williams Sonoma auf Platz 6. Am Schluss gehe ich noch auf einen perfekten Pivotal News Point einer Aktie ein, die wir im Tenbagger-Depot haben. Infos zu unserem Tenbagger-Depot findet ihr unter folgendem Link. https://aktien-mag.de.

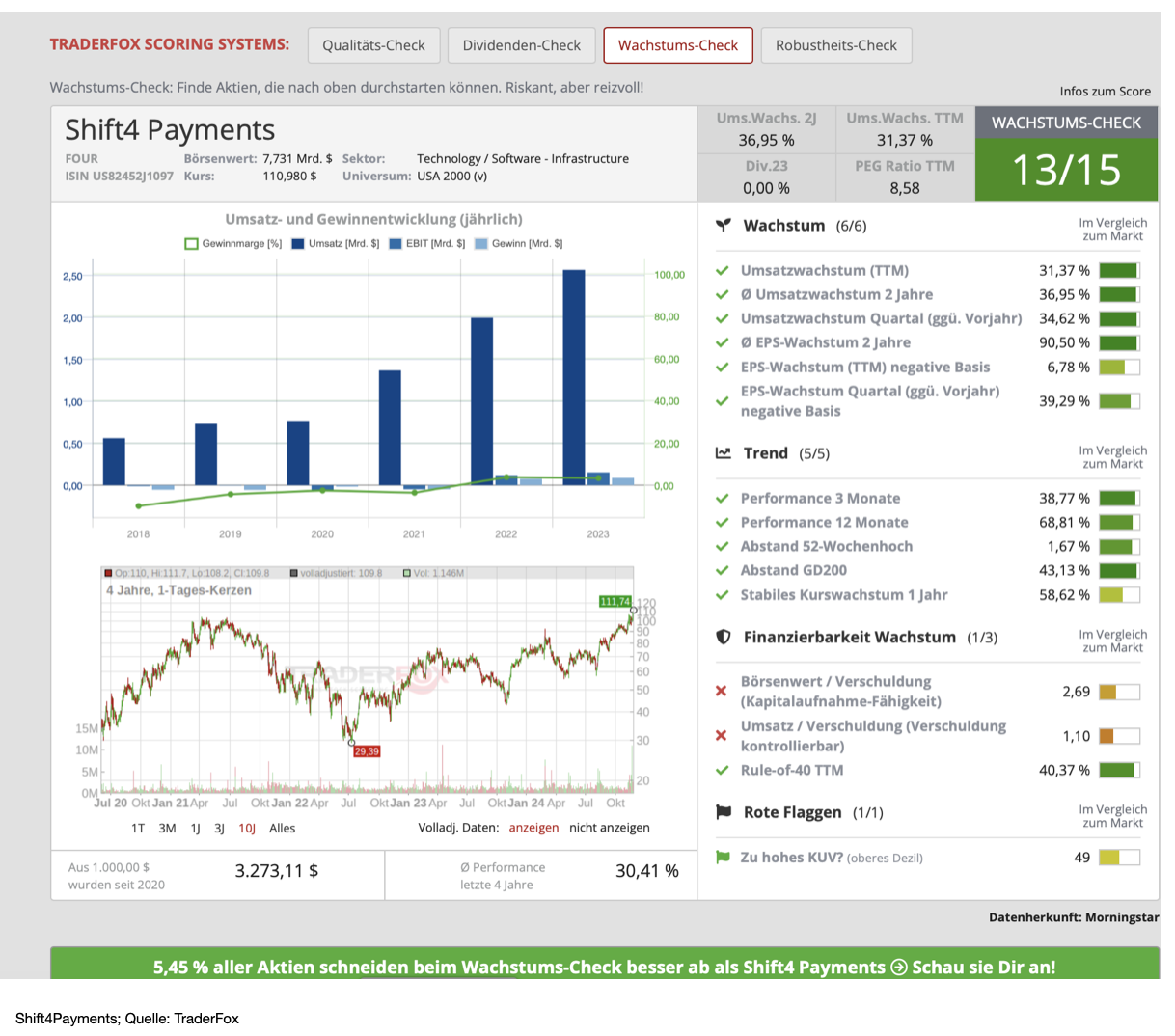

Shift4 Payments (FOUR / ISIN US82452J1097) gehört zu den führenden Anbietern im Bereich Payment-Processing-Lösungen, wobei man hier sowohl Hardware- als auch Software-Applikationen inklusive Point-of-Sale (POS)-Systeme für den Einzelhandel anbietet. Stark aufgestellt ist das Unternehmen vor allem im Bereich Payment-Processing-Lösungen für das Restaurant- und Gaststättengewerbe, wobei man hier mit der cloud-basierten SkyTab-Platfform der neuen Beta-Version seit dem Launch in 2023 mehr als 55.000 neue Systeme installiert hat. Auch im Segment Sports & Entertainment überraschte Shift4Payments zuletzt mit mehreren prominenten Neukundengewinnen, wobei das Basketball-Team Miami Heat, die Chicago Bears, und das Baseball-Major League-Team San Diego White Socks beim Ticket-Verkauf auf die Payment-Processing-Lösungen von Shift4-Payments zurückgreifen. Das Unternehmen mit einer Marktkapitalisierung von 7,7 Mrd. USD ging erst im Jahr 2020 an die Börse, wobei ich das Unternehmen zu einem Kurs von 60 USD ausführlich im Tenbagger-Depot vorgestellt hatte.

Wachstumsaussichten

Das Unternehmen hat in den vergangenen Jahren den Umsatz jedes Jahr deutlich steigern können: Waren es 2018 noch 560 Mio. USD, standen 2023 bereits 2,56 Mrd. USD in den Büchern. Im Jahr 2024 wird ein Umsatz von rund 3,45 Mrd. USD erwartet, endgültige Zahlen gibt es wohl im März. Das Unternehmen hat sich das Ziel gesetzt, bis Ende 2026 einen Umsatz von5,35 Mrd. USD zu erreichen.

Nach Jahren in der Verlustzone wird sich der Gewinn 2024 deutlich im grünen Bereich befinden. Der Gewinn pro Aktie dürfte auf 2,18 USD kommen, nach 1,45 USD im Jahr 2023. Das Wachstum wird vorangetrieben, indem man immer mehr Bereiche wie E-Commerce im Angebot hat und seinen Kundenstamm vergrößert. Neben den Branchen Sports & Entertainment sowie Gaming konnten bereits auch zahlreiche Vergnügungsparks als Kunden für bargeldloses Bezahlen gewonnen werden.

Neben den USA breitet sich das Unternehmen immer stärker in neuen Regionen wie Australien und Asien aus. Die wichtigsten Treiber des Marktes sind die weltweit steigende Nutzung von Smartphones mit Zahlungsverarbeitungslösungen und neue Anwendungen in diesem Bereich. Die Neigung der Verbraucher zu digitalen und mobilen Zahlungsmethoden nimmt weiter zu. Der Hauptgrund für die Einführung digitaler Zahlungen bei Einzelhändlern besteht laut Marktforschern darin, dass sie die Fähigkeit erhöhen, Kundendaten für effiziente Marketingzwecke zu sammeln und zu analysieren, was das Wachstum bei Shift4Payments weiter antreiben sollte. Nach dem Wachstums-Check von TraderFox bekommt die Aktie 13 von 15 Punkten, wobei die Aktie mit einem KUV von 2,2 immer noch attraktiv erscheint.

Pivotal News

Nun sehen wir uns an, was das Gap-Up von knapp 6 % am 18. November ausgelöst hat. Dies war die Nachricht, dass die Aktie ab dem 20. November in den S&P400 MidCap-Index aufgenommen wird. Durch die Aufnahme dürfte das Interesse der insitutionellen Anleger am Unternehmen weiter zunehmen. Mit einer Marktkapitalisierung von knapp 8 Mrd. USD ist das Unternehmen noch nicht wirklich riesig.

Schauen wir uns den Chart an, dann ist festzustellen, dass sich die Aktie in einer dreijährigen Seitwärtsphase befindet und letzte Woche nach oben ausbrach. Das Allzeithoch lag bei 110 USD. Die Zone zwischen 100 und 110 USD sollte nun als starke Unterstützung dienen.

Die Aktie ist sehr volatil, das sollte klar sein. Die Pivotal Price Line liegt bei 100 USD. Nachdem die Aktie am Tag der News schön anzog, konsolidierte sie zwei Tage, und der Ausbruch auf das Allzeithoch fand statt. Auf dem aktuellen Niveau finde ich die Aktie attraktiv. Dabei würde ich die Initial Price Line bei 97 USD als Risikobegrenzung nehmen. Somit ergibt sich ein Risiko, je nach Einstieg von gut 10 %.

Williams-Sonoma (WSM / US9699041011) ist einer der Big-Player im Bereich der Einrichtungshäuser in den USA und hat eine Marktkapitalisierung von 21 Mrd. USD. Das Unternehmen ist auf Wohnungs- und Küchenmöbel sowie Haushaltswaren spezialisierte und profitiert aktuell wie andere Schwergewichte aus dem Retail-Segment von erneut steigenden Konsumentenausgaben im stationären Filialgeschäft.

Außerdem konnte man die Margen dank Preiserhöhungen und Kostensenkungsmaßnahmen zuletzt weiter verbessern. Im Wesentlichen leidet man jedoch weiterhin unter den Folgen einer viel zu hohen Inflation, die weiterhin eine Negativ-Wirkung auf den Konsumtrend ausübt. Dem Unternehmen war es zuletzt gelungen, das Werbeangebot zu reduzieren, indem es sich auf die Innovation seiner eigenen Produkte konzentrierte, ein Vollpreisgeschäft betrieb und die Werbe- und Beschäftigungskosten deutlich effizienter verwaltete. Dank dieses strategischen Ansatzes konnte Williams-Sonoma seine Rentabilität im Vergleich zur Zeit vor der Pandemie fast verdoppeln.

Wachstumsaussichten

Wichtig zu verstehen ist, dass sich die gesamte Retailbranche aktuell in einem zukunftsträchtigen Wandel befindet. Einerseits ist eine Marktbereinigung im Gange, denn die hohen Zinsen der vergangenen Jahre haben es für defizitäre Unternehmen teurer gemacht, Finanzierungen zu erhalten, sodass sie nach und nach ihr Geschäft aufgeben. Gleichzeitig positioniert sich Williams-Sonoma mit sehr vielversprechenden Digitalisierungsinitiativen, die den modernen Möbelverkauf deutlich effektiver, aber auch effizienter gestalten. In Kombination mit zukünftigen Zinssenkungen und einer kommenden Wirtschaftserholung dürfte das Möbelanbietern wie Williams-Sonoma eine deutlich höhere Nachfrage bei steigender Marge bescheren.

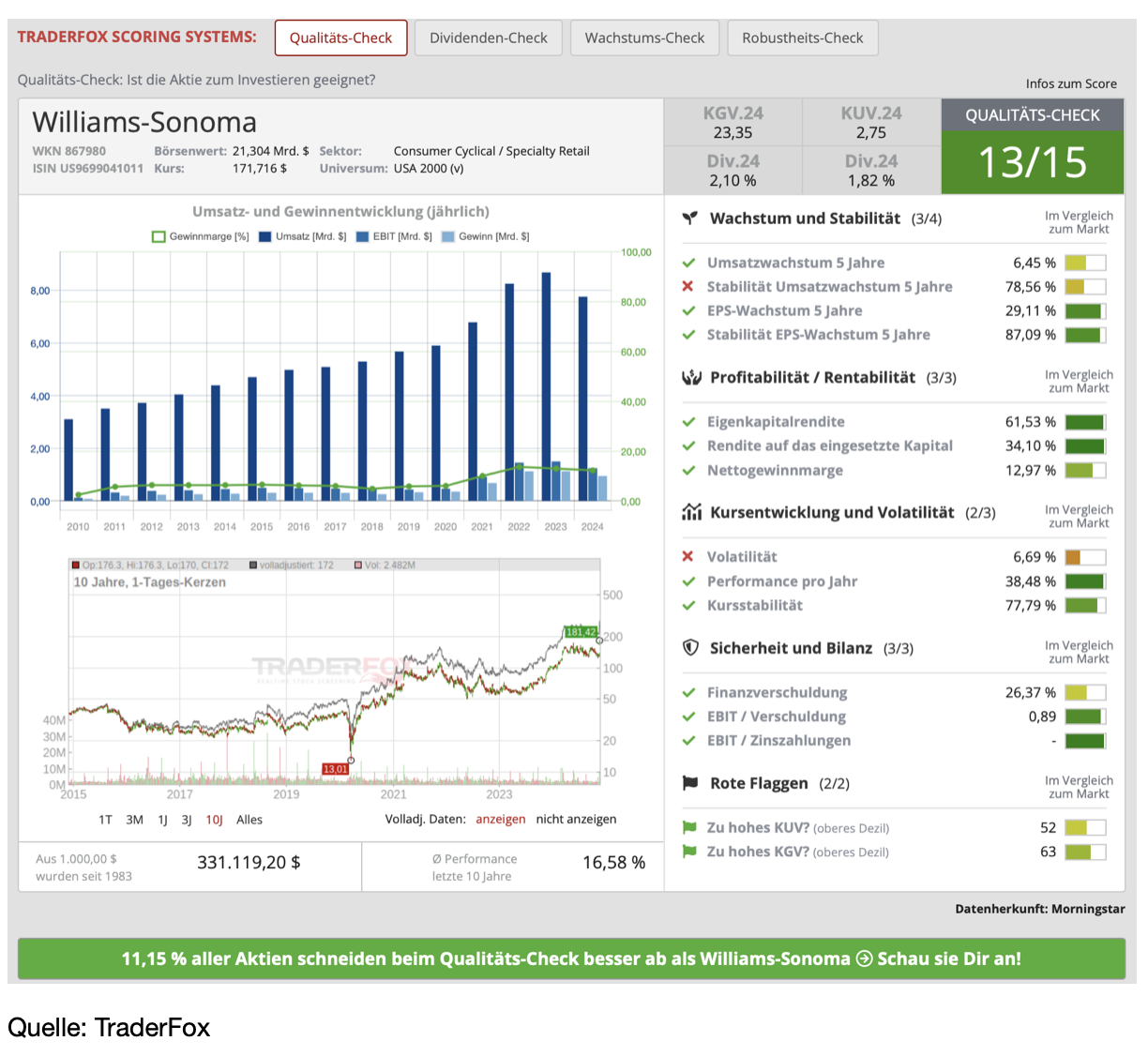

Da das Unternehmen über eine der stärksten Bilanzen in der Branche verfügt, dürfte es auch von der Marktkonsolidierung in Zukunft profitieren. Williams-Sonoma hat aktuell 827 Mio. USD auf der hohen Kante, wobei der operative Cashflows bei 246 Mio. USD liegt. Darüber hinaus gibt es keine langfristigen Schulden, obwohl es Leasingverbindlichkeiten gibt. Daneben ist das Unternehmen sehr aktionärsfreundlich. Im letzten Quartal konnte das Unternehmen Aktien im Wert von 533 Mio. USD zurückkaufen und hebt regelmäßig die Dividende an, so dass in Zukunft mit weiteren Ausschüttungen zu rechnen ist. Nach dem Qualitäts-Check von TraderFox kommt die Aktie auf 13 von 15 Punkten.

Pivotal News

Die Aktie konnte am 20. November mehr als 20 % zulegen. Der Grund lag in sehr starken Q3-Zahlen. So konnten die Schätzungen für den Umsatz, den vergleichbaren Umsatz und den Gewinn pro Aktie übertroffen werden. Darüber hinaus lag die Prognose für das Weihnachtsquartal über den Erwartungen. Der Einzelhändler kündigte außerdem eine neue Genehmigung zum Aktienrückkauf im Wert von 1 Mrd. USD an. Zwar sank der Umsatz im Vergleich zum Vorjahr um 2,7 % auf 1,8 Mrd. USD, aber operative Effizienzsteigerungen führten zu einer Verbesserung der Margen und des Gewinns pro Aktie für das 3. Quartal. "Unsere operativen Ergebnisse spiegeln die operativen Verbesserungen wider, auf die wir uns das ganze Jahr über konzentriert haben, und zeigen die Stärke unseres Margenprofils in einem schwierigen Umfeld", betonte CEO Laura Alber.

"Unsere Strategie, uns auf die Rückkehr zum Wachstum zu konzentrieren, unseren erstklassigen Kundenservice zu verbessern und die Margen zu steigern, funktioniert. Mit Blick auf das letzte Quartal des Jahres sind wir optimistisch und zuversichtlich, was unser Geschäft angeht. Das vierte Quartal ist die Zeit des Jahres, in der wir glänzen. Deshalb heben wir unsere Prognose für das Gesamtjahr an. Wir erwarten nun, dass der Umsatz für das Gesamtjahr zwischen 3 % und 1,5 % sinken wird, und wir erhöhen unsere Prognose für die operative Marge um 40 Basispunkte auf 17,8 % bis 18,2 %."

Die Aktie gefällt mir jetzt sehr gut. So zog sie auf ein neues Allzeithoch bei 177 USD, konsolidiert jetzt aber in einer engen Range zwischen 168 und 177 USD. Ich kann mir auf dem aktuellen Niveau den Aufbau mit einer halben Position aufbauen, die ich vervollständigen würde, wenn das Allzeithoch bei 177 USD überschritten wird. Das Risiko würde ich im Bereich von 164 USD begrenzen.

RadNet als gelungenes Beispiel

Als Beispiel für einen perfekten Pivotal News Point will ich kurz RadNet hervorheben. Mit 399 Standorten ist RadNet der größte Eigentümer und Betreiber von stationären Zentren für diagnostische Bildgebung in den USA. Das Unternehmen expandiert durch Akquisitionen und plant weitere Neueröffnungen. Ein wichtiger Wachstumsfaktor ist die Verlagerung von Untersuchungen aus teureren Krankenhäusern hin zu freistehenden Zentren. Das Unternehmen hatte im letzten Jahr KI-basierte Lösungen eingeführt, die inzwischen einen immer stärkeren Zuspruch erfahren.

Wir haben die Aktie Anfang Februar zu einem Kurs von 38 USD in das Tenbagger-Depot gekauft. Inzwischen sind wir 110 % im Plus. Die Gründe für den Kauf waren neben der attraktiven Bewertung das enorme Wachstumspotenzial auf einem stark fragmentierten Markt sowie der Einführung vielversprechender KI-gestützter MRT-Softwarelösungen des Unternehmens. Zum Unternehmen, wie zu allen anderen Unternehmen in unserem Tenbagger-Depot stellt ich regelmäßig ausführliche Updates zur Verfügung.

Aktuell steht die Aktie bei 82 USD, und es hat eigentlich noch keinen Zeitpunkt gegeben, an dem man die Aktie, charttechnisch gesehen, hätte verkaufen müssen. Es ist nicht immer ganz einfach, solche Aktien, die ohne Widerstand einfach so durchziehen, zu finden. Allerdings gibt es sie natürlich immer wieder und ich stelle solche Aktien regelmäßig im Tenbagger-Forum vor. Das Schöne ist: Wenn man so eine Aktie mal gefunden hat, dann stellen sich die Gewinne ganz von allein ein.

Tipp: Wenn ihr keine Webinaraufzeichnungen und Videos mehr verpassen wollt, dann abonniert jetzt unseren Youtube-Kanal und drückt das Glockensymbol. Damit bekommt ihr eine Benachrichtigung, wenn von uns ein neues Video erscheint!

Ich wünsche euch eine erfolgreiche Woche.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

TraderFox Paper: https://paper.traderfox.com

Aktien-Terminal: https://aktie.traderfox.com

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich gennant und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen:

Verantwortlicher Redakteur Andreas Haslinger: Keine

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!