Tracking BigCaps (Teil II): warum Microsoft (MSFT) der best-performende Tech-BigCap ist und Chipotle Mexican Grill (CMG) sich immer mehr Richtung eines Food-as-a-Service-Konzerns entwickelt!

Liebe Leser,

im aktuellen Update tracken wir weiter einige BigCaps, da sie uns neben frischen Zahlen und interessanten kurzfristigen charttechnischen Setups auch wertvolle Informationen über die fundamentale Verfassung eines oder anderen Trends liefern.

.png)

https://viz.traderfox.com/peer-group-tabelle/US0378331005/LS/apple-inc/aktien-18904-20054-20937-21575-1010246-20511-1659028-64347

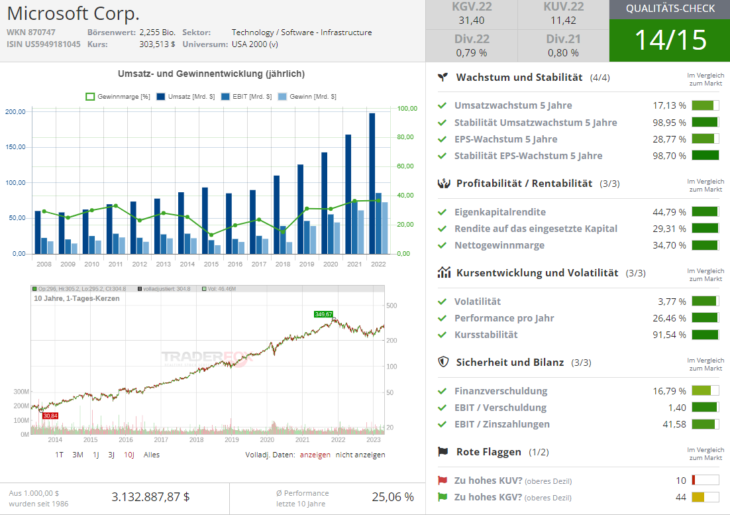

Den Anfang macht heute die Aktie von Microsoft (MSFT). Und an dieser Stelle muss man sofort erwähnen, dass der Konzern aktuell im operativen Sinne deutlich besser als die anderen BigTechs wie Alphabet (GOOGL), Netflix (NFLX) und Meta (META) performt. Während also GOOGL, NFLX, META im vergangenen Quartal um jeweils 2,6 %, 3,7 %, +2,6 % wuchsen, schaffte Microsoft beim Umsatz um 7,1 % zuzulegen. Besser aus dem Big-Tech-Bereich war lediglich Amazon, der ein Q-Umsatzwachstum von 9 % zeigte.

Zu verdanken war dies im Fall von MSFT erneut einer deutlich besseren Entwicklung im Cloud-Segment. Und dies ist angesichts der weiterhin andauernden Wirtschaftskriese, wobei immer mehr Unternehmen das Personal kürzen, sich verschlanken und entsprechend Werbebudgets runterfahren ein sehr gutes Resultat. Dabei stieg der Q3-Umsatz, wie schon erwähnt, im Vergleich zum Vorjahreswert um 7,1 % auf 52,86 Mrd. USD (Konsens: 51,02 Mrd. USD). Das EPS von 2,45 USD fiel ebenfalls besser als die erwarteten 2,23 USD aus. Der Spartenumsatz im zukunftsweisenden Cloud-Bereich stieg um 22 % auf 22,1 Mrd. USD, was fast schon die Hälfte der Gesamtumsätze ausmacht.

Besonders stark war die Entwicklung rund um die Cloud-Plattform für Unternehmen, Azure und andere Cloud-Dienste. Hier verzeichnete man ein Umsatzplus von 27 %, womit man den Druck auf Amazon Web Services weiter erhöhen dürfte. Solide war auch die Entwicklung rund um kommerzielle Software-Services wie Office 365, wo man eine 14%ige Umsatzsteigerung verzeichnete. Online-Karriereportal LinkedIn steigerte den Umsatz um rund 8 %.

Sehr schwach mit einem Plus von lediglich 3 % zeigte sich die Gaming-Sparte. Doch ich persönlich gehe davon aus, dass diese Schwäche etwa zu 20-30 % einer künstlichen Natur ist. Grund dafür ist der immer noch laufende Übernahme-Versuch von Activision Blizzard (ATVI). Und in dieser Hinsicht, darf Microsoft-Gaming-Sparte auf keinen Fall seine Stärke, oder zumindest das große Potenzial im Gaming-Markt zeigen, denn sonst werden die Regulatoren die Übernahme blockieren, was man aber auch an der jüngsten Meldung des britischen Regulators gesehen hat. Und so werden die Spielankündigungen und News zu den Spielentwicklungen extra zurückgehalten, um im Vergleich zu Sony (SNE), die sich ebenfalls viel zu schwach im Gaming-Segment zeigt, eher zurückgehalten. Kurzgesagt lässt MSFT-Management aktuell die Gaming-Sparte nicht von der Leine los, um damit die Chancen auf die 75 Mrd. USD teurere Übernahme von Activision Blizzard zu erhöhen.

Und dies ist eine sehr wichtige strategische Initiative, die beim Erfolg, den Anfang einer neuen Umsatz-Story im MSFT-Gaming-Bereich einläuten sollte. Der Kauf soll v.a. den Abonnementdienst Microsoft Game Pass stärken, der Spiele gegen eine monatliche Gebühr bietet und somit kontinuierliche wiederkehrende Erlöse generiert. Mit ATVI-Spielen im Angebot, würde die Gaming-Sparte dann wohl Umsatz-technisch auf ganz neues Niveau aufsteigen. Denn Content is the King und ATVI hat allein mit seinen CoD-Games eine Menge von Game-Content, womit man die MSFT-Game-Pass-Story schnell und v.a. qualitativ stark verbessern könnte. Nicht zu vergessen ist hier auch der baldige Release vom durchaus beliebten Spiel Diablo IV und die Tatsache, dass Activision-Sparte jedes Jahr ein neues Call of Duty Spiel rausbringt, das Mal besser mal schlechter, aber v.a. Kontinuierlich gut monetisiert wird. Und genau diese Kontinuität braucht die MSFT-Gaming-Sparte.

Denn der zweite Grund für die aktuelle Schwäche, ist einer fundamentalen Natur. Es ist eben der weiterhin herrschende Chip- und Halbleitermangel, aber v.a. fehlende Top-Games für Next-Gen-Konsolen wie Xbox, weswegen man mit dem Umstieg auf Next-Gen weiter zögert. Dazu kommen auch die News, dass bspw. das langersehnte Remake des sehr populären Spiels Star Wars: Knights of the Old Republic (KOTOR) für NextGen sich auf eine unbestimmte Zeit verzögert. Und somit bleibt die Wachstumsfantasie der gesamten Gaming-Sparte weiterhin lediglich mit der angekündigten Übernahme des Top-Gamepublishers Activision Blizzard (ATVI) verbunden.

Abschließend zu Microsoft muss man explizit erwähnen, dass der Konzern mit den verschiedenen KI-Initiativen wie die ChatGPT-Integration in die Suchmaschine Bing über eine sehr interessante langfristige Wachstumstreiber verfügt. Doch diese müssen sich zunächst entfalten, damit man das mögliche Potenzial mehr oder weniger quantifizieren kann. Bis dahin ist es eine sehr nette Wachstumsfantasie, die allerding in den KI-Hype-Phasen zukünftig immer mehr aufgegriffen wird.

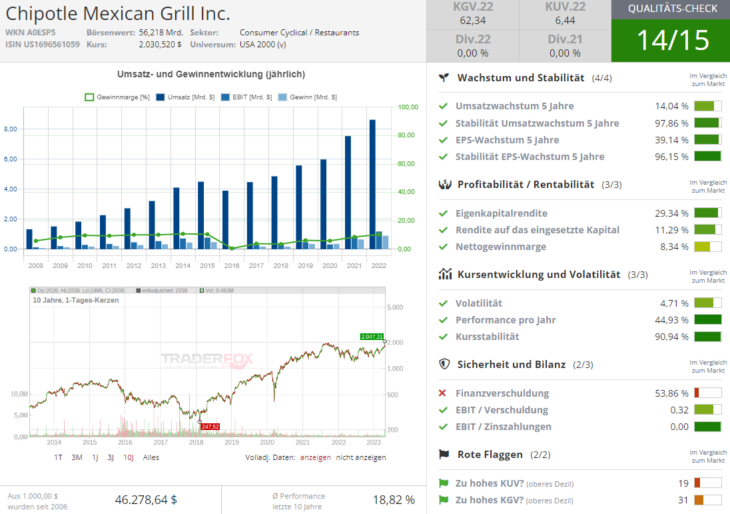

Die Nummer zwei ist heute die Aktie von Chipotle Mexican Grill (CMG) und das ist ein Reopening-Player, und zugleich ein Digital-Trend-Profiteur.

Das Unternehmen spezialisiert sich auf mexikanisches Essen wie Burritos und Tacos und profitiert im Großen und Ganzen von steigenden Konsumausgaben, wobei immer Menschen dazu neigen, dass Essen in den Schnellrestaurants zu bestellen. Was hier aber eine zunehmend wichtigere Rolle spielt, ist jedoch der Digitalisierungstrend. Und CMG ist unter Fast-Food-Ketten das Unternehmen, das diese Trendtendenz frühgenug erkannt hat. Und so war man tatsächlich in der Lage, sowohl die Umsätze als auch Gewinne in den vergangenen Pandemie-Jahren 2019/2020 und nun auch 2022 kontinuierlich zu steigern.

Und ja, diese Tendenz bleibt für CMG weiter vollkommen gültig, denn auch im vergangenen Quartal zeigte das Unternehmen ein hervorragendes Resultat. Während also Q1-Umsätze sich im Vergleich zum Vorjahreswert um 17,2 % auf 2,4 Mrd. USD (2,34 Mrd. USD) verbessert haben, stiegen die sog. Digital-Sales um beachtliche 39,3 %. Und jeder muss mittlerweile wissen, dass Digital-Umsätze in der Regel zu einer besseren Profitabilität führen. Im Fall einer Restaurantkette ist ebenfalls so und so verzeichnete CMG eine Steigerung der operativen Marge von 9,4 % auf 15,5 %.

Doch damit ist es noch nicht Alles. Da das Digital-Geschäft weiter wächst, gelang es CMG auf der anderen Seite seine Kosten für Essen, Getränke und Verpackung um 29,2 % zu senken. Und dies mündete schließlich im Anstieg der operativen Marge in den Restaurants von 20,7 % in Q1/22 auf 25,6 %. Das Nettoergebnis verbesserte spürbar und mündete im EPS-Anstieg von 5,59 USD in Q1/22 auf 10,50 USD, womit man auch die Analystenerwartungen von 8,92 USD regelrecht pulverisierte.

Positiv anzumerken, bleibt lediglich die Tatsache, dass Digital-Sales aktuell mehr als 40 % der Gesamtumsätze ausmachen, was CMG fast schon zu einem Fast-Food-Tech-Unternehmen macht. Von diesen digitalen Verkäufen entfiel etwa die Hälfte auf Food-Delivery und die Hälfte auf die selbständige Abholung in der Filiale. Die dazugehörige App wurde schon 2018 gestartet, wobei man diese Technologie, sowie die dazugehörige Zusammenarbeit mit den Lieferdiensten während der Pandemie-Zeit stark verbessern und optimieren konnte.

Was sich nun ändert ist die Re-Opening-Story und die damit verbundene zukünftige Konsumstärke. Wenn wir uns nun die Umsatzperformance von Konsum-Konzernen wie Chipotle Mexican Grill, McDonalds, aber auch PepsiCo, Coca-Cola und Carlsberg anschauen, dann werden wir schnell feststellen, dass all diese Unternehmen mit Wachstumsraten beim Umsatz von jeweils 17,2 %. 12,6 % (vergleichbare Umsätze), 14,3 % (organisch), 12 % (organisch) und 14,3 % im vergangenen Quartal sehr gut abgeschnitten haben. Und dies sind die ersten Hinweise auf die zukünftige Umsatzstärke bei der bald anlaufenden Urlaub- und Feriensaison, die dank dem Reopening in diesem Jahr deutlich stärker als in den vergangenen Jahren ausfallen dürfte.

Diese Annahme wurde zuletzt auch durch gute Zahlen von Kreditkartenanbietern wie Visa, MasterCard, aber auch der Hotelkette Hilton (HLT) bestätigt, wobei der Hotelbetreiber wegen einer starken Performance im vergangen Q1 sogar seine FY23-EPS-Prognose leicht erhöhte.

Die größte Wachstumsfantasie bei Chipotle Mexican Grill basiert hier auf der Annahme, dass CMG seine Gewinne in den kommenden Jahren noch weiter nach oben treiben könnte, da das Unternehmen das Umsatzwachstum auf Restaurantebene primär über seine digitalen Kanäle vorantreibt und jährlich Hunderte von neuen Restaurants baut, womit auch die Reichweite des Networks kontinuierlich erhöht wird. Die aktuelle Restaurantzahl liegt derzeit bei über 3.200. Und da das Geschäft sehr gut und dynamisch wächst, hat das Konzernmanagement zuletzt auch das langfristige Ziel von 6.000 Restaurants in Nordamerika auf 7.000 erhöht. Explizit für 2023 ist bspw. die Eröffnung von 255-285 neuen Restaurants geplant.

Und damit scheint auch diese Big-Cap-Wachstumsstory mit einem technologische Digital-Touch noch lange nicht vorbei sein, weswegen auch die Analysten ihre Kursziele nach den besser als erwarteten Zahlen auf bis zu 2.270 USD (Truist) erhöht haben.

Viele Erfolg und bleiben Sie profitabel!

Verantwortlicher Redakteur Kulikov Leonid: besitzt derzeit Aktien von Alphabet (GOOGL), Amazon (AMZN) und Meta (META), die im Text miterwähnt werden.