Trader wetten auf Öl-Preis-Wachstum auf bis zu 100 USD bis Ende 2022. Diese Stocks sollte man im Blick haben!

Liebe Lesser,

Aktien aus dem Öl-Sektor geraten nun immer mehr in den Fokus der Anleger. Darüber berichtet auch die WSJ. So begangen bspw. Trader auf den bis zu 100 USD steigenden Öl-Preis bis Ende von 2022 zu wetten und haben daher angefangen, entsprechende Call-Optionen auf Brent und WTI mit Exspiration-Date für Dezember 2022 aufzukaufen. Und damit haben wir eine spannende Situation, die auf eine bevorstehende Rally im Öl-Segment hindeuten könnte. Fundamentale Sektor-Entwicklung macht ebenfalls Sinn und stimmt bzgl. der aufgekommenen Rally-Annahme ebenfalls zuversichtlich.

Angebotsengpässe aufgrund der jahrelangen Unterfinanzierung und die wachsende Nachfrage nach Öl wegen der global angelaufenen Ramp-Up der Wirtschaft, sowie aufgrund der immer stärker werdenden Re-Opening-Story sind hier die Auslöser für höhere Preise. Die global angelaufene Impf-Kampagne erlaubt es nun den Menschen zur Arbeit zurückzukehren und zu reisen, was schon bald zahlreiche stark angeschlagene Energieintensive Sektoren wie Passagierbeförderung, Gastronomie aber auch den gesamten Tourismustrend wiederbeleben wird. Aus diesem Grund sollten Trader und Investoren intensiver Richtung günstig bewerteter Öl-Unternehmen schauen, denn genau sie sind bei Annahme oben geschilderter Story quasi schon fast dazu prädestiniert, in den kommenden Monaten von den steigenden Öl-Preisen zu profitieren.

Zu beachten gilt hier die Tatsache, dass die globale Öl-Wirtschaft seht wettbewerbsintensiv und volatil ist. Darüber hinaus ist der Sektor aufgrund seiner übergroßen Rolle bei der Förderung des Klimawandels, die sich auf seine Wachstumsaussichten negativ auswirken könnte, langfristig sowohl mit dem politischen als auch fundamentalen Gegenwind konfrontiert. Da die umweltfreundlichere Biden-Administration kürzlich die Kontrolle übernahm und Europa ebenfalls immer mehr von GreenEnergy spricht, könnten die Hindernisse für den Öl-Sektors in den kommenden Jahren größer werden. Dieses Risiko sollte man als Öl-Investor immer im Hinterkopf behalten.

.png)

Was Öl-Konzerne selbst anbetrifft, so unterscheidet man hier zwischen den Unternehmen aus dem Upstream (primäre) Exploration und Produktion (E&P) von Öl und Erdgas sowie ÖlfeldServices; Midstream (mittlere Verarbeitungsnische) umfasst Transport, -Verarbeitung und -Lagerung von Öl und verwandten Flüssigkeiten, einschließlich raffinierter Erdölprodukte und Erdgasflüssigkeiten (NGLs) wie Ethan und Propan. Sowie Downstream (Endgültige Ölverarbeitung), Raffination und Vertrieb von Erdölerzeugnissen.

Zu den sog. Upstream-Gesellschaft zählt bspw. das sehr gut bekannte Unternehmen ConocoPhillips (COP). Der Konzern ist eines der größten E&P-Unternehmen der Welt mit Niederlassungen in mehr als einem Dutzend Ländern. Es produziert auch Öl mit einer Vielzahl von Quellen und Methoden, einschließlich horizontaler Bohrungen und hydraulischer Fracking von Schiefer in den USA, Ölsandabbau in Kanada, und Tiefseebohrungen, sowie andere konventionelle Produktionstechniken in anderen Teilen der Welt. Das diversifizierte Portfolio von ConocoPhillips hat niedrige Kostenstruktur, wobei ein erheblicher Teil seiner Ölreserven bei einem Preis von unter 40 USD pro Barrel liegt. Aus diesem Grund kann das Unternehmen einen erheblichen Cashflow auch bei niedrigeren Ölpreisen generieren. Die bessere Kostenstruktur ergab sich aufgrund der COVID-Pandemie, als das Unternehmen zahlreiche Kostensenkungen eingeführt hat. Folglich hat man nun deutlich bessere Chancen, bei einem steigenden Öl-Preis deutlich bessere Margen einzufahren.

.png)

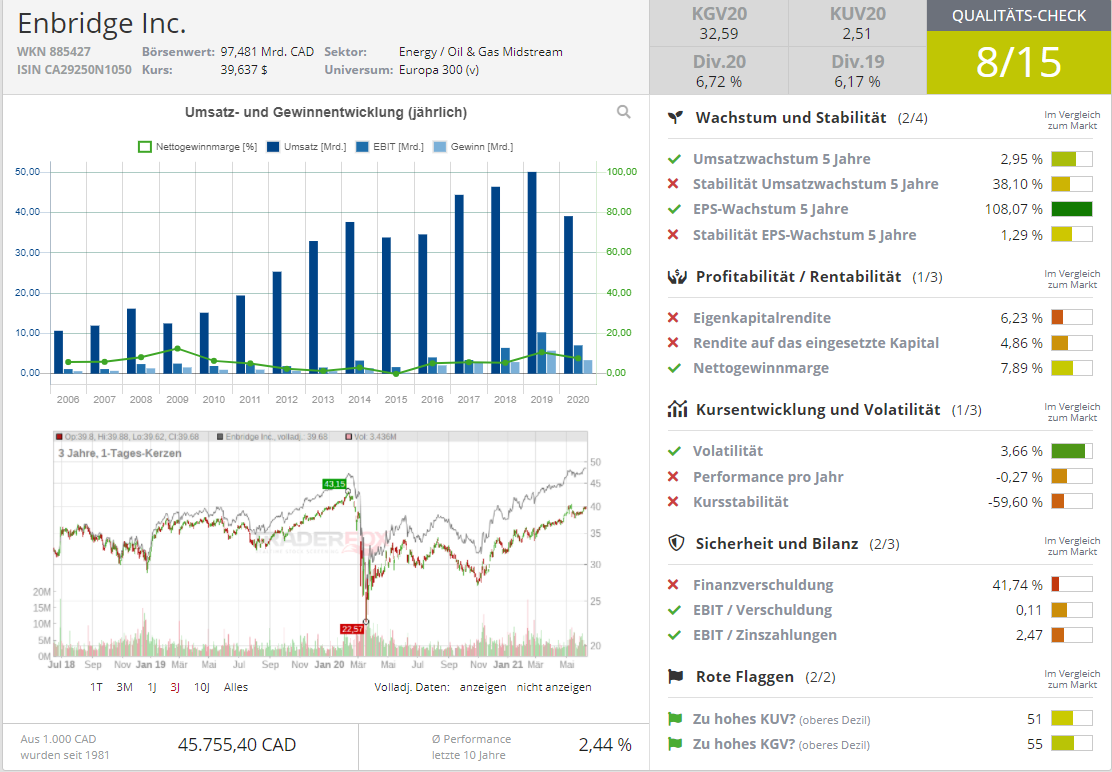

Enbridge (ENB) ist ein Beispiel für ein Midstream-Konzern. Es ist eines der größten Energieinfrastrukturunternehmen in Nordamerika. ENB betreibt das größte Ölpipeline-Netz des Kontinents, ist auch ein führender Erdgas-Pipeline-Betreiber und besitzt Erdgas-Verteilungsunternehmen. Schließlich hat man durch Investitionen in den Bau von Offshore-Windparks in Europa Fortschritte in erneuerbare Energien gemacht. Und dies ist potenziell eine ganz neue Umsatzquelle, die mittelfristig neben dem steigenden Öl-preis eine Margensteigernde Wirkung auf das Geschäft des Unternehmens haben könnte. Anzumerken muss man aber auch die im Vergleich zu ConocoPhillips geringere direkte Abhängigkeit vom Öl-Preis, da man im Großen und Ganzen als Infrastruktur-Betreiber agiert. Großteil seiner Einnahmen kommt ja aus gebührenpflichtigen langfristigen Verträgen zum Transport von Öl- und Öl-erzeugnissen. Daher ist der Konzern auch in der Lage, robuste Performance auch bei ungünstigen Marktbedingungen vorzuweisen.

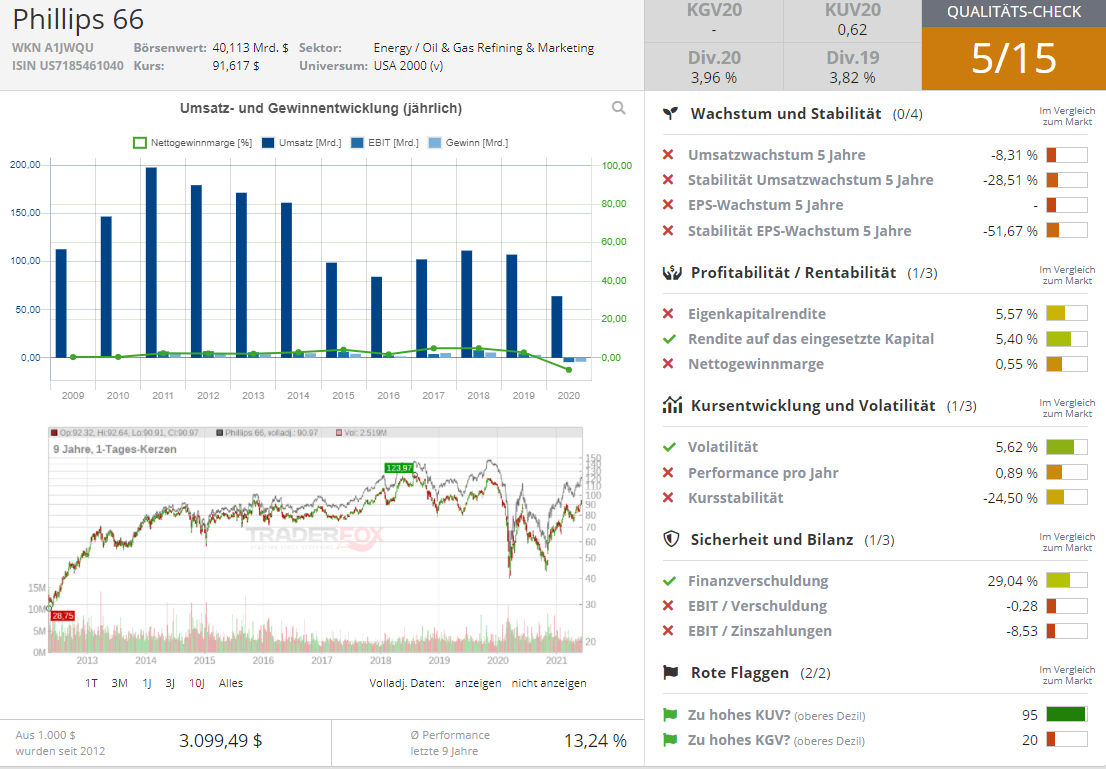

Die heutige Nummer drei ist Phillips 66 (PSX). Und dies ist eines der führenden Ölraffinerieunternehmen mit Niederlassungen in den USA und Europa. Darüber hinaus investiert man in den Ausbau des Midstream-Segments u.a. via Beteiligungen an Unternehmen wie Phillips 66 Partners (PSXP) und DCP Midstream (DCP). Das Unternehmen nutzt sein Midstream-Netzwerk, um eigene Raffinerien und petrochemischen Anlagen mit billigen Öl und NGLs zu versorgen. Darüber hinaus konzentriert man sich auf die Herstellung von Produkten mit höherer Gewinnspanne wie schwefelarmem Diesel, was zukünftig ein besseres Margen-Profil bedeuten könnte. Schließlich kooperiert man mit Konzernen wie Chevron (CVX), dessen Aktie man ebenfalls im Blick haben sollte.

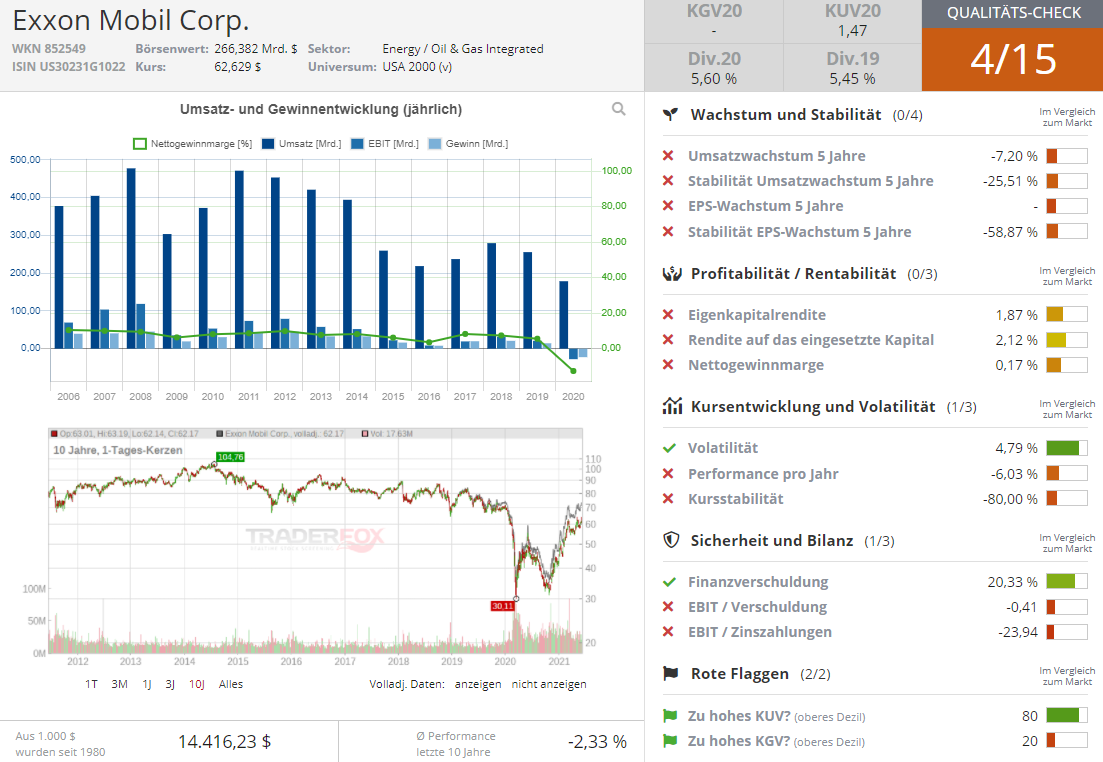

ExonMobile (XOM) gehört zu den weltweit führenden Anbietern von Öl- und Öl-Produkten. Neben Kostensenkungsmaßnahmen profitierte man zuletzt direkt von einem sequenziellen Anstieg der Ölproduktion um rund 3 %. Da man den Fokus mittlerweile vor allem auf so genannte Low-Cost-Assets gelegt hat, dürfte sich die Kostenbasis bei ExxonMobile weiter verbessern. In diesem Zusammenhang dürfte ExxonMobile nicht nur überdurchschnittlich stark von der zuletzt gesehenen Öl-Preiserhöhung profitieren. Auch die nach wie vor üppigen Dividendenausschüttungen dürften bis auf Weiteres Bestand haben.

Wenn man nach starken Zahlen des vergangenen Quartals urteilt, so ist es die Aktie von Pioneer Natural Ressources (PXD), die man im Blick haben sollte. Das Unternehmen hat mit seinem Q1-Umsatz von 2,44 Mrd. USD und dem EPS von 1,77 USD die Analystenerwartungen von 1,49 Mrd. USD beim Umsatz und 1,45 USD beim EPS regelrecht pulverisiert. Einige Analysten erwarten, dass der Konzern in den nächsten drei Quartalen ein Cashflow von rund 2,3 Mrd. USD generieren wird. Im Jahr 2022 sollten es schon mehr auf 4 Mrd. USD sein. Das Unternehmen ist eine unabhängige Explorations- und Produktionsfirma. PXD erforscht, entwickelt und produziert Öl- und Gasrohstoffe, um den weltweiten Energiebedarf zu decken. Zudem verkauft der US-Konzern homogenes Öl, Flüssigerdgas sowie Gasanlagen. Zu den weiteren Aktivitäten gehören die Akquise von Liegenschaften sowie der Support von Reserven im Verwaltungs-, Finanzierungs- und Management-Bereich.

Abschließend bleibt es hier anzumerken, dass der Öl-Sektor derzeit sehr viele bewertungstechnisch günstige Einstiegschancen bietet. Und daher lohnt es sich für Trader und Investoren auch Aktien anderer interessanter Konzerne wie Schlumberger, Diamondback Energy (FANG), PDC Energy (PDCE), Devon Energy (DVN), Whiting Petroleum (WLL), europäischer Firmen wie BP und Royal Dutch Shell, aber auch russischer Rohstoffkonzerne, die wir zuletzt ausführlich thematisiert haben auf der Watchlist zu behalten. Entscheidend sind hier lediglich die Präferenzen und das Risiko-Appetit des jeweiligen Investors.

Und in diesem Sinne,- viel Erfolg und bleiben Sie profitabel!

Verantwortlicher Redakteur Kulikov Leonid: Keine Eigenposition