UPDATE: Der Goldpreis markiert ein neues Hoch – Top Stocks, um den Trend zu spielen!

Liebe Leser,

Der Preis des Edelmetalls hat nun einen Big-Picture-Breakout geschafft und ist mit rund 2.141,79 USD pro Unze auf ein neues Hoch gezogen. Diese positive Entwicklung ist im Wesentlichen auf die Tatsache zurückzuführen, dass die Zentralbanken der Welt in den vergangenen zwei Jahren eine enorme Menge an Gold gekauft haben, nachdem die USA und die Europäische Union im Zuge der russischen Invasion in der Ukraine rund 300 Mrd. USD der russischen Devisenreserven beschlagnahmt und eingefroren haben. Zugleich kommt die Annahme ins Spiel, dass Länder wie Saudi-Arabien, aber v.a. China damit anfangen, ihre Anlagen zu Diversifizieren und wollen, grob gesagt, nicht ihr ganzes Vermögen in US-Staatsanleihen haben.

Gold = Sicherer Hafen

Dies Entwicklung ist zum größten Teil dem Goldstatus als Zufluchtsort zu verdanken. Im Wesentlichen greif hier die klassische Annahme: Je unbeständiger die Welt wird, desto besser geht es dem Gold Goldpreis. Der zweite wichtige Aspekt ist die Tatsache, dass Gold zusammen mit dem Bitcoin auf den neusten Höchststand gezogen ist. Und das ist ein sehr ungewöhnliches Verhalten, das das aktuell stark gestörte verhalten der Märkte erneut unterstreicht. Grob gesagt sehen wir wie Gold - eine der konservativsten Anlagearten und Bitcoin - eine der spekulativsten Anlagearten der Welt das charttechnische Rennen machen. Die einzige rationale Erklärung, die in diesem Fall gilt, spricht davon, dass sowohl Bitcoin als auch Gold als Nutznießer der Erwartung einer lockereren Geldpolitik der FED gelten. Und Gold, als Anlageart, hat tatsächlich gewisses Aufwärtspotenzial angesichts der Erwartung, dass die FED schon in diesem Jahr mit Zinssenkungen beginnen wird, wenn die Inflation zurückgeht. Und, wenn die Zinsen fallen, steigt der Goldpreis in der Regel, da Anleger mit der Kapitalverlagerung in sog. sicheren Hafen beginnen, da Vermögenswerte wie Anleihen weniger attraktiv werden, weil sie keine attraktiven Renditen mehr liefern.

Der Geopolitik Faktor

Noch mehr Aufwärtspotenzial hat der Gold-Preis jedoch infolge von der Zunahme von geopolitischen Spannungen, die eine sehr große Chance haben, in eine echte militärische Eskalation zu münden. Und den Bruchteil dieses Aufwärtspotenzials sahen wir am 7. Oktober, als Hamas Israel angegriffen hat. Aktuell geht es aber immer mehr um die mögliche Eskalation im laufenden Ukraine-Konflikt. Grund für diese Annahme kommt mit den Aussagen des französischen Präsidenten Macron, der in der vergangenen Woche die Möglichkeit der Entsendung westlicher Bodentruppen (ggf. NATO-Soldaten) in die Ukraine nicht mehr ausschloss. Zur Brisanz der Lage trägt auch der jüngste Abhörskandal bei der Bundeswehr, wobei sehr viele, teilweise vertrauliche Informationen über Taurus-Thema und Verbündete an die Öffentlichkeit gerieten. In Kombination mit einer Vielzahl von angelaufenen Militärübungen der NATO-Staaten, aber auch in Südkorea und auf Guam kommt immer mehr die Befürchtung eines bald kommenden Großkriegs auf. Und genau dies könnte dem Goldtrend in den kommenden Monaten tatsächlich in die Karten spielen.

Gold-Profiteure

Und so gelangen wir zu der Annahme, dass sich Gold Richtung Ende 2024 zu einer sehr lukrativen Anlageklasse entwickeln könnte, um nicht nur unruhige Zeiten zu überstehen, sondern, um auch davon zu profitieren. Sehr interessant und CRV-technisch optimal ist in dieser Situation die aktuelle charttechnische Verfassung von Top-Gold-Stocks. All diese Werte sind derzeit sehr stark angeschlagen und notieren in der Regen auf dem Tiefpunkt der aktuellen Abwärtsbewegung, was im Fall eines Momentum-Trades ein sehr gutes CRV bietet. Die primäre Einstiegsannahme basiert hier auf der logischen Erwartung, dass auch Gold-Aktien früher oder später dem enorm hohen Gold-Preis folgen werden (Nachzüglerpotenzial). Und genau deswegen sollte man Top-Gold-Stocks nun zumindest auf der Watchlist haben.

.png)

https://viz.traderfox.com/peer-group-tabelle/US6516391066/DI/newmont-corp/aktien-416306-67695-416419-416336-416414-67376-5323404-4269643-4165100-20385

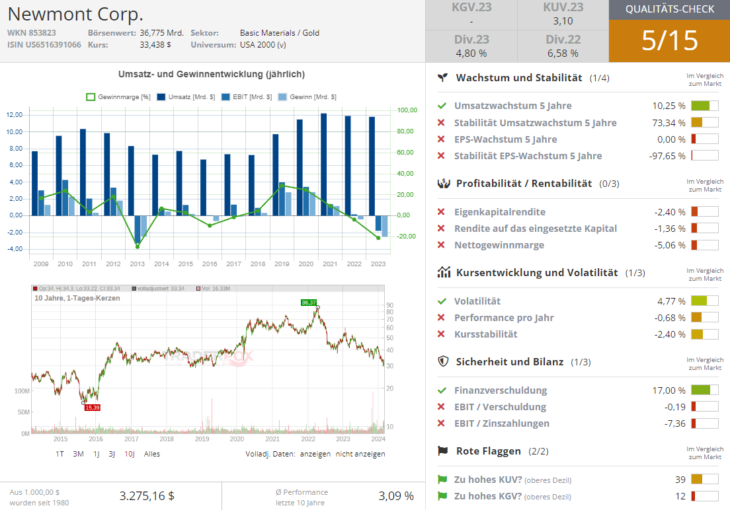

Newmont (NEM) - die Nummer 1. Nach Marktkapitalisierung

Newmont (NEM) war bereits im Jahr 2022 der mit Abstand größte Goldproduzent. Seitdem hat das Unternehmen den australischen Konkurrenten Newcrest in einem 15-Mrd.-USD-Deal übernommen, um seine führende Position mit einer "robusten Kupferoption" zu festigen, wie das Unternehmen es kommentierte. Der Konzern ist so groß, dass seine Produktion etwa doppelt so hoch ist wie die des seinen nächsten Konkurrenten, Barrick Gold (GOLD). Doch die NEM-Aktie wurde zuletzt stark abgestraft, da die Anleger nicht wirklich von der Newcrest-Übernahme überzeugt waren. Hier kam die Annahme ins Spiel, dass die massiven Aktivitäten von Newmont, die sich über fünf Kontinente erstrecken, die Komplexität bei der Kostenkontrolle enorm erhöhen werden. Tom Palmer, CEO von Newmont, bleibt jedoch optimistisch und teilte kürzlich in einem Interview mit Bloomberg mit, dass die Newmont-Aktie "ein einmaliger Kauf für jeden ist, der daran denkt, ein paar Dollar in Goldaktien zu investieren".

Temporäre Negativeffekte?

Zuversichtlich stimmen in dieser Hinsicht auch einige Analystenmeinungen. Die Investmentbank Jefferies glaubt daran, dass der charttechnische Rückgang der Aktie zum großen Teil von einmaligen Herausforderungen, wie einen Bergbaustreik, Projektverzögerungen und technische Probleme verursacht wurde. Daher hat man die NEM-Aktie zuletzt auch mit einem Buy-Rating und einem Kursziel von 38 USD versehrt. So oder so, essenziell wichtig wird bei NEM das weitere Verhalten des Goldpreises sein, denn je länger der Goldpreis auf dem enorm hohen Niveau verbleibt, desto größer wird auch die Wahrscheinlichkeit eine Nachzügler-Rally im Segment der Bergbau-Konzerne wie Nemon (NEM) und Barrick Gold (GOLD).

Streaming-Konzern

Die Nummer drei ist die Aktie von Franco-Nevada (FNV). Und in diesem Fall haben wir keinen klassischen Goldproduzenten. Das Beteiligungsunternehmen ist zugleich ein Streaming-Konzern mit Fokus auf Gold. Im Portfolio hat man gleich mehrere Unternehmen aus der ganzen Welt in verschiedenen Phasen des Goldabbaus, von der Exploration bis zur Produktion. Gleichzeitig besitzt man auf der ganzen Welt Anlagen und verwaltet entsprechende Lizenzen. So minimiert man direkte Risiken, die mit dem eigentlichen Goldabbau verbunden sind. Gleichzeitig unterstützt man die jeweiligen Goldproduzente, sodass man letztendlich einen Prozentsatz der Mineralproduktion erhält oder das Recht bekommt, Edelmetalle wie Silber, Gold, Platin etc. zu einem voreingestellten günstigeren Preis zu kaufen. Mit Gold erzielt man derzeit etwas mehr als die Hälfte der Umsätze und somit würde der höhere Goldpreis auch FNV-Aktie in eine Re-Bound-Bewegung versetzen. Da Franco-Nevada vom Goldbergbau profitieren kann, ohne den Risiken der Minenentwicklung ausgesetzt zu sein, hat sich seine Aktie in der Vergangenheit besser entwickelt als der Preis von Gold und anderen Goldminenaktien. Doch die Dividende von etwa 1,13 % ist hier auch entsprechend kleiner.

ETF-Auswahl

Schließlich haben die Anleger die Möglichkeit den Gold-Preis-Trend über die ETFs zu spielen. Die Auswahl ist hier ebenfalls sehr groß und vielfältig. Sollte man sich also für diese Option entscheiden, so wäre der Blick Richtung SPDR Gold Shares (GLD), iShares Gold Trust (IAU) und VanEck Vectors Gold Miners ETF (GDX) nicht verkehrt. Im vergangenen Jahr ist der SPDR Gold Trust um etwa 11 % gestiegen und hat die Einzelaktien wie Newmont, Barrick und Co. deutlich outperformt. Gleichzeitig eliminiert diese Anlageart das Einzelaktien-Risiko, was einige konservative Anleger tatsächlich überzeugen könnte.

Viel Erfolg und bleiben Sie profitabel!

Verantwortlicher Redakteur Kulikov Leonid: keine Eigenpositionen.