UPDATE: Die Erwartung einer steigenden Kupfernachfrage lässt diese Top-Kupferstocks dynamisch anspringen!

Liebe Leser,

der Kupferpreis zeigt mit einem gelungenen Breakout auf ein neues Lokalhoch bei über der Marke von 4 USD pro Pfund die Anzeichen einer dynamischen Erholungsbewegung, was den Startschuss für eine Aufwärtsbewegung bei Aktien einiger Bergbauunternehmen bedeuten könnte. Grund für diese positive Tendenz ist die besser als erwartete Verfassung der Globalwirtschaft in Kombination mit der angelaufenen Spekulation über die bald steigende Kupfernachfrage, die das aktuelle Angebot massiv übersteigen wird. Den Anfang dieser Spekulation sahen wir am 14. März, als Trader damit begannen, grob gesagt, Kupfer-Call-Optionen massiv einzukaufen. Das bedeutet, dass der Markt auf einen weiteren Anstieg des Preises für dieses Industriemetall wartet.

Die Spekulation auf Angebotsverknappung

Vor dem Hintergrund der geschilderten Spekulation verzeichnete Kupfer die schnellsten Zuwächse seit 16 Monaten. Grund für das aufgekommene Optimismus bzgl. der Kupferpreise ergab sich aus der Erwartung potenzieller Lieferengpässe, nachdem bekannt wurde, dass die chinesischen Schmelzfabriken eine Produktionsdrosselung erwägen, um einen starken Rückgang der Rentabilität zu bewältigen. Und dies dürfte zur weiteren Angebotsverknappung führen. Der primäre Impuls, der die Spekulation auf bald kommende Angebotsverknappung entfachte, kam Ende 2023 als die Schließung eines großen Kupfer-Mienen-Projekts in Panama angeordnet wurde. Das Cobre Panama-Projekt, eine der größten Kupfertagebau-Minen der Welt, musste geschlossen werden, nachdem das oberste Gericht Panamas seinen Vertrag für verfassungswidrig erklärt hatte, nachdem es landesweite Proteste gegen den Weiterbetrieb gegeben hatte.

Die Erwartung einer Zinslockerung

Eine katalysatorische Wirkung bei der Entwicklung des Kupferpreises spielten auch die jüngsten US-Inflationsdaten für Februar die Anleger in ihrer Überzeugung bestärkt haben, dass die FED die Zinsen in diesem Halbjahr senken wird. Und so kommt die plausible Annahme ins Spiel, dass bspw. Autohersteller, Konsumgüterproduzente und andere Nutzer des Metalls ihre Produktion hochfahren und schon relativ bald eine höhere Nachfrage nach ihren Produkten verzeichnen werden. Genau dies sollte schließlich auch die Nachfrage nach Kupfer antreiben, was vor dem Hintergrund der geschilderten Angebotsverknappung-Annahme in noch höhere Kupferpreise münden dürfte. Und da höhere Kupferpreise eine bessere operative Dynamik bei den Kupferunternehmen bedeuten, sehen wir schon jetzt, wie die Top-Kupfer-Stocks dynamisch anspringen.

Steht die Welt kurz vor Wirtschaftserholung?

Zudem kommt eine positive makroökonomische Entwicklung; da die Inflationsrate seit ihrem Höchststand stark gesunken ist, wird die US-Notenbank wahrscheinlich die Zinssätze senken, während China, ein wichtiger Käufer von Kupfer, etwa 140 Mrd. USD an geldpolitischen Anreizen entfesselt, um seine Wirtschaft zu verbessern. Und so kommt die Marktspekulation auf, dass die Welt und explizit China kurz vor dem Beginn einer möglichen wirtschaftlichen Erholung stehen könnte. Kupfer ist ja im Gegensatz zu Gold (Safe Harbour) ein Industrie-/Bau-Metall und daher ist seine Preisentwicklung sehr eng an den globalen Konjunktur-Zyklus gebunden. Und in dieser Hinsicht wäre nicht nur die Konjunkturentwicklung in den USA wichtig, sondern auch in anderen großen Ökonomien wie Europa, China und natürlich Emerging Markerts wie Indien etc. Am besten sieht man diese Abhängigkeit an der Entwicklung in den Jahren 2020/21, als die Wachstumsrate der US-amerikanischen Wirtschaft sich beschleunigte. Die Folge war ein rasanter Kupferpreisanstieg (aufgrund der zugenommenen Nachfrage) und so hat Kupfer zum damaligen Zeitpunkt das Gold sehr stark outperformt. Der Anfang einer weltweiten Wirtschaftsstabilisierung und im BestCase -erholung wäre daher sehr fördernd für den Kupferpreis.

Quelle: Finviz

Top-Kupfer-Stocks für die Watchlist

Kupferunternehmen haben in der Regel hohe Fixkosten, was bei niedrigen Kupferpreisen und schwacher Nachfrage ein Problem darstellen kann. Es bedeutet aber auch, dass steigende Preise bei sonst gleichen Bedingungen zu höheren Gewinnen führen. Wenn man dann noch die höhere Nachfrage hinzufügt, die mit der Wirtschaftserholung kommen sollte, kommt zwangsweise die Spekulation ins Spiel, dass Kupferkonzerne wirklich gut positioniert sind, um unter solchen Bedingungen zu outperformen. Und so gelangen wir Auchs schon zu unserer Übersicht der Top-Kupfer-Stocks, die man auf der Watchlist für ein möglichen Long-Play haben sollte.

.png)

https://viz.traderfox.com/peer-group-tabelle/US84265V1052/05/southern-copper-corp/aktien-60484-21975-62229-416324-906795-416336-67323-416382-19583391

Freeport-McMoran (FCX) ist einer der größten börsennotierten Kupferproduzenten der Welt

Der Konzern produziert auch Gold und Molybdän, ein Element, das in hochfesten Stahllegierungen verwendet wird. Das Kronjuwel des Portfolios von Freeport ist die Grasberg-Mine in Indonesien, eine der größten Kupfer- und Goldquellen der Welt. Freeport betreibt auch große Minen in Arizona und Peru. Operativ-technisch verspürt das Unternehmen aktuell Schwierigkeiten, Arbeitskräfte in den USA zu gewinnen, wobei der Konzern-CEO Adkerson zuletzt sagte, dass die Deckung des Personalbedarfs immer noch ein "work in progress" sei. "Wir versuchen, die Technologie voranzutreiben, um den Bedarf an Arbeitskräften zu reduzieren, wo immer wir können, aber das ist ein US-amerikanisches Problem für uns", sagte er. "In Peru und Indonesien", wo das Unternehmen ebenfalls Kupfer abbaut, "haben wir eine Flut von Bewerbern für alle unsere Jobs."

Freeport könnte 2024 seine Marge erhöhen

Dies ist eine sehr interessante Aussage, die darauf vermuten lässt, dass FCX zukünftig immer mehr auf Automatisierung und ggf. Robotisierung von Prozessen setzen wird, um den Einfluss des sog. menschlichen Risikofaktors weitmöglich zu reduzieren. Und in dieser Hinsicht wäre es möglich, dass der Konzern zukünftig auch bessere Marge verzeichnen wird. Sonst ist der Konzern aber auch gut aufgestellt, um von der angelaufenen Reindustrialisierung des Nordamerikanischen Kontinentes und explizit USA entsprechend zu profitieren. Das Management sagte in seiner Pressemitteilung für das vierte Quartal 2023, dass man im Jahr 2024 rund 4,1 Milliarden Pfund Kupfer verkaufen wird, also unverändert gegenüber dem abgelaufenen Jahr 2023. Und so kommt nun Fantasie über eine bessere Marge ins Spiel, da der Kupferpreis nun eine dynamische Erholung absolviert. Und dies wäre im Großen und Ganzen einer der wichtigsten Gründe, wieso man FCX und andere Kupferstocks nun im Blick haben sollte.

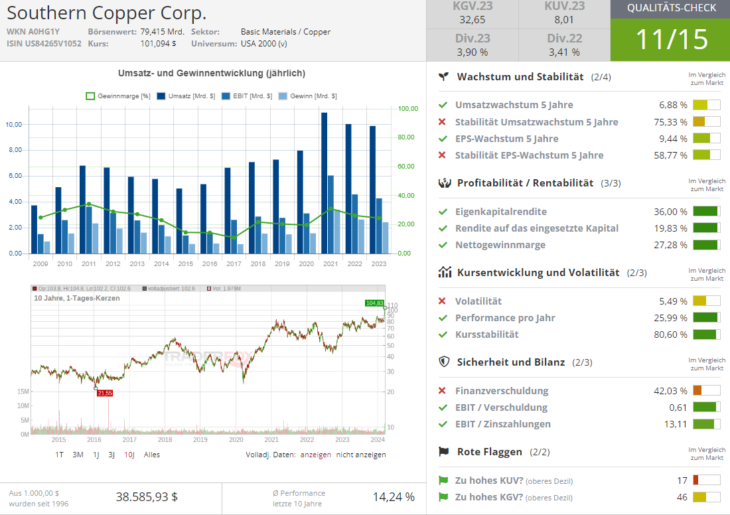

Southern Copper – intaktes Business mit Wachstumspotenzial

Southern Copper (SCCO) ist ebenfalls einer der größten integrierten Kupferproduzenten der Welt. Der Konzern betreibt Kupferminen in Mexiko und Peru. Das Unternehmen befindet sich mehrheitlich im Besitz von Grupo Mexico (GMBXF), einem Konglomerat, das sich auf Bergbau, Transport und Infrastruktur spezialisiert. Southern Copper ist derzeit der fünftgrößte Kupferproduzent der Welt. Darüber hinaus verfügen Länder, wo SCCO operiert über die größten Kupferreserven, was dem Unternehmen reichlich Gelegenheit bietet, seine Kupferproduktion zu erweitern. Southern Copper sieht ein deutliches Produktionswachstum vor sich. Bis 2031 rechnet das Unternehmen mit einer Produktionssteigerung von 69 % gegenüber dem Niveau von 2022. Doch auch SCCO verzeichnet aufgrund der anhaltenden Knappheit des Arbeitskräfteangebots höhere Arbeitskosten. Zusammen mit der anhaltenden Inflation für Reparaturmaterialien, Betriebsstoffe, Lagerverbrauch, Auftragnehmer und Dienstleistungen wird dies die Margen des Unternehmens zunächst weiter belasten. Dabei investiert das Unternehmen weiterhin sehr intensiv, um sein Portfolio und seine Reserven zu erweitern.

SCCO ist auf Wachstumskurs mit hohen Investitionskosten

Das Kapitalinvestitionsprogramm des Unternehmens für dieses Jahrzehnt beläuft sich auf mehr als 15 Mrd. USD. Dazu gehören Investitionen in die Projekte Buenavista Zink, Pilares, El Pilar und El Arco in Mexiko sowie in die Projekte Tia Maria, Los Chancas und Michiquillay in Peru. Die aktuelle Wachstumsprognose beinhaltet auch mehrere Infrastrukturinvestitionen, darunter Schlüsselinvestitionen zur Stärkung der Wettbewerbsfähigkeit des Projekts El Arco. Es wird erwartet, dass Michiquillay von Southern Copper eine der größten Kupferminen Perus wird und 225.000 Tonnen Kupfer pro Jahr (zusammen mit Nebenprodukten von Molybdän, Gold und Silber) für eine erwartete Lebensdauer der Mine von mehr als 25 Jahren produzieren wird. Der Produktionsstart ist allerdings für 2032 geplant.

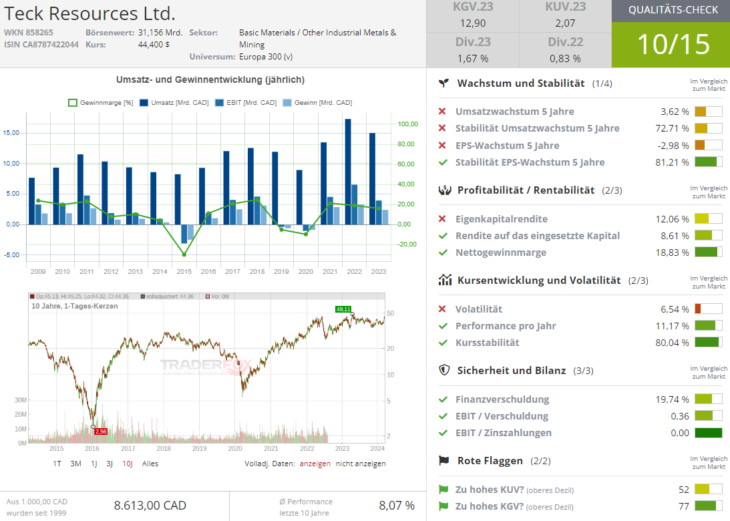

Teck Resources (TECK) – Profiteur des steigenden Kupferpreises und ggf. des EV-Trends

Der Aktienkurs von Teck Resources (TECK) hat zuletzt aufgrund des Anstiegs der Kupferpreise ebenfalls dynamisch zugelegt. Laut einem aktuellen Bericht von Reuters erwägt Teck Resources außerdem den Bau einer Recyclinganlage für Lithium-Ionen-Batterien in British Columbia. Sollte diese Anlage realisiert werden, wäre sie die größte Recyclinganlage an der Westküste Nordamerikas mit einer Kapazität für das Recycling von 35.000 Tonnen Batteriematerial pro Jahr. Es wird erwartet, dass die Anlage die Batterien von rund 140.000 Elektrofahrzeugen pro Jahr verarbeiten wird. Und damit kommt die plausible Annahme ins Spiel, dass sich der Konzern auch zum Profiteur des Elektroautotrends entwickeln könnte. Doch bis es soweit ist wird das Unternehmen weiterhin stark vom Kupferpreis abhängig bleiben.

Abschließend lässt sich anmerken, dass sich der Kupfer-Trend auch über die Aktien von Rio Tinto (RIO), BHP Group (BHP), HudBay Minerals (HBM), Barrick Gold (GOLD), Newmont (NEM), Taseko Mines (TGB) oder Ero Copper (ERO) spielen lässt.

Die notwendige Bedingung wäre der höhere Kupferpreis und im BestCase der Anfang einer globalen wirtschaftlichen Erholung.

Viel Erfolg und bleiben Sie profitabel!

Verantwortlicher Redakteur Kulikov Leonid: keine Eigenpositionen.