Vier Neo-Darvas Aktien mit starker Aufwärtsdynamik!

Liebe Leser,

Nicolas Darvas gehört sicherlich zu den schillerndsten Traderpersönlichkeiten des letzten Jahrhunderts. In den 1950er- und 1960er-Jahren handelte er ein Konto mit nur wenigen tausend Euro Guthaben auf über 2.450.000 USD nach oben. Seine Strategie zeigt uns, dass wir uns auf die Aktien konzentrieren sollten, die aktuell in Bewegung sind und nach oben streben.

Wie funktionierte das Darvas-System? Die Neo-Darvas-Strategie ist ein bemerkenswerter Trendfolgeansatz, der auf einem einfachen, aber wirkungsvollen Konzept beruht: Investiere in die Aktien, die derzeit die Bühne der Wall Street mit atemberaubender Energie und Dynamik dominieren. Das Darvas-System basiert auf der Grundüberlegung, dass der einzige solide Grund, eine Aktie zu kaufen, darin besteht, dass sie steigt. Eine Aktie, die nicht steigt, muss man nicht im Depot haben und man sollte sich erst recht nicht Gründe dafür einreden. Hat eine Aktie erst einmal eine stabile Tendenz ausgebildet, bleibt diese Tendenz meist über einen längeren Zeitraum erhalten. Um sicherzugehen, dass eine Aktie wirklich über Siegerqualitäten verfügt und er auf das richtige Pferd setzte, musste die Aktie in den letzten Monaten bereits ihre Sprinterqualitäten unter Beweis gestellt haben.

Darvas wählte nur Aktien aus, die seit ihrem 52-Wochentief bereits 100 % oder mehr zugelegt hatten. Zudem mussten die Aktien nahe ihrem Allzeithoch notieren. Die anderen Aktien bezeichnete er, ein wenig abfällig, als Abfall. Für die NEO-DARVASIANER geht es darum, genau dort zu sein, wo die Musik spielt – auf den Aktien, die gerade mit voller Kraft nach oben schießen. (Hinweis: Wir setzen als Performance-Kriterium eine Halbjahresperformance von nur +60 %, um mehr Titel unter Beobachtung zu haben).

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox Software Darvas-Aktien zu identifizieren. Zum einen veröffentlicht TraderFox eine täglich aktualisierte Version des Research-Reports "Neo-Darvas" auf https://paper.traderfox.com.

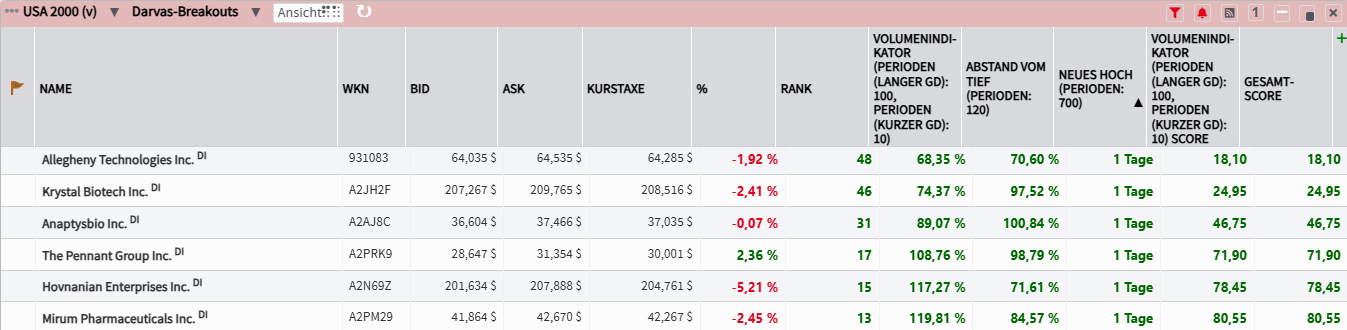

Eine weitere Möglichkeit besteht darin, das Template "Darvas-Breakouts" in unserem Tool "AKTIEN-RANKINGS" zu öffnen. Dieses findet man unter der Rubrik Trader-Zeitung.

Eine dritte Möglichkeit besteht darin, sich über das Trading-Desk auf https://desk.traderfox.com/ die Darvas-Aktien anzuzeigen. Hierzu öffne ich das Trading-Desk und klicke auf das Pokal-Symbol mit der Bezeichnung TraderFox Aktien-Ranglisten. Im Anschluss öffnet sich das Fenster "Ranglisten: Regelbasierte Sortierung von Aktien". Nun wähle ich "vorgefertigte Rankings" und klicke auf "Darvas-Breakouts". Anschließend klicke ich auf Anwenden. Im Anschluss öffnet sich die Dauerläuferaktien-Rangliste zu den 2000 volumenstärksten Aktien aus den USA. Diese kann beliebig sortiert werden.

Im Folgenden stelle ich Ihnen vier spannende Darvas-Aktien aus den USA vor!

Kirby Corp. - In der US-Binnenschifffahrt trifft ein begrenztes Angebot auf hohe Nachfrage

- Die Performance der letzten 12 Monate beträgt 50 %.

- Kirby nutzt die stärkere Dynamik der Binnen- und Küstentankschiffe, da ein begrenztes Angebotswachstum und eine erhöhte petrochemische Raffinationsaktivität zu einer höheren Auslastung und höheren Preisen führen.

- Die gestiegene Nachfrage nach Notstrom bei Kunden aus Industrie, Einzelhandel und Rechenzentren führt zu einem starken Wachstum im D&S-Geschäft.

Kirby (NYSE: KEX) ist ein inländischer Tankschiffbetreiber, der flüssige Massenprodukte entlang der Küsten der Vereinigten Staaten transportiert. Das Unternehmen verschifft Petrochemikalien, Schwarzöl, raffinierte Erdölprodukte und Agrarchemikalien. Das Unternehmen ist in zwei berichtspflichtigen Geschäftsbereichen tätig: dem Segment Seetransport und dem Segment Vertrieb und Dienstleistungen, das After-Market-Service und Originalersatzteile für Motoren, Getriebe, Untersetzungsgetriebe und Stromerzeugungsgeräte anbietet. Der Großteil des Umsatzes des Unternehmens wird im Segment Seetransport erwirtschaftet.

Der Markt für Binnentankschiffe hat im Laufe der Jahre viele Zyklen erlebt, die teilweise durch Konjunkturzyklen und teilweise (wohl mehr) durch Flottenerweiterungen und -verkleinerungen der Betreiber bedingt waren. Die Coronapandemie hat viele Betreiber unter Druck gesetzt. Seitdem ist die Neubauaktivität gering, während die Schrottraten deutlich gestiegen sind. Hinzu kommen neue Wartungsvorschriften, was in Summe dazu geführt hat, dass momentan ein Mangel an Schiffen im Verhältnis zur wachsenden Nachfrage vorliegt. Dieser wird durch die erhöhte petrochemische Raffinations-/Produktionskapazität an der Golfküste weiter verschärft. Die Spotpreise für Inlandsschiffe lagen Mitte Juni bei etwa 9.500 bis 10.000 USD (gegenüber 9.000 USD vor einem Jahr) und Kirbys jüngster Inlandsumsatz pro Tonnenmeile war mit der höchste, den das Unternehmen seit über zwei Jahrzehnten erzielt hat. Kirby ist mit einem Marktanteil von etwa 30 % am Binnenschiffsmarkt und wenig Konkurrenz sowie guten Nachfrageaussichten von den Produzenten an der Golfküste in diesem Geschäftsfeld weiter gut aufgestellt.

Ferner ist Kirby innerhalb des D&S-Geschäfts in der Stromerzeugung aktiv. Dies umfasst verschiedene Aktivitäten, darunter die Bereitstellung mobiler Stromversorgung für Notfälle und elektrisches Fracking (E-Fracs). Die Notstromversorgungssysteme werden für eine Reihe von Kunden, darunter Industrie-, Einzelhandels- und Rechenzentrumsstandorte angeboten. Dabei fungiert Kirby als Distributor, Hersteller und Dienstleister für Systemhersteller wie Caterpillar. Der Ausbau der Rechenzentren stellt eine bedeutende Chance für Kirbys Wachstum dar. Die erhöhte Nachfrage nach Stromerzeugung könnte zu einer erheblichen Steigerung der Bewertung des D&S-Geschäfts. Das Management ist davon überzeugt, dass dieses Geschäft in großem Maßstab zweistellige Margen erzielen könnte. Angesichts des zunehmenden Interesses an Mikronetzen und des Wachstums im Bau von Rechenzentren dürfte dieses Segment in den kommenden Jahren lohnendes Wachstum bieten.

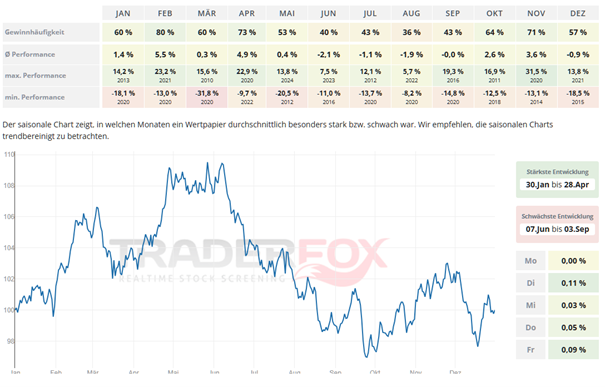

Möchte man in die Aktien von Kirby investieren, so bietet sich hierfür der Zeitraum von Anfang Februar bis Ende April an. Besonders der Monat Februar ist mit einer Gewinnhäufigkeit von 80 % und einer durchschnittlichen Performance von 5,5 % lukrativ. Auch der April kann mit einer Gewinnhäufigkeit von 73 % und einer durchschnittlichen Performance von 4,9 % überzeugen.

In den letzten 52 Wochen hat die Aktie von Kirby eine Rendite von 50 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 0,7 %. Die Aktie markierte das 52-Wochenhoch am 17.07.2024 bei 130,90 USD. Das 52-Wochentief markierte die Aktie am 07.12.2023 bei 72,11 USD. Seitdem konnte Aktie um 69 % zulegen.

Piper Sandler Companies - Erfolg für die Kunden durch tiefgreifende Branchenexpertise

- Die durchschnittliche Performance der letzten 12 Monate beträgt 88 %.

- Piper Sandler Companies ist eine Investmentbank und ein institutionelles Wertpapierunternehmen.

- Das Wachstum wurde durch Akquisitionen und die Entwicklung von Schlüsselkompetenzen erreicht.

Piper Sandler (NYSE: PIPR) ist im Bereich Investmentbanking und institutionelle Wertpapierdienstleistungen tätig. Das Unternehmen bietet Finanzberatungsdienste, Produkte für die Aktien- und Fremdkapitalmärkte, öffentliche Finanzdienstleistungen, Aktienrecherche und institutionelles Brokerage, festverzinsliche Dienstleistungen und Private-Equity-Strategien an. In den letzten fünf Jahren hat Piper Sandler sein Geschäft fast verdoppeln können. Der Erfolg beruht auf der strategischen Ausweitung der Branchenabdeckung sowie auf der Erweiterung der Produktkapazitäten und des Fachwissens, um Synergien im gesamten Unternehmen zu schaffen und den Kunden ein differenziertes Serviceniveau zu bieten. Die daraus resultierende Größe und Beständigkeit der Plattform hat die Ertragskraft und Marktpräsenz erhöht und dazu beigetragen, die langfristigen Aktionärsrenditen über Marktzyklen hinweg zu steigern.

Piper Sandler hat kontinuierlich in das eigene Wachstum investiert, und zwar durch strategische Übernahmen sowie gezielte Neueinstellungen und interne Beförderungen. In den letzten fünf Jahren hat man die Plattform gezielt um sieben verschiedene Unternehmen erweitert. Diese Investitionen haben die Branchen- und Produktabdeckung in den Bereichen Finanzdienstleistungen, Chemie, Technologie, Verbraucher und Restrukturierung sowie die Investmentbanking-Präsenz in Europa erweitert. Darüber hinaus hat man erstklassige Kapazitäten im Aktienhandel und der Makroforschung hinzugefügt und die vertikalen Festzinskundensegmente ausgebaut. Während dieser Investitionsphase hat sich die gesamte Produktionskapazität erheblich erhöht, wobei die Zahl der geschäftsführenden Direktoren im Investmentbanking im Jahr 2023 von 90 auf 169 gestiegen ist.

Piper Sandler hat Anfang Juni vermeldet, den Investmentbanking-Konkurrenten Aviditi Advisors zu übernehmen. Durch den Deal werden die Private-Equity-Dienstleistungen von Piper Sandler auf den Sekundärmarkt für Private-Equity-Fondsanteile ausgeweitet. Aviditi hilft Private-Equity-Firmen bei der Kapitalbeschaffung für Investmentpools. Darüber hinaus berät das Unternehmen beim Verkauf von Anteilen an Private-Equity-Fonds und hilft Fondssponsoren bei der Suche nach Co-Investoren, so das Wall Street Journal, das zuvor über den Deal berichtet hatte. Aviditi bietet auch Beratung bei Führungswechseln im Private-Equity-Bereich. Seit seiner Gründung im Jahr 2020 hat Aviditi bei Deals im Gesamtwert von über 30 Mrd. USD beraten. Durch die Übernahme wird die Private-Capital-Beratungsgruppe von Piper Sandler (PIPR) gegründet und die Investmentbanking-Plattform des Unternehmens um eine weitere Praxis erweitert.

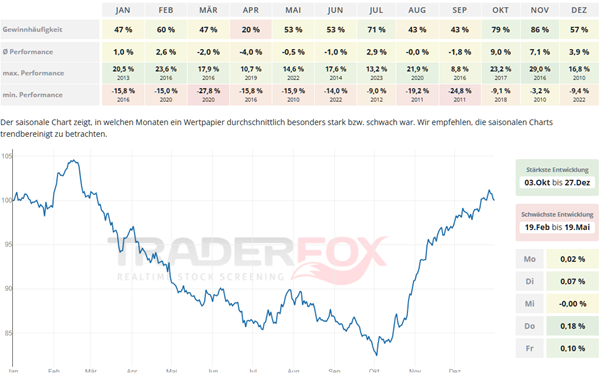

Die stärkste Entwicklung vollzieht die Aktie im Zeitraum von Anfang Oktober bis Ende Dezember. In den Wintermonaten ist das Handelsaufkommen an den Märkten deutlich größer als im Sommer. Mit einer durchschnittlichen Performance von 9 % kann der Oktober überzeugen. Auch der November zeigt sich mit einer durchschnittlichen Performance von 7,1 % stark.

In den letzten 52 Wochen hat die Aktie von Piper Sandler eine Rendite von 88 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 20,1 %. Die Aktie markierte das 52-Wochenhoch am 29.07.2024 bei 278,41 USD. Das 52-Wochentief markierte die Aktie am 25.10.2023 bei 130,89 USD. Seitdem konnte die Aktie um 108 % steigen.

The Pennant Group - Durch wertorientierte Pflege soll die alternde Bevölkerung gestützt werden

- Die durchschnittliche Performance der letzten 12 Monate beträgt 163 %.

- Das Unternehmen betreibt häusliche Gesundheits- und Hospizdienste sowie Seniorenwohnanlagen.

- Das Unternehmen ist stark in der schnell wachsenden und sehr lukrativen Medicare Advantage-Branche engagiert, und sein Geschäftsmodell ist ideal für diese Branche geeignet.

The Pennant Group (NASDAQ: PNTG) erbringt in den Vereinigten Staaten Gesundheitsdienstleistungen für Patienten aller Altersgruppen, einschließlich der wachsenden älteren Bevölkerung. Das Unternehmen ist in mehreren Geschäftsbereichen tätig, darunter häusliche Krankenpflege, Hospizdienste und Seniorenwohnungen. Das Unternehmen erwirtschaftet den Großteil seines Umsatzes im Segment der häuslichen Gesundheits- und Hospizdienste. Die Anzahl der eigenen häuslichen Gesundheits- und Hospizagenturen konnte seit 2014 auf mittlerweile 111 Einrichtungen vervierfacht werden. Zusätzlich gibt es 51 Seniorenwohnheime.

Die meisten Krankenversicherungspläne beruhen noch immer auf dem Prinzip "Honorar für Dienstleistung", d. h. ein Patient besucht einen Arzt, und der Arzt schickt seine Rechnung an die Krankenkasse, um sie erstattet zu bekommen. Aber die Zeit eines Arztes kann teuer sein, und er kann Verfahren in Rechnung stellen, welche die Krankenkasse nicht für unbedingt notwendig hält. In der neuen Ära der wertorientierten Versorgung kann ein Patient stattdessen eine Klinik der Pennant Group aufsuchen, in der er von einer qualifizierten Krankenschwester und nicht von einem Arzt behandelt wird. Die Zeit der Krankenschwester ist viel billiger zu vergüten als die eines Arztes, und die Krankenkasse muss nicht mehr für einen unnötigen Krankenhausaufenthalt aufkommen. Als Teilnehmer des vom Centers for Medicare & Medicaid Services (CMS) initiierten HHVBP-Programms (Home Health Value-Based Purchasing) profitiert das Unternehmen von finanziellen Anreizen für die Entlastung des Gesundheitssystems.

Das wertorientierte Pflegemodell ist eine neue Dynamik in der Krankenversicherungs- und Gesundheitsbranche, die derzeit an Fahrt gewinnt. Goldman Sachs ist der Ansicht, dass diese Branche eines Tages mehr als 1 Bio. USD wert sein könnte, und sie zieht bereits Milliarden von Dollar an privaten und inzwischen auch öffentlichen Investitionen an. Dies ist auch notwendig, denn die Gesamtausgaben der Vereinigten Staaten für das Gesundheitssystem belaufen sich schon jetzt auf etwa 18 % des BIPs. In Summe sind dies rund 5 Bio. USD. Bis 2030 dürfte der Wert auf rund 6,8 Bio. USD steigen. Hinzu kommt, dass sich die Anzahl der Personen über 65 Jahren in den Vereinigten Staaten laut Prognosen bis 2050 fast verdoppeln wird. Rund 70 % dieser Personen sind auf irgendeine Art von Pflege angewiesen.

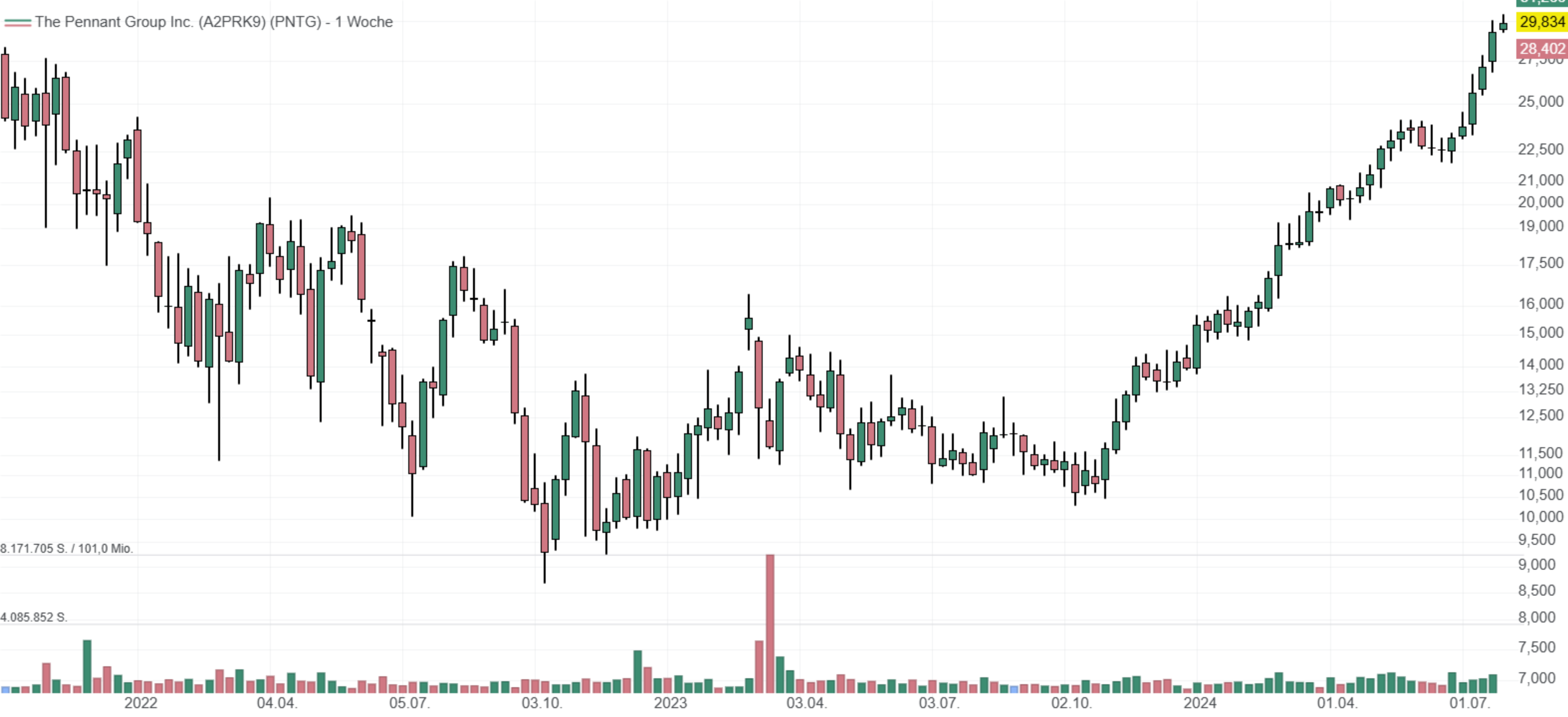

Hinweis: Zu Pennant Group gibt es noch keinen saisonalen Chart, da die Aktie hierfür noch nicht lange genug börsengelistet ist!

In den letzten 52 Wochen hat die Aktie von The Pennant Group eine Rendite von 163 % erzielt. Die Aktie markierte das 52-Wochenhoch am 29.07.2024 bei 30,41 USD. Derzeitig notiert der Preis bei 30,52 USD. Das 52-Wochentief markierte die Aktie am 13.10.2023 bei 10,31 USD. Seitdem konnte sich die Aktie erholen und um 190 % seit Tief zulegen.

EverQuote - Mithilfe von Daten sollen Versicherungen erschwinglicher und persönlicher gestaltet werden

- Die Performance der letzten 12 Monate beträgt 280 %.

- EverQuote betreibt eine Onlineplattform für den Versicherungseinkauf und bietet Lead-Generierungsdienste für Versicherungsträger und -vertreter.

- Der globale Insurtech-Markt soll bis 2030 161 Mrd. USD wert sein, was die Notwendigkeit einer Transformation der Versicherungsbranche vorantreibt.

EverQuote (NASDAQ: EVER) hat Dienste entwickelt, die den Versicherungseinkauf vereinfachen und persönlicher gestalten, während sie sowohl den Verbrauchern Zeit und Geld sparen als auch Versicherungsanbietern Leads generieren. EverQuote verbindet Versicherungskunden mit Versicherungsträgern für verschiedene Versicherungsarten, darunter Auto-, Gebäude-, Mieter- und Lebensversicherungen. Das Management sagt, dass die Identifizierung geeigneter Versicherungsprodukte für Einzelpersonen aufgrund der begrenzten Onlineauswahl, der Preisunterschiede und einer Fülle komplexer Versicherungsoptionen eine Herausforderung sein kann. Da das Unternehmen immer mehr Kunden anzieht, sammelt es folglich auch mehr Daten, um die Personalisierung, die Konversionsraten und die Kundenzufriedenheit zu verbessern. Das Unternehmen bewirbt seine Dienste über zahlreiche Onlinekanäle wie Suchmaschinen, E-Mail-Marketing, Social-Media-Plattformen und Display-Anzeigen.

Ein Marktforschungsbericht von Grand View Research aus dem Jahr 2023 schätzte, dass der globale Insurtech-Markt (als Stellvertreter für den Markt für die Lead-Generierung im Versicherungsbereich) im Jahr 2022 einen Wert von 5,45 Mrd. USD hatte und bis 2030 voraussichtlich einen Wert von 161 Mrd. USD erreichen wird. Die jährliche Wachstumsrate (CAGR) ist mit 52,7 % demnach innerhalb des Prognosezeitraums (2023 bis 2030) sehr hoch. Der Hauptgrund für dieses erwartete Marktwachstum ist die Notwendigkeit, die Versicherungsbranche umzugestalten, um eine breitere Kundenbasis zu bedienen, darunter vermögende Privatpersonen, Gruppen mit gehobenem mittlerem Einkommen und Gruppen mit unterem mittlerem Einkommen. Von Versicherungsunternehmen wird erwartet, dass sie sowohl ihre Angebote verbessern als auch strategische Allianzen mit Innovatoren der Finanztechnologie bilden, um ihren Kunden innovative Zahlungslösungen anzubieten.

Das Unternehmen hatte einen starken Start ins Jahr 2024 und lieferte im Q1 Ergebnisse, die das obere Ende der Prognosespanne für Umsatz, variable Marketingmarge und bereinigtes EBITDA übertrafen. Der Gewinn lag bei 0,05 USD pro Aktie bei einem Umsatz von 91,07 Mio. USD. Das Management ist weiterhin zuversichtlich und der Überzeugung, dass sich die Autoversicherungsbranche in der Anfangsphase einer mehrjährigen Erholung befindet, da die Versicherer weiterhin selektiv Marketingkampagnen reaktivieren, ihre Budgets erhöhen und ihre Präsenz auf den Märkten ausbauen. Die ergriffenen Maßnahmen zur Neuausrichtung des Unternehmens aus dem Jahr 2023 beginnen sich zu realisieren. Das Unternehmen rechnet im 2. Quartal mit einem Umsatz von 100 bis 105 Mio. USD.

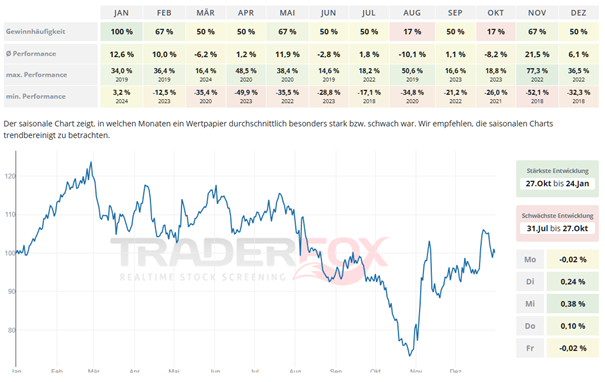

Die Aktie entwickelt sich am besten von Ende Oktober bis Ende Januar. Speziell der November kann mit einer durchschnittlichen Performance von 21,5 % und einer Gewinnhäufigkeit von 67 % überzeugen. Auch der Januar zeigt sich mit einer durchschnittlichen Performance von 12,6 % stark. Die Gewinnhäufigkeit liegt bei 100 %.

In den letzten 52 Wochen hat die Aktie von EverQuote eine Rendite von 280 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 28 %. Die Aktie markierte das 52-Wochenhoch am 29.07.2024 bei 26,90 USD. Das 52-Wochentief markierte die Aktie am 09.08.2023 bei 5,36 USD. Seitdem konnte sich die Aktie kräftig erholen und um 388 % seit Tief zulegen.

Liebe Grüße und eine schöne Woche!

David Engelhardt

Tipp: Mit dem mächtigen Aktien-Screener https://rankings.traderfox.com kannst Du selbst Darvas-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

Bildherkunft: AdobeStock_179402824

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!