Vier spannende NEO-Darvas Aktien für die 2. Jahreshälfte

Liebe Leser,

Nicolas Darvas gehört sicherlich zu den schillerndsten Traderpersönlichkeiten des letzten Jahrhunderts. In den 1950er- und 1960er-Jahren handelte er ein Konto mit nur wenigen tausend Euro Guthaben auf über 2.450.000 USD nach oben. Seine Strategie zeigt uns, dass wir uns auf die Aktien konzentrieren sollten, die aktuell in Bewegung sind und nach oben streben.

Wie funktionierte das Darvas-System? Die Neo-Darvas-Strategie ist ein bemerkenswerter Trendfolgeansatz, der auf einem einfachen, aber wirkungsvollen Konzept beruht: Investiere in die Aktien, die derzeit die Bühne der Wall Street mit atemberaubender Energie und Dynamik dominieren. Das Darvas-System basiert auf der Grundüberlegung, dass der einzige solide Grund, eine Aktie zu kaufen, darin besteht, dass sie steigt. Eine Aktie, die nicht steigt, muss man nicht im Depot haben und man sollte sich erst recht nicht Gründe dafür einreden. Hat eine Aktie erst einmal eine stabile Tendenz ausgebildet, bleibt diese Tendenz meist über einen längeren Zeitraum erhalten. Um sicherzugehen, dass eine Aktie wirklich über Siegerqualitäten verfügt und er auf das richtige Pferd setzte, musste die Aktie in den letzten Monaten bereits ihre Sprinterqualitäten unter Beweis gestellt haben.

Darvas wählte nur Aktien aus, die seit ihrem 52-Wochentief bereits 100 % oder mehr zugelegt hatten. Zudem mussten die Aktien nahe ihrem Allzeithoch notieren. Die anderen Aktien bezeichnete er, ein wenig abfällig, als Abfall. Für die NEO-DARVASIANER geht es darum, genau dort zu sein, wo die Musik spielt – auf den Aktien, die gerade mit voller Kraft nach oben schießen. (Hinweis: Wir setzen als Performance-Kriterium eine Halbjahresperformance von nur +60 %, um mehr Titel unter Beobachtung zu haben).

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox Software Darvas-Aktien zu identifizieren. Zum einen veröffentlicht TraderFox eine täglich aktualisierte Version des Research-Reports "Neo-Darvas" auf https://paper.traderfox.com.

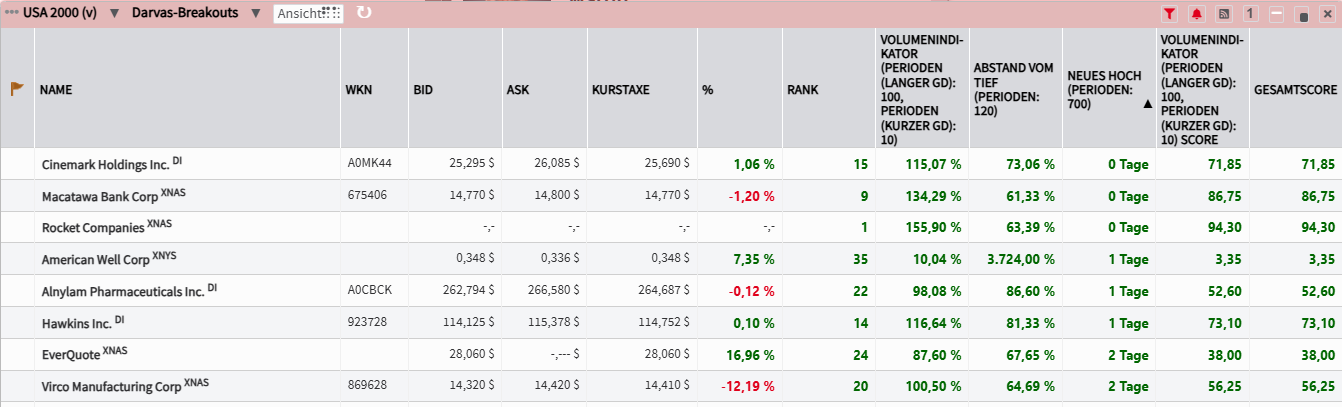

Eine weitere Möglichkeit besteht darin, das Template "Darvas-Breakouts" in unserem Tool "AKTIEN-RANKINGS" zu öffnen. Dieses findet man unter der Rubrik Trader-Zeitung.

Eine dritte Möglichkeit besteht darin, sich über das Trading-Desk auf https://desk.traderfox.com/ die Darvas-Aktien anzuzeigen. Hierzu öffne ich das Trading-Desk und klicke auf das Pokal-Symbol mit der Bezeichnung TraderFox Aktien-Ranglisten. Im Anschluss öffnet sich das Fenster "Ranglisten: Regelbasierte Sortierung von Aktien". Nun wähle ich "vorgefertigte Rankings" und klicke auf "Darvas-Breakouts". Anschließend klicke ich auf Anwenden. Im Anschluss öffnet sich die Dauerläuferaktien-Rangliste zu den 2000 volumenstärksten Aktien aus den USA. Diese kann beliebig sortiert werden.

Im Folgenden stelle ich Ihnen vier spannende Darvas-Aktien aus den USA vor!

Cinemark Holding – Der Disney-Film Inside Out 2 kurbelt den Gewinn an

- Die Performance der letzten 12 Monate beträgt 43%.

- Rekordverdächtige Ergebnisse für Cinemark XD und D-BOX, da die Fans in Scharen kamen, um den Film in der immersivsten Umgebung überhaupt zu sehen

- Das Wochenende mit den höchsten Konzessionseinnahmen seit der Pandemie, da die Kinobesucher sich ihre Lieblingssnacks und Must-Have-Artikel gönnten

Cinemark Holdings (NYSE: CNK) bietet als eines der größten und einflussreichsten Kinounternehmen der Welt außergewöhnliche Unterhaltungserlebnisse außerhalb des Hauses. Cinemark sorgt in über 500 Kinosälen und 5.500 Leinwänden in 42 US-Bundesstaaten und 13 Ländern Süd- und Mittelamerikas jeden Tag für Kinovergnügen. Cinemark bietet seinen Gästen überragende Bild- und Tontechnologie, darunter Barco-Laserprojektion und Cinemark XD, das weltweit führende Premium-Großformat. Hinzu kommen gehobene Annehmlichkeiten wie erweiterte Speise- und Getränkeangebote, Luxury-Lounger-Relaxsessel und D-BOX-Bewegungssitze. Ergänzt wird das Angebot durch erstklassigen Gästeservice und preisgekrönte Treueprogramme wie dem Cinemark Movie Club.

Trotz der Dominanz von Streaming und Heimkinos ist das Unternehmen weiterhin relevant, auch wenn die Pandemie zu einer strategischen Neubewertung führte. Cinemark musste seine Betriebszeiten und den Personalbedarf anpassen, um Kosten zu reduzieren. Der Erfolg von Filmen hat einen erheblichen Einfluss auf den Marktanteil des Unternehmens, der durch erfolgreiche Filmveröffentlichungen gesteigert wurde. Zudem tragen Treueprogramme und strategische Marketingmaßnahmen zu Cinemarks Erfolg bei. So belohnt das Unternehmen seine Kunden über Cinemark Movie Rewards mit einem Punkt für jeden Dollar, den sie in einem Cinemark-Kino ausgeben. Mit der erweiterten mobilen Bestellfunktion für die einfache Abholung im Kino und Lieferpartnerschaften mit Door Dash, Grubhub und Uber Eats können Kunden ihre Lieblingssnacks aus dem Kino genießen, wann und wo immer sie Lust darauf haben.

Am 02.08.2024 lieferte das Unternehmen sein neuestes Zahlenwerk. Trotz eines Rückgangs der Besucherzahlen aufgrund von Streikfolgen verzeichnete das Unternehmen solide Ergebnisse, insbesondere dank des Erfolgs des Films "Inside Out 2". Der Umsatz ging zwar um 22 % auf 734 Mio. USD zurück, doch das EPS übertraf mit 0,32 USD die Erwartungen von 0,07 USD. Der Nettogewinn lag demnach bei 47 Mio. USD. Cinemark hat seine Schulden weiter reduziert und investiert strategisch in globales Wachstum und Instandhaltung. Das Unternehmen plant, in den nächsten drei Jahren drei neue Kinos mit insgesamt 33 Leinwänden zu eröffnen. Im abgelaufenen Quartal konnte man im weltweiten Wirkungsbereich rund 50 Mio. Kinobesucher unterhalten.

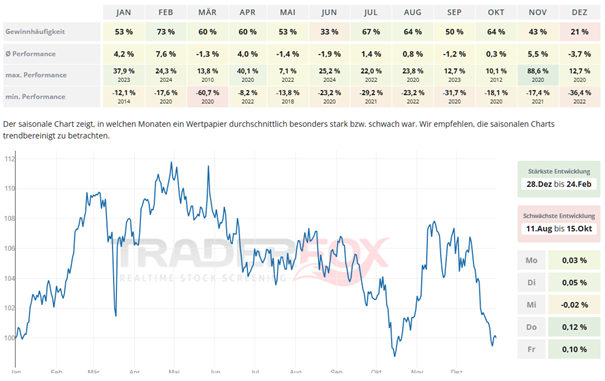

Möchte man in die Aktie von Cinemark investieren, so eignet sich hierfür der Zeitraum von Ende Dezember bis Ende Februar. In den kalten Wintermonaten gehen die Menschen gerne ins Kino und lassen sich unterhalten. Der Monat Februar ist dabei mit einer durchschnittlichen Performance von 7,6 % und einer Gewinnhäufigkeit von 73 % besonders stark.

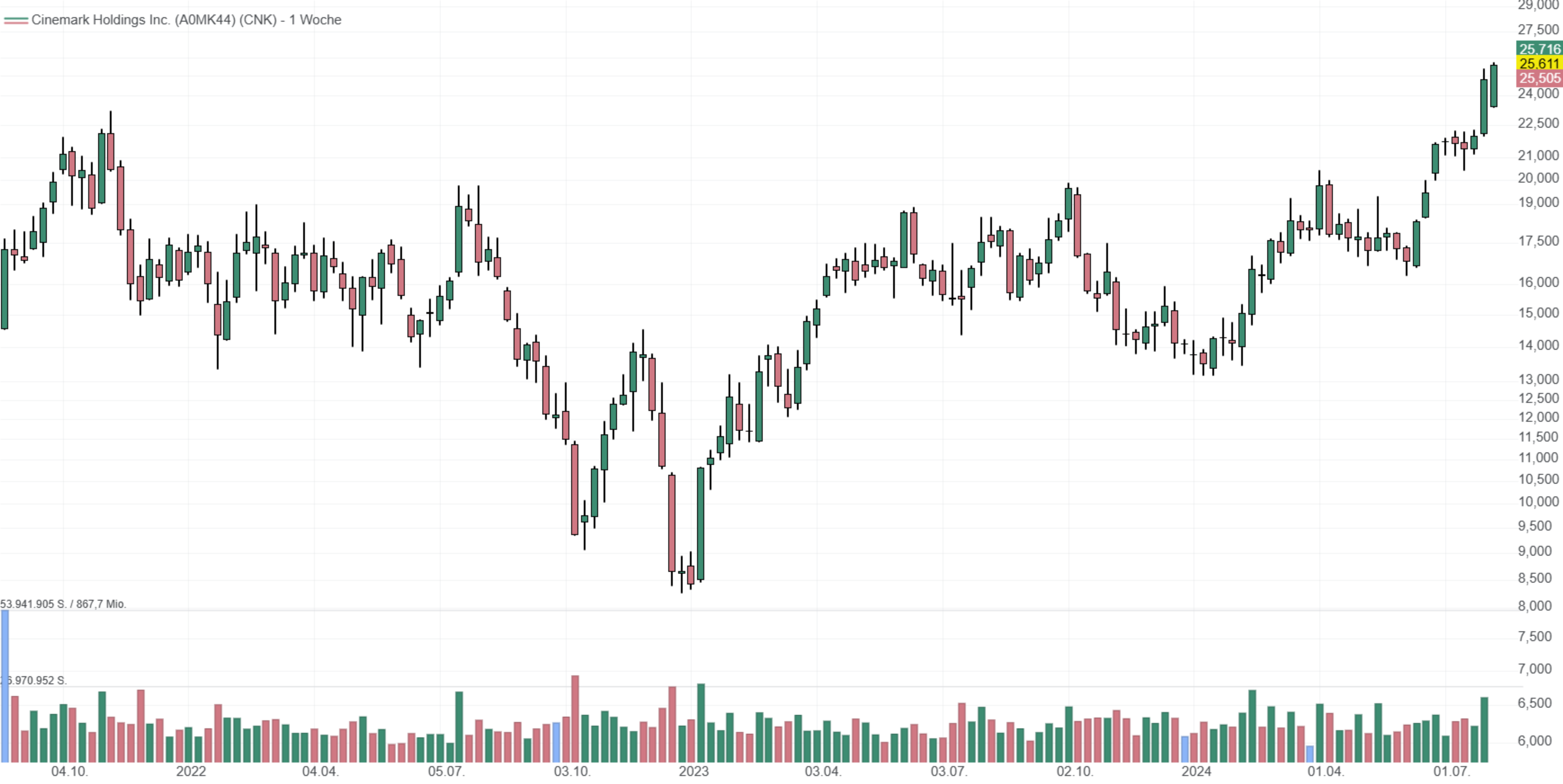

In den letzten 52 Wochen hat die Aktie von Cinemark Holdings eine Rendite von 43 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 20 %. Die Aktie markierte das 52-Wochenhoch am 06.08.2024 bei 25,82 USD. Das 52-Wochentief markierte die Aktie am 16.01.2024 bei 13,19 USD. Seitdem konnte sich die Aktie um 95 % erholen.

Rocket Companies: Mithilfe von KI soll der Kauf- und Finanzierungsprozess von Eigenheimen revolutioniert werden

- Die Performance der letzten 12 Monate beträgt 58 %.

- Rocket ist ein Fintech-Plattformunternehmen, das technologiegetriebene Geschäfte in den Bereichen Hypotheken, Immobilien und Finanzdienstleistungen umfasst.

- Der gesamte adressierbare Markt für den Erwerb von Wohneigentum belief sich Ende 2023 auf mehr als 5 Bio. USD. Allein der Hypothekenmarkt ist mit rund 2 Bio. USD gigantisch.

Rocket Companies (NYSE: RKT) ist ein Fintech-Unternehmen, das über Tochtergesellschaften Hypotheken-, Immobilien- und Finanzdienstleistungen anbietet. Das Unternehmen nutzt seine Technologie, Daten und erstklassigen Service, um die Kunden bei komplexen Fragestellungen zu unterstützen. Mit der Marke "Rocket" möchte man das Synonym für einfache, schnelle und vertrauenswürdige digitale Lösungen sein. Das branchenführende Flaggschiffunternehmen Rocket Mortgage hat seit 1985 Hypothekendarlehen im Wert von über 1,6 Bio. USD vergeben. Mit der Zeit hat man sich auf ergänzende Branchen wie Immobiliendienstleistungen, Privatkredite und Privatfinanzierungen ausgeweitet. Da jedes der einzelnen Tochterunternehmen in großen und fragmentierten Märkten tätig ist, ist man bemüht, das Kundenerlebnis mithilfe der Rocket-Plattform neu zu erfinden und zu optimieren. Die Vergabe einer Hypothek dauert vom Antrag bis zum Abschluss durchschnittlich mehr als 40 Tage. Die Digitalisierung von Dokumenten und die Automatisierung einzelner Aufgaben können hier Abhilfe schaffen.

Das skalierbare Geschäftsmodell beruht auf ständiger Innovation und den Wettbewerbsstärken, zu denen die digital ausgerichtete Marke, Technologie, Dateneinblicke, kundenorientierte Kultur und Partnerschaften gehören. Rocket vergibt Hypothekendarlehen, die entweder an staatlich geförderte Unternehmen oder an Investoren auf dem sekundären Hypothekenmarkt verkauft werden. Da die Gegenparteien in erster Linie staatlich geförderte Unternehmen ("GSEs") sowie andere diversifizierte Investorengruppen sind, muss Rocket kein erhebliches Kapital halten, um das Kreditvergabegeschäft auszubauen.

Rocket ist der Überzeugung, dass sich KI rasant weiterentwickeln und einen kritischen Wendepunkt erreichen wird, an dem Wissenstechnik, maschinelles Lernen, Automatisierung und Personalisierung im Mittelpunkt der Art und Weise stehen wird, wie Kunden Häuser kaufen, verkaufen und finanzieren. Rocket ist aufgrund seiner enormen Datenbestände und der technologischen Grundlage einzigartig für die nächste Transformationswelle mit generativer KI positioniert. Man verfügt über 10 Petabyte an Daten, um genaue Kundenprofile zu erstellen. Das Unternehmen generiert jährlich über 50 Mio. Anrufprotokolle, die dabei helfen, Technologien und Prozesse zu entwickeln, um die Kundenerfahrung kontinuierlich zu verbessern. In einem einzigen Jahr konnte man mithilfe von KI etwa 3,7 Mrd. Kundeninteraktionen und -bewertungen generieren. Das Unternehmen ist der Überzeugung, dass KI das Geschäft und damit auch die Kundenerfahrung und die Branche verändern wird, von der Lead-Generierung und -Zuweisung bis hin zu Underwriting, Abschluss und Service.

Hinweis: Zu Rocket Companies gibt es noch keinen saisonalen Chart, da die Aktie hierfür noch nicht lange genug börsengelistet ist!

In den letzten 52 Wochen hat die Aktie von Rocket Companies eine Rendite von 58 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 33,8 %. Die Aktie markierte das 52-Wochenhoch am 05.08.2024 bei 18,40 USD. Das 52-Wochentief markierte die Aktie am 25.10.2023 bei 7,17 USD. Seitdem konnte sich die Aktie erholen und um 145 % seit Tief zulegen.

Virco: Führender Hersteller von Schulmöbeln ist gut positioniert, um von der laufenden Rationalisierung erweiterter Lieferketten zu profitieren

- Die Performance der letzten 12 Monate beträgt 227 %.

- Virco verzeichnete ein signifikantes Umsatzwachstum von 33 %, bei einer Steigerung der Brutto- und Betriebsmarge.

- Auf der anderen Seite steigen die Transportpreise in China. Dies könnte Virco in diesem oder im nächsten Jahr Rückenwind verschaffen, da man vor allem mit ausländischer Konkurrenz zu kämpfen hat.

Virco (NASDAQ: VIRC) begann als lokaler Hersteller von Stühlen und Schreibtischen für Schulen im Raum Los Angeles und wurde im Laufe der Jahre zum größten Hersteller und Lieferanten von beweglichen Lehrmöbeln und -geräten für den Markt von der Vorschule bis zur 12. Klasse in den Vereinigten Staaten. Mit der Entwicklung des Marktes für Schulmöbel hat das Unternehmen bedeutende Verkaufs- und Servicekapazitäten entwickelt. Das Unternehmen beschäftigt Innenarchitekten, CAD-Layout-Spezialisten und Projektmanagementspezialisten, um sein Verkaufsteam zu unterstützen. Dabei verwendet man die proprietäre PlanSCAPE®-Software, die es den Verkaufs- und Servicefachleuten ermöglicht, Projektmanagement von Design und Layout bis hin zur Full-Service-Auslieferung und Einrichtung des Campus bereitzustellen.

Virco bietet ein breites Produktsortiment, darunter mobile Tische, mobile Aufbewahrungsgeräte, Schüler- und Lehrerpulte, vierbeinige und mobile Stühle und Hocker, Aktivitätstische und Klappstühle. Neben der Betreuung von Kunden im Bildungsmarkt ist Virco ebenfalls ein Möbel- und Ausstattungslieferant für Kongresszentren und Arenen sowie für Kirchen. Man verkauft an Großhändler, Distributoren, traditionelle Einzelhändler und Kataloghändler, die dieselben Märkte bedienen.

Der Großteil der Gewinne und Umsätze des Unternehmens wird im 2. und 3. Quartal erwirtschaftet, da in diesen Monaten die Schulen Schulferien haben und Möbelbestellungen aufgegeben und entgegengenommen werden können. In dieser Hinsicht weist der Auftragsbestand des Unternehmens weiterhin enttäuschende Ergebnisse auf. In diesem Quartal sanken die Auftragsbestände im Vergleich zum Vorjahr um 14 % (von 104 Mio. USD vor einem Jahr auf 90 Mio. USD in diesem Jahr). Dies ist das vierte Quartal in Folge mit sinkenden Auftragsbeständen.

Ein weiterer gemischter Datenpunkt sind die Lagerbestände. Bisher sind die Lagerbestände stärker gewachsen als die Umsätze. Dies ist sinnvoll, da das Unternehmen im Hinblick auf die Hochsaison Fertigprodukte, laufende Produktion und Rohstoffe vorbereiten muss. Allerdings sind die Lagerbestände in diesem Quartal im Vergleich zum Vorjahr gesunken. Dies könnte entweder auf eine höhere Produktionseffizienz hinweisen oder darauf, dass das Unternehmen in den kommenden Quartalen weniger verkaufen wird als im Vorjahr.

Die stärkste Entwicklung hat die Aktie in den Monaten Dezember, Januar, Mai und Juni. Die Gewinnhäufigkeiten liegen hier zwischen 53 % bis 73 % und die durchschnittliche Performance zwischen 3 % bis 7,2 %. Besonders der Juni sticht hervor.

In den letzten 52 Wochen hat die Aktie von Virco Manufacturing eine Rendite von 227 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 8,3 %. Die Aktie markierte das 52-Wochenhoch am 01.08.2024 bei 18,05 USD. Das 52-Wochentief markierte die Aktie am 24.08.2023 bei 4,34 USD. Seitdem konnte die Aktie um 230 % seit Tief zulegen.

Corbus - Krebsmedikamentenkandidat CRB-701 hat "Best-in-Class-Potenzial"

- Die Performance der letzten 12 Monate beträgt 762 %.

- Corbus Pharmaceuticals Holdings meldete positive Ergebnisse einer Phase-1-Studie in China mit CRB-701 bei Patienten mit mUC und Gebärmutterhalskrebs.

- Der globale Markt für Urothelkarzinome wird voraussichtlich im Jahr 2032 6,82 Mrd. USD erreichen. Der globale Markt für die Behandlung von Gebärmutterhalskrebs soll bis 2030 bei 12,63 Mrd. USD liegen.

Corbus Pharmaceuticals (NASDAQ: CRBP) ist ein Unternehmen für Präzisionsonkologie, das sich dafür einsetzt, Menschen dabei zu helfen, schwere Krankheiten zu besiegen, indem es innovative wissenschaftliche Ansätze für gut verstandene biologische Prozesse einbringt. Die interne Entwicklungspipeline von Corbus umfasst CRB-701, ein Antikörper-Wirkstoff-Konjugat (ADC) der nächsten Generation, das auf die Expression von Nectin 4 auf Krebszellen abzielt, um eine zytotoxische Ladung freizusetzen, und CRB-601, einen Anti-Integrin-Monoklonalantikörper, der die Aktivierung von TGFβ blockiert, das auf Krebszellen exprimiert wird.

Das Unternehmen hat kürzlich positive Daten aus seiner Phase-1-Studie mit CRB-701 zur Behandlung von Patienten mit metastasiertem Urothelkarzinom [mUC] und Gebärmutterhalskrebs gemeldet. Darüber hinaus erwies sich das Medikament, obwohl es sich um ein auf Nectin-4 abzielendes Antikörper-Wirkstoff-Konjugat [ADC] handelt, als ein Konkurrenzprodukt von Pfizer. Das verbesserte Sicherheitsprofil von CRB-701 bei mUC und Gebärmutterhalskrebs sowie das Potenzial für eine bessere Zellabtötung könnten diesem Medikament einen Wettbewerbsvorteil gegenüber Padcev von Pfizer verschaffen.

Es wird erwartet, dass Corbus im 1. Quartal 2025 Daten aus der US-amerikanischen und europäischen Phase-1-Studie veröffentlichen wird, in der CRB-701 zur Behandlung von Patienten mit mUC und Gebärmutterhalskrebs eingesetzt wird. Da in der China-Studie ein Proof-of-Concept nachgewiesen wurde, kann davon ausgegangen werden, dass diese andere Studie im Frühstadium ein ähnliches Datenprofil erstellt werden kann.

Corbus entwickelt auch CRB-913 zur Behandlung von Patienten mit Fettleibigkeit und verfügt auch über CRB-601 zur Behandlung von Patienten mit Tumoren. Genauer gesagt, handelt es sich dabei um einen selektiven Anti-avb8-monoklonalen Antikörper, der die Aktivierung der TGFb-Expression auf Krebszellen blockiert. Beide dieser anderen klinischen Produkte haben die Prämisse, allein oder in Kombination mit anderen Therapien zu wirken. Da für Anfang nächsten Jahres weitere Daten erwartet werden und sich außerdem mehrere andere Medikamente mit großem Potenzial für Multimilliardenmärkte in der Pipeline befinden, bietet die Aktie interessante Wachstumsaussichten.

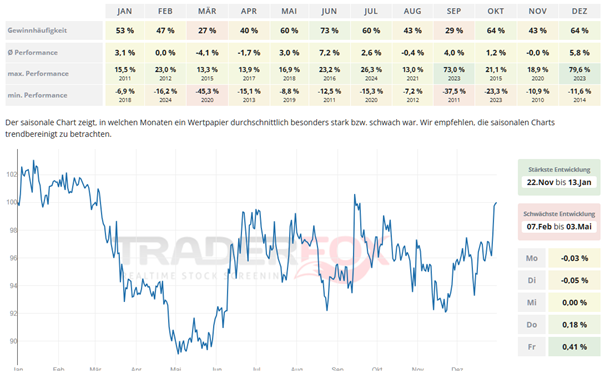

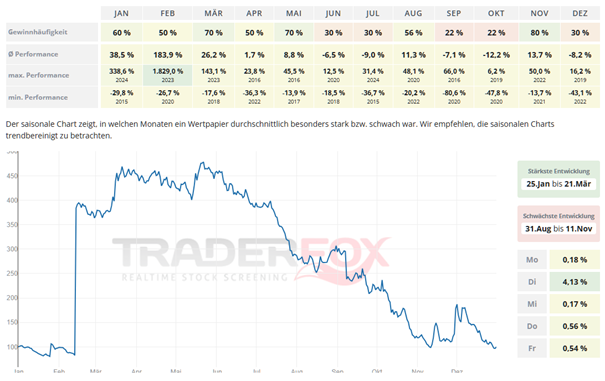

Biotechunternehmen sind äußerst volatil. Dies zeigt auch der saisonale Chart. Verlustreiche Monate wechseln sich ab, mit renditestarken Zeiträumen und hoher Gewinnhäufigkeit. Die Monate Januar bis März sind dabei am lukrativsten. Die durchschnittliche Performance im Februar liegt bei 183,9 % und die Gewinnhäufigkeit bei 50 %.

In den letzten 52 Wochen hat die Aktie von Corbus Pharmaceuticals eine Rendite von 762 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 9 %. Die Aktie markierte das 52-Wochenhoch am 31.07.2024 bei 61,90 USD. Das 52-Wochentief markierte die Aktie am 13.11.2023 bei 3,03 USD. Seitdem konnte sich die Aktie um 1.738 % erholen.

Liebe Grüße und eine schöne Woche!

David Engelhardt

Tipp: Mit dem mächtigen Aktienscreener https://rankings.traderfox.com kannst Du selbst Darvas-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

Bildherkunft: AdobeStock_614688281

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!