3 Neo-Darvas-Aktien, die den Gesamtmarkt Outperformen!

Liebe Leser,

Seit nun bald einem Jahr müssen Anleger mit einem hohen Maß an Volatilität umgehen können. Nach einem starken, rund zehn Monate andauerndem Ausverkauf zeigen sich die Märkte jüngst etwas stärker. Es ist beinahe beeindruckend, wie widerstandsfähig die Wall Street gegenwärtig bleibt. Die Ergebnisse und Aussichten von Disney waren auf breiter Front enttäuschend. Wie schon seit Tagen, fallen die meisten Ergebnisse der Unternehmen mau aus. Zahlreiche Unternehmen brechen nach Veröffentlichung ihres Zahlenwerkt teilweise zweistellig ein. Überraschend hohe Verluste, unter den Erwartungen liegende Umsätze oder verfehlte EBITDA Ziele drücken die Kurse.

Die Folge sind häufig nach unten revidierte Aussichten oder sogar ein massiver Stellenabbau, wie die Maßnahmen von Meta Platforms, ZenDesk und Party City zeigten. Es besteht kein Zweifel, dass der Arbeitsmarkt an Schwung verliert. Selbst TikTok restrukturiert, und senkt die erwarteten Umsatzziele für 2022 um rund 2 Mrd. USD.

Durch die Zinspolitik der FED wird das restliche Börsenjahr weiterhin turbulent. Die FED stellte zwar in Aussicht, dass sie bei künftigen Zinserhöhungen nicht mehr ganz so aggressiv vorgehen wird, aber der Zeitraum möglicher Zinserhöhungen könnte länger als bislang gedacht ausfallen und auch das angestrebte Zinsniveau könnte über den bisherigen Erwartungen der Marktteilnehmer liegen. In der Vergangenheit hat dies vor allem bei Wachstumsaktien zu panischen Verkäufen geführt.

Dennoch gab es trotz all dieser Unsicherheiten in den letzten Monaten einige Aktien, die mit extremer Stabilität oder sogar steigenden Kursen überzeugt haben. Möchte man vom aktuellen Momentum profitieren und an steigenden Trends partizipieren, so lohnt sich ein Blick auf die NEO-DARVAS-STRATEGIE. Hierbei handelt es sich um einen Trendfolge-Ansatz, der auf die stärksten Aktien der Wall Street setzt. Es kommen nur Titel in Frage, die seit dem Halbjahrestief mindestens 70 % zugelegt haben und die in den letzten 20 Handelstagen ein neues 52-Wochenhoch markierten.

Vertreter dieser Strategie wollen also dort sein, wo gerade die Musik spielt. Neo-Darvasianer wollen auf die Aktien setzen, die gerade mit voller Wucht nach oben laufen. Das Schlimmste wäre, in Titel investiert zu sein, bei denen sich nichts tut. Das wäre verschwendete Zeit und die Opportunitätskosten wären zu hoch.

Um die Chance auf schnelle Rally Bewegungen zu maximieren, führen wir unter allen NEO-DARVAS-Aktien täglich ein Screening durch, ob es zu Pivotal-News-Points kommt. Das ist dann der Fall, wenn Firmen Quartalsergebnisse deutlich über den Konsenserwartungen melden. Solche Pivotal-News-Points stellen oft den Startschuss zu Rally Bewegungen dar, zudem reduzieren sie das Risiko für einen Einstieg, denn die guten Quartalsergebnisse bestätigen, dass die Aufwärtsdynamik fundamental untermauert ist.

Tipp: In unserem digitalen Kiosk stellen wir täglich um 8 Uhr PDF-Dokumente bereit, die alle aktuellen Top-Aktien zu einer Anlage- oder Tradingstrategie beinhalten. Egal, ob du Geld anlegen möchtest, wie Warren Buffett oder dich wie Peter Lynch auf die Suche nach "Tenbaggern" machst oder ganz einfach nur nach schnellen Breakout-Trades Ausschau hältst: In unserem digitalen Kiosk wirst du fündig. Hier findest du auch die hier vorgestellte Strategie "NEO-DARVAS".

Im Folgenden werden 3 Aktien vorgestellt, die für das Trendfolge-Trading in Betracht kommen

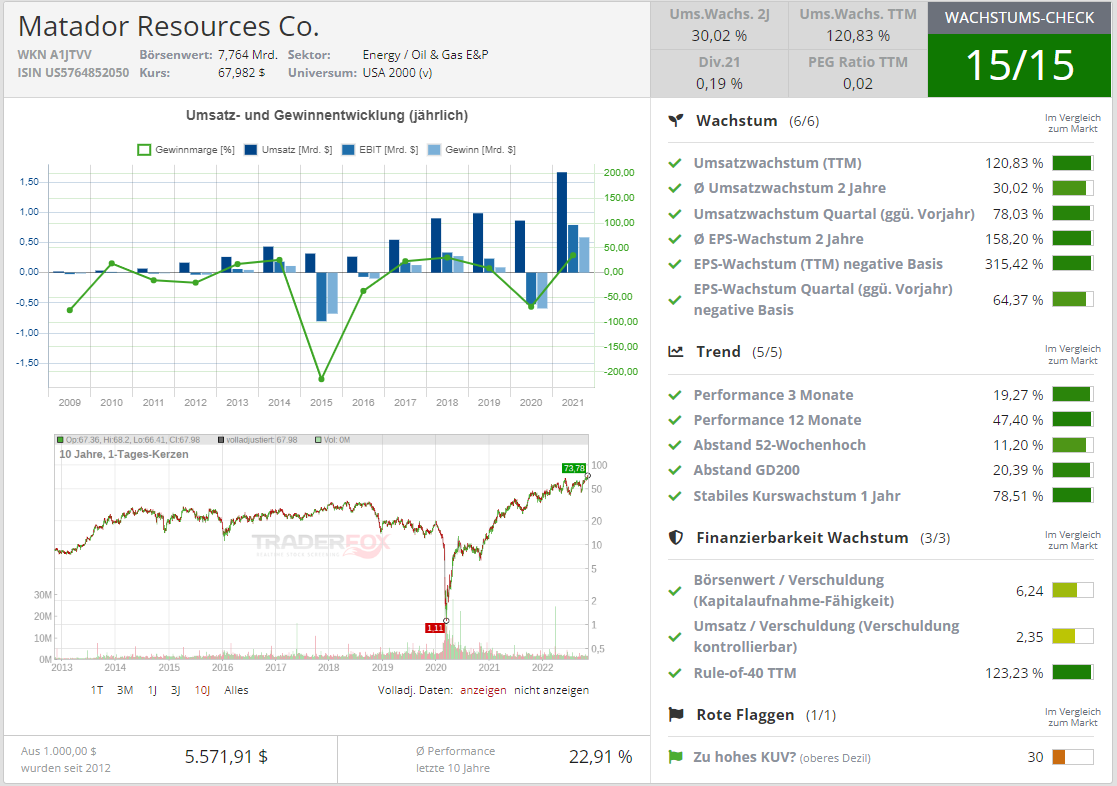

Matador Resources Co. [MTDR | WKN A1JTVV | ISIN US5764852050]

Matador Resources Co. ist eine Holdinggesellschaft, die sich mit der Exploration, Entwicklung, Produktion und dem Erwerb von Erdöl- und Erdgasvorkommen beschäftigt. Das Segment Exploration & Produktion befasst sich mit der Erschließung von Erdöl- und Erdgasvorkommen und konzentriert sich derzeit vor allem auf den öl- und flüssigkeitsreichen Teil der Wolfcamp- und Bone Spring-Lagerstätten im Delaware-Becken im Südosten von New Mexico und in Westtexas. Das Midstream-Segment führt Aktivitäten zur Unterstützung der Explorations-, Erschließungs- und Produktionsaktivitäten des Unternehmens durch und erbringt Dienstleistungen in den Bereichen Erdgasverarbeitung, Öltransport, Erdgas-, Öl- und Salzwasserentnahme sowie Salzwasserentsorgung für Dritte. Das Unternehmen wurde im Juli 2003 gegründet und hat seinen Hauptsitz in Dallas, TX.

Ein Katalysator für den jüngsten Erfolg von Matador ist unter anderem das Engagement im Midstream-Geschäft mit seinem Joint Venture San Mateo. San Mateo erwirtschaftete im vergangenen Jahr ein Rekord-EBITDA von 154 Mio. USD, was einem Anstieg von 37 % im Vergleich zum Vorjahr entspricht. Auch wenn dieses Segment derzeit nicht der Haupttreiber des Unternehmens ist, so ist es doch ein Zeichen dafür, dass Matador auf eine vertikale Integration setzt, was für Energieunternehmen sehr positiv ist, da es eine bessere Kontrolle über die Margen ermöglicht, wobei die Nettomargen zuletzt bei über 30 % lagen.

Während Matador Resources im Jahr 2018 nur 19 Millionen Barrel Öläquivalent produzierte, wird es 2022 voraussichtlich eine Gesamtproduktion von fast 38 Millionen Barrel Öläquivalent erreichen. Das entspricht einer Steigerung der Produktion um 100 %, in nur vier Jahren. Matador Resources kann von zusätzlichen Skaleneffekten profitieren, wenn sich das Management weiterhin auf die Erschließung von Bohrlöchern im Delaware-Becken konzentriert. Durch den Fokus auf die Kerngebiete können Größenvorteile erzielt und die Betriebskosten gesenkt werden. Das Unternehmen führt nun längere Lateralbohrungen durch und kann hiermit die Kapitaleffizienz verbessern und die Free Cashflow-Marge erhöhen.

Kurstreibend wirkt auch eine Untersuchung der Business Research Company. Diese erwartet, dass der Markt bis 2026 mit einer durchschnittlichen jährlichen Rate von 11,1 % wachsen wird.

Auf den ersten Blick waren die Ergebnisse des Unternehmens recht solide, da es die Erwartungen der Analysten sowohl beim Umsatz als auch beim Gewinn übertraf. Darüber hinaus verzeichnete das Unternehmen bei den meisten Finanzkennzahlen ein recht deutliches Wachstum im Vergleich zum Vorjahr. Es ist nicht besonders überraschend, dass ein Energieunternehmen in Anbetracht des erheblichen Anstiegs der Energiepreise in den letzten achtzehn Monaten recht gut abschneiden würde. Natürlich hat Matador Resources davon profitiert, ebenso wie von der steigenden Produktion, was darauf hindeutet, dass das Unternehmen versucht, von dem heutigen Hochpreisumfeld zu profitieren.

Matador Resources erzielte im dritten Quartal 2022 einen Gesamtumsatz von 840,928 Mio. USD. Dies entspricht einem Anstieg von 78,03 % gegenüber dem Vorjahresquartal. Das Unternehmen meldete für das jüngste Quartal ein Betriebsergebnis von 483,274 Mio. US-Dollar. Außerdem erklärte das Unternehmen eine Dividende von 0,10 USD pro Aktie, doppelt so viel wie zu Beginn des Jahres. Das geschätzte KGV für dieses Jahr liegt bei 6,15 und das KUV bei 2,63. Für die kommenden beiden Jahre rechnet man mit moderateren Umsatzsteigerungen, bei ähnlich bleibenden Bewertungskennziffern.

Die Aktien von Matador Resources haben seit dem Coronatief im März 2020 eine gigantische Kursrallye hinter sich. Seitdem stiegen die Anteilsscheine in ihrem Wert um über 6400 % an und handeln gegenwärtig bei rund 66 USD. Anfang der Woche erreichte Matador Resources ein neues Allzeithoch, nachdem die Aktie kürzlich aus einer Darvas Box nach oben ausgebrochen ist.

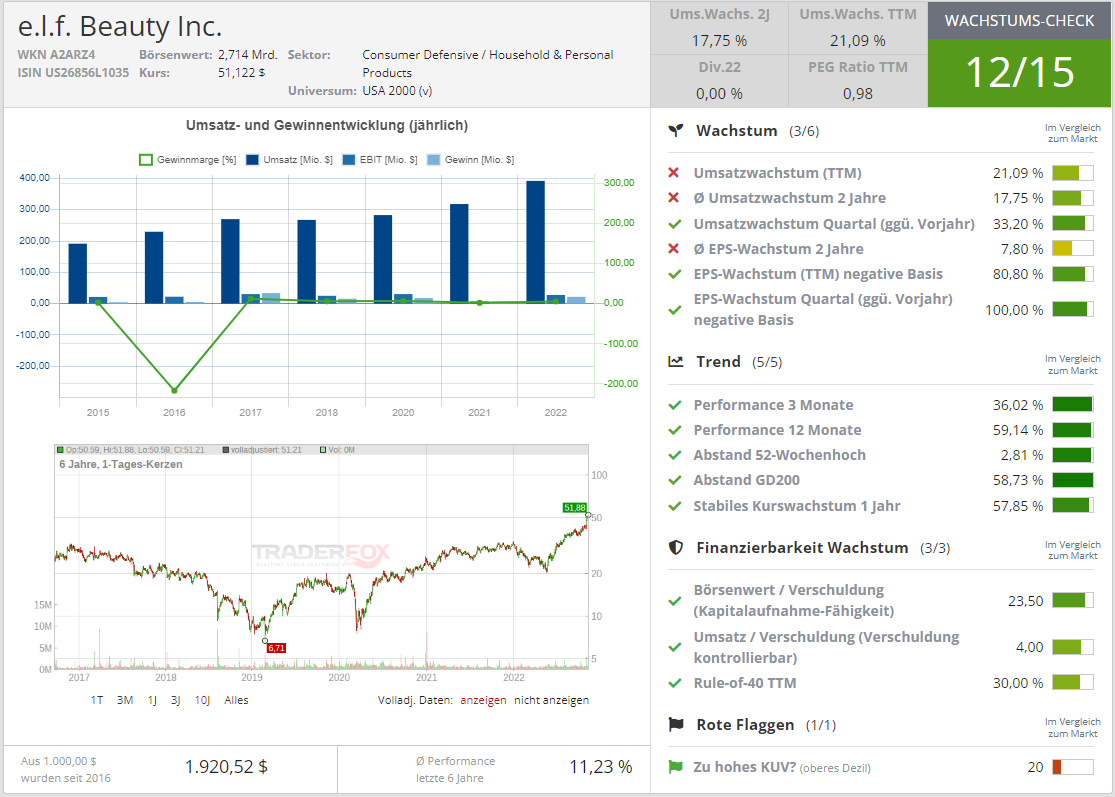

e.l.f. Beauty Inc. [ELF | WKN A2ARZ4 | ISIN US26856L1035]

e.l.f. Beauty Inc ist ein Kosmetikunternehmen mit Sitz in den Vereinigten Staaten. Das Unternehmen bietet über seine Geschäfte und E-Commerce-Kanäle kosmetisches Zubehör für Frauen an, darunter Eyeliner, Mascara, falsche Wimpern, Lippenstift, die Grundierung für das Gesicht, Feuchtigkeitscreme, Reinigungsmittel und andere Hilfsmittel. Die Produkte, die das Unternehmen verkauft, werden unter den Marken e.l.f. Cosmetics, W3LL PEOPLE und Keys Soulcare vertrieben. Der Verkauf erfolgt in den USA und international, wobei der größte Teil des Umsatzes in den USA erzielt wird.

Das Kerngeschäft von e.l.f. Beauty, Make-up, und die Expansion im Bereich Hautpflege floriert. In der Bilanzpressekonferenz hieß es: "Der Durchschnittspreis von e.l.f. liegt heute bei etwas mehr als 5 Dollar im Vergleich zu fast 9 Dollar für herkömmliche Massenkosmetikmarken." Diese Diskrepanz ermöglicht es dem Unternehmen, auf dem Markt stetig Anteile zu gewinnen, vor allem in einer Zeit, in der Inflation und steigende Zinsen die Ausgaben der Verbraucher belasten. So entwickelt sich e.l.f. Beauty kontinuierlich weiter und bietet mittlerweile hervorragende Qualitätsprodukte an.

Die Top-5-Kategorien umfassen unter anderem Produkte wie Primer (sog. Weichzeichner für die Haut, welche das Gesicht auf das Make-up vorbereiten) und Schwämme, bei welchen die Verbraucher ohnehin sparsam konsumieren. Neben den Kernprodukten könnte in Zukunft vor allem der Verkauf von Lippenprodukten und Grundierungen lukrativ sein. Hier bietet sich ein Geschäft mit höheren Gewinnspannen, da Grundierungen in der Regel teurer sind und Lipgloss preiswerter herzustellen ist. e.l.f. Beauty ist ein Vorreiter im Bereich erschwingliches Make-up und "die Nummer fünf unter den Kosmetikmarken mit einem Marktanteil von 6,6 %... die Nummer eins hat einen Marktanteil von 17 %". e.l.f. Beauty verfügt schon jetzt über die richtigen Produkte, aber eine stärkere Expansion in unterentwickelte Kategorien wie die der Grundierungen könnte ihnen helfen, ihr Geschäft weiter auszubauen.

So ist es nicht verwunderlich, dass e.l.f. Beauty letztes Jahr in die Top 20 der Hautpflegemarken aufgestiegen ist und kontinuierlich an der Erweiterung seines Produktangebots arbeitet. Diese zusätzliche Einnahmequelle ermöglicht es dem Unternehmen auch, seine Produktpalette zu erweitern. Speziell der Bereich der Haarpflege scheint aussichtsreich, da dies ebenfalls ein wachsendes Geschäft ist und es nur sehr wenige erschwingliche Haarpflegemarken gibt, die auch qualitativ hochwertig sind.

e.l.f. Beauty meldete für das 2. Quartal September 2022 einen Gewinn von 0,28 USD pro Aktie bei einem Umsatz von 122,3 Mio. USD. Die Konsensgewinnschätzung lag bei 0,16 USD pro Aktie bei einem Umsatz von 105,7 Mio. USD. Der Umsatz stieg im Jahresvergleich um 33,2 %. Das Unternehmen erwartet für das Geschäftsjahr 2023 einen Non-GAAP-Gewinn von 1,07 bis 1,10 US-Dollar pro Aktie bei einem Umsatz von 478,0 bis 486,0 Millionen US-Dollar. Die Prognosen wurden somit angehoben.

"Ich bin stolz auf das Team von e.l.f. Beauty, dass wir im 15. Quartal in Folge ein Nettoumsatzwachstum erzielen konnten, das im zweiten Quartal bei 33% lag", sagte Tarang Amin, Chairman und CEO von e.l.f. Beauty. "Im zweiten Quartal war e.l.f. die am schnellsten wachsende Top-5-Marke im Bereich der dekorativen Kosmetik und wir konnten unseren Marktanteil laut Nielsen um 115 Basispunkte steigern. Wir sind davon überzeugt, dass unser Wertversprechen, unser Innovationsmotor und unsere Fähigkeit, Verbraucher anzuziehen und zu begeistern, unser Wachstum weiter vorantreiben werden."

Die Aktienperformance der letzten 3,5 Jahre lag bei atemberaubenden 660 %. Die rund 40-prozentige Korrektur, welche bis in den Mai andauerte, konnte die Aktie hinter sich lassen. Allein innerhalb der letzten sechs Monate wurden Anleger mit einem Kursplus von knapp 150 % belohnt. Anfang dieser Woche hat die Aktie ein neues Allzeithoch bei 51,15 USD erreichen können und entkoppelt sich hiermit deutlich vom Gesamtmarkt.

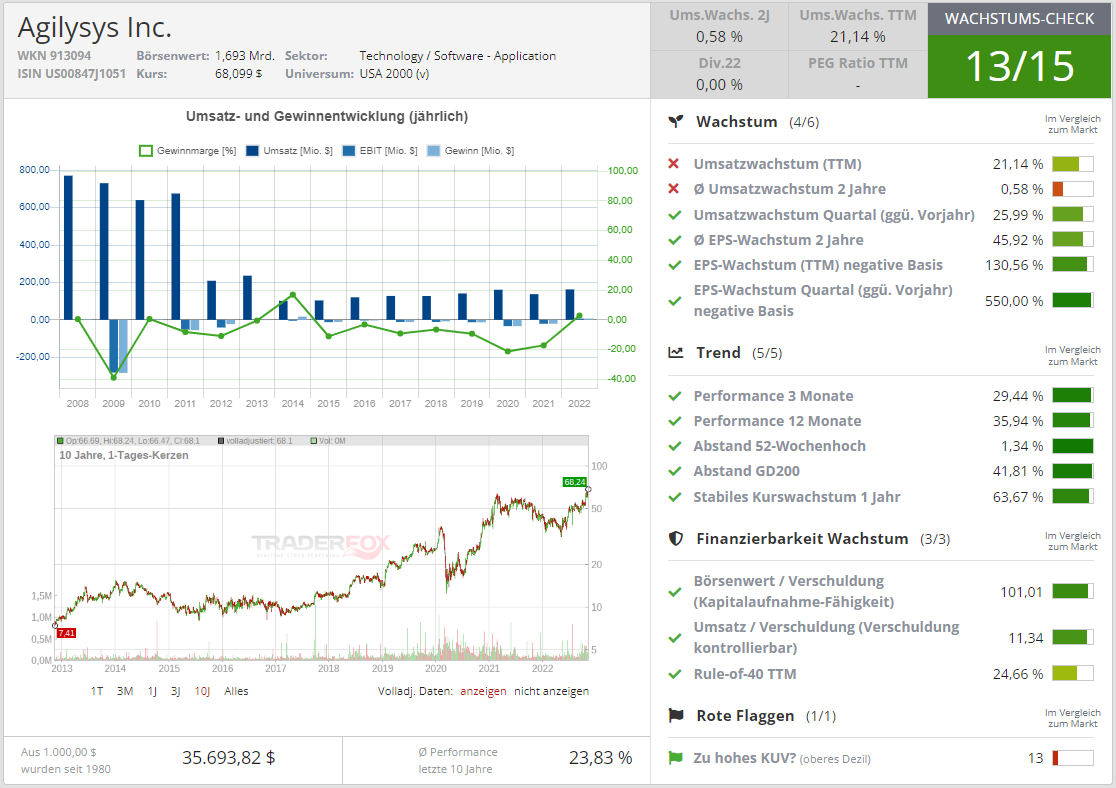

Agilysys Inc. [AGYS | WKN 913094 | ISIN US00847J1051]

Agilysys ist ein Software as a Service Anbieter, der Hotels, Restaurants und Cafés, Casinos bis hin zu ganzen Kreuzfahrtschiffen verschiedene Cloud-Lösungen für einen optimierten Betrieb bereitstellt. Ermöglicht wird nicht nur eine umfassende Immobilien- und Gästeverwaltung, sondern auch digitale Zahlungslösungen, Point-of-Sale-Systeme und Technologien für das Inventar- und Beschaffungsmanagement werden angeboten. Das Unternehmen ist in Nordamerika, Europa, dem asiatisch-pazifischen Raum und in Indien tätig.

Aktuell profitiert das Unternehmen von den globalen Reopening Entwicklungen. Die Reiselust hat sich bei vielen Menschen über die letzten beiden Jahre angestaut und die Buchungen im Gastgewerbe nehmen wieder zu. Zusätzlich wird die Nachfrage nach den SaaS-Lösungen des Unternehmens durch den Personalmangel im Gastgewerbe angetrieben. Denn die Produkte von Agilysys sind darauf ausgelegt, Betriebsprozesse zu automatisieren und so die Abhängigkeit von fehlendem Personal zu kompensieren. Während der Coronapandemie haben viele Mitarbeiter aus dem Gastgewerbe dauerhaft ihren Job verloren, welche nun bei zunehmendem Reiseaufkommen in den Hotels und Unterkünften fehlen. Hier ist auf absehbare Zeit keine Entspannung zu erkennen, woraus sich für Agilysys Wachstumschancen ergeben.

Grundlegend liefert Agilysys ein komplettes Ökosystem an seine Kunden. Dazu gehören unter anderem Hardwareprodukte, der Fokus liegt jedoch klar auf den Softwarelösungen. Führend sind hier die "Property Management Systems" (PMS), welche die Rationalisierung von Front-Office- und Back-Office-Abläufen ermöglicht. Hierdurch können beispielsweise Reservierungen, ein schnelles mobiles Einchecken, die Rechnungsstellung, oder die Buchhaltung, unabhängig von der Größenordnung abgewickelt werden. Diese PMS-Produktfamilie von Agilysys ist der wichtigste Wachstumsmotor des Unternehmens.

Durch die Lösungen von Agilysys können die Daten der Gäste effizienter und umfänglicher erfasst sowie Zahlungen mitverfolgt und ausgewertet werden. Dadurch lassen sich für die Zukunft hilfreiche Prognosen erstellen. Durch Automatisierung werden kontaktlose Dienste ermöglicht (Smartphone für CheckIn, als Zimmerschlüssel oder für Bestellungen von Speisen und Getränken) und das Personal entlastet sowie Kosten gespart. Entwicklungen wie Social Distancing und schnellere Abwicklung von Kundenanfragen werden durch Agilysys gefördert.

Einem Marktforschungsbericht von Research and Markets aus dem Jahr 2022 zufolge belief sich der Markt für Hotelimmobilienverwaltungssoftware im Jahr 2021 auf geschätzte 5,9 Mrd. USD und wird bis 2027 voraussichtlich 10,9 Mrd. USD erreichen. Dies entspricht einer prognostizierten jährlichen Wachstumsrate von 10,7 % von 2022 bis 2027.

Agilysys meldete für das 2. Quartal September 2022 einen Gewinn von 0,24 USD pro Aktie bei einem Umsatz von 47,7 Mio. USD Die Konsensgewinnschätzung lag bei 0,18 USD pro Aktie bei einem Umsatz von 46 Mio. USD. Der Umsatz stieg im Jahresvergleich um 26 %.

Das Management erklärte, dass das Geschäftsjahr 2022 das bisher beste Kundenbindungsjahr war, indem man weit über 95 % der Kunden binden konnte. Etwa 58,4 % der Erlöse entfallen auf wiederkehrende Abonnements und Wartungsgebühren, angetrieben durch eine Abonnementssteigerung von knapp 30 %.

Das Unternehmen rechnet für das Geschäftsjahr 2023 weiterhin mit einem Umsatz von 190 bis 195 Mio. USD. Auch hier liegt man über den Prognosen. Außerdem geht man von einem Wachstum der Abonnementeinnahmen von etwa 30 % und einem EBITDA von mehr als 15 % des Umsatzes aus. Speziell im Bereich der wiederkehrenden Einnahmen sieht man großes Potenzial. Gegenwärtig generiert man hier rund 106 Mio. USD, schätzt das weltweite Potenzial jedoch auf 4,8 Mrd. USD ein.

Seit 2019 konnte die Aktie um 350 % zulegen. Das Kurswachstum beschleunigte sich die letzten sechs Monate nochmals deutlich. Im Zuge dessen wurde heute (10.11.2022) ein neues Allzeithoch erreicht.

Liebe Grüße und gute Trades,

David

Tipp: Auf https://paper.traderfox.com stehen 20 weitere PDF-Reports zum Download bereit. Holt euch das TraderFox Morningstar-Datenpaket für günstige 19 € pro Monat, wenn ihr dauerhaft auf unsere Research-Inhalte zugreifen wollt. Das Abo beinhaltet zudem den Zugriff auf 4 weitere Applikationen, zum Beispiel auf mächtige Aktien-Screener, die mit einer Morningstar-Datenbank arbeiten.

Bildherkunft: https://stock.adobe.com/de

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!