Diese 3 Aktien gehören als potentielle Top-Kursgewinner in der aktuellen Marktphase ins Blickfeld von Investoren

Der Aktienmarkt wirkt derzeit zermürbend und die meisten Anleger lagen in den letzten Wochen und Monaten immer wieder daneben, wenn sie auf steigende Kurse bei Aktien gesetzt haben. Umso verlockender scheint die Vorstellung, einmal einen Volltreffer zu landen und einen echten Kursvervielfacher im Depot zu halten.

Genau dieses Ziel verfolgte auch der die CANSLIM-Legende William O’Neil, der mithilfe technischer und fundamentaler Kriterien eine Strategie zur Identifizierung der aussichtsreichsten Wachstumsaktien entwickelte. Hierfür stellte er klare Regeln auf, mit denen Investoren auf potentielle Top-Kursgewinner aufmerksam werden können. Nachfolgend zeigen wir, wie ihr mit der TraderFox Software die Top-Growth-Aktien finden könnt und welche drei Aktien gerade spannend sind.

So screent ihr potentielle Top-Kursgewinner mit TraderFox

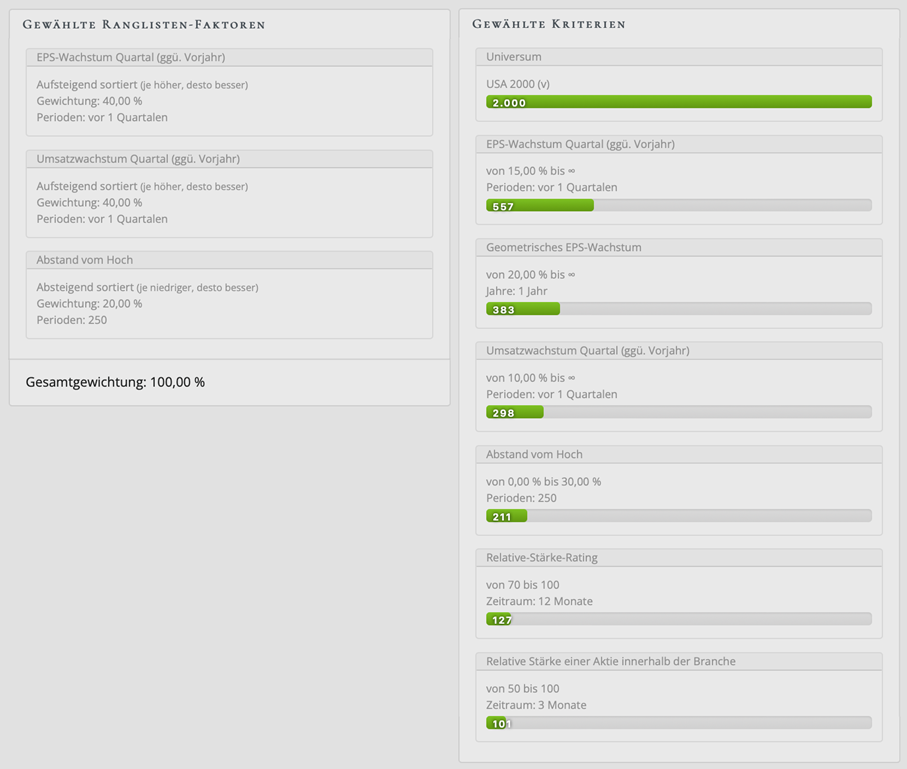

Um Aktien mit großem Wachstumspotential zu finden, eignet sich das Screening mit dem vorgefertigten Template "Wachstumswerte nach William O’Neil". Hierfür müsst ihr euch bei dem Tool "aktien Rankings" auf rankings.traderfox.com anmelden. Anschließend könnt ihr unter "Templates" die Wachstumswerte nach William O’Neil laden. Unter "Universum" könnt ihr auswählen, welche Aktien für das Screening berücksichtigt werden sollen.

Sobald alle Kriterien eingestellt sind, kann der Vorgang mit einem Klick auf "Scannen" gestartet werden. Die Treffermenge wird in einer Liste unter dem Tool zusammengefasst. Aktuell erfüllen gerade einmal 103 Aktien die strengen Kriterien, was uns gleichzeitig auch einen Einblick in das schwierige Marktumfeld bietet.

Screening-Kriterien für die Suche nach Top-Growth Aktien (William O’Neil)

Tipp: Um für das Screening weitere fundamentale und technische Kriterien zu berücksichtigen, könnt ihr ein eigenes Echtzeit-Screening mit über 10.000 Aktien durchführen. Für den Zugriff auf die Screening-Software benötigt ihr das "Morningstar Datenpaket": https://traderfox.de/produkte/morningstar-datenpaket/

e.l.f. Beauty (ISIN: US26856L1035)

e.l.f. Beauty ist ein Hersteller von Kosmetikprodukten wie Make-Up, Eyeliner, Cremes und Lippenstiften. Der Verkauf erfolgt online sowie in ausgewählten Drogerien. Dabei legt das Unternehmen seinen Fokus auf Nachhaltigkeit und betont den Verzicht auf Tierversuche für die Entwicklung seiner Produkte. Im September 2022 wurde eine Produktionsstätte von e.l.f. Beauty mit dem Fair Trade USA-Zertifikat ausgezeichnet. Damit ist e.l.f. Beauty das erste Unternehmen der Kosmetikbranche mit dieser Auszeichnung.

Langfristig positioniert sich e.l.f. Beauty in Richtung der Megatrends wie Veganismus und Nachhaltigkeit. Zudem wagte das Kosmetikunternehmen unter dem Motto "Gaming trifft auf Make-Up" als eines der ersten Unternehmen den Schritt in den Gaming-Markt und nimmt Kurs auf das künftige Metaverse. Im Oktober 2021 wurde von e.l.f. der erste Beauty-Markenkanal auf Twitch gestartet, mit dem insbesondere weibliche Gaming-Fans angesprochen werden sollen. Im Juli 2022 wurde die 8-teilige limitierte Kollektion "Game Up" (bestehend aus Eyeliner, Nagellack, Lip Gloss, etc.) präsentiert.

In den letzten Jahren zeigte e.l.f. Beauty eine stabile Umsatzentwicklung. Im vergangenen Geschäftsjahr stiegen die Umsätze um 23 % gegenüber dem Vorjahr. Zuletzt beschleunigte sich das Wachstum weiter und das Management erhöhte wiederholt die Prognosen. Seit 2015 arbeitete das Unternehmen jedes Jahr profitabel. Die Nettomargen waren zwischen 2017 und 2022 rückläufig, die Bruttomargen lagen allerdings konstant im Bereich zwischen 60 % bis 65 %. Im aktuellen Geschäftsjahr 2023 sollen die Gewinne wieder anziehen.

Mit den Zahlen für das Q2 vom 02.11.2022 zeigte e.l.f. Beauty zum 15. Mal in Folge ein Nettoumsatzwachstum. Der Marktanteil konnte laut Aussagen des Managements weiter gesteigert werden. Der Umsatz lag mit 122,3 Mio. USD rund 33 % über dem Vorjahr. Der Gewinn je Aktie konnte um 91 % auf 0,21 USD gesteigert werden.

Zudem wurde die Umsatzprognose für 2023 erneut um 6% bis 7% angehoben. Demnach soll der Umsatz zwischen 478 und 486 Mio. USD liegen, was einem Wachstum von 22 % bis 24 % ggü. dem Vorjahr entsprechen würde. Die Gewinnprognose wurde vom Management sogar um satte 26 % angehoben. Der Gewinn je Aktie wird im Bereich 1,07 bis 1,10 USD (+148 % bis 155 % ggü. Vorjahr) erwartet.

Der Kurs von e.l.f. Beauty konsolidiert in der ersten Jahreshälfte 2022 und gab im schwachen Marktumfeld mehr als 30 % nach. Seit Ende Mai zieht die Aktie jedoch steil nach oben und zeigt sich vom weiterhin schwachen Marktumfeld gänzlich unbeeindruckt. Die starken Q2 Zahlen gaben der Aktie weiteren Schwung. Aktuell bildet der Kurs am Allzeithoch eine Seitwärtsbase aus.

Chart der e.l.f. Beauty Aktie (Quelle: TraderFox Trading-Desk)

Fazit: e.l.f. Beauty gehörte in den letzten Monaten zu den absoluten Leadern am Aktienmarkt. Das Unternehmen dürfte mit seinen Konsumartikeln für den Alltag und einer konstanten Nachfrage gut gegen konjunkturelle Rücksetzer aufgestellt sein. Mit dem Vorstoß in die Social-Media- und Gaming-Welt fährt das Unternehmen eine spannende Marketingkampagne, die aufzugehen scheint. Ein Ausbruch auf neue Hochs könnte als kurzfristiger Einstieg genutzt werden. Allerdings wirkt der Kurs zunehmend überkauft, sodass eine mehrwöchige Konsolidierung für mittelfristige Anleger abgewartet werden sollte.

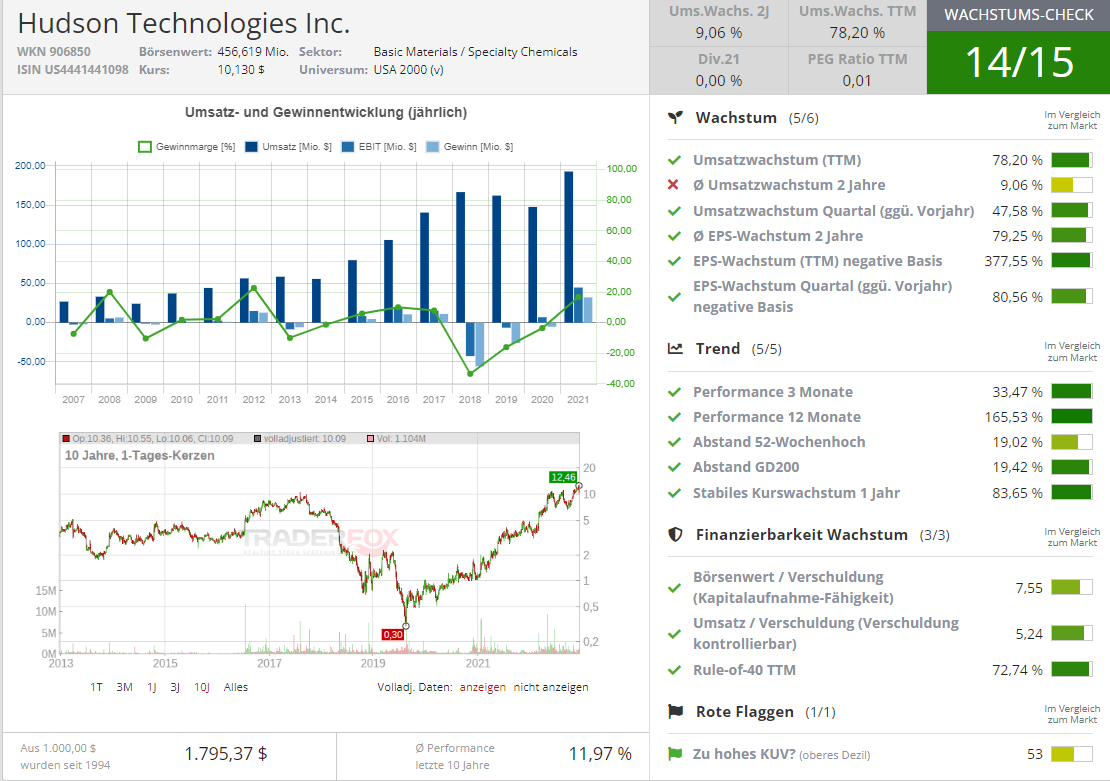

Hudson Technologies (ISIN: US4441441098)

Hudson Technologies besitzt eine patentierte Technologie zur Aufbereitung und Rückgewinnung von alten Kältemitteln. Der Name der patentierten Technologie "Zugibeast" geht auf den Gründer und langjährigen Hudson-CEO Kevin Zugibe zurück, der im Jahr 2020 überraschend verstarb. Das Geschäft von Hudson ist stark abhängig von den globalen Kältemittelpreisen. In der bisherigen Unternehmensgeschichte musste das Unternehmen bereits mehrfach seine Strategie anpassen, konnte bislang jedoch immer flexibel reagieren.

Als Recycler von Kältemitteln ist Hudson ein großer Profiteur des AIM-Act (American Innovation and Manufacturing Act) der US-Regierung. Dieser gibt vor, dass der HFC-Verbrauch in der Produktion schrittweise immer weiter reduziert werden muss. Dies dürfte das Angebot neuer Kältemittel in Zukunft stark einschränken, was sich positiv auf die Nachfrage nach rückgewonnenen Kältemitteln von Hudson auswirken würde.

Die Abhängigkeit vom volatilen Kältemittelmarkt lässt sich auch in der Finanzentwicklung von Hudson ablesen. Aufgrund teurer Übernahmen und einem unerwartet schwachen Kältemittelpreis wurden in den Jahren 2018 bis 2020 teils hohe Verluste eingefahren. Das Unternehmen fokussierte sich daraufhin verstärkt auf die Steigerung der Profitabilität, was bis jetzt erfolgreich funktioniert. Der Umsatz stieg im letzten Jahr um 31 %. Zudem konnte die Nettomarge in den letzten 3 Jahren von -33 % auf knapp +17 % verbessert werden. Die Bruttomarge erreichte im abgelaufenen Geschäftsjahr mit 37 % den höchsten Wert seit 2012.

Die Zahlen für das Q3 vom 02.11.2022 zeigen ebenfalls eine weitere Verbesserung der Finanzentwicklung. Die Bruttomarge konnte dank höherer Verkaufspreise deutlich gesteigert werden. Der Umsatz stieg im Vergleich zum Vorjahr um 48 % auf 89,5 Mio. USD. Der Basic-Gewinn je Aktie konnte um 81 % auf 0,65 USD erhöht werden. Damit schafft Hudson gute Voraussetzungen, um die Schulden weiter abzubauen und die Finanzstärke des Unternehmens stetig zu verbessern.

Seit 2019 gehörte die Hudson Aktie mit einem Kursplus von zwischenzeitlich rund 4.000 % zu den absoluten Top-Performern am Aktienmarkt. Seit Ende Mai 2022 konsolidierte der Kurs mit einer Doppel-Boden-Formation. Der anschließende Ausbruch erfolgte mustergültig, wurde vom schwachen Marktumfeld jedoch gnadenlos abgewürgt. Nun bleibt abzuwarten, ob sich die Aktie schnell wieder erholt oder ob der Kurs weitere Rücksetzer zeigt.

Quelle: Wachstums-Check TraderFox

Chart der Hudson Technologies Aktie (Quelle: TraderFox Trading-Desk)

Fazit: Hudson Technology ist eine saubere Turnaraound-Story, die von einem starken Wachstum untermauert wird. Das Unternehmen profitiert von den Klimazielen in den USA und besitzt dank des Patents eine starke Marktposition. Investoren sollten nach dem Fehlausbruch beobachten, wie sich die Aktie nun verhält und ob die letzten Hochs schnell wieder angelaufen werden.

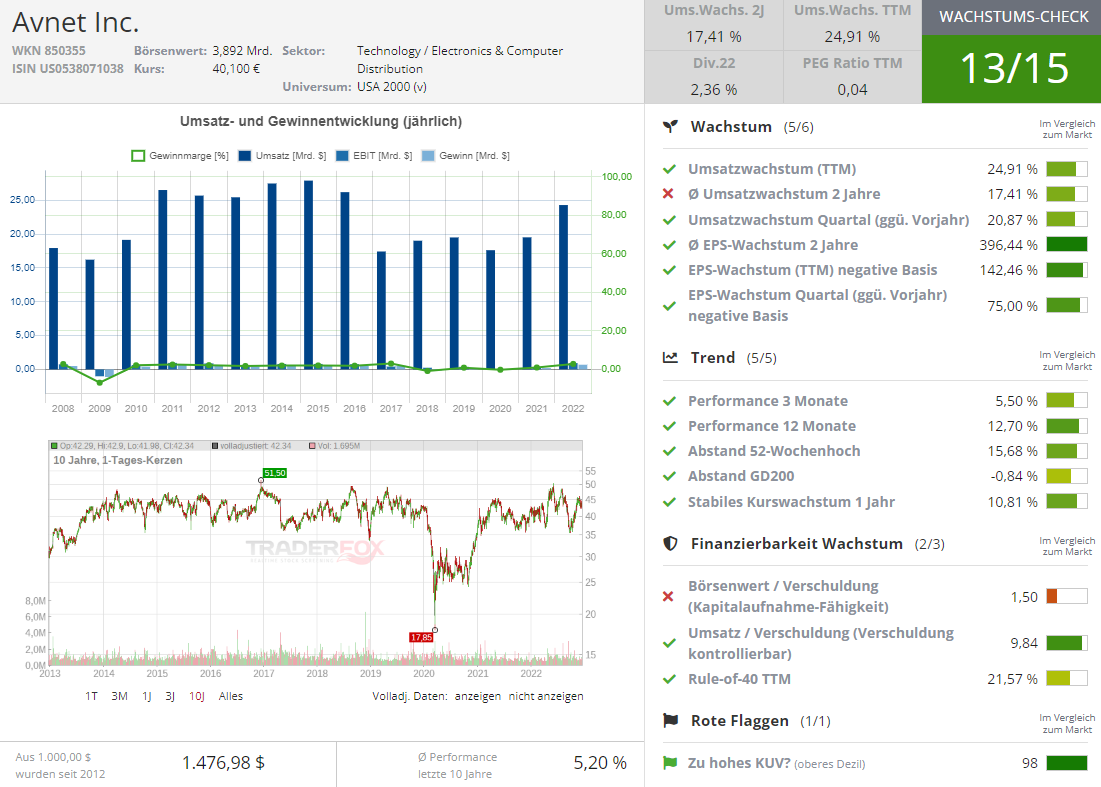

Avnet (ISIN: US0538071038)

Avnet ist ein Hersteller elektronischer Komponenten. Zu den Produkten gehören Halbleiter, Verbindungselemente, passive und elektromechanische Bauteile sowie integrierte und elektronische Komponenten. Das Unternehmen unterstützt seine Kunden beim Aufbau von elektronischen Systemen, um Lieferketten und den gesamten Produktlebenszyklus effizienter zu gestalten.

Avnet positioniert sich als zentrale Anlaufstelle für den Bereich Supply Chain Management. Die elektronischen Komponenten helfen den Kunden, Lagerbestände zu tracken, Artikel zu versenden und Vorprodukte zu beschaffen. Dabei stehen autonome Lösungen im Fokus, die mit steigender Dynamik des Internet of Things (IoT) an Bedeutung gewinnen werden.

Fundamental tritt Avnet seit einigen Jahren auf der Stelle und konnte weder seine Umsätze noch die Gewinnmargen signifikant steigern. Die Bruttomarge hält sich seit Jahren stabil im niedrigen zweistelligen Bereich. Die Nettomarge stieg zuletzt zwar deutlich an, liegt jedoch mit 2,85 % für 2022 noch immer im sehr niedrigen Bereich. Auffällig ist allerdings, dass seit ein paar Quartalen die Umsätze und Gewinne dynamisch zu wachsen beginnen. Der Umsatz stieg im vergangenen Jahr um 24 %, während der Gewinn je Aktie um satte 260 % über dem Vorjahr lag. Analysten haben für die kommenden Jahre geringe Erwartungen, was jedoch Potential für positive Überraschungen offenbart.

Auch im Q1 2023, deren Zahlen am 26.10.2022 vorgestellt wurden, zeigte Avnet beim Betriebsergebnis ein dreimal so schnelles Wachstum wie beim Umsatz. Insgesamt wurden ein Umsatzwachstum von 21 % auf 6,8 Mrd. USD sowie ein Gewinnwachstum von 76 % auf 1,93 USD je Aktie erzielt. Für das Q2 wird ein Umsatz von rund 6,5 Mrd. USD (+11 % ggü. Vorjahr) und ein adj. Gewinn je Aktie von rund 1,85 USD (+22 % ggü. Vorjahr) angepeilt.

Der Kurs von Avnet läuft seit rund zwei Jahren seitwärts. Ein Ausbruchversuch in der ersten Jahreshälfte 2022 auf neue Hochs scheiterte. Die Aktie fiel daraufhin auf ein neues Mehrjahrestief, wurde jedoch direkt wieder über die 50-Tage- und 200-Tage-Linie gekauft. Nun prallte der Kurs erneut an der Widerstandslinie ab. Ein prozyklischer Einstieg bietet sich an, wenn die Widerstandslinie mit hohem Handelsvolumen überwunden wird.

Quelle: Wachstums-Check TraderFox

Chart der Avnet Aktie (Quelle: TraderFox Trading-Desk)

Fazit: Avnet profitiert mit seinen Produkten von der großen Optimierungsnachfrage nach Infrastruktur für effiziente Lieferketten. Das Unternehmen nutzt die gute Geschäftslage zur Steigerung der Profitabilität. Vor einem Einstieg sollten Investoren den Ausbruch aus der mehrjährigen Seitwärtsphase abwarten, um die charttechnischen Chancen für weitere Kursanstiege zu erhöhen.

Wir wünschen euch viel Erfolg für euer Handeln an den Kapitalmärkten!

Verwendete Tools:

• Trading-Desk: https://desk.traderfox.com

• aktien Rankings: https://rankings.traderfox.com

• Aktien-Terminal: https://aktie.traderfox.com

Bildherkunft: AdobeStock_234252746

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!