Die 6 besten US-Aktien mit Qualität, Wachstum und angemessener Bewertung laut Jefferies und TraderFox-Härtetest

Die Börsianer-Lager scheinen in diesem Jahr entweder aus Growth-Anhängern oder aus Value-Befürworter zu bestehen. Dabei ist es laut Jefferies an der Zeit, extreme Positionen in diesen beiden Anlagestilen zu vermeiden. Stattdessen mache es Sinn, sich mehr "mittig" zu positionieren. Gemeint sind damit unter anderem Aktien, die Qualität und Wachstum zu einer vernünftigen Bewertung zu bieten haben. Die US-Investmentbank hat dazu eine Liste mit passenden US-Aktien erstellt. Wir haben diese dem TraderFox-Härtetest unterzogen und stellen die 6 besten Titel vor.

In Sachen Anlagestile tobt in diesem Jahr der Kampf zwischen Value und Growth. Die Favoritenrolle hat bei dieser Auseinandersetzung schon mehrfach gewechselt und wer in diesem Jahr die Nase vorne hat, scheint noch offen zu sein.

Dieser Wettkampf ist zwar irgendwie spannend mitanzusehen. Nach der Einschätzung von Jefferies sollten sich Anleger davon aber nicht ablenken lassen. Eine Möglichkeit, sich nicht auf eine Entweder-Oder-Haltung beim Thema Growth und Value zu versteifen, besteht laut der US-Investmentbank darin, als Alternative gleichzeitig den Faktoren Qualität, Wachstum und Bewertung Beachtung zu schenken.

Das heißt, man rät zu Anlagestrategien, welche den Namen Quality at a reasonable price (QARP) bzw. Growth at a reasonable price (GARP) tragen. Mit Qualität zu einem vernünftigen Preis ist dabei eine Aktienanlagestrategie gemeint, welche die Eigenschaften von Investments in Qualitätswerten mit jenen von Anlagen in Value-Titel kombiniert. QARP-Anleger konzentrieren sich somit letztlich auf Unternehmen, die überdurchschnittlich viel Qualität zu bieten haben, die aber gleichzeitig nicht extrem hoch bewertet sind.

Wachstum zu einem vernünftigen Preis wiederum ist eine Aktienanlagestrategie, die Eigenschaften von Investments in Wachstumswerten und Anlagen in Value-Titeln kombiniert. GARP-Anleger konzentrieren sich auf Unternehmen, deren Gewinnwachstum über dem allgemeinen Marktniveau liegt, die aber gemessen daran nicht zu hoch bewertet sind.

Sich dieser Strategie zuzuwenden, macht für die Jefferies-Analysten auch deshalb Sinn, weil zum einen Gewinnrevisionen in den meisten Regionen in diesem Jahr als auch in den vergangenen 3 Monaten ein beständiger Outperformer waren. Gleichzeitig hätten sich Qualitätstitel am stärksten verbessert und in den vergangenen 3 Monaten eine deutliche Outperformance erzielt. Man rät daher neben Wachstum zu einem günstigen Preis auch zu Qualität zu einem angemessenen Preis.

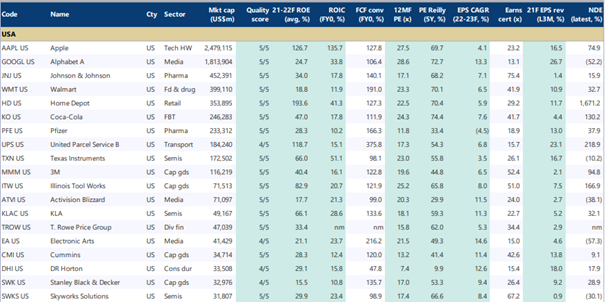

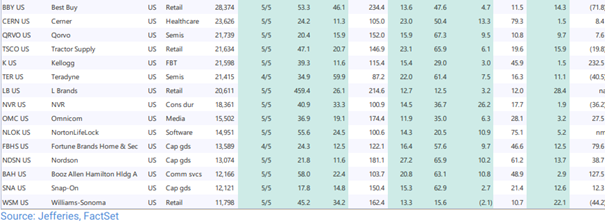

Auf der Grundlage dieser These hat Jefferies nach Aktien gesucht, die neben Qualität auch Wachstum und steigende Gewinnschätzungen zu bieten haben, wobei gleichzeitig Titel mit extremen Bewertungen ausgeschlossen wurden. Konkret wendete man die folgenden Kriterien zur Aktienauswahl an: Qualitativ hochwertige Unternehmen aus den ersten beiden Quintilen in Sachen Qualitätsbewertung mit einer Marktkapitalisierung von mehr als 2 Mrd. USD, eine hohe Rentabilität in der Form von Eigenkapitalrenditen von mehr als 10 %, eine angemessene Bewertungen wie ein auf Sicht von 12 Monaten geschätztes KGV unter 25, steigenden Gewinnprognosen in den vergangenen 3 Monaten sowie eine positive Konversion beim freien Cashflow.

US-Qualitätsaktien laut Jefferies mit Gewinnmomentum und moderaten Bewertungen

(sortiert nach Marktkapitalisierung)

Die 6 Test-Sieger überzeugen zusätzlich auch noch mit intakten Aufwärtstrends

Wir haben uns die so ermittelte und oben abgebildete Auswahlliste näher angesehen und die Bausteine dem TraderFox-Härtetest unterzogen. Und zwar wurden wie üblich Checks zur Qualität und zum Wachstum sowie zur Bilanzqualität durchgeführt (zur Methodik sind am Textende noch weiterführende Erläuterungen zu finden).

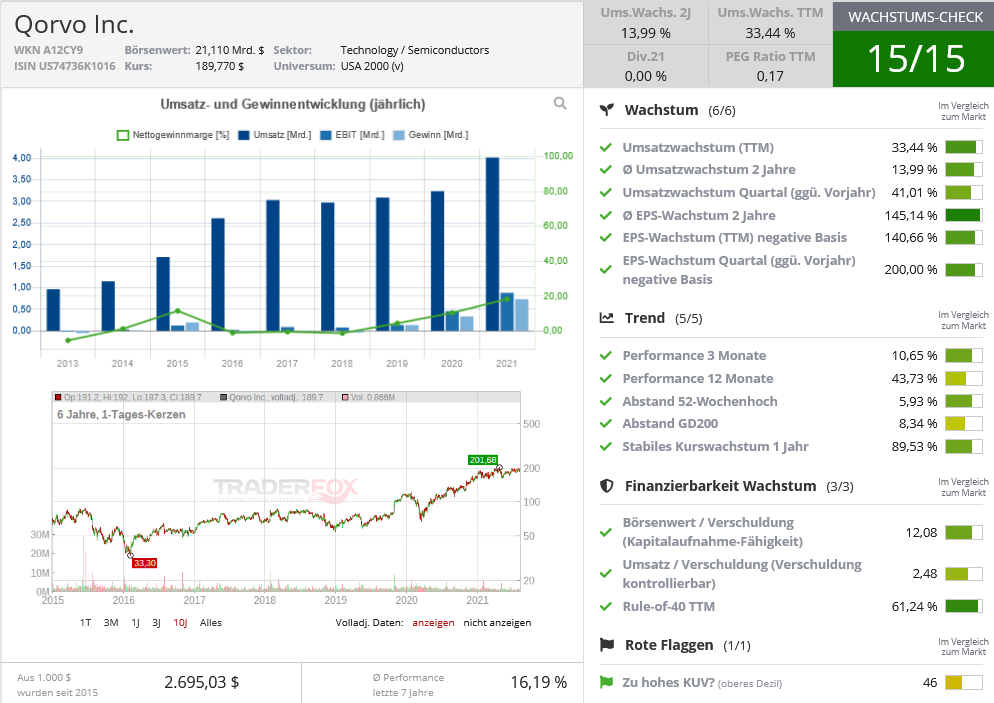

Die Ergebnisse für jene 6 Aktien, die demnach am besten abgeschnitten haben, sind untenstehend abgebildet. Die finale Auswahlliste führen Qorvo mit 37 von maximal möglichen 39 Zählern an. Das Halbleiterunternehmen, das Hochfrequenzsysteme für Breitbandkommunikation herstellt, bekam folglich nur 2 Punkte abgezogen. Wobei als weiterer Pluspunkt noch eine vertretbare Bewertung hinzukommt. So bewegt sich das geschätzte KGV für 2024 bei 16,8, was mit einem vom Analystenkonsens von 2020 bis 2024 erwarteten Gewinnanstieg je Aktie von 2,86 UDS auf 11,32 USD einhergeht.

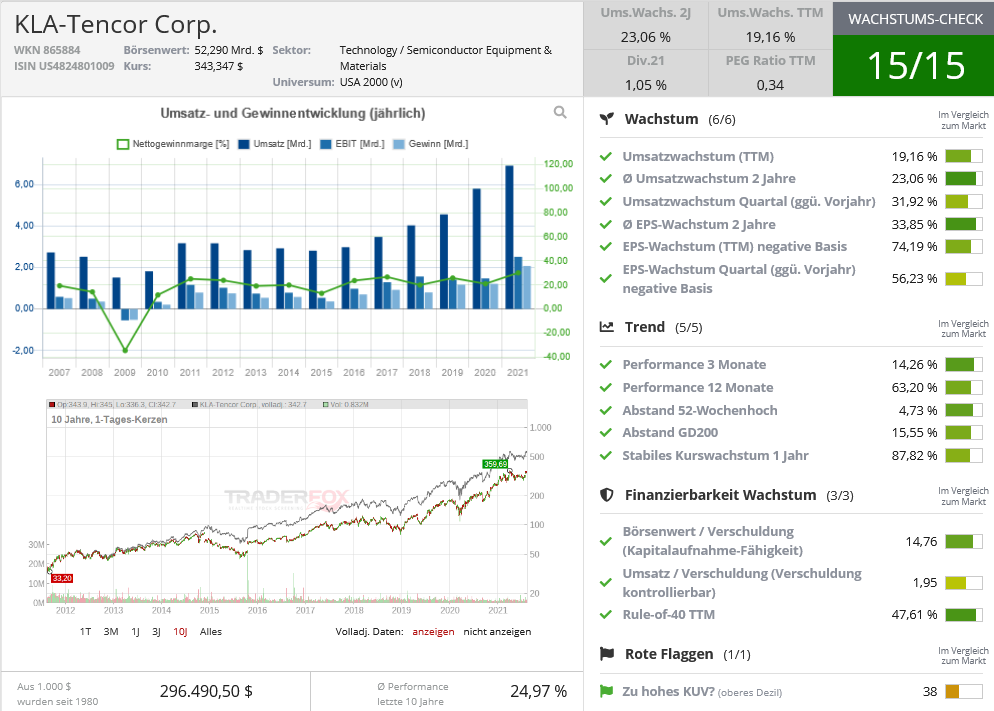

Der mit 36 Punkten zweitplatzierte Titel KLA ist ebenfalls nicht ausufernd hoch bewertet, wie ein geschätztes KGV von gut 19 für 2024 bei einer unterstellten Ergebnisverbesserung von 2020 bis 2024 von 7,76 USD auf 17,66 USD für den Anbieter von Lösungen in den Bereichen Prozesssteuerung und Ertragsmanagement für die Halbleiter- und Mikroelektronikindustrie dokumentiert.

Rang drei teilen sich Alphabet und T Rowe Price mit 35 Punkten. Der erstgenannte Betreiber der weltgrößten Suchmaschine ist gemessen an der Aufstellung und den Aussichten ebenfalls nicht extrem hoch bewertet, zumindest solange wie das Niedrigzinsumfeld anhält. Die Bewertung beim zweitgenannten Finanzdienstleister bewegt sich auch in noch zu akzeptierenden Dimensionen, wonach laut Analystenkonsens auch noch eine stetig steigende Dividendenzahlung hinzukommt.

Auf den Plätzen 5 und 6 sind mit 34 Punkten gemeinsam die beiden Hausbauer DR Horton und NVR zu finden. Die Bewertungen sind auch hier vertretbar. Damit es bei diesem Urteil bleibt, kommt es aber natürlich darauf an, dass der US-Immobilienmarkt nicht einbricht.

Interessant ist, dass dieses Sextett auch noch mit intakten langfristigen Aufwärtstrends aufwarten kann. Folglich kommt auch von der Charttechnik grünes Licht. Angesichts dieser wirklich runden Ergebnisse ist ein Investment bei diesen Werten durchaus in Erwägung zu ziehen.

Platz 01:

Qorvo (Gesamtpunktzahl: 37 von maximal möglichen 39 Punkten, ISIN: US74736K1016)

QUALITÄTS-CHECK 14/15

WACHSTUMS-CHECK 15/15

PIOTROSKI F-SCORE 08/09

Quelle: Wachstums-Check TraderFox

Platz 02:

KLA (Gesamtpunktzahl: 36 von maximal möglichen 39 Punkten, ISIN: US4824801009)

QUALITÄTS-CHECK 14/15

WACHSTUMS-CHECK 15/15

PIOTROSKI F-SCORE 07/09

Quelle: Wachstums-Check TraderFox

Platz 03/04:

Alphabet (Gesamtpunktzahl: 35 von maximal möglichen 39 Punkten, ISIN: US02079K1079)

QUALITÄTS-CHECK 15/15

WACHSTUMS-CHECK 15/15

PIOTROSKI F-SCORE 05/09

Quelle: Wachstums-Check TraderFox

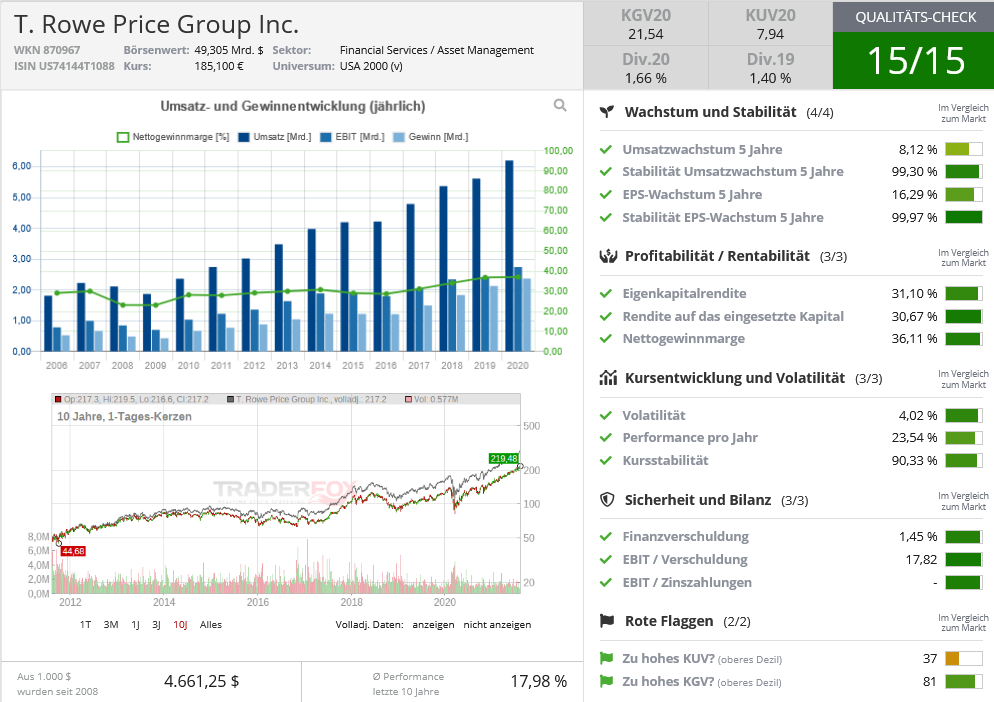

Platz 03/04:

T Rowe Price Group (Gesamtpunktzahl: 35 von maximal möglichen 39 Punkten, ISIN: US74144T1088)

QUALITÄTS-CHECK 15/15

WACHSTUMS-CHECK 14/15

PIOTROSKI F-SCORE 06/09

Quelle: Qualitäts-Check TraderFox

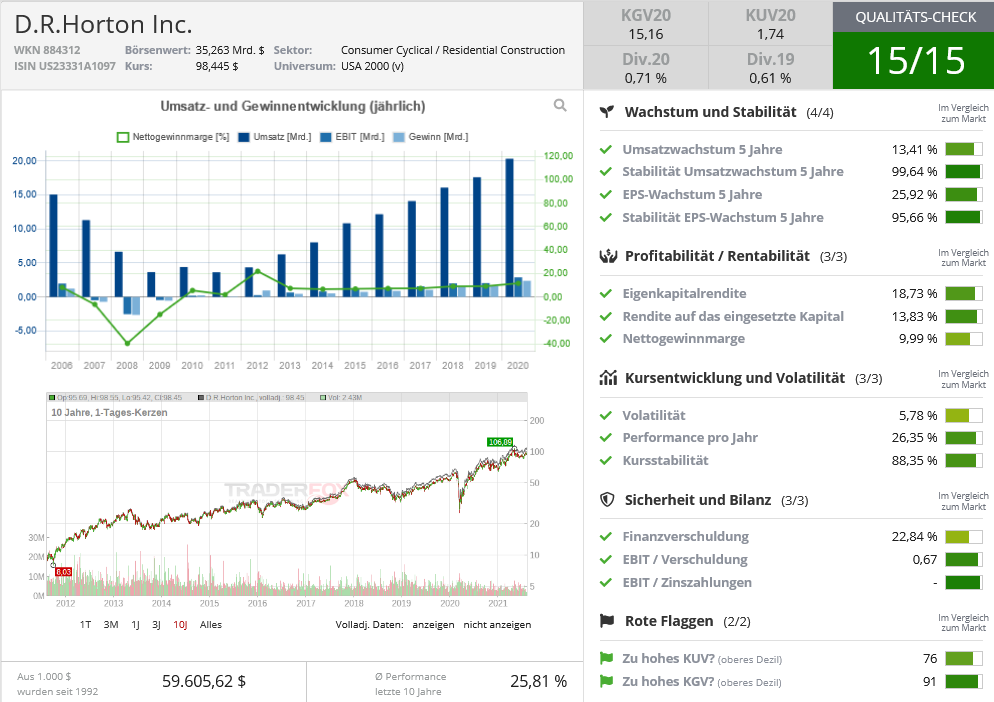

Platz 05/06:

DR Horton (Gesamtpunktzahl: 34 von maximal möglichen 39 Punkten, ISIN: US23331A1097)

QUALITÄTS-CHECK 14/15

DIVIDENDEN-CHECK 15/15

PIOTROSKI F-SCORE 05/09

Quelle: Qualitäts-Check TraderFox

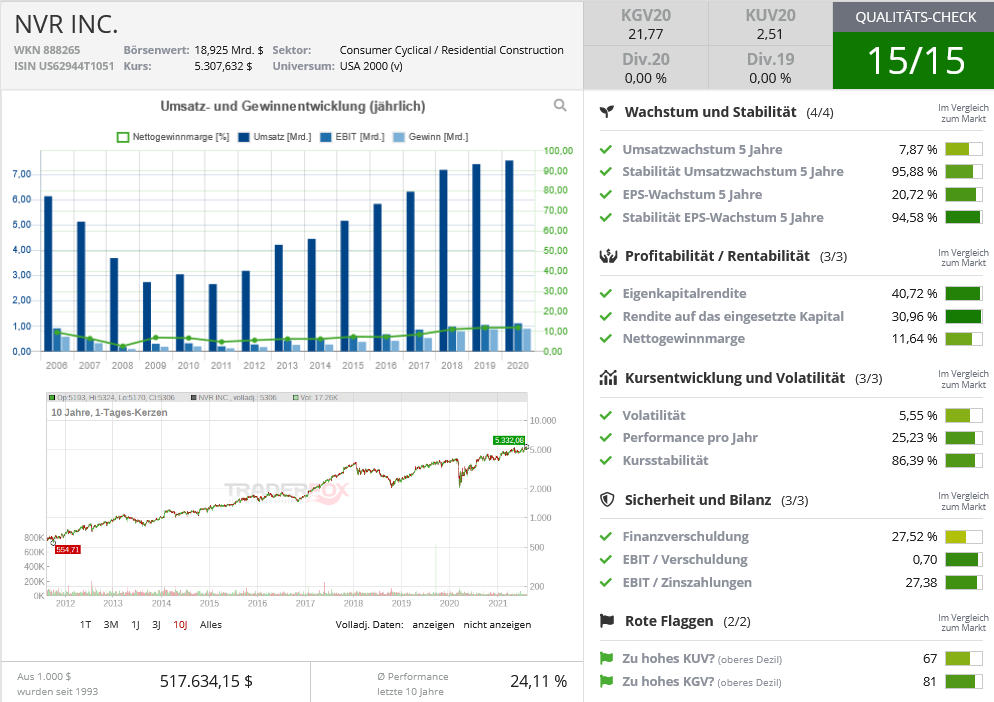

Platz 05/06:

NVR (Gesamtpunktzahl: 34 von maximal möglichen 39 Punkten, ISIN: US62944T1051)

QUALITÄTS-CHECK 15/15

WACHSTUMS-CHECK 13/15

PIOTROSKI F-SCORE 06/09

Quelle: Qualitäts-Check TraderFox

Zusatzinformationen zur angewandten Methodik beim TraderFox-Härtetest

Zur angewandten Methodik muss man wissen, dass der TraderFox Qualitäts-Check jeder Aktie bis zu 15 Punkte zuweist. Wir verwenden dabei Kennzahlen, die sich in der Finanzwissenschaft durchgesetzt haben, um Quality von Junk zu unterscheiden. Das Besondere an unserem Qualitätscheck ist, dass die 15 Kriterien immer im Kontext zu den restlichen Aktien des Marktes betrachtet werden. Nach dem Prinzip: Eine Kennzahl gilt als erfüllt, wenn die Firma darin besser abschneidet als z.B. 65 % aller anderen Firmen des jeweiligen Referenzmarktes. Der Qualitäts-Check soll Anlegern erstens helfen, das Risiko bei Investments zu reduzieren und ist zweitens dazu gedacht, um auf hervorragende Investment-Chancen aufmerksam zu werden.

Der Wachstums-Check prüft die Attraktivität von Wachstums-Aktien. Wachstums-Aktien sind keine Aktien zum sorgenfreien Kaufen und Liegenlassen. Wachstums-Aktien können auf Sicht von 2-3 Jahren außerordentliche hohe Gewinne abwerfen. Anleger müssen mit größeren Kursschwankungen und Fehlschlägen rechnen. Als drittes Benotungs-Kriterium kommt noch der Piotroski F-Score hinzu. Dabei handelt es sich um eine Zahl zwischen 0 bis 9 zur Bestimmung der finanziellen Stärke eines Unternehmens.

Bildherkunft: AdobeStock: 102013043