Die besten Cashflow-Aktien-Maschinen für Stagflations-Zeiten laut TraderFox-Härtetest

Eine Stagflation gilt derzeit nicht mehr als völlig ausgeschlossen. Laut Jefferies schnitten Aktien von Unternehmen mit hohen Cashflows in diesen Zeiten früher vergleichsweise gut ab. Wobei ein vorzeigbarer Cashflow im Grunde immer zu bevorzugen ist, zeigt er doch das tatsächlich erwirtschaftete Ergebnis von Unternehmen. Die US-Investmentbank hat passend dazu die besten Cash-Maschinen aus den USA herausgefiltert. Wir haben diese Titel dann noch dem TraderFox-Härtetest unterzogen. Vom so ermittelten Ergebnis verraten wir die Namen der 5 besten Aktien.

In den vergangenen Wochen und Monaten war in volkswirtschaftlicher Hinsicht bekanntlich viel von Stagflationsrisiken die Rede. Gemeint ist damit ein Umfeld aus wirtschaftlicher Stagnation gepaart mit Inflation.

Weil volkswirtschaftliche Rahmendaten natürlich auch auf das Geschehen an den Börsen ausstrahlen, macht es aus Anlegersicht Sinn, sich mit den verschiedenen möglichen Szenarien zu beschäftigen. Beim Thema Stagflation ist es laut Jefferies so, dass es während der langen Stagflationsperioden in den 1970er und frühen 1980er Jahren so war, dass diese mit einem starken Rückgang der Aktienkurse einhergingen, insbesondere zu Beginn dieser Perioden.

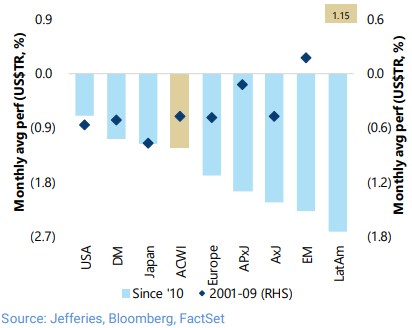

Eine echte Stagflation sei in letzter Zeit nicht mehr zu beobachten gewesen, außer phasenweise im Umfeld von Rezessionen. Die US-Investmentbank hat sich 5 stagflationsnahe Perioden seit 2001 mit einem relativ hohen/steigenden US-Verbraucherpreisindex und einem sinkenden Wachstum genauer angesehen. Dabei stellte man mit Blick auf die Zeit nach der großen Finanzkrise fest, dass ein stagflationsähnliches Umfeld für Aktien im Allgemeinen einen Gegenwind darstellte. Bei den globalen Aktien schnitten die Märkte der entwickelten Länder dabei besser ab als die Schwellenländer, angeführt von den USA, während die Emerging Markets-Performance sowohl von Lateinamerika als auch von Asien beeinträchtigt wurde.

MSCI-Region - Wertentwicklung in stagflationsähnlichen Zeiten

Wie es weiter heißt, hätten defensive Sektoren und Sektoren mit hohem Cashflow während der stagflationsähnlichen Perioden seit 2001 im Mittelpunkt gestanden. Auch aus stilistischer Sicht seien risikoarme, qualitativ hochwertige und renditestarke Titel die Spitzenreiter gewesen, während Value, Wachstum zu einer vernünftigen Bewertung (GARP) und Reversion in solchen Phasen nach der Finanzkrise eine unterdurchschnittliche Performance erzielt hätten. Unter dem Strich stellt man fest, dass sich Cash-Maschinen zusammen mit beständigen Gewinnern und Wertschaffern in stagflationsähnlichen Zeiten seit 2001 verglichen mit dem Gesamtmarkt in Sachen Performance vergleichsweise gut geschlagen haben.

Der Cashflow zeigt das tatsächlich erwirtschaftete Ergebnis von Unternehmen

Anzumerken ist dazu auch noch allgemein folgendes: Selbst wenn sich das befürchtete Stagflationsrisiko nicht einstellen sollte (für Jefferies etwa kann in den USA theoretisch eine hohe Inflation neben einem soliden Wachstum bestehen), sind Unternehmen die vergleichsweise viel Cashflow generieren allgemein keine schlechte Wahl.

Der Bundesverband der Deutschen Volksbanken und Raiffeisenbanken erklärt dazu jedenfalls folgendes: "Beim Aktienkauf wollen Anleger vor allem eine möglichst hohe Rendite erzielen. Neben Faktoren wie der Dividende und dem Aktienkurs hilft auch der sogenannte Cashflow dabei, eine Aktie zu bewerten. Er bezeichnet die Zahlungsströme, die während eines bestimmten Zeitraums in ein Unternehmen hinein- und herausfließen.

Der Cashflow, ein Bestandteil der Kapitalflussrechnung, stellt eine Kennzahl im Rahmen der Bilanzanalyse dar. Bei der Bewertung einer Aktie spielt er eine wichtige Rolle. Denn der Cashflow gibt an, welches tatsächliches – nicht nur gebuchtes – Plus ein Unternehmen am Jahresende verbuchen kann. Also wieviel ein Unternehmen in einem Jahr tatsächlich erwirtschaftet hat. So können Anleger die Liquidität eines Unternehmens besser beurteilen."

Zahlreiche Qualifikationskriterien

Vor diesem Hintergrund und in einem Umfeld, mit womöglich auslaufenden geldpolitischen Anreizen rücken laut Jefferies Cashflow und Bilanzen wieder mehr in den Fokus. Eine hauseigene Analyse zeigt den Angaben zufolge außerdem, dass Qualitätsaktien in stagflationsähnlichen Zeiten gut abgeschnitten haben und "Cashflow-Maschinen" dabei eine der besten Qualitätsdimensionen waren.

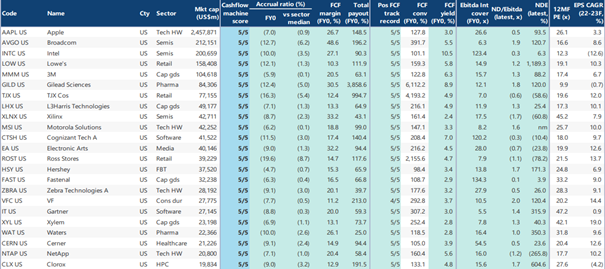

Um dazu passende Aktien aus dem von der US-Investmentbank beobachteten Anlageuniversum mit Unternehmen mit einer Marktkapitalisierung von mehr als 5 Mrd. USD herauszufiltern, haben die Analysten Kriterien wie freier Cashflow-Track-Record und das Verhältnis von Nettoverschuldung zum EBITDA als Auswahlkriterien verwendet. Um in die beiden besten Quintile zu kommen, müssen die qualifizierten Unternehmen niedrige Rückstellungen als andere Unternehmen aufweisen können, eine hohe freie Cashflow-Marge und eine hohe Gesamtausschüttung.

Hinzu kommt eine hohe freie Cashflow-Rendite sowie bereits erwähnt eine gute Erfolgsbilanz beim freien Cashflow. Gemeint sind damit eine freie Cashflow-Rendite von mehr als 2 % und ein positiver freier Cashflow in mindestens 4 der letzten 5 Jahre.

Verlangt werden auch solide Bilanz, was Jefferies an einer EBITDA-Zinsdeckung von über 5x festmacht, einer Nettoverschuldung zum EBITDA von weniger als 2x und einem Nettoverschuldungsgrad von weniger als 80% (gilt nicht für entwickelte Märkte). Die nachfolgende Tabelle zeigt das so für den US-Markt ermittelte Ergebnis.

US-Cashflow-Maschinen laut Jefferies (sortiert nach Marktkapitalisierung)

Quelle: Jefferies

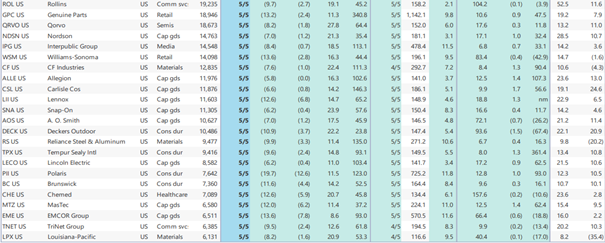

Williams-Sonoma heißt der Sieger im TraderFox-Härtetest der Cashflow-Maschinen

Jefferies geht davon aus, dass sich die Cashflow-Maschinen in stagflationsähnlichen Zeiten wahrscheinlich erneut besser schlagen werden als der Gesamtmarkt. Wir haben uns die in der Liste oben vertretenen Unternehmen näher angesehen und diese Titel unserem traditionellen TraderFox-Härtetest unterzogen. Wie üblich kommt es dabei zu Checks der Qualität, des Wachstums sowie zur Bilanz-Solidität (zur Methodik sind am Textende noch weiterführende Erläuterungen zu finden).

Nachfolgend zeigen wir jene 5 Werte, die bei diesem Check am besten abgeschnitten haben. Den ersten Platz hat demnach mit Williams-Sonoma ein Anbieter von speziellen Kochutensilien und andere Haushaltswaren sowie von ausgewählten Lebensmitteln wie beispielsweise Gourmet-Kaffee ergattert. Die erzielten 34 von 39 Punkte sind zwar nicht absolute Spitzenklasse, aber doch mehr als sehr solide.

Den 2. Platz belegen gemeinsam die Baumarktkette Lowe's sowie der Schuhproduzent Deckers Outdoor mit jeweils 34 Punkten. Den 4. Platz mit jeweils 33 Zählern teilen sich der Baumaterialien-Hersteller Louisiana-Pacific und der Anbieter von Full-Service-Personallösungen TriNet.

Platz 5/4

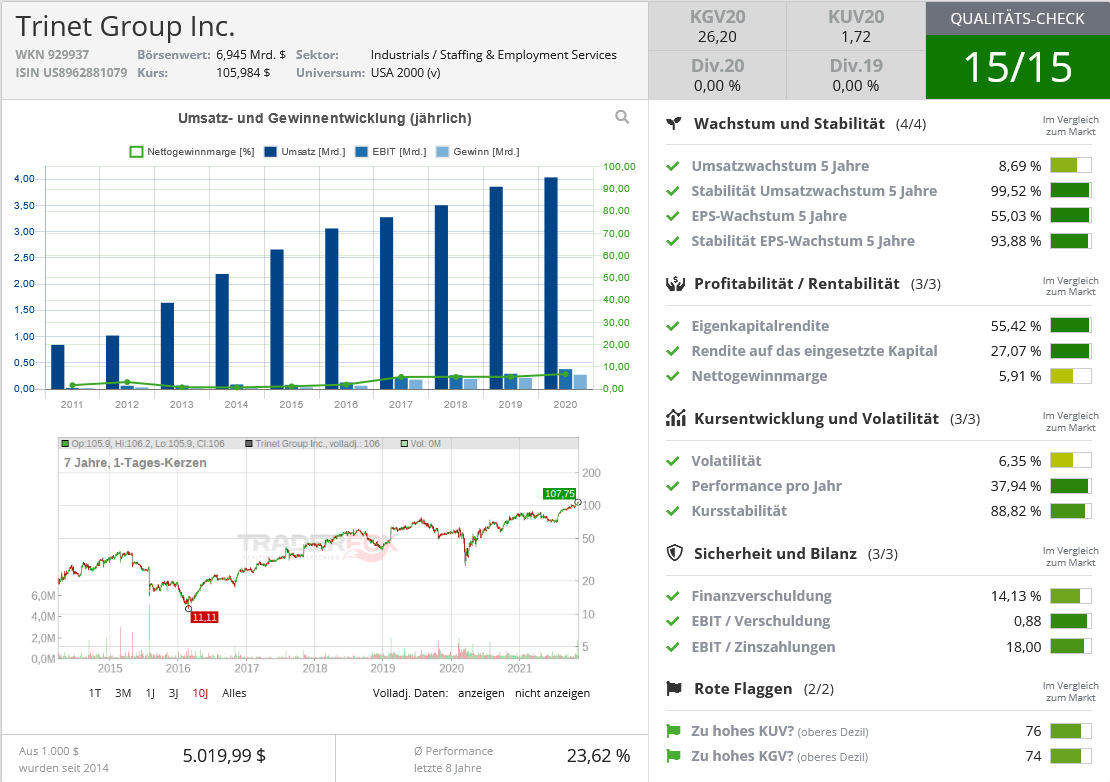

TriNet Group Inc. (Gesamtpunktzahl: 33 von maximal möglichen 39 Punkten, ISIN: US8962881079)

QUALITÄTS-CHECK 15/15

WACHSTUMS-CHECK 11/15

PIOTROSKI F-SCORE 07/09

Quelle: Qualitäts-Check TraderFox

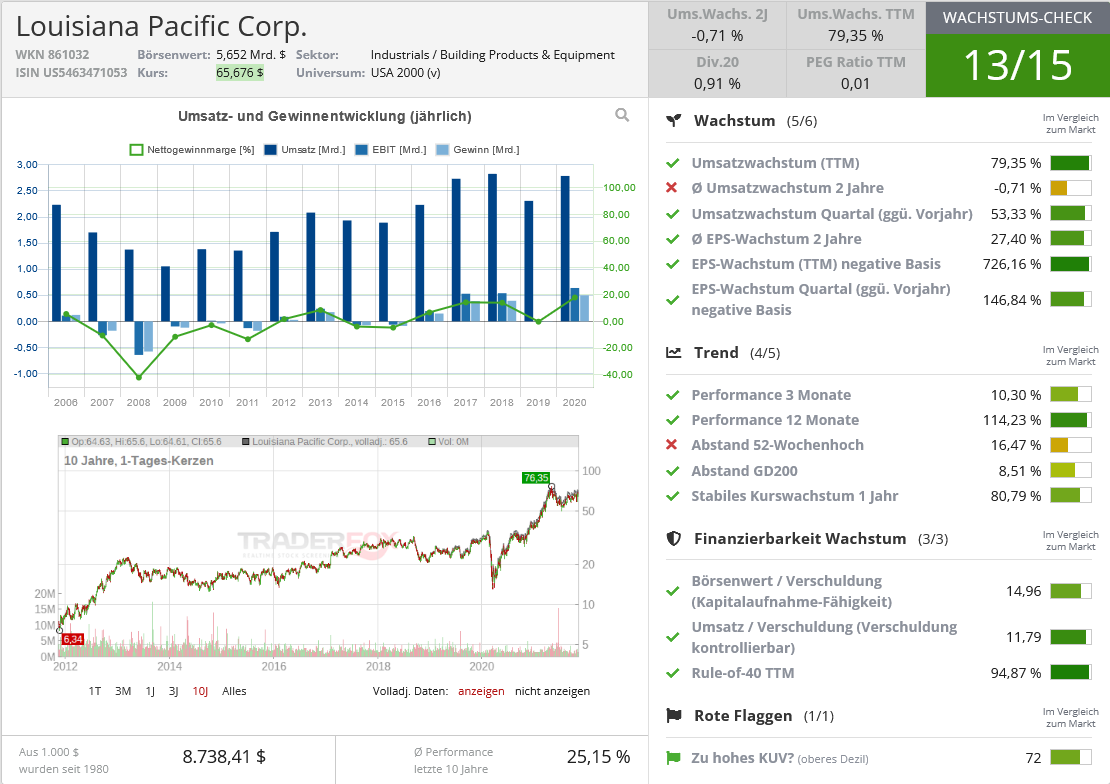

Platz 5/4

Louisiana-Pacific Corp (Gesamtpunktzahl: 33 von maximal möglichen 39 Punkten, ISIN: US5463471053)

QUALITÄTS-CHECK 12/15

WACHSTUMS-CHECK 13/15

PIOTROSKI F-SCORE 08/09

Quelle: Wachstums-Check TraderFox

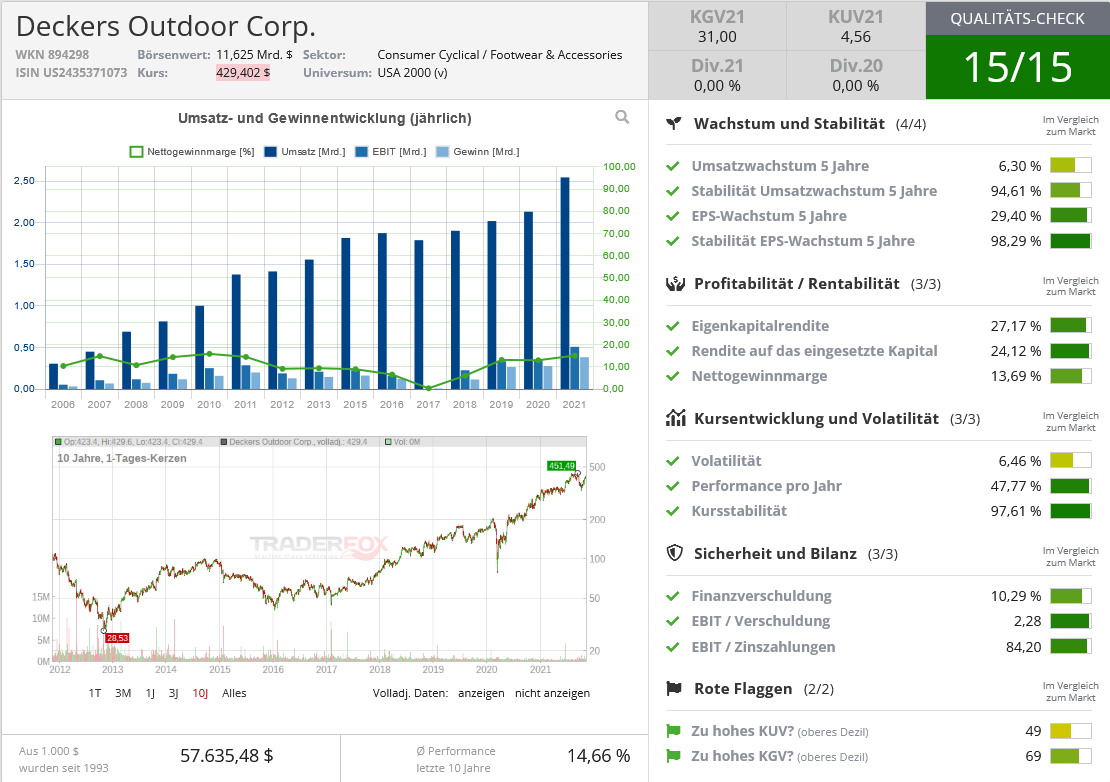

Platz 3/2

Deckers Outdoor Corp. (Gesamtpunktzahl: 34 von maximal möglichen 39 Punkten, ISIN: US2435371073)

QUALITÄTS-CHECK 15/15

WACHSTUMS-CHECK 13/15

PIOTROSKI F-SCORE 06/09

Quelle: Qualitäts-Check TraderFox

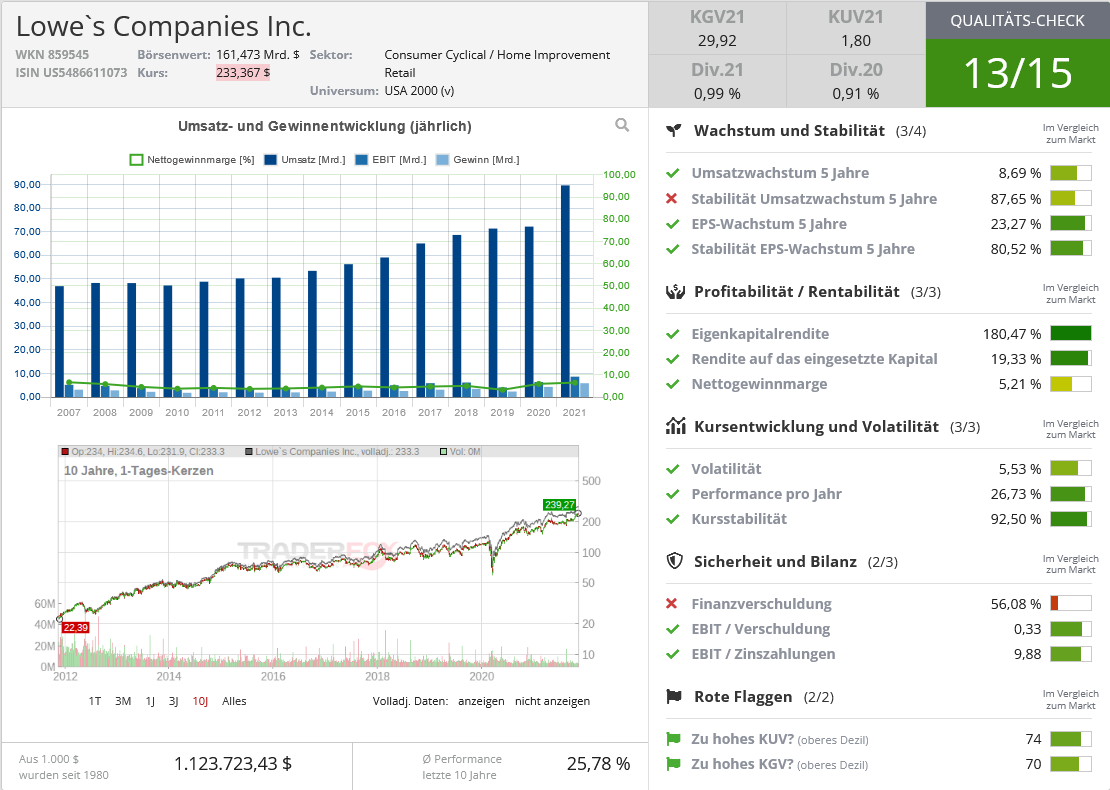

Platz 3/2

Lowe's Companies Inc. (Gesamtpunktzahl: 34 von maximal möglichen 39 Punkten, ISIN: US5486611073)

QUALITÄTS-CHECK 13/15

WACHSTUMS-CHECK 13/15

PIOTROSKI F-SCORE 08/09

Quelle: Qualitäts-Check TraderFox

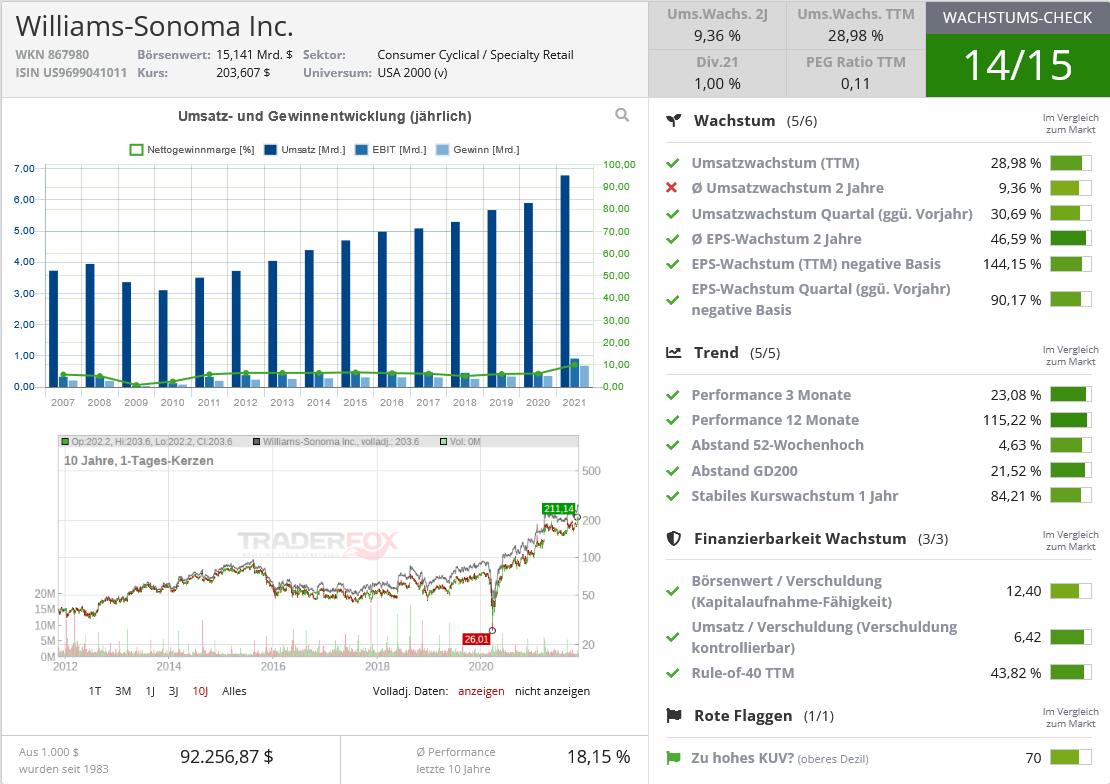

Platz 1

Williams-Sonoma Inc. (Gesamtpunktzahl: 35 von maximal möglichen 39 Punkten, ISIN: US9699041011)

QUALITÄTS-CHECK 13/15

WACHSTUMS-CHECK 14/15

PIOTROSKI F-SCORE 08/09

Quelle: Qualitäts-Check TraderFox

Zusatzinformationen zur angewandten Methodik beim TraderFox-Härtetest

Zur angewandten Methodik muss man wissen, dass der TraderFox Qualitäts-Check jeder Aktie bis zu 15 Punkte zuweist. Wir verwenden dabei Kennzahlen, die sich in der Finanzwissenschaft durchgesetzt haben, um Quality von Junk zu unterscheiden. Das Besondere an unserem Qualitätscheck ist, dass die 15 Kriterien immer im Kontext zu den restlichen Aktien des Marktes betrachtet werden. Nach dem Prinzip: Eine Kennzahl gilt als erfüllt, wenn die Firma darin besser abschneidet als z.B. 65 % aller anderen Firmen des jeweiligen Referenzmarktes. Der Qualitäts-Check soll Anlegern erstens helfen, das Risiko bei Investments zu reduzieren und ist zweitens dazu gedacht, um auf hervorragende Investment-Chancen aufmerksam zu werden.

Der Wachstums-Check prüft die Attraktivität von Wachstums-Aktien. Wachstums-Aktien sind keine Aktien zum sorgenfreien Kaufen und Liegenlassen. Wachstums-Aktien können auf Sicht von 2-3 Jahren außerordentliche hohe Gewinne abwerfen. Anleger müssen mit größeren Kursschwankungen und Fehlschlägen rechnen. Als drittes Benotungs-Kriterium kommt noch der Piotroski F-Score hinzu. Dabei handelt es sich um eine Zahl zwischen 0 bis 9 zur Bestimmung der finanziellen Stärke eines Unternehmens.

Tipp: Mit der Aktienanalyse-Plattform Aktien-Termial kannst du jetzt die Qualität deiner Aktien testen.

Bildherkunft: AdobeStock_180669899