IPO-RADAR (IDEX Biometrics, Gold Royalty, Oskar Health, Innovage Holding, ...)

Liebe Leser,

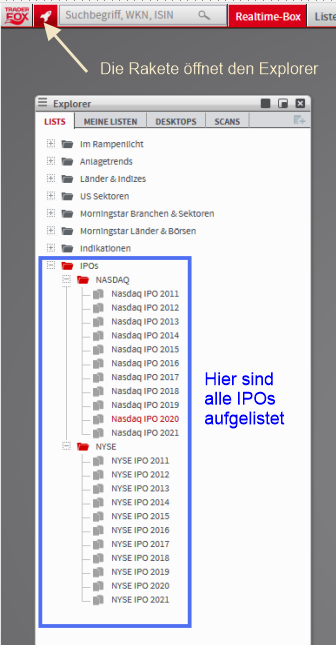

als neuen Gratis-Service bietet TraderFox auf dem Trading-Desk https://desk.traderfox.com eine Auflistung aller IPOs der letzten Jahre an. Inklusive kostenlosen Realtime-Kursen zu allen Aktien an der NASDAQ und NYSE.

REVIEW

Laid Superfood (September 2020)

ISIN: US50736T1025

Laid Superfood wurde 2015 in Sisters, Oregon gegründet und betreibt mit 115 Mitarbeitern eine Plattform für Konsumgüter, die sich auf die Herstellung und Vermarktung hoch differenzierter pflanzlicher und funktioneller Lebensmittel konzentriert. Im Angebotsportfolio des Unternehmens befinden sich pulverisierte und flüssige Kaffeecremer sowie Ergänzungsmittel zur Verbesserung der Flüssigkeitszufuhr und der Getränke. Darüber hinaus biologisch angebaute Kaffee-, Tee- und Schokoladenprodukte und Kokoswasser. Die beiden Hauptvertriebskanäle sind jeweils zur Hälfte die Supermarktkette Wholesale und im Online-Bereich Amazon. Mit dem Kaffeecremer werden 68 % des Gesamtumsatzes erzielt, 29 % tragen Kaffee, Tee und Schokolade bei. Mitte Februar hat man eine dreijährige Werbepartnerschaft mit dem US-Ski- und Snowboard-Verband abgeschlossen, die vor allem die Zielgruppe der 18 bis 35jährigen ansprechen soll. Hier erhofft sich das Management die stärksten Wachstumsraten über die kommenden fünf Jahre. Der Umsatz stieg von 2018 bis 2019 um von 8,3 Mio. USD auf 13,1 Mio. USD, der Verlust sank im selben Zeitraum von 9,2 Mio. USD auf 1,1 Mio. USD. Durch die Corona-Pandemie erfuhr der Umsatz im 3. Quartal 2020 einen weiteren Schub um 118 % auf 7,6 Mio. USD im Vergleich zum Vorjahreszeitraum. Der Ausgabepreis am 23. September 2020 lag mit einem Volumen von 2,65 Mio. Aktien bei 22 USD, dabei wurden 58,3 Mrd. USD erlöst. Das Börsentief lag im September 2020 bei 37,50 USD, das Allzeithoch bei 57,83 USD wurde im Dezember 2020 erreicht. Die Marktkapitalisierung beträgt 347,6 Mio. USD.

GoodRx (September 2020)

ISIN: US38246G1085

GoodRx Holdings wurde 2015 gegründet und hat seinen Sitz in Santa Monica, Kalifornien. Über seine Plattform mit mehr als 70.000 Apotheken und Medikamentenhändlern bietet das Unternehmen mit 413 Mitarbeitern bevorzugt Preisvergleiche für Medikamente, pharmazeutische Produkte und Gesundheitsdienstleistungen aller Art an. Im vergangenen Quartal besuchten über 18 Millionen Nutzer die Plattform, die für diese Branche die Führende in den USA ist. Nach Angaben des Plattformanbieters empfehlen 68 % der Gesundheitsdienstleister die Nutzung des GoodRx-Tools. Analysten schätzen das Volumen des gesamten E-Health-Marktes in den USA aktuell auf rund 800 Mio. USD, 525 Mio. USD davon entfallen alleine auf verschreibungspflichtige Medikamente. 254 Mio. USD umfasst der Markt für elektronische Gesundheitsdienstleistungen. Die härtesten Wettbewerber sind Teladoc, Amwell, MDlive und Doctor on Demand. Im ersten Halbjahr 2020 steigerte GoodRx den Umsatz um 48 % auf 256,7 Mio. USD, der Nettogewinn legte um 75 % auf 54,7 Mio. USD zu und der Cashflow erreichte mit einem Zuwachs von 67 % auf 83,7 Mio. USD ein neues Hoch. Bereits nach den ersten 9 Monaten 2020 übertraf das Unternehmen den Gesamtjahresumsatz von 2019, so dass das Umsatzwachstum von 2016 bis 2020 im jährlichen Durchschnitt mehr als 57 % betragen wird. Der Emissionspreis am 23. September 2020 lag mit einem Volumen von 34,6 Mio. Aktien bei 33 USD, dabei wurden 1,15 Mrd. USD an frischem Kapital generiert. Den Tiefstkurs erreichte die Aktie im November 2020 bei 33,76 USD, der Höchstkurs lag Ende September 2020 bei 64,21 USD. Die Marktkapitalisierung beträgt aktuell 17,4 Mrd. USD.

Bentley Systems (IPO September 2020)

ISIN: US08265T2087

Das 1984 in Exton, Pennsylvania gegründete und beheimatete Unternehmen Bentley Systems hat sich im Markt für Konstruktionssoftware schon länger etabliert. Mit 4000 Mitarbeitern ist Bentley bereits in 170 Ländern aktiv, Hauptzielgruppe sind vor allem Ingenieure, Konstrukteure, Architekten und Geodaten-Experten und die mit ihnen verbundenen Unternehmen. Mit der angebotenen Software soll dieser Zielgruppe ein spezielles Tool zur effizienteren Planung und Projektdurchführung an die Hand gegeben werden. Zu bekannten Kunden von Bentley gehören u.a. Nemetschek, Autodesk, Intergraph, ESRI und AVEVA. Bentley hat in den vergangenen Monaten, bedingt durch die Umstände der COVID-19-Pandemie, seinen Fokus auf das internationale Wachstum gelegt. In der vergangenen Woche hat man den australischen Wettbewerber E7 Pty, einen Spezialisten für Baulieferungssoftware im Hochbau, übernommen. Das durchschnittliche, jährliche Umsatzwachstum betrug von 2017 bis 2019 rund 8,5 % auf zuletzt 737 Mio. USD. Der Nettogewinn reduzierte sich von 2018 auf 2019 von 142 Mio. USD auf 103 Mio. USD. In den ersten neun Monaten 2020 erzielte man einen Erlös von 581 Mio. USD (Vorjahr 345 Mio. USD) und verzeichnete dabei einen Verlust von 2,2 Mio. USD (Vorjahr 1,75 Mio. USD). Der Ausgabepreis am 23. September 2020 lag mit einem Volumen von 10,8 Mio. Aktien bei 22 USD, dabei wurden 237 Mio. USD an frischem Kapital generiert. Den Tiefstkurs erreichte die Aktie im September 2020 mit 29,92 USD, der Höchstkurs lag im Januar 2021 bei 53,29 USD. Die Marktkapitalisierung beträgt aktuell 12 Mrd. USD.

Amesite (IPO September 2020)

ISIN: US0310941051

Das in Detroit, Michigan ansässige Unternehmen Amesite wurde 2017 gegründet und betreibt mit 12 Mitarbeitern eine Bildungs-Plattform, die auf künstlicher Intelligenz basiert. Mit ihrer Hilfe erstellt man Online-Kurs- und Bildungsangebote für Schulen, Universitäten und private Unternehmen. Amesite rechnet aufgrund der COVID-19 mit dauerhaft höherem Wachstum, wobei dies vor allem für die Segmente "Höhere Bildung und "Universitäten" gilt. Bereits 63% der US-High-Schools nutzen bereits digitale Werkzeuge zur Flexibilisierung und Umsetzung ihrer Lehrpläne. Das Unternehmen rechnet bis 2025 mit durchschnittlichen, jährlichen Wachstumsraten auf dem US-Markt von 25% bis 30% und weltweit zwischen 20% und 25%. Allein für die sogenannte K-12-Schulbildungsprogramme kalkuliert der Online-Plattform-Betreiber mit einem Marktvolumen von 45 Mrd. USD. Weltweit soll das gesamte Volumen für Online-Bildung im Jahr 2025 bei 325 Mrd. USD liegen. Der Umsatz konnte von 2019 bis 2020 deutlich um 300,5 % auf 0,06 Mio. USD zulegen. Der Verlust erhöhte sich im selben Zeitraum leicht von 3,9 Mio. USD auf 4,1 Mio. USD. Die Corona-Pandemie hat Amesite 2020 ein Rekordwachstum beschert, weshalb der Ausblick für 2021 angehoben wurde. Der Ausgabepreis am 25. September 2020 lag mit einem Volumen von 3 Mio. Aktien bei 5 USD, dabei wurden 15 Mio. USD erlöst. Die Aktie erreichte im November 2020 mit 4,09 USD Ihren Tiefststand und stieg danach bis Mitte Februar auf ihr Allzeithoch bei 8,50 USD. Derzeit handelt der Titel um 6,10 USD. Die Marktkapitalisierung beträgt 125,5 Mio. USD.

OUTLOOK

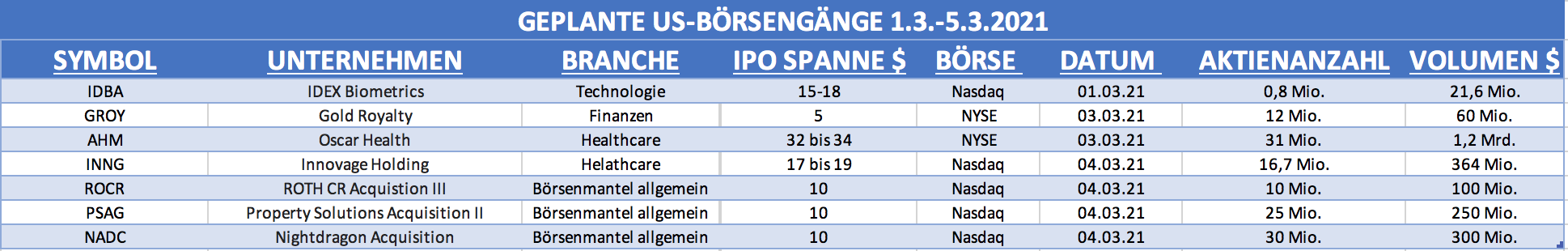

In der 9. Kalenderwoche wollen 5 Unternehmen sicher den Börsengang auf das New Yorker Börsenparkett wagen. Zwei planen eine Notiz an der NYSE, drei wollen an der Technologiebörse Nasdaq starten.

IDEX Biometrics (Nasdaq)

Das in Oslo, Norwegen beheimatete Unternehmen IDEX Biometrics wurde 1996 gegründet und hat sich mit 100 Mitarbeitern auf die Entwicklung, das Design und die Entwicklung von Lösungen zur Identifizierung und Authentifizierung von Fingerabdrücken spezialisiert. Die Fingerabdrucksensoren und biometrischen Lösungen des Unternehmens werden in dualen Schnittstellen oder kontaktlosen oder berührungslosen Smartcards sowie Zahlungskarten und einer Reihe unterschiedlicher elektronischer Geräte eingesetzt. Nach einer Analyse von Zion Market Research betrug das Volumen des Marktes für Fingerabdrucksensoren 2020 rund 3,6 Mrd. USD und soll sich bis 2025 mit einer jährlichen Wachstumsrate von 15 % auf 6,7 Mrd. USD vergrößern. Auch bedingt durch die Umstände der COVID-19-Pandemie, die einen zusätzlichen Schub für das kontaktlose Bezahlen ausgelöst haben, erwartet das Management für 2021 für das eigene Unternehmen ein noch stärkeren Umsatzschub als 2020. Der Umsatz explodierte regelrecht von 2018 bis 2020 von 0,16 Mio. USD auf 1,1 Mio. USD, wobei insbesondere im vergangenen Jahr die Nachfrage deutlich anzog. Der Verlust sank im selben Zeitraum von 32,6 Mio. USD auf 26,8 Mio. USD. IDEX verfügt rund 23 Mio. USD Barmittel. Geplant ist mit der Emission von 800.000 Aktien am 1. März an der Nasdaq ein Erlös von rund 21,6 Mio. USD. Der Angebotspreis für Investoren beträgt 15-18 USD, woraus sich eine Marktkapitalisierung von 202 Mio. USD errechnet. Außerbörsliche Taxen liegen zwischen 21 USD und 23 USD.

Gold Royalty (NYSE)

Gold Royalty wurde 2020 gegründet und ist in Vancouver, Kanada ansässig. Die Kanadier mit acht Mitarbeitern sind ein auf Edelmetalle ausgerichtetes Unternehmen, dass sich auf den Erwerb und die Verwaltung von Minenbeteiligungen konzentriert hat. Ziel ist der Aufbau eines breiten, ausgewogenen Portfolios an Gold- und Edelmetallminen, an dem Kunden und Aktionäre in Form von mittel- und langfristig attraktiven Renditen profitieren sollen. Bisher besteht das Portfolio aus 12 Beteiligungen mit einem Wert von insgesamt 81 Mio. USD. Den größten Anteil machen Gold- und Kupferminen in Kolumbien und Brasilien aus. Weitere Projekte betreibt Gold Royalty in den USA, Kanada und Peru. Das Management geht davon aus, dass sich der Goldpreis zurzeit in einer Bodenbildung befindet und plant daher Investitionen in weitere Projekte, um dann für den nächsten Superzyklus im Rohstoffbereich, ähnlich dem von 2008 bis 2011, vorbereitet zu sein. Die Kanadier sind schuldenfrei und verfügen aktuell über ein Cash-Polster von 7,2 Mio. CAD. Mit dem Erlös aus dem Börsengang will man sich vor allem weitere Liquidität für die angestrebte Expansion verschaffen. Insbesondere in Brasilien sind weitere Zukäufe geplant. Vorgesehen ist bei einer Emission von 12 Mio. Aktien am 3. März an der NYSE ein Erlös von rund 60 Mio. USD, die Marktkapitalisierung läge dann bei 174 Mio. USD. Der Angebotspreis beträgt 5 USD. Außerbörsliche Taxen liegen bei 5,5 USD -6,5 USD.

Oskar Health (NYSE)

Oskar Health wurde 2012 gegründet und hat ihren Sitz mit 1840 Mitarbeitern in New York. Das Unternehmen bietet Online-Krankenversicherungen und konzentriert sich vor allem auf die sogenannte Telemedizin. Patienten haben dadurch die Möglichkeit, nicht notwendige physische Besuche bei ihrem Arzt über das Internet abzuwickeln, Laborergebnisse zu überprüfen, virtuelle Notfalltermine zu vereinbaren und Rezepte zu beantragen. Das Angebot wird vor allem von Familien mit kleineren Kindern, Rentnern und Kunden mit ländlichen Wohnsitzen genutzt. Im vergangenen Jahr wurde das Telemedizin-Angebot der New Yorker rund 5 Mio. Mal genutzt. Insbesondere die dadurch niedrigeren Versicherungsprämien sorgen für ein verstärktes Wachstum bei Oskar Health. Das Unternehmen ist aktuell in 291 Staaten in 18 Bundesländern vertreten und zählt rund 530.000 Kunden. Damit betrug das Kundenwachstum innerhalb eines Jahres mehr als 30%, was auch mit den Umständen der COVID-19-Pandemie zu tun hat. Seit Januar 2020 besteht zum Vertrieb von Krankenversicherungsplänen für kleinere Unternehmen eine Partnerschaft mit Cigna, einem größeren Wettbewerber. Zudem werden die New Yorker von Google sowohl technologisch als auch finanziell unterstützt. Der Umsatz sank von 2018 bis 2019 um 5,2% auf 436 Mio. USD, der Verlust kletterte im selben Zeitraum von 261 Mio. USD auf 407 Mio. USD. Mit dem Börsengang soll eine weitere inländische Expansion finanziert werden. Die Emission an der NYSE am 3. März 2021 soll 1,2 Mrd. USD erlösen. Der Angebotspreis der 31 Mio. Aktien soll bei 32-34 USD liegen. Die Bewertung würde dann 6,5 Mrd. USD betragen.

Innovage Holding (Nasdaq)

Das 2010 in Denver, Colorado gegründete Unternehmen Innovage Holding ist ein Betreiber von 16 Senioren- und Pflegeheimen. Mit 2000 Mitarbeitern versorgt das Unternehmen in Colorado, Kalifornien, New Mexiko, Pennsylvania und Virgina rund 6500 Senioren im Rahmen des "Programs of All-inclusive Care for the Elderly" (PACE). In Colorado bietet man zudem häusliche Pflegedienste für Senioren an und besitzt zwei Seniorenwohngemeinschaften in der Region Denver. Innovage wirbt darüber hinaus im Hinblick auf die Gefahren durch die COVID-19-Pandemie mit den hohen Impfraten seiner betreuten Senioren. 94% sind gegen Grippe und 82% gegen Lungenentzündung geimpft. Vor dem Beginn der Pandemie verzeichnete Innovage hohe Wachstumsraten in seinen Betreuungseinrichtungen. Das Unternehmen setzt auf weitere Expansion und will mit dem Erlös aus dem Börsengang zunächst sein Geschäftsgebiet an der Westküste, dem Südwesten und im Mittleren Westküste der USA weiter ausbauen. Der Umsatz konnte von 2019 bis 2020 um 21,8% auf 567 Mio. USD zulegen. Der Nettogewinn erhöhte sich im selben Zeitraum leicht von 19,1 Mio. USD auf 25,8 Mio. USD. Bis Ende 2021 prognostiziert das Management einen weiteren Umsatzanstieg bis auf 630 Mio. USD. Kalkuliert wird bei einer Emission an der Nasdaq von 16,7 Mio. Aktien am 4. März mit einem Erlös von 364,2 Mio. USD. Der Angebotspreis soll bei 17-19 USD liegen. Die Bewertung beträgt dann 2,1 Mrd. USD.

FAZIT:

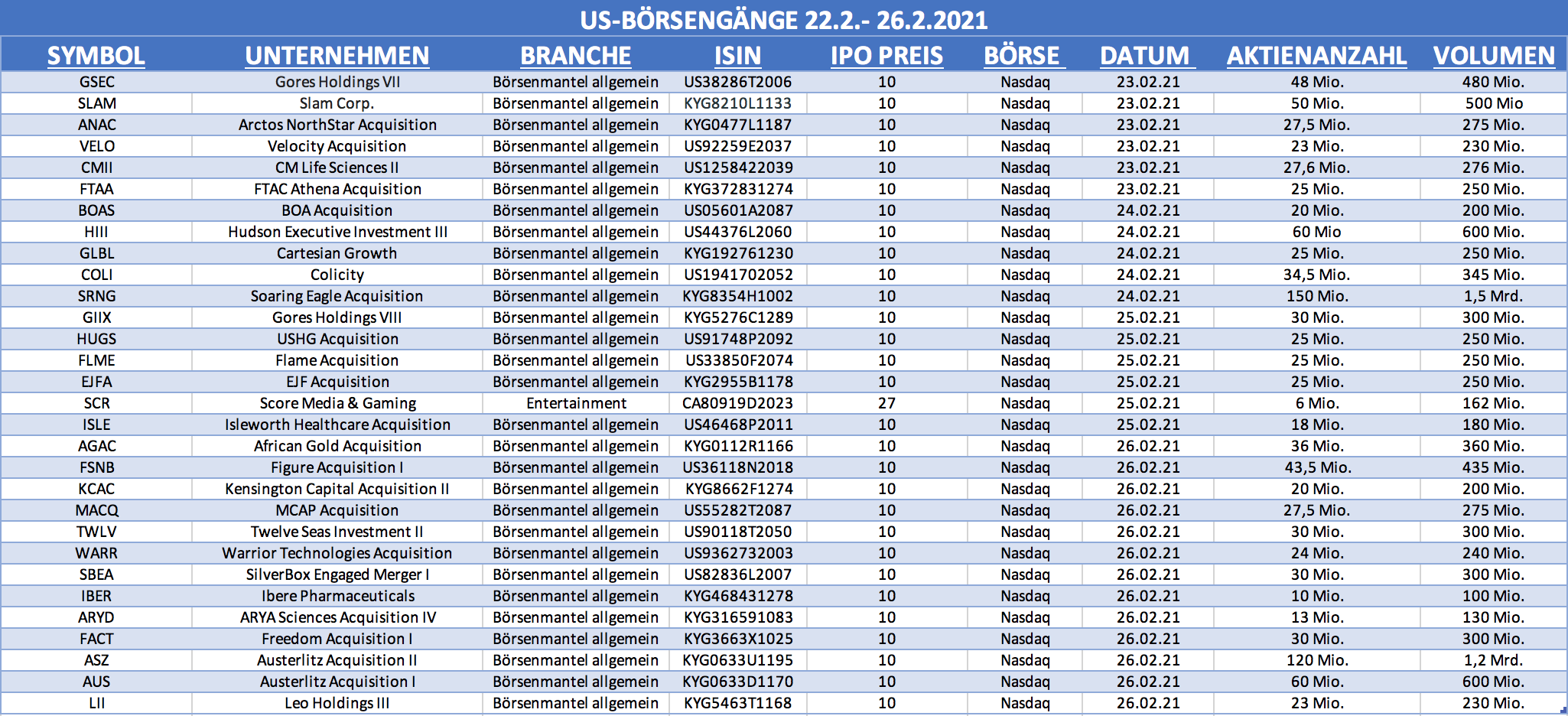

Die IPO-Flut der vergangenen Woche von Seiten der Börsenmäntel hielt auch in der vergangenen Woche an. Von 30 Börsengängen fanden 29 im Rahmen der sogenannten SPACs statt, nur einer betraf ein Unternehmen aus dem Entertainmentbereich. Dieses konnte zum Wochenschluss keinen Zugewinn verzeichnen. Einige SPACs hingegen legten mehr als 10% zu, obwohl sie als Börsenhüllen noch keine konkreten Übernahmepläne vorzuweisen hatten. In der kommenden Börsenwoche planen allerdings wieder mehr Unternehmen aus Branchen wie dem Gesundheitssektor oder Technologie einen Börsengang.

Neben Unternehmen aus den erfolgreichen Sektoren Software und Gesundheit entwickelten sich im Rückblick auffällig auch kleinere Firmen aus den Bereichen Bildung und alternative Ernährung positiv. Bei der Kursentwicklung benötigte es zwar etwas Geduld, doch setzte sich die schon zum Börsengang dargestellte hoffnungsvolle Wachstumsentwicklung auch in den ersten veröffentlichten Bilanzen fort.

Bildherkunft: AdobeStock: 119533525