IPO-RADAR (Sun Country Airlines Holding, Olo, Vine Energy, Duckhorn)

Liebe Leser,

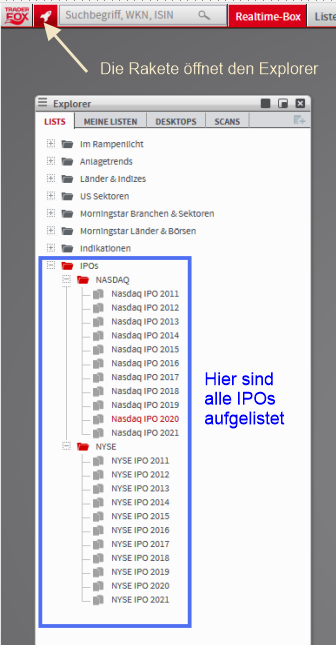

als neuen Gratis-Service bietet TraderFox auf dem Trading-Desk https://desk.traderfox.com eine Auflistung aller IPOs der letzten Jahre an. Inklusive kostenlosen Realtime-Kursen zu allen Aktien an der NASDAQ und NYSE.

REVIEW

Yalla Group (September 2020)

ISIN: US98459U1034

Die 2016 gegründete Yalla Group hat ihren Sitz in Dubai (Vereinigte Arabische Emirate) und ist die größte sprachzentrierte Plattform für soziale Netzwerke und Unterhaltung im Nahen Osten und Afrika. Die Plattform hatte im 3. Quartal 2020 rund 14,3 Millionen monatliche, meist jugendliche Nutzer in mehr als 50 Ländern. Davon nutzen 5,7 Mio. die zahlungspflichtigen Angebote. Yalla bietet mit 200 Mitarbeitern neben einer Chat-Plattform vor allem auch für das Unternehmen lukrative Online-Spiele und einen virtuellen Geschenkeshop. Das Spieleangebot können die Nutzer gemeinsam im Wettbewerb nutzen. Dieses breite Angebot verleitete Besucher der Plattform im 3. Quartal 2020 zu einer überdurchschnittlichen Verweildauer von 4,8 Stunden. Darüber hinaus brauchen jugendlichen Nutzer keine überdurchschnittlichen Bindungsfristen fürchten, was die Attraktivität der zahlungspflichtigen Angebote für diese Kundengruppe erhöht. Hauptwettbewerber sind Facebook, Twitter, Snapchat und TikTok. Der Umsatz lag auf Jahresbasis zum 30.6.2020 bei 90 Mio. USD, was einem Plus von 50 % gegenüber dem Vorjahr bedeutet. Der Umsatz legte von 2018 bis Mitte 2020 um 49,5 % auf 2 Mrd. USD zu, der Verlust sank im selben Zeitraum von 246 auf 5,8 Mio. USD. Die aktuellen Barmittel stiegen von 229 auf 1,2 Mrd. USD. Der Ausgabepreis am 30. September 2020 lag mit einem Volumen von 18,5 Mio. Aktien bei 7 USD, dabei wurden 139,5 Mio. USD erlöst. Das Börsentief lag Anfang Oktober 2020 bei 6,60 USD, das Allzeithoch wurde Mitte Februar mit 40,62 USD erreicht. Die Marktkapitalisierung beträgt 25,6 Mrd. USD.

Mission Produce (Oktober 2020)

ISIN: US60510V1089

Mission Produce wurde im 1983 gegründet und ist in Oxnard, Kalifornien beheimatet. Das Unternehmen mit 2500 Mitarbeitern, hat sich auf die Herstellung, Beschaffung und den Vertrieb von frischen Avocados spezialisiert. Beliefert werden Einzelhandels-, Großhandels- und Food-Service-Kunden in 25 Ländern. Neben der Logistikunterstützung bietet das Unternehmen seinen Kunden auch Schulungen zur Vermarktung sowie zum Merchandising und zu Markttrends an. Hauptanbau- und Produktionsstandorte sind Chile, Mexiko. Mission Produce geht bis 2026 von einem weltweiten, jährlichen, durchschnittlichen Wachstum des Avocado-Marktes von 5,9% auf insgesamt 21 Mrd. USD aus. Die Kalifornier rechnen aufgrund des internationalen Trends, gerade bei der jüngeren Generation, sich gesund zu ernähren, damit, als einziger reiner Avocado-Produzent stark von diesem Wachstum zu profitieren. 60 % der sogenannten "Millennial-Generation" konsumiert regelmäßig Avocados, 51% sind es im Durchschnitt aller Haushalte. Die bekanntesten Kunden sind z.B. Aldi, WholeFoods, Kroger und Walmart. Von 2017 bis 2020 konnte Mission Produce seinen Umsatz von 860 Mio. USD auf 862 Mio. USD steigern, der Nettogewinn fiel von 72,4 Mio. USD auf 28,8 Mio. USD. Aktuell verfügen die Kalifornier über Barmittel in Höhe von 78 Mio. USD. Der Ausgabepreis der Aktie lag am 1. Oktober 2020 mit einem Volumen von 8 Mio. Aktien bei 12 USD, dabei wurden 96 Mio. USD an frischem Kapital generiert. Ihr Kurstief setzte die Aktie gleich Anfang Oktober 2020 bei 11,86 USD festgestellt, danach stieg sie bis Mitte Februar 2021 auf ihr bei 21,74 USD. Die Marktkapitalisierung liegt bei 1,45 Mrd. USD

Pulmonx (Oktober 2020)

ISIN: US7458481014

Pulmonx wurde im 1995 gegründet und hat seinen Sitz in Redwood City, Kalifornien. Das Medizintechnikunternehmen mit 200 Mitarbeitern bietet Patienten mit Emphysem, eine Form eine schweren Lungenerkrankung, die das Atmen erschwert, eine minimalinvasive Behandlung. Das Hauptprodukt ist das Zephyr-Ventil, das gekoppelt mit dem Chartis-Lungenbewertungssystem und der StratX-Lungenanalyseplattform ein geschlossenes System zur Atemhilfe darstellt. Die US-Gesundheitsbehörde FDA hat das System als "Durchbruchgerät" eingestuft und eine Vorabgenehmigung erteilt. Das Zephyr-Ventil wird in 25 Ländern vertrieben, 80.000 Systeme haben die Kalifornier bereits zur Behandlung von mehr als 20.000 Patienten bisher abgesetzt. Das derzeitige, weltweite Gesamtvolumen des eignen Absatzmarktes beziffert Pulmonx mit rund 12 Mrd. USD. Der Umsatz legte von 2018 auf 2020 um 63% auf 32,7 Mio. USD zu, der Verlust kletterte im selben Zeitraum von 15 Mio. USD auf 32,2 Mio. USD. Für 2021 erwartet das Management wegen des stärkeren Vertriebs in den USA und Europa einen deutlichen Umsatzanstieg auf 46 Mio. USD bis 50 Mio. USD. Weitere größere anvisierte Absatzmärkte sind China und Brasilien. Der Ausgabepreis am 2. Oktober 2020 lag mit einem Volumen von 10 Mio. Aktien bei 19 USD, erlöst wurden 201 Mio. USD. Nach einem Kurstief bei 41,35 USD Mitte Oktober 2020 zog der Aktienkurs bis Ende 2020 auf das Allzeithoch bei 69,02 USD an. Aktuell pendelt der Kurs zwischen 23 USD und 25 USD. Die Marktkapitalisierung beträgt derzeit 2,2 Mrd. USD.

Academy Sports and Outdoors (Oktober 2020)

ISIN: US00402L1070

Academy wurde 1938 gegründet und hat seinen Sitz mit 20.000 Mitarbeitern in Katy, Texas. Das Unternehmen ist einer der führenden Einzelhändler für Sportartikel und Outdoor-Freizeitware im Bereich Kleidung und Schuhe sowie Accessoires in den USA. Academy zählt über 30 Mio. Kunden mit rund 80 Mio. Transaktionen im vergangenen Jahr. Zurzeit verfügen die Texaner über 259 Shops in 16 US-Bundesstaaten. Neben zahlreichen Fremdmarken vertreibt das Unternehmen auch 17 Eigenmarken. 2019 wuchs der Umsatz um 1 % auf 4,83 Mrd. USD, der Nettogewinn schoss von 21,5 auf 120 Mio. USD nach oben. In den ersten neun Monaten 2020 steigerte Academy den Umsatz um 18 % auf 4,1 Mrd. USD, der Nettogewinn kletterte von 73,8 auf 112,3 Mio. USD. Seit 2011 ist die Investorengruppe KKR mit einem Anteil von mehr als 50 % an dem Unternehmen mit an Bord. Bis 2023 planen die Texaner mit der Eröffnung von 10 neuen Shops weiter zu expandieren. Zudem soll das Online-Geschäfts ausgebaut und das Angebot der Eigenmarken vergrößert werden. Größte Wettbewerber sind Dick Sporting Goods, Modell’s Sporting Goods, Walmart und Amazon. Der Ausgabepreis am 2. Oktober 2021 lag mit einem Volumen von 15,6 Mio. Aktien bei 13 USD, dabei wurden 203,1 Mio. USD erlöst. Das Börsentief lag Anfang Oktober 2020 bei 12,99 USD, das Allzeithoch wurde Anfang mit 26,96 USD erreicht. Die Marktkapitalisierung beträgt 25,6 Mrd. USD.

OUTLOOK

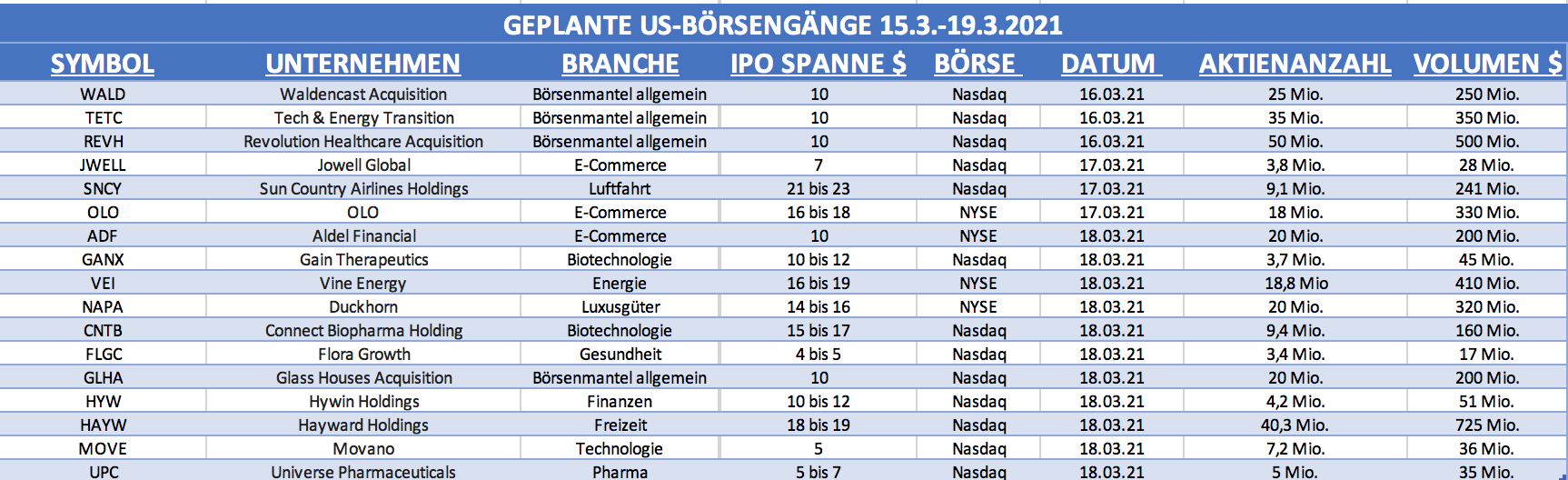

Für die 11. Kalenderwoche sind 17 Börsengänge von Unternehmen mit einem Volumen von 3,3 Mrd. USD geplant. Vier davon wollen an der NYSE starten, 13 werden an der Nasdaq debütieren. Vier spannende Kandidaten sind im Folgenden im Detail beschrieben:

Sun Country Airlines Holding (Nasdaq)

Die in Minneapolis, Minnesota beheimatete Fluggesellschaft wurde 2017 gegründet. Mit 1660 Mitarbeitern liegt der Hauptfokus der Airline im Discount-Segment. Ähnlich wie bekannte Wettbewerber Southwest Airlines oder Ryanair wird der Flugbetrieb aus Kostengründen mit einem Flugzeugtypen, der Boeing 737, organisiert. Sun Country verfügt über eine Flotte von 31 Stück und bietet neben regulären Flügen in die USA, Mexiko, Mittelamerika und der Karibik auch Charter- und Frachtflüge an. Stabil durch die COVID-19-Krise kam die Airline vor allem durch Charterflüge für Amazon unter dem Label Amazon Air und profitierte so indirekt vom Online-Boom in der Pandemie. In diesem Sektor will die Airline aus Margengründen weiter deutlich wachsen, strebt aber bereits in diesem Jahr wieder einen Ausbau seines regulären Streckennetzes an. Zu den derzeit existierenden 33 Strecken sollen noch in diesem Jahr weitere Neun hinzukommen, die vor allem in der Nähe von US-Nationalparks und großen US-Stränden liegen. Das Unternehmen konnte den Jahresumsatz von 2018 bis 2019 um 82 % auf 701 Mio. USD steigern. 2020 sank er wieder Pandemiebedingt auf 457,5 Mio. USD. Der Nettogewinn schoss von -0,4 Mio. USD auf 46,10 Mio. USD nach oben und sank 2020 wieder auf 9,1 Mio. USD. Geplant ist bei einer Emission an der NYSE am 16. März von 9,1 Mio. Aktien ein Erlös von 241 Mio. USD. Der Angebotspreis für Investoren beträgt 21-23 USD. Die Marktkapitalisierung läge dann bei 1,2 Mrd. USD. Außerbörsliche Taxen liegen zwischen 21 und 23 USD.

Olo (NYSE)

Olo ist eine Online-Bestell- und Lieferunternehmen für Lebensmittel, das 2005 gegründet wurde und New York ansässig ist. Mit 450 Mitarbeitern betreibt man eine On-Demand-Handelsplattform für Restaurantmarken an mehreren Standorten, die die digitale Bestellung und anschließende Lieferung ermöglicht. Zu dem größeren Kreis von Kunden, die die Plattform verwenden, gehören Shake Shack, Denny’s, Wingstop, Cheesecake Factory, El Pollo Loco und True Food Kitchen. Insgesamt zählt Olo 400 Kunden an 64.000 Standorten und über 2 Mio. Bestellungen pro Tag. Bedingt durch die Einflüsse der COVID-19-Pandemie hat sich das Wachstum der Online-Bestellungen beschleunigt, das Volumen der Ausgaben für Restaurantbesuche sank aber nach Angaben von Analysten von 863 Mrd. USD auf 659 Mrd. USD. Bis 2024 gehen diese aber davon aus, dass die Marke von einer Billion USD überschritten wird. Mit dem Börsengang will sich das Unternehmen zusätzliches Kapital für eine weitere US-Expansion beschaffen. Von 2018 bis 2020 konnte Olo seinen Umsatz von 31,8 Mio. USD auf 98,4 Mio. USD mehr als verdreifachen. Nach einem Verlust von 11,6 Mio. USD 2018, fiel im vergangenen Jahr ein Nettogewinn von 3,1 Mio. USD an. Aktuell verfügen die New Yorker über Barmittel in Höhe von 65,2 Mio. USD. Bekannte Wettbewerber sind DoorDash und UberEats. Vorgesehen ist bei einer Emission von 18 Mio. Aktien an der NYSE ein Erlös von rund 540 Mio. USD einzuspielen, die Marktkapitalisierung läge dann bei 4,5 Mrd. USD. Die Preisspanne beträgt 16-18 USD. Außerbörsliche Taxen liegen bei 20-22 USD.

Vine Energy (NYSE)

Vine Energy wurde 2014 gegründet und hat seinen Sitz mit 115 Mitarbeitern in Plano, Texas. Vine ist ein Explorations- und Produktionsunternehmen im Hauptabbaugebiet des Haynesville-Beckens. Es ist eines von mehreren großen Erdgasbecken im Zentrum der USA und bietet hochwertige Qualität, die sich durch modernisierte Abbaumethoden nun sichern lässt. Das potentielle Volumen des dort zu verwertenden Erdgases beläuft sich auf 489 Bio. Kubikfuß. Laut einem Marktforschungsbericht von Energy Information Administration produzierte das Haynesville-Becken im vergangenen Jahr rund 9% der gesamten US-Trockenerdgasproduktion. Mit rund acht gleichwertigen Mitbewerbern wie Andarko Petroleum oder Cabot Oil & Gas operiert Vine in einem hart umkämpften Markt. Von 2019 auf 2020 sank der Umsatz um 35,4 % auf 379 Mio. USD, der Verlust kletterte von 24,5 Mio. USD auf 242 Mio. USD. In mehreren Finanzierungsrunden sammelten die Texaner 10 Mio. USD ein. Aufgrund deutlich gesunkener Kosten für die Exploration, der Umorientierung der US-Wirtschaft auf alternative Energien und sich erholender Erdgaspreise rechnet das Unternehmen mit steigenden Umsätzen für 2021 und deutlich sinkenden Verlusten. Mit dem Emissionserlös will man sich u.a. weitere Abbaulizenzen im Haynesville-Becken sichern und weitere Bohrstellen finanzieren. Die Emission an der NYSE am 18. März von 18,8 Mio. Aktien soll 410 Mio. USD erlösen. Die Preisspanne beträgt 16-19 USD. Damit wäre das Unternehmen mit 1,2 Mrd. USD bewertet. Außerbörsliche Taxen liegen bei 19-21 USD.

Duckhorn (NYSE)

Das 1976 gegründete Duckhorn Portfolio hat seinen Sitz in Saint Helena, Kalifornien. Das Unternehmen mit 372 Mitarbeitern ist einer der führenden Hersteller von Luxusweinen in den USA. Als Luxussegment definiert Duckhorn Weine, die zu mehr als 15 USD je 750ml Flasche verkauft werden. Die Kalifornier setzten im vergangenen Jahr rund 1,1 Mio. Kisten mit Flaschen zu Stückpreisen zwischen 20 und 200 USD in 50 US-Bundesstaaten und weltweit in 50 Länder ab. Darunter fanden sich Marken wie u.a. Duckhorn Wineyards, Kosta Browne, Decoy, Calera und Canvasback. Unter Weinkennern sind vor allem die Merlot-Weine der Kalifornier gefragt. Mit Stand Oktober 2020 ist Duckhorn der größte Luxus-Weinlieferant in den USA und der elftgrößte weltweit. Neben der Eigenvermarktung seiner Qualitätsweine in den Segmenten Merlot und Cabernet Savignon setzt das Unternehmen auch auf die Vermarktung durch Verkostungsveranstaltungen, Weinführungen auf seinen Gütern sowie die Mitgliedschaft in seinem Wein-Club. Darüberhinaus will man die Kundenbindung erhöhen und die Bezugsgrößen der Stammkunden steuern. Zudem will Duckhorn sein Angebotsspektrum erweitern und kauft bei Gelegenheit andere Weingüter mit ergänzenden Weinsorten zu seinem Portfolio hinzu. Zuletzt wurde 2018 der Wettbewerber Kosta Browne, der für seine Pinot Noir-Weine bekannt ist, übernommen. Der Umsatz legte von 2018 bis 2019 um 22,8% auf bei 296 Mio. USD zu, der Nettogewinn kletterte im selben Zeitraum von 22,1 Mio. USD auf 48,4 Mio. USD. Kalkuliert wird bei einer Emission an der Nasdaq von 20 Mio. Aktien mit einem Erlös von 368 Mio. USD. Die Preisspanne beträgt 14-16 USD, woraus sich eine Marktkapitalisierung von 1,7 Mrd. USD errechnet. Außerbörsliche Taxen liegen bei 17-19 USD.

FAZIT:

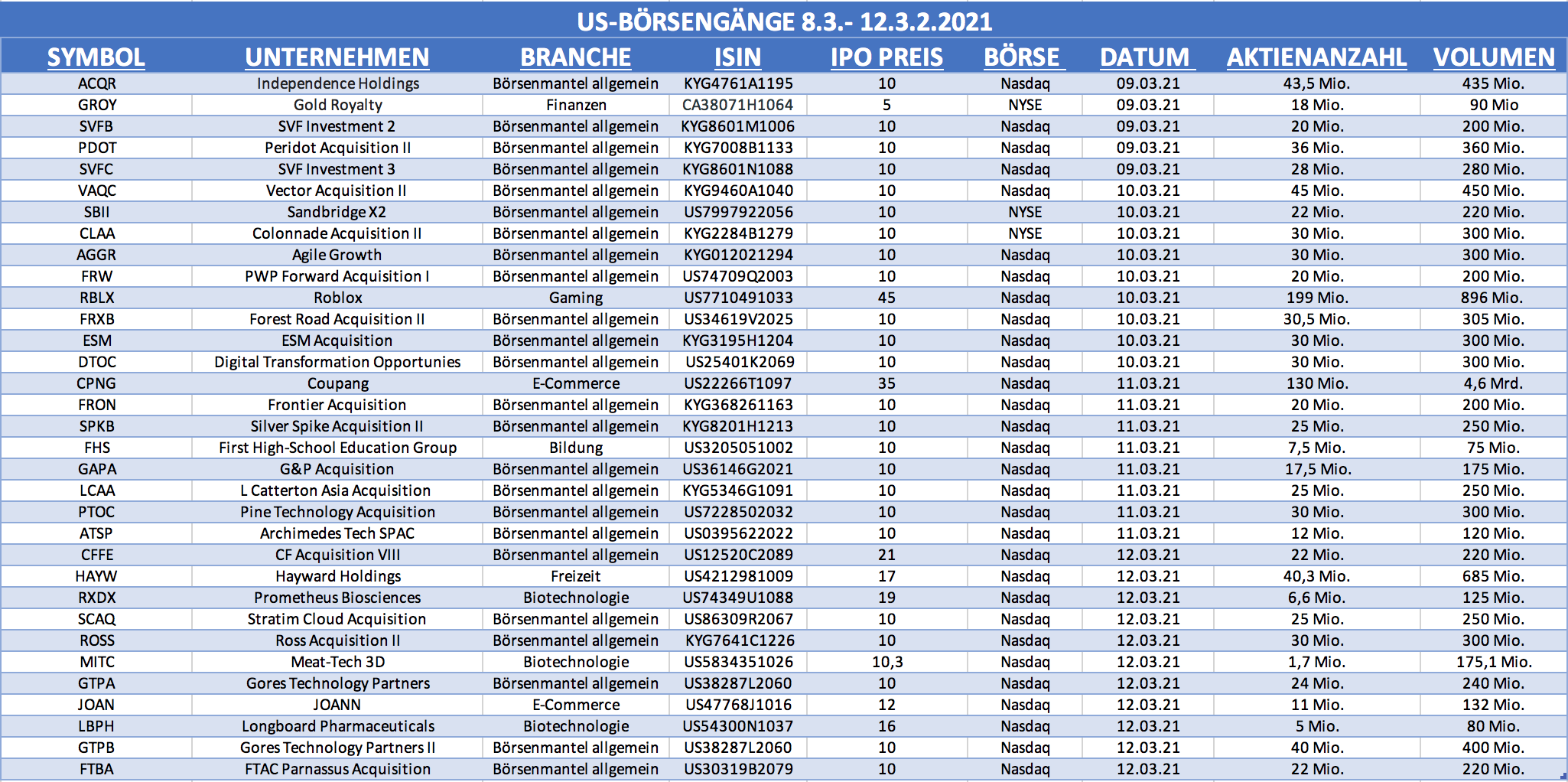

Obwohl die Korrektur an der Nasdaq bei einzelnen Werten durchaus für deutliche Verluste gesorgt hat, bleibt die Stimmung im Hinblick auf den IPO-Markt positiv. Zwar dominierten bei 33 Börsengängen der vergangenen Wochen nach wie vor die SPACs (Börsenmantel), dennoch schafften es auch acht normale Unternehmen, ihren Börsengang zu vollziehen. Für die größte Aufmerksamkeit sorgte die Gaming-Plattform Roblox, deren Aktien zu 45 USD debütierten und zum Ende der Woche mit einem Schlusskurs von 69 USD aus dem Markt gingen. Auch die südkoreanische E-Commerce-Plattform Coupanq feierte mit einem Kursplus von 38,5% einen erfolgreichen Börsengang, verzeichnete allerdings bereits bei der Kursentwicklung eine höhere Volatilität. Die nach wie vor hohe Liquidität am Aktienmarkt indiziert auch für die kommenden Wochen eine rege IPO-Aktivität.

Beim Rückblick auf IPOs aus dem letzten Herbst fällt auf, dass auch Unternehmen aus weniger trendstarken Branchen auf gute Ergebnisse zurückblicken können. Der Avocado-Produzent Mission Produce ist aufgrund seiner soliden Gewinnentwicklung genauso ein positives Beispiel wie der Sportartikelhersteller Academy Sports and Outdoors. Ein differenzierter Blick auf verschiedene Neuemissionen kann sich also lohnen.

Bildherkunft: AdobeStock: 50134419