Square – Alfred Maydorn spricht von Verzehnfacher-Potenzial!

In der Finanzszene machte Alfred Maydorn in einer Sonderstudie auf die sagenhaften Wachstumschancen des US-amerikanischen Payment-Spezialisten Square aufmerksam. Er vergleicht darin die disruptive, also die zerstörerische Kraft der Cash-App von Square mit den Umwälzungen, für die Tesla zuletzt in der Automobilbranche sorgte. Die Tesla-Aktie konnte sich seit dem Corona-Tief verzehnfachen. Ebenso zieht er einen Vergleich zu Apple, Amazon und Netflix, die mit ihren Produkten und Dienstleistungen komplette Branchen veränderten. Auch diese Aktien haben sich in der Vergangenheit vervielfacht – Square könnte laut der Sonderstudie bis 2025 der nächste Verzehnfacher sein. Der Report verweist auf Berechnungen der US-amerikanischen Investmentgesellschaft ARK Invest. Seit Monaten sorgt deren CEO Cathie Wood mit ihren spekulativen Investments in innovative Unternehmen für Furore. ARK prognostiziert hohes Wachstumspotenzial bei den Nutzerzahlen digitaler Finanz-Apps. Square konnte die Anzahl der Nutzer, die die Cash-App mindestens einmal im Monat nutzen, seit 2016 von drei auf 36 Millionen schnell steigern. Dies ist eine Steigerung um durchschnittlich rund 82 % pro Jahr. Alleine in den USA kommen 230 Millionen Menschen als potentielle Nutzer in Frage. Square wird sich jedoch auch auf internationalem Terrain bewegen, somit ist der adressierbare Markt noch deutlich größer. Einen ähnlich großen Hebel sieht ARK im rasanten Wachstum des Wertes eines digitalen Bankkunden. Square bietet neben den gewöhnlichen Bankgeschäften wie Überweisungen auch die Möglichkeit zum Aktienhandel und auch zum Handel mit Bitcoin. Dies zieht besonders in der aktuellen Phase reihenweise Kunden an. In Zukunft könnten neben erhöhtem Transaktionsvolumen möglicherweise auch Kredite, Baufinanzierungen und Versicherungen über die App abgewickelt werden. Daher sieht ARK den Wert eines des Nutzers einer digitalen Finanz-App bei 19.900 US-Dollar. Entscheidend wird sein, ob sich die Prognosen hinsichtlich der Nutzerzahlen und deren Monetarisierung als richtig erweisen. Dritter wichtiger Faktor wird die Entwicklung des Marktanteils von Square sein. Im Sonderreport wird ein 25%iger Marktanteil angenommen, dies ergebe ein rechnerisches Umsatzpotential für Square von 1,15 Billionen US-Dollar. Aktuell wird Square mit rund 115 Mrd. US-Dollar bewertet. Auf diesen Zahlen wäre eine Verzehnfachung des Aktienkurses durchaus realistisch. Genau genommen handelt es sich bei Square ja bereits um eine Verzehnfacher-Aktie. Innerhalb der letzten vier Jahre verzeichnete die Aktie einen Anstieg von über 900%.

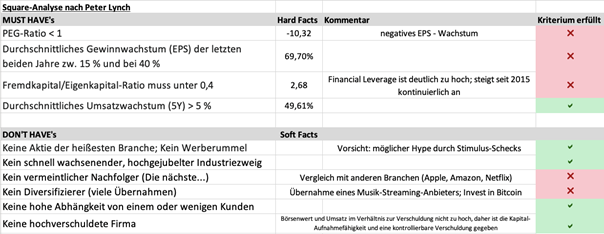

Wir nehmen den Sonderreport zum Anlass, die Square-Aktie (ISIN: US8522341036) unserer Analyse gemäß den Kriterien von Peter Lynch, einem der erfolgreichsten Aktiensammler aller Zeiten, zu unterziehen. Peter Lynch hatte als Ziel, Tenbagger-Aktien zu finden, also Aktien, die sich verzehnfachen können. Er kaufte erfolgreiche und moderat bewertete Firmen und gab diesen dann mindestens drei Jahre Zeit, um sich zu entwickeln. Peter Lynch suchte Aktien, die verschiedene harte Faktoren erfüllten und schloss einige weiche Faktoren aus, die auf diese Aktien nicht zutreffen durften.

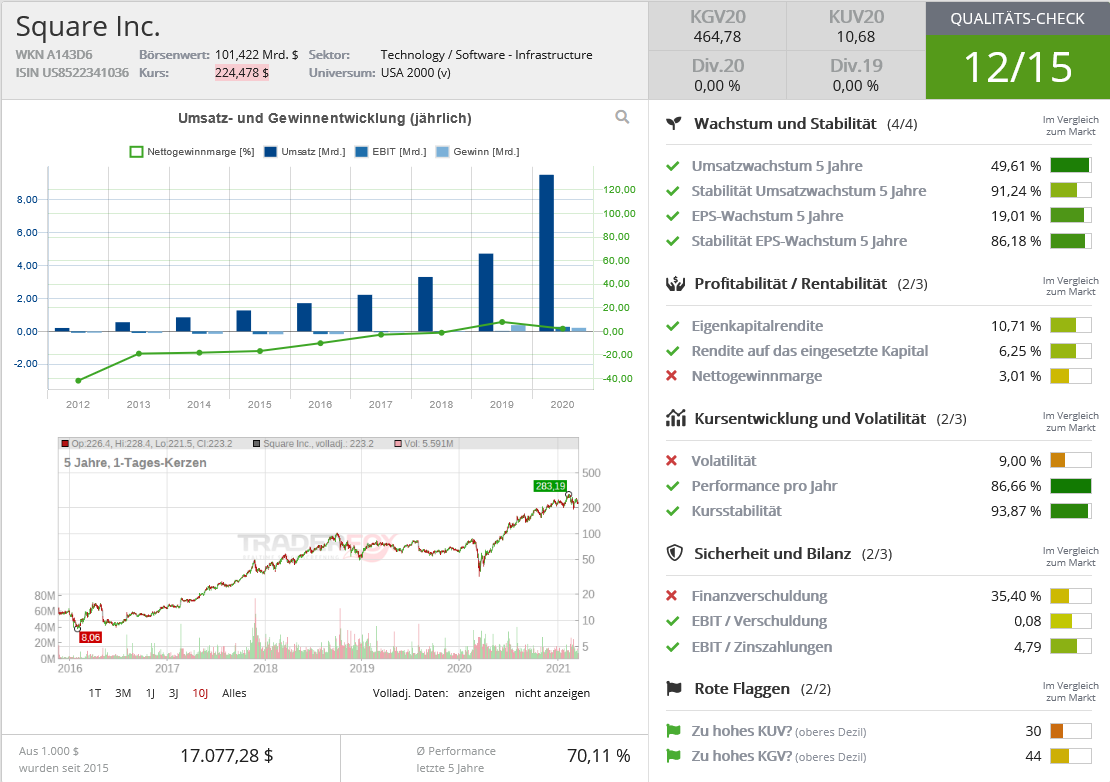

Quelle: Qualitäts-Check TraderFox

Mit Blick auf die harten, betriebswirtschaftlichen Kriterien erfüllt Square derzeit nur eines von vier Kriterien. Denn das durchschnittliche Umsatzwachstum betrug in den letzten fünf Jahren knapp 50 % pro Jahr. Lynch reichen hier schon 5 % pro Jahr aus. Auch der Gewinn je Aktie konnte in den letzten beiden Jahren mit durchschnittlich knapp 70 % überzeugen. Doch für Lynch ist dies zu viel, es sollten max. 40 % sein.

Auch die Verschuldung im Verhältnis zum Eigenkapital ist zu hoch, um die Tenbagger-Kriterien von Lynch zu erfüllen. Rund 7 Mrd. US-Dollar Verschuldung stehen lediglich rund 2 Mrd. US-Dollar Eigenkapital gegenüber. Maydorn verweist im Sonderreport darauf, dass potentielle Verzehnfacher-Aktien niemals wirklich günstig bewertet werden. Das können wir bestätigen. Daher setzen wir die Bewertung der Gewinne (Kurs-Gewinn-Verhältnis) mit dem Gewinnwachstum der letzten vier Quartale im Vergleich zum Gewinn der vier Vorquartale ins Verhältnis. Square konnte in den letzten Quartalen zwar häufig die Gewinnerwartungen der Analysten übertreffen, dennoch war das Gewinnwachstum in den letzten vier Quartalen gegenüber den vier Vorquartalen sogar rückläufig. Die Aktie legte hingegen um 245% zu. Das Price/Earnings-to-Growth-Ratio (PEG) dient als hervorragende Kennzahl, um zu erkennen, ob die Bewertung den Gewinnen bereits vorausgeeilt ist. Das P/E von Square betrug 2020 bei schrumpfendem Gewinnwachstum stolze 885.

Die weichen Faktoren entsprechen schon eher den Vorstellungen von Peter Lynch. Unseres Erachtens handelt es sich im Bereich der Payment-Aktien trotz der ähnlich fulminanten Entwicklung des Konkurrenten PayPal nicht um einen medien- und werbewirksam getriebenen Hype. Es werden hier schlicht und einfach die hervorragenden Zukunftschancen dieses Sektors am Markt gespielt. Dennoch ist auch zu erkennen, das zunehmend Gelder aus den Stimuli an die US-Bürger im Zuge der Corona-Hilfen in Payment-Aktien investiert werden. Dies sind Tendenzen, die mit der eigentlichen Geschäftsentwicklung wenig zu tun haben.

Lynch mochte es zudem nicht, wenn Aktien als Nachfolger von Aktien betitelt werden, die in der Vergangenheit sensationelle Entwicklungen hingelegt haben. Doch genau dies geschieht in diesem Report mit den Vergleichen zu Apple, Amazon und Netflix. Ebenso wollte Peter Lynch nur in Unternehmen investieren, die sich auf ihr Kerngeschäft fokussierten und sich nicht durch Übernahmen in zusätzlichen "fremden" Geschäftsfeldern tummeln. Anfang März gab Square eine Mehrheitsbeteiligung an Tidal, einer Musik- und Unterhaltungsplattform, die Künstler und Fans zusammenbringt, bekannt. Die Preis der Beteiligung betrug 297 Mio. US-Dollar in bar und Aktien. Marktteilnehmer reagierten verhalten, die Aktie setzte erst einmal den Rückwärtsgang ein. Ebenso investierte Square in den letzten Monaten vermehrt in Bitcoin. Im Februar teilte das Unternehmen mit, dass es ungefähr 3.318 Bitcoin im Wert von 170 Mio. US-Dollar erworben zu haben. Somit habe das Unternehmen seinen Bestand aus dem Oktober 2020 (4.709 Bitcoin) weiter aufgestockt. Bitcoins entsprechen zum Jahresende 2020 rund 5% des Gesamtvermögens des Unternehmens. Eine solche Diversifizierung entspricht trotz der guten Chancen auf Erfolg eher nicht den Vorstellungen von Peter Lynch. Den etwas höheren Financial Leverage (Verhältnis Fremdkapital zu Eigenkapital) halten wir für vertretbar. Diese Parallelen sahen wir auch bei Tesla, die zwar eine hohe Verschuldung hatten, diese war allerdings kontrollierbar. Wie auch Tesla gelingt es Square, sich sein Wachstum vom Kapitalmarkt finanzieren zu lassen. Und auch das Kriterium, dass ein Unternehmen eine breite Kundenbasis besitzt, um sich nicht abhängig zu machen, ist bei Square erfüllt.

Fazit:

Die Argumente des Maydorn-Sonderreports auf Basis der Prognosen von ARK für eine Verzehnfachung der Square-Aktie bis 2025 sind durchaus nachvollziehbar. Square zeigt zahlreiche Eigenschaften eines Qualitäts- und Wachstumsunternehmen, das seinen Börsenwert nochmals deutlich steigern könnte. Auf Basis der harten und weichen Kriterien nach Börsen-Legende Peter Lynch zählt Square für uns aktuell nicht zu den potentiellen Tenbagger-Kandidaten.

Kunden unseres Börsendienstes "Tenbagger-Depot" erhalten folgendes:

- Tägliche Email-Berichte zu Aktien und Chancen

- Zugang zum Tenbagger-Depot-Diskussions-Forum

- Neue Depotaufnahmen werden vorab angekündigt

- Wöchentlich Screenshots von unserem Realgeld-Depot mit Besprechung der aktuellen Depotwerte

- Einmal pro Monat erscheint das Tenbagger-Magazin. Hier stellen wir Aktien ausführlich vor, die wir derzeit beobachten.

Tipp: Wer bis zum 31.03.2021 ein Abo abschließt, bekommt ein Produkt wie Hidden-Champions-Depot gratis dazu geschenkt!

> Tenbagger-Depot bestellen und zusätzlich ein Produkt geschenkt bekommen.

Bildherkunft: AdobeStock: 192218873