Wachstumsmarkt Diabetes: 4 Profiteure mit Status als Dauerläufer-Aktien

Die Wachstumsaussichten für den Diabetes-Markt sind auch für die kommenden Jahre sehr solide. Das spielt den Unternehmen in den Karten, die in diesem Bereich mitmischen. Mit Abbott Laboratories, Medtronic, Dexcom und Insulet haben vier Unternehmen das vorteilhafte Geschäftsumfeld dazu genutzt, um sich einen Status als charttechnischer Dauerläufer zu erarbeiten. TraderFox stellt das Quartett und den Diabetes-Markt etwas näher vor.

Wachstumsmärkte sind beliebt bei den Anlegern. Denn ein wachstumsträchtiges Umfeld verspricht Unternehmen mit den richtigen Produkten und der passenden Strategie eine gute Voraussetzung für das eigene Wachstum- Und stetig steigende Gewinne wiederum sind die beste Voraussetzung für ebenfalls beständig anziehende Aktienkurse.

Ein Wachstumsmarkt ist beispielsweise der Bereich Diabetes. Das Wort Zuckerkrankheit ist ein Überbegriff für verschiedene Erkrankungen des Stoffwechsels. Allen gemeinsam ist, dass sie zu erhöhten Blutzuckerwerten führen, weil die Patientinnen und Patienten einen Mangel am Hormon Insulin haben und/oder die Insulinwirkung vermindert ist.

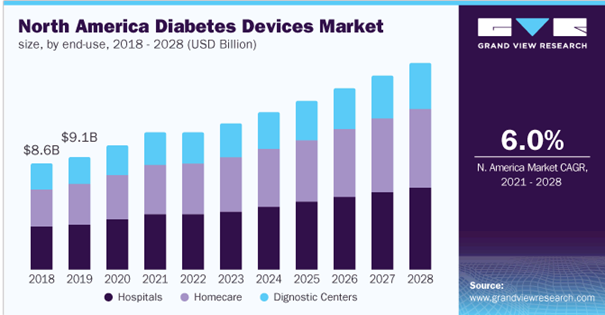

Der weltweite Markt für Diabetesgeräte etwa wurde im Jahr 2020 auf 25,9 Mrd. USD geschätzt und wird voraussichtlich von 2021 bis 2028 mit einer durchschnittlichen jährlichen Wachstumsrate von 6,6 % wachsen, so der Marktforscher Grand View in einer Studie. Der Markt wird in erster Linie durch Faktoren wie die Zunahme des technologischen Fortschritts und die Zunahme der Fettleibigkeit angetrieben. Darüber hinaus treiben die zunehmende Einführung von Insulinverabreichungsgeräten und die steigende Prävalenz von Diabetes das Marktwachstum an.

Quelle: Grand View Research

Der Markt für Diabetesmedikamente wiederum erreichte im Jahr 2019 laut einer Studie von Mordor Intelligence 69,7 Mrd. USD und wird im Prognosezeitraum (2020-2025) voraussichtlich eine durchschnittliche jährliche Wachstumsrate von über 4,5 % verzeichnen.

Das signifikante Wachstum des Marktes ist auf Faktoren wie die steigende Prävalenz von Diabetes und die zunehmende Anzahl von Programmen zurückzuführen, die von verschiedenen Gesundheitsorganisationen in Bezug auf das Gesundheitsbewusstsein initiiert werden. Derzeit sind etwa 10 % aller Diabetesfälle vom Typ 1 und der Rest vom Typ 2.

- Bei den Medikamenten hält das Insulinsegment einen bedeutenden Anteil am Markt. Mehr als 100 Millionen Menschen auf der ganzen Welt benötigen Insulin, darunter alle Menschen mit Typ-1-Diabetes und zwischen 10 und 25 % der Menschen mit Typ-2-Diabetes.

Quelle: Mordor Intelligence

Beim Durchforsten der Charts von Unternehmen, die im Bereich Diabetes tätig sind, stechen unter anderem vier Aktien ins Auge, die schon sehr lange sehr stetig steigen und die sich dadurch einen Status als so genannte Dauerläufer-Aktien erarbeitet haben und die alleine schon wegen ihrer starken Chartbilder auch weiterhin für Investments in Frage kommen.

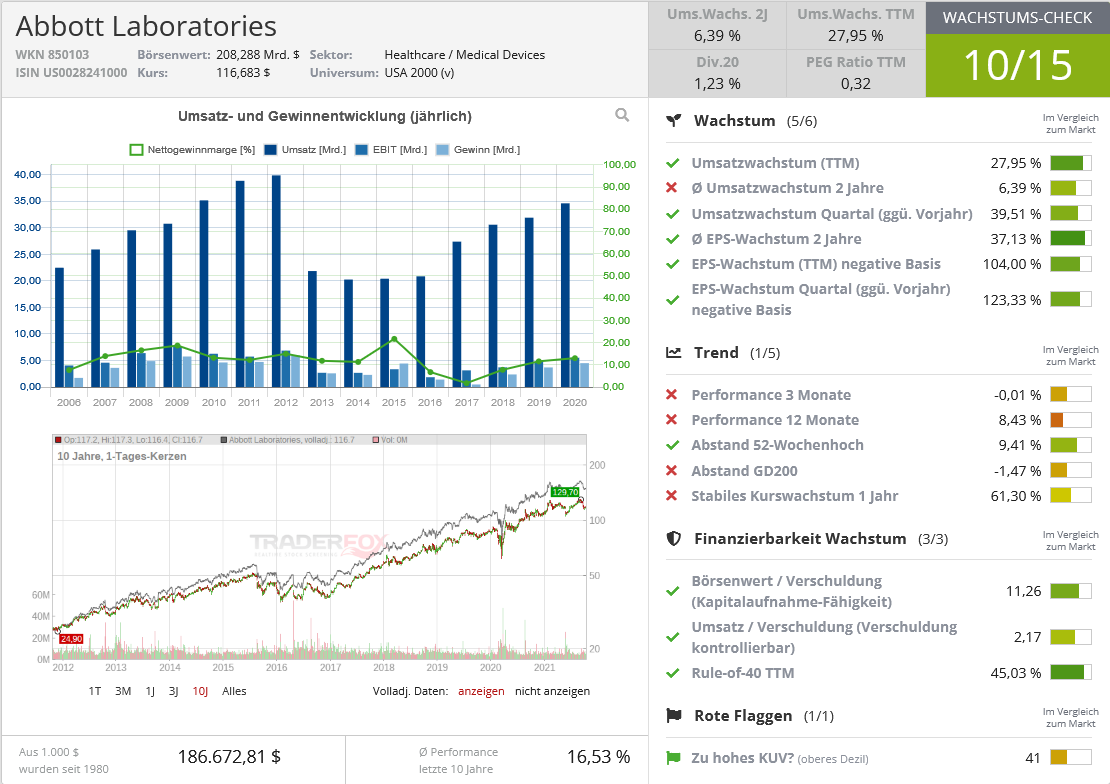

Diabetes-Dauerläufer Nummer 1: Abbott Laboratories

Einer dieser Titel ist Abbott Laboratories (ISIN: US0028241000). Der Kurs steigt hier schon seit dem 10.10.1984. Los ging die Reise nach oben bei 1,19 USD und das aktuell gültige Schlussrekordhoch stammt mit 129,06 USD vom 08. September 2021.

Quelle: Wachstums-Check TraderFox

Hinter dem Namen steckt ein führendes Unternehmen, das auf dem Sektor der Gesundheitsfürsorge tätig ist. Als führender Hersteller von Pharmazie- und Nahrungsergänzungsprodukten sowie von Klinik- und Laborbedarf entdeckt, erforscht, produziert und vermarktet die Gesellschaft Produkte und Dienstleistungen, die den gesamten Gesundheitsbereich, angefangen bei der Prävention und Diagnose bis hin zur Behandlung, abdecken.

Abbott verfügt über starke Positionen in wichtigen Produktkategorien des Gesundheitswesens und hat eine robuste Produktpipeline. Das Unternehmen verfügt über eine solide Bilanz und hat in der Vergangenheit einen soliden freien Cashflow generiert. Angesichts der finanziellen Stabilität des Unternehmens, seines Engagements für F&E-Investitionen und seines umfangreichen Produktportfolios sind die operativen Risiken eher als gering einzustufen.

Konkret ist man in den meisten Fällen einer von drei oder vier Konkurrenten, die den Markt beherrschen, z. B. bei Nahrungsergänzungsmitteln, Geräten für das Herzrhythmusmanagement, chirurgischen Herzklappen, Blutzuckermessgeräten, Koronarstents, Venenverschlussgeräten und Immunoassays. Auf diesen Märkten nimmt Abbott an rationalen Oligopolen teil und genießt die Vorteile immaterieller Vermögenswerte.

Analysten sehen den Gewinn je Aktie von 2020 bis 2024 von 3,65 USD auf 5,64 USD steigen. Auf letztgenannter Basis ergibt sich ein geschätztes KGV von 20,8. Der Analystenkonsens taxiert das Kursziel auf 132,28 USD, was sich mit einer Schlussnotiz am Freitag von 117,49 USD vergleicht.

Übrigens: Die Gesellschaft hat 49. Jahr in Folge die Ausschüttungen erhöht und seit 1924 in 390 aufeinanderfolgende Quartalen Zahlungen geleistet.

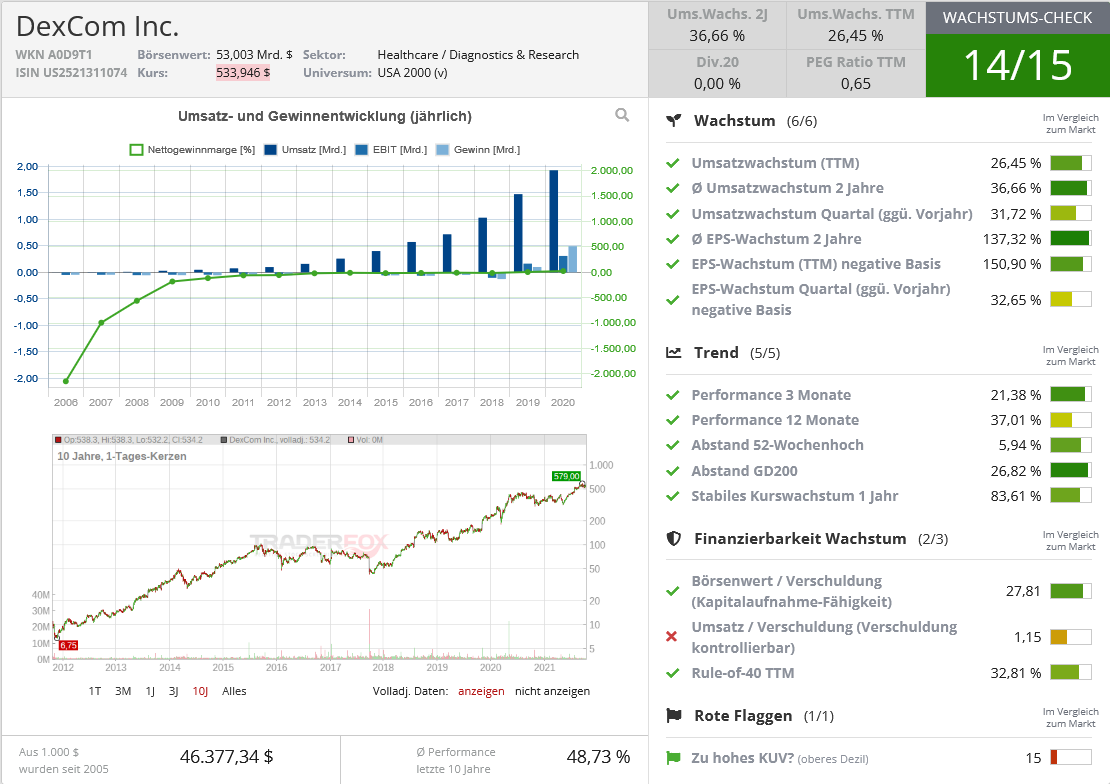

Diabetes-Dauerläufer Nummer 2: Dexcom.

Der zweite Diabetes-Dauerläufer (Kursanstieg von November 2008 bis September 2021 von 1,39 USD auf 572,73 USD) heißt Dexcom (ISIN: US2521311074). Die Gesellschaft entwickelt und vermarktet Systeme zur kontinuierlichen Glukoseüberwachung für Diabetiker. CGM-Systeme dienen als Alternative zum herkömmlichen Blutzuckermessverfahren, und das Unternehmen entwickelt seine CGM-Systeme weiter, um den Einwegsensor und den dauerhaften Empfänger einzubeziehen.

Quelle: Wachstums-Check TraderFox

Bei der Risikobewertung ist zu beachten, dass Dexcom nur eine Art von Produkt herstellt und vertreibt und sich einem gewaltigen Wettbewerb mit wesentlich größeren Unternehmen, vor allem Abbott Laboratories und Medtronic, gegenübersieht. Gleichzeitig verfügt das Unternehmen aber über eine starke Produkt-, Bilanz- und Cashflow-Situation.

Die Prävalenz von Typ-1- und Typ-2-Diabetes nimmt weiter zu, was vor allem auf die demografische Entwicklung und eine zunehmend fettleibige Bevölkerung zurückzuführen ist. Mit der zunehmenden Konzentration auf die Senkung der Kosten für die Behandlung von Diabetes und mit der Verbesserung der Technologie wird der Einsatz neuartiger Geräte wie jenen von Dexcom zunehmen, glauben die Analysten von Jefferies.

Es ist zwar ein sich verstärkender Wettbewerb zu konstatieren, aber mit einer klaren Fokussierung und Produktdifferenzierung dürfte das Unternehmen ein wichtiger Akteur auf dem Markt bleiben.

Der Analystenkonsens sieht den Gewinn je Aktie in diesem Jahr von 3,10 USD auf 2,48 USD fallen. Bis 2024 soll es dann aber wieder bis auf 6,00 USD nach oben gehen. Auf letztgenannter Basis errechnet sich ein geschätztes KGV von 90,7, was sehr hoch ist. Analysten veranschlagen das Kursziel im Schnitt auf 544,10 USD. Die Schlussnotiz am Freitag betrug 544,47 USD.

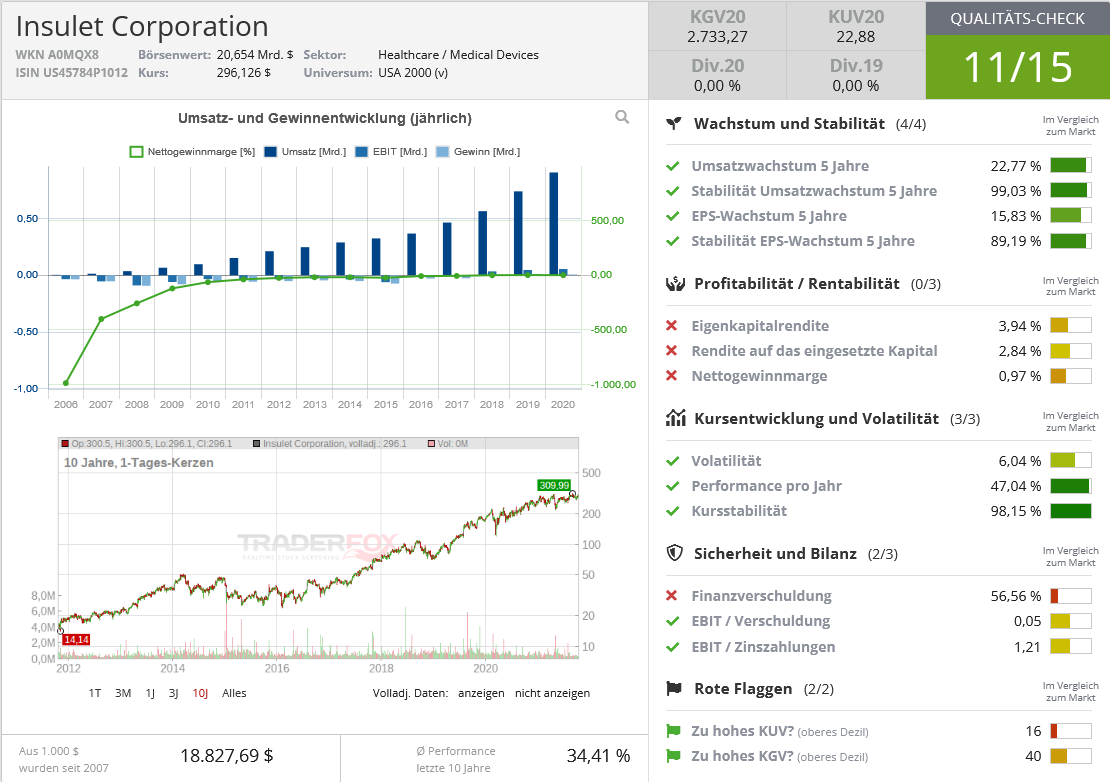

Diabetes-Dauerläufer Nummer 3: Insulet Corp.

Die Nummer drei unter den vorgestellten Diabetes-Dauerläufern (Kursanstieg von März 2009 bis September 2021 von 2,67 USD auf 307,27 USD) trägt den Namen Insulet Corp. (ISIN US45784P1012). Dabei geht es um einen innovativen Hersteller von Medizingeräten. Das selbsterklärte Ziel lautet, Menschen mit Diabetes und anderen Erkrankungen das Leben mithilfe der Omnipod-Produktplattform zu erleichtern. Das Omnipod-Insulin-Managementsystem bietet eine Alternative zu herkömmlichen Methoden der Behandlung mit Insulin. Dank seines tragbaren Designs sorgt der Einweg-Pod für die kontinuierliche Insulinzufuhr über drei Tage – ohne dass dazu eine Nadel gehandhabt werden muss. Außerdem nutzt Insulet das einzigartige Design des Pods und passt die Omnipod®-Technologieplattform so an, dass auch in anderen medizinischen Bereichen andere Medikamente als Insulin subkutan verabreicht werden können.

Quelle: Qualitäts-Check TraderFox

Dem Unternehmen ist ein enger wirtschaftlicher Schutzgraben zuzubilligen. Dieser basiert vor allem auf immaterielle Vermögenswerten, zu denen geistiges Eigentum, materialtechnisches Know-how in der etwas unbeständigen Technologie der Formgedächtnislegierungen sowie Erfahrung in der Herstellung dieser komplizierten Geräte gehören.

Die positive Einschätzung von Insulet durch Jefferies beruht auf der einzigartigen Patch-Insulinpumpe des Unternehmens, die Diabetiker anspricht, die keine traditionelle, sperrige Insulinpumpe verwenden würden. Die Umstellung von Vertrieb auf Direktvertrieb steigert laut den Analysten den Umsatz durch den Wegfall des Zwischenhändlers erheblich, und die anfänglichen Aussichten auf die Auswirkungen auf die Bruttomarge sind wahrscheinlich konservativ. Längerfristig dürfte das Unternehmen dank Produkten wie DASH und der Horizon-Partnerschaft mit Dexcom ein deutliches Umsatzwachstum verzeichnen.

Auch der Analystenkonsens sieht den Gewinn je Aktie von 2020 bis 2024 von 0,10 USD auf 3,80 USD steigen. Trotz der unterstellten starken Ergebnisverbesserungen ergibt sich auch auf der letztgenannten Basis noch ein optisch hohes KGV von rund 79. Vermutlich ist das auch der Grund, warum Analysten das Kursziel mit im Schnitt 291,88 USD unter dem Schlusskurs vom Freitag von 300,49 USD ansiedeln.

Diabetes-Dauerläufer Nummer 4: Medtronic

Das Quartett der Diabetes-Dauerläufer (Kursanstieg von August 1984 bis September 2021 von 0,39 USD auf 135,17 USD) komplettiert Medtronic Inc. (ISIN: IE00BTN1Y115). Das Unternehmen gehört zu den weltweiten Marktführern im Bereich der Medizintechnik. Die Gesellschaft konzentriert sich primär auf die Entwicklung und Herstellung von Produkten für den Einsatz in der Kardiologie, Kardiochirurgie, HNO-Chirurgie, Diabetologie, Neurologie, Neurochirurgie, Wirbelsäulenchirurgie, Anästhesie, Gastroenterologie, Urologie, Orthopädie und Notfallmedizin. Zum breit gefächerten Angebot zählen Herzschrittmacher, Herzmonitore, Katheter, Medikamentenpumpensysteme oder Programmiergeräte. Die Produkte des Unternehmens werden in rund 150 Länder vertrieben. Der Auslandsumsatz macht fast 50 % des Gesamtumsatzes des US-Unternehmens aus.

Quelle: Qualitäts-Check TraderFox

Die Gesellschaft verfügt über einen breiten wirtschaftlichen Schutzgraben. Dieser beruht auf einer dominanten Präsenz im Bereich hochentwickelter medizinischer Geräte zur Behandlung chronischer Krankheiten, auch jenseits der historischen Hochburg Herzkrankheiten. Die stärkste Grabenquelle von Medtronic sind immaterielle Vermögenswerte und in geringerem Maße Umstellungskosten, die mit bestimmten Produkten verbunden sind.

Bei der Risikobewertung ist das Engagement von Medtronic in wettbewerbsintensiven Bereichen der Märkte für medizinische Geräte zu beachten, die typischerweise durch kurze Produktlebenszyklen, Preisdruck und die Bedrohung durch neue Marktteilnehmer gekennzeichnet sind. Diesen potenziell negativen Faktoren stehen aber zahlreichen Wettbewerbsvorteile wie zum Beispiel. die Größe des Betriebs und des Vertriebs, die Produktbreite und die Finanzkraft entgegen.

Die positive Anlagethese von Jefferies basiert auf der Fähigkeit von Medtronic, ein nachhaltiges Umsatzwachstum im mittleren einstelligen Prozentbereich zu erzielen. Für Wachstum sorgt dabei ein innovatives Produktportfolio, wobei das organische Wachstum auch durch Akquisitionen verstärkt wird.

Der Analystenkonsens hält von 2021/22 bis 2025/26 einen Anstieg beim Ergebnis je Aktie von 5,71 USD auf 7,91 USD für möglich. Auf letztgenannter Basis beträgt das geschätzte KGV gut 16, was vertretbar erscheint. Im Schnitt nennen Analysten als Kursziel 145,56 USD, was sich mit einem Schlusskurs am Freitag von 127,75 USD vergleicht.

Bildherkunft: AdobeStock: 257352824