Branche mit Kurs-Momentum und moderaten Bewertungen: 11 führende Gesundheitsaktien im TraderFox-Härtetest

Der Gesundheitssektor hat trotz solider Wachstumsperspektiven vergleichsweise attraktive Bewertungen zu bieten. Obwohl die Aktienvertreter aus dem Segment im Schnitt eher als defensiv gelten, gibt es Vertreter aus dem Bereich, die in diesem Jahr schon eine sehr stramme Performance aufweisen können. Laut Julius Bär sprechen eine Reihe günstiger struktureller Faktoren, darunter Demografie, Big Data und eine steigende Nachfrage in den Schwellenländern, weiterhin für diesen Sektor. Wir nehmen das zum Anlass, um elf führende Branchenvertreter dem TraderFox-Härtetest zu unterziehen.

Gesundheitsaktien sind in diesem Jahr an der Börse gefragt. Zumindest gilt das ganz bestimmt für Teilbereich in dem Segment. Als Beispiel taugt etwa der Solactive Health Care TechnoIogy Total Return Index. Dieser zielt ab auf Wertpapiere mit Fokus auf Tests, Behandlung, Produktion von Beatmungsgeräten und Entwicklung von Impfstoffen zur Eindämmung von Pandemien.

In diesem Jahr steht hier bisher ein Plus von 34,20 % zu Buche. Wie der Chart zeigt, ist dieses Konstrukt damit auf den höchsten Stand seit der Auflage vorgerückt. Der im Soge der allgemeinen Coronavirus-Baisse erlittene heftige Kursschaden ist somit ausgebügelt und der übergeordnete Aufwärtstrend wieder uneingeschränkt intakt.

Quelle: Solactive

Wachstum zu einem attraktiven Preis

Unter fundamentalen Aspekten ist es so, dass die Schweizer Privatbank Julius Bär das Gesundheitswesen jüngst im Rahmen einer Studie als bevorzugten defensiven Sektor eingestuft hat. Zur Begründung verweisen die Analysten auf attraktive Wachstumsperspektiven und anspruchslose Bewertungen.

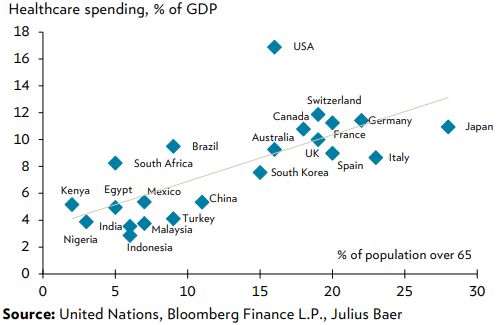

Das überdurchschnittliche Wachstumspotenzial werde weiterhin von günstigen demografischen Veränderungen, neuen Medikamentenentwicklungen und allgemeinen Innovationen im Bereich Therapien und Krankheitsvorbeugung getragen. Das Wachstum im Zusammenhang mit der demografischen Entwicklung resultiere vor allem aus der stark steigenden Zahl der über 65-Jährigen, die in der Regel dreimal mehr für die Gesundheitsversorgung ausgeben würden als der Rest der Bevölkerung.

Ausgaben für das Gesundheitswesen werden mit der alternden Bevölkerung steigen

Darüber hinaus sehe die Pipeline für neue Medikamente attraktiv aus und sollte nach Ansicht von Julius Bär in der Lage sein, die Welle der großen Patentabläufe ab Mitte der 2020er-Jahre mehr als auszugleichen. In Bezug auf die US-Politik würden die Befürchtungen hinsichtlich der Preiskontrolle und größerer Veränderungen im US-Gesundheitssystem systematisch überschätzt.

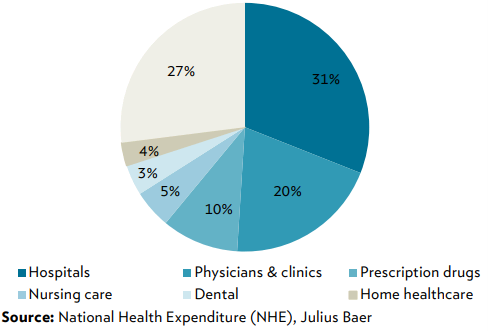

Gesundheitsreformen in den USA seien sehr komplex und ihre Umsetzung brauche Zeit. Zudem machten verschreibungspflichtige Medikamente weniger als 10 % der gesamten Gesundheitsausgaben in den USA aus, so dass Preissenkungen nur einen kleinen Teil der insgesamt erforderlichen Kostensenkungen bewirken könnten.

Verschreibungspflichtige Medikamente machen nur einen kleinen Teil der US-Gesundheitsausgaben aus.

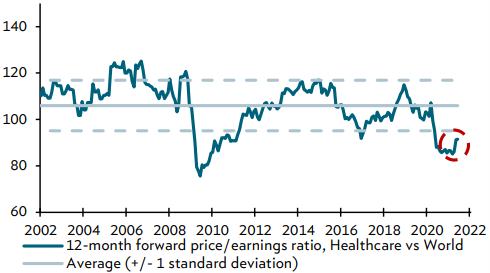

Insgesamt erwartet man bei Julius Bär eine weitere Disinflation im US-Gesundheitswesen, was sich aber bereits in den Bewertungen widerspiegele. Im Vergleich zum breiten Markt würden Aktien des Gesundheitswesens mit einem zweistelligen Abschlag und in der Nähe der historischen Tiefststände gehandelt. Vor diesem Hintergrund empfiehlt man weiterhin, den Sektor in einem globalen Aktienportfolio überzugewichten.

Bewertungsabschlag von Healthcare-Aktien bewegt sich nahe am Rekordtief

Quellen: Datastream, Julius Bär

TraderFox-Härtetest weist Abbott Laboratories, Thermo Fisher und Merck KGaA als Gewinner-Trio aus

Konkret hat das Schweizer Institut in der Studie 11 Aktien aus dem Segment als Kauf herausgestrichen. Angesichts der als gut einzustufenden Branchenaussichten haben wir diese Titel mit Hilfe unserer Datenbank einem TraderFox-Härtetest unterzogen. Und zwar wurden jeweils Checks zur Qualität, den Dividenden und zum Wachstum, ergänzt um den Piotroski F-Score durchgeführt (mehr zur Methodik sind am Textende noch einige weiterführende Erläuterungen zu finden).

Beim nachfolgend abgebildeten Endresultat erweisen sich die beiden US-Titel Abbott Laboratories und Thermo Fisher, die sich die beiden ersten Plätze teilen, sowie als Drittplazierter die deutsche Merck KGaA als die Top-werte. Die erzielten Gesamtpunktzahlen von 2x 46 und 1x 42 sind gut genug, damit sich diese Aktien als Kauf-Tipps qualifizieren. Wobei in allen 3 Fällen auch noch die Charttechnik grünes Licht für einen Einstieg gibt, da jeweils intakte langfristige Aufwärtstrend zu konstatieren sind. Am Tabellenende fällt das Gesamtergebnis bei BB Biotech mit lediglich 24 Zählern sehr dürftig aus. Wobei dieser Titel seit August 2011 trotzdem bis heute mit einer sehr guten Performance aufwarten kann.

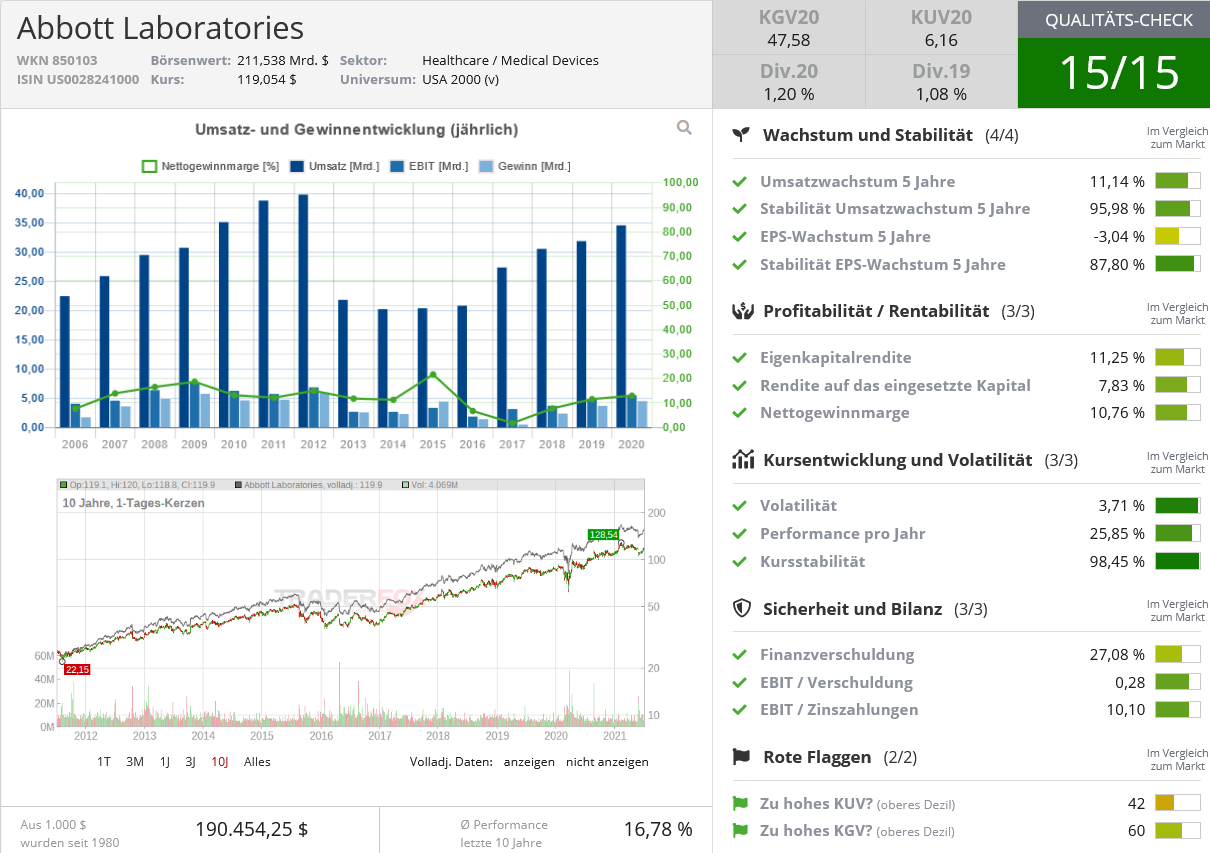

Platz 01/02:

Abbott Labs (Gesamtpunktzahl: 46 von maximal möglichen 54 Punkten, ISIN: US0028241000)

QUALITÄTS-CHECK 15/15

DIVIDENDEN-CHECK 14/15

WACHSTUMS-CHECK 10/15

PIOTROSKI F-SCORE 07/09

Quelle: Qualitäts-Check TraderFox

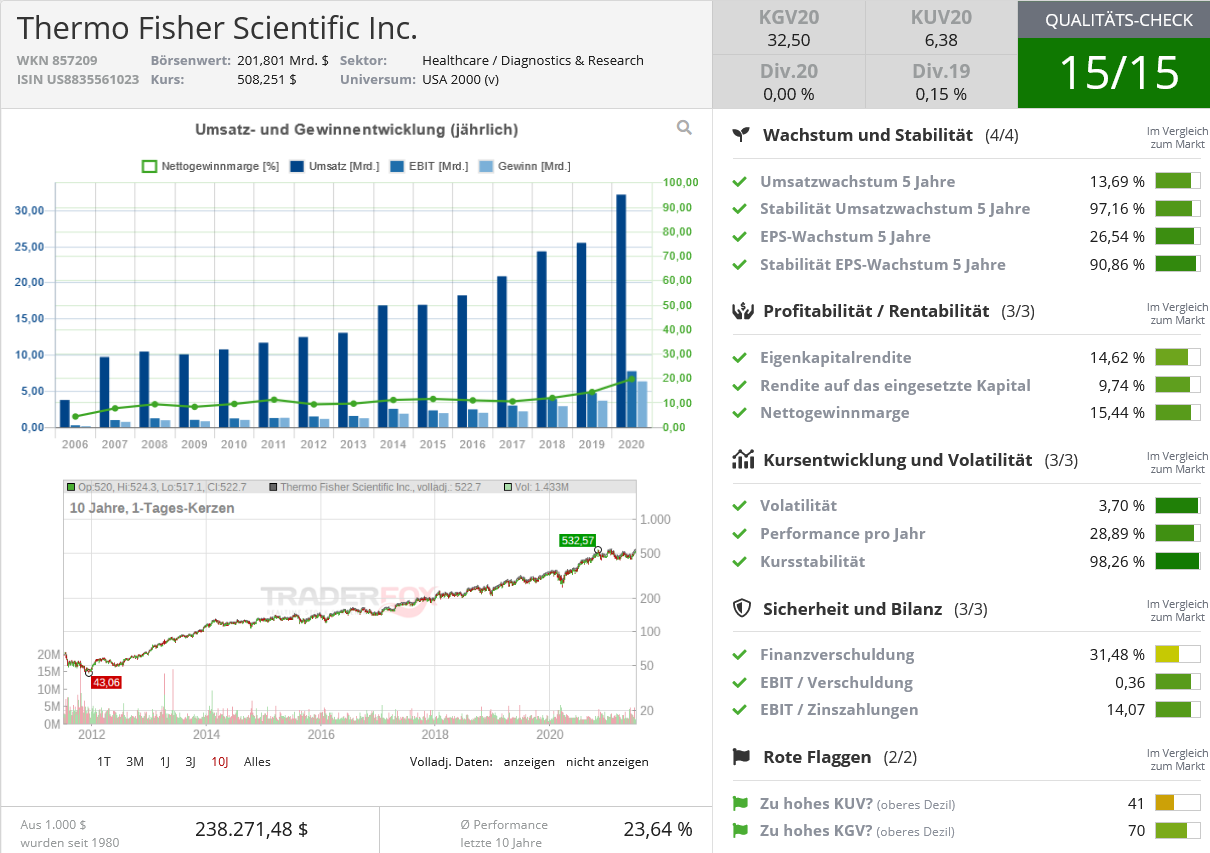

Platz 01/02:

Thermo Fisher (Gesamtpunktzahl: 46 von maximal möglichen 54 Punkten, ISIN: US8835561023)

QUALITÄTS-CHECK 15/15

DIVIDENDEN-CHECK 11/15

WACHSTUMS-CHECK 12/15

PIOTROSKI F-SCORE 08/09

Quelle: Qualitäts-Check TraderFox

Platz 03:

Merck KGaA (Gesamtpunktzahl: 42 von maximal möglichen 54 Punkten, ISIN: DE0006599905)

QUALITÄTS-CHECK 13/15

DIVIDENDEN-CHECK 10/15

WACHSTUMS-CHECK 12/15

PIOTROSKI F-SCORE 07/09

Quelle: Qualitäts-Check TraderFox

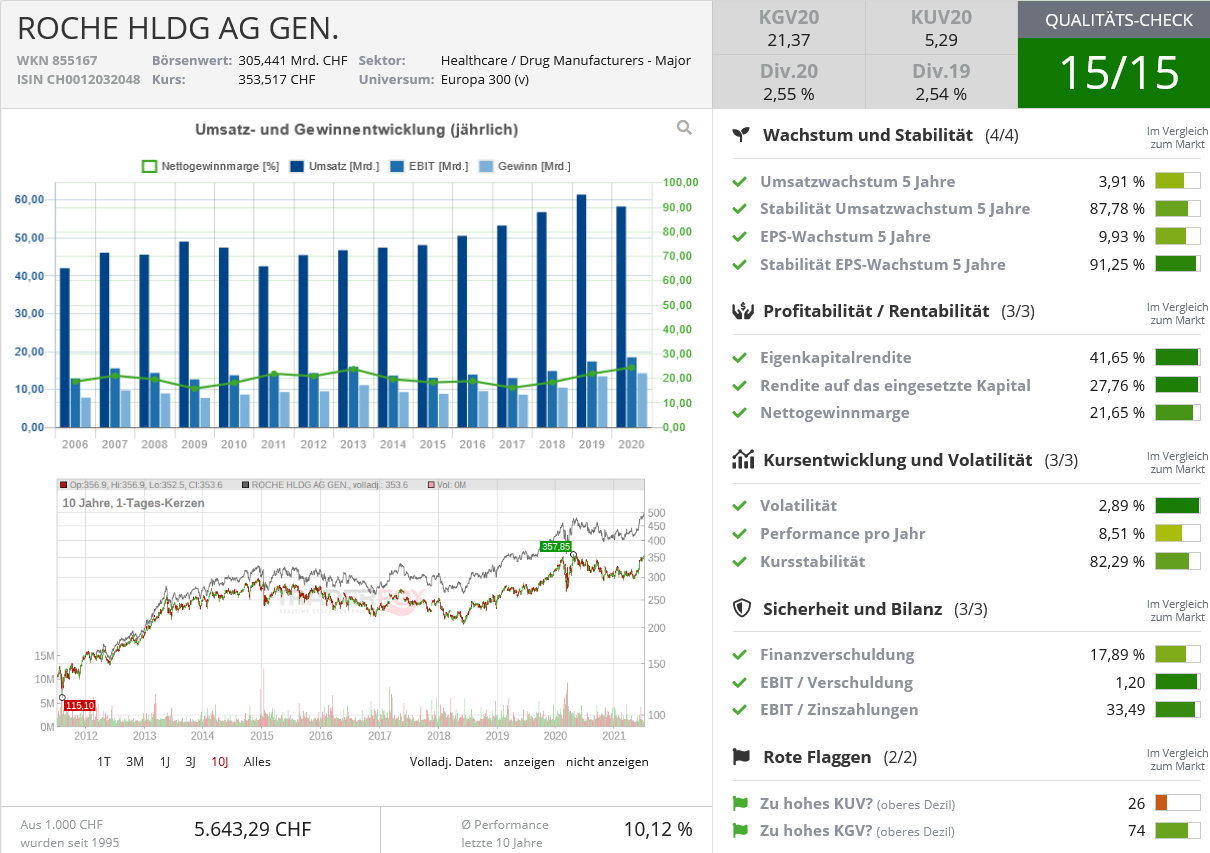

Platz 04:

Roche (Gesamtpunktzahl: 41 von maximal möglichen 54 Punkten, ISIN: CH0012032048)

QUALITÄTS-CHECK 15/15

DIVIDENDEN-CHECK 13/15

WACHSTUMS-CHECK 05/15

PIOTROSKI F-SCORE 08/09

Quelle: Qualitäts-Check TraderFox

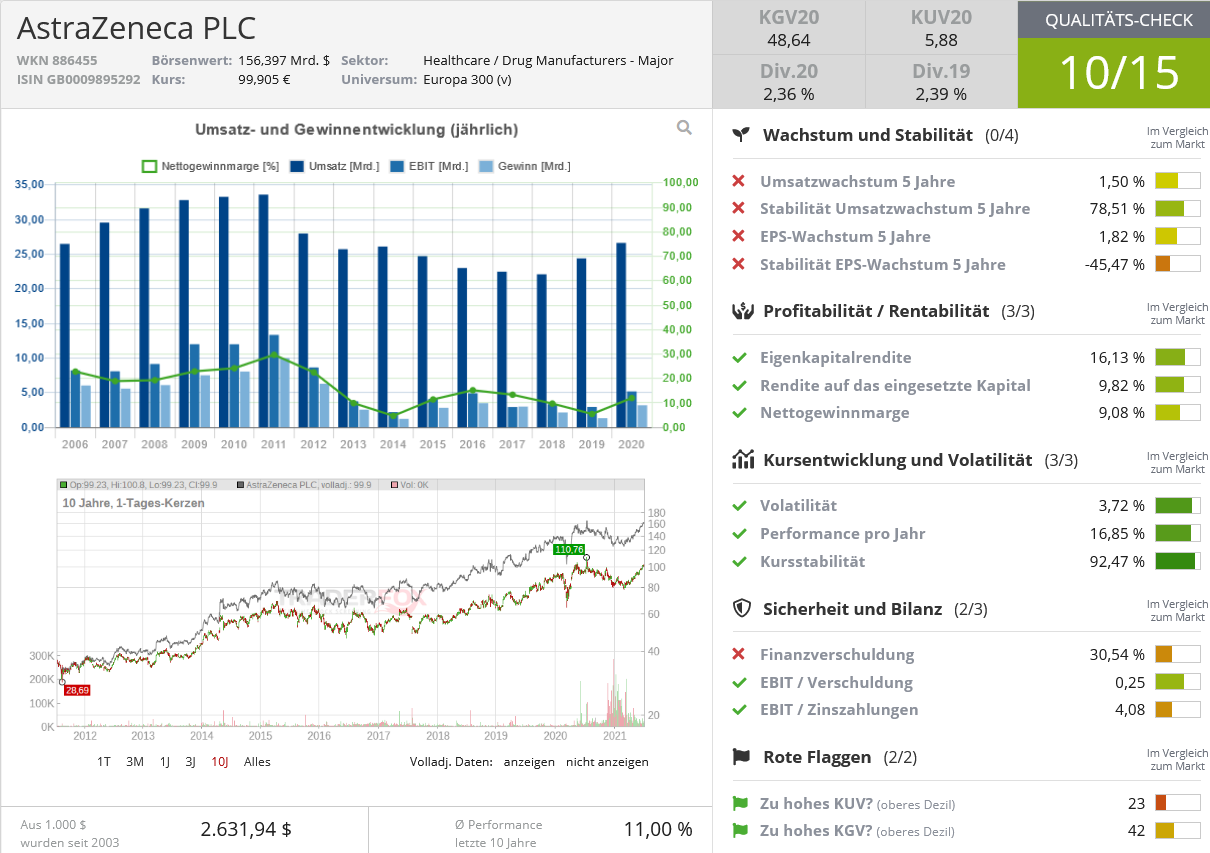

Platz 05:

AstraZeneca (Gesamtpunktzahl: 40 von maximal möglichen 54 Punkten, ISIN: GB0009895292)

QUALITÄTS-CHECK 11/15

DIVIDENDEN-CHECK 11/15

WACHSTUMS-CHECK 11/15

PIOTROSKI F-SCORE 07/09

Quelle: Qualitäts-Check TraderFox

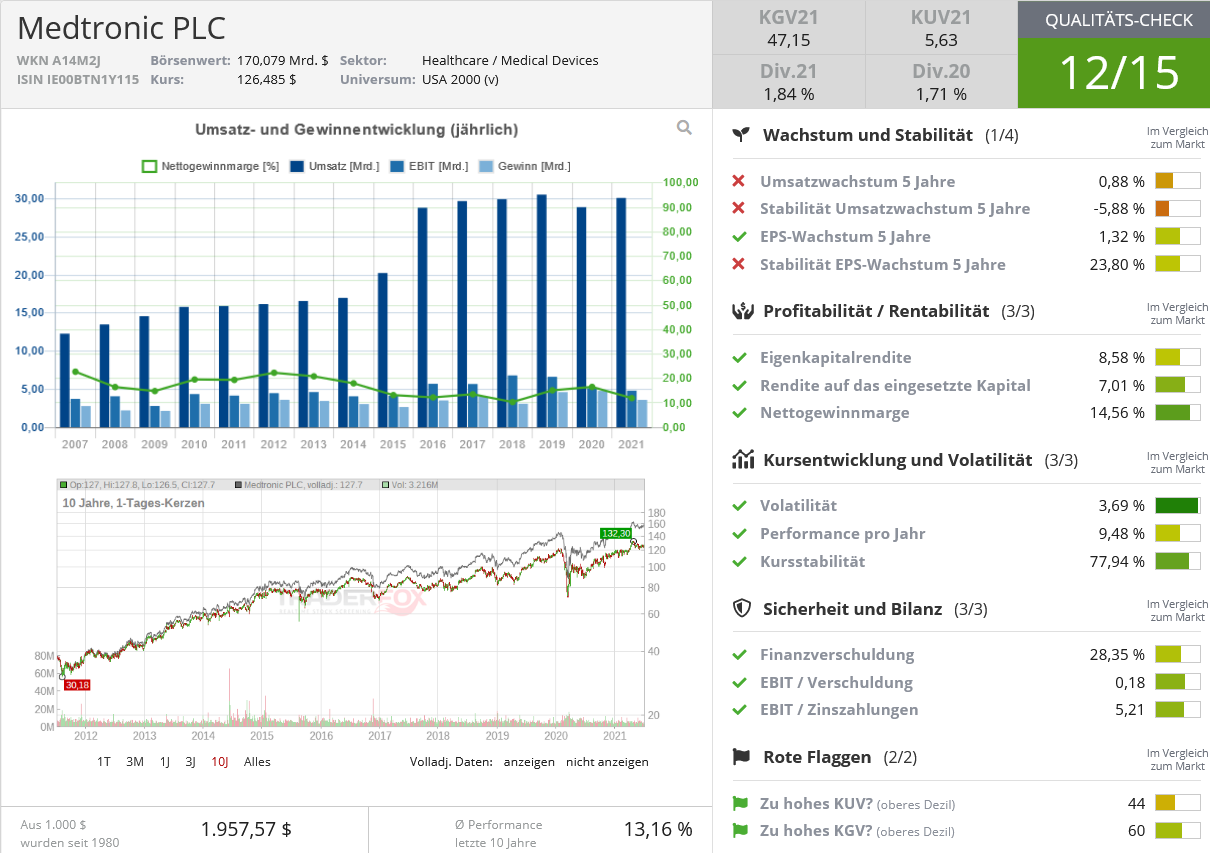

Platz 06:

Medtronic (Gesamtpunktzahl: 39 von maximal möglichen 54 Punkten, ISIN: IE00BTN1Y115)

QUALITÄTS-CHECK 12/15

DIVIDENDEN-CHECK 13/15

WACHSTUMS-CHECK 09/15

PIOTROSKI F-SCORE 05/09

Quelle: Qualitäts-Check TraderFox

Platz 07:

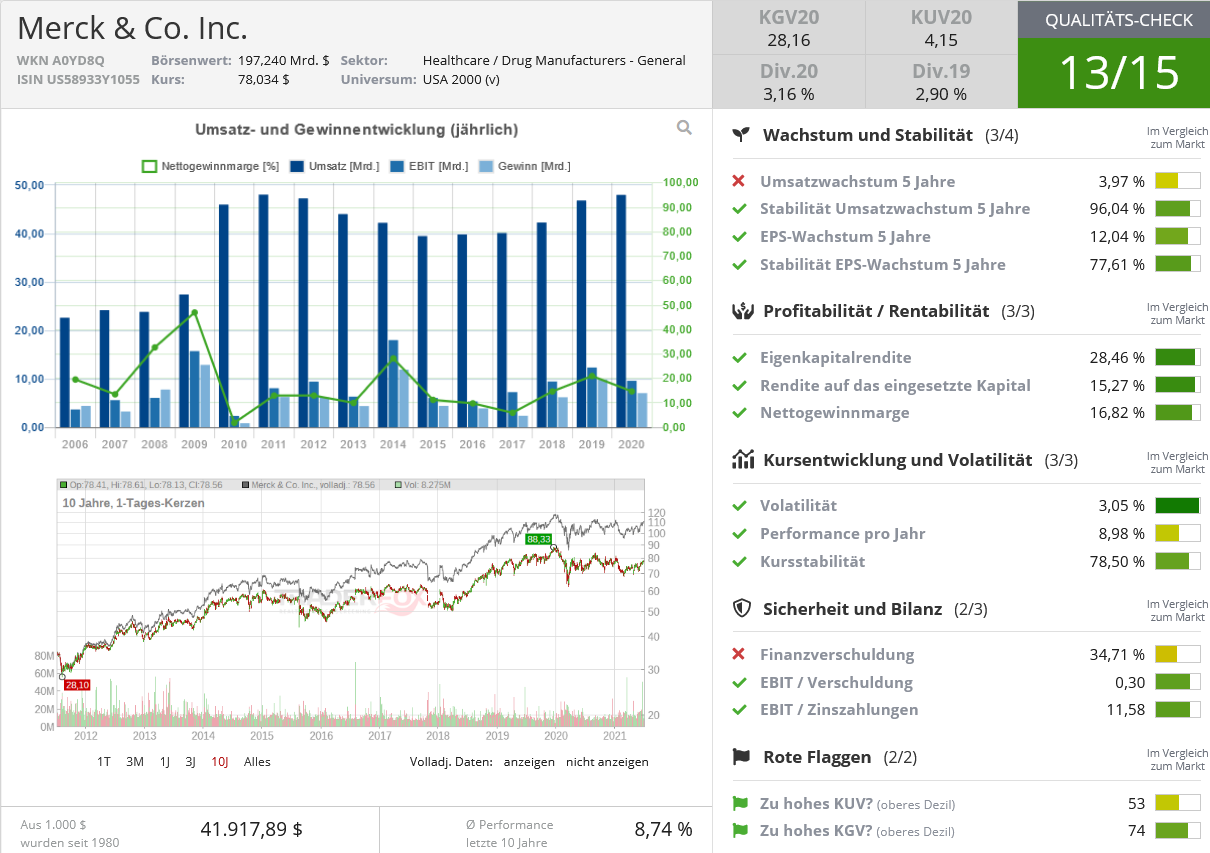

Merck & Co. (Gesamtpunktzahl: 35 von maximal möglichen 54 Punkten, ISIN: US58933Y1055)

QUALITÄTS-CHECK 13/15

DIVIDENDEN-CHECK 13/15

WACHSTUMS-CHECK 05/15

PIOTROSKI F-SCORE 04/09

Quelle: Qualitäts-Check TraderFox

Platz 08:

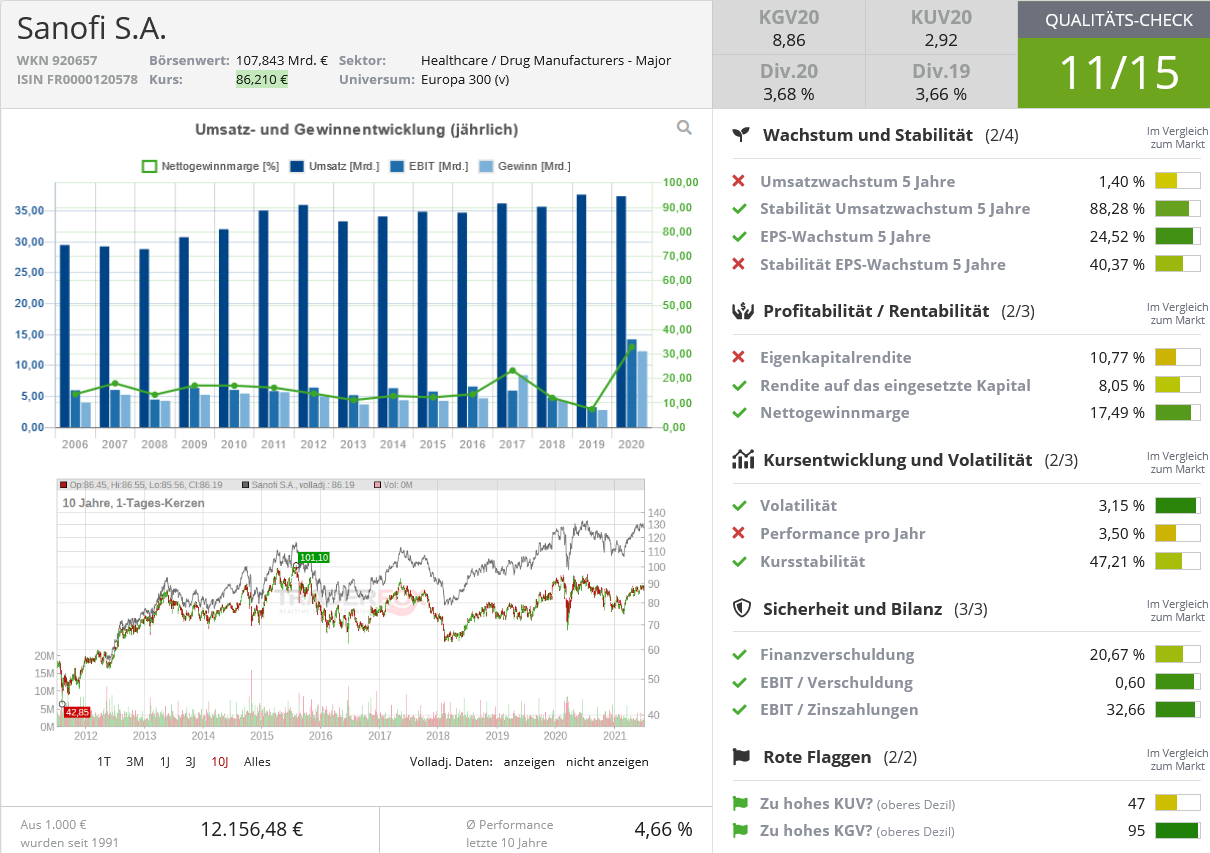

Sanofi (Gesamtpunktzahl: 34 von maximal möglichen 54 Punkten, ISIN: FR0000120578)

QUALITÄTS-CHECK 11/15

DIVIDENDEN-CHECK 12/15

WACHSTUMS-CHECK 06/15

PIOTROSKI F-SCORE 05/09

Quelle: Qualitäts-Check TraderFox

Platz 09:

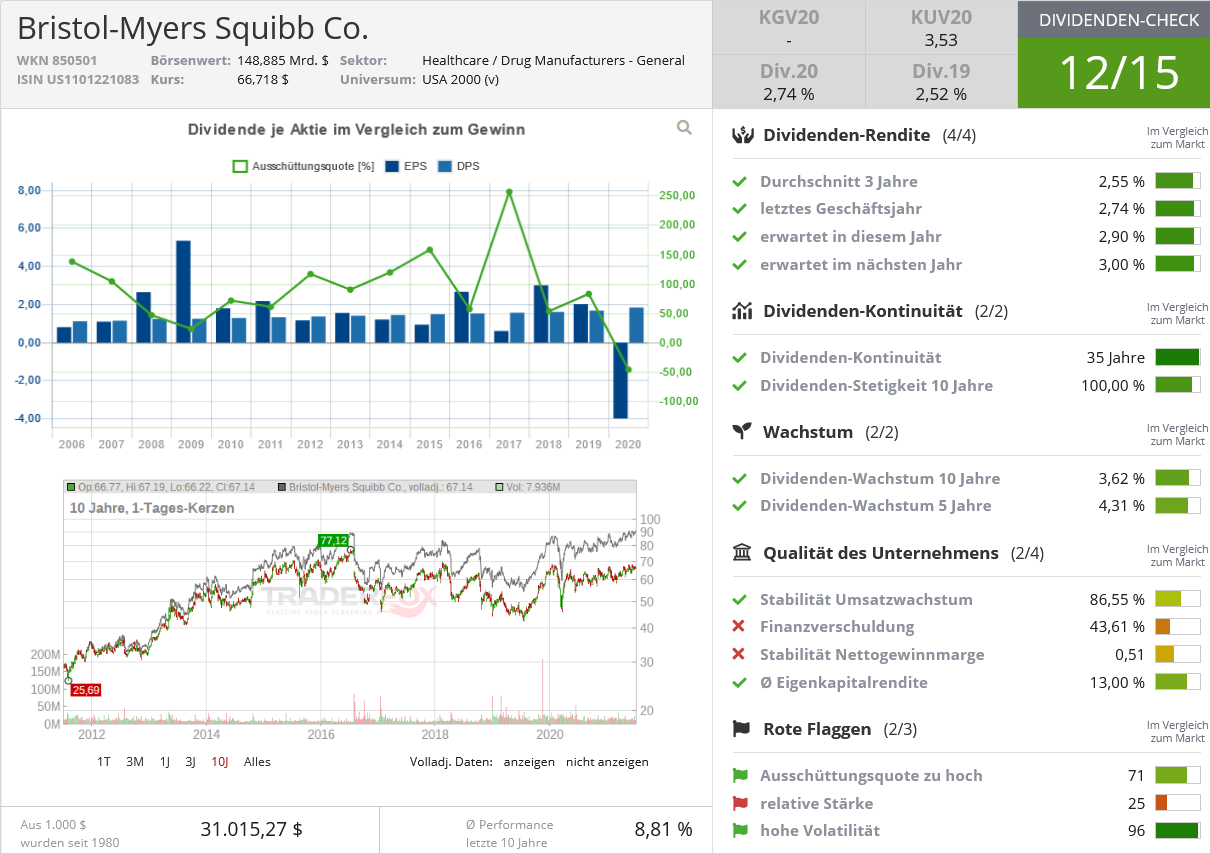

Bristol-Myers (Gesamtpunktzahl: 33 von maximal möglichen 54 Punkten, ISIN: US1101221083)

QUALITÄTS-CHECK 08/15

DIVIDENDEN-CHECK 12/15

WACHSTUMS-CHECK 07/15

PIOTROSKI F-SCORE 06/09

Quelle: Dividenden-Check TraderFox

Platz 10:

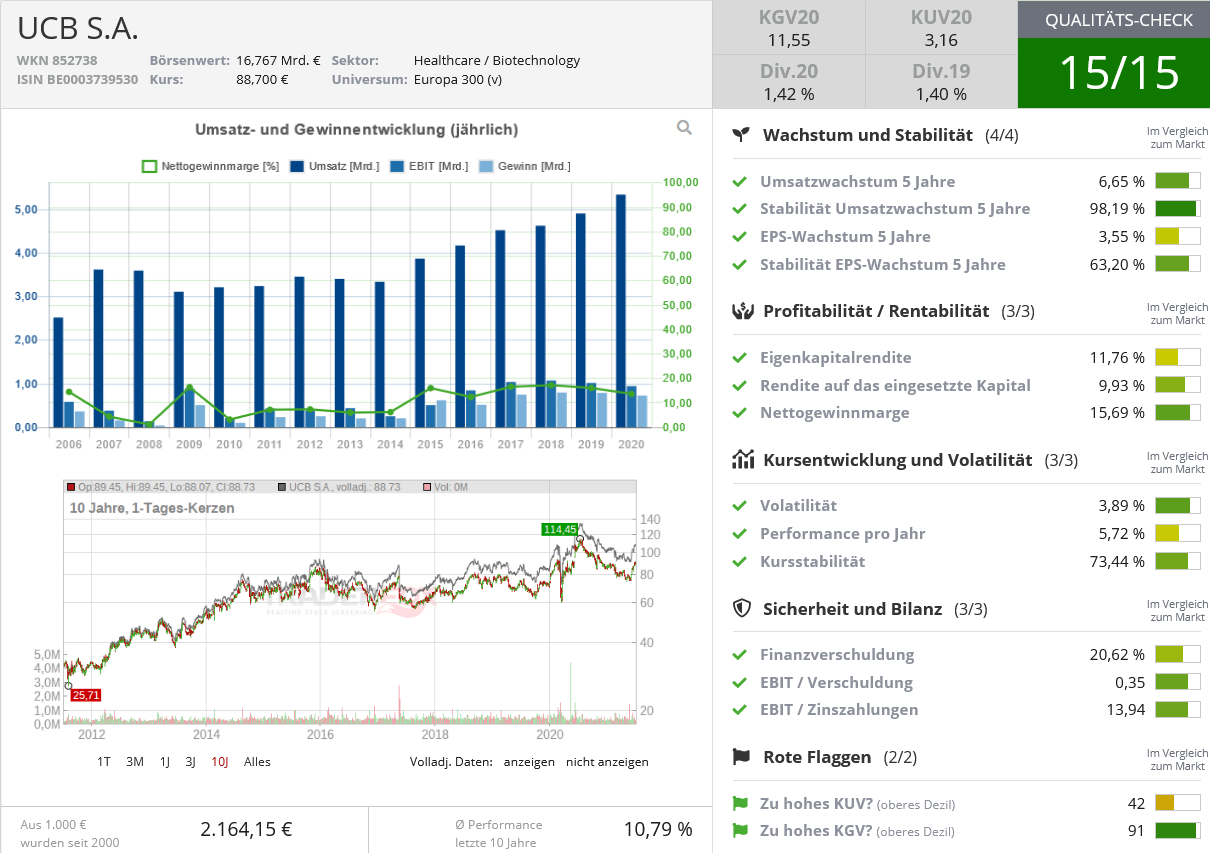

UCB (Gesamtpunktzahl: 32 von maximal möglichen 54 Punkten, ISIN: BE0003739530)

QUALITÄTS-CHECK 15/15

DIVIDENDEN-CHECK 08/15

WACHSTUMS-CHECK 04/15

PIOTROSKI F-SCORE 05/09

Quelle: Qualitäts-Check TraderFox

Platz 11:

BB Biotech (Gesamtpunktzahl: 24 von maximal möglichen 54 Punkten, ISIN: CH0038389992)

QUALITÄTS-CHECK 06/15

DIVIDENDEN-CHECK 09/15

WACHSTUMS-CHECK 04/15

PIOTROSKI F-SCORE 05/09

Quelle: Dividenden-Check TraderFox

Zusatzinformationen zur angewandten Methodik beim TraderFox-Härtetest

Zur Methodik muss man wissen, dass der TraderFox Qualitäts-Check jeder Aktie bis zu 15 Punkte zuweist. Wir verwenden dabei Kennzahlen, die sich in der Finanzwissenschaft durchgesetzt haben, um Quality von Junk zu unterscheiden. Das Besondere an unserem Qualitätscheck ist, dass die 15 Kriterien immer im Kontext zu den restlichen Aktien des Marktes betrachtet werden. Nach dem Prinzip: Eine Kennzahl gilt als erfüllt, wenn die Firma darin besser abschneidet als z.B. 65 % aller anderen Firmen des jeweiligen Referenzmarktes. Der Qualitäts-Check soll Anlegern erstens helfen, das Risiko bei Investments zu reduzieren und ist zweitens dazu gedacht, um auf hervorragende Investment-Chancen aufmerksam zu werden.

Der TraderFox Dividenden-Check wiederum weist jeder Aktie bis zu 15 Punkte zu. Es geht darum festzustellen, ob eine Aktie ein geeigneter Bestandteil eines Dividenden-Portfolios ist, mit dem Ziel, einen passiven, stetigen und wachsenden Zahlungsstrom zu generieren. Das Besondere an unserem Dividenden-Check ist, dass die 15 Kriterien immer im Kontext zu den restlichen Aktien des Marktes betrachtet werden. Nach dem Prinzip: Eine Kennzahl gilt als erfüllt, wenn die Firma darin besser abschneidet als z.B. 65 % aller anderen Firmen des jeweiligen Referenzmarktes.

Der Wachstums-Check prüft die Attraktivität von Wachstums-Aktien. Wachstums-Aktien sind keine Aktien zum sorgenfreien Kaufen und Liegenlassen. Wachstums-Aktien können auf Sicht von zwei bis drei Jahren außerordentliche hohe Gewinne abwerfen. Anleger müssen mit größeren Kursschwankungen und Fehlschlägen rechnen. Als viertes Benotungs-Kriterium kommt noch der Piotroski F-Score hinzu. Dabei handelt es sich um eine Zahl zwischen 0 bis 9 zur Bestimmung der finanziellen Stärke eines Unternehmens.

Bildherkunft: AdobeStock: 440610291