C3.ai schrammt nur knapp am nächsten Take-Profit vorbei - Drei neue Aktien wurden eingebucht!

Hallo Trader, Hallo Investoren

Wie immer könnt ihr euch sogleich entscheiden, ob ihr den neuen Artikel lieber lesen oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

Der Portfolio-Builder ist eine starke Software-Lösung, mit der regelbasierte Portfoliokonzepte erstellt und zurückgetestet werden können. Die Bedienung ist einfach. Auf Basis fundamentaler und technischer Kennzahlen sowie Chartsignalen können Anlagestrategien entwickelt werden, die wirklich funktionieren.

In diesem Format bilden wir ein selbst erstelltes Musterdepot nach, das einmal im Monat besprochen wird. Das Interessante an den Einstellungen, die wir hier für unser Musterdepot verwenden, ist die Tatsache, dass sie uns immer zeigen, welche Aktien und Branchen aktuell die Märkte anführen. Während das Thema Künstliche Intelligenz (KI) in den letzen Monaten das Depot angeführt hat, wandelt sich dies aktuell und wir haben nun auch wieder ein stärker diversifiziertes Portfolio zu bieten. In diesem Monat geht es mit drei neuen Aktien weiter. Nur Morphic und AMD bleiben dem Musterdepot erhalten.

Da sich unser Musterdepot auf US-amerikanische Aktien mit einem hohen Momentum konzentriert, muss klar sein, dass wir hier enorme Kursschwankungen in beide Richtungen aushalten müssen und so will ich wie immer darauf hinweisen, dass dieses Format nur Informationszwecken dient und keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers darstellt. Letztlich handelt es sich nur um meine eigene Meinung.

Der TraderFox Portfolio-Builder ist ein Tool für Anleger, die ihr Geld regelbasiert anlegen wollen. Dabei könnt ihr mit unserem Tool Portfoliosysteme nach eueren Regeln entwickeln und diese dann bis zu 30 Jahre backtesten, wobei ihr natürlich auch sehr defensiv ausgerichtete Portfolios erstellen könnt. Das Spannende am regelbasierten Vorgehen ist die Tatsache, dass so jegliche Überlegungen und Empfindungen die einen Investor oder Trader in der Regel zu einem Aktienkauf bzw. Verkauf animieren, ausgeschaltet werden. Damit ist die Herangehensweise völlig anders als die sonst üblichen Herangehensweisen.

Mit dem Portfolio-Builder ist es natürlich auch möglich, nach anderen Regeln als den hier aufgezeigten, Portfoliosysteme zu entwickeln und zu testen. Wenn ihr beispielsweise nur Aktien handeln wolltet, die ein Gap-Down von mindestens 5% aufweisen und nahe am 52-Wochentief notieren, dann könnt ihr dies natürlich auch machen. Ebenso könnt ihr euch auf Value- oder Dividendenstrategien konzentrieren.

Der TraderFox Portfolio-Builder ist insbesondere bei Vermögensverwaltern und Privatanlegern, die sich mit einem regelbasierten Vorgehen auseinandersetzen, ein beliebtes Tool. Infos zu unserem Portfolio-Builder findet ihr unter folgendem Link. https://traderfox.de/software/#portfolio-builder.

Wie ihr mit unserem Portfoliobuilder eure eigenen Strategien entwickeln und diese über Jahrzehnte backtesten könnt, zeige ich euch jetzt.

Vorgehensweise

Nachdem ich mich bei www.traderfox.de angemeldet habe, wähle ich das Tool PORTFOLIO-BUILDER aus. Hier ist es mir möglich, verschiedene Länder und Börsenplätze auszuwählen. Ich entscheide mich für die 1000 volumenstärksten US-Aktien und gebe hier als Datum den 1. August ein, denn da wurde die Umschichtung durchgeführt.

Die Ranking-Kriterien, die wir für das Musterdepot anwenden und zusammen 100 % ergeben müssen, sind folgende:

Geometrisches EPS-Wachstum und Umsatzwachstum mit je 5 % ⬆️

Abstand vom Hoch und Abstand vom Tief mit je 35 % ⬆️

Performance auf Sicht von 14 Tagen mit 5 % ⬇️

Tägliche Volatilität mit 15 % ⬇️

Als Nächstes habe ich die Möglichkeit Einstiegskriterien festzulegen. Ihr könnt dabei unter Dutzenden auswählen, sowohl charttechnischen, fundamentalen als auch technischen Kriterien. Dann habt ihr unter den Transaktionsregeln unter anderem die Möglichkeit zu bestimmen, wie viele Positionen euer Depot beinhalten soll. In unserem Fall sind es fünf. Ihr habt mit dem Portfoliobuilder die Möglichkeit sowohl die Depotgröße frei zu wählen, als auch das Umschichtungsintervall frei zu bestimmen. Ihr könnt entscheiden, ob ihr einen automatischen Take-Profit anwenden wollt und selbstverständlich könnt ihr verschiedene Ausstiegsregeln definieren.

Seit dem 1. November 2019 konnte das Musterdepot eine Performance von 119 % verbuchen. Der S&P 500, der als Benchmark eingestellt ist, hat im selben Zeitraum eine Performance von 49 % erzielt. In unserem Fall wird immer zu Monatsbeginn umgeschichtet und wir haben einen Take-Profit von 23 %. Das Depot hat sich damit im Vergleich zum Vormonat so gut wie nicht bewegt. Mit Protagonist hatten wir einen größeren Verlierer im Depot. C3.ai ist um wenige Prozentpunkte am Take-Profit vorbei geschrammt. Der Gewinn betrug hier aber immerhin noch gut 15 %.

Die ausgebuchten Aktien

Drei Aktien wurden in diesem Monat ausgebucht. Neben C3.ai sind dies Viking und Protagonist Therapeutics. Dabei bleibt C3.ai meines Erachtens weiterhin spannend, wobei es ein positives Zeichen wäre, wenn die Aktie nun zeitnah wieder den Widerstand bei 45 USD in Angriff nehmen würde. Ende August werden bei C3.ai die nächsten Quartalszahlen erwartet.

Die eingebuchten Aktien im August

Diesen Monat wurden drei neue Aktien in unser Musterdepot eingebucht. Der Einbuchungstermin war der 1. August. Während uns AMD und Morphic Holdings erhalten bleiben, sind Schrodinger, ImmunoGen und Rot Platforms neu im Musterdepot.

Schrödinger [SDGR | ISIN US80810D1037] habe ich im letzten Monat ausführlich im Tenbagger-Depot vorgestellt. Dabei handelt es sich um ein biopharmazeutisches Unternehmen, das über eine computergestützte KI-Plattform, die bei der Entdeckung potenziell nützlicher Moleküle eingesetzt wird, verfügt. Schrödingers Herzstück ist eine physikbasierte Modellierungssoftware, die eine schnellere Entdeckung neuer Moleküle, bei geringeren Kosten und einer gleichzeitig höheren Erfolgswahrscheinlichkeit bietet, als das herkömmliche Methoden vermögen. Die Marktkapitalisierung liegt aktuell bei 3,52 Mrd. USD.

Wachstum und Risiken

Schrödinger verdient sein Geld aktuell mit Meilensteinzahlungen durch Partnerprogramme. Einer der größten Partner ist unter anderem Bristol-Myers Squibb. Daneben forscht Schrödinger selbst an einer Krebsbehandlung mit der Bezeichnung SGR-1505. Das Mittel ist ein Hemmstoff für den Schlüsselmediator MALT1, der einer der Haupttreiber der Untergruppe von B-Zell Lymphomen ist und zukünftig für die Behandlung von soliden Tumoren und Autoimmunerkrankungen eingesetzt werden soll. Noch befindet sich das Programm allerdings erst in einer Phase-I-Studie. Ein weiterer Erfolg ist in der, im Oktober letzten Jahres, eingegangen Zusammenarbeit mit Eli Lilly zu sehen. Im Rahmen dieser Vereinbarung wird Schrödinger für die Entdeckung und Optimierung von kleinen Molekülverbindungen verantwortlich sein, während Eli Lilly verantwortlich für den Abschluss der präklinischen und klinischen Entwicklung sowie der Kommerzialisierung ist. Neben einer Vorauszahlung besteht ein Anspruch auf 425 Mio. USD für Forschungs-, Entwicklungs- und Vermarktungsmeilensteine.

Um die Grenzen im Bereich der Moleküle zu erweitern, investiert Schrödinger kräftig in seine Plattform und die Bereiche KI und maschinelles Lernen (ML). Im letzten Quartal wurden beispielsweise Forschungsergebnisse veröffentlicht, die zeigen, wie die Berechnungsmethoden eingesetzt werden können, um KI-generierte Proteinstrukturen so genau zu verfeinern, dass sie für die physikgestützte Arzneimittelforschung nützlich sind. Während sich der Umsatz in den kommenden zwei Jahren auf 425 Mio. USD verdoppeln könnte, wird das Unternehmen wohl keinesfalls vor 2026 profitabel werden.

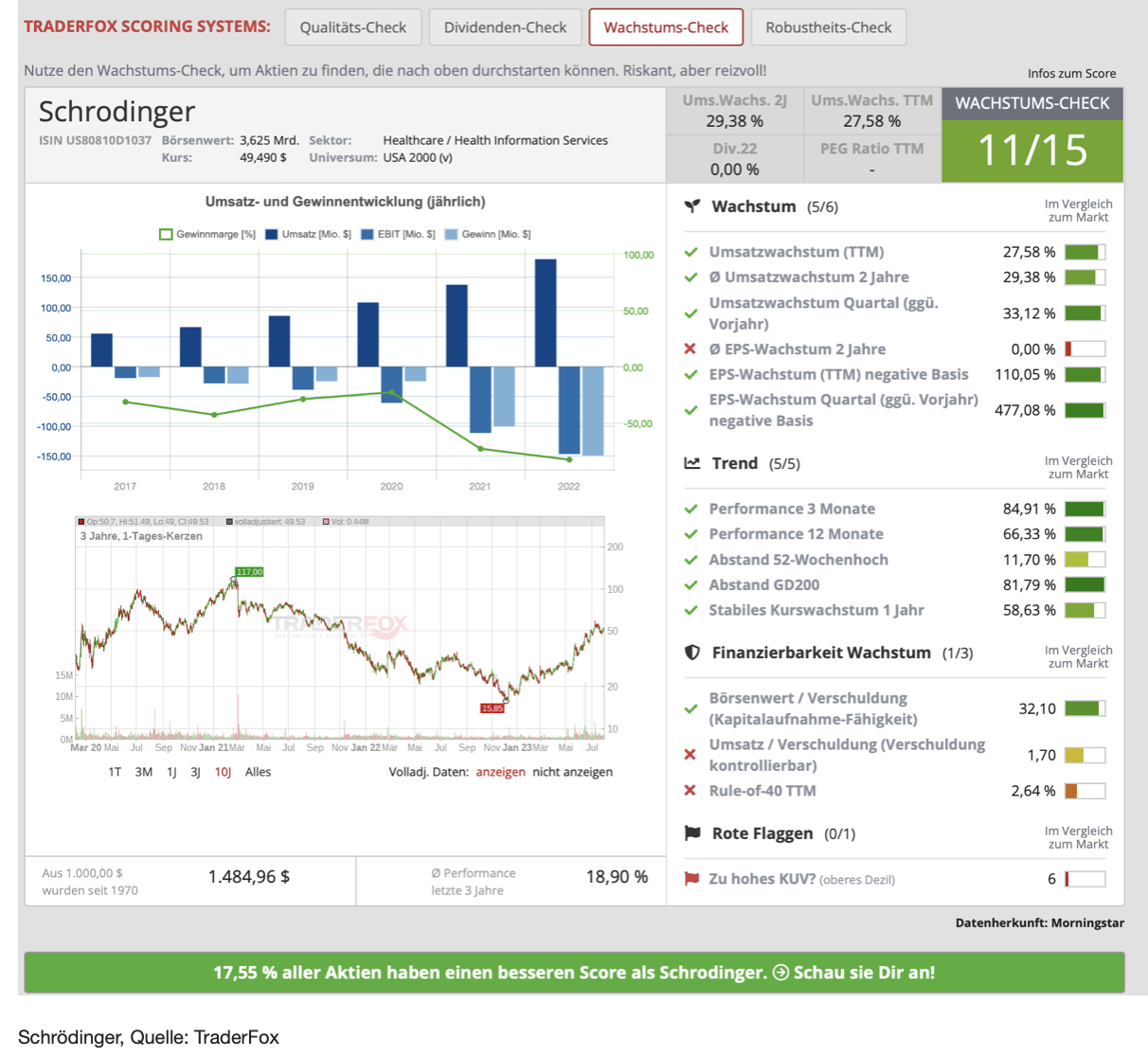

Das größte Risiko besteht aktuell darin, dass die hohen Zinsen viele Unternehmen dazu zwingen könnten, ihre Investitionstätigkeit zu stoppen oder zu verschieben, was dem Wachstum von Schrödinger schaden würde. Das Management räumte zuletzt ein, dass die Biotechnologiebranche aktuell mit einem schwierigen Finanzierungsumfeld konfrontiert sei. Nach meiner Meinung ist es jedoch nur eine Frage der Zeit, bis die Nachfrage wieder deutlicher anzieht, was dann auch schnell in den Kennzahlen sichtbar werden dürfte, die zuletzt schwächer waren. Nach dem TraderFox Wachstums-Check bekommt die Aktie gute 11 von 15 Punkten.

Charttechnik

Dass die Aktie sehr volatil ist, zeigt der Chart seit dem IPO im Jahr 2020. Die Aktie schwankte seither in einer Spanne zwischen 15 und 117 USD. Dabei konnte die Aktie in diesem Jahr einen starken Aufwärtstrend etablieren und legte an der Spitze bislang 300 % zu. Das Jahreshoch im Bereich von 60 USD, das im Juli erreicht wurde, liegt bereits schon wieder ein ganzes Stück entfernt. Bei einem spekulativen Einstieg würde ich auf eine Stabilisierung des Aktienkurses warten.

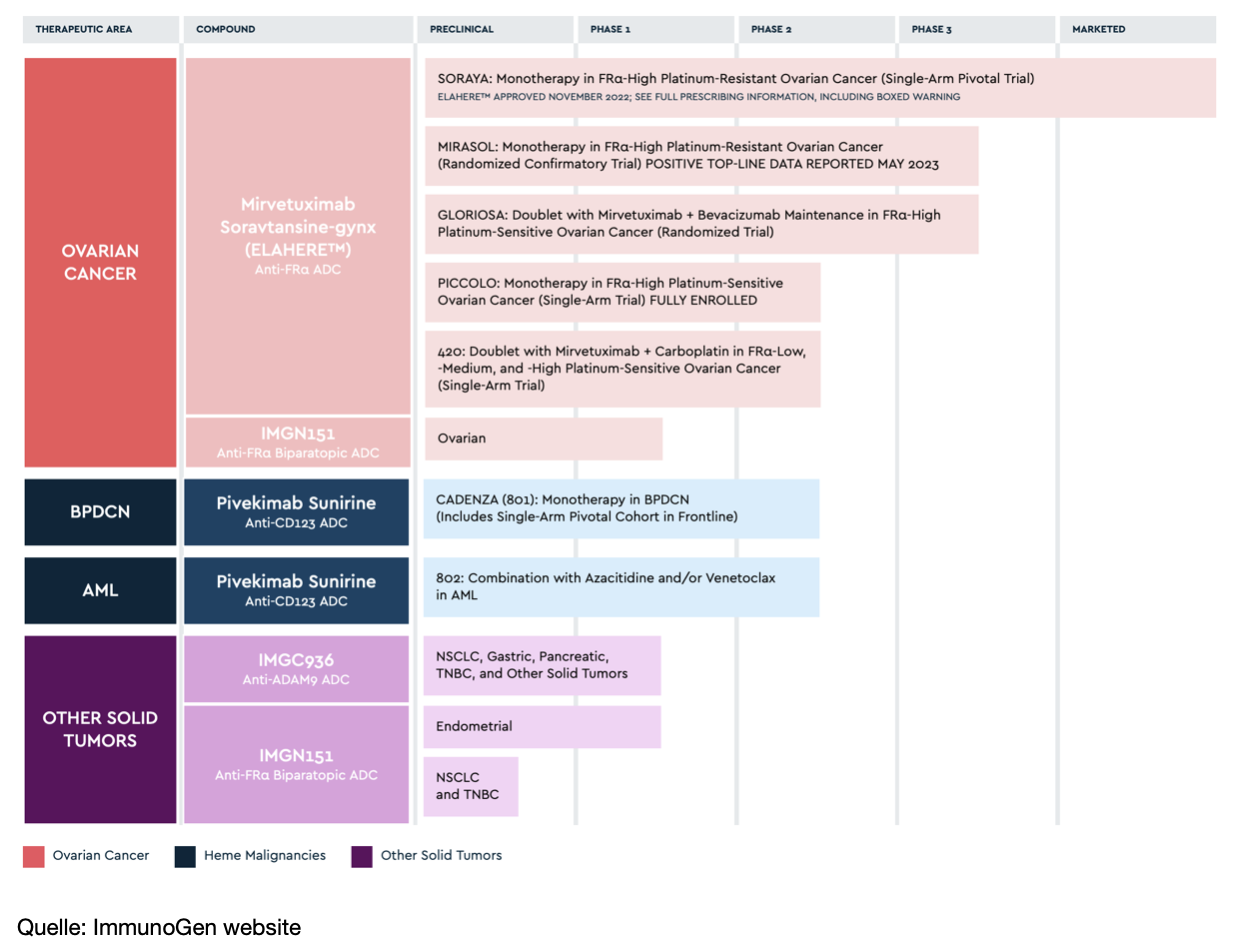

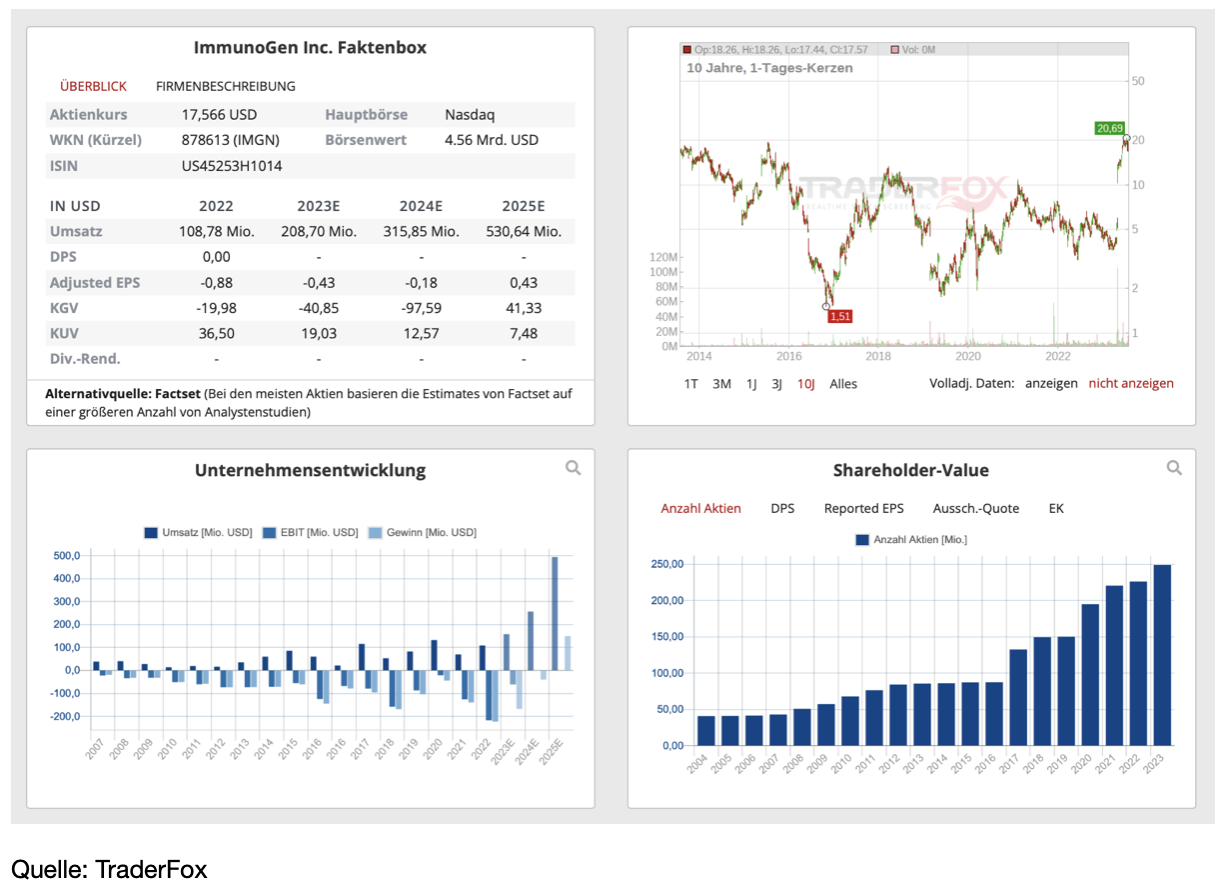

ImmunoGen [IMGN I ISIN US45253H1014] ist ebenfalls ein Unternehmen aus dem Biotechnologiebereich. Das Unternehmen, mit Sitz in Waltham im US-Bundesstaat Massachusetts, konzentriert sich auf die Entwicklung und Vermarktung von Antikörper-Wirkstoff-Konjugaten (ADCs), um die Ergebnisse für Krebspatienten zu verbessern. Im November 2022 erteilte die FDA eine beschleunigte Zulassung für ELAHERE zur Behandlung bei Eierstock-, Eileiter- oder primärem Peritonealkrebs. Die Aktien haben sich am 3. Mai mehr als verdoppelt, nachdem die ersten positiven Daten der ELAHEREs Phase-3-Bestätigungsstudie MIRASOL veröffentlicht wurden. Die Anleger können jetzt mit der Umwandlung in eine vollständige Zulassung durch die FDA und einer eventuellen positiven Entscheidung über einen Zulassungsantrag in Europa (MAA) rechnen. Daneben hat das Unternehmen noch zehn weitere Kanditen in der Pipeline. Die Marktkapitalisierung von ImmunoGen liegt aktuell bei 4,5 Mrd. USD.

Wachstum und Risiken

Mit der Zulassung von ELAHERE dürfte das Unternehmen in diesem Jahr zum ersten Mal einen Gewinn einfahren. Dabei hat das Unternehmen im letzten Jahr aufgrund von Meilensteinzahlungen einen Umsatz von 108 Mio. USD generiert. Bislang steht das Medikament nur Mitgliedern des Krankenversicherers Anthem zur Verfügung, da Medikamente, die eine beschleunigte Zulassung erhalten haben, erst dann als "zugelassen" gelten, wenn ihr klinischer Nutzen für die jeweilige Indikation nachgewiesen wurde. ImmunoGen plant aber einen ergänzenden Antrag bei der FDA und der MAA einzureichen. ELAHERE erzielte im letzten Quartal bereits einen Nettoumsatz von 29,5 Mio. USD. Wenn die vollständige Zulassung erhalten wird, dann dürfte sich der Umsatz bis 2025 mehr als vervierfachen. Aktuell beläuft sich die Marktgröße für ELAHERE allein in den USA auf 2,5 Mrd. USD. Dabei ist zu berücksichtigen, dass das Unternehmen auch noch zwei weitere Studien in der Phase 3 hat. Dabei liegen, wie immer bei Biotechnologie-Unternehmen, die größten Risiken in negativen Studiendaten begründet. Auf weitere Kapitalerhöhungen sollten Anleger zudem vorbereitet sein. Allerdings sehe ich durchaus auch die Chance, dass das Unternehmen übernommen werden könnte.

Charttechnik

Seit Anfang des Jahres 2023 konnte die Aktie um mehr als 300 % zulegen. Den größten Einfluss auf den Kurs hatte die beschleunigte Zulassung für ELAHERE. Die letzten Quartalszahlen, die am 31. Juli veröffentlicht wurden, hatten dagegen kaum einen Einfluss. Mit einer kleinen Position könnte auf dem aktuellen Niveau, meines Erachtens, eines spekulative Positionierung erfolgen, wenn man auf weitere positive Ergebnisse oder eine Übernahme hofft.

Riot Platforms [RIOT | ISIN US7672921050] ist als Bitcoin-Mining-Unternehmen in Nordamerika tätig. Gemessen am Bitcoin-Bestand ist es einer der größten Bitcoin-Miner. Es betreibt Mining, Data Center Hosting und bietet verschiedene Services für institutionelle Miner an. Darüber hinaus befasst es sich mit der Entwicklung und Herstellung von Stromverteilungsanlagen und kundenspezifischen elektrischen Produkten. Das Unternehmen war früher unter dem Namen Riot Blockchain bekannt. Es wurde 1998 gegründet. Die Marktkapitalisierung liegt bei 3,17 Mrd. USD.

Wachstum und Risiken

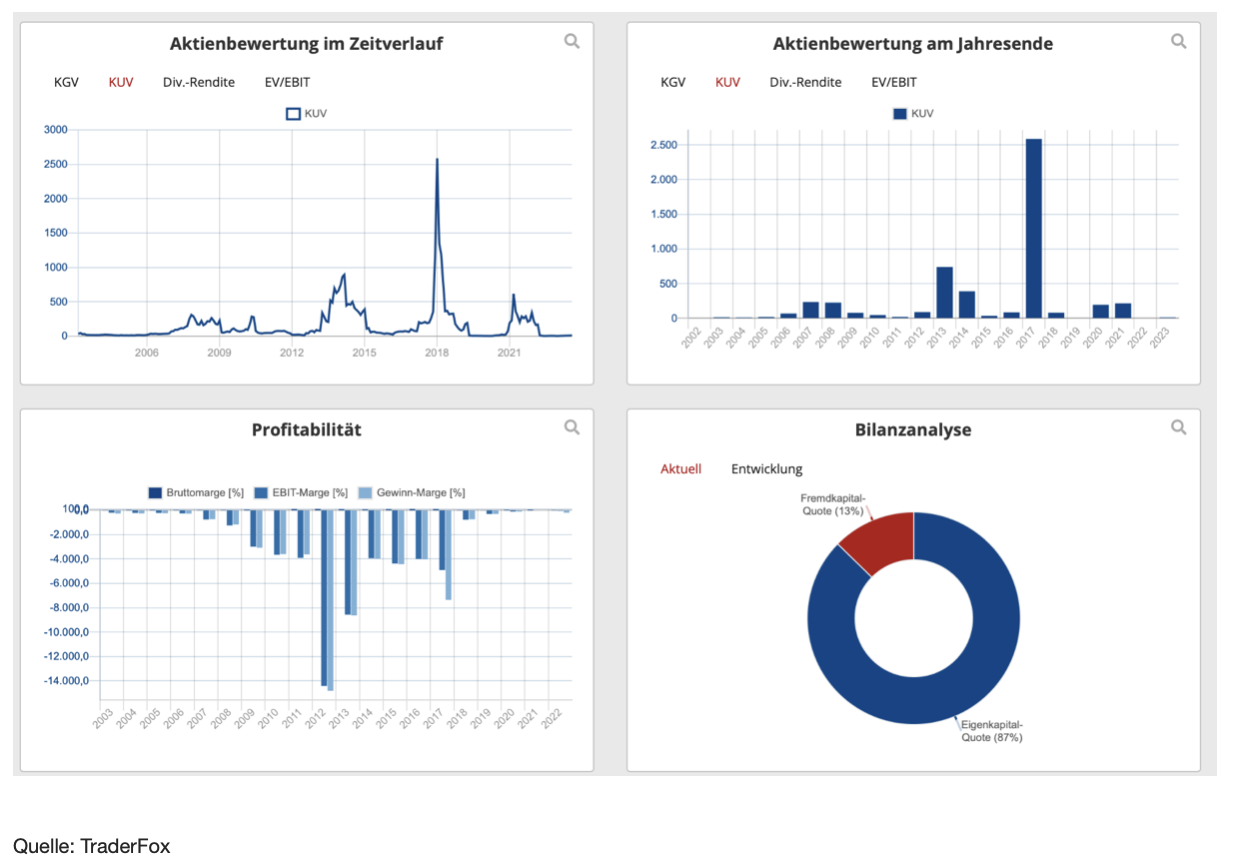

Anders als der ehemalige Konkurrent Core Scientific, der sich in der Insolvenz befindet, scheint Riot Platforms den Sturm des "Krypto-Winters" vorerst überstanden zu haben. Dennoch muss man wissen, dass es sich bei Riot um eine sehr spekulative Aktie handelt, wobei das Unternehmen eine hohe Cashburn-Rate aufweist und zudem beständig Kapital aufnimmt, was die Aktie verwässert. Seit 2019 ist die Anzahl der ausstehenden Riot-Aktien um über 1.100 % gestiegen. Ganz ehrlich: Das ist schon ziemlich krass. Dabei hängt der Kurs der Aktie sehr stark am Bitcoin. Das Problem ist allerdings, dass das Unternehmen bei den aktuellen Bitcoin-Preisen kein Geld verdient. Schlimmer noch: auch als sich der Bitcoin-Preis am Allzeithoch befand, gelang dies nicht.

Sieht man sich die Kosten den Unternehmens an, dann liegt, nach meiner Schätzung, der Break-Even-Punkt, also wo das Unternehmen tatsächlich anfängt, Geld zu verdienen, bei 90.000 USD je Coin. Wer also daran glaubt, dass dieser Kurs in den nächsten Jahren erreicht wird, für den könnte Riot eine interessante Spekulation sein, zumal es dann für Riot interessant werden würde, den aktuellen Bitcoin-Bestand von 7250 Stück teilweise zu verkaufen. Aktuell ist die Aktie mit einem KUV von 11 bewertet, was sie zur teuersten Mineraktie macht.

Damit wird eines klar: Riot kann als gehebelte Wette auf die Zukunft des Bitcoin gesehen werden, ist aber als langfristige Investition uninteressant. Wenn man also der Meinung ist, dass der Bitcoin in den kommenden Jahren weit über 30.000 USD steigen wird, dann könnte es durchaus Sinn machen, die Aktien jetzt zu kaufen. Jeder Anleger hat eine andere Risikotoleranz, dabei bin ich der Meinung dass die Toleranz bei Minern sehr hoch sein muss, um diese Branche zu spielen.

Charttechnik

Die Aktie von Riot ist zwar in einem langfristigen Abwärtstrend, doch seit dem Tief im Jahr 2020 bei 0,60 USD konnte sie anschließend dann bis auf 100 USD ansteigen, wobei dies zeigt, dass der Kurs der Aktie extrem volatil ist. Seit Anfang dieses Jahres hat sich ein mittelfristiger Aufwärtstrend etabliert. Eine flache Base Ende Juni diente als Ausbruch, wobei sich aktuell ebenfalls wieder so eine flache Base bildet. Ich würde der Aktie nur prozyklisch mit dem Ausbruch über den Widerstand bei etwa 19 USD folgen.

Ich bis schon gespannt, wie sich das Depot in diesem Monat entwickeln wird.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Terminal: https://aktie.traderfox.com

Portfoliobuilder: https://portfoliobuilder.traderfox.com

Infos zum Portfolio-Builder: https://traderfox.de/software/#portfolio-builder

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

-Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

-TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich genannt und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen:

Verantwortlicher Redakteur Andreas Haslinger: Keine

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!