Dell schrammt haarscharf am Take-Profit vorbei - mit diesen 4 Aktien geht es jetzt weiter!

Hallo Trader, Hallo Investoren

Wie immer könnt ihr euch sogleich entscheiden, ob ihr den neuen Artikel lieber lesen oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

Der Portfolio-Builder ist eine starke Software-Lösung, mit der regelbasierte Portfoliokonzepte erstellt und zurückgetestet werden können. Die Bedienung ist einfach. Auf Basis fundamentaler und technischer Kennzahlen sowie Chartsignalen können Anlagestrategien entwickelt werden, die wirklich funktionieren.

In diesem Format bilden wir ein selbst erstelltes Musterdepot nach, das einmal im Monat besprochen wird. Das Interessante an den Einstellungen, die wir hier für unser Musterdepot verwenden, ist die Tatsache, dass sie uns immer zeigen, welche Aktien und Branchen aktuell die Märkte anführen. In diesem Monat wurden vier neue Aktien eingebucht, die den meisten von euch bekannt sein dürften. Da sich unser Musterdepot auf US-amerikanische Aktien mit einem hohen Momentum konzentriert, muss klar sein, dass wir hier enorme Kursschwankungen in beide Richtungen aushalten müssen und so will ich wie immer darauf hinweisen, dass dieses Format nur Informationszwecken dient und keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers darstellt. Letztlich handelt es sich nur um meine eigene Meinung.

Der TraderFox Portfolio-Builder ist ein Tool für Anleger, die ihr Geld regelbasiert anlegen wollen. Dabei könnt ihr mit unserem Tool Portfoliosysteme nach eueren Regeln entwickeln und diese dann bis zu 30 Jahre backtesten, wobei ihr natürlich auch sehr defensiv ausgerichtete Portfolios erstellen könnt. Das Spannende am regelbasierten Vorgehen ist die Tatsache, dass so jegliche Überlegungen und Empfindungen die einen Investor oder Trader in der Regel zu einem Aktienkauf bzw. Verkauf animieren, ausgeschaltet werden. Damit ist die Herangehensweise völlig anders als die sonst üblichen Herangehensweisen.

Mit dem Portfolio-Builder ist es natürlich auch möglich, nach anderen Regeln als den hier aufgezeigten, Portfoliosysteme zu entwickeln und zu testen. Wenn ihr beispielsweise nur Aktien handeln wolltet, die ein Gap-Down von mindestens 5% aufweisen und nahe am 52-Wochentief notieren, dann könnt ihr dies natürlich auch machen. Ebenso könnt ihr euch auf Value- oder Dividendenstrategien konzentrieren.

Der TraderFox Portfolio-Builder ist insbesondere bei Vermögensverwaltern und Privatanlegern, die sich mit einem regelbasierten Vorgehen auseinandersetzen, ein beliebtes Tool. Infos zu unserem Portfolio-Builder findet ihr unter folgendem Link. https://traderfox.de/software/#portfolio-builder.

Wie ihr mit unserem Portfoliobuilder eure eigenen Strategien entwickeln und diese über Jahrzehnte backtesten könnt, zeige ich euch jetzt.

Vorgehensweise

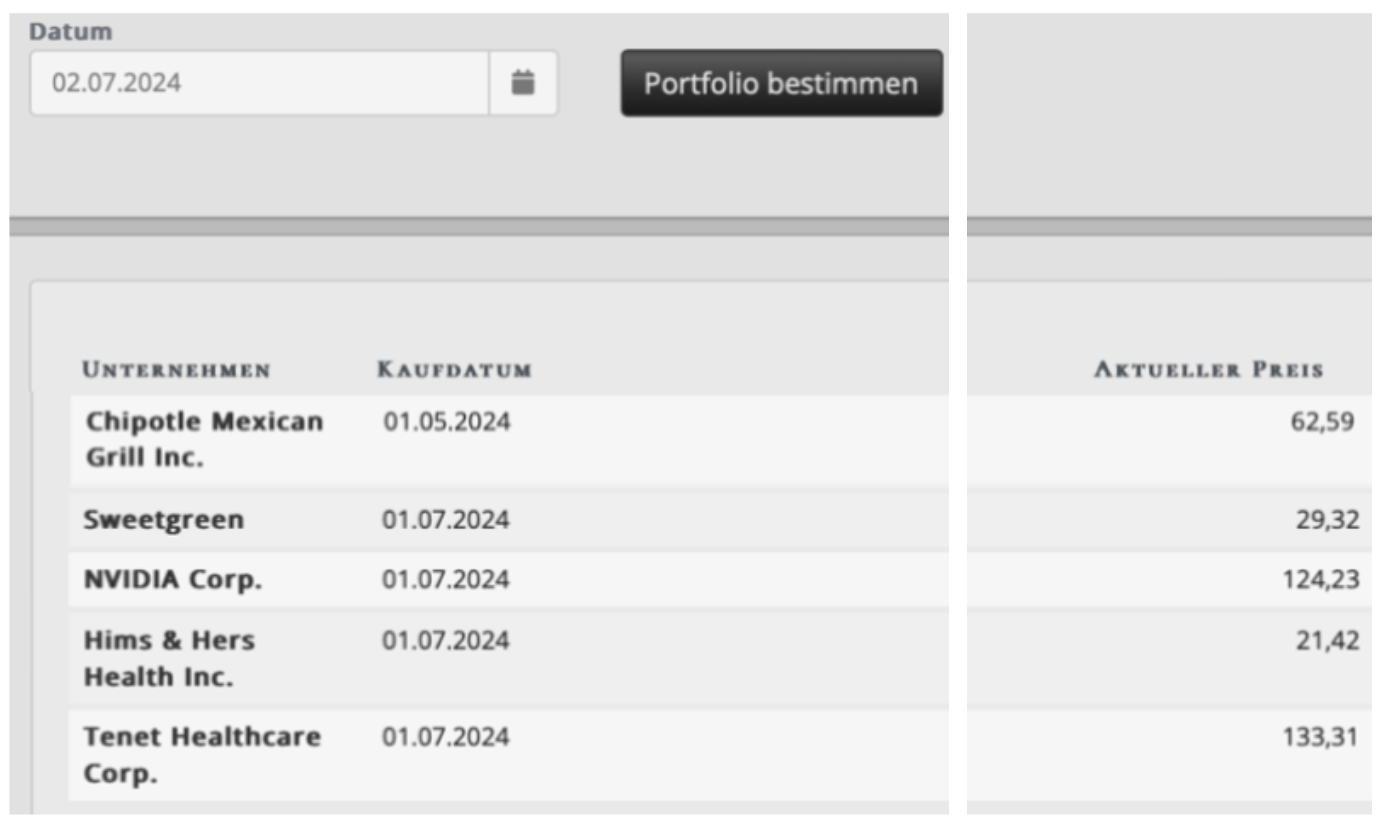

Nachdem ich mich bei www.traderfox.de angemeldet habe, wähle ich das Tool PORTFOLIO-BUILDER aus. Hier ist es mir möglich, verschiedene Länder und Börsenplätze auszuwählen. Ich entscheide mich für die 1000 volumenstärksten US-Aktien und gebe hier als Datum den 2. Juli ein, denn da wurde die Umschichtung durchgeführt.

Die Ranking-Kriterien, die wir für das Musterdepot anwenden und zusammen 100 % ergeben müssen, sind folgende:

Geometrisches EPS-Wachstum und Umsatzwachstum mit je 5 % ⬆️

Abstand vom Hoch und Abstand vom Tief mit je 35 % ⬆️

Performance auf Sicht von 14 Tagen mit 5 % ⬇️

Tägliche Volatilität mit 15 % ⬇️

Als Nächstes habe ich die Möglichkeit Einstiegskriterien festzulegen. Ihr könnt dabei unter Dutzenden auswählen, sowohl charttechnischen, fundamentalen als auch technischen Kriterien. Dann habt ihr unter den Transaktionsregeln unter anderem die Möglichkeit zu bestimmen, wie viele Positionen euer Depot beinhalten soll. In unserem Fall sind es fünf. Ihr habt mit dem Portfoliobuilder die Möglichkeit sowohl die Depotgröße frei zu wählen, als auch das Umschichtungsintervall frei zu bestimmen. Ihr könnt entscheiden, ob ihr einen automatischen Take-Profit anwenden wollt und selbstverständlich könnt ihr verschiedene Ausstiegsregeln definieren.

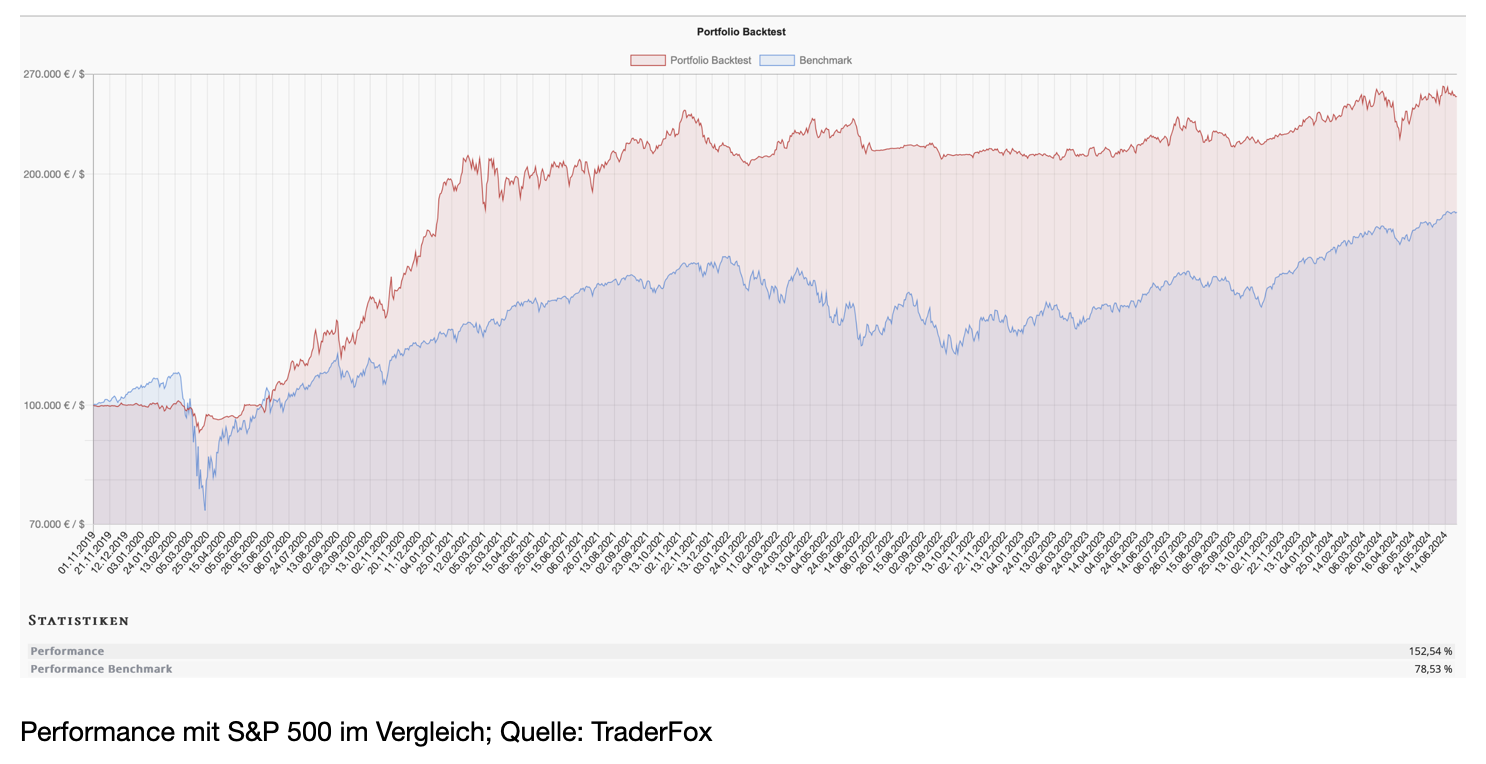

Seit dem 1. November 2019 konnte das Musterdepot eine Performance von 153 % verbuchen. Damit konnte das Musterdepot im letzten Monat ein klein wenig zulegen, nachdem es im Mai zu einem deutlichen Kursaufschwung gekommen war. Der S&P 500, der als Benchmark eingestellt ist, konnte im selben Zeitraum eine Performance von 79 % erzielen, wobei dieser wesentlich weniger volatil war. In unserem Fall wird immer zu Monatsbeginn umgeschichtet und wir haben einen Take-Profit von 23 %. Im letzten Monat haben wir bei keiner Aktie einen Take-Profit erreicht.

Die ausgebuchten Aktien

In diesem Monat wurden alle Aktien bis auf Chipotle Mexican Grill ausgebucht. Dabei handelt es sich um Vertiv, Wingstop, Oscar Health und Dell. Bei Dell Technologies schrammten wir um 1 % am Take Profit vorbei. Dennoch konnte die Aktie immer noch mit einem Gewinn ausgebucht werden. Die Aktie finde ich aktuell weiterhin sehr spannend und sollte im Blick behalten werden. Einzig Oscar Health haben wir in diesem Monat mit einem größeren Verlust ausgebucht, wobei ich auch diese Aktie weiter auf der Watchlist behalten würde.

Die eingebuchten Aktien im Juli

Da nur Chipotle erhalten geblieben ist, wurden vier neue Plätze im Musterdepot frei. Dabei handelt es sich um durchaus bekannte Aktien, die wir in den anderen TraderFox-Rubriken schon häufig besprochen haben. NVIDIA zum Beispiel befindet sich in unserem Tenbagger-Depot. Mit der Position sind wir aktuell mehr als 2.000 % im Plus. Neben NVIDIA wurden Sweetgreen, Hims & Hers und Tenet Healthcare eingebucht.

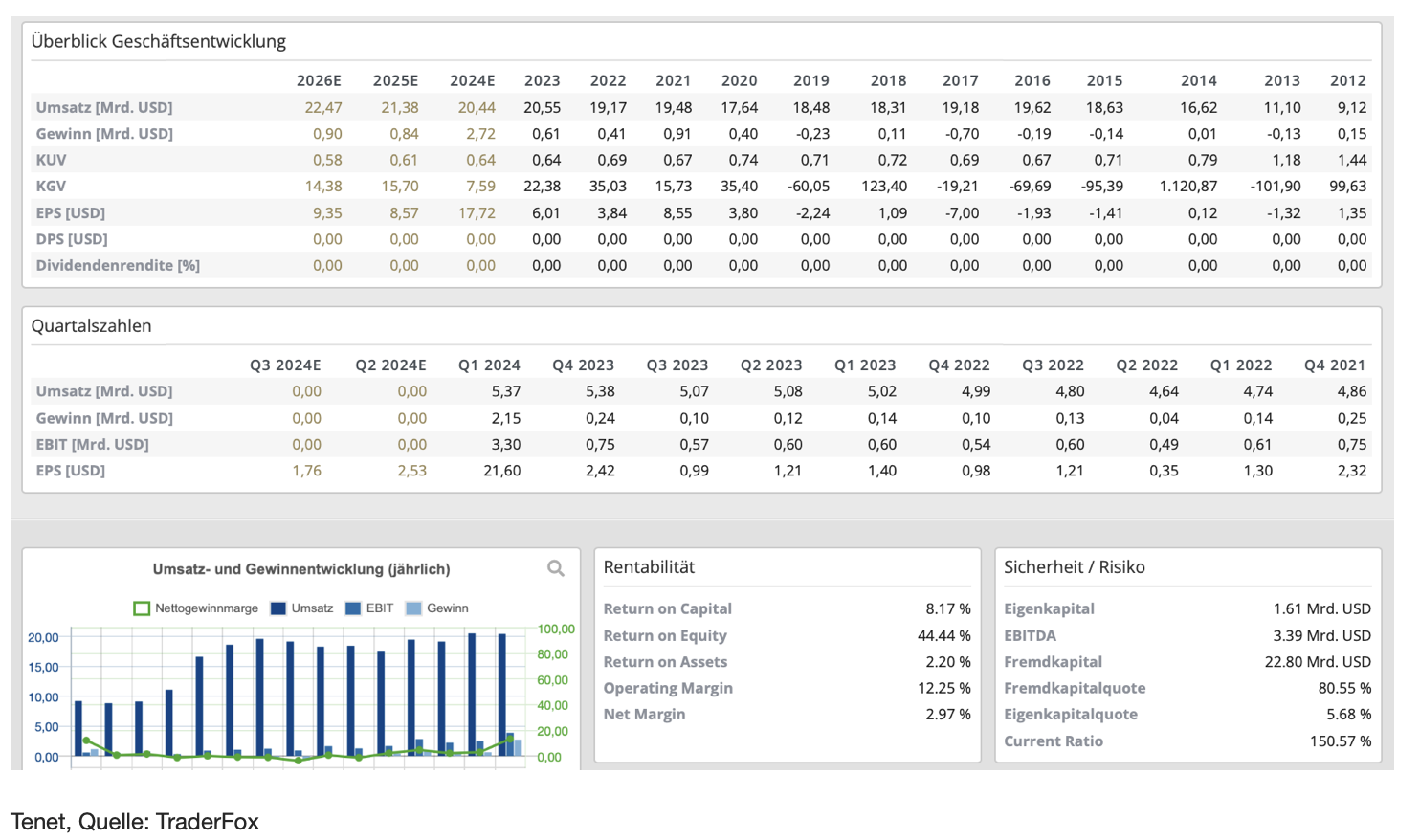

Tenet Healthcare[THC | ISIN US88033G4073] besitzt und betreibt Krankenhäuser und andere Einrichtungen im Gesundheitswesen in den USA. Zu dem Portfolio des Unternehmens gehören 79 Krankenhäuser und Notfallkliniken, in denen Patienten aus 12 Bundesstaaten versorgt und behandelt werden. Die Krankenhäuser bieten eine breite Palette an medizinischen Dienstleistungen an. Sie beinhalten u. a. Notaufnahmen und Operationssäle sowie ambulante Behandlungsmöglichkeiten. Manche Kliniken bieten spezielle Behandlungen wie beispielsweise Operationen am offenen Herzen, Versorgung von Frühgeburten, Neurobiologie oder Gehirnoperationen an. Des Weiteren sind einige zudem auf die Versorgung und Behandlung von Kindern, besonders im Bereich der Transplantationen von Leber, Niere, Herz und Lunge spezialisiert. Tenet betreibt darüber hinaus auch Arztpraxen, Rehabilitationskliniken, Ärztehäuser und psychiatrische Einrichtungen. Die Marktkapitalisierung beträgt aktuell 13 Mrd. USD.

Wachstum und Risiken

Das US-Unternehmen gilt als Profiteur des demographischen Wandels, wobei die Bevölkerung in den USA nicht nur weiterwächst, sondern auch immer älter wird. Somit steigt auch der Bedarf nach medizinischen Behandlungen. Wachsende Zulassungen und Krankenhausoperationen, Übernahmen, Veräußerungen von Einrichtungen, die für das langfristige Wachstum des Unternehmens nicht von Bedeutung sind, sowie eine beeindruckende Finanzlage gelten weiterhin als die Triebfedern von Tenet Healthcare.

Das zeigte sich auch an den aktuellen Geschäftszahlen, die Ende April veröffentlicht wurden. Die Krankenhauskette hatte mit Bekanntgabe der Q1-Zahlen die Prognose für das Gewinnwachstum für 2024 angehoben. Dabei hob das Management vor allem die strategischen Portfolioentscheidungen, disziplinierte Kapitalallokation und den Schuldenabbau positiv hervor. Der Umsatz von Tenet Healthcare profitiert weiterhin vom Wachstum der bereinigten Einweisungen und Krankenhausoperationen. Im Jahr 2023 verbesserten sich diese Kennzahlen im Jahresvergleich um 2,5 % bzw. 0,6 %. Ein verbessertes Patientenaufkommen ist ein gutes Zeichen für einen Betreiber von Gesundheitseinrichtungen wie Tenet. Das Management erwartet für 2024 einen Umsatz zwischen 19,9 und 20,3 Mrd. USD.

Die Wiederaufnahme von aufgeschobenen Eingriffen dürfte in den kommenden Monaten für steigende Einnahmen durch Operationen sorgen. Ende 2023 war die Tenet Healthcare-Tochter USPI an mehr als 460 ambulanten Operationszentren und 24 chirurgischen Krankenhäusern in 35 Bundesstaaten beteiligt. Tenet greift auch auf Akquisitionen und Partnerschaften zurück, um seine Kapazitäten zu stärken, das Versorgungsnetz auszubauen und seine geografische Präsenz zu erweitern. Das größte Risiko sind meines Erachtens die relativ hohen Schulden, die das Unternehmen aufgenommen hat, um zu wachsen. Allerdings werden in naher Zukunft keine Schuldzahlungen fällig.

Kursentwicklung

Die Aktie von Tenet Healthcare befindet sich langfristig gesehen, also auf Sicht der letzten 40 Jahre, in einer Seitwärtsphase. Mittelfristig jedoch ist der Aufwärtstrend intakt. Seit den letzten Quartalszahlen, die zu einem Up-Gap führten, konnte die Aktie um mehr als 20 % zulegen. Aktuell befindet sie sich einer engen Konsolidierung, was sie meines Erachtens für einen kurzfristigen Einstieg spannend macht.

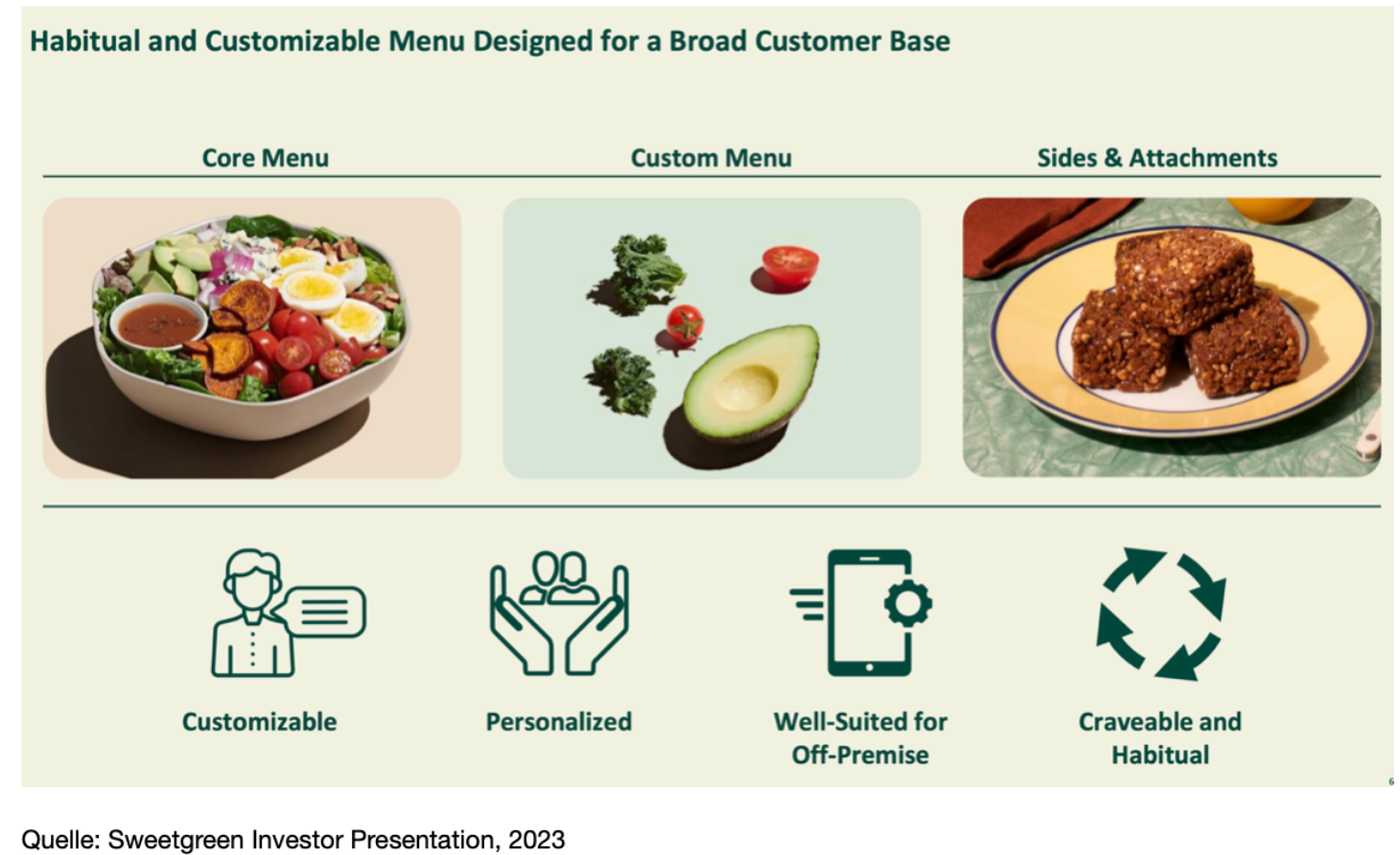

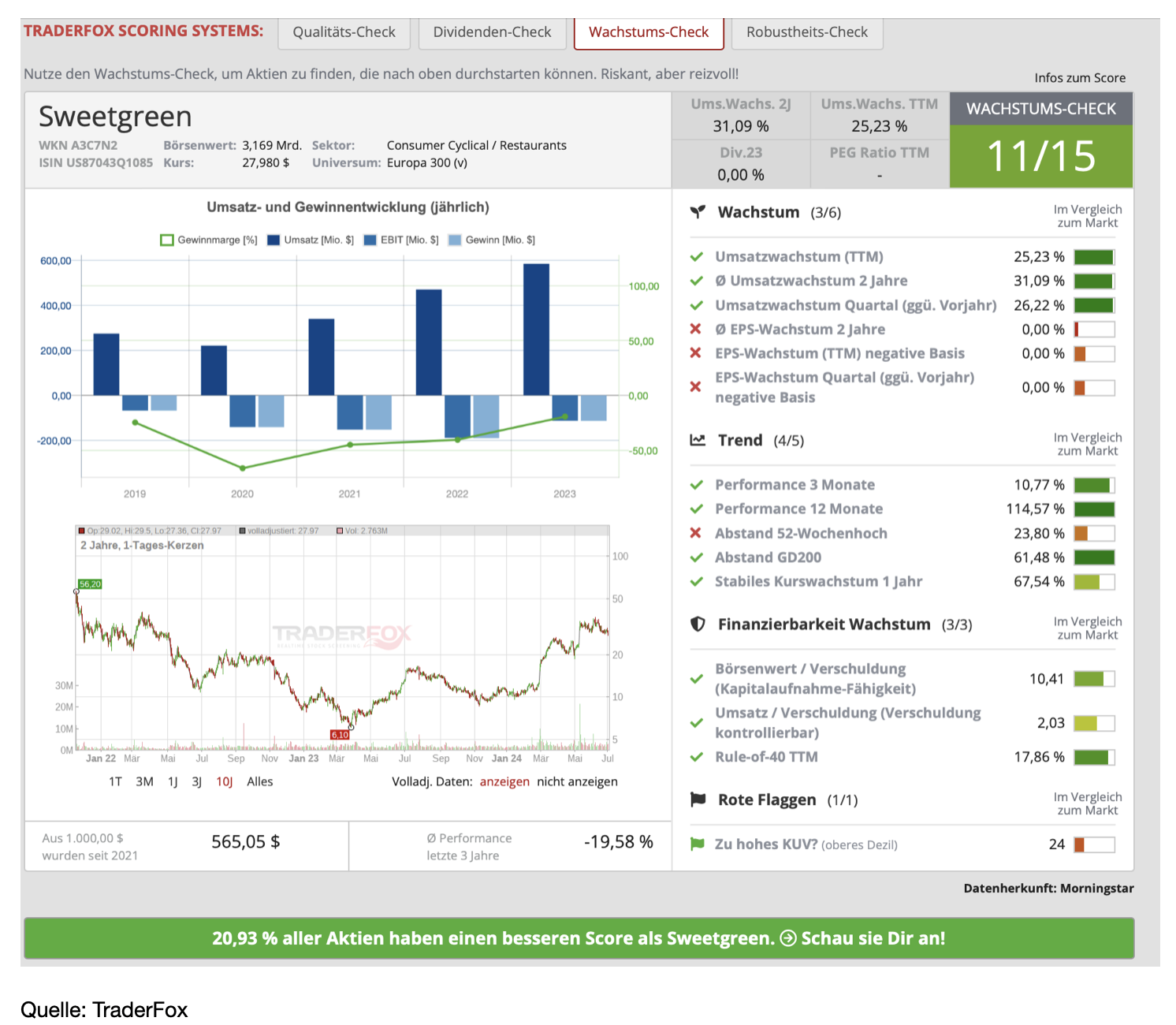

Sweetgreen [SG | ISIN US87043Q1085] konzentriert sich als Betreiber einer Fast-Food-Restaurantkette auf gesunde und nachhaltige Ernährungsangebote. Die stark auf pflanzliche Produkte ausgerichtete Speisekarte umfasst Salate, Bowls, gefrorene Joghurts und andere nahrhafte Spezialitäten. Gleichzeitig soll die Umwelt geschont werden, indem kurze Lieferwege die CO₂-Emissionen reduzieren. Sweetgreen kooperiert mit regionalen Landwirten und Produzenten, die auf regenerative Praktiken setzen, und möchte mit einer transparenten Lieferkette sowie frischen und saisonalen Zutaten überzeugen. Die Marktkapitalisierung beträgt aktuell 3,17 Mrd. USD.

Wachstum und Risiken

Neben der Fokussierung auf eine nachhaltige Beschaffung und der Anpassung der Menüs an die Jahreszeiten, was die Verfügbarkeit von frischen Zutaten erhöht, hebt sich Sweetgreen von der Konkurrenz durch die Fokussierung auf neue und innovative Technologien ab. Genau das macht die Aktie meines Erachtens spannend. So hat Sweetgreen im Mai letzten Jahres seine Roboter-Küche "Infinite Kitchen" vorgestellt und in der Filiale in Naperville, Illinois in Betrieb genommen. Inzwischen gibt es mehr als 200 Filialen, wobei aktuell zwei Infinite Kitchen-Modelle im Einsatz sind.

Noch in diesem Jahr werden voraussichtlich sieben neue Infinite Kitchen-Restaurants eröffnet und drei bis vier große städtische Restaurants mit der Infinite Kitchen nachgerüstet. Laut dem CEO Jonathan Neman sollen in den kommenden vier Jahren der Großteil der Filialen mit der Infinite Kitchen ausgestattet werden, um das Kundenerlebnis mit einer rascheren Zubereitung von Bowls und Salaten zu verbessern und gleichzeitig auch Personalengpässen und hohen Lohnkosten entgegenzuwirken. Etwa 500 Schüsseln pro Stunde sollen mit einem Förderband bereits bewältigt werden können. Somit können auch Spitzenzeiten weitaus besser bewältigt werden, wodurch laut Umfragen und Bewertungen auch Kunden gewonnen werden, die angesichts langer Warteschlangen sonst woanders bestellt hätten.

Laut CEO Neman lässt sich der Personalbedarf in Filialen mit einer Infinite Kitchen halbieren, was auch einen wichtigen Schritt zur bisher nicht erreichten Profitabilität darstellen könnte. Ist eine Infinite Kitchen integriert, fallen im Regelfall auch die Bestellungen größer aus. Dies verhilft Sweetgreen nicht nur zu höheren Margen, sondern laut ersten Auswertungen auch zu einem höheren Umsatz von durchschnittlich 10 %. Ein Schwachpunkt ist darin zu sehen, dass das Unternehmen bislang nicht profitabel ist. Mit einer Bewertung von einem KUV von 4,7 erscheint die Aktie auf dem aktuellen Niveau aber nicht zu teuer. Im TraderFox Wachstums-Check bekommt die Aktie aktuell 11 von 15 Punkten.

Kursentwicklung

Seit dem IPO von vor gut zwei Jahren konnten mit der Aktie bislang keine Gewinn erzielt werden. Nach einem hoch bei 56 USD ging es steil bis auf 6 USD im Jahr 2023 abwärts. Seither aber hat sich ein schöner, wenn auch volatiler Aufwärtstrend etabliert. Die Quartalszahlen von Anfang Mai führten zu einem Up-Gap, das aktuell auskonsolidert wird. Wenn die Aktie auf den aktuellen Niveau wieder zu relativer Stärke neigt, kann ich mir hier einen Einstieg gut vorstellen.

NVIDIA [NVDA | ISIN US67066G1040] dürfte inzwischen jedem Anleger bekannt sein. Bei TraderFox besprechen wir die Aktie schon lange sehr regelmäßig. Im Tenbagger-Depot sind wir mit der Aktie mehr als 2.000 % im Plus. Das Unternehmen dominiert mittlerweile den Markt für Halbleiter, die für das Training und die Inferenz von KI-Modellen verwendet werden. NVIDIA arbeitet mit allen großen Technologieunternehmen wie Apple, IBM oder Dell zusammen. Die Marktkapitalisierung beträgt aktuell 3 Bio. USD.

Wachstum und Risiken

Bei den letzten Quartalszahlen konnte NVIDIA erneut die Erwartungen schlagen, wobei der Umsatz um 262 % auf 26 Mrd. USD gesteigert werden konnte. Allein die Data Center-Erlöse kletterten um 23 % gegenüber dem Vorquartal sowie um 427 % gegenüber dem Vorjahr. Dazu sagte der CEO Jensen Huang: "Die nächste industrielle Revolution hat begonnen - Unternehmen und Länder arbeiten mit NVIDIA zusammen, um die Billionen Dollar teuren traditionellen Rechenzentren auf beschleunigtes Computing umzustellen und eine neue Art von Rechenzentren zu bauen - KI-Fabriken - um einen neuen Rohstoff zu produzieren: künstliche Intelligenz." Aktuell werden KI-Training und Inferenz auf der Hopper-Plattform ausgeführt.

Die nächste Welle das Wachstums wird von der neuen Blackwell-Plattform ausgehen. Was dafür sorgt, dass das Wachstum weitergehen wird: Nicht nur die Cloud Service-Provider fragen generative KI nach, sondern auch Internetunternehmen, Unternehmen, souveräne KIs, Automobil und das Gesundheitswesen sind neue Märkte, die man mit einer wachsenden Nachfrage adressiert. Mit einem KUV von 25 ist die Aktie kein Schnäppchen und könnte dafür sorgen, dass es hier mal zu einer stärkeren Korrektur kommt, wenn sich zeigt, dass sich das Wachstum abschwächt. Mit Blick auf die vielen Wachstumstreiber ist es aber meines Erachtens gut möglich, dass das Unternehmen in den kommenden Quartalen in die Bewertung hineinwachsen wird. Im TraderFox Wachstums-Check bekommt die Aktie starke 14 von 15 Punkten, wobei es einen Punkt Abzug aufgrund des hohen KUVs gibt.

Kursentwicklung

Die Aktie befindet sich in einem langfristigen Aufwärtstrend und hat allein seit Anfang dieses Jahres um knapp 200 % zugelegt. Das Allzeithoch befindet sich im Bereich von 141 USD. In den letzten Tagen kam es zu einem Rücksetzer an den EMA 21. Sollte sich dieser noch bis in den Bereich des EMA 50 ausdehnen, könnte sich eine sehr schöne Einstiegsgelegenheit ergeben.

Hims & Hers [HIMS | ISIN US4330001060] hat sich auf Telemedizin- und E-Health-Dienste spezialisiert. Es hat eine Plattform entwickelt, die es den Patienten ermöglicht, online medizinische Beratung und Verschreibungen für eine Vielzahl von Gesundheitsproblemen zu erhalten. Hims & Hers konzentriert sich dabei auf stark wachsende Bereiche wie Hautpflege, sexuelle Gesundheit, psychische Gesundheit, Haarausfall und Gewichtsreduktion. Das Geschäftsmodell von Hims & Hers basiert auf einer digitalen Plattform, auf der Patienten Gesundheitsinformationen bereitstellen und mit lizenzierten Ärzten und medizinischem Fachpersonal in Kontakt treten können. Diese Fachleute können dann Diagnosen stellen, Behandlungsempfehlungen aussprechen und verschreibungspflichtige Medikamente ausstellen. Die Marktkapitalisierung beträgt aktuell 4,57 Mrd. USD.

Wachstum und Risiken

Das Unternehmen konzentriert sich aktuell auf die beiden Bereiche Gewichtsabnahme und Dermatologie, wo es versucht, das Kundenerlebnis durch benutzerfreundlichere Produktformate und schließlich eine breitere Auswahl an Multi-Action-Angeboten zu verbessern. Im Bereich der Gewichtsabnahme sieht der Mitgründer und CEO Andrew Dudum die Chance auf einen Umsatz von 100 Mio. USD im Jahr 2025. Das Unternehmen will dieses Portfolio weiter ausbauen und hatte zuletzt die Aufnahme der GLP-1-Behandlung in sein Portfolio von Lösungen zur Gewichtsreduzierung angekündigt, deren Preise bei 199 USD pro Monat beginnen.

Angesichts der Tatsache, dass 70 % der amerikanischen Erwachsenen laut FDA als fettleibig oder übergewichtig gelten und der Markt für Medikamente zur Gewichtsreduzierung laut DataHorizzon Research bis 2032 auf über 80 Mrd. USD ansteigen soll, dürfte dies eine bedeutende strategische Entwicklung für das Unternehmen darstellen. GLP-1 unterdrückt das Hungergefühl. Dabei sind die angebotenen Produkte von Hims & Hers nicht isoliert: In der Kategorie Gewichtsabnahme gibt es viele Überschneidungen mit psychischer Gesundheit und depressivem Essen. In der Kategorie psychische Gesundheit gibt es ebenfalls Überschneidungen mit Fettleibigkeit. Dies bietet große Chancen. Die Nachricht der Einführung von Medikamenten zur Gewichtsabnahme hat die Aktie zuletzt deutlich ansteigen lassen.

Letzte Woche allerdings kam es zu einem Short-Seller-Report, der die Aktie unter Druck brachte. Solche Berichte sind häufig sehr reißerisch und von minderer Qualität, treffen jedoch oft einen Nerv der Anleger. Derzeit, angesichts der Regeln der FDA, die die Herstellung von Medikamenten während Engpässen erlauben, und der Tatsache, dass die meisten Versicherungen keine Adipositas-Medikamente abdecken füllt Hims & Hers eine wichtige Lücke. Hims & Hers hat aktuelle eine Partnerschaft mit BPI Labs, einem in Florida ansässigen Hersteller von generischen und zusammengesetzten injizierbaren Medikamenten, der bei der FDA lizenziert ist. Insofern bewegt sich Hims & Hers auf der sicheren Seite. Der Short-Bericht weist jedoch darauf hin, dass zwei Führungskräfte des Mutterkonzerns Belcher Pharmaceuticals in der Vergangenheit wegen medizinischen Betrugs verurteilt wurden, und die Tochter BPI Labs aufgrund seiner Geschäftspraktiken Gegenstand von FDA-Untersuchungen sei. Wie es hier weitergeht bleibt abzuwarten, wobei die Aktie wohl in der nächsten Zeit sehr volatil bleiben dürfte.

Kursentwicklung

Die Aktie von Hims & Hers befindet sich in einem mittelfristigen Aufwärtstrend, ist jedoch sehr volatil. Ende Juni wurde ein neues Hoch bei 26 USD erreicht. Mit dem Short-Seller-Bericht in der letzten Woche gibt es kräftig bergab. Auf dem aktuellen Niveau könnte sich die Aktie nun wieder stabilisieren. Spannend dürfte es wieder Anfang August werden, wenn die nächsten Quartalszahlen veröffentlicht werden.

Ich bis schon gespannt, wie sich das Depot in diesem Monat entwickeln wird.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Terminal: https://aktie.traderfox.com

Portfoliobuilder: https://portfoliobuilder.traderfox.com

Infos zum Portfolio-Builder: https://traderfox.de/software/#portfolio-builder

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

-Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

-TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich genannt und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen:

Verantwortlicher Redakteur Andreas Haslinger: Keine