Der Portfoliobuilder: Cloudflare wurde mit Take Profit verkauft - Mit drei neuen Aktien geht es jetzt weiter!

Hallo Trader, Hallo Investoren

Wie immer könnt ihr euch sogleich entscheiden, ob ihr den neuen Artikel lieber lesen oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

Während der September enttäuschend für unser Depot war, konnte das Musterdepot im Oktober auf ganzer Linie überzeugen, und alle Aktien wiesen letztlich einen Gewinn aus. Dabei konnten wir Cloudflare mit einem Plus von 26 % verkaufen. Dieses Musterdepot wurde mit dem TraderFox Portfolio-Builder entwickelt und konzentriert sich auf US-amerikanische Wachstumsaktien. Dabei ist darauf hinzuweisen, dass die Aktien, die dabei vorgestellt werden, sehr volatil sein können. Es gab bereits Monate in dem es bei so mancher Aktie zu Verlusten von 30 % und mehr kam, so wie im vorletzten Monat. So weise ich auch ausdrücklich darauf hin, dass dieses Format nur Informationszwecken dient und keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers darstellt.

Der TraderFox Portfolio-Builder ist ja ein Tool für Anleger, die ihr Geld regelbasiert anlegen wollen. Dabei könnt ihr mit unserem Tool Portfoliosysteme nach eueren Regeln entwickeln und diese dann bis zu 30 Jahre backtesten. Das Spannende am regelbasierten Vorgehen ist die Tatsache, dass so jegliche Überlegungen und Empfindungen die einen Investor oder Trader in der Regel zu einem Aktienkauf bzw. Verkauf animieren, ausgeschaltet werden. Damit ist die Herangehensweise völlig anders als die sonst üblichen Herangehensweisen.

Mit dem Portfolio-Builder ist es natürlich auch möglich nach anderen Regeln als den hier aufgezeigten, Portfoliosysteme zu entwickeln und zu testen. Wenn ihr beispielsweise nur Aktien handeln wolltet, die ein Gap-Down von mindestens 5% aufweisen und nahe am 52-Wochentief notieren, dann könnt ihr dies natürlich auch machen. Ebenso könnt ihr euch auf Value- oder Dividendenstrategien konzentrieren. Der TraderFox Portfolio-Builder ist vor allem bei Vermögensverwaltern und Privatanlegern, die sich mit einem regelbasierten Vorgehen auseinandersetzen, ein beliebtes Tool. Infos zu unserem Portfolio-Builder findet ihr unter folgendem Link. https://traderfox.de/software/#portfolio-builder

Wie ihr mit unserem Portfoliobuilder eure eigenen Strategien entwickeln und diese über Jahrzehnte backtesten könnt, zeige ich euch jetzt.

Vorgehensweise

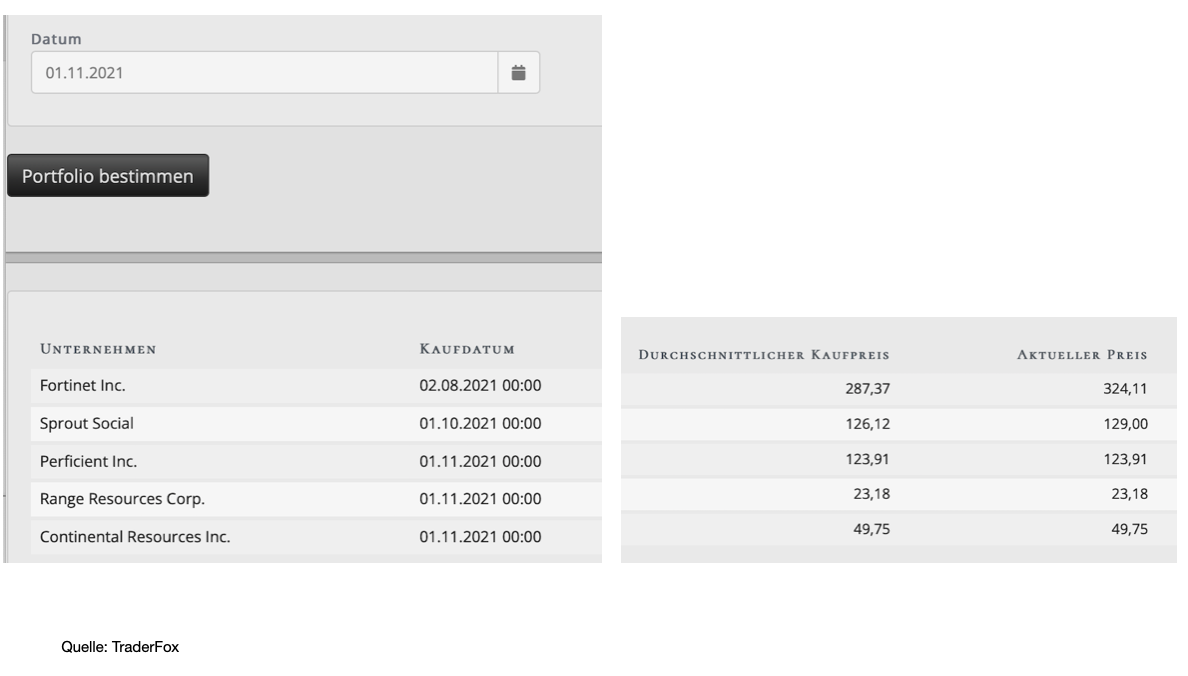

Nachdem ich mich bei www.traderfox.de angemeldet habe, wähle ich das Tool PORTFOLIO-BUILDER aus. Hier ist es mir möglich verschiedene Länder und Börsenplätze auszuwählen. Ich entscheide mich für die 1000 volumenstärksten US-Aktien und gebe hier als Datum den 1. November ein, denn da wurde die Umschichtung durchgeführt.

Die Ranking-Kriterien die wir für das Musterdepot anwenden und zusammen 100 % ergeben müssen, sind folgende:

Geometrisches EPS-Wachstum und Umsatzwachstum mit je 5 % ⬆️

Abstand vom Hoch und Abstand vom Tief mit je 35 % ⬆️

Performance auf Sicht von 14 Tagen mit 5 % ⬇️

Tägliche Volatilität mit 15 % ⬇️

Als Nächstes habe ich die Möglichkeit Einstiegskriterien festzulegen. Ihr könnt dabei unter Dutzenden auswählen, sowohl charttechnischen, fundamentalen als auch technischen Kriterien. Dann habt ihr unter den Transaktionsregeln unter anderem die Möglichkeit zu bestimmen, wie viele Positionen euer Depot beinhalten soll. In unserem Fall sind es fünf. Ihr habt mit dem Portfoliobuilder die Möglichkeit sowohl die Depotgröße frei zu wählen, als auch das Umschichtungsintervall frei zu bestimmen. Ihr könnt entscheiden, ob ihr einen automatischen Take-Profit anwenden wollt und selbstverständlich könnt ihr verschiedene Ausstiegsregeln definieren.

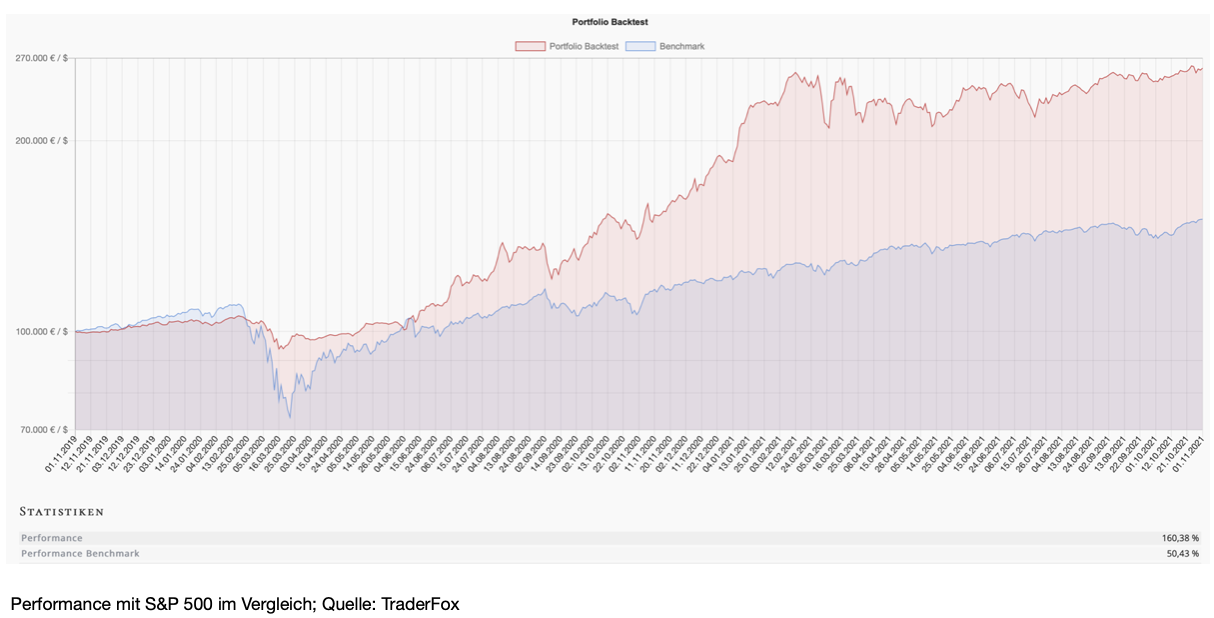

In unserem Fall wird immer zu Monatsbeginn umgeschichtet und wir haben einen Take-Profit von 23 %. Seit dem 1. November 2019 konnte das Musterdepot eine Performance von 160 % verbuchen und nähert sich nun wieder dem Allzeithoch. Der S&P 500, der als Benchmark eingestellt ist, hat im selben Zeitraum eine Performance von 50 % erzielt. Was mir schon aufgefallen ist, ist die Tatsache, dass sich die Performance rückblickend immer leicht in der Tabelle verändert. Allerdings rechne ich die Performances monatlich immer selbst genau nach, um sicher zu sein.

Die ausgebuchten Aktien

Wir wollen uns nun die Aktien ansehen, die ausgebucht wurden. Insgesamt handelt es sich dabei um drei Unternehmen: Blackstone, Crocs und Cloudflare. Bei allen drei Aktien konnten wir schöne Kursgewinne verbuchen. Dabei erreichte die Aktie von Cloudflare mit 26 % den Take-Profit, während wir Crocs mit einem Plus von 19 % und Blackstone mit einem Plus von 10 % verkauften. Im Grunde kommen alle drei Aktien, meines Erachtens, weiter für einen Kauf in Frage, da die Price-Action sehr vielversprechend ist. So würde ich sie mir auf alle Fälle auf die Watchlist setzen. Bei Cloudflare hatten wir den Einstiegszeitpunkt perfekt getroffen, da wir am Tief der Konsolidierung gekauft hatten. Aktuell würde ich hier allerdings für einen Neueinstieg eine weitere Konsolidierung abwarten.

Die eingebuchten Aktien

Nun aber zu den drei neuen Aktien, die in unser Musterdepot eingebucht wurden. Dabei handelt es sich um Perficient, Range Ressources und Continental Resources.

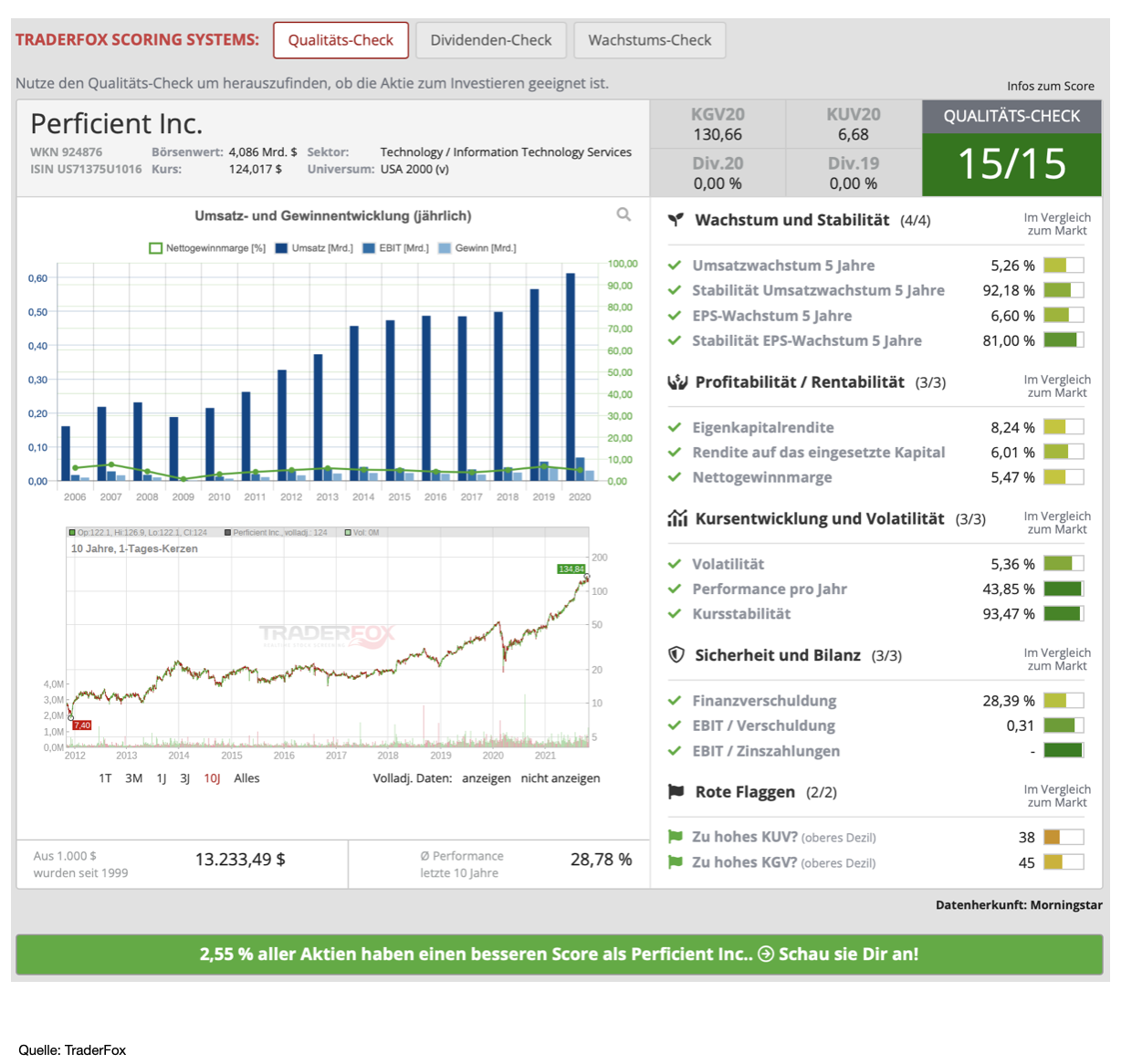

Perficient (PRFT) ist ein IT-Dienstleister und bietet Beratungsdienstleistungen hinsichtlich der Entwicklung und Implementierung kundenspezifischer Lösungen im Bereich verschiedener Plattformen wie J2EE, .NET und Open Source in Zusammenarbeit mit Partnern wie IBM, Adobe oder Oracle und stellt nebenbei Analyselösungen zur Verfügung, die es Unternehmen ermöglichen, Informationen richtig zu interpretieren. Die Kunden von Perficient sitzen vor allem in Nordamerika, werden aber auch direkt an den Offshore-Standorten in Großbritannien, Indien und China betreut. Das Unternehmen wurde 1998 gegründet. Die Marktkapitalisierung liegt bei 4,10 Mrd. USD.

Wachstum und Risiken

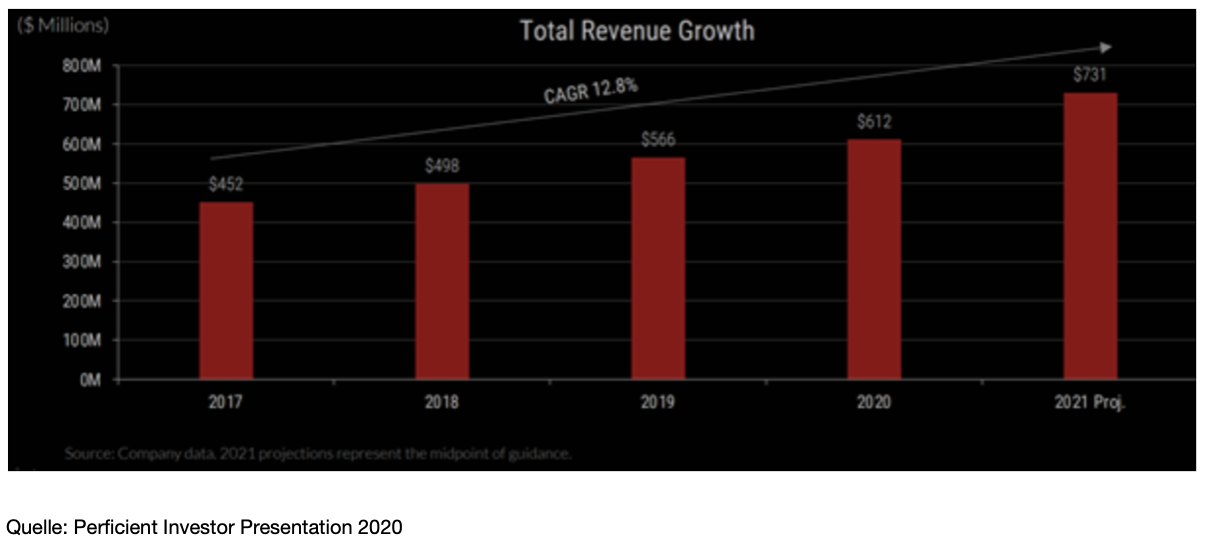

Der Markt für Digitalisierungslösungen wächst beständig und wird ständig komplexer. Als bedeutendstes Beratungsunternehmen für Digitalisierung in Nordamerika kann Perficient von dieser Entwicklung überproportional profitieren. 98 % aller Kunden kommen aktuell aus den USA. Dabei sind die digitalen Geschäftschancen enorm, was letztlich damit zu tun hat, dass Unternehmen in die Digitalisierung investieren müssen, um zu überleben. Laut dem Marktforscher IDC Digital liegt die die erwartete jährliche Wachstumsrate der Branche von 2020 bis 2023 bei 15,5 %. In den letzten fünf Jahren konnte das Unternehmen mit einer jährlichen durchschnittlichen Wachstumsrate von 12,8 % überzeugen.

Bei den letzten Zahlen zum dritten Quartal, die am 28. Oktober veröffentlicht wurden, konnte das Unternehmen mit einem überdurchschnittlichen Ergebnis überzeugen. So wurde mit einem EPS von 88 Cent, der Konsens von 85 Cent übertroffen, während der Umsatz von 192,8 Mio. ebenfalls über den erwarteten 190 Mio. USD gelegen hatte. Vor allem das margenstarke Offshore-Geschäft konnte überzeugen und dürfte aufzeigen, dass das Unternehmen gut gerüstet ist, um in den nächsten Jahren im niedrigen zweistelligen Bereich weiterzuwachsen. Der CEO Jeffrey Davis zeigte sich mit dem Ergebnis zufrieden, wobei im vierten Quartal ein EPS zwischen 90 Cent und 93 Cent gesehen wird. (Konsens 86 Cent).

Das Analystenhaus Barrington hob am Freitag das Kursziel für die Aktie von 116 auf 150 USD an, mit der Begründung, dass das Unternehmen derzeit über die größten Auftragsbestände in seiner Geschichte verfüge und das organische Wachstum auch im nächsten Jahr weitergehen dürfte. Die größten Risiken sehe ich darin, dass der Markt sehr wettbewerbsintensiv ist und niedrige Eintrittsbarrieren bestehen. Folglich ist es schwierig, sich einen wirtschaftlichen Schutzgraben zu erarbeiten, was vor allem dann zum Problem werden könnte, wenn ein Wirtschaftsabschwung einsetzt. Laut dem TraderFox Qualitäts-Check gehört das Unternehmen aktuell zu den besten 2,55 % aller Aktien. Mit 15 von 15 Punkten schneidet die Aktie exzellent ab.

Charttechnik

Die Aktie von Perficient konnte sich in den letzten sechs Monaten mehr als verdoppeln und lief seit April wie an der Schnur gezogen nach oben. Die letzten Zahlen, Ende Oktober, lieferten keine Impulse für die Aktie. Sie konsolidiert und nähert sich aktuell dem GD 50 an, der nun als Unterstützung dienen könnte. Einen Kauf würde ich in Erwägung ziehen, wenn die Aktie aus der kurzen Konsolidierung ausbricht und wieder Stärke entwickelt. Die Verlustbegrenzung würde ich im Bereich von 118 USD setzen.

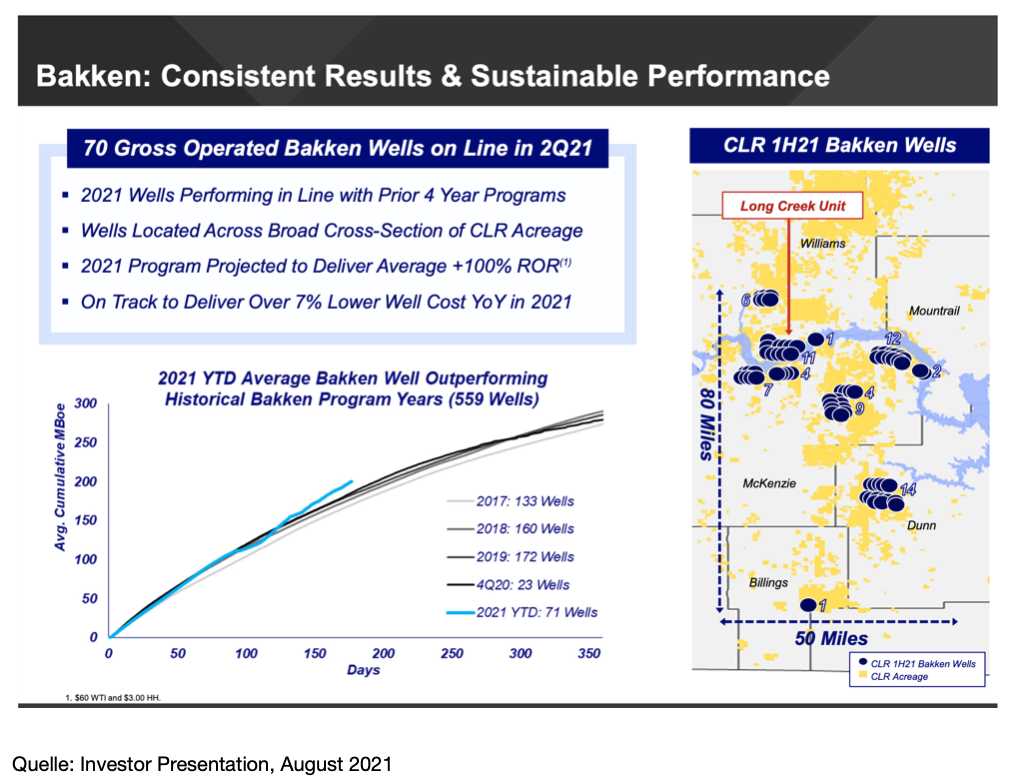

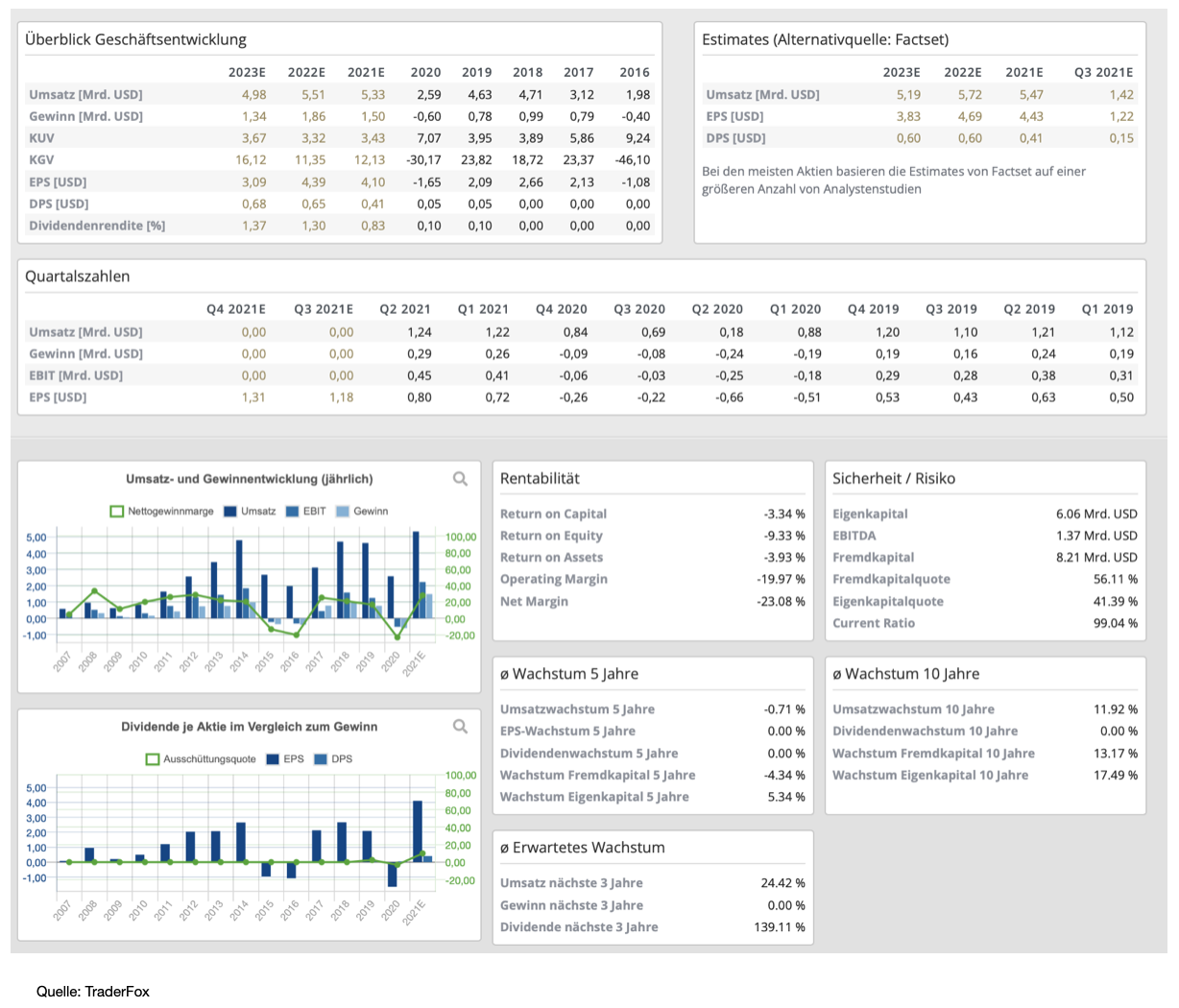

Continental Resources (CLR) ist eine Erdölfördergesellschaft mit Sitz in Oklahoma City. Das Unternehmen erforscht, entwickelt und produziert Rohöl und Erdgas vor allem in den nördlichen, südlichen und östlichen Regionen der Vereinigten Staaten, wobei es eine führende Position im Bakken-Terrain einnimmt, das zu den größten Onshore-Ölfeldern der USA zählt. Die Gesellschaft verkauft seine Rohöl- und Erdgasproduktion an Energievermarkter und Rohölraffinerien. Das Unternehmen existiert seit mehr als 50 Jahren. Die Marktkapitalisierung liegt bei 18,30 Mrd. USD.

Wachstum und Risiken

Mit Continental Resources und dem noch zu besprechenden Range Resources haben wir zwei Ölförderer in unserem Depot, was wir bisher noch niemals hatten, aber die positive Dynamik rund um die steigenden Öl-Preise widerspiegelt. Beide Unternehmen sind klare Profiteure von steigenden Ölpreisen, und obgleich die Öl-Preise in dieser Woche leicht nachgaben, dürfte sich die positive Preisdynamik auch im nächsten Jahr fortsetzen. Das Angebot ist knapp und die Opec+ Staaten steigern ihr Angebot aktuell um monatlich nur 400 000 Barrel, was dafür spricht, dass das Angebot auch weiter knapp bleiben dürfte. Zusätzlich erleben wir, dass die Investitionen im Ölbereich weiter zurückgehen, während aber der Verbrauch in den nächsten Jahren wohl weiter steigen wird.

Da Ölaktien nicht teuer bewertet sind, sind sie auf alle Fälle einen Blick wert. Die Aktie von Continental Resources kommt beispielsweise auf ein KGV von 12. Dabei ist interessant, dass der Gründer Harold Hamm im Zeitraum zwischen Juni und September Aktien für mehr als 20 Mio. USD gekauft hat. In den letzten Quartalen hat das Unternehmen mehrere Maßnahmen ergriffen, um die Kosten zu senken.

Continental Resources erwirtschaftete in der ersten Hälfte des Jahres 2021 einen freien Cashflow von 1,23 Mrd. USD. Darüber hinaus erwartet das Unternehmen für das Jahr 2021 einen operativen Cashflow von 3,8 Mrd. USD was durchaus beeindruckend ist. Außerdem nahm das Unternehmen kürzlich sein Aktienrückkaufprogramm in Höhe von 1 Mrd. USD wieder auf, das im zweiten Quartal 2019 begann. Bislang wurden Aktienrückkäufe in Höhe von 317 Mio. USD getätigt. Die Aktienrückkäufe dürften den Kurs weiter stützen.

Die Zahlen zum zweiten Quartal, die Anfang August veröffentlich wurden, waren ordentlich. Mit einem Umsatz von 1,24 Mrd. USD wurden die Erwartungen um gut 25 % übertroffen, während das EPS mit 0,91 USD die Erwartungen von 0,47 USD pulverisierte. Spannend wird es heute Abend nach Börsenschluss. Da werden die Zahlen zum dritten Quartal präsentiert. Das größte Risiko sehe ich in der Tatsache, dass die Aktie stark mit dem Ölpreis korreliert. Sollte dieser unerwartet zurückgehen, weil sich beispielsweise die Konjunktur abschwächt, dann würde die Aktie von Continental Resources vermutlich deutlich in Mitleidenschaft gezogen.

Charttechnik

Gemeinsam mit dem Ölpreis konnte die Aktie im aktuellen Jahr eine schöne Rallye vollziehen. Aktuell notiert die Aktie knapp unter dem Zweijahreshoch bei 55 USD. Die Aktie bildet aktuell eine bullische Flagge aus und könnte diese mit den heutigen Quartalszahlen nach oben hin auflösen. Sollten diese deutlich besser als erwartet ausfallen, steht einem Anstieg an das Hoch im Jahr 2018 bei 72 USD nichts mehr im Wege. Für einen Einstieg würde ich die Quartalszahlen abwarten und erst im Anschluss einsteigen, sollten diese besser als gedacht ausfallen.

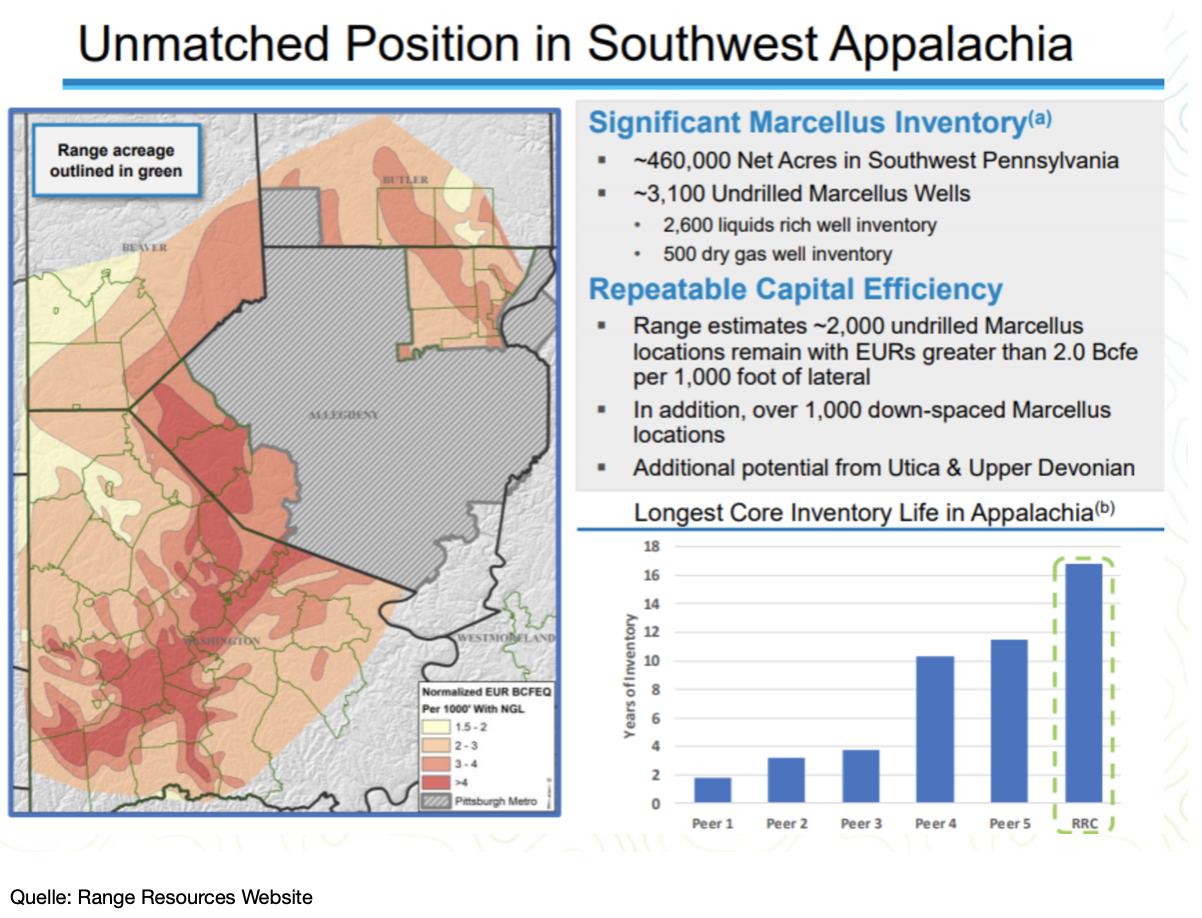

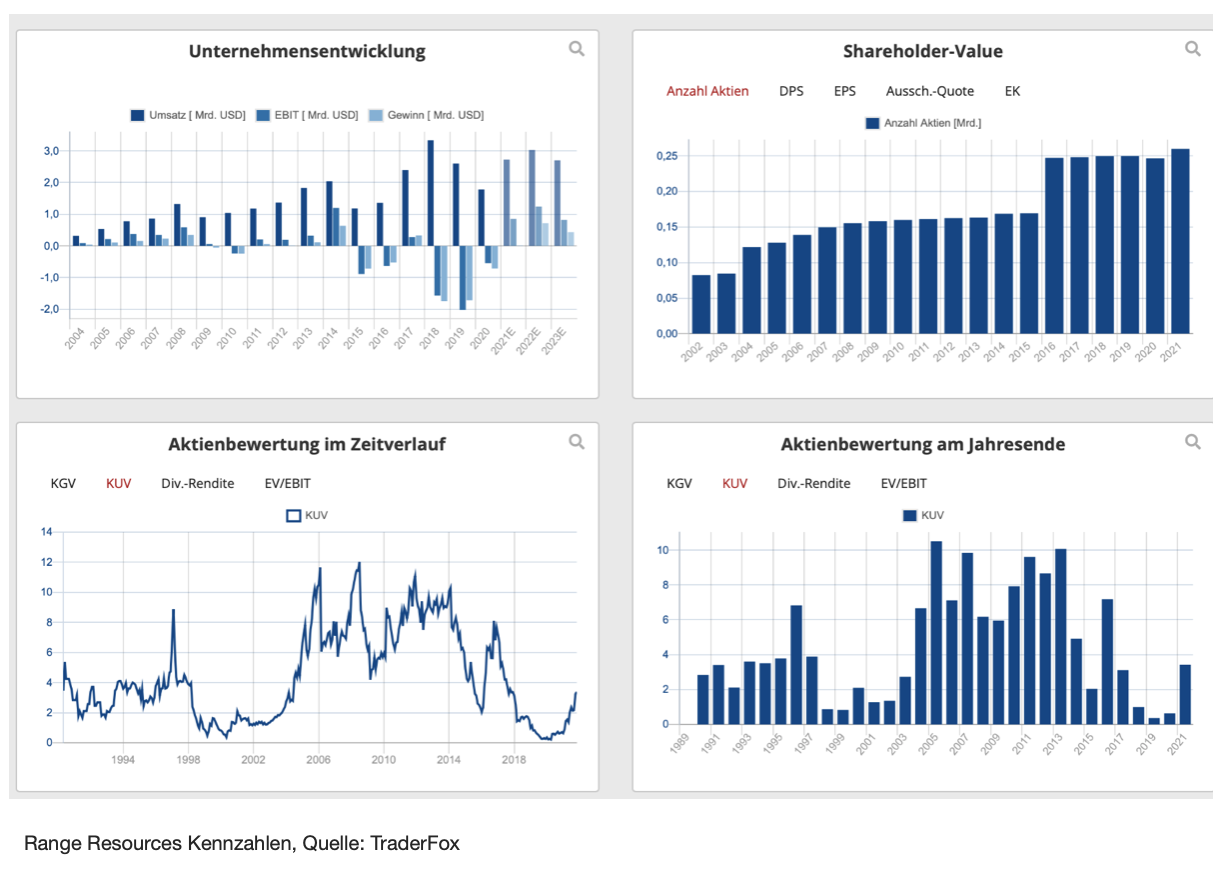

Range Resources (RRC) ist ein US-amerikanischer Energiekonzern, der sich auf den Bereich der Erdgasförderung und –lieferung spezialisiert hat. Gleichzeitig operiert das Unternehmen auch in der Ölgewinnung und im Weitervertrieb der geförderten Mengen, wobei die Erdgasförderung aktuell 70 % der Umsätze ausmacht. Vorwiegend im Südwesten der USA sowie in den Appalachen tätig, versteht sich der Konzern als regional orientierter Dienstleister. Speziell in Pennsylvania werden neben Industrie- und Geschäftskunden auch Privathaushalte mit Gas und Öl beliefert. Im Vordergrund der Unternehmensaktivitäten steht der Betrieb unterschiedlicher Gasfelder. Hier unterhält Range Resources eigene Anlagen, innerhalb derer sämtliche Prozesse von der Gasförderung über die Aufbereitung bis zum Weitertransport ausgeführt werden. Der Konzern kann eine umfangreiche Produktpalette anbieten und hat sich als einer der größten unabhängigen regionalen Öl- und Gasproduzenten etabliert. Die Marktkapitalisierung beträgt 6 Mrd. USD.

Wachstum und Risiken

Im Grunde sehen wir bei Range Resources die gleichen Treiber und Risiken wie bei Continental Resources, warum ich auch nur kurz auf das Unternehmen eingehen werde. Da Range Resource allerdings auch zu einem bedeutenden Teil Erdgas fördert, könnte dies nun zusätzlich interessant werden, da die Angebotssituation diesbezüglich in den USA sehr angespannt ist und Analysten davon ausgehen, dass der Markt in diesem Winter mit einer starken Unterversorgung zu kämpfen haben wird.

Im Gegensatz zu Continental Resources sind bei Range Resources die Zahlen bereits raus. Diese wurden am 26. Oktober veröffentlicht und lagen unter den Erwartungen. Das EPS lag, wie Analysten erwartet hatten, bei 0,52 USD, während der Umsatz mit 302 Mio. USD beinahe 60 % unter dem Konsens gelegen hatte. Neben den bereits erwähnten Risiken sollte bei Öl- und Gasförderern, vor allem wenn man sich für einen längeren Anlagezeitraum interessiert, ein Blick auf die Bilanz geworfen werden. Diese sieht oftmals verheerend aus und überzeugt auch nicht bei Range Resources. Die Verschuldung liegt aktuell bei 2,7 Mrd. USD, was immerhin knapp die Hälfte der Marktkapitalisierung ausmacht. Wie in der Abbildung zu sehen, wurden in den letzten Jahren immer wieder neue Aktien ausgegeben, was für Investoren nicht positiv ist, da der Wert der einzelnen Aktie verwässert wird. Für mich kommt ein Unternehmen wie Range Resources somit nur als Trade in Frage.

Charttechnik

Die Aktie von Range Resources vollzog im Grunde genommen genau dieselbe Entwicklung wie die von Continental Resources, wobei seit April immerhin gut 100 % Kursgewinn verbucht werden konnten. Trotz der verhaltenen Zahlen hatte die Aktie nach Bekanntgabe mit einem leichten Up-Gap eröffnet, das aber inzwischen wieder abverkauft wurde. Für einen Einstieg würde ich eine Kursstabilisierung abwarten.

Wie immer freue ich mich schon auf den nächsten Monat und bin gespannt, welche Aktien dann zu den Gewinnern zählen werden.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Terminal: https://aktie.traderfox.com

Portfoliobuilder: https://portfoliobuilder.traderfox.com

Infos zum Portfolio-Builder: https://traderfox.de/software/#portfolio-builder

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

-Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

-TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich genannt und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen: Verantwortlicher Redakteur Andreas Haslinger: Keine