Der Portfoliobuilder: Verhaltener Monat April - geht es mit e.l.f Beauty und zwei weiteren neuen Aktien im Mai wieder aufwärts?

Hallo Trader, Hallo Investoren

Wie immer könnt ihr euch sogleich entscheiden, ob ihr den neuen Artikel lieber lesen oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

Der Portfolio-Builder ist eine starke Software-Lösung, mit der regelbasierte Portfoliokonzepte erstellt und zurückgetestet werden können. Die Bedienung ist einfach. Auf Basis fundamentaler und technischer Kennzahlen sowie Chartsignalen können Anlagestrategien entwickelt werden, die wirklich funktionieren.

In diesem Format bilden wir ein selbst erstelltes Musterdepot nach, das einmal im Monat besprochen wird. Das Interessante an den Einstellungen, die wir hier für unser Musterdepot verwenden, ist die Tatsache, dass sie uns immer zeigen, welche Aktien und Branchen aktuell die Märkte anführen. Leider war der letzte Monat für unser Musterdepot einer der schlechtesten Monate seit Langem. Keine Aktie konnte mit Gewinn ausgesucht werden, wobei es solche schwachen Monate auch in der Vergangenheit bereits gab.

Da sich unser Musterdepot auf US-amerikanische Aktien mit einem hohen Momentum konzentriert, muss klar sein, dass wir hier enorme Kursschwankungen in beide Richtungen aushalten müssen und so will ich wie immer darauf hinweisen, dass dieses Format nur Informationszwecken dient und keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers darstellt. Letztlich handelt es sich nur um meine eigene Meinung.

Der TraderFox Portfolio-Builder ist ein Tool für Anleger, die ihr Geld regelbasiert anlegen wollen. Dabei könnt ihr mit unserem Tool Portfoliosysteme nach eueren Regeln entwickeln und diese dann bis zu 30 Jahre backtesten, wobei ihr natürlich auch sehr defensiv ausgerichtete Portfolios erstellen könnt. Das Spannende am regelbasierten Vorgehen ist die Tatsache, dass so jegliche Überlegungen und Empfindungen die einen Investor oder Trader in der Regel zu einem Aktienkauf bzw. Verkauf animieren, ausgeschaltet werden. Damit ist die Herangehensweise völlig anders als die sonst üblichen Herangehensweisen.

Mit dem Portfolio-Builder ist es natürlich auch möglich, nach anderen Regeln als den hier aufgezeigten, Portfoliosysteme zu entwickeln und zu testen. Wenn ihr beispielsweise nur Aktien handeln wolltet, die ein Gap-Down von mindestens 5% aufweisen und nahe am 52-Wochentief notieren, dann könnt ihr dies natürlich auch machen. Ebenso könnt ihr euch auf Value- oder Dividendenstrategien konzentrieren.

Der TraderFox Portfolio-Builder ist insbesondere bei Vermögensverwaltern und Privatanlegern, die sich mit einem regelbasierten Vorgehen auseinandersetzen, ein beliebtes Tool. Infos zu unserem Portfolio-Builder findet ihr unter folgendem Link. https://traderfox.de/software/#portfolio-builder.

Wie ihr mit unserem Portfoliobuilder eure eigenen Strategien entwickeln und diese über Jahrzehnte backtesten könnt, zeige ich euch jetzt.

Vorgehensweise

Nachdem ich mich bei www.traderfox.de angemeldet habe, wähle ich das Tool PORTFOLIO-BUILDER aus. Hier ist es mir möglich verschiedene Länder und Börsenplätze auszuwählen. Ich entscheide mich für die 1000 volumenstärksten US-Aktien und gebe hier als Datum den 2. Mai ein, denn da wurde die Umschichtung durchgeführt.

Die Ranking-Kriterien die wir für das Musterdepot anwenden und zusammen 100 % ergeben müssen, sind folgende:

Geometrisches EPS-Wachstum und Umsatzwachstum mit je 5 % ⬆️

Abstand vom Hoch und Abstand vom Tief mit je 35 % ⬆️

Performance auf Sicht von 14 Tagen mit 5 % ⬇️

Tägliche Volatilität mit 15 % ⬇️

Als Nächstes habe ich die Möglichkeit Einstiegskriterien festzulegen. Ihr könnt dabei unter Dutzenden auswählen, sowohl charttechnischen, fundamentalen als auch technischen Kriterien. Dann habt ihr unter den Transaktionsregeln unter anderem die Möglichkeit zu bestimmen, wie viele Positionen euer Depot beinhalten soll. In unserem Fall sind es fünf. Ihr habt mit dem Portfoliobuilder die Möglichkeit sowohl die Depotgröße frei zu wählen, als auch das Umschichtungsintervall frei zu bestimmen. Ihr könnt entscheiden, ob ihr einen automatischen Take-Profit anwenden wollt und selbstverständlich könnt ihr verschiedene Ausstiegsregeln definieren.

Seit dem 1. November 2019 konnte das Musterdepot eine Performance von 99 % verbuchen. Der S&P 500, der als Benchmark eingestellt ist, hat im selben Zeitraum eine Performance von 35 % erzielt. Rückblickend verändert sich die Performancetabelle immer wieder leicht, wie mir aufgefallen ist. Allerdings rechne ich die monatliche Performance immer selbst genau mit Taschenrechner nach, damit die Performance realistisch bleibt.

Die ausgebuchten Aktien

Im April hatten wir Allegro Micro Systems, Insight Enterprises, Aehr Test Systems, Axcelis und Super Micro in unserem Depot. Bis auf Super Micro und Axcelis wurden alle Aktien ausgebucht. Allerdings gefällt mir Allegro jetzt ganz gut. Wir hatten das Pech, dass die Aktie ziemlich genau am Hoch eingebucht wurde. Im April gab die Aktie ohne bedeutende Neuigkeiten ziemlich stark ab und befindet sich aktuell auf dem Niveau von Anfang Februar, als die letzten Quartalszahlen herauskamen. Nächste Woche werden für das Unternehmen die neuen Ergebnisse erwartet, was zu einem erneuten Up-Gap führen könnte. Ich würde das Risiko bei der Aktie im Bereich von 35 USD begrenzen.

Die eingebuchten Aktien im Mai

Diesen Monat wurden drei neue Aktien in unser Musterdepot eingebucht. Der Einbuchungstermin war zwar der 1. Mai. Doch da in Deutschland Feiertag war, konnte die Umbuchung erst am 2. Mai durchgeführt werden. Während Axcelis und Super Micro Computer unserem Depot erhalten bleiben, wurden Coty, Heritage Homes und e.l.f Beauty neu eingebucht. e.l.f. Beauty hatten wir bereits mehrmals hier im Depot. Coty uns Meritage Homes dagegen hatten wir noch niemals im Depot.

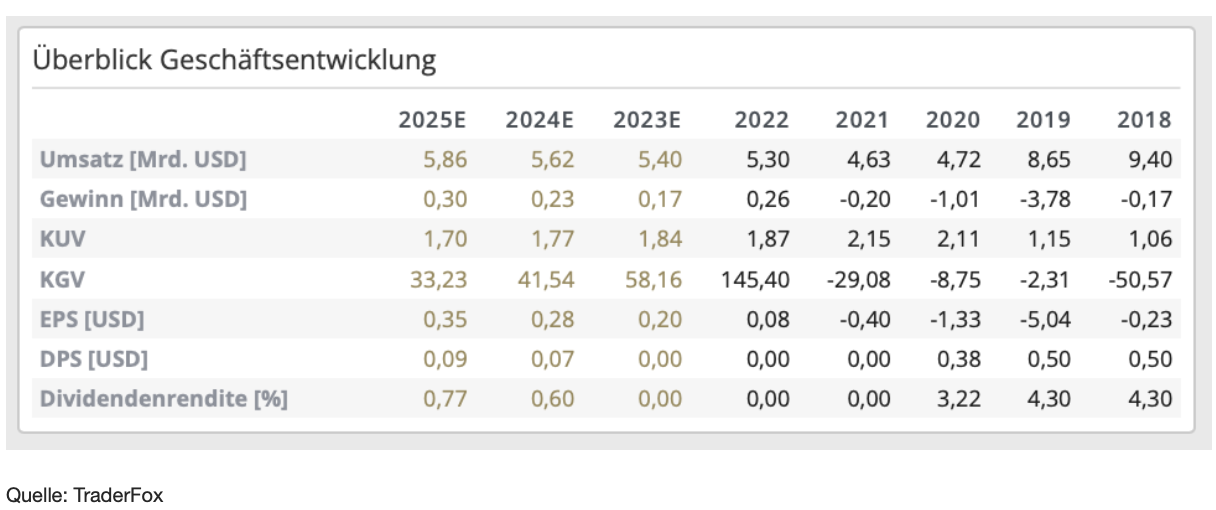

Coty [COTY | ISIN US2220702037] gehört weltweit zu den führenden Parfüm- und Kosmetikkonzernen. Die Gruppe entwickelt und vertreibt ein breitgefächertes Sortiment an Parfüm-, Haut- und Körperpflegeprodukten. Drei verschiedene Geschäftsbereiche konzentrieren sich jeweils auf die Produktlinien dekorative Kosmetik wie Make-up oder Haarfärbemittel, Luxusartikel verschiedener Brands sowie Haar- und Nagelsalonprodukte. Verkauft werden die Artikel unter Marken wie Max Factor, Calvin Klein oder Wella. Das Unternehmen ist in über 130 Ländern aktiv. Die Marktkapitalisierung liegt bei 10 Mrd. USD.

Wachstum und Risiken

Die Aktie von Coty ist eine Turnaround-Wette. Das Unternehmen hat ein paar schwierige Jahre hinter sich und könnte jetzt vor der nächsten Phase seiner Entwicklung stehen. Seit dem Allzeithoch bei 32,50 USD ist die Aktie zeitweise um 90 % gefallen und notiert aktuell gerade einmal bei 11 USD. Grund dafür waren finanzielle Probleme sowie eine beträchtliche Wertberichtigung von 3 Mrd. USD. Das Unternehmen hat falsche Unternehmensentscheidungen getroffen und die Aktionäre haben dafür bezahlt.

In den letzten fünf Jahren was das Umsatzwachstum negativ und die Nettomarge liegt aktuell gerade einem bei 1 %. Allerdings geht es seit einigen Quartalen aufwärts und im letzten Quartal erzielte das Unternehmen sogar ein Umsatzwachstum von 6 %. Dafür verantwortlich ist neben neuen Produkten, insbesondere mit den Marken Gucci und Burberry, auch ein wieder anziehender Reiseverkehr. Sowohl in den USA als auch in Asien nimmt die Reisetätigkeit wieder an Schwung auf. Das führte dazu, dass im ersten Halbjahr 2023 ein Wachstum von 40 % gegenüber dem Vorjahr im Reiseeinzelhandel erzielt werden konnte. Wenn sich der Reiseverkehr wieder normalisiert, spricht dies für die Annahme, dass Coty sein derzeitiges Umsatzniveau halten kann.

Die größten Probleme liegen aktuell darin, dass das Unternehmen immer noch mit Lieferkettenschwierigkeiten zu kämpfen hat, was dazu beiträgt, dass die Nachfrage nicht befriedigt werden kann. Dabei ist noch nicht klar, wann diese Probleme behoben sind. Daneben liegt die Fremdkapitalquote von Coty bei 70 %, was bedeutet dass der Druck auf operativer Seite natürlich sehr groß ist. Zwar rechnet das Management in den kommenden drei Jahren mit weiter steigenden Gewinnen, doch wenn man hier eine Position aufmacht, dann sollten die Finanzierungskosten genau im Blick behalten werden.

Charttechnik

Langfristig gesehen befindet sich die Aktie von Coty noch in einem Abwärtstrend. Das Allzeithoch wurde im Jahr 2015 bei 32,50 USD erreicht. Im Jahr 2020 erreichte die Aktie ein Tief bei etwa 2,50 USD. Seither versucht sie unter hohen Schwankungen einen Boden auszubilden. Im Bereich von 11,50 USD befindet sich eine Unterstützung, wobei hier auch der GD 50 verläuft. Bei einem Einstieg auf dem aktuellen Niveau würde ich das Risiko etwa im Bereich von 11 USD begrenzen. Ein Einstieg könnte mit den Zahlen zum ersten Quartal interessant werden, sollten diese besser als erwartet ausfallen. Das Datum der Veröffentlichung ist auf den 9. Mai angesetzt.

Meritage Homes [MTH | ISIN US59001A1025] entwirft und baut Einfamilienhäuser. Es bietet eine Vielzahl von Einsteiger- und Erstbezugswohnungen an, wobei es auch Finanzdienstleistungen anbietet. Darunter die Finanzierung der Immobilie sowie Versicherungen. Das Unternehmen wurde 1985 gegründet und hat seinen Hauptsitz in Arizona. Die Marktkapitalisierung liegt bei 4,6 Mrd. USD.

Wachstum und Risiken

Als Hausbauer handelt es sich bei Meritage Homes um ein zyklisches Unternehmen. Die Probleme mit denen der Wohnungsbausektor aktuell zu kämpfen hat sind steigende Zinssätze und ein weiterer Rückgang der Immobilienpreise. Daneben ist immer noch nicht klar, ob eine Rezension in den USA komme wird und wie schwer sie die Konsumenten treffen wird.

Während das Unternehmen seine Umsätze bis 2022 stetig steigern konnte, so lag das durchschnittliche Umsatzwachstum der letzten zehn Jahre bei 18 %, sehen die Prognosen in diesem Jahr zum ersten Mal einen Rückgang für dieses Jahr. Für die kommenden drei Jahre wird mit einem durchschnittlichen Rückgang des Umsatzes um 2,3 % gerechnet. Bereits im ersten Quartal war dieser Rückgang spürbar. So veröffentliche das Unternehmen am 26. April die Zahlen zum ersten Quartal, wobei der Umsatz von 1,28 Mrd. USD einen Rückgang von knapp 1 % im Vergleich zum Vorjahr darstellte. Das Ordervolumen mit 3487 Einheiten musste gar einen Rückgang von 10 % hinnehmen. Wohin die Reise bei der Aktie in den nächsten Quartalen geht, dürfte wohl großteils damit einhergehen, ob es zu einer Rezession kommt oder nicht.

Die Analysten sind dem Hausbausektor gegenüber aktuell eher skeptisch eingestellt. Sollte sich allerdings in den nächsten Monaten abzeichnen, dass es in den USA nur zu einer moderaten Rezession kommt und die Zinsen bald wieder gesenkt werden, dann könnte es gegen alle Erwartungen mit Aktien wie Meritage Homes noch weiter nach oben gehen.

Charttechnik

Die Aktie von Meritage Homes läuft jetzt seit gut drei Jahren seitwärts. Interessant wird die Aktie nun, da sie versucht, auf ein neues Allzeithoch auszubrechen. In den letzten 15 Monaten hat die Aktie eine enorme Base ausgebildet. Gelingt es der Aktie, sich nachhaltig über dem Bereich von 110 USD zu stabilisieren, könnte es die nächsten Monate durchaus Richtung 150 USD gehen, wobei eine Konsolidierung über die nächsten Wochen nicht ungewöhnlich wäre.

e.l.f. Beauty [ELF | ISIN US26856L1035] ist ein Hersteller von Kosmetikprodukten wie Make-Up, Eyeliner, Cremes und Lippenstiften. Der Verkauf erfolgt online sowie in ausgewählten Drogerien. Dabei legt das Unternehmen seinen Fokus auf Nachhaltigkeit und betont den Verzicht auf Tierversuche für die Entwicklung seiner Produkte. Im September 2022 wurde eine Produktionsstätte von e.l.f. Beauty mit dem Fair Trade USA-Zertifikat ausgezeichnet. Damit ist e.l.f. Beauty das erste Unternehmen der Kosmetikbranche mit dieser Auszeichnung. Die Marktkapitalisierung liegt aktuell bei 4,5 Mrd. USD.

Wachstum und Risiken

Langfristig positioniert sich e.l.f. Beauty in Richtung der Megatrends wie Veganismus und Nachhaltigkeit. Zudem wagte das Kosmetikunternehmen unter dem Motto "Gaming trifft auf Make-Up" als eines der ersten Unternehmen den Schritt in den Gaming-Markt und nimmt Kurs auf das künftige Metaverse. Im Oktober 2021 wurde von e.l.f. der erste Beauty-Markenkanal auf Twitch gestartet, mit dem insbesondere weibliche Gaming-Fans angesprochen werden sollen. Im Juli 2022 wurde die 8-teilige limitierte Kollektion "Game Up" (bestehend aus Eyeliner, Nagellack, Lip Gloss, etc.) präsentiert.

In den letzten Jahren zeigte e.l.f. Beauty eine stabile Umsatzentwicklung. Im vergangenen Geschäftsjahr stiegen die Umsätze um 23 % gegenüber dem Vorjahr. Zuletzt beschleunigte sich das Wachstum weiter und das Management erhöhte wiederholt die Prognosen. Seit 2015 arbeitete das Unternehmen jedes Jahr profitabel. Die Nettomargen waren zwischen 2017 und 2022 rückläufig, die Bruttomargen lagen allerdings konstant im Bereich zwischen 60 % bis 65 %. Im aktuellen Geschäftsjahr 2023 sollen die Gewinne wieder anziehen. Möglich scheint dies zu sein. So wurde die Gewinnprognose zuletzt vom Management um satte 26 % angehoben. Nach dem TraderFox Wachstums-Check bekommt die Aktie 12 von 15 Punkten. Einzig beim Umsatz- und Gewinnwachstum gibt es Punktabzug. Die größte Gefahr dürfte aktuell in der überdurchschnittlichen hohen Bewertung zu sehen sein. So liegt das KUV bei 9 und das KGV bei 65. Allerdings könnte sich dies schnell ändern, wenn die Wachstumsprognosen eingehalten werden.

Charttechnik

Die Aktie von e.l.f. Beauty haben wir zuletzt im Bereich von 60 USD besprochen. Seither konnte die Aktie erneut um gut 50 % zulegen. Aktuell scheint nichts die Aktie aufhalten zu können, wobei die nächste Quartalszahlen, die am 24. Mai erwartet werden, für Schwung in die eine oder andere Richtung sorgen dürften. Nach einer kurzen Konsolidierung an den GD 20, könnte es hier zeitnah bereits wieder weiter nach oben gehen.

Ich bis schon gespannt, wie sich das Depot in diesem Monat entwickeln wird.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Terminal: https://aktie.traderfox.com

Portfoliobuilder: https://portfoliobuilder.traderfox.com

Infos zum Portfolio-Builder: https://traderfox.de/software/#portfolio-builder

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

-Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

-TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich genannt und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen:

Verantwortlicher Redakteur Andreas Haslinger: Keine

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!