Diese fünf Value-Aktien würde ich heute auf Sicht von fünf Jahren kaufen

Liebe Leser,

Value-Aktien sind durch eine günstige Bewertung gekennzeichnet. Diese günstige Bewertung wird anhand niedriger Multiples festgemacht. Hier ist beispielsweise ein niedriges KGV oder ein niedriges KUV zu nennen.

Da ich auf Sicht von fünf Jahren investiere, spielt neben dem Value-Faktor auch der Faktor "Quality" eine entscheidende Rolle für die Aktienauswahl. Darunter versteht man zum Beispiel eine hohe Eigenkapitalrendite, Stabilität beim EPS-Wachstum oder eine geringe Finanzverbindlichkeitenquote.

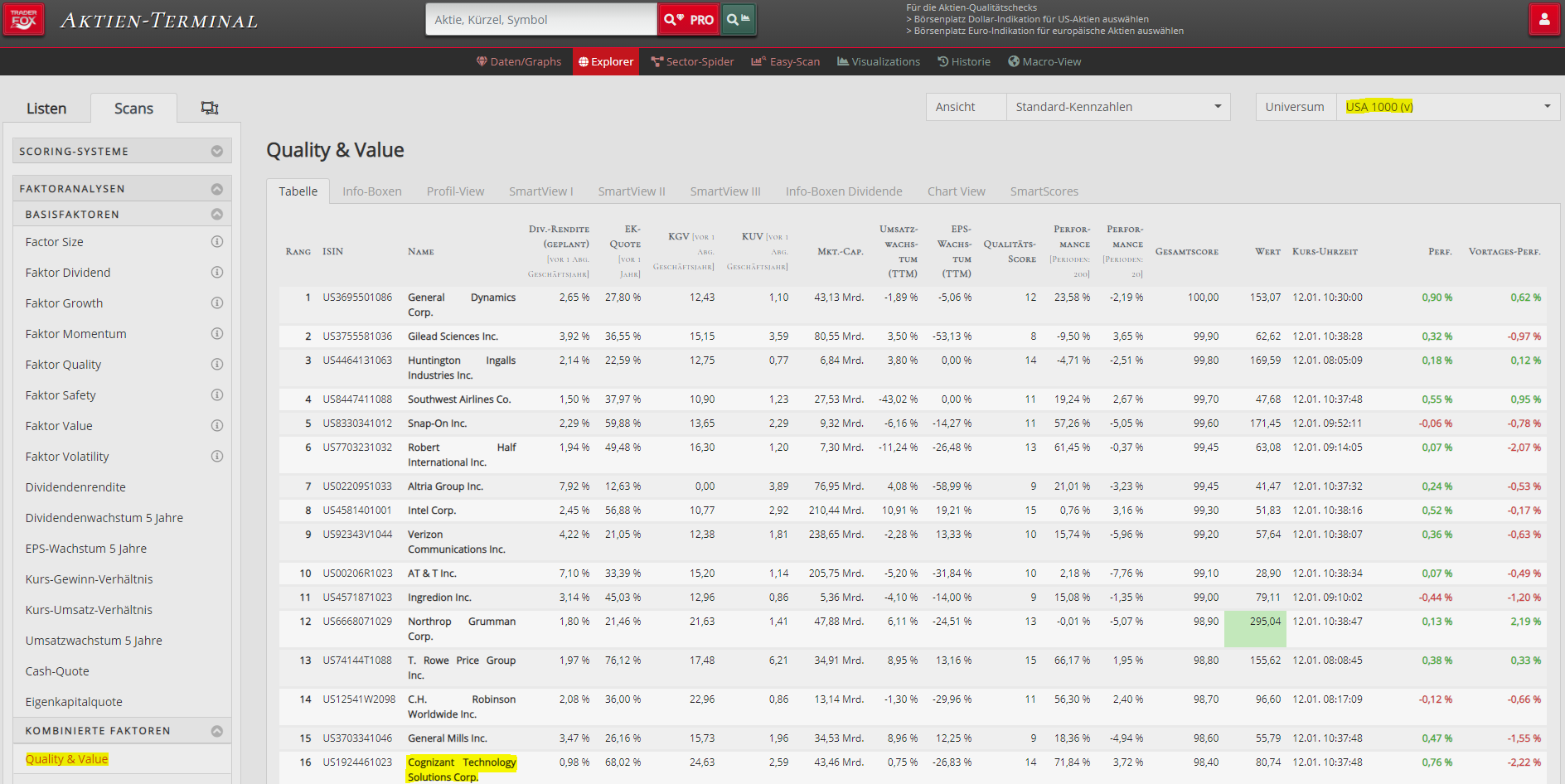

Beide Faktoren können im Aktien-Terminal von TraderFox miteinander verbunden werden. Dabei kann ich beide Faktoren gleichgewichten oder ein Faktor übergewichten. Ich entscheide mich für eine Gleichgewichtung. Im Aktien-Terminal findet man diese Gleichgewichtung von Value und Quality unter "Kombinierte Faktoren". In diesem Fall habe ich das Universum der 1000 volumenstärksten Aktien der USA ausgewählt.

Bei der Aktienauswahl achte ich außerdem darauf, dass die ausgewählten Aktien möglichst nicht miteinander korrelieren. Somit können die ausgewählten fünf Aktien als ein abgeschlossenes Portfolio angesehen werden. Diese negative Korrelation schaffe ich, indem ich Aktien aus verschiedenen Sektoren und Ländern selektiere. Für die Sektorendiversifikation kann ich auf den Sector-Spider von TraderFox zurückgreifen.

Aena SME S.A.

Das erste Unternehmen ist ein spanischer Flughafenbetreiber. Dabei betreibt Aena knapp 50 Flughäfen und zwei Hubschrauberlandeplätze in Spanien. Viele bekannte Airlines wie beispielsweise Ryanair fliegen die Flughäfen des Unternehmens an. Im Gegensatz zu Airlines handelt es sich bei Flughafenbetreiber oftmals um natürliche Monopole. Folglich hat Aena eine hohe Preissetzungsmacht. Das spiegelt sich an der hohen EBIT-Marge wieder. Auch wenn die Tourismusbranche in Zeiten von Corona erhöhten Risiken ausgesetzt ist, weist Aena als Vermieter vergleichsweise konstante Geschäftszahlen aus. Mit einem TraderFox Qualitätscheck von 13 von insgesamt 15 Punkten kann von einem Qualitätsunternehmen gesprochen werden. Aufgrund der weltweiten Pandemie ist das Unternehmen stark im Kurs gefallen. Der CFO des Unternehmens José Leo betonte allerdings im Earnings Call zum dritten Quartal 2020, dass das Unternehmen weiter investiert. Somit handelt das Unternehmen antizyklisch und zeigt uns als Investoren, dass sie positiv für die Zukunft gestimmt sind. Mit dieser Aktie setze ich auf eine Wiederauferstehung der Tourismusbranche in Europa. Ich gehe davon aus, dass die Menschen die Reiselust nicht verloren haben. In China zum Beispiel, dem Ursprungsort des Virus, hat der Flugverkehr bereits stark zugenommen. Laut der Gesellschaft für Außenwirtschaft GTAI hat der inländische Passagierverkehr 91 % des Vorkrisenniveaus erreicht. Auf Sicht von fünf Jahren sehe ich auch in Europa starkes Comeback-Potenzial.

Cognizant Technology Solutions Corp.

Cognizant Technology Solutions ist dem Sektor Information Technology Services zuzuordnen. Das US-amerikanische Unternehmen ist führend im Bereich der Informationstechnologie sowie Beratungs- und Geschäftsprozess-Outsourcing-Dienstleistungen. Auch wenn viele Technologieunternehmen vom Markt als Pandemie-Gewinner identifiziert wurden, sehe ich bei Cognizant noch viel Potenzial noch oben. Die Bewertung ist für ein Technologieunternehmen moderat. Für das Jahr 2022 wird ein KGVe von circa 18 ausgewiesen. Vor allem im Vergleich zur Peer Group kann hier von einer Value-Aktie gesprochen werden. Im Dezember 2020 hat das Unternehmen bekannt gegeben, das Aktienrückkaufprogramm um 2 Milliarden auf 9,5 Milliarden US-Dollar auszuweiten. Mit diesem Schritt könnte das Management uns Investoren auf die Unterbewertung aufmerksam machen. Außerdem signalisiert das Management dadurch Vertrauen in das eigene Unternehmen. Nur circa 14 % schneiden in der Faktoranalyse Quality & Value von TraderFox besser ab als Cognizant. In den nächsten fünf Jahren besteht also Potenzial, dass die Aktie das Bewertungsgap zur Peer Group schließt und ebenfalls wie ein Pandemie-Gewinner bewertet wird.

Fresenius SE & Co. KGaA

Das deutsche Gesundheitsunternehmen Fresenius SE & Co. KGaA ist die nächste Aktie des Portfolios. Aufgrund von abschwächenden Wachstumsraten und hohen Schulden ist der Aktienkurs des Unternehmens in den letzten Jahren stark zurückgegangen. Die Corona-Krise hat den Abwärtstrend nochmals beschleunigt. Das spiegelt sich auch an der Bewertung der Aktie wider. Auf Basis des Geschäftsjahres 2019 sowie 2020 weißt die Aktie ein KUV von deutlich unter eins aus. Es kann von einer Unterbewertung und somit von einer Value-Aktie gesprochen werden. Auffällig an der Fresenius-Aktie sind die vielen Insiderkäufe in den letzten zwölf Monate, vor allem im Corona-Crash im März 2020. Das Handeln der Insider ist positiv zu werten. Wenn der Markt innerhalb der nächsten fünf Jahre die Stabilität der Geschäftskennzahlen honoriert, wird sich die Aktie an den fairen Wert heranbewegen.

Mowi ASA

Das zweitletzte Unternehmen ist ein norwegisches Unternehmen, das im Bereich von Zuchtlachs tätig ist. Neben Zuchtlachs produziert das Unternehmen auch unterschiedliche Arten von Weißfisch und Meeresfrüchte. Diese Produkte werden in Europa, Amerika und Asien vermarktet. Somit ist das Unternehmen sowohl geographisch als auch produkttechnisch sehr diversifiziert aufgestellt. Im vergangenen Krisenjahr 2020 ist die Aktie stark gefallen. Der Markt hat die zurückgehende Lachsnachfrage von Restaurants und Hotels rapide in den Aktienkurs eingepreist. Im Quartalsbericht zum dritten Quartal 2020 untermauert das Management jedoch den positiven, langfristigen Ausblick für die Zuchtlachsindustrie und insbesondere für Mowi. Auch Analysten rechnen in Zukunft wieder mit steigenden Umsätzen und Gewinnen. Denn der Trend zur gesunden Ernährung ist trotz der Corona-Krise nach wie vor intakt. Auch wenn Weltmarktführer wie Mowi meistens mit einer Prämie bewertet werden, erzielen die kombinierten Faktoren Quality & Value von TraderFox 93 von 100 %. Somit sind nur 7 % aller Aktien besser bewertet. Ich glaube an den zunehmenden Hunger von gesundem Fisch der aufsteigenden asiatischen Bevölkerung, weshalb ich bullisch für die Aktie bin. Ähnlich wie bei der ersten vorgestellten Aktie ist mein Investment Case, dass die Menschen nach dem Lockdown wieder vermehrt in Restaurants und Hotels gehen.

Royal Dutch Shell PLC

Royal Dutch Shell PLC hat ebenfalls im vergangenen Jahr stark gelitten. Das Energieunternehmen aus England kämpfte vor allem mit einem stark gefallenen Ölpreis. Dazu kam die Corona-Krise, welche die Nachfrage nach Öl stark zurückgehen lassen hat. Auch wenn im Moment, getrieben durch die Wahl von Joe Biden bei der US-Wahl im November 2020, vor allem die grünen, nachhaltigen Aktien gespielt werden, gehe ich davon aus, dass wir mittelfristig nach wie vor auf Öl angewiesen sind. In den Aktienkursen von führenden Ölkonzernen ist viel Negatives bereits in die Aktienkurse eskomptiert. Der Faktor Value von TraderFox ergibt 98 von 100 %, weshalb Royal Dutch Shell definitiv den Value-Aktien zuzuordnen ist. Ein Kurs-Umsatz-Verhältnis von 0,6 und eine Dividendenrendite von 3,48 % für das laufende Geschäftsjahr untermauern die Value-Eigenschaften der Aktie. Die Analysten-Ratings werden zunehmend positiv. So zum Beispiel hebt Goldman Sachs zu Beginn des Jahres 2021 das Kursziel für die Aktie und stuft sie weiterhin auf "Buy" ein. Mit dieser Aktie setze ich auf eine Erholung der Weltkonjunktur in den nächsten fünf Jahren.

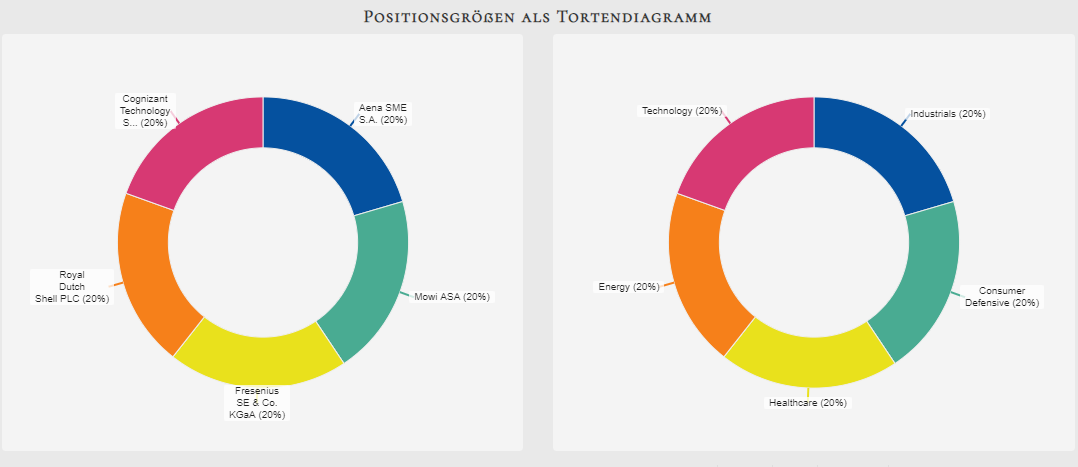

Mithilfe des Portfolio-Tools von TraderFox habe ich das erstellte Portfolio graphisch dargestellt. Alle Aktien nehmen das gleiche prozentuale Gewicht im Portfolio ein. Auf der rechten Seite habe ich die Sektorenverteilung abgebildet. Für ein Portfolio mit fünf Aktien ist es sowohl sektorentechnisch als auch geographisch sehr diversifiziert. Neben der graphischen Aufbereitung des Portfolios werden mir dank des Portfolio-Builders auch die wichtigsten Kennzahlen der Portfolio-Allokation ersichtlich. Mit einer Durchschnittsdividendenrendite von 4,7 % und einem Durchschnitts-KGV von knapp über 16 weißt das Portfolio die klassischen Merkmale eines Value-Portfolios auf. Der DAX als Benchmark für das Value-Portfolio hat eine niedrigere Dividendenrendite und ein höheres KGV im Durchschnitt. Treten meine Investmentszenarien ein, wird die Qualität des Value-Portfolios auf Sicht von fünf Jahren zu einer guten Performance führen!

Viele Grüße

Ferdinand Schnitzer

Haftungsausschluss: Dieses Format dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgendeines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte: TraderFox-Redakteure klären über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich genannt und es findet ebenfalls eine Aufklärung über Eigenpositionen statt. Eigenpositionen: Verantwortlicher Redakteur Ferdinand Schnitzer: Mowi ASA, Royal Dutch Shell PLC, Fresenius SE & Co. KGaA, Cognizant Technology Solutions Corp.