Goldminen stehen still, was wird der Goldpreis machen?

Liebe Börsenbegeisterte,

seit Anbeginn der Zeit hat ein glänzendes Element die Menschheit in seinen Bann gezogen und ihre Fantasie entfacht. Gold, das Edelmetall der Götter, hat über tausend Jahre hinweg die Herzen der Menschen erobert und ihre Träume in schimmernde Realität verwandelt. Von den funkelnden Kronen der alten Pharaonen bis hin zu den modernen Schätzen der Hochfinanz – Gold hat sich unaufhaltsam durch die Strömungen der Geschichte gewunden, stets eine Aura des Reichtums, der Macht und des Geheimnisses um sich schlingend.

Doch was hängt an diesem glänzenden Metall, das seit Generationen die Sehnsüchte der Menschheit beflügelt? Ist es die strahlende Eleganz, die sich in den Sonnenstrahlen bricht? Oder ist es die Seltenheit, die diesem Metall seinen begehrten Status verleiht? Vielleicht sind es die Mythen und Legenden, die sich um Gold ranken, Geschichten von verborgenen Schätzen, verlorenen Zivilisationen und grenzenlosem Reichtum?

Tauchen Sie mit mir ab in die Welt von Gold. Wir werden einen genaueren Blick auf diese dynamischen Aspekte werfen, die den Goldmarkt prägen. Ebenso untersuchen wir, wie Produktionskürzungen in Minen die Angebot-Nachfrage-Dynamik beeinflussen, wie Minenstreiks die Förderung unterbrechen können und welchen Einfluss der Kauf von Gold durch Zentralbanken auf die Edelmetallpreise hat. Blicken wir hinter die Kulissen dieser schimmernden Welt und versuchen, die versteckten Muster und Wechselwirkungen zu enthüllen, die die Bewegungen der Edelmetallmärkte antreiben.

1. NEWMONT MINING (US6516391066) – STREIK BEI EINEM DER GRÖSSTEN MINEN DER WELT

Was ist passiert?

Die Peñasquito-Goldmine in Mexiko steht still, nachdem ein Arbeitskampf die Förderung unterbrochen hat. Der Streik wurde von der National Union of Mine and Metal Workers of the Mexican Republic ausgerufen und dreht sich um die Frage der Gewinnbeteiligung. Die Gewerkschaft fordert eine Erhöhung des im Tarifvertrag festgelegten Gewinnbeteiligungssatzes von 10 auf 20 %.

Die Folgen dieses Arbeitskampfs reichen weit über die Grenzen der Mine hinaus. Mit über 5.000 direkten Mitarbeitern berührt die Störung des Betriebs das Leben von zusätzlichen 28.000 Personen und ihren Familien in den umliegenden Gemeinden.

Newmont bemüht sich um eine versöhnliche Lösung, um die Situation zu bereinigen. Die Peñasquito-Goldmine wird zum Symbol für die komplexen Beziehungen zwischen Industrie, Arbeitskraft und dem Streben nach Ausgewogenheit in einer Welt, in der der Wert oft im Inneren der Erde verborgen liegt.

Dies ist nicht das erste Mal, dass die Peñasquito-Mine mit Unruhen konfrontiert ist. Bereits 2019 wurde der Betrieb durch eine Blockade gestört, die auf negative Auswirkungen der Mine auf die lokale Gemeinschaft zurückzuführen war.

Wie war es 2019?

Vor vier Jahren war es ein Aufstand der lokalen Gemeinschaft und der Lkw-Fahrer, der die Minenaktivitäten zum Erliegen brachte. Die Straßen zu Peñasquito wurden von Blockaden versperrt, die Stimmen der Protestierenden forderten eine Verbesserung der Wasserversorgung und bemängelten die Praktiken eines Lkw-Unternehmers. Die Goldproduktion im Wert von 272.000 Unzen geriet ins Stocken und die Unsicherheit über die Betriebsaussichten für 2019 breitete sich aus wie ein Schatten.

Verglichen mit dem jüngsten Streik von 2023, der sich auf die Gewinnbeteiligung konzentriert, zeigt der Streik von 2019, dass die Peñasquito-Mine ein Schauplatz für eine Vielzahl von Anliegen ist. Wasserversorgung, Arbeitsverträge und die Verbindung zwischen Bergbau und Gemeinschaftsinteressen waren die Hauptakteure in diesem Drama. Der Streik von 2019 diente als Weckruf für die Branche und unterstrich die Verantwortung der Bergbauunternehmen, nicht nur Reichtümer aus der Erde zu schöpfen, sondern auch die Nachhaltigkeit und das Wohl der lokalen Gemeinschaften im Auge zu behalten.

Im Jahr 2023 sind es nun die Gewerkschaften, die den Ton angeben. Der Fokus hat sich verschoben, weg von der lokalen Gemeinschaft hin zu den Arbeitnehmern, die nach einem größeren Stück des Kuchens der Bergbaugewinne verlangen. Die Forderung nach einer Erhöhung der Gewinnbeteiligung auf 20 % zeigt den Einfluss der Arbeiterbewegung und verdeutlicht, wie die edlen Metalle nicht nur den Glanz von Luxus und Wohlstand symbolisieren, sondern auch die Rufe nach sozialer Gerechtigkeit.

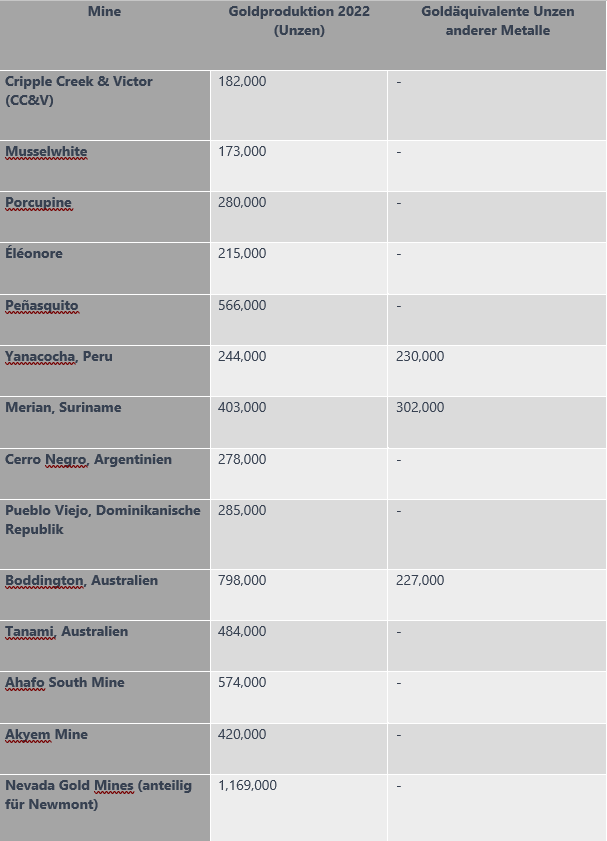

Setzen wir das nun in einen Kontext:

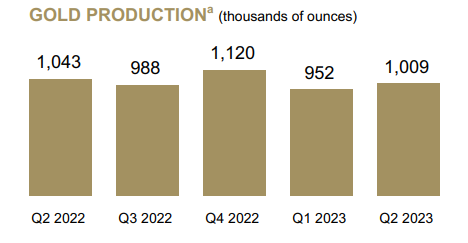

Die Produktion in Peñasquito im Vergleich zu anderen Minen beträgt also ungefähr 8,59 %. Einnahmen, welche Newmont fehlen – Tag für Tag. Und das sieht man auch an den jüngst gemeldeten Quartalszahlen, die nur einen Monat in diesem Streik widerspiegelte. Für das 2. Quartal meldete Newmont einen bereinigten Gewinn von 33 Cent pro Aktie, der unter dem durchschnittlichen Schätzwert von Analysten von 44 Cent pro Aktie lag.

Außerdem wird die jährliche Goldproduktion von Newmont voraussichtlich zwischen 5,7 Mio. und 6,3 Mio. Unzen liegen. Die Gesamtkosten für die nachhaltige Goldproduktion, eine wichtige Kennzahl, die die Gesamtausgaben für die Produktion widerspiegelt, stiegen im Quartal um fast 23 % auf 1.472 USD pro Unze. Trotz der im 2. Quartal erlebten Hindernisse bleibt Newmont optimistisch in Bezug auf die Zukunft. Das Unternehmen erwartet, dass die Produktion in der 2. Jahreshälfte wieder steigen wird, wobei der Schwerpunkt auf dem 4. Quartal liegt. Während die Notwendigkeit erheblicher Anstrengungen zur Erreichung der Produktionsziele anerkannt wird, prognostiziert das Brokerage TD Cowen Securities, dass das Unternehmen möglicherweise im unteren Bereich seiner jährlichen Produktionsprognose landen könnte.

Wie sieht es bei anderen Minen aus?

Barrick Gold, zweitplatzierter Gigant in der Goldproduktion gab die Zahlen zum 2. Quartal bekannt. Allein im 2. Quartal konnte das Unternehmen stolze 1,01 Mio. Unzen Gold und 107 Mio. Pfund Kupfer fördern. Die Förderung betrug im Q1/23 0,95 Mio. Unzen Gold und 88 Mio. Pfund Kupfer, und im Q4/22 1,12 Mio. Unzen Gold und 96 Mio. Pfund Kupfer.

Optimistisch zeigt sich Barrick auch bezüglich des 2. Halbjahrs – die Aussichten sind vielversprechend. Schon im 1. Halbjahr zeichnete sich ab, dass das 2. Quartal erfolgreicher sein wird und das Erste übertreffen würde. Dieses Ergebnis ist größtenteils dem erhöhten Ausstoß von Carlin in Nevada zu verdanken. Nach Instandhaltungsarbeiten im April gewann die Produktion wieder an Fahrt. Auch finanziell steht Barrick Gold auf solidem Grund: Die gesteigerte Produktion führte zu leicht gesunkenen Kosten. Für das 2. Quartal erwartet das Unternehmen einen Rückgang der Kosten um rund 2 % im Vergleich zum 1. Quartal. Während die Kosten im 1. Quartal bei 1.370 USD lagen, dürften sie sich jetzt bei etwa 1.340 USD bewegen.

2. Zentralbanken kaufen Gold – Der Dollar dagegen wird unattraktiver

Zentralbanken rund um den Globus haben 2022 unglaubliche 1.000 Tonnen Gold erworben. Das ist mehr als je zuvor seit Beginn der Aufzeichnungen im Jahr 1950. Dieser massive Goldrausch deckt satte 33 % der monatlichen Nachfrage ab.

Doch warum haben die Zentralbanken plötzlich so viel Hunger nach Gold? Ein Blick auf die jüngsten Ereignisse und die Zukunftsaussichten könnte uns die Antwort liefern.

Während der Dollar den schnellen Aufzug nimmt, erklimmt Gold Stufe für Stufe die Treppe. Es mag länger dauern, aber dieses gelbe Metall überdauert sämtliche Zeitalter. Währungen hingegen bleiben abhängig von der vergänglichen Macht eines Staates.

Inmitten der aktuellen Umwälzungen in der Weltwirtschaft kristallisiert sich Gold als der ultimative sichere Hafen heraus, besonders für die Zentralbanken. Sie streben danach, ihre Währungsreserven zu diversifizieren, um der Inflation und geopolitischen Spannungen zu trotzen. Zudem verfolgen sie das ehrgeizige Ziel, sich von der Dominanz des Dollars zu befreien. Ruchir Sharma, Investor und Kolumnist bei der FT, sieht in dieser Bewegung sogar "eine Revolte der Zentralbanken gegen den Dollar."

Die Welt hat bereits früher versucht, sich vom Dollar zu lösen, doch nie zuvor hatte dieser Widerstand eine so breite Front gebildet wie heute. Die Aktionen des Westens, die zu Russlands Einfrieren von Dollarreserven führten, markierten einen Wendepunkt in der weltweiten Haltung zur "Entdollarisierung". Eine Aussage von Gita Gopinath, stellvertretende Leiterin des IWF, dass "die westlichen Sanktionen die Vorherrschaft des Dollars gefährden könnten", bestätigte sich schnell. Die BRICS-Staatschefs intensivierten ihre Gespräche über diesen Wandel, und sogar die US-Finanzministerin Janet Yellen warnte vor der Bedrohung, die von dieser Bewegung ausgeht.

Die Goldreserven der Zentralbanken nehmen zu, während der Dollaranteil an den globalen Devisenreserven abnimmt. Der Dollar, einst dominierend, hat seinen Höhepunkt längst überschritten. Gold hingegen scheint an Bedeutung zu gewinnen.

Die Zukunft lässt sich nur erahnen, aber mehr als zwei Drittel der befragten Notenbanker glauben, dass die Goldbestände der Zentralbanken 2023 weiter steigen werden. Bisher bewahrheitet sich ihre Einschätzung: Die ersten Monate dieses Jahres zeigten einen verstärkten Goldkauf durch Zentralbanken.

3. Angebot und Nachfrage

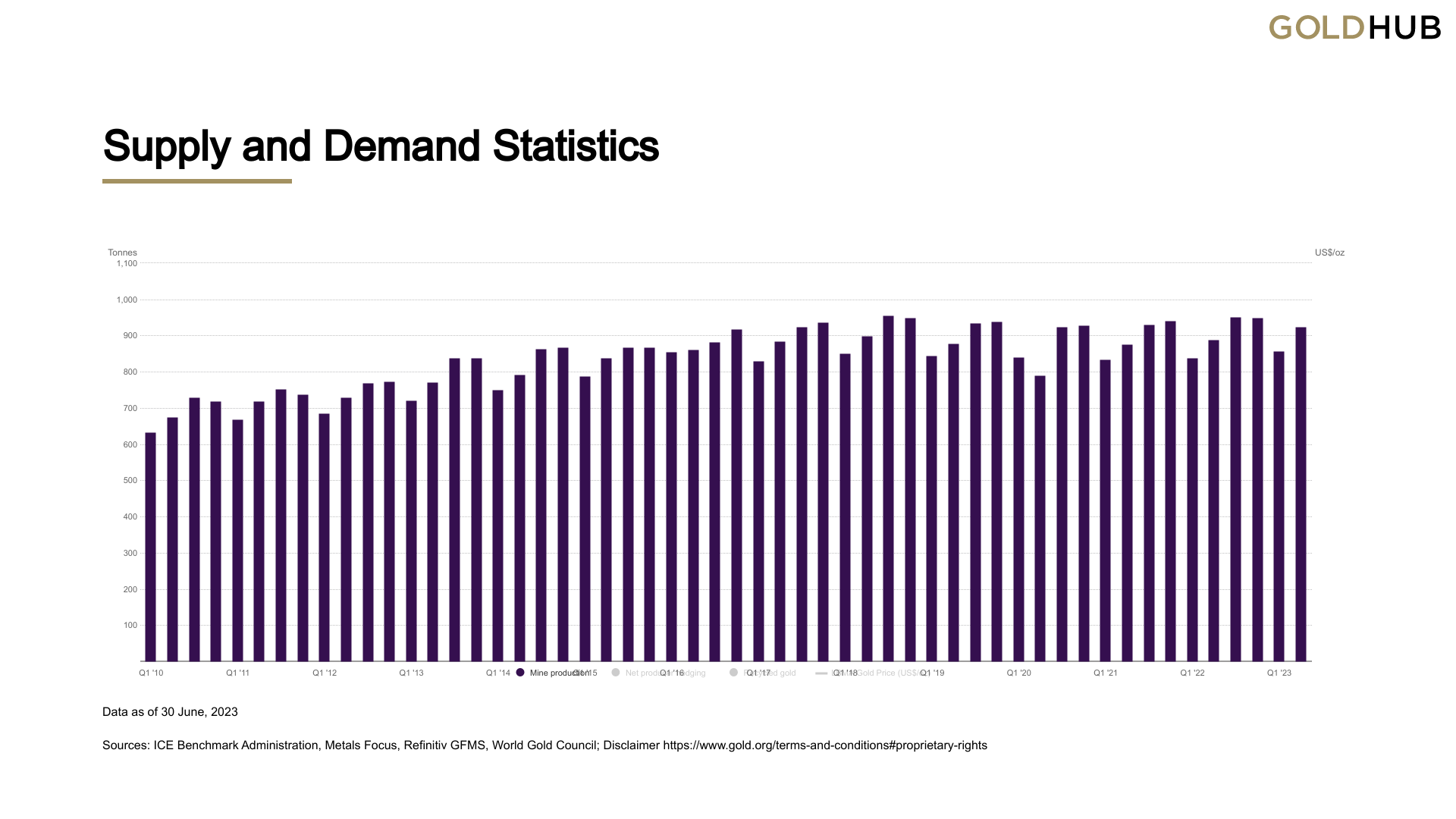

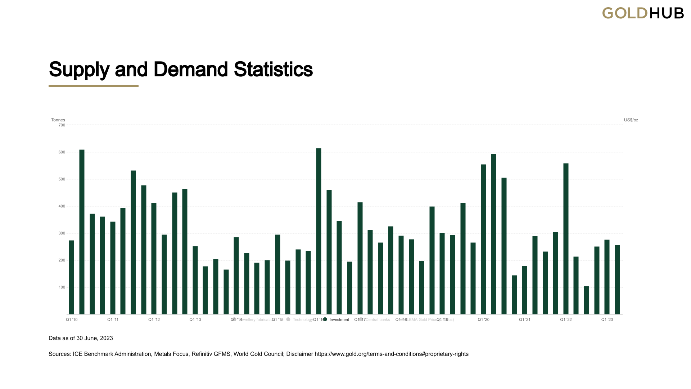

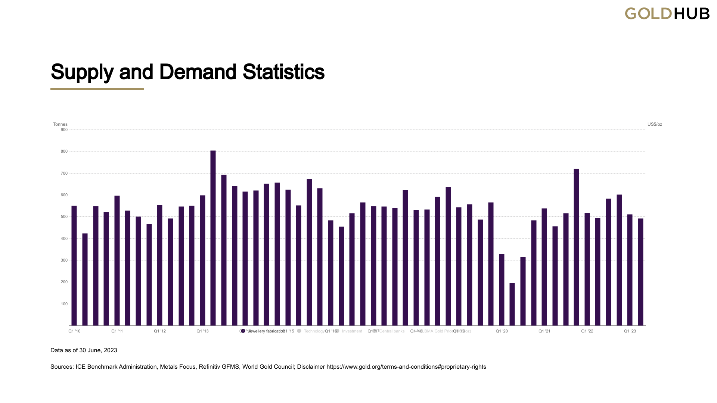

Die dynamische Kurve der Goldminenproduktion spiegelt ein faszinierendes Bild wider, das die zugrundeliegenden Mechanismen der Industrie und die Kräfte des globalen Marktes verdeutlicht. Zu Beginn des Jahres 2010 setzte die Förderung von Gold mit einer Menge von 632 Tonnen ein, markierend einen bescheidenen Ausgangspunkt für das, was kommen sollte. Ein stetiger Aufstieg führte schließlich im 3. Quartal 2018 zu einem beeindruckenden Höhepunkt von 955,4 Tonnen Gold. Seit diesem Gipfel hat sich die Goldminenproduktion auf einem stabilen Plateau eingependelt.

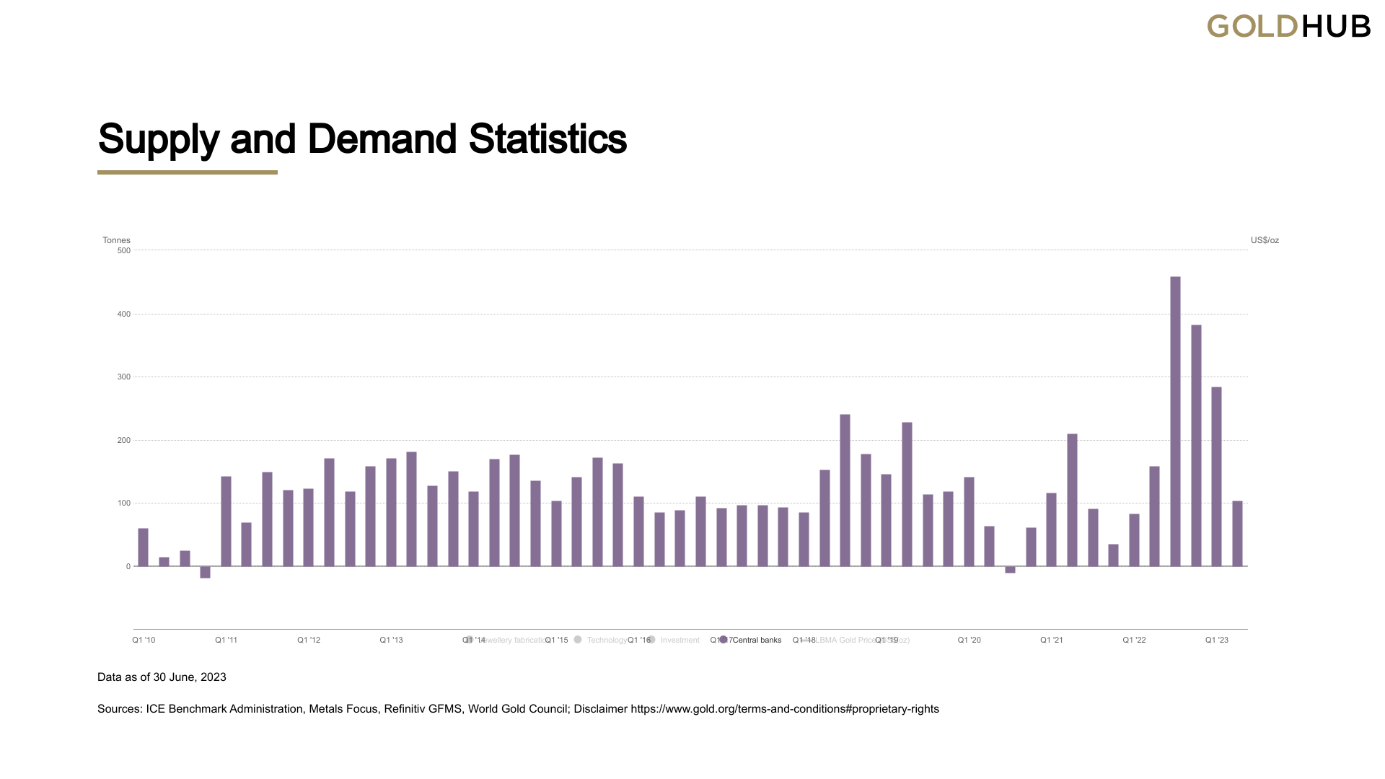

Dieses Angebot trifft nur auf, wie oben bereits geklärt, Zentralbanken, die ungewöhnlich viel Gold kauften.

Gleichzeitig ist die Nachfrage nach Gold in der Schmuckindustrie (lila) und als Investment (grün) stagnierend, mit leichter rückläufiger Tendenz. Zwar ist die Nachfrage durch die Zentralbanken hoch, das reicht aber vorläufig nicht aus, um den Goldkurs zu beflügeln.

4. Der Realzins

Denn Gold hat aber auch noch ein weiteres Problem. Der Realzins ist der Zins, den Anleger nach Abzug der Inflation tatsächlich verdienen oder bezahlen.

Generell kann man folgende Zusammenhänge zwischen den Realzinsen und dem Goldpreis feststellen:

Niedrige Realzinsen und steigender Goldpreis: Wenn die Realzinsen niedrig sind oder sogar negativ werden, bedeutet dies, dass die Renditen von risikofreien Anlagen, wie Staatsanleihen nach Abzug der Inflation gering sind. In solchen Zeiten suchen Anleger nach alternativen Möglichkeiten zur Werterhaltung ihres Kapitals und Gold wird oft als sicherer Hafen angesehen. Die begrenzten Renditen von Anleihen können Gold attraktiver machen, da es keine Zinsen oder Dividenden abwirft, aber als physisches Gut einen intrinsischen Wert besitzt.

Hohe Realzinsen und sinkender Goldpreis: Wenn die Realzinsen steigen, können risikofreie Anlagen wie Staatsanleihen attraktiver werden, da die Renditen höher sind und weniger Unsicherheit hinsichtlich der Inflation besteht. In solchen Situationen könnte die Nachfrage nach Gold abnehmen, da es im Vergleich zu Zinserträgen weniger attraktiv sein könnte.

5. Saisonalität von Gold – Wichtig für die Minen

In der Welt der Finanzen und Investitionen ist es oft faszinierend zu sehen, wie bestimmte Muster und Trends sich über die Zeit hinweg wiederholen. Eine solche wiederkehrende Bewegung ist in der Goldindustrie zu beobachten – die Saisonalität des Goldpreises. Während viele von uns mit den jährlichen Höhepunkten des Weihnachtsgeschäfts, der indischen Hochzeitssaison und dem chinesischen Neujahrsfest vertraut sind, verbirgt sich hinter diesen festlichen Anlässen oft ein subtilerer und dennoch bedeutender Faktor: die Schmucknachfrage, die den Goldpreis beeinflusst.

Aber wie sieht es mit den Goldminen aus? Ein Blick auf den saisonalen Verlauf der Goldminen zeigt, dass die Verbindung zwischen ihrem Gewinn und dem Goldpreis keineswegs unbeachtet bleibt.

Lassen Sie uns zuerst den saisonalen Chart des Goldpreises in Betracht ziehen. Im Gegensatz zu herkömmlichen Charts, die Kursschwankungen über einen begrenzten Zeitraum darstellen, hebt ein saisonaler Chart den durchschnittlichen Verlauf über viele Jahre hervor, abhängig von den verschiedenen Jahreszeiten. Durch die Analyse von Kursdaten aus 24 Jahren werden Durchschnittswerte ermittelt, die auf der horizontalen Achse die Jahreszeit und auf der vertikalen Achse die Kursinformation anzeigen.

Doch wie sieht es mit den Goldminen aus, die eng mit dem Goldpreis und ihren Gewinnen verbunden sind? Die Antwort liegt in der Verbindung zwischen der Goldpreissaisonalität und den Gewinnen der Minenunternehmen. Während die Schmucknachfrage den Goldpreis antreibt, wirkt sich dies direkt auf die Rentabilität der Minen aus.

Der saisonale Anstieg des Goldpreises trägt dazu bei, dass die Einnahmen der Minenunternehmen wachsen. Wenn der Goldpreis steigt, steigert sich auch der Wert des geförderten Goldes. Dies hat zur Folge, dass die Gewinnmargen der Goldminen steigen, da sie ihre Produkte zu höheren Preisen verkaufen können.

6. Goldminen nahe einer starken Unterstützung: iShares Gold Producers UCITS ETF

Der iShares Gold Producers UCITS ETF verfolgt den S&P Commodity Producers Gold Index, der Zugang zu den größten börsennotierten Unternehmen bietet, die weltweit in die Goldexploration und -förderung involviert sind.

Technisch betrachtet befindet sich der Markt des iShares Gold Producers UCITS ETF nahe einer wichtigen Unterstützung bei 11,70 USD. Diese Marke könnte eine entscheidende Rolle für zukünftige Kursbewegungen spielen und gibt Aufschluss über die Marktstimmung. Die Nähe zu dieser Unterstützungsebene weckt das Interesse von Anlegern und Beobachtern, da sie potenziell den nächsten Kursverlauf beeinflussen könnte.

7. Fazit

Unsere Erkundung des faszinierenden Goldthemas führte uns durch ein reichhaltiges Spektrum an Einsichten. Wir enthüllten das aufstrebende Interesse der Zentralbanken an Gold als Antwort auf geopolitische Unsicherheiten, Inflation und den Drang, ihre Währungsreserven zu diversifizieren. Gleichzeitig tauchten wir in die Saisonalität von Gold ein, entdeckten, wie die Schmucknachfrage die Preise beeinflusst und wie Goldminenbetriebe in dieser Dynamik agieren. Ein weiterer Höhepunkt war die Vorstellung des iShares Gold Producers UCITS ETF, der Investoren Zugang zu den treibenden Kräften der Goldindustrie verschafft.

Während wir den Markt betrachteten, fiel unser Blick auf ein technisches Detail von großer Bedeutung: Die Nähe des Goldminen ETF zu einer entscheidenden Unterstützung bei 11,70 USD. Dieses Niveau könnte einen Schlüssel zur zukünftigen Richtung bieten. Gold ist weit mehr als ein glänzendes Metall – es ist ein Symbol für wirtschaftliche Stabilität, geopolitische Veränderungen und Investitionsmöglichkeiten.

In Anbetracht all dieser Facetten des Goldmarktes wird klar, dass Gold nicht nur eine Anlageklasse ist, sondern ein komplexes und vielseitiges Element unseres globalen Wirtschaftsgefüges, dessen Saisonalität für die bullische Seite spricht. Spätestens aber wenn die ersten Zinssenkungen stattfinden und die Abwertung des USD eine positive Stütze für Gold sein wird.

Beste Grüße und erfolgreiches Investieren

Philipp Barthelmä

Verwendete Tools:

• Trading-Desk: desk.traderfox.com

• Aktien-Terminal: aktie.traderfox.com

• Charting-Tool: TraderFox Charting-Tool

Bildherkunft: AdobeStock_258281978