Alpha Metallurgical Resources (AMR): TREND FOLLOWING – Leser hatten 3x die Chance, auf diese Aktie aufmerksam zu werden. Seit der Erstvorstellung vor 14 Monaten hat sich die Aktie nochmals verdoppeln können.

Liebe Investoren und Trader,

mein Ziel als Chefredakteur des wöchentlichen Börsendienstes TREND FOLLOWING ist es, attraktive Aktien zu finden, die einerseits hohes Kursmomentum aufweisen und sich gleichzeitig in schönen Aufwärtstrends befinden. Diese Eigenschaften sollten – wenn möglich – mit einer fundamental attraktiven Bewertung und positivem Newsflow zusammenfallen. Perfekt wird das Setup, wenn sich die Aktie zusätzlich in einem starken Sektor und/oder einer starken Branche befindet und sich dort als Leader-Aktie erweist. Es müssen nicht immer alle Eigenschaften erfüllt werden, damit es eine Aktie in die Ausgabe schafft. Besonders bei der fundamentalen Bewertung mache ich gerne Abstriche, da sich der Börsenbrief in erster Linie an Trader richtet. Mit unserem Echtgeld-Depot mit den Favoriten der KI-Ära machen wir hier eine Ausnahme. Hier wollen wir möglichst lange in einer Aktie investiert bleiben, sofern unser Szenario intakt ist.

Am Beispiel der Aktie des Kohleproduzenten Alpha Metallurgical Resources (AMR) und zwei weiteren Aktien möchte ich heute den Mehrwert des Börsendienstes TREND FOLLWING nochmals deutlich hervorheben.

In der Ausgabe vom 15. Juli 2022 – damals hieß der Börsendienst noch ‚Der Aktien-Botschafter‘ – hatte ich die Aktie erstmals präsentiert. Diese befand sich zu diesem Zeitpunkt in einem schönen Aufwärtstrend.

Meine Überschrift damals: "Kein Tippfehler: Die Aktie des zyklischen Kohleproduzenten Alpha Metallurgical Resources (AMR) hat ein 2022er KGV von 1,3. Analysten von Cowen sehen jetzt Luft bis 215 USD. Das Aufwärtspotenzial beträgt über 70 %! Die Reboundbewegung startet."

Dies ein Ausschnitt aus dem Artikel: Ein mittel- bis langfristiger Wachstumstreiber könnten die Exporte nach Indien sein. Das Land, das mit 1,5 Milliarden Menschen bald das bevölkerungsreichste Land der Welt sein wird, machte in den letzten vier Jahren rund ein Viertel der Exporte des Unternehmens aus. Dort wächst eine breite Mittelschicht heran. Es wird erwartet, dass die Stahlnachfrage in Indien bis 2050 um durchschnittlich 5 % pro Jahr zunehmen wird. In Indien liegt der Pro-Kopf-Verbrauch bei Stahl derzeit noch deutlich unter dem Niveau der westlichen Länder.

Das Management verfolgt aktuell das Ziel, die Verschuldung auf Null zu senken. Seit Mitte 2021 hatte das Unternehmen mehr als 450 Mio. USD der langfristigen Darlehen zurückgezahlt. Damit verblieben nur noch knapp 100 Mio. USD an Krediten, welche im 2. Quartal getilgt werden sollen. Der Verzicht auf Schulden ermöglicht eine größere Autarkie, Widerstandsfähigkeit und Flexibilität, um die unvermeidlichen Herausforderungen von Markttiefs zu meistern. Das Management hält dieses Vorgehen aufgrund der zyklischen Natur des Geschäfts und der zunehmend knappen und teuren Finanzierungsmöglichkeiten für den besten Weg. Zudem genehmigte der Vorstand die Erhöhung des bestehenden Aktienrückkaufprogramms auf bis zu 600 Mio. USD. Das entspricht mehr als 25 % der aktuellen Marktkapitalisierung.

Mein Fazit damals: "Die Strategie, das Unternehmen zu entschulden, könnte angesichts der aufkeimenden Rezession sinnvoll sein. Ob das Aktienrückkaufprogramm bei einem drastischen Gewinneinbruch aufrechterhalten kann, ist mehr als fraglich. Dennoch erscheint das CRV für einen Reboundtrade gut. Eigentlich sollte dieser relativ eng abgesichert werden. Angesichts der Vola ist das schwierig, daher sollten Trader eher an der Positionsgröße schrauben."

So sah damals der Chart aus:

Am 2. Dezember 2022 schaffte es die Aktie erneut in die Ausgabe. Das damalige Thema lautete: "Die Sektor- und Branchenzugehörigkeit spielt für die Outperformance einer Aktie eine bedeutende Rolle. Diese Aktien aus dem Materials-, Industrials- und Financials-Sektor gehören für den Dezember und das kommende Jahr auf die Watchlist."

Die Monatscharts der Sektoren zeigten damals deutliche bullische Tendenzen. Ein Ausschnitt aus dem Artikel:

In dieser Woche teilte das Unternehmen mit, im Jahr 2023 Gesamtlieferungen von 16,7 bis 18,4 Mio. Tonnen (2022: 15,6 bis 17,2 Mio. Tonnen) anzustreben, wobei mit 15 bis 16 Mio. Tonnen metallurgische Kohle den größten Teil der Gesamtmenge ausmachen soll. Nach eigenen Angaben seien bereits 62 % der metallurgischen Tonnen bis Mitte des Kalenderjahres zu den weiterhin hohen Preisen unter Vertrag genommen worden. Die Preise waren im November wieder deutlich angestiegen, nachdem dieser zuletzt nach einem starken Anstieg konsolidierte. Metallurgische Kohle dient als Grundlage für die Stahlerzeugung, die wiederum Grundlage für eine moderne Gesellschaft bildet. Stahl wird für die Infrastruktur wie Straßen und Brücken, Gebäudekonstruktionen, Fahrzeuge und Haushaltsanwendungen benötigt.

Der Cashflow aus laufender Geschäftstätigkeit erreichte im 3. Quartal mit 497 Mio. USD einen neuen Rekordwert. Das Management verfolgte zuletzt das Ziel, im Zuge dieser Sonderkonjunktur die Verschuldung auf Null zu senken. Dies wurde erreicht. Daher kann das Unternehmen Kapital an die Aktionäre zurückgeben. Das bestehende Aktienrückkaufprogramm wurde Anfang November um weitere 400 Mio. USD aufgestockt, wodurch sich die Gesamtgenehmigung auf 1 Mrd. USD erhöht. Zudem hat das Management eine einmalige Sonderdividende von 5USD je Aktie beschlossen, die am 3. Januar 2023 ausbezahlt wird.

Das damalige Fazit: "Die Analysten erwarten für das laufende Jahr einen Gewinn je Aktie von 83 USD, das KGV22e liegt bei 2,1. Bis 2024 soll der Gewinn je Aktie auf 17 USD fallen, das KGV24e geht entsprechend auf 10,4 zurück. Doch die Gewinnerwartungen könnten angesichts der derzeit weiterhin hohen Preise, die sich das Unternehmen einloggen kann, zu konservativ sein. Trader nehmen die Aktie für den Big-Picture-Breakout ins Visier."

Ok, dieser Big-Picture-Breakout ließ etwas auf sich warten, doch ich sprach ja auch von Aktien, die man im Gesamtjahr 2023 im Blick haben sollte. Daher informierte ich unsere Leser in der Ausgabe vom 1. September 2023 über den Ausbruch. Erneut war die Aktie Teil eines Branchentrends.

Meine Überschrift: "Kokskohle-Produzent Alpha Metallurgical Resources (AMR) zeigt trotz einiger belastender Faktoren relative Stärke zum Gesamtmarkt und ist Teil eines Branchentrends. Allzeithoch triggert mittelfristiges Kaufsignal."

Ein Ausschnitt aus dem Artikel: In zahlreichen Ländern laufen derzeit zahlreiche staatlich gestützte Infrastrukturprojekte, die den Bedarf nach Stahl und damit an Coking Coal steigen lassen. Alpha Metallurgical Resources war 2022 für rund ein Fünftel der US-Kokskohle-Produktion verantwortlich. Rund 70 % der Produktion werden in die Exportmärkte verschifft, China ist vor Indien der größte Konsument von Kokskohle, dort schwächelt allerdings die Wirtschaft im Vergleich zu Indien gewaltig. Doch mit der Urbanisierung wächst der Bedarf an Gebäuden, Straßen und anderen Infrastrukturen, was weltweit zu einer erhöhten Stahlnachfrage führen sollte. Für das kommende Jahr wird ein Zuwachs um 2 % im Jahresvergleich auf den höchsten Stand seit fünf Jahren erwartet.

Das Fazit: "Die Analysten erwarten für das laufende Jahr einen Gewinn je Aktie von rund 47 USD, das KGV23e liegt bei 4. Bis 2024 soll der Gewinn je Aktie auf 19,50 USD fallen, das KGV24e geht entsprechend auf rund 10 zurück. Die Aktie hatte im August entgegen einem schwachen Gesamtmarkt ein neues Allzeithoch erklommen und ein neues mittelfristiges Kaufsignal ausgebildet. Trader gehen mit."

Dies der aktuelle Chart:

Trader, die hier mitgingen, konnte entgegen einem müden Gesamtmarkt in nur drei Wochen rund 20 % Kursgewinn verzeichnen.

____________________________________________

Als verantwortlicher Redakteur unseres Börsenbriefes "TREND FOLLOWING” bespreche ich jeden Freitag die spannendsten Aktien, die Börsianer kennen sollten. Hier geht es zur Bestellung: TREND FOLLOWING hier bestellen (aktien-mag.de)

____________________________________________

Aktien aus der zweiten Reihe fliegen viel zu häufig unter dem Radar!

Was ich an dieser Stelle nochmals betonen möchte, ist die Marktkapitalisierung des Kohleproduzenten. Zum Zeitpunkt der Erstvorstellung betrug diese rund 1,2 Mrd. USD. Wir versuchen im Redaktions-Team wirklich alles, um auch diese kleinen "Perlen" frühzeitig zu finden.

Dies ist uns m.E. immer wieder gelungen: Ein Beispiel ist die Aktie von e.l.f. Beauty (ELF).

Meine Überschrift in der Ausgabe vom 26. August 2022: "Beauty-Unternehmen e.l.f. Beauty (ELF)erweist sich dank seiner Produkt- und Digitalstrategie als Spielverderber für die großen Kosmetikmarken. Das noch recht junge Unternehmen will mit nachhaltiger, preisgünstiger Kosmetik und einer intensiven Digitalstrategie bei den jungen Kunden weiter punkten. Die großen Marken der Branche stehen unter Druck."

Im Artikel ging ich ausführlich darauf ein, warum das Unternehmen mit einer Marktkapitalisierung von rund 2 Mrd. USD so spannend ist. 1) Bestes Preis-Leistungs-Verhältnis: "Ziel des Unternehmens ist es, Produkte in Premium-Qualität zu erschwinglichen Preisen zu liefern. Der Durchschnittspreis von e.l.f. liegt heute bei etwas mehr als 5 USD im Vergleich zu fast 9 USD für herkömmliche Massenkosmetikmarken." 2) Mitarbeiter kennen ihre Zielgruppe: "Viele junge und zumeist weibliche Mitarbeiter sorgen für Marktanteilsgewinne" 3) Starke Marketing- und Digital-Strategie: "Ziel ist der weitere Aufbau der Marke und die Steigerung der Besucherzahlen bei den nationalen Einzelhandelspartnern sowie auf den eigenen E-Commerce-Websites und mobilen Anwendungen, vor allem durch digitale und soziale Medien." 4) Produktinnovationen: "Bei den Produkten setzt das Management stark auf Innovationen. In den vergangenen Jahren wurden Innovationskapazitäten aufgebaut, durch die ein neues, qualitativ hochwertiges Produkt in nur 13 Wochen und im Durchschnitt in etwa 20 Wochen vom Konzept bis zur Online-Einführung entwickelt werden kann." 5) Steigende Mitgliederzahlen: "Mit e.l.f. Beauty Squad bietet das Unternehmen ein Treueprogramm mit tollen Prämien und Überraschungen für jeden e.l.f. Fan. Beauty Squad-Mitglieder sammeln Punkte für jeden Kauf von e.l.f. Cosmetics und eine Vielzahl anderer Aktivitäten. Die Zahl der Mitglieder wächst: Im vergangenen Geschäftsjahr wuchs die Zahl der Mitglieder um 20 % im Vergleich zum Vorjahr auf rund 3 Millionen an."

Mein Fazit: "Die Analysten erwarten für das laufende Jahr mit einem Gewinn je Aktie von 0,89 USD. Das KGV23e liegt bei 42. Selbst wenn der Gewinn höher ausfällt, erscheint die Bewertung schon hoch. Die Aktie verzeichnet allerdings hohes Momentum und erweist sich als Leader-Stock. Trader könnten Rücksetzer oder den Ausbruch zum Einstieg nutzen."

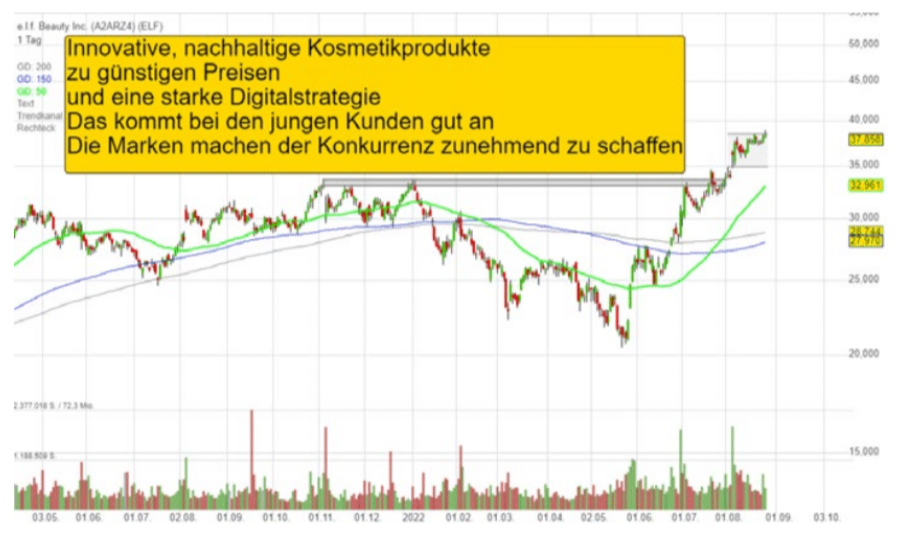

Der damalige Chart:

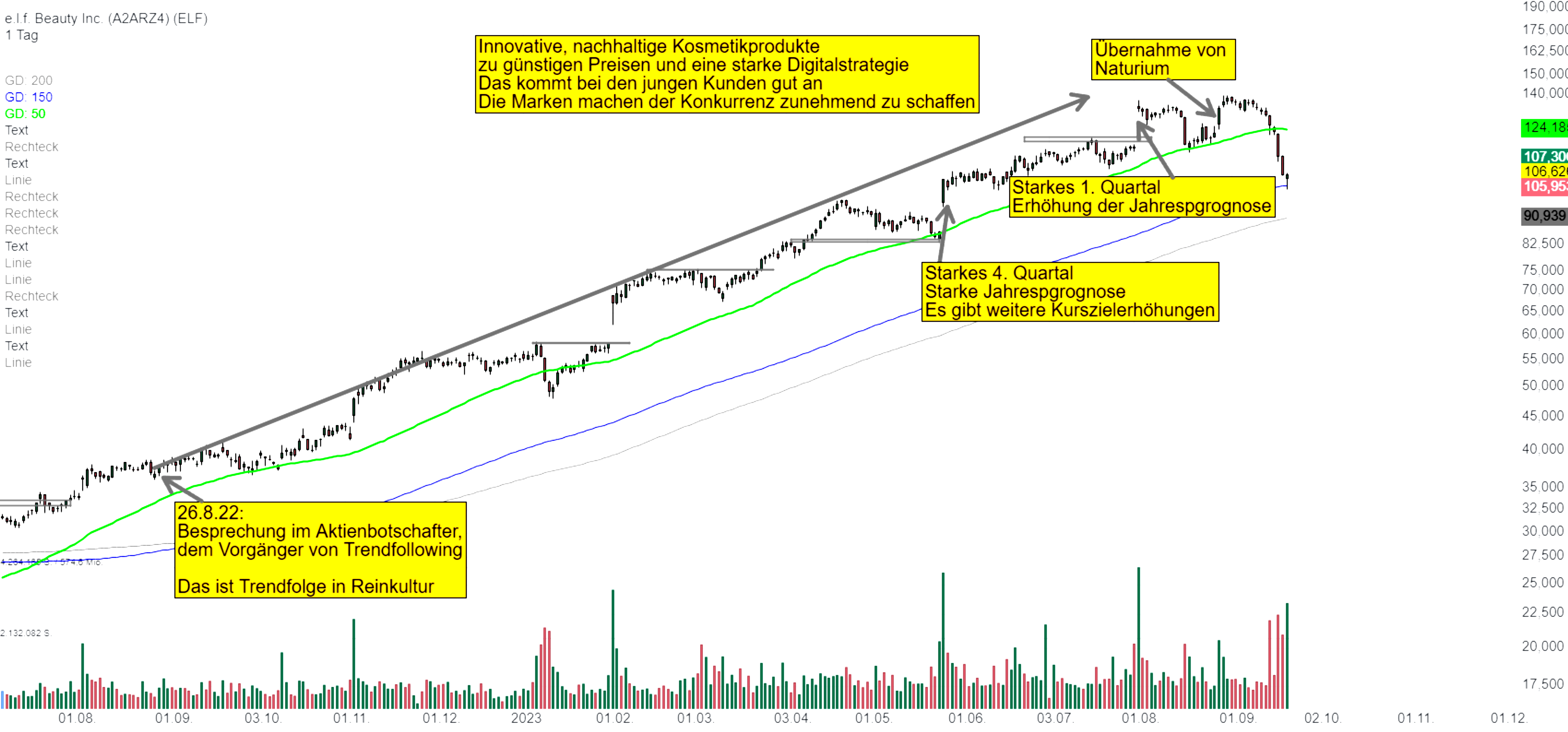

Es folgten Updates zur Aktie in den Ausgaben am 3. Februar, 26. Mai und 4. August 2023. Heute beträgt die Marktkapitalisierung rund 6,7 Mrd. USD. In der Spitze schaffte es die Aktie auf eine Bewertung von rund 9 Mrd. USD.

Der Chart heute:

Ein weiteres Beispiel ist die Aktie von Celsius Holdings (CELH). Diese präsentierte ich erstmals am 4. Juni 2021. Die Aktie versuchte den Ausbruch aus der Konsolidierung bei rund 73 USD, was einer Marktkapitalisierung von rund 5,5 Mrd. USD entsprach.

Meine Überschrift damals: "Der Angriff auf Red Bull und Monster Energy läuft! Getränkehersteller Celsius steigert mit kalorienverbrennenden Energy-Drinks seine Nordamerika-Umsätze um über 100 %."

Auch hier wurde deutlich, dass ein Newcomer den renommierten Playern die Hölle heiß macht. Ein Ausschnitt aus dem Artikel: "Auch über die E-Commerce-Kanäle ist der Angriff auf die Platzhirsche in vollem Gang: Celsius ist mit einem Anteil von 15,5 % auf Amazon mittlerweile zur zweitgrößten Energy-Drink-Marke hinter Monster Energy (35,6 %) geworden und liegt schon vor Red Bull (13,7 %)."

Mein Fazit damals: "Diese Leader-Stock-Aktie rückt nun zunehmend in den Fokus der großen institutionellen Investoren. Die Marktkapitalisierung beträgt mittlerweile rund 5,5 Mrd. USD. Für 2021 wird ein Umsatz von 225 Mrd. USD erwartet. Das KUV21e beträgt 25, dessen sollten sich Börsianer bewusst sein. Die Aktie brach am Mittwoch unter hohem Volumen auf ein neues Hoch aus. Momentum-Trader können dieses Kaufsignal aufgreifen."

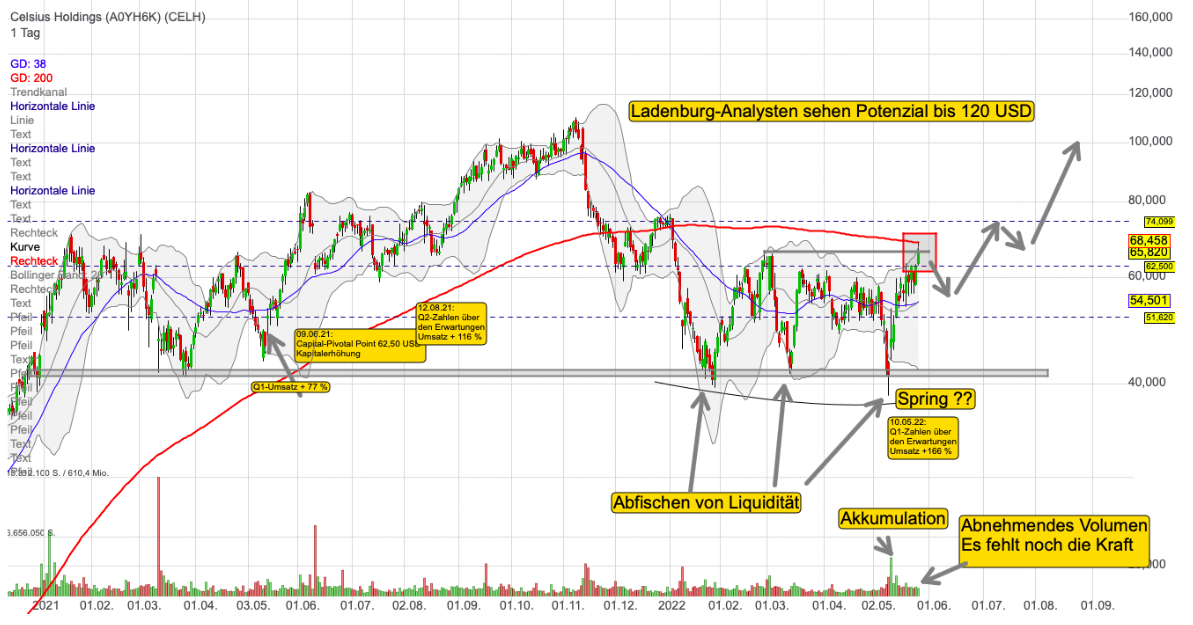

Dies der damalige Chart:

Die Aktie setzte nach einem Anstieg nochmals auf rund 60 USD zurück, ehe diese über 100 USD ansteigen konnte, um im Bärenmarkt rund 50 % einzubrechen. Doch die Story war weiterhin spannend. In der Ausgabe vom 27. Mai 2022 – also weit vor dem Ende des Bärenmarktes im Herbst 2022 – besprach ich die Aktie ausführlich als Beispiel im Zuge der Erklärung der Wyckoff-Methode.

Ein Ausschnitt aus dem Artikel: Nach dem Kursrückgang sahen wir an Mitte Januar eine Automatic Rally (AC), seither wurde das Niveau aus dem März 2021 zweimal angetestet (Secondary Tests - ST). Möglicherweise handelt es sich um das Durchrutschen im Mai unter das Niveau um Abfischen der Liquidität, das Volumen hier am höchsten. Es handelte sich möglicherweise um die letzte Bärenfalle (Spring) der Phase D. Der 20er und 38er Gleitende Durchschnitt verlaufen jetzt seit 2 Monaten seitwärts und oszillieren. Es ergibt sich nun eine mögliche Tradingchance. Die Aktie steht vor der Überwindung eines Widerstandes, welche die Aktie auf den höchsten Stand seit 5 Monaten steigen lassen könnte. Am Donnerstag stieg die Aktie um weitere 5 %, allerdings unter geringerem Volumen. Was mir fehlt ist das Zeichen der Stärke (Signs of Strength – SOS). Das wahrscheinlichere Szenario: Die Aktie muss vor der Aufwärtsbewegung nochmals Kraft sammeln muss, es entstehen aber höhere Tiefs (Last Point Support – LPS). Erst im Anschluss erfolgt unter höherem Volumen der Ausbruch.

Mein damaliges Fazit: "Die Aktie ist mit einem KUV22e von über 8 sicherlich kein Schnäppchen. Bis 2024 könnte die Bewertung vom aktuellen Niveau aus auf 4 fallen, wenn die Wachstumsziele der Analysten erreicht werden. Das Unternehmen hat das Potenzial, sogar positiv zu überraschen."

Der damalige Chart:

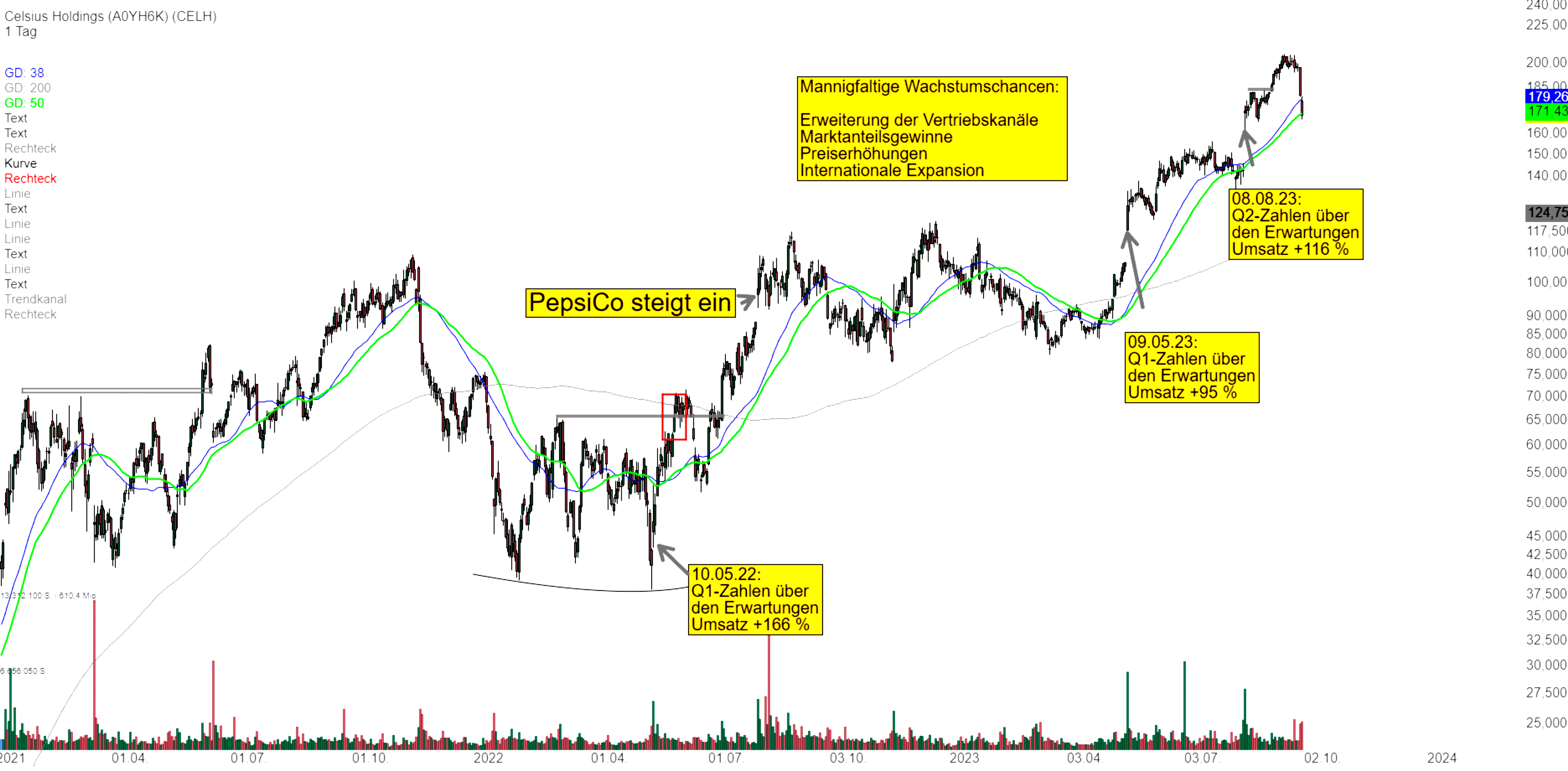

Anfang Juli 2022 erfolgte schließlich der Ausbruch unter erhöhtem Volumen. Es folgten Updates zur Aktie in den Ausgaben vom 5. August 2022 (Pepsi-Einstieg), 19. Mai 2023 und 11. August 2023. Heute beträgt die Marktkapitalisierung rund 15,3 Mrd. USD.

Dies der heutige Chart:

Wir werden sicherlich auch Aktien besprochen haben, deren Setups nicht aufgingen. Doch am Ende macht ein individuelles Money- und Risk-Management einen Trader erfolgreich.

____________________________________________

Als verantwortlicher Redakteur unseres Börsenbriefes "TREND FOLLOWING” bespreche ich jeden Freitag die spannendsten Aktien, die Börsianer kennen sollten. Hier geht es zur Bestellung: TREND FOLLOWING hier bestellen (aktien-mag.de)

____________________________________________

Was dürfen Leser noch erwarten?

Am 7. März war es so weit: Wir tätigten unsere ersten beiden Käufe für das 100.000-€-Echtgeld-Depot mit den Profiteuren der Künstlichen Intelligenz (KI). Die Gründe lagen auf der Hand: Die KI-Revolution startet gerade. Diese wird Ausmaße annehmen, die mit der Er-schaffung des Internets und der Einführung des I-Phone vergleichbar sind. Die Künstliche Intelligenz wird unser Leben, wie wir es bisher kannten, grundlegend verändern. Das Potenzial ist gewaltig, denn sie wird nahezu alle Branchen durchdringen. KI dürfte die Produktivität um ein Vielfaches steigern. Bislang waren Maschinen nie in der Lage, ein Verhalten an den Tag zu legen, das von dem eines Menschen nicht zu unterscheiden war. Dies wird sich in Zukunft drastisch verändern. Und wir sorgen dafür, dass unsere Leser von den KI-Profiteure rechtzeitig erfahren.

Derzeit haben wir rund 20 % Cash-Bestand, um durch die etwas holprige Börsenphase zu kommen. Das Depot ist gut im Plus. Wir lauern auf die nächsten Chancen.

In diesem Sinne, allen Börsianern weiterhin viel Erfolg.

Stephan Bank

Chefredakteur von TREND FOLLOWING

Bildherkunft: www.traderfox.com