Der Aktienmarkt hat Angst vor Inflation: Was du über das Thema wissen musst!

Liebe Leser,

die Inflation und ob jene vorübergehend sein oder Bestand haben wird, ist ein stark diskutiertes Thema unter Investoren. Der FED-Chef Jerome Powell geht nach wie vor von einer vorübergehenden Inflation aus und glaubt, dass man in den kommenden Monaten eine deutliche Inflationsabschwächung sehen wird. Wir bei TraderFox gehen von einer ähnlichen Entwicklung aus. Die Inflation dürfte vorübergehend und größtenteils auf Lieferengpässe zurückzuführen sein. Allerdings könnte sich die Inflation auf einem höheren Niveau einpendeln, also nicht von 5,5 % auf 1,5 % sinken - wie es vor der Corona-Pandemie der Fall war - sondern bei 2-3 % verbleiben. In diesem Text möchte ich mich mit einigen Faktoren beschäftigen, welche die Inflation beeinflussen. Viel Spaß!

Steigende Rohstoffpreise - Ein nachhaltiger Inflationstreiber?

Die steigenden Rohstoffpreise werden immer wieder als Inflationstreiber beschrieben. Wenn man sich die 1-Jahres-Performance einiger Rohstoffe anschaut, dann scheinen die Sorgen berechtigt zu sein: Soja: +25,0 %, Weizen: +22,9 %, Palmöl: +63,0 %, Baumwolle: +59,2 %, Orangensaft: +19,9 %, Kaffee: +81,0 %, Hafer: +107,1 %, Wolle: +34,9 %, Reis: +11,0 %, Raps: +70,5 %, Zucker: +46,4 %, Tee: +19,6 % und Mais: +41,5 %. Viele Rohstoffe sind sehr stark im Preis gestiegen, was Inflationssorgen bestätigt.

In den ersten sechs Monaten im Jahr 2021 ist der Bloomberg Commodity Index, ein Rohstoff-Index, um mehr als 20 % gestiegen. Diese Rallye war vor allem auf steigende Energie-Preise (+44,5 %) zurückzuführen. Allerdings sind auch andere Rohstoffe, wie z.B. landwirtschaftliche Güter (+20,5 %) und Industrie-Metalle (+17,6 %) im Preis gestiegen. Diese Zahlen wirken gigantisch, allerdings muss berücksichtig werden, dass Energie lediglich rund 7 % und Nahrungsmittel nur rund 15 % der Inflationsberechnung ausmachen.

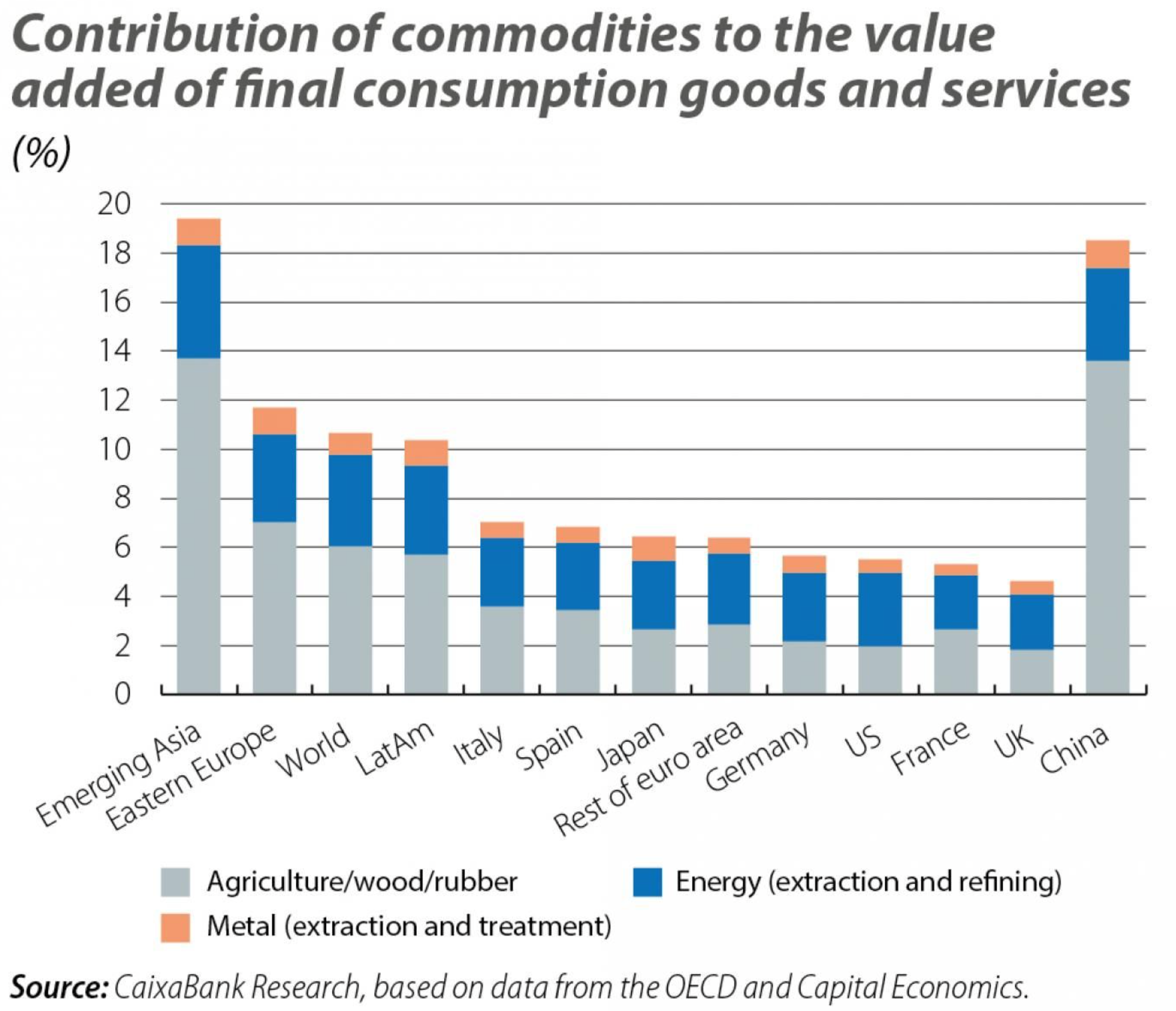

Hinzu kommt, dass Rohstoffe alleine in Industrienationen die Inflation nicht durch die Decke schießen lassen. Die Inflation misst das Preisniveau in einer Volkswirtschaft. Steigende Rohstoffpreise bedeuten, dass Produkte und Services in der Herstellung teurer werden. Doch wie stark ist dieser Effekt auf die Inflation tatsächlich? In entwickelten Volkswirtschaften ist der Anteil den Rohstoffkosten an der Wertschöpfung ausmachen mit 4-8 % relativ gering. Dies ist auf den großen Dienstleistungssektor zurückzuführen. In Schwellen- und Entwicklungsländern sieht dies anders aus, da der Dienstleistungssektor weniger stark ausgeprägt ist.

Die folgende Grafik zeigt, wie stark sich Rohstoffe in unterschiedlichen Ländern auf die Wertschöpfung von Konsumgütern und Dienstleistungen auswirken.

Die steigenden Rohstoffpreise dürften die Inflation zwar anziehen lassen, allerdings ist der Effekt in Industrienationen, wie z.B. den USA, eher moderat. Die 1-Jahres-Performance von ausgewählten Rohstoffen spiegelt ein reißerisches Bild wider. Nur, weil Hafer sich auf 1-Jahres-Sicht im Preis verdoppelt hat, geht die Inflation nicht durch die Decke.

Der US-Immobilienmarkt - Werden die Mieten anziehen?

Die Inflationsberechnung wurde in den letzten Jahren immer wieder angepasst. Früher wurden noch Hauspreise als Variable angesetzt, um die Inflationstendenzen auf dem Immobilienmarkt zu bestimmen. Mittlerweile wurde diese Variable entfernt und durch Mietpreise ersetzt. Die Mietpreissteigerungen spielen in der Inflationsberechnung eine sehr wichtige Rolle. Dies ergibt Sinn, wenn man bedenkt, dass Menschen einen hohen Anteil ihres Einkommens für die Miete aufbringen.

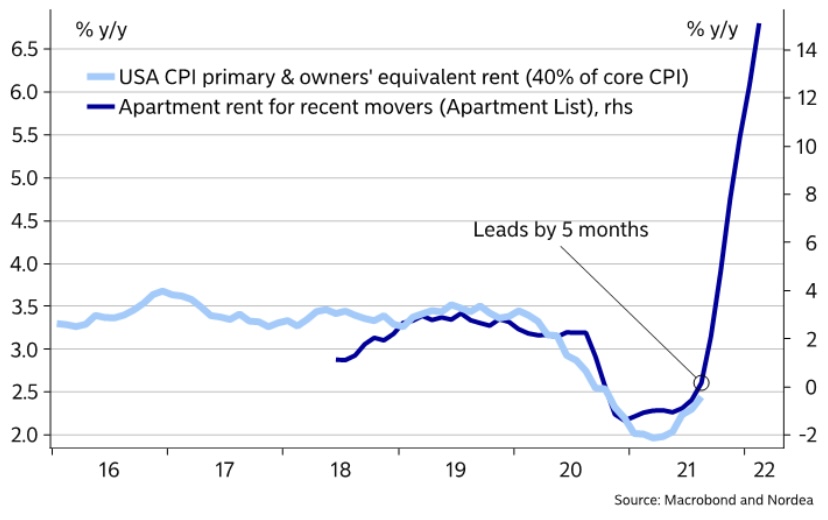

Mieten machen in der Kerninflations-Berechnung einen 40 %igen Anteil aus. Die Kerninflation beinhaltet keine Energie- und Nahrungsmittelpreise, da jene sehr volatil sind. Die Kerninflation reflektiert vielen Experten zufolge die tatsächliche Preisentwicklung in einer Volkswirtschaft besser als die konventionelle Inflation. Doch wie dürften sich Mieten in den USA entwicklen? Für diese Entwicklung gibt es einen aussagekräftigen Frühindikator: Die "neuen Mieten”, welche Menschen in den USA haben, die erst kürzlich umgezogen sind. Die Mieten für Menschen, die erst kürzlich umgezogen sind, sind um 15 % im Vergleich zum Vorjahr angezogen - eine regelrechte Mietpreis-Explosion.

Dieser Indikator ist, wie die Grafik oben zeigt, ein in der Regel 5-monatig vorauslaufender Frühindikator. Da Mieten einen hohen Anteil an der Inflationsberechnung ausmachen, deutet dieser Indikator auf eine steigende Inflation hin.

Der Ölpreis in der Detailanalyse: Steht eine langfristige Trendwende bevor?

Wie bereits im Zuge der Rohstoffe analysiert, macht der Energie-Bereich lediglich 7 % der Inflationsberechnung aus. Allerdings lohnt es sich trotzdem diesen Bereich im Detail anzuschauen. Öl absolviert derzeit einen Big Picture Breakout. Der WTI Crude Oil Price ist über eine seit 2008 bestehende Trendlinie ausgebrochen. Die letzten Preisanstiege sind vor allem darauf zurückzuführen, dass Unwetter-Ereignisse in den USA Öl-Förderanlagen lahmlegten. Der folgende Chart zeigt den Öl-Big-Picture-Breakout.

Goldman Sachs geht mittlerweile davon aus, dass Öl bis Ende 2021 bei 90 USD pro Barrel stehen wird. JP Morgan glaubt, dass Öl bis 2025 auf 190 USD steigen könnte. Die Investitionsausgaben im Energie-Sektor sind im Jahr 2020 um 40 % zurückgegangen, viele Analystenhäuser gehen von Angebotsengpässen aus. Die Öl-Nachfrage hingegen soll noch bis mindestens 2030 (laut OPEC sogar 2045) steigen. Sollte sich der Ölpreis tatsächlich langfristig auf einem höheren Niveau einpendeln, könnten viele Produkte in der Herstellung deutlich teurer werden.

Was macht der Anleihemarkt - Wird momentan eine höhere Inflation eingepreist?

Der Anleihemarkt ist in der Regel sehr intelligent. Als im April 2021 beispielsweise die Renditen der 10-jährigen US-Staatsanleihen ihr Zwischenhoch erreichten, war die Inflations-Diskussion noch voll im Gange. Der Anleihemarkt realisierte vor der breiten Masse, dass die Inflation vermutlich vorübergehend sein wird. Wenn der Anleihemarkt von einer höheren Inflation ausgeht, steigen tendenziell die Renditen. Dies ist logisch, wenn man bedenkt, dass Investoren wohl kaum 1-2 % Rendite bei einer Inflation von 5+ % akzeptieren. Wenn Investoren am Anleihemarkt also davon ausgehen, dass die Inflation nachhaltig höher bleibt, werden tendenziell Anleihen verkauft, was zu steigenden Renditen führt.

Momentan könnte der Anleihemarkt eine höhere Inflation einpreisen. Die Renditen der 10-jährigen US-Staatsanleihen stehen mittlerweile bei 1,52 %. In den letzten drei Tagen konnte man einen deutlichen Anstieg der Renditen beobachten. Spannend zu beobachten wird, ob sich die Aufwärtsdynamik der Renditen der 10-jährigen US-Staatsanleihen wieder abschwächt. Investoren sollten die Entwicklung im Auge behalten und schauen, was der Anleihemarkt macht. Sollte sich die Rallye der Renditen der 10-jährigen US-Staatsanleihen abschwächen, deutet dies auf weniger werdende Inflationssorgen hin.

Der US-Dollar - Die wichtigste Makro-Variable

Der US-Dollar ist in der Inflationsbetrachtung ebenfalls von großer Bedeutung, da der US-Dollar die mit Abstand wichtigste Makro-Variable für alle institutionellen Investoren ist. Wenn sich der US-Dollar bewegt, bewegen sich auch die globalen Kapitalflüsse. Viele Waren und Services werden in US-Dollar verkauft und der US-Markt ist der mit Abstand größte Finanzmarkt der Welt. Viele ausländische Investoren aus Europa oder Asien müssen ihr Wechselkursrisiko absichern, wenn sie in Wertpapiere in den USA investieren. Aus diesen Gründen ist der US-Dollar die wahrscheinlich einflussreichste Makro-Variable.

Doch wie wirkt sich der US-Dollar auf die Inflation in den USA aus? Ein stärkerer US-Dollar senkt die Preise der in die USA importierten Waren. Dies wiederum drückt die Preise der teureren, gleichwertigen und im Inland produzierten Waren, was wiederum die Inflation senkt. Diese Beziehung gilt vor allem dann, wenn eine Wirtschaft einen Boom erlebt, welcher durch hohes Wachstum und hohe Inflation gekennzeichnet ist - also quasi die jetzige Situation.

Außerdem weisen Rohstoffe und der US-Dollar eine inverse Beziehung auf. Dies bedeutet, dass ein starker US-Dollar auch tendenziell für sinkende Rohstoffpreise spricht. Ein Blick auf den US-Dollar-Index macht deutlich, dass der US-Dollar charttechnisch eher nach einer weiteren Aufwärtsbewegung aussieht. Dies dürfte tendenziell schwächend für Rohstoffe sein und sich positiv auf die Inflation, in dem Sinne, dass die Inflation sinkt, auswirken.

Fazit und abschließende Worte

Ich denke, dass dieser Text deutlich macht, dass die Bestimmung der Inflationsentwicklung alles andere als einfach ist. Die Inflation wird von vielen unterschiedlichen Faktoren beeinflusst. Diese Faktoren beeinflussen sich teilweise sogar untereinander (Rohstoffe & US-Dollar). Ich glaube, dass die Inflation maßgeblich von der Entwicklung des US-Dollars abhängt. Rohstoffe, Mieten und auch der Ölpreis sprechen eher für eine nachhaltig höher bleibende Inflation. Der Anleihemarkt scheint auch eher von einer nachhaltig höheren Inflation auszugehen. Sollte der US-Dollar stark steigen und Rohstoffe infolgedessen sinken, könnten sich diese Tendenzen wieder legen. Auch am Anleihemarkt könnte der Breakout ein "Fakeout” sein, was für eine sich abschwächende bzw. vorübergehende Inflation sprechen würde. Insgesamt scheint sich unsere Annahme zu bestätigen: Viele Faktoren sprechen für eine nachhaltig höhere Inflation, allerdings sollte uns die Inflation nicht davonlaufen. Das Chaos bei den Lieferketten hat nach wie vor Bestand und dürfte sich bei Auflösung ebenfalls Inflations-abschwächend auswirken.

Bildherkunft: Pexels