Mit welchen Aktien vom schnellsten Stimmungsumschwung aller Zeiten profitieren?

Eine so schnelle Abwärtsbewegung haben wir noch nie zuvor in der Börsengeschichte gesehen. Wir haben es mit einem exogenen Schock zu tun, der Börse und Realwirtschaft gleichermaßen hart trifft. Diese Krise ist neu für uns – wir haben kaum Erfahrung. Das Coronavirus zeigt uns, wie stark die wirtschaftliche Verflechtung geworden ist. Bereits der Handelskrieg zwischen China und den USA hat gezeigt, dass Handelsgrenzen nicht immer offen sind. Ein so schneller Stimmungsumschwung, der binnen weniger Tage die Perspektive für die gesamte Weltwirtschaft um 180 Grad gedreht hat, ist einzigartig und selten zugleich. Eine Rezession im ersten Halbjahr ist unvermeidbar. Wichtig zu betonen ist, dass es sich hierbei um eine technische Rezession handelt. Bei technischen Rezessionen ist die Normalisierung schneller, wenn der Angebotsschock vorbei ist. Wir reden von wenigen Quartalen. Jede Krise hat ihren eigenen Charakter. Historische Vergleiche helfen uns nur bedingt.

Exogener Schock für die Wirtschaft

Wir haben bereits angesprochen, dass es sich bei dem Virus um einen sogenannten exogenen Schock für die Wirtschaft handelt. Grundsätzlich unterscheidet man zwei Arten:

Bei einem exogenen Schock des Angebots ändert sich das angebotene Volumen an Gütern und Dienstleistern drastisch. Dazu zwei Beispiele für einen negativen Schock: Der Ölpreisschock in den 1970er-Jahre führte zu einem starken Preisanstieg. Der Anstieg traf die Gesamtwirtschaft sofort. Auch bei der Öffnung Osteuropas und Chinas für den Weltmarkt handelt es sich aus ökonomischer Sicht um einen Schock, in diesem Fall durch ein erhöhtes Angebot an Arbeitskräften. In der Folge führt das zu einem Lohndruck in den Industrieländern, weil sie ansonsten nicht mehr konkurrenzfähig wären.

Bei einem exogenen Schock der Nachfrage ändert sich das nachgefragte Volumen an Gütern und Dienstleistungen deutlich. Wo ist dies der Fall? Protektionistische Maßnahmen wie Zölle (Handelskrieg zwischen China und USA) dämpfen die Nachfrage enorm. Auch Ereignisse wie der 11. September 2001 (Terroranschlag auf das World Trade Center) sind ein Beispiel für einen weltweiten negativen Nachfrageschock. Firmen, private Haushalte und der Staat haben nach den Terroranschlägen ihr Ausgabeverhalten verändert. Die schon angeschlagene Luftfahrtbranche erlitt dadurch einen erneuten Rückschlag.

Angebotsschock führt zu Nachfrageschock (Wie kam es zu der Krise?)

Das Coronavirus wirkt zunächst wie ein exogener Schock des Angebots. Schließen von Fabriken, Schließung von Restaurants und Hotels, Einstellung des Flugverkehrs usw. führen aufgrund der internationalen Vernetzung der Produktionsketten sehr schnell zu Problemen, weil Zulieferteile fehlen. Die ganze Produktion gerät ins Stocken. Aus wirtschaftspolitischer Sicht ist die Antwort darauf recht einfach. Unternehmen bekommen Liquiditätshilfen zur Verfügung gestellt, Mitarbeiter werden in Kurzarbeit geschickt und es wird abgewartet, bis sich die Situation verbessert. Schon zu Anfang, als nur China betroffen war, habe es als Folge schon einen Nachfrageschock, den die Bevölkerung im Westen noch gar nicht richtig wahrgenommen hat. Die Nachfrage in China brach deutlich ein, zu sehen war dies zum Beispiel bei Autokäufen, die um über 90 Prozent weniger nachgefragt wurden. Anschließend hat sich das Virus auf den Weg um die ganze Welt gemacht.

Während Nachbarländer von China wie Singapur, Vietnam, Taiwan und Südkorea sehr konsequent auf das neuartige Virus reagiert haben, haben die westlichen Länder zu leichtfertig auf die Krise reagiert. Während Länder in Asien mit vielen Tests, Quarantänemaßnahmen und vor allem durch den Einsatz von Technologien gut mit der Epidemie umgingen, ging das Leben in den westlichen Ländern erst einmal normal weiter. Die Menschen standen eng aneinander in Supermärkte, Einkaufzentren und trafen sich an öffentlichen Plätzen ohne Schutzmaßnahmen. Der Virus breitete sich in Europa und in den USA rasant aus. In der Folge mussten mit härteren Maßnahmen reagiert werden. Die Stilllegung des öffentlichen Lebens führte wiederum zu einem Angebotsschock (Produktion von Waren und Dienstleistungen sinkt weiter). In Folge dessen kam es zu einem noch stärkeren Nachfrageschock. Die Corona-Rezession trifft im Gegensatz zu einer normalen Rezession fast alle gleichzeitig. Während eine normale Rezession zuerst vor allem die Hersteller langlebiger Konsumgüter und Investitionsgüter trifft, trifft die Corona-Krise die Teile der Wirtschaft, die sonst nachgelagert von Krisen getroffen wurden, mit voller Wucht.

Diese Aktien stehen vor dem Rebound

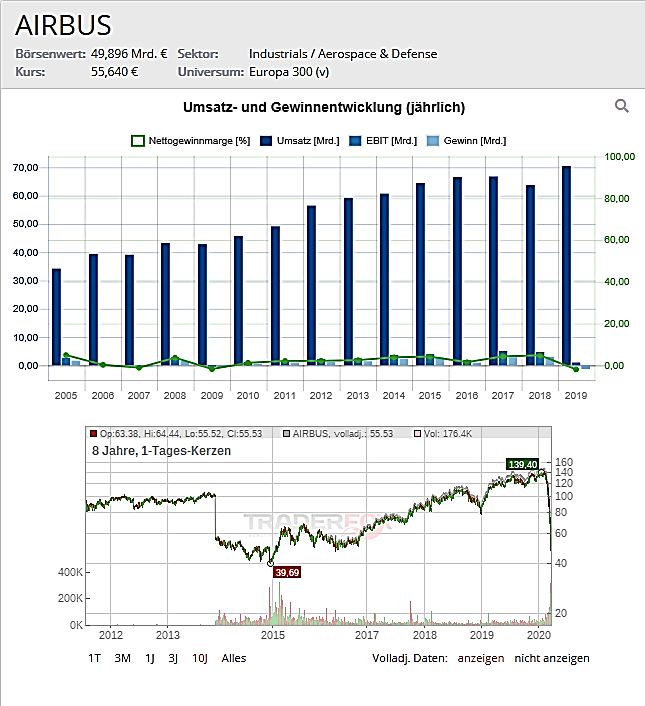

1. Airbus (WKN: 938914)

Das Potenzial ergibt sich dort, wo Aktien am stärksten nach unten verprügelt wurden. Wir sehen in Ländern wie China, Südkorea, Singapur und Taiwan, dass Corona unter Kontrolle gebracht werden kann. Ich denke der Peak in Ländern wie Italien wurde erreicht. Wir werden bald eine Wiederaufnahme der Produktion in Europa, ein bisschen später auch in den USA sehen. Ich denke, Sie geben mir Recht, dass es auch eine Branche wie die Luftfahrt nach der Krise noch geben wird. Schnell wird man Methoden entwickelt haben, dass Flüge bald wieder möglich sein werden. Beispielsweise können Passagiere bald mittels Schnelltests vor Flügen geprüft werden. Airbus hat angekündigt, ohne Staatshilfen auszukommen. Man ist besser für eine Krise gewappnet als Boeing. Airbus kann länger überleben als Boeing. Ich denke, beide wird es auch weiterhin geben. Nur für Boeing dürfte aufgrund der hausgemachten zusätzlichen Krise bezüglich der Flugzeugabstürze das ganze länger dauern. Das Potenzial für Airbus ist enorm, da sie zum einen profitieren, weil viele Kunden von Boeing zukünftig bei Airbus bestellen werden. Das erwartete KGV für 2021 liegt bei ca. 6. Auf Sicht von 12 Monaten besteht ein Potenzial von 100 Prozent Erholung auf den Kurs.

2. Fresenius SE (WKN: 578560)

Der Ausverkauf an den Börsen hat auch die Fresenius-Aktie stark erwischt. Binnen weniger Wochen ist der DAX-Wert in der Spitze um über 50 Prozent eingebrochen. Das Unternehmen ist eine tragende Säule des Gesundheitssystems sowohl in Deutschland als auch in Spanien, schrieb Analyst Sven Kürten in einer Studie von der DZ Bank. Er rät zum Kaufen. Krankenhäuser erhalten Geld vom Bund und die Tochter Helios steht an erster Stelle. Der Konzern ist folgendermaßen gegliedert:

https://www.fresenius.de/konzernstruktur

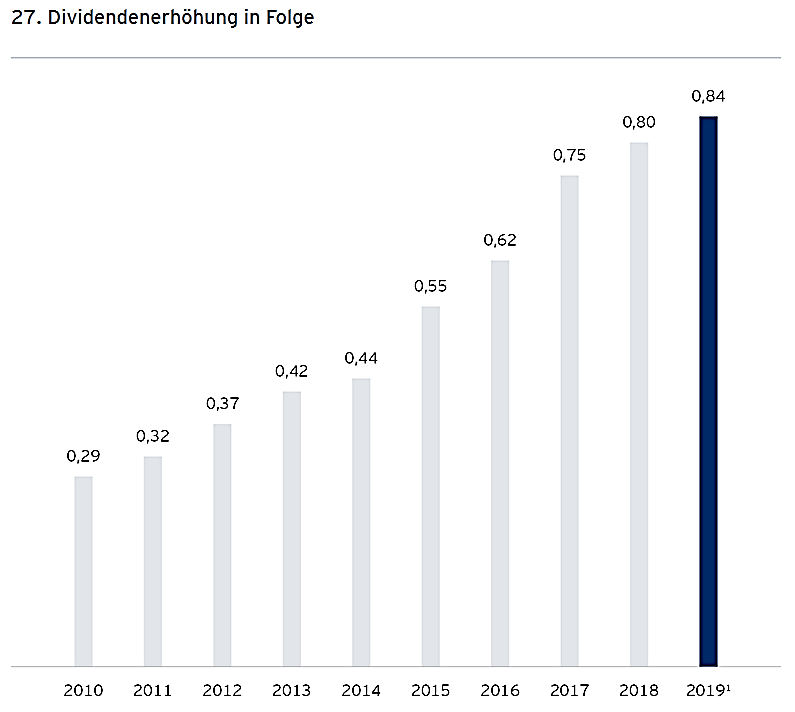

Fresenius ist ein stark aufgestellter Konzern. Fresenius hat Quality-Charakter und stetiges Umsatz- und Gewinnwachstum zu verzeichnen. Außerdem erhöht der Konzern zum 27. Mal in Folge die Dividende und bietet vor allem für Langfristanleger solide Perspektiven.

https://www.fresenius.de/dividende

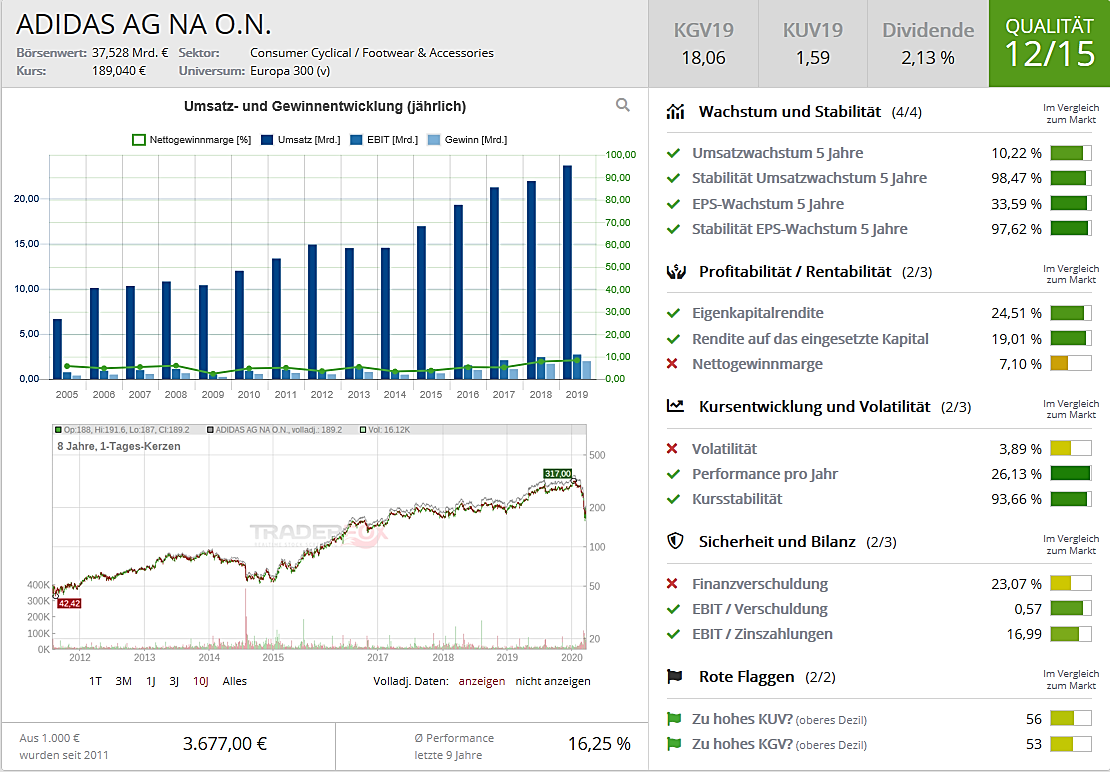

3. Adidas (WKN: A1EWWW)

Adidas hat sein Wachstum unter CEO Kasper Rorsted seit 2016 enorm beschleunigt. Die Firma wird aufgrund ihrer enormen Bilanzkraft schnell aus der Krise kommen. Man wird auf seinen Wachstumspfad zurückkehren. Die Rendite auf das eingesetzte Kapital beträgt 19 Prozent, die Eigenkapitalrendite sogar über 24 Prozent. Die Verschuldung ist gering. Die Verschuldung beträgt weniger als Adidas innerhalb eines Jahres verdient. Gerade in Krisenzeiten ist es wichtig, auf Unternehmen zu setzen, die einen großen Spielraum haben. Adidas erhält in der Qualität 12 von 15 möglichen Punkten. Die Aktie ist günstig bewertet.

(Tipp: Qualitätskennzahlen können Sie auf dem Aktien-Terminal von TraderFox abrufen)

Fazit

Krisen wie diese gibt es sehr selten. Sie bergen enorme Chancen, sich langfristig bei absoluten Qualitätstiteln zu positionieren. Setzen Sie auf Unternehmen mit einer starken Bilanz, die Wettbewerbsvorteile aufweisen. Unternehmen wie Airbus, Fresenius oder Adidas sind nicht so leicht vom Markt zu verdrängen, weil sie sich über lange Zeit Burggräben aufgebaut haben. Sie stellen Produkte und Dienstleistungen her, die auch nach der Krise wieder nachgefragt werden. Sie zählen in ihren Branchen zu den Besten. Kaufen Sie Unternehmen als Investor immer langfristig, ansonsten profitiert nur Ihr Broker. Dazu finde ich ein Zitat von Warren Buffett passend: "Ich kaufe eine Aktie unter der Annahme, dass die Börse am nächsten Tag für die nächsten 5 Jahre geschlossen werden könnte."

Liebe Anleger,

ich wünsche Ihnen weiterhin viele erfolgreiche Investments!

Bis zur nächsten spannenden Story,

Michael Seibold

Bildherkunft: https://unsplash.com/photos/V6If1LurrhU