Portfoliocheck: Primecap Management trumpft mit brillanter Research-Arbeit und dreistelligen Renditen auf!

Liebe Leser,

die meisten Anleger sollten sich folgende Frage ehrlich beantworten. Wäre es für mich rentabler mithilfe passiver Methoden wie ETF’s oder Fonds mein Geld anzulegen als selbst zu handeln? Für letzteren Weg benötigt man schließlich neben einer großen Expertise über die Märkte auch die nötige Zeit sowie gewisse "psychologische Vorraussetzungen". Die Wahrheit ist, dass die meisten Menschen für diesen Weg nicht geeignet sind. Die Geschichte beweist es! Sich dies einzugestehen ist sicherlich schwer, doch er dürfte der Beginn einer erfolgreichen Zukunft sein. Es gibt ja immer noch den ersten Weg.

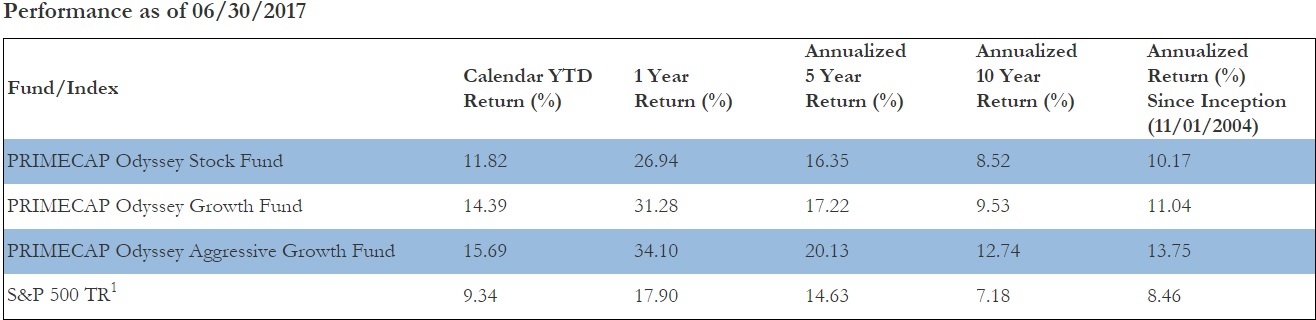

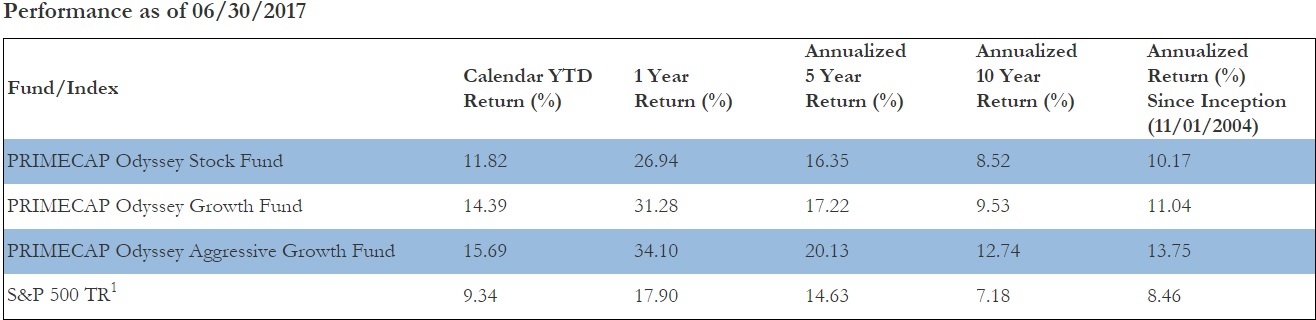

Zugegeben, es gibt eine überwältigende Anzahl von aktiv gemanagten Fonds und die Meisten davon sind genauso erfolglos wie die meisten Anleger. Doch einige Wenige leisten seit Jahrzehnten exzellente Arbeit! Einer davon ist meines Erachtens die Primecap Management Company. Neben den im Jahre 1985 gestarteten Vanguard Primecap Fonds betreiben diese die drei "Primecap Odyssey" Fonds, die auch für Kleinanleger zugänglich sind. Seit Gründungsjahr 2004 beweist das Management von Primecap Jahr für Jahr ihre Expertise und schlagen den großen Index S&P 500 um Längen. Der durchschnittliche ROI von 10,17% - 13,75% ist dabei eine echte Hausnummer!

Quelle: http://www.primecapmanagement.com/prices_and_performance/performance.html

Quelle: http://www.primecapmanagement.com/prices_and_performance/performance.html

Die Fonds-Betreiber vollziehen dabei eine klassische Value-Strategie. Das eigens definierte Vier-Schlüssel-Prinzip zur Identifikation von potentiellen Investments stellt dabei den Kern des Erfolges dar:

1. Zuallererst betrachten sie die Unternehmen aus fundamentaler Sicht. Dabei halten die Fondmanager vor allem nach einer großen Diskrepanz zwischen den aktuellen Wall-Street Erwartungen und den langfristigen Wachstumsaussichten Ausschau. Mögliche Katalysatoren können neue Produkte, Veränderungen der Branchenbedingungen oder ein neues Management sein.

2. Primecap Management beabsichtigt bei all seinen Investment eine langfristige Perspektive. Dabei sucht man Unternehmen, die in den nächsten drei bis fünf Jahren die Märkte Outperformen dürften.

3. Drittens unterstreicht die PRIMECAP Management Company die individuelle Entscheidungsfindung. Das Unternehmen glaubt, dass Einzelpersonen, nicht Komitees oder Gruppen, die besten Investitionsideen erzeugen und somit den Unterschied ausmachen.

4. Als vierten und letzten Punkt sieht Primecap den Schlüssel für erfolgreiche Investitionsentscheidungen in der richtigen Einschätzung und Beurteilung zwischen dem inneren Wert eines Unternehmens und dem aktuellen Marktpreis seiner Aktien am Markt. Somit hat eine Aktie nur das Potenzial ein gutes Investment zu werden, wenn man sie zum richtigen Preis kauft.

Betrachten wir nun die aktuellen Geschehnisse des letzten Quartals des Vanguard Primecap Fonds.

Primecap schichtet Portfolio um 2% um – Neueinstieg bei Citigroup für 200 Mio. USD!

Mit einem Q/Q Turnover in Höhe von 2% gab es keine größeren Veränderungen. Der Fonds baut wie bereits genannt seine Positionen langfristig auf und ab. Schnelle und meist auch hektische Positionsveränderungen fallen damit raus.

Im ersten Quartal 2017 zähle ich insgesamt 7 Neueinstiege sowie 50 Positionsaufstockungen, die Meisten davon jedoch nur marginal. Größter Zukauf erfolgte beim Pharmazeutika AstraZeneca, bei dem sich der Fonds bereits seit Mitte 2015 zunehmend einkauft und nun zum sechsten Mal in Folge auf Einkaufstour ging. Größter Neueinstieg geschah bei der amerikanischen Großbank Citigroup für 200 Mio. USD.

Auf der Verkaufsseite hingegen gab es 3 Sold Outs sowie 45 Positionsreduzierungen. Hierbei ist vor allem der größere Verkauf der Anteile des Halbleiter-Produzenten Intel zu vermerken, nachdem man erst im Weihnachtsquartal vergangenen Jahres diese aufstockte. Bei den restlichen Verkäufen handelt es sich ausschließlich um Gewinnmitnahmen:

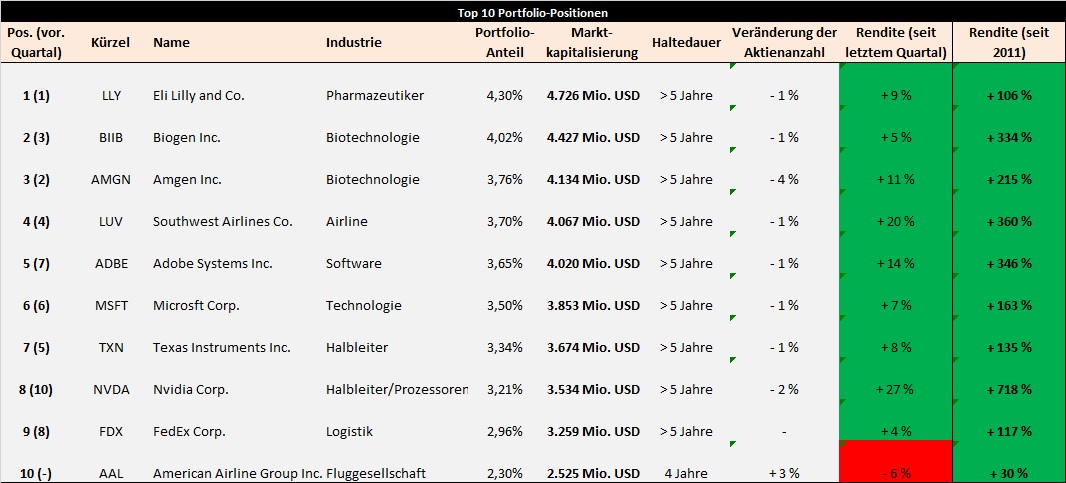

Top 10 machen 34% des Gesamtdepots aus – Mit Geduld zum Ziel!

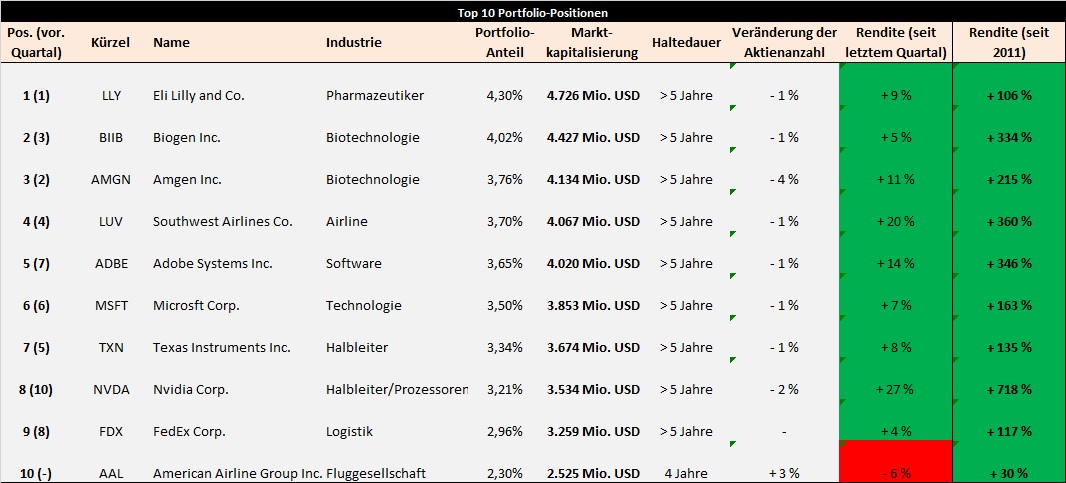

Die breite Streuung mit insgesamt 283 verschiedenen Positionen (vorheriges Quartal: 277) ist vor allem der Größe des verwalteten Vermögens von Primecap geschuldet. Dieses beträgt nämlich mittlerweile über 110 Mrd. USD und hat sich somit innerhalb eines Jahrzehntes verdreifacht. Die Top 10 Werte machen dabei einen nennenswerten Portfolioanteil in Höhe von 34,7% aus (35,8%). Bis auf die American Airline befinden sich die Anteile der restlichen Positionen teilweise seit vielen Jahren im Besitz des Finanzdienstleisters. Sie haben das Prinzip des Zinseszinses verstanden. Es reicht nämlich nicht nur herausragende Unternehmen zu identifizieren. Gibt es eine größere Diskrepanz zwischen innerem Wert und des Marktwertes, benötigt die Annäherung dieser beiden Werte oftmals viele Jahre. Nur wer diese Geduld und Rationalität Tag für Tag beweist, kann solch ein Depot, welches ich für Sie, liebe Leser, nochmals abgebildet habe, sein Eigen nennen:

Position 6: Microsoft kämpft sich zurück an die Spitze – Diese Wachstumschancen hat der Konzern!

Das amerikanische Unternehmen Microsoft Inc. ist ein wahres Uhrgestein der Software-Branche. So bekannt das Unternehmen in unserer heutigen Gesellschaft ist, so bekannt ist auch dessen Urvater und Hauptgründer Bill Gates. Dieser gründete das Unternehmen am 4. April 1975 in seiner damaligen Garage. Er ist praktisch das Synonym für den amerikanischen Traum.

Microsoft schaffte seinen Durchbruch mit dem damals revolutionären Betriebssystem "Windows" und war der Türöffner des Computers für den Massenmarkt. In den letzten 42 Jahren ist jedoch viel geschehen. Der weiterhin wichtigste Baustein der Produktpalette von Microsoft ist zweifelsohne das Betriebssystem Windows, welches derzeit in seiner 15ten Version "Windows 10" existiert. Es ist das Kernstück vom Unternehmen. Dabei dominiert das Softwareunternehmen den Markt für Betriebssysteme auf stationären Computer wie kein Zweiter. Mit einem derzeitigen Marktanteil von nahezu 90% bietet der Konzern aus Washington keinen Platz für einen möglichen Konkurrenten. An zweiter Stelle gesellt sich Apple mit seinem Betriebsystem "Mac OS", die auf ungefähr 4% kommen.

Als wahrer Wachstumstreiber in den letzten Jahren stellen sich zudem die Office Programme heraus. Lange Zeit über ein Lizenzmodell vertrieben, bietet Microsoft seine Programme wie Word, PPT, Excel oder auch Outlook und One Note nur noch als Abbomodell "Office 365" an. Ähnlich wie beim Betriebssystem sind auch die genannten Software-Programme aus dem Betriebsleben Millionen von Unternehmen und Haushalten nicht mehr wegzudenken. Wirkliche Konkurrenten gibt es auch hier nicht.

Des Weiteren erstreckt sich die Produktpalette weiter über Serversoftware für Client-Server-Umgebungen, Anwendungsprogramme und Desktop-Applikationen für Unternehmen und private Nutzer und Multimedia-Anwendungen bis hin zu Internet-Plattformen und Entwickler-Tools. Daneben gehört dem Konzern der Suchmaschinen-Betreiber Bing sowie der bekannte Internet-Telefondienst Skype. Neben dem ganzen Software-Angebot verfügt Microsoft zudem noch über eine eigene Tablet-Reihe die auf dem Namen "Surface" hören sowie in Kooperation mit einigen Smartphone-Hersteller wie HTC und Samsung über Window Phones. Auch die Spielekonsole XBOX gehört zum breiten Produktangebot.

So kommt der Konzern im kürzlich veröffentlichten Geschäftsjahr 2017 auf einen Gesamtumsatz von 89,95 Mrd. USD, was einer Steigerung zum Vorjahr von 5% bedeutet. Der Gewinn wuchs unterdessen stark auf 3,31 USD je Aktie oder 25,8 Mrd. USD an.

Dabei dürfte es für den Konzern in Zukunft ähnlich positiv weitergehen. Ende 2016 übernahm der Software-Riese den Netzwerkbetreiber LinkedIn für 26,2 Mrd. USD. LinkedIn ist das größte soziale B2B Netzwerk mit über 400 Mio. registrierten Menschen und übertrumpft Konkurrenten wie Xing somit um Längen. Es bleibt abzuwarten, wie Microsoft die Synergiemöglichkeiten zwischen Windows und LinkedIn gestalten wird.

Microsoft hat es geschafft, die verschlafenen Jahre von 2000-2014 unter dem damaligen CEO Steve Ballmer hinter sich zu lassen und mutiert allmählich zum alten Branchenleader. Vertraut man dem Anaylstenkonsens, dürfte der Konzern in den nächsten Jahren bei Umsatz wie Gewinn von starkem Wachstum begleitet werden. Das 2019er KGV von 20 ist im Kontext der Monopolstellung bei Betriebssystem und Office-Produkten meines Erachtens moderat.

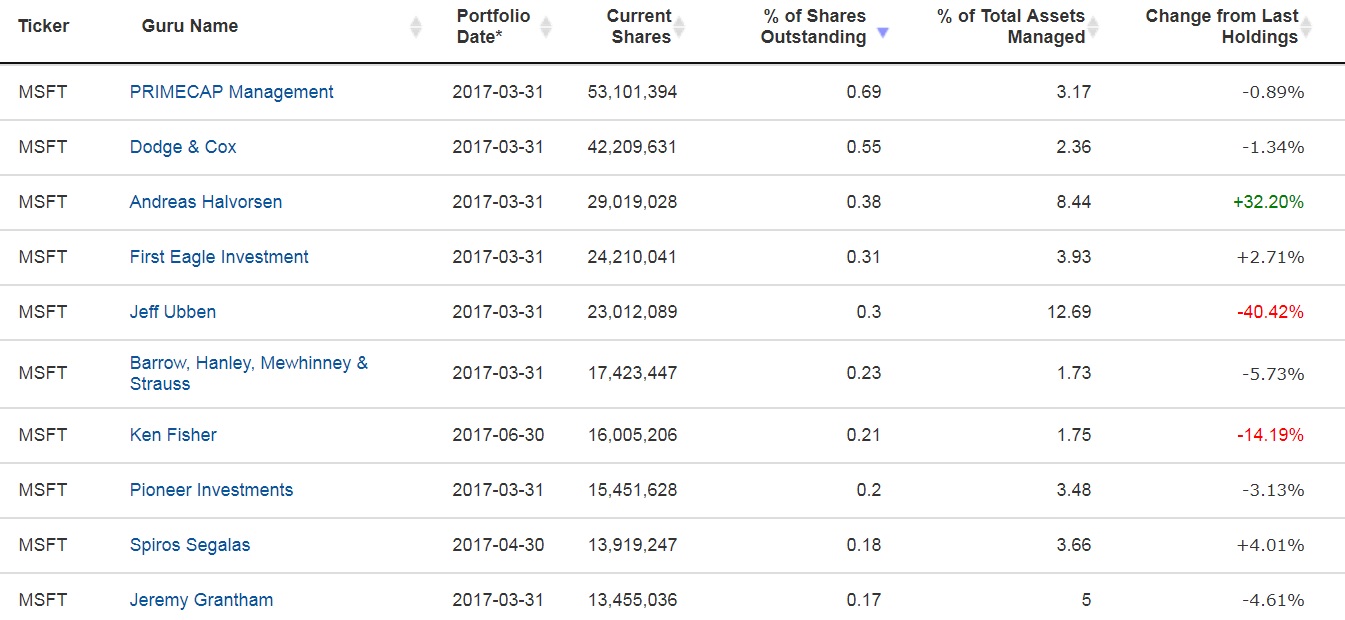

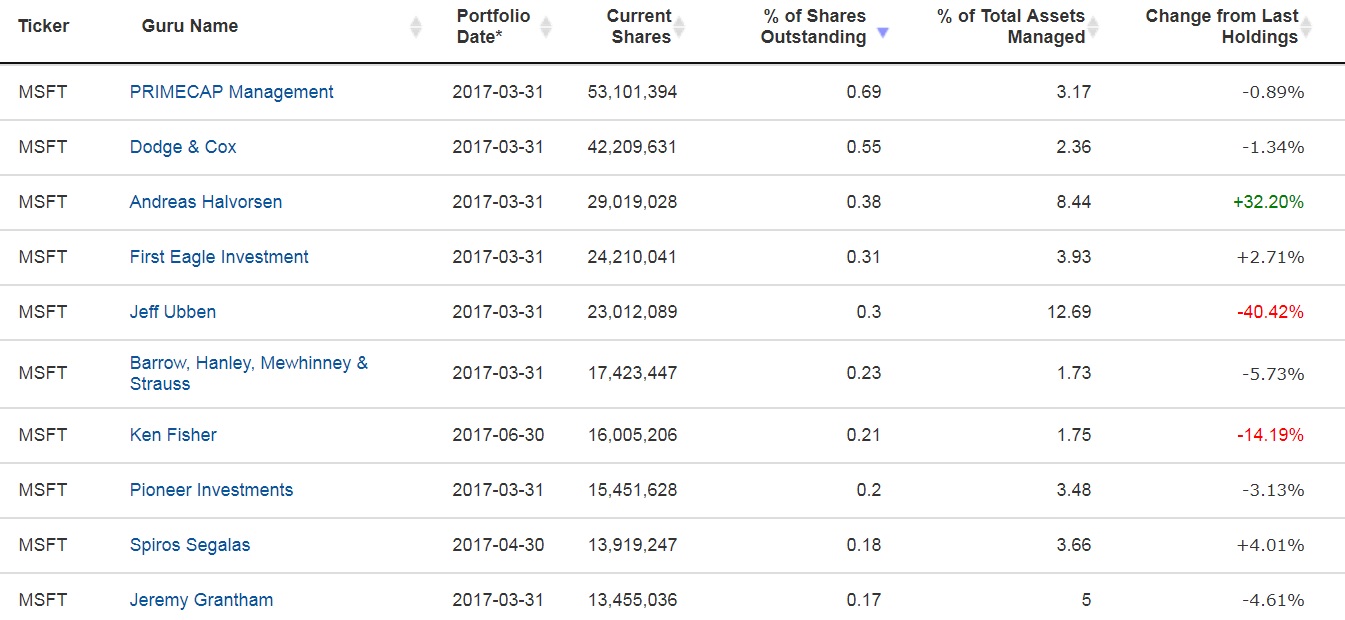

Hier haben Sie einen Überblick über die am meisten investierten Wall-Street Gurus:

Die Aktie des Software-Herstellers befindet sich bereits seit sechs Jahren in einem intakten Aufwärtstrend. Dabei konnte der Konzern vor allem in den letzten zwei Jahren die Konsensschätzungen der Analysten jedes Mal schlagen, was für einen weiteren Aufwärtsdrang sorgte. Solange der Gesamtmarkt und im speziellen der NASDAQ weiterhin von einer Korrekturphase verschont bleibt, dürfte auch der Konzern von Bill Gates ein Hoch nach dem anderen nehmen. Aus fundamentalere Sichtweise spricht wenig für ein baldiges Ende der Rally. Die Umstellung vom Lizenzgeschäft hin zu einem deutlich profitableren Abbo-Modell trägt nun Früchte. Zudem verfügt der Konzern über zahlreiche Wachstumschancen.

Tipp: Die Portfolio der Wall-Street-Gurus können TraderFox-Kunden mit Echtzeit-Kursaktualisierungen auf dem traderfox.com Trading-Desk verfolgen. Alle Depots werden zudem in 2 WOchen auf den neuen Stand Q2 2017 geupdatet! Neben dem Portfolio des Primecap Management Fonds finden Sie zudem zahlreiche weitere Gurus wie David Einhorn, Chris Davis oder Warren Buffett vor:

--> traderfox.com Trading-Desk

die meisten Anleger sollten sich folgende Frage ehrlich beantworten. Wäre es für mich rentabler mithilfe passiver Methoden wie ETF’s oder Fonds mein Geld anzulegen als selbst zu handeln? Für letzteren Weg benötigt man schließlich neben einer großen Expertise über die Märkte auch die nötige Zeit sowie gewisse "psychologische Vorraussetzungen". Die Wahrheit ist, dass die meisten Menschen für diesen Weg nicht geeignet sind. Die Geschichte beweist es! Sich dies einzugestehen ist sicherlich schwer, doch er dürfte der Beginn einer erfolgreichen Zukunft sein. Es gibt ja immer noch den ersten Weg.

Zugegeben, es gibt eine überwältigende Anzahl von aktiv gemanagten Fonds und die Meisten davon sind genauso erfolglos wie die meisten Anleger. Doch einige Wenige leisten seit Jahrzehnten exzellente Arbeit! Einer davon ist meines Erachtens die Primecap Management Company. Neben den im Jahre 1985 gestarteten Vanguard Primecap Fonds betreiben diese die drei "Primecap Odyssey" Fonds, die auch für Kleinanleger zugänglich sind. Seit Gründungsjahr 2004 beweist das Management von Primecap Jahr für Jahr ihre Expertise und schlagen den großen Index S&P 500 um Längen. Der durchschnittliche ROI von 10,17% - 13,75% ist dabei eine echte Hausnummer!

Quelle: http://www.primecapmanagement.com/prices_and_performance/performance.html

Quelle: http://www.primecapmanagement.com/prices_and_performance/performance.htmlDie Fonds-Betreiber vollziehen dabei eine klassische Value-Strategie. Das eigens definierte Vier-Schlüssel-Prinzip zur Identifikation von potentiellen Investments stellt dabei den Kern des Erfolges dar:

1. Zuallererst betrachten sie die Unternehmen aus fundamentaler Sicht. Dabei halten die Fondmanager vor allem nach einer großen Diskrepanz zwischen den aktuellen Wall-Street Erwartungen und den langfristigen Wachstumsaussichten Ausschau. Mögliche Katalysatoren können neue Produkte, Veränderungen der Branchenbedingungen oder ein neues Management sein.

2. Primecap Management beabsichtigt bei all seinen Investment eine langfristige Perspektive. Dabei sucht man Unternehmen, die in den nächsten drei bis fünf Jahren die Märkte Outperformen dürften.

3. Drittens unterstreicht die PRIMECAP Management Company die individuelle Entscheidungsfindung. Das Unternehmen glaubt, dass Einzelpersonen, nicht Komitees oder Gruppen, die besten Investitionsideen erzeugen und somit den Unterschied ausmachen.

4. Als vierten und letzten Punkt sieht Primecap den Schlüssel für erfolgreiche Investitionsentscheidungen in der richtigen Einschätzung und Beurteilung zwischen dem inneren Wert eines Unternehmens und dem aktuellen Marktpreis seiner Aktien am Markt. Somit hat eine Aktie nur das Potenzial ein gutes Investment zu werden, wenn man sie zum richtigen Preis kauft.

Betrachten wir nun die aktuellen Geschehnisse des letzten Quartals des Vanguard Primecap Fonds.

Primecap schichtet Portfolio um 2% um – Neueinstieg bei Citigroup für 200 Mio. USD!

Mit einem Q/Q Turnover in Höhe von 2% gab es keine größeren Veränderungen. Der Fonds baut wie bereits genannt seine Positionen langfristig auf und ab. Schnelle und meist auch hektische Positionsveränderungen fallen damit raus.

Im ersten Quartal 2017 zähle ich insgesamt 7 Neueinstiege sowie 50 Positionsaufstockungen, die Meisten davon jedoch nur marginal. Größter Zukauf erfolgte beim Pharmazeutika AstraZeneca, bei dem sich der Fonds bereits seit Mitte 2015 zunehmend einkauft und nun zum sechsten Mal in Folge auf Einkaufstour ging. Größter Neueinstieg geschah bei der amerikanischen Großbank Citigroup für 200 Mio. USD.

Auf der Verkaufsseite hingegen gab es 3 Sold Outs sowie 45 Positionsreduzierungen. Hierbei ist vor allem der größere Verkauf der Anteile des Halbleiter-Produzenten Intel zu vermerken, nachdem man erst im Weihnachtsquartal vergangenen Jahres diese aufstockte. Bei den restlichen Verkäufen handelt es sich ausschließlich um Gewinnmitnahmen:

Top 10 machen 34% des Gesamtdepots aus – Mit Geduld zum Ziel!

Die breite Streuung mit insgesamt 283 verschiedenen Positionen (vorheriges Quartal: 277) ist vor allem der Größe des verwalteten Vermögens von Primecap geschuldet. Dieses beträgt nämlich mittlerweile über 110 Mrd. USD und hat sich somit innerhalb eines Jahrzehntes verdreifacht. Die Top 10 Werte machen dabei einen nennenswerten Portfolioanteil in Höhe von 34,7% aus (35,8%). Bis auf die American Airline befinden sich die Anteile der restlichen Positionen teilweise seit vielen Jahren im Besitz des Finanzdienstleisters. Sie haben das Prinzip des Zinseszinses verstanden. Es reicht nämlich nicht nur herausragende Unternehmen zu identifizieren. Gibt es eine größere Diskrepanz zwischen innerem Wert und des Marktwertes, benötigt die Annäherung dieser beiden Werte oftmals viele Jahre. Nur wer diese Geduld und Rationalität Tag für Tag beweist, kann solch ein Depot, welches ich für Sie, liebe Leser, nochmals abgebildet habe, sein Eigen nennen:

Position 6: Microsoft kämpft sich zurück an die Spitze – Diese Wachstumschancen hat der Konzern!

Das amerikanische Unternehmen Microsoft Inc. ist ein wahres Uhrgestein der Software-Branche. So bekannt das Unternehmen in unserer heutigen Gesellschaft ist, so bekannt ist auch dessen Urvater und Hauptgründer Bill Gates. Dieser gründete das Unternehmen am 4. April 1975 in seiner damaligen Garage. Er ist praktisch das Synonym für den amerikanischen Traum.

Microsoft schaffte seinen Durchbruch mit dem damals revolutionären Betriebssystem "Windows" und war der Türöffner des Computers für den Massenmarkt. In den letzten 42 Jahren ist jedoch viel geschehen. Der weiterhin wichtigste Baustein der Produktpalette von Microsoft ist zweifelsohne das Betriebssystem Windows, welches derzeit in seiner 15ten Version "Windows 10" existiert. Es ist das Kernstück vom Unternehmen. Dabei dominiert das Softwareunternehmen den Markt für Betriebssysteme auf stationären Computer wie kein Zweiter. Mit einem derzeitigen Marktanteil von nahezu 90% bietet der Konzern aus Washington keinen Platz für einen möglichen Konkurrenten. An zweiter Stelle gesellt sich Apple mit seinem Betriebsystem "Mac OS", die auf ungefähr 4% kommen.

Als wahrer Wachstumstreiber in den letzten Jahren stellen sich zudem die Office Programme heraus. Lange Zeit über ein Lizenzmodell vertrieben, bietet Microsoft seine Programme wie Word, PPT, Excel oder auch Outlook und One Note nur noch als Abbomodell "Office 365" an. Ähnlich wie beim Betriebssystem sind auch die genannten Software-Programme aus dem Betriebsleben Millionen von Unternehmen und Haushalten nicht mehr wegzudenken. Wirkliche Konkurrenten gibt es auch hier nicht.

Des Weiteren erstreckt sich die Produktpalette weiter über Serversoftware für Client-Server-Umgebungen, Anwendungsprogramme und Desktop-Applikationen für Unternehmen und private Nutzer und Multimedia-Anwendungen bis hin zu Internet-Plattformen und Entwickler-Tools. Daneben gehört dem Konzern der Suchmaschinen-Betreiber Bing sowie der bekannte Internet-Telefondienst Skype. Neben dem ganzen Software-Angebot verfügt Microsoft zudem noch über eine eigene Tablet-Reihe die auf dem Namen "Surface" hören sowie in Kooperation mit einigen Smartphone-Hersteller wie HTC und Samsung über Window Phones. Auch die Spielekonsole XBOX gehört zum breiten Produktangebot.

So kommt der Konzern im kürzlich veröffentlichten Geschäftsjahr 2017 auf einen Gesamtumsatz von 89,95 Mrd. USD, was einer Steigerung zum Vorjahr von 5% bedeutet. Der Gewinn wuchs unterdessen stark auf 3,31 USD je Aktie oder 25,8 Mrd. USD an.

Dabei dürfte es für den Konzern in Zukunft ähnlich positiv weitergehen. Ende 2016 übernahm der Software-Riese den Netzwerkbetreiber LinkedIn für 26,2 Mrd. USD. LinkedIn ist das größte soziale B2B Netzwerk mit über 400 Mio. registrierten Menschen und übertrumpft Konkurrenten wie Xing somit um Längen. Es bleibt abzuwarten, wie Microsoft die Synergiemöglichkeiten zwischen Windows und LinkedIn gestalten wird.

Microsoft hat es geschafft, die verschlafenen Jahre von 2000-2014 unter dem damaligen CEO Steve Ballmer hinter sich zu lassen und mutiert allmählich zum alten Branchenleader. Vertraut man dem Anaylstenkonsens, dürfte der Konzern in den nächsten Jahren bei Umsatz wie Gewinn von starkem Wachstum begleitet werden. Das 2019er KGV von 20 ist im Kontext der Monopolstellung bei Betriebssystem und Office-Produkten meines Erachtens moderat.

Hier haben Sie einen Überblick über die am meisten investierten Wall-Street Gurus:

Die Aktie des Software-Herstellers befindet sich bereits seit sechs Jahren in einem intakten Aufwärtstrend. Dabei konnte der Konzern vor allem in den letzten zwei Jahren die Konsensschätzungen der Analysten jedes Mal schlagen, was für einen weiteren Aufwärtsdrang sorgte. Solange der Gesamtmarkt und im speziellen der NASDAQ weiterhin von einer Korrekturphase verschont bleibt, dürfte auch der Konzern von Bill Gates ein Hoch nach dem anderen nehmen. Aus fundamentalere Sichtweise spricht wenig für ein baldiges Ende der Rally. Die Umstellung vom Lizenzgeschäft hin zu einem deutlich profitableren Abbo-Modell trägt nun Früchte. Zudem verfügt der Konzern über zahlreiche Wachstumschancen.

Tipp: Die Portfolio der Wall-Street-Gurus können TraderFox-Kunden mit Echtzeit-Kursaktualisierungen auf dem traderfox.com Trading-Desk verfolgen. Alle Depots werden zudem in 2 WOchen auf den neuen Stand Q2 2017 geupdatet! Neben dem Portfolio des Primecap Management Fonds finden Sie zudem zahlreiche weitere Gurus wie David Einhorn, Chris Davis oder Warren Buffett vor:

--> traderfox.com Trading-Desk