Portfoliocheck: Sequoia Fonds setzt Erfolgspfad fort - seit Gründung Performance von 38.000%!

Wenn man von den besten Wall-Street Investoren lernen möchte, eignen sich dafür vor allem die sogenannten Value-Investoren. Das stärkste Alleinstellungsmerkmal von diesen Personen ist wohl der teils extrem lange Anlagehorizont. Haben sie sich erst einmal für eine Position entschieden, bleibt diese oft für Jahre und Jahrzehnte im Depot. Die größte Waffe hierbei ist der Zinseszins! Anstatt sich den Aufwand zu machen, jede Schwankung an den Finanzmärkten zu antizipieren sowie von kurzfristigen Paradigmenwechseln zu profitieren, setzten die Value-Investoren meist auf die Wirtschafts- und Innovationskraft von sogenannten Qualitätsunternehmen. Wir von Traderfox bezeichnen diese Wirtschaftsobjekte auch gerne als Burggrabenunternehmen.

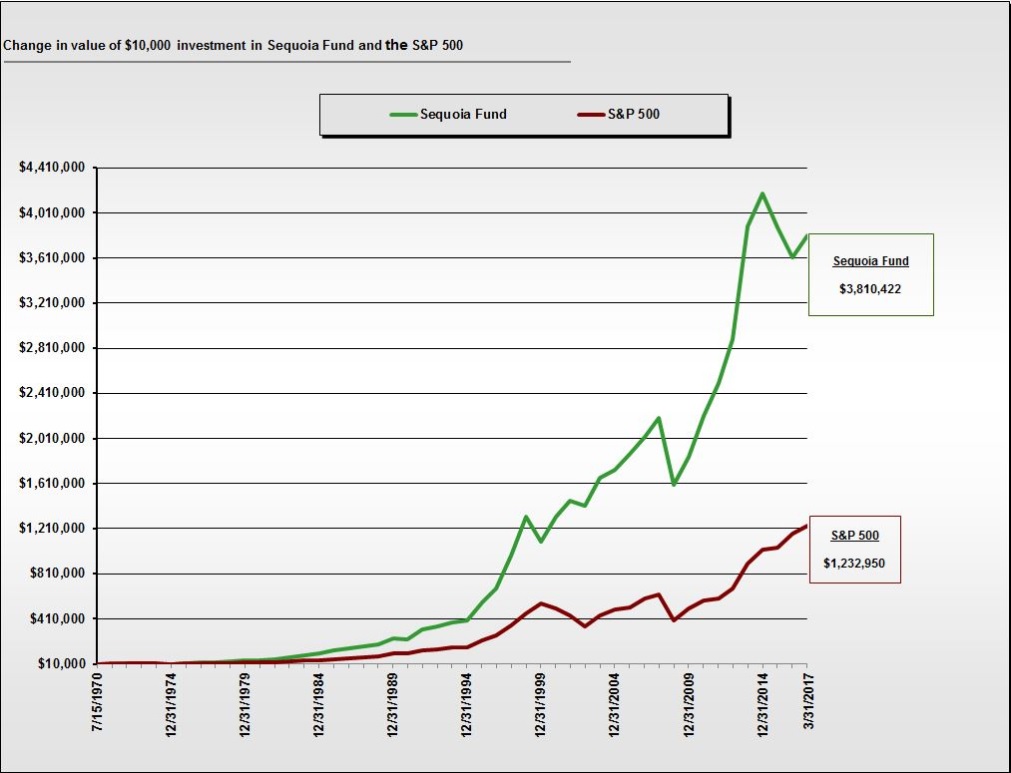

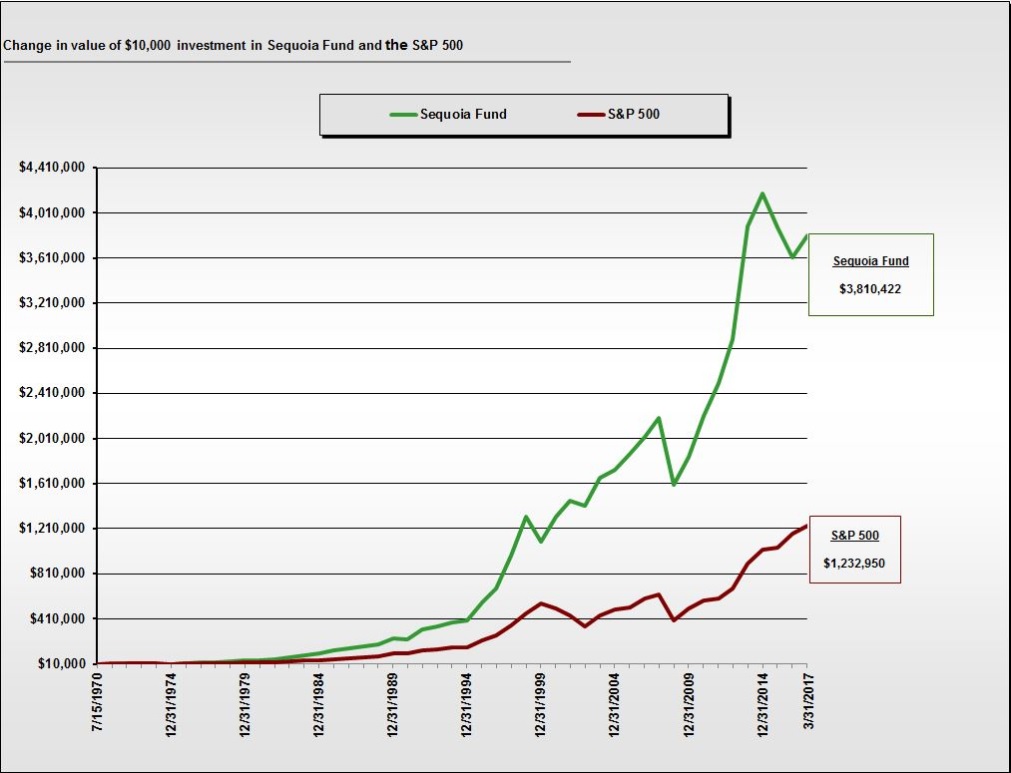

Ein Fonds, der dieses Kunststück seit bereits 46 Jahren vollführt, ist der Sequoia Funds. Er ist das Flaggschiff der Investmentgesellschaft Ruane, Cunniff & Goldfarb. Auf Bitten seines besten Freundes Warren Buffett gründete William Ruane genau diese gleichnamige Gesellschaft, um Buffetts Investoren der Buffett Partnership zu übernehmen. Nachdem der Fonds unter der Leitung von Ruane jedoch in den letzten Jahren einige Rückschläge hinnehmen musste, trat der Guru schließlich von Führungsposition zurück. Seit letztem Jahr führt nun sein Schüler Davis Poppe die Geschäfte des Sequoia Fonds. Im 46-jährigen Bestehen des Fonds kommt dieser auf eine sagenhafte durchschnittliche Rendite von 13,57%! Aus anfänglichen 10.000 USD wären somit heute inzwischen 3,8 Mio. USD geworden. Somit blicken wir erneut auf die jüngsten Transaktionen und Geschehnisse aus dem ersten Quartal 2017 bei der Investmentgesellschaft Ruane, Cunniff & Goldfarb:

Quelle: http://www.sequoiafund.com/fp-investment-comparison.htm

Quelle: http://www.sequoiafund.com/fp-investment-comparison.htm

CEO David Poppe wendet Flaggschiff Sequoia Fonds leicht - Q/Q Turnover von 10 %!

Mit einem Q/Q Turnover von 10% lag dieser um 2% höher als im vorherigen Quartal. Dabei verzeichne ich 5 Neupositionen sowie 11 Positionsaufstockungen. Größter Neukauf waren Anteile der Liberty Formula One Group. Dahinter verbergen sich die gesamten Vermarktungsrechte der Formel 1. Ein weiteren Neueinstieg gab es zudem beim Online-Reisevermittler Priceline. Hier kaufte sich David Poppe mit seinem Sequoia Fonds für 200 Mio. USD ein. Ich möchte auf das Unternehmen im späteren Verlauf noch genauer eingehen.

Auf der Verkaufsseite hingegen finden wir mit 11 Sold Outs sowie 34 Teilverkäufen eine Fülle von Aktivitäten. Hier ist vor allem der fortschreitende Ausstieg beim IT-Dienstleister Jacobs Enginerring zu nennen. Bereits seit Ende 2015 reduziert der Fonds seine Anteile kontinuierlich und besitzt nach ursprünglich 24 Mio. Aktien nun noch 4,4 Mio. Im Portfolio. In der folgenden Grafik habe ich die 10 größten Transaktionen für Sie nochmals zusammengefasst:

Amazon rutscht in Top 10 – 10,6 Mrd. USD schwerer Sequoia Fonds

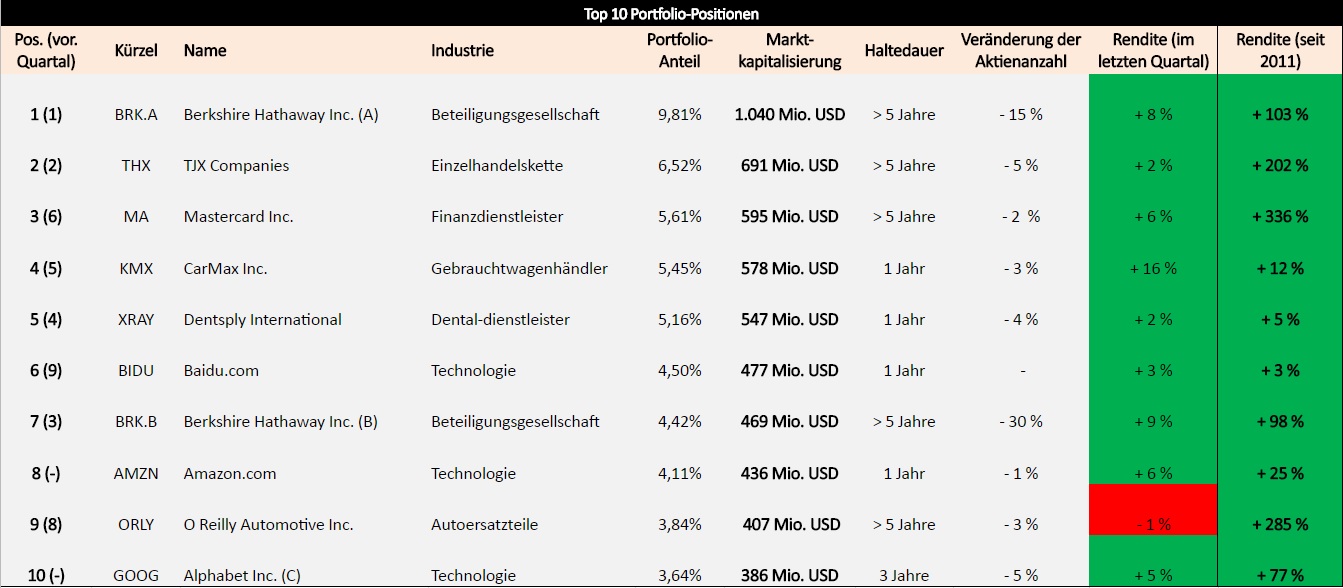

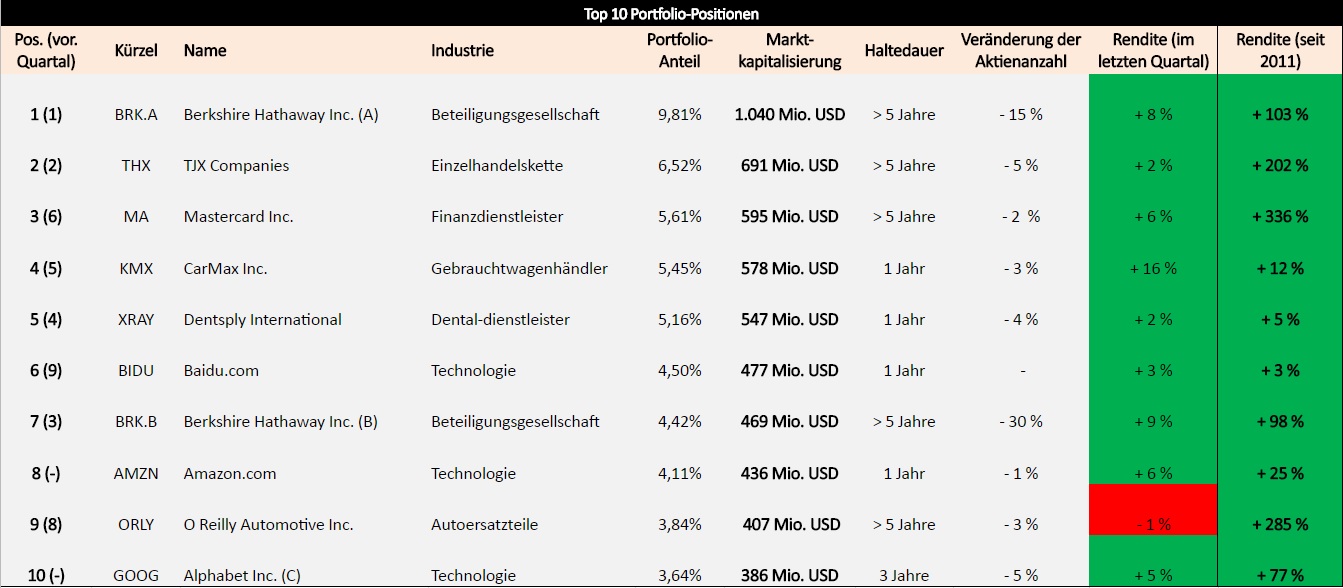

Im Portfolio der Ruane, Cunniff & Goldfarb Investmentgesellschaft befinden sich derzeit 88 Positionen und somit vier weniger als im Vorquartal. Der Gesamtwert beträgt stolze 10,6 Mrd. USD. Dabei machen die A-Anteile der Beteiligungsgesellschaft von Warren Buffett immer noch die größte Einzelposition aus. Sie liegen seit über 40 Jahre im Depot und resultieren aus der tiefen Freundschaft zwischen William Ruane und Warren Buffett. Aufgrund von Kursgewinne rutschen zudem die Anteile am E-Commerce Riesen Amazon in die Top 10. Weitere größere Veränderungen gab es nicht.

Dabei machen die 10 größten Positionen 53% des Gesamtdepots aus. Bis auf O´Reilly Automative entwickelten sich zudem alle Werte im vergangenen Quartal positiv. Unter den Top 10 befindet sich keine einzige Verlustposition:

Position 15: Das Apple unter den Reiseanbietern- Pricline.com Inc.

The Priceline Group ist ein Online-Reiseanbieter, der sich auf Hotel- und Flugbuchungen im Internet spezialisiert hat. Die wohl mit Abstand bekannteste Vertriebsplattform der Amerikaner ist Booking.com, die durch extrem gute Marketingkonzepte vielen Leuten geläufig sein dürfte. Mit Priceline.com oder den Agoda-Websiten und vielen Weiteren befindet sich zudem eine ganze Fülle an wertvollen Marken im Produktportfolio von Priceline. Das 1997 gegründete Unternehmen mit Sitz in Connecticut hat sich in der kurzen Unternehmensgeschichte so zu einem der führenden Reisevermittler der Welt hochgearbeitet. Dabei bietet man neben klassischen Hotelreservierungen, Flugtickets oder Mietwagen zudem auch zahlreiche weitere Buchungsmöglichkeiten wie Pauschalreisen, Kreuzfahrten oder auch Destinationsservices an. Seit dem Jahre 2010 ist Priceline zudem die weltweit größte Hotelsuchmaschine.

Dabei kommt dem Unternehmen vor allem die rasche Digitalisierung sowie die Verlagerung des Konsumentenverhaltens ins Internet zu Gute. Anstatt horrende Provisionsbeträge an lokale Reiseagenturen zu zahlen, setzt sich der Trend der Online-Reiseportale immer weiter durch. Wenn Sie liebe Leser, die Begriffe "Hotel buchen" oder "Reisen buchen" in die Suchmaschine Google eingeben, ist die oberste Werbeanzeige immer von Booking.com. Das kostet zwar horrende Marketing-Aufwendungen, doch mit dem Blick auf die jüngsten Berichtszahlen scheint das Konzept immer weiter aufzugehen. Allein im vergangenen Geschäftsjahr 2016 konnten die Amerikaner ihren Umsatz um 16% auf 10,7 Mrd. USD steigern. Dabei verdiente man mit 65,6 USD je Aktie prächtig. Es ist ein skalierbares Geschäft. Die ersten schwarzen Zahlen schrieb Pricline bereits im Jahre 2001, also im vierten Jahr. Das Management versteht scheinbar sein Handwerk! Neben dem organischen Wachstum ist Priceline bei Übernahmen sehr aktiv. Aufstrebende Konkurrenten werden bereits in frühen Stadien einfach aufgekauft. Zudem erweitert man so sein Produktkatalog stetig. So übernahm Priceline beispielweise 2014 das Restaurantportal OpenTable. Zudem profitiert der Konzern meist von erheblichen Synergie- sowie Cross-Selling Effekten zwischen den verschiedenen Websiten.

Wenig verwunderlich wächst der Gewinn überproportional. Laut Analystenkonsens dürfte der Reisevermittler im Jahr 2017 bereits 73,94 USD je Aktie verdienen, was ein Anstieg von 13% bedeutet. Im Folgejahr dürfte man 85,5 USD je Aktie verdienen. Das 2018er KGV von 21,6 ist jedoch nicht mehr preiswert. Doch Qualität hat seinen Preis. Priceline ist das Apple unter den Online-Reisevermittlern.

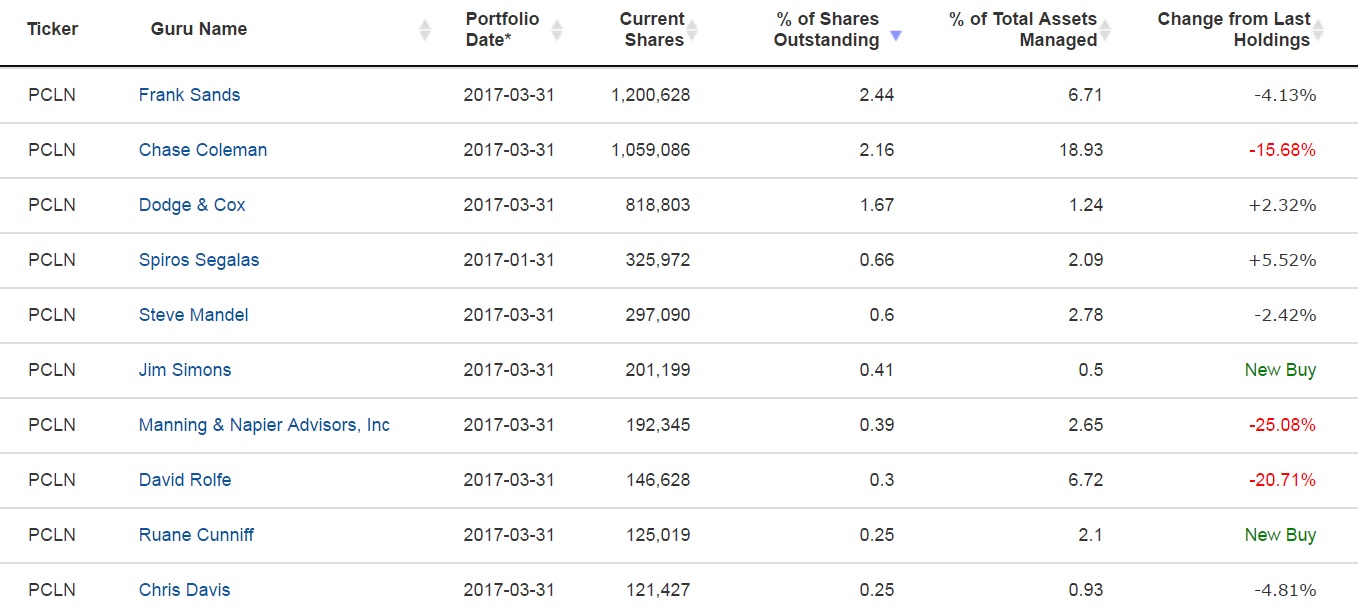

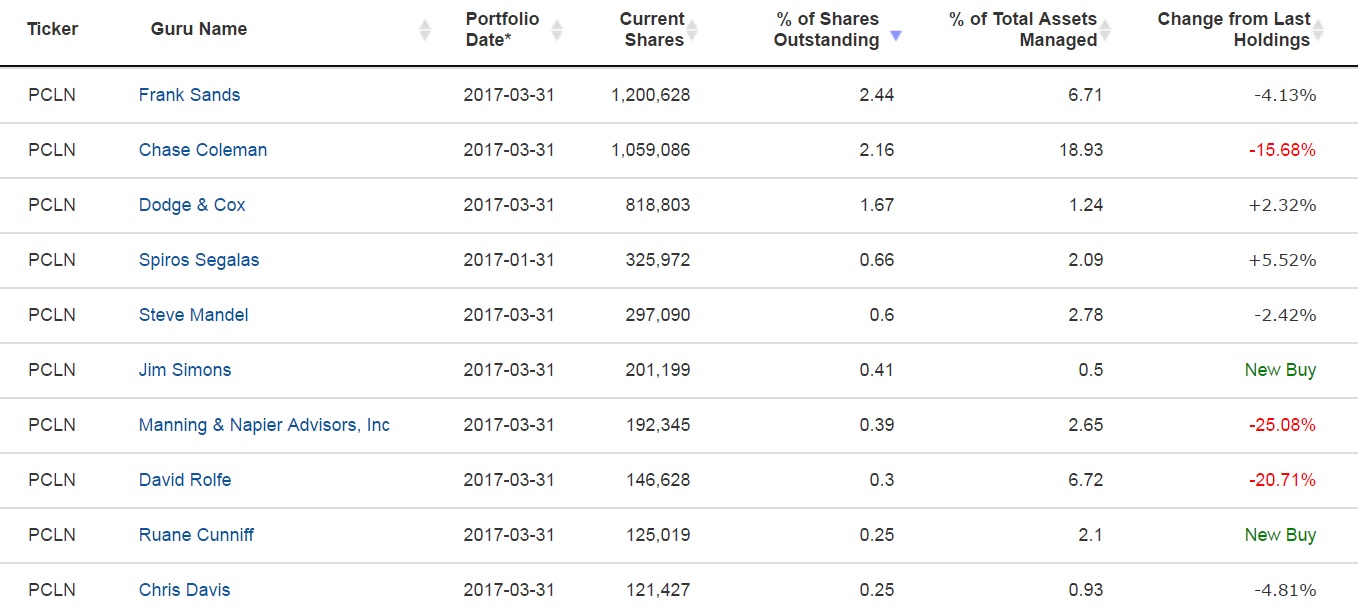

Schauen wir uns die investierten Gurus an:

Mit Value-Gurus wie Frank Sands, Chris Davis und natürlich dem ursprünglichen Fonds von William Ruane, sowie Tiger Cub Steve Mandel oder auch Jim Simons finden wir viele bekannte Gesichter vor. Die Käufer- wie Verkäuferseite ist ausgeglichen. Insgesamt halten die Gurus gute 7% von Pricline in ihren Portfolios:

Charttechnisch befindet sich Priceline bereits seit langer Zeit in einem stabilen Aufwärtstrend. Schlechte Nachrichten wie die kürzlich verkündeten Q1 Zahlen können dem Aktienkurs kaum etwas anhaben. Zwar konnten die Amerikaner mit 9,88 USD je Aktie mehr verdienen als erwartet (8,89 USD) doch gleichzeitig kündigte das Management eine Dämpfung des Jahresausblicks an. Das nächste Kaufsignal generiert die Aktie mit dem Überschreiten des Allzeithochs bei 1900 USD. Mit einem langfristigen Anlagehorizont dürfte sich der Einstieg des Fonds Sequoia bei Priceline lohnen.

Tipp: Auf https://desk.traderfox.com/Guru_Depots gibt es ein neues Desk "Guru-Depots (Buffett & Co.)". Dort finden Sie die Portfolios der Wall-Street-Giganten. Wir bilden für alle Traderfox-Kunden die Positionen aller relevanten Guru-Depots in Echtzeit ab! Das ist möglich, weil laut amerikanischem Gesetz alle professionellen Portfoliomanager, die über 100 Mio. USD verwalten, ihre Positionen der SEC melden müssen. Diese Daten werten wir aus.

Ein Fonds, der dieses Kunststück seit bereits 46 Jahren vollführt, ist der Sequoia Funds. Er ist das Flaggschiff der Investmentgesellschaft Ruane, Cunniff & Goldfarb. Auf Bitten seines besten Freundes Warren Buffett gründete William Ruane genau diese gleichnamige Gesellschaft, um Buffetts Investoren der Buffett Partnership zu übernehmen. Nachdem der Fonds unter der Leitung von Ruane jedoch in den letzten Jahren einige Rückschläge hinnehmen musste, trat der Guru schließlich von Führungsposition zurück. Seit letztem Jahr führt nun sein Schüler Davis Poppe die Geschäfte des Sequoia Fonds. Im 46-jährigen Bestehen des Fonds kommt dieser auf eine sagenhafte durchschnittliche Rendite von 13,57%! Aus anfänglichen 10.000 USD wären somit heute inzwischen 3,8 Mio. USD geworden. Somit blicken wir erneut auf die jüngsten Transaktionen und Geschehnisse aus dem ersten Quartal 2017 bei der Investmentgesellschaft Ruane, Cunniff & Goldfarb:

Quelle: http://www.sequoiafund.com/fp-investment-comparison.htm

Quelle: http://www.sequoiafund.com/fp-investment-comparison.htmCEO David Poppe wendet Flaggschiff Sequoia Fonds leicht - Q/Q Turnover von 10 %!

Mit einem Q/Q Turnover von 10% lag dieser um 2% höher als im vorherigen Quartal. Dabei verzeichne ich 5 Neupositionen sowie 11 Positionsaufstockungen. Größter Neukauf waren Anteile der Liberty Formula One Group. Dahinter verbergen sich die gesamten Vermarktungsrechte der Formel 1. Ein weiteren Neueinstieg gab es zudem beim Online-Reisevermittler Priceline. Hier kaufte sich David Poppe mit seinem Sequoia Fonds für 200 Mio. USD ein. Ich möchte auf das Unternehmen im späteren Verlauf noch genauer eingehen.

Auf der Verkaufsseite hingegen finden wir mit 11 Sold Outs sowie 34 Teilverkäufen eine Fülle von Aktivitäten. Hier ist vor allem der fortschreitende Ausstieg beim IT-Dienstleister Jacobs Enginerring zu nennen. Bereits seit Ende 2015 reduziert der Fonds seine Anteile kontinuierlich und besitzt nach ursprünglich 24 Mio. Aktien nun noch 4,4 Mio. Im Portfolio. In der folgenden Grafik habe ich die 10 größten Transaktionen für Sie nochmals zusammengefasst:

Amazon rutscht in Top 10 – 10,6 Mrd. USD schwerer Sequoia Fonds

Im Portfolio der Ruane, Cunniff & Goldfarb Investmentgesellschaft befinden sich derzeit 88 Positionen und somit vier weniger als im Vorquartal. Der Gesamtwert beträgt stolze 10,6 Mrd. USD. Dabei machen die A-Anteile der Beteiligungsgesellschaft von Warren Buffett immer noch die größte Einzelposition aus. Sie liegen seit über 40 Jahre im Depot und resultieren aus der tiefen Freundschaft zwischen William Ruane und Warren Buffett. Aufgrund von Kursgewinne rutschen zudem die Anteile am E-Commerce Riesen Amazon in die Top 10. Weitere größere Veränderungen gab es nicht.

Dabei machen die 10 größten Positionen 53% des Gesamtdepots aus. Bis auf O´Reilly Automative entwickelten sich zudem alle Werte im vergangenen Quartal positiv. Unter den Top 10 befindet sich keine einzige Verlustposition:

Position 15: Das Apple unter den Reiseanbietern- Pricline.com Inc.

The Priceline Group ist ein Online-Reiseanbieter, der sich auf Hotel- und Flugbuchungen im Internet spezialisiert hat. Die wohl mit Abstand bekannteste Vertriebsplattform der Amerikaner ist Booking.com, die durch extrem gute Marketingkonzepte vielen Leuten geläufig sein dürfte. Mit Priceline.com oder den Agoda-Websiten und vielen Weiteren befindet sich zudem eine ganze Fülle an wertvollen Marken im Produktportfolio von Priceline. Das 1997 gegründete Unternehmen mit Sitz in Connecticut hat sich in der kurzen Unternehmensgeschichte so zu einem der führenden Reisevermittler der Welt hochgearbeitet. Dabei bietet man neben klassischen Hotelreservierungen, Flugtickets oder Mietwagen zudem auch zahlreiche weitere Buchungsmöglichkeiten wie Pauschalreisen, Kreuzfahrten oder auch Destinationsservices an. Seit dem Jahre 2010 ist Priceline zudem die weltweit größte Hotelsuchmaschine.

Dabei kommt dem Unternehmen vor allem die rasche Digitalisierung sowie die Verlagerung des Konsumentenverhaltens ins Internet zu Gute. Anstatt horrende Provisionsbeträge an lokale Reiseagenturen zu zahlen, setzt sich der Trend der Online-Reiseportale immer weiter durch. Wenn Sie liebe Leser, die Begriffe "Hotel buchen" oder "Reisen buchen" in die Suchmaschine Google eingeben, ist die oberste Werbeanzeige immer von Booking.com. Das kostet zwar horrende Marketing-Aufwendungen, doch mit dem Blick auf die jüngsten Berichtszahlen scheint das Konzept immer weiter aufzugehen. Allein im vergangenen Geschäftsjahr 2016 konnten die Amerikaner ihren Umsatz um 16% auf 10,7 Mrd. USD steigern. Dabei verdiente man mit 65,6 USD je Aktie prächtig. Es ist ein skalierbares Geschäft. Die ersten schwarzen Zahlen schrieb Pricline bereits im Jahre 2001, also im vierten Jahr. Das Management versteht scheinbar sein Handwerk! Neben dem organischen Wachstum ist Priceline bei Übernahmen sehr aktiv. Aufstrebende Konkurrenten werden bereits in frühen Stadien einfach aufgekauft. Zudem erweitert man so sein Produktkatalog stetig. So übernahm Priceline beispielweise 2014 das Restaurantportal OpenTable. Zudem profitiert der Konzern meist von erheblichen Synergie- sowie Cross-Selling Effekten zwischen den verschiedenen Websiten.

Wenig verwunderlich wächst der Gewinn überproportional. Laut Analystenkonsens dürfte der Reisevermittler im Jahr 2017 bereits 73,94 USD je Aktie verdienen, was ein Anstieg von 13% bedeutet. Im Folgejahr dürfte man 85,5 USD je Aktie verdienen. Das 2018er KGV von 21,6 ist jedoch nicht mehr preiswert. Doch Qualität hat seinen Preis. Priceline ist das Apple unter den Online-Reisevermittlern.

Schauen wir uns die investierten Gurus an:

Mit Value-Gurus wie Frank Sands, Chris Davis und natürlich dem ursprünglichen Fonds von William Ruane, sowie Tiger Cub Steve Mandel oder auch Jim Simons finden wir viele bekannte Gesichter vor. Die Käufer- wie Verkäuferseite ist ausgeglichen. Insgesamt halten die Gurus gute 7% von Pricline in ihren Portfolios:

Charttechnisch befindet sich Priceline bereits seit langer Zeit in einem stabilen Aufwärtstrend. Schlechte Nachrichten wie die kürzlich verkündeten Q1 Zahlen können dem Aktienkurs kaum etwas anhaben. Zwar konnten die Amerikaner mit 9,88 USD je Aktie mehr verdienen als erwartet (8,89 USD) doch gleichzeitig kündigte das Management eine Dämpfung des Jahresausblicks an. Das nächste Kaufsignal generiert die Aktie mit dem Überschreiten des Allzeithochs bei 1900 USD. Mit einem langfristigen Anlagehorizont dürfte sich der Einstieg des Fonds Sequoia bei Priceline lohnen.

Tipp: Auf https://desk.traderfox.com/Guru_Depots gibt es ein neues Desk "Guru-Depots (Buffett & Co.)". Dort finden Sie die Portfolios der Wall-Street-Giganten. Wir bilden für alle Traderfox-Kunden die Positionen aller relevanten Guru-Depots in Echtzeit ab! Das ist möglich, weil laut amerikanischem Gesetz alle professionellen Portfoliomanager, die über 100 Mio. USD verwalten, ihre Positionen der SEC melden müssen. Diese Daten werten wir aus.

Bildherkunft: Fotolia #158506318