Portfoliocheck: Wall-Street Guru Bill Ackman setzt 1,2 Mrd. USD auf diese Restaurant-Kette!

Die Börse ist das Spiel der Spiele! Viele scheitern beim Versuch, langfristig profitabel zu handeln. Anders wie früher haben heute Klein- wie Großanleger den Zugang zu praktisch allen Nachrichten und Informationen, die für die Börse relevant sind. Eine Herausforderung das richtige Filtern dieser schier gigantischen Informationsflut, um daraus die richtigen Schlüsse zu ziehen. Eine Möglichkeit für erfolgreiches Handeln ist von den Besten zu lernen. Damit meine ich diejenigen Menschen, die bewiesen haben, dass sie langfristig die Märkte schlagen. Viele Wall-Street-Akteure haben den Beinamen Guru, doch nur wenige verdienen ihn auch. Wir von Traderfox überwachen für Sie, liebe Leser, alle relevanten Gurus, filtern die Informationen und berichten anschließend über alle spannenden Bewegungen.

Heute möchten wir erneut einen Blick auf den aktivistischen Manager Bill Ackman und dessen Hedgefonds Pershing Square Capital Management werfen:

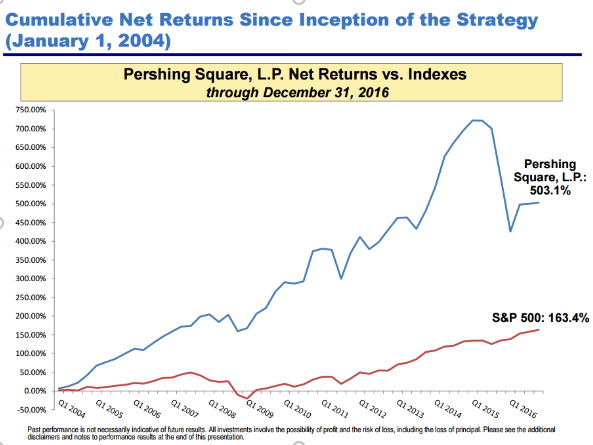

Ackman schlägt S&P 500 in den letzten 12 Jahren um 340%!

Bill Ackman hat den Titel Wall-Street Guru verdient. Der 50-jährige Investor leitet seinen Fonds seit Gründung im Jahre 2004 souverän durch jede Wirtschaftslage. Mit einem ROI von durchschnittlich 14,4% oder 503% in 12 Jahren konnte man sich deutlich vom S&P 500 lösen. Allein das Jahr 2015 verhagelte Ackman seine Historie gewaltig. Einige Fehlinvestments in der Pharmabranche, angeführt von Valeant Pharmaceuticals, bescherten ihm einen Milliardenverlust. Mit 11 Mrd. USD verwaltet Bill Ackman einen der größten Hedgefonds der Welt.

Quelle: PSCM Annual Investor Update Presentation_26.01.2017

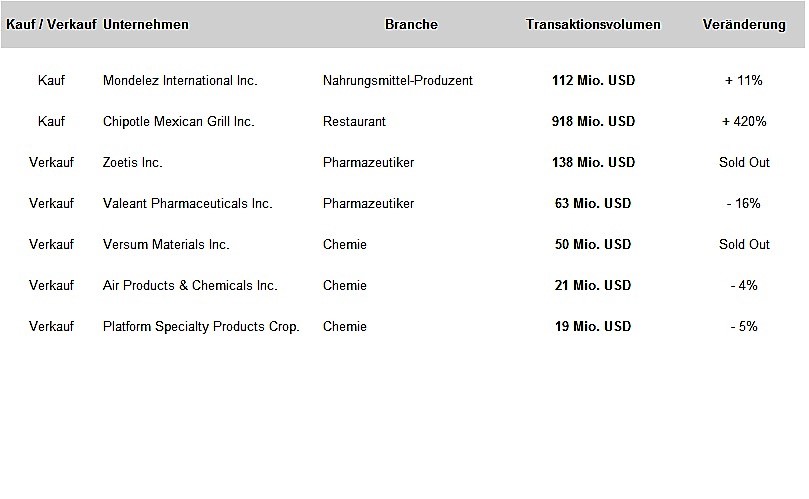

Die im Februar veröffentlichten 13F-Files lassen uns zudem einen Blick in Ackman's Transaktionen aus dem letzten Quartal erblicken. Der Investor beschränkt sich auf einige wenige Werte. Das Portfolio umfasst gerade einmal acht Positionen.

Der mit Abstand größte Zukauf erfolgte bei der Fastfood-Kette Chipotle Mexican Grill. Mit einem Transaktionsvolumen von 918 Mio. USD vervierfachte der Guru seine Anteile am amerikanischen Unternehmen. Mit insgesamt 2,8 Mio. Anteilsscheinen hält er bereits 10% aller ausstehenden Aktien. Zudem macht die Position bereits 18% seines Gesamtportfolios aus. Ich möchte im späteren Verlauf weiter auf Chipotle eingehen.

Auf der Verkaufsseite standen weiterhin Ackmans Chemie- sowie Pharmawerte. Bei Versum Materials und Zoetis gab es sogar den Komplettverkauf. Bereits in den Vorquartalen wurden sämtliche Engagements in den genannten Brachen weitgehend reduziert. Folgend sehen sie eine Übersicht über alle Transaktionen aus dem vierten Quartal 2016:

Findet Chipotle Mexican Grill zurück auf die Erfolgsspur?

Die 1993 gegründete US-amerikanische Schnellrestaurantkette Chipotle Mexican Grill war bis zum Jahre 2015 der gefeierte Star unter den Fast-Food-Ketten Amerikas. Wie der Name vermuten lässt vertreibt das Unternehmen vorwiegend Mexikanisches Essen wie Burritos und Tacos. Dabei werden ähnlich wie bei Subway die Gerichte vor den Augen der Kunden frisch zubereitet. Das Konzept funktionierte und Wachstumsraten von über 20% waren in den vergangenen Jahren keine Seltenheit. Doch die Erfolgsstory hatte ein abruptes Ende als im Herbst 2015 ein Skandal um verseuchtes Essen die Runde machte. Nachdem es wiederholt Vorwürfe wegen Hygienemängeln sowie einzelne Fälle von Lebensmittel-Vergiftungen gegeben hatte, eskalierte die Lage im Oktober 2015, als das Boston College mitteilte, 141 Studenten, darunter das halbe Basketball-Team, seien nach dem Essen bei Chipotle erkrankt. Durch den schweren Imageschaden blieb spürbar die Kundschaft aus. In Folge dessen sackte der Aktienkurs von 760 USD auf 350 USD im Tief ab.

Die meisten Anleger suchten das Weite, Ackman jedoch sah scheinbar die Möglichkeit des verbilligten Einstiegs. Nach ersten Käufen im dritten Quartal 2016 stockte der Guru nun seine Position um das Vierfache auf nun 2,8 Mio. Aktien auf. Das Gesamtengagement beläuft sich inzwischen auf 1,2 Mrd. USD.

So äußerte sich der Guru dass das Unternehmen weiterhin über "enorme Wachstumschancen" verfüge. Jedoch steht es noch in den Sternen, ob die Fastfood-Kette auch zurück auf die Erfolgsspur findet. Bei den letzten drei Berichtserstattungen verfehlte man teils erheblich die Erwartungen. Für das Gesamtjahr 2016 fiel der Umsatz mit 3,9 Mrd. USD 13% geringer als im Vorjahr aus. Vor allem in Sachen Profitabilität belastete der Skandal erheblich. Hier konnte man mit einem Überschuss von 23 Mio. USD gerade noch schwarze Zahlen schreiben. Je Aktie blieben 0,77 USD hängen.

Für das Geschäftsjahr 2017 dürfte es jedoch wieder aufwärts gehen. Hört man auf den Analystenkonsens dürften die Amerikaner mit 8,18 USD wieder deutlich mehr verdienen. Zusätzlich prognostizieren sie für das Folgejahr 2018 Umsatzerlöse von 5,16 Mrd. USD und somit mehr als vor dem Skandaljahr 2015. Beim Gewinn sollen dann bereits 11,81 USD je Aktie verdient werden. Mit einem erwarteten 2018er KGV von 34 wäre Chipotle deutlich höher bewertet als ihr Konkurrent Mc Donalds, die auf ein 2018er KGV von 19 kommen. Die Zukunft wird zeigen, ob Ackmans Engagement sich als kluges Investment oder ein Fehlinvestment rausstellt. Eines ist jedoch sicher, wir von Traderfox berichten für sie darüber.

Nachfolgend sehen sie Bill Ackmans Portfolio: