Warum und wie ein Biden-Bear-Case die Performance des Portfolios enorm steigern kann!

Liebe Leser,

ein Biden-Bear-Case ist gar nicht so unwahrscheinlich. Vor allem mit steigenden Corona-Zahlen könnte Biden in den USA wieder an Beliebtheit erlangen. Die Umfragen zeigen zwar, dass Trump die letzte Wahl-Debatte gewonnen hat, allerdings liegt Biden nach wie vor in den Umfragewerten für die Wahl vorne. Die Prognose-Plattform FiveThirtyEight schätzt, dass die Wahrscheinlichkeit eines Biden-Gewinns bei 78 % liegt.

Doch warum sollte die Wahl von Joe Biden zu einem Abverkauf führen? Dieser Faktor dürfte der Wichtigste sein: Die Körperschaftssteuer für Unternehmen soll von 21 % auf 28 % erhöht werden. Wenn die FANG-Aktien plötzlich 28 % Steuern zahlen müssten, würde der Gewinn je Aktie deutlich sinken. Apple hatte im Jahr 2019 eine Steuerquote von gerade mal 15,9 %. Höhere Steuerabgaben würden zu deutlich geringeren Unternehmenswerten führen, da der Gewinn und der Cashflow sinkt. Ein geringerer Unternehmenswert bedeutet, dass der faire Wert je Aktie deutlich sinkt, was wiederum dazu führt, dass Verkäufe getriggert werden.

Historisch betrachtet (seit 1900) kam es zu einem Abverkauf am Aktienmarkt, wenn der amtsinhabende Republikaner die Wahl verloren hat. Die Grafik zur Veranschaulichung darf aus Copyright-Gründen leider nicht veröffentlicht werden, allerdings könnt ihr euch sie hier anschauen. Ein Blick auf die Grafik lohnt sich!

- Erkenntnis: Die Gefahr eines Biden-Bear-Case ist real.

Als Investor darf man nicht emotional handeln. Die Börse ist oftmals kontra-intuitiv und Rationalität ist das oberste Gebot. Investoren müssen in Chancen-Risiko-Verhältnissen denken - Wie hoch ist der potenzielle Gewinn im Verhältnis zum potenziellen Verlust und wie oft liege ich mit meinen Investment-Entscheidungen richtig? In der Wahrscheinlichkeitsaussage sollte man vorsichtig sein: Die besten Trader auf diesem Planeten liegen in 50 % der Fälle falsch.

Doch wie hoch ist die Chance am Aktienmarkt tatsächlich? Es gibt derzeit keinen großen Katalysator, der die Börsen weiter antreiben könnte. Eventuell würde ein Trump-Wahlgewinn von der Börse belohnt werden. Ein weiteres Stimulus-Paket könnte die Börse ebenfalls wenige Prozent-Punkte weiter nach oben jagen. Und wie hoch ist das Risiko? In der Geschichte wurde der Markt um circa 10 % abgestrafft, wenn der amtsinhabende Republikaner die Wahl verlor.

Die Upside liegt also bei circa 10 % (optimistisch geschätzt) und unsere mögliche Downside liegt ebenfalls bei 10 %. Wenn wir in 50 % der Fälle richtig liegen, dann machen wir nach Transaktionskosten Verluste. Professionelle Investoren fordern ein Chancen-Risiko-Verhältnis von mindestens 2:1. Allein aus dieser Perspektive heraus ergibt es derzeit Sinn Cash aufzubauen und das Portfolio-Risiko zu verringern. Die Wahl ist bereits am 3. November 2020. Nach der Wahl kann man sich in den profitierenden Branchen aufstellen. Selbst wenn man auf diese Art möglicherweise Rendite einbüßt, da es zu keinem Abverkauf kommt, hat man das Portfolio-Risiko deutlich reduziert.

- Erkenntnis: Cash aufbauen bzw. bereithalten vor der US-Wahl ist aus Risiko-Aspekten vorteilhaft. Das Chancen-Risiko-Verhältnis ist für Investoren derzeit nicht vorteilhaft.

Risiko-Minimierung ist der erste Schritt, um von einem Bear-Case zu profitieren. Ein 50 % Portfolio-Verlust erfordert eine Rendite in Höhe von 100 %, um wieder bei 0 zu stehen. Verluste arbeiten geometrisch gegen die Portfolio-Performance. Ein 20 % Gewinn und ein 20 % Verlust sind nicht das Gleiche. Wenn du 20 % Gewinn machst, reicht ein 16,7 % Drawdown und du stehst wieder bei 0. Wenn du 20 % Verlust machst, brauchst du einen 25 %igen Gewinn und du stehst wieder bei 0. Als aktiver Investor oder Trader darf man nicht gierig werden und muss VOR dem Drawdown aus dem Markt bzw. das Exposure reduzieren - selbst, wenn man dadurch erstmal ein wenig Rendite verpassen könnte.

- Erkenntnis: Verluste arbeiten geometrisch gegen die Portfolio-Performance.

Nun geht es darum die Aktien herauszusuchen, die sich in Branchen mit Rückenwind befinden und von dem Wahl-Ergebnis wenig betroffen sind bzw. sogar profitieren. Außerdem hat man oftmals Aktien, in welchen man sich gerne positionieren würde, allerdings nie dazu gekommen ist. Solche Aktien sollte man auf der Watchlist behalten, um Kurs-Rücksetzer für den Aufbau einer Position zu nutzen.

Beispiele für relativ wenig betroffene Branchen:

- E-Commerce (außer Amazon)

- Payment

- Corona-Profiteure (Ethanol-Unternehmen, Food Delivery, Gaming, etc.)

- Medtech & Biotechnologie

- Cloud Unternehmen, die weniger stark von Steuererhöhungen betroffen wären

- Green Energy ist bei bei einer Biden-Wahl eine profitierende Branche, die nicht vom Abverkauf betroffen sein könnte

Artikel-Tipp: Joe Biden als neuer Präsident? Diese fünf Aktien gewinnen, diese fünf Aktien verlieren.

- Erkenntnis: Gewinnende Branchen, die nicht/gering von der Wahl betroffen sind oder sogar von einer Biden-Wahl profitieren identifizieren

Prinzipiell ist es empfehlenswert Korrekturen zu nutzen, um Positionen in Wachstumsunternehmen aufzubauen. Wachstumsaktien sind meistens zu hoch bewertet, um einen Einstieg als langfristiger Investor zu erwägen. Korrekturen bieten meist den besten Zeitpunkt, um in eine Wachstumsaktie einzusteigen. Außerdem ist der Preisanstieg einer Wachstumsaktie nach einer Korrektur tendenziell am höchsten (im Vergleich zu Value-Aktien). Dahingehend ist auch das Rendite-Potenzial am höchsten, wenn man in Korrekturen in Wachstumsaktien investiert.

- Erkenntnis: Wachstumsaktien bieten das höchste Rendite-Potenzial nach Korrekturen

Da wir nun das theoretische "Framework" entworfen haben, können wir uns einem Praxis-Beispiel nähern, welches die Situation am Beispiel des "Flash Crash des NASDAQ vom 4. September 2020" erklärt. Viele werden sich an die Abverkaufswelle im September erinnern. Der NASDAQ ist innerhalb von zwei Wochen um circa 15 % gefallen. Hier der Chart:

Während des Crashes hätte man Aktien mit relativer Stärke beobachten müssen, die akkumuliert werden, obwohl die Indizes noch fallen. Diese Aktien sollten im Optimal-Fall Wachstumsunternehmen sein, die in Branchen mit Rückenwind operieren. Die folgenden drei Aktien hätten charttechnisch auf sich aufmerksam gemacht.

Etsy: Eine E-Commerce Plattform für Handgefertigtes

Etsy betreibt eine E-Commerce Plattform, auf welcher Händler ihre eigenen Produkte verkaufen können. Auf der Plattform sind über 3,1 Mio. Verkäufer und über 60 Mio. Käufer registriert. Durch den Corona-Virus haben viele Händler handgefertigte Masken angeboten, die sich großer Beliebtheit erfreuten. Das durchschnittliche Wachstum der Plattform lag in den vergangenen Jahren bei 30 %. Durch den Corona-Virus hat das Unternehmen allerdings einen förmlichen Wachstums-Boost erhalten und die Wachstumsraten lagen in den letzten Quartalen im dreistelligen Bereich. Der E-Commerce-Boom dürfte noch lange nicht vorbei sein und Etsy ist einer der großen Profiteure.

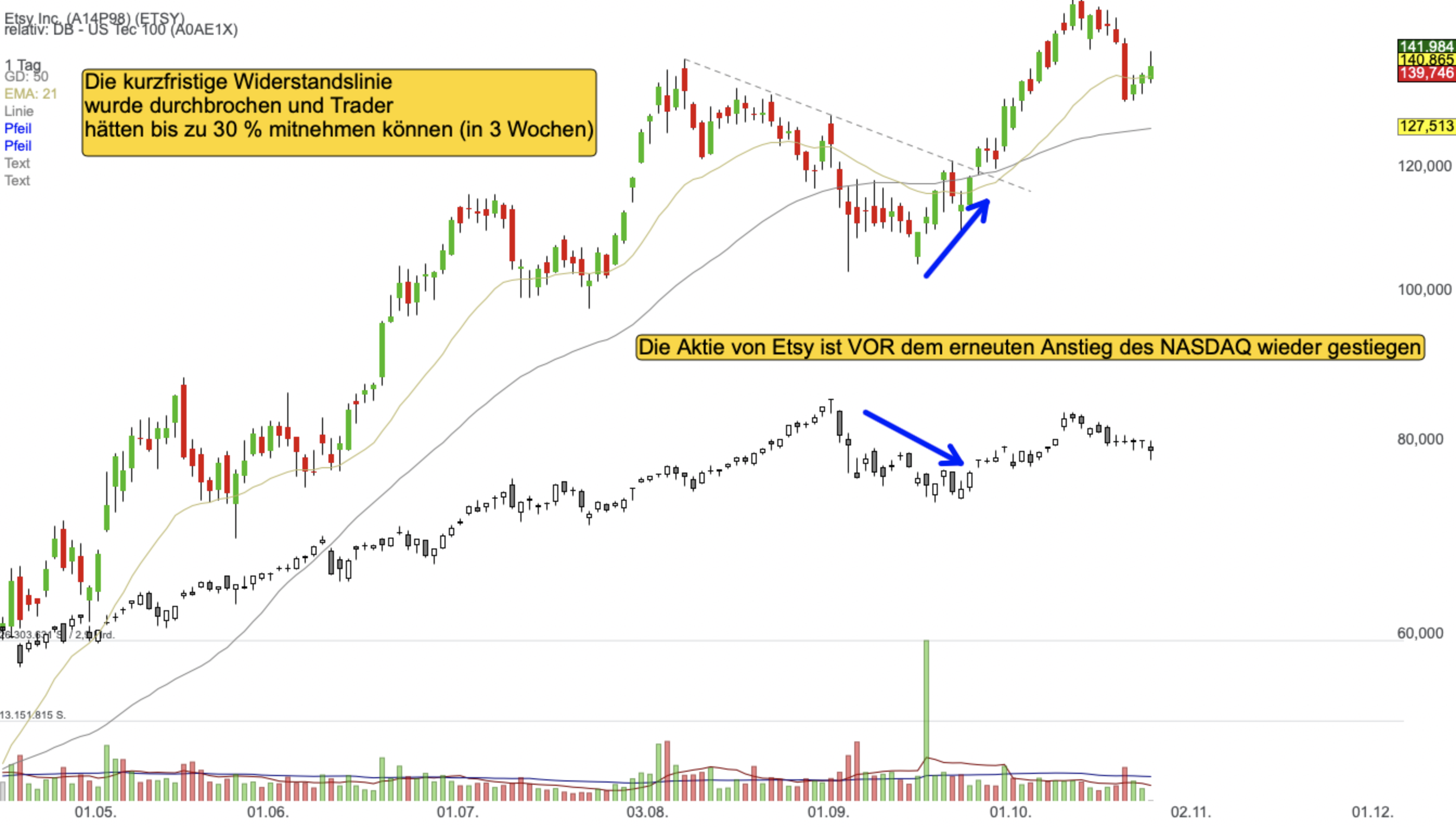

Die Etsy-Aktie ist bereits während des NASDAQ-Abverkaufs schon gestiegen. Die kurzfristige Widerstandslinie wurde durchbrochen und innerhalb von 3 Wochen hätte man knapp 30 % Gewinn realisieren können. Solche Gewinn-Chancen ergeben sich nur, wenn man genug Cash hält bevor es zu einem Drawdown kommt und dann die richtigen Wachstumsaktien mit Rückenwind aus der Branche findet.

Square: Ein Payment-Service und des Anlegers Liebling

Square ist ein absoluter Liebling unter Wachstumsaktien. Dahingehend sollte man eine solche Aktie auch in Korrekturen im Auge behalten. Viele Anleger werden die Korrektur nutzen, um Positionen aufzubauen. Das führt zu einer Angebotsverknappung der Aktien, was wiederum zu weiteren Kurssteigerungen führen kann. Square verkauft Payment-Geräte an Unternehmen, mit welchen z.B. Kreditkarten-Zahlungen durchgeführt werden können. Außerdem betreibt das Unternehmen die Cash App.

Wie auch bei der Etsy-Aktie ist die Square-Aktie während des NASDAQ-Abverkaufs schon gestiegen. Dies deutet auf institutionelles Interesse hin. Die kurzfristige Widerstandslinie wurde durchbrochen und Trader/Investoren konnten 20-25 % Rendite in circa drei Wochen erwirtschaften.

Invitae: Ausbruch parallel zum Abverkauf der NASDAQ!

Invitae befasst sich mit Forschung und Entwicklung im Bereich der Onkologie. Das Unternehmen hat sich zuletzt mit der Übernahme von ArcherDX (1,4 Mrd. USD) verstärkt. Schon heute kann Invitae genetische Tests anbieten, die der Ursachenforschung dienen oder die Wahrscheinlichkeit der Weitergabe einer Erbkrankheit bestimmen.

Die Invitae-Aktie hat nach dem Ausbruch auf ein neues Hoch einen unglaublichen Price-Run erlebt. Die Aktie ist um beinahe 50 % in wenigen Wochen gestiegen. Den Ausbruch hätte man als Trader definitiv mitbekommen, denn parallel dazu ist die NASDAQ stark abverkauft worden. Invitae war in diesem Umfeld relativ zum Gesamtmarkt äußerst stark. Institutionelle Anleger haben massiv Aktien akkumuliert.

Fazit - Im Nachhinein sieht alles einfacher aus

Wenn man die Situation im September rückblickend analysiert, sieht alles einfacher aus als es tatsächlich ist. Allerdings gibt es Muster, die sich immer wiederholen und die man ausnutzen kann. Ein solches Muster ist, dass Aktien mit relativer Stärke zum Gesamtmarkt während einer Korrektur der Leitindizes ein hohes Rendite-Potenzial haben. Investoren und Trader sollten in Korrekturen genau beobachten, welche Aktien bereit sind, die Konsolidierung zu beenden und in neue Höhen aufzusteigen. Ein Biden-Bear-Case würde Trader und Investoren nicht bestrafen, sondern neue Investment-Möglichkeiten bescheren. Wenn es zu einem Bear-Case kommt, sollte man seinen Research-Aufwand für mehrere Tage/Wochen verdoppeln und Wachstumsaktien mit relativer Stärke aus Branchen mit Rückenwind beobachten.

Die folgenden Punkte kann man aus diesem Artikel mitnehmen:

- Aktien mit relativer Stärke in Korrekturen neigen zu einer Outperformance, wenn der Markt wieder steigt

- Korrekturen sind Chancen und müssen als diese wahrgenommen werden

- Verluste arbeiten geometrisch gegen die Portfolio-Performance und müssen klein gehalten werden

- Wachstumsaktien aus Branchen mit Rückenwind, die wenig betroffen von politischen Entwicklungen sind, bieten das beste Chancen-Risiko-Verhältnis

- Investment-Entscheidungen müssen zu 100 % rational getroffen werden und auf Chancen-Risiko-Überlegungen basieren

Tipp: Im TraderFox Live-Trading sind wir derzeit zu 70 % in Cash. Jörg Meyer, unser Head of Trading, klebt tagtäglich am Bildschirm und beobachtet den Aktienmarkt. Neue Chancen ergeben sich in jeder Marktphase - auch wenn es zu einem Bear-Case kommt. Das Live-Trading-Depot USA hat seit Jahresanfang 46 % erwirtschaftet. Gerade für Anfänger ist dieses Angebot empfehlenswert, da man lernt wie ein Trader denkt und handelt. Die Trades werden vorab bekanntgegeben.

Bildherkunft: Unsplash