Portfoliocheck: Ruane, Cunniff & Goldfarb steigert 10.000 USD auf nun 4,1 Mio. USD – ein Ende ist nicht in Sicht!

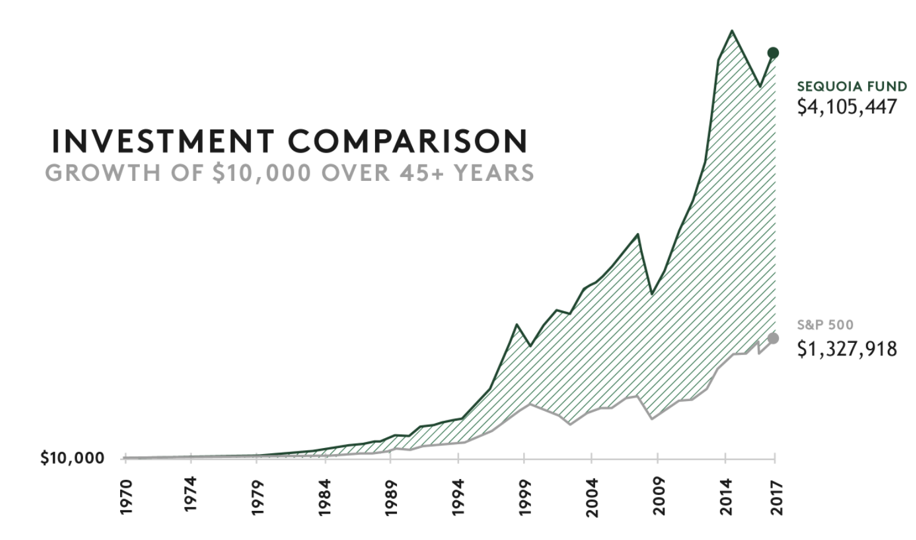

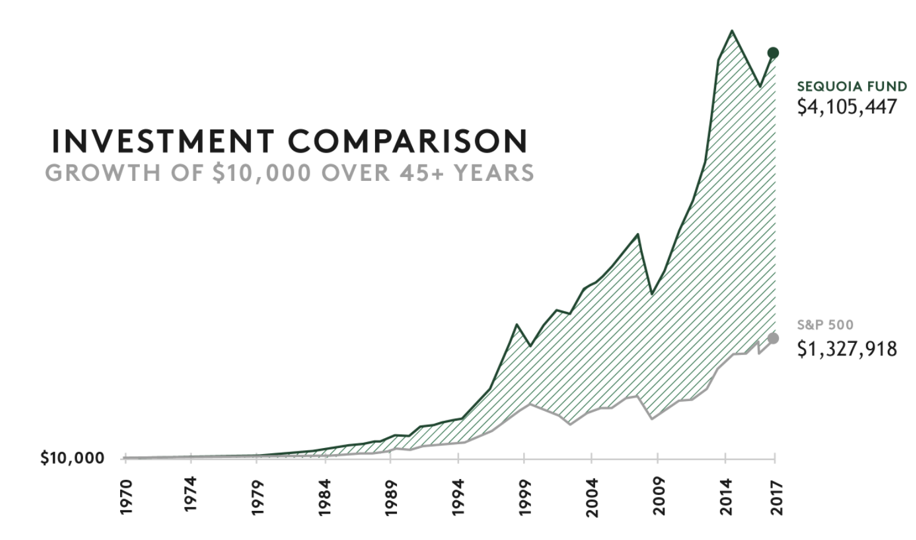

Die Ruane, Cunniff & Goldfarb Investmentgesellschaft gehört zu den renommiertesten und erfolgreichsten Value-Investoren, die wir an der Wall-Street finden können. Im Jahre 1970 von Bill Ruane gegründet, konnte man im Laufe der letzten 47 Jahre eine unglaubliche Rendite von 13,6% pro Jahr erwirtschaften. Aus anfänglichen 10.000 USD wären somit heute eine stolze Summe von über 4,1 Mio. USD herangewachsen:

Quelle: http://www.sequoiafund.com/performance.html

Bill Ruane war zu seiner Zeit einer der engsten Vertrauten und Freunde von unserer Wall-Street Legende Warren Buffett. Als dieser im Jahre 1969 seine Buffett Partnership Investmentgesellschaft schloss und für seine Investoren einen passenden Nachfolger suchte, äußerte er sich wie folgt: "Bill war die einzige Person, die ich meinen Investoren empfahl". Als Buffett einen Kandidaten als Chef-Investor für seine Beteiligungsgesellschaft Berkshire Hathaway suchte, sagte der Guru: "Ich suche nach einem weiteren Bill Ruana".

Seit knapp 2 Jahren führt Ruanes einstiger Schüler David Poppe die Fäden beim Sequoia Funds, doch in Puncto Qualität und Performance hat dies keine große Veränderung ausgemacht. Blicken wir in die jüngsten Geschehnisse:

Alphabet auf der Kaufliste ganz oben – Gewinnmitnahmen prägen Q3 im Sequoia Funds!

An der Investmentphilosophie des Fonds hat sich auch unter der neuen Führung von CEO David Poppe wenig verändert. Kaufkandidaten mussten neben einer gesunden Bilanz über ein hervorragendes Management sowie einem guten, sowie seit Jahren beständigen Cashflow verfügen. Zudem schaut man nach größeren Diskrepanzen zwischen dem inneren Wert und des jeweiligen Marktwertes.

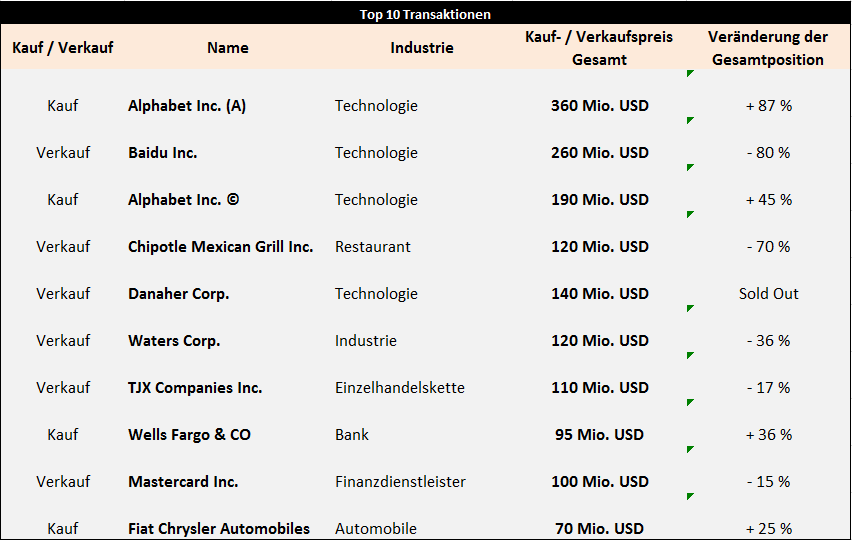

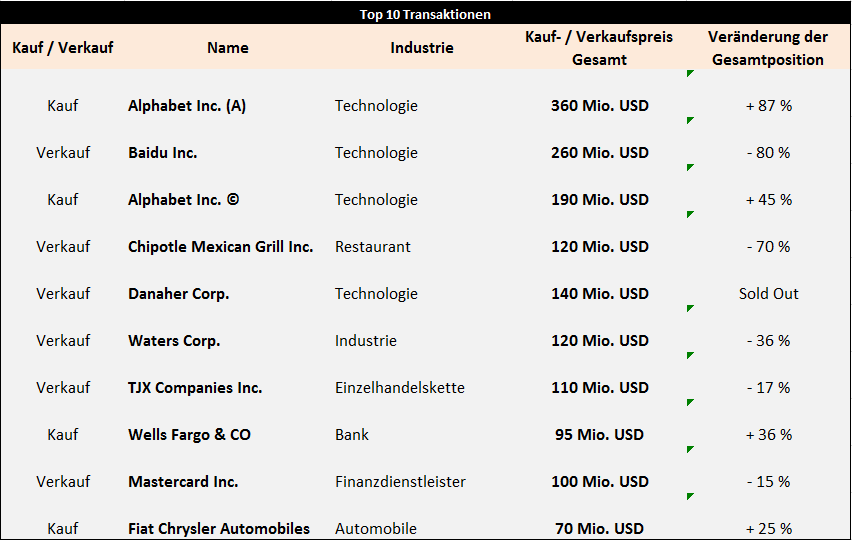

Im abgelaufenen dritten Quartal 2017 zähle ich bei den Vermögensverwaltern 4 Neueinstiege sowie 19 Positionsaufstockungen. Auf der Verkaufsseite stehen 5 Ausstiege sowie 21 Reduzierungen. Das Q/Q Turnover betrug 9% und repräsentiert damit ein recht aktives Quartal.

Dabei stockte man vor allem Anteile des Technologiekonzerns Alphabet sowie der Großbank Wells Fargo weiter auf. Bei ersterem ist bereits seit Längerem ein starkes Interesse von institutioneller Seite zu spüren, wir werden im späteren Verlauf einen genaueren Blick auf den Suchmaschinenbetreiber werfen. Neben den überschaubaren Zukäufen waren die Fonds-Manager jedoch vor allem auf der Verkaufsseite äußerst aktiv.

So flogen Aktien von Baidu (Buchgewinne: +20%), Danaher (+50%), Waters (+110%) sowie TJC Companies (+190%) und Mastercard (+390%) aus dem Portfolio. Bei allen stand nach jahrelanger Haltedauer nun einige Gewinnmitnahmen auf der Agenda. Angesichts eines 9-jährigen Bullenmarktes evtl. nicht die schlechteste Entscheidung.

Umschichtung zu Konsumenten- und Technologieaktien – Top 10 Werte Out performen S&P 500 deutlich!

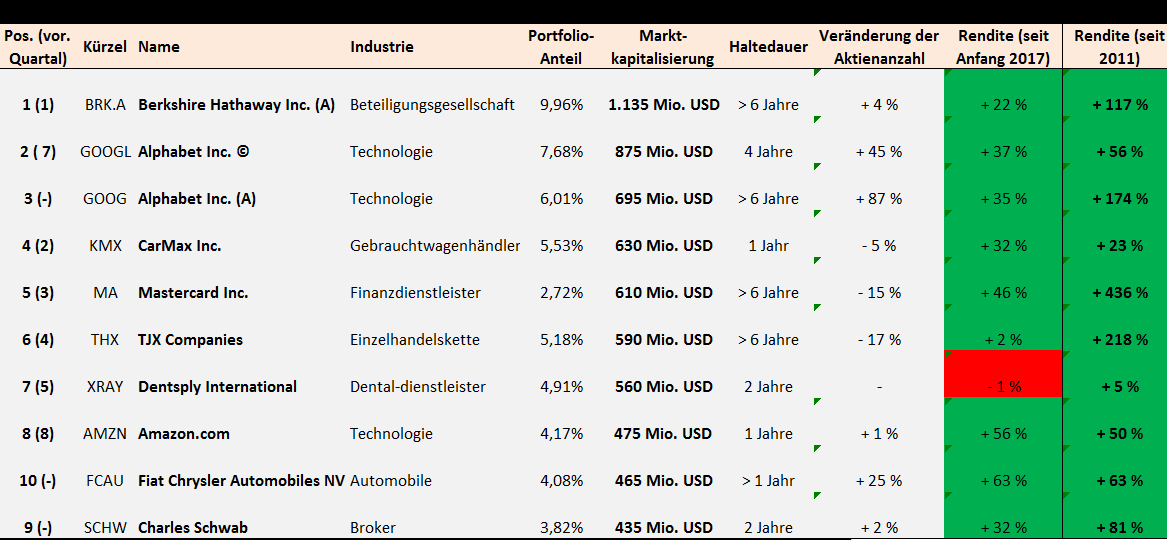

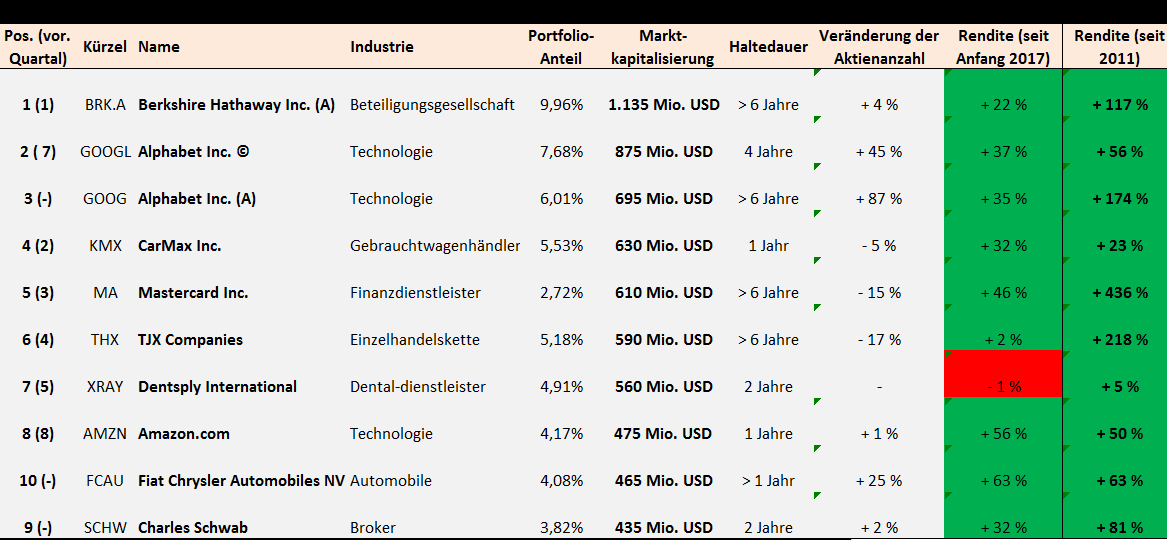

Der Sequoia Funds besteht derzeit aus 69 verschiedenen Positionen mit einem Gesamtwert in Höhe von 11,4 Mrd. USD. Dabei machen die Top 10 Werte einen Anteil von 54% des Gesamtdepots aus und liegen somit auf dem Vorquartalswert. Alle unten aufgelisteten Positionen konnten sich in den vergangenen drei Quartalen hervorragend entwickeln, zudem verbuchen alle Investments im Buchgewinn.

Es lässt sich seit dem Führungswechsel von Neu-CEO Poppe eine leichte Neupositionierung des Milliardenschweren Funds erkennen. So fuhr der Manager die Aktivitäten im Healthcaresektor drastisch von 40% auf nun nur noch 6% des Gesamtdepots. Dafür stockte man den Konsumer- sowie Technologiesektor um jeweils 10% auf nun 34%, bzw. 17% auf. Bestes Beispiel hierfür sind die deutlichen Zukäufe bei Alphabet. Warum David Poppe gerade diesen Technologiekonzern vor allen anderen bevorzugt, versuchen wir gleich zu klären.

Mit dem Autobauer Fiat Chrysler sowie Charles Schwab haben wir zudem 2 Neulinge unter den Top 10. Ich habe für Sie, liebe Leser, die größten Positionen nachfolgend abgebildet:

Position 2: Technologiekonzern Alphabet mit riesiger Innovations-Pipeline – KGV sinkt auf 22!

Die gründergeführte Technologie-Holdinggesellschaft Alphabet mit Sitz im Silicon Valley ist weltweit führende Suchmaschinen- und Webservice-Anbieter. Dabei ist Alphabet vor allem für seine Tochtergesellschaft Google weltbekannt, unter der alle operativen Geschäfte mit der gleichnamigen Suchmaschine laufen. Keine Online-Suchmaschine wird häufiger verwendet als Google, der Konzern hat hier eine Art Monopol. Doch damit gaben sich die beiden Gründer und heutigen Geschäftsführer von Alphabet, Larry Page und Sergey Brin, nicht zufrieden. Ziel des Konzerns ist das führende Internet Unternehmen der Welt zu sein. So darf man neben der Suchmaschine mittlerweile das eigene soziale Netzwerk Google+, einen eigenen Mailprovider Google Mail oder den am weltweit meist genutzten Kartendienst Google Maps sein Eigen nennen. Zusätzlich ist man mit seiner "Nexus/Google" Reihe im Hardwaregeschäft bei Smartphones und Tablets äußerst erfolgreich unterwegs. Doch das ist erst der Anfang.

Alphabet ist der Eigentümer und Entwickler vom Smartphone-Betriebssystem Android, das wiederrum einen Marktanteil von über 80% innehat. Als eines der größten Hoffnungsschimmer darf man das Hauseigene Videoportal Youtube nicht vergessen. Im Jahre 2006 für 1,65 Mrd. USD aufgekauft, dürfte die Plattform alleine heutzutage zwischen 75-100 Mrd. USD wert sein. Jeden Tag generiert die Website über 1,5 Mrd. Aufrufe, der Konzern schafft es hier zudem zunehmend besser, auf Youtube Werbeanzeigen zu schalten, ohne dass seine Zuschauer abspringen.

Auf diese Weise verzeichnet man seit Jahren ein Rekordjahr nach dem anderen. Alleine in den letzten Jahren konnte man den Umsatz von 50 Mrd. USD in 2012 auf voraussichtlich 110 Mrd. USD in 2017 hieven, der Gewinn steig im gleichen Zeitraum von 10 Mrd. USD auf unglaubliche 22 Mrd. USD. Das Unternehmen ist schuldenfrei. Große Teile des Free Cashflows werden für vielversprechende Innovationen verwendet. Das ist zwar riskant, doch CEO Page fasste es in einem Blog-Beitrag ganz gut zusammen: "In der Technologiebranche, in der revolutionäre Ideen die nächsten großen Wachstumsbereiche antreiben, muss man ein wenig unbequem sein, um relevant zu bleiben." Ich persönlich traue den beiden Gründern zu, dass Alphabet nicht nur heute der Inbegriff von einem Internetkonzern ist, sondern dies auch für die nächsten Jahrzehnte so bleiben wird. Über ausbleibende Innovationen kann sich Alphabet zumindest nicht beschweren. So arbeitet man zum Beispiel an Roboterautos (Waymo), Künstlicher Intelligenz (Deep Mind), einem Universal-Übersetzer oder einer VR sowie AR-Brille (Google Glas), um nur einige interessante Projekte zu erwähnen. Darüber hinaus ist man mit seiner Biotechnologie-Tochtergesellschaft Calico am Forschen nach dem ewigen Leben (sie haben nicht falsch gelesen!).

Alphabet verfügt somit über das Potenzial, auch zukünftig stark wachsen zu können. Dafür müssen nur einige der vielen Pipeline-Projekte zum Erfolg werden. Das der Konzern sein Handwerk als Pioneer versteht, sollte den meisten Marktteilnehmern klar sein. Wenig überraschend erwarten die meisten Analysten auch in Zukunft steigende Zahlenwerke bei der Holdinggesellschaft. So dürfte Alphabet sein EPS in 2018 auf 41 USD je Aktie steigern können. Für das Folgejahr 2019 erwartet der Konsens bereits ein Ergebnis von 47,9 USD je Aktie. Das KGV würde in Folge dessen auf derzeit 22 sinken.

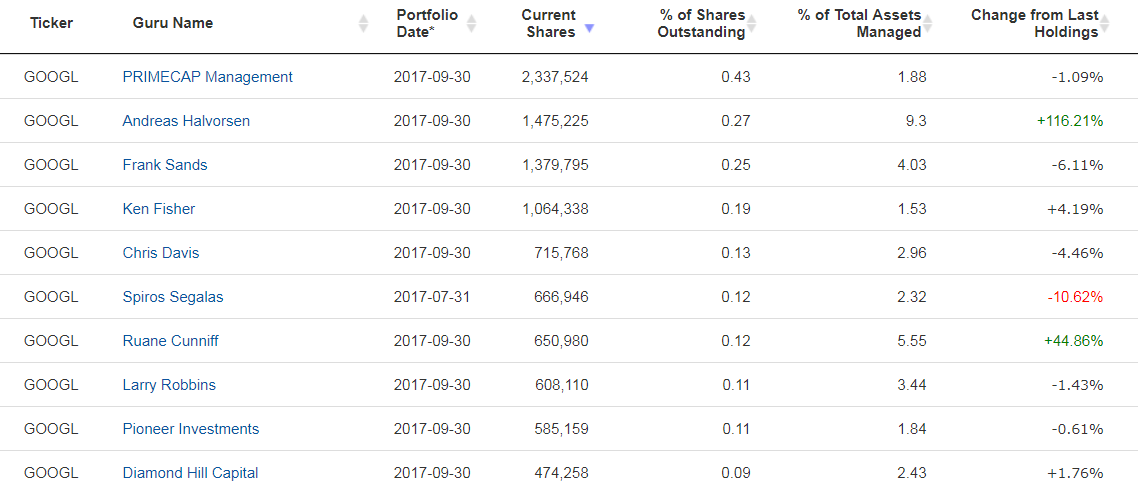

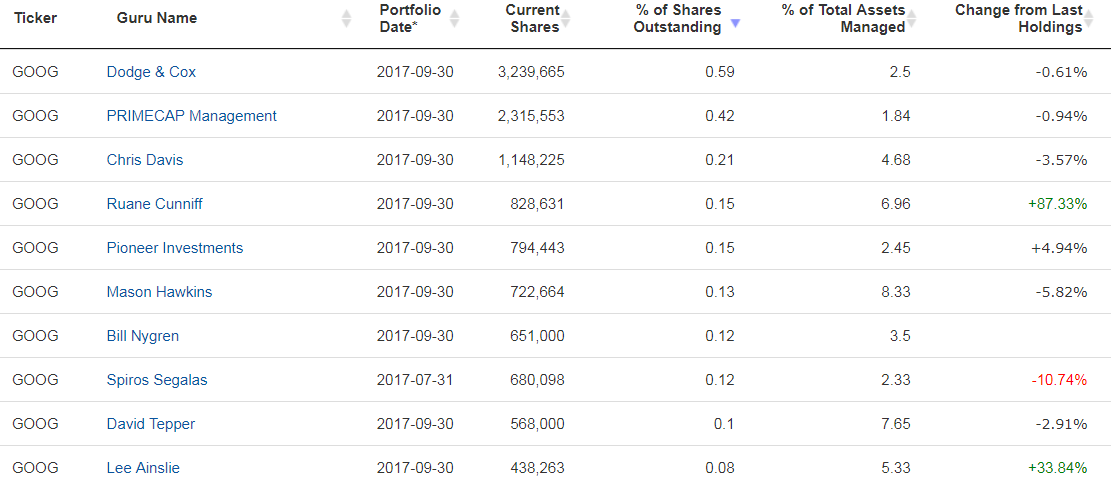

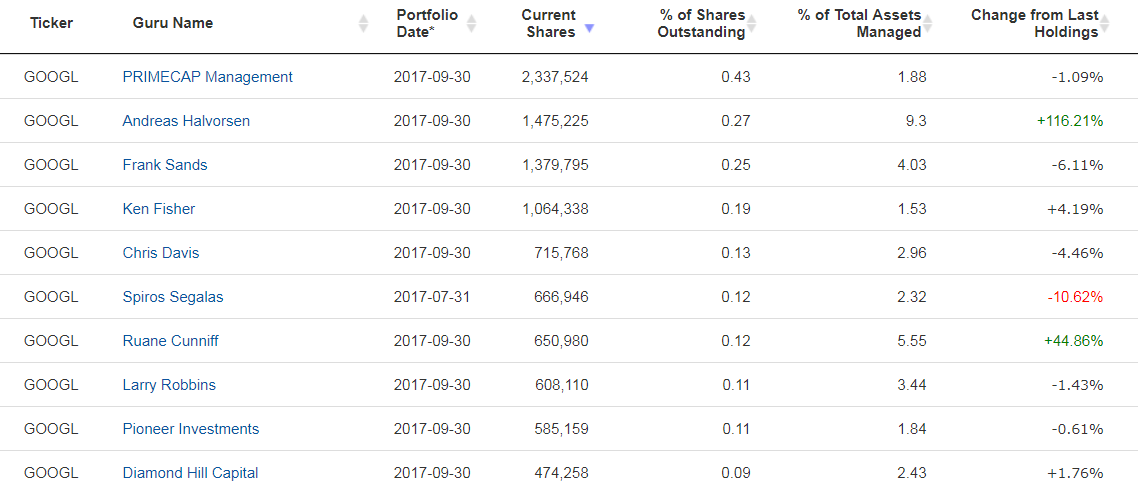

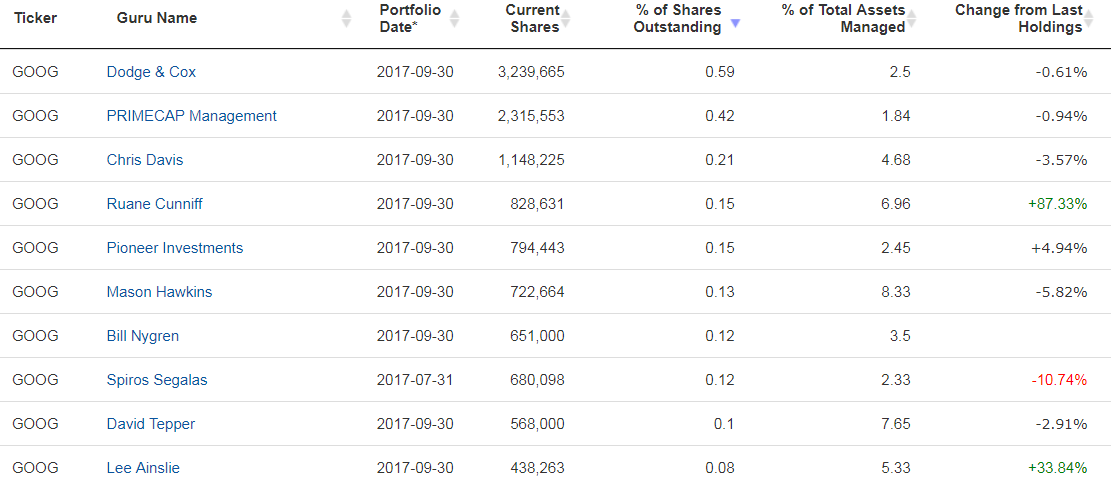

Mit Blick auf alle investierten Gurus finden wir die halbe Wall-Street vertreten. Sowohl Hedgefonds-Manager wie Value-Investoren sind hier in Scharen vertreten und werden dies wohl auch auf lange Sicht bleiben:

Aus charttechnischer Sicht befindet sich die Aktie von Alphabet bereits seit Jahren in einem intakten Aufwärtstrend. Dabei wird die Aktie vor allem von stetig starken Quartalszahlen getragen. Der letzte Pivotal News Point notiert von der Veröffentlichung der Q3/2017 Zahlen. Hier würde sich eine mögliche Absicherung von gehaltenen Alphabet-Aktien anbieten. Der nächste wichtige Newsimpuls dürfte durch die Q4 Zahlen kommen, die der Konzern voraussichtlich am 29.01.2018 veröffentlicht. Die Aktie der Technologie-Schmiede gehört meines Erachtens in jedes Value-Depot. Sie eignet sich hervorragend zum kaufen und liegen lassen. Vor einem jetzigen Neueinstieg würde ich jedoch aufgrund der schon recht hohen Bewertung eher abraten.

Tipp: Auf https://desk.traderfox.com/Guru_Depots gibt es den Desk "Guru-Depots (Buffett & Co.)". Dort finden Sie die Portfolios der Wall-Street-Giganten. Wir bilden für alle Traderfox-Kunden die Positionen aller relevanten Guru-Depots in Echtzeit ab! So auch das Depot von Ruane, Cunniff & Goldfarb! Doch anstatt den hier aufgelisteten 10 größten Positionen, haben sie auf dem Guru-Desk sogar auf die 20 größten Positionen Zugriff.

Quelle: http://www.sequoiafund.com/performance.html

Bill Ruane war zu seiner Zeit einer der engsten Vertrauten und Freunde von unserer Wall-Street Legende Warren Buffett. Als dieser im Jahre 1969 seine Buffett Partnership Investmentgesellschaft schloss und für seine Investoren einen passenden Nachfolger suchte, äußerte er sich wie folgt: "Bill war die einzige Person, die ich meinen Investoren empfahl". Als Buffett einen Kandidaten als Chef-Investor für seine Beteiligungsgesellschaft Berkshire Hathaway suchte, sagte der Guru: "Ich suche nach einem weiteren Bill Ruana".

Seit knapp 2 Jahren führt Ruanes einstiger Schüler David Poppe die Fäden beim Sequoia Funds, doch in Puncto Qualität und Performance hat dies keine große Veränderung ausgemacht. Blicken wir in die jüngsten Geschehnisse:

Alphabet auf der Kaufliste ganz oben – Gewinnmitnahmen prägen Q3 im Sequoia Funds!

An der Investmentphilosophie des Fonds hat sich auch unter der neuen Führung von CEO David Poppe wenig verändert. Kaufkandidaten mussten neben einer gesunden Bilanz über ein hervorragendes Management sowie einem guten, sowie seit Jahren beständigen Cashflow verfügen. Zudem schaut man nach größeren Diskrepanzen zwischen dem inneren Wert und des jeweiligen Marktwertes.

Im abgelaufenen dritten Quartal 2017 zähle ich bei den Vermögensverwaltern 4 Neueinstiege sowie 19 Positionsaufstockungen. Auf der Verkaufsseite stehen 5 Ausstiege sowie 21 Reduzierungen. Das Q/Q Turnover betrug 9% und repräsentiert damit ein recht aktives Quartal.

Dabei stockte man vor allem Anteile des Technologiekonzerns Alphabet sowie der Großbank Wells Fargo weiter auf. Bei ersterem ist bereits seit Längerem ein starkes Interesse von institutioneller Seite zu spüren, wir werden im späteren Verlauf einen genaueren Blick auf den Suchmaschinenbetreiber werfen. Neben den überschaubaren Zukäufen waren die Fonds-Manager jedoch vor allem auf der Verkaufsseite äußerst aktiv.

So flogen Aktien von Baidu (Buchgewinne: +20%), Danaher (+50%), Waters (+110%) sowie TJC Companies (+190%) und Mastercard (+390%) aus dem Portfolio. Bei allen stand nach jahrelanger Haltedauer nun einige Gewinnmitnahmen auf der Agenda. Angesichts eines 9-jährigen Bullenmarktes evtl. nicht die schlechteste Entscheidung.

Umschichtung zu Konsumenten- und Technologieaktien – Top 10 Werte Out performen S&P 500 deutlich!

Der Sequoia Funds besteht derzeit aus 69 verschiedenen Positionen mit einem Gesamtwert in Höhe von 11,4 Mrd. USD. Dabei machen die Top 10 Werte einen Anteil von 54% des Gesamtdepots aus und liegen somit auf dem Vorquartalswert. Alle unten aufgelisteten Positionen konnten sich in den vergangenen drei Quartalen hervorragend entwickeln, zudem verbuchen alle Investments im Buchgewinn.

Es lässt sich seit dem Führungswechsel von Neu-CEO Poppe eine leichte Neupositionierung des Milliardenschweren Funds erkennen. So fuhr der Manager die Aktivitäten im Healthcaresektor drastisch von 40% auf nun nur noch 6% des Gesamtdepots. Dafür stockte man den Konsumer- sowie Technologiesektor um jeweils 10% auf nun 34%, bzw. 17% auf. Bestes Beispiel hierfür sind die deutlichen Zukäufe bei Alphabet. Warum David Poppe gerade diesen Technologiekonzern vor allen anderen bevorzugt, versuchen wir gleich zu klären.

Mit dem Autobauer Fiat Chrysler sowie Charles Schwab haben wir zudem 2 Neulinge unter den Top 10. Ich habe für Sie, liebe Leser, die größten Positionen nachfolgend abgebildet:

Position 2: Technologiekonzern Alphabet mit riesiger Innovations-Pipeline – KGV sinkt auf 22!

Die gründergeführte Technologie-Holdinggesellschaft Alphabet mit Sitz im Silicon Valley ist weltweit führende Suchmaschinen- und Webservice-Anbieter. Dabei ist Alphabet vor allem für seine Tochtergesellschaft Google weltbekannt, unter der alle operativen Geschäfte mit der gleichnamigen Suchmaschine laufen. Keine Online-Suchmaschine wird häufiger verwendet als Google, der Konzern hat hier eine Art Monopol. Doch damit gaben sich die beiden Gründer und heutigen Geschäftsführer von Alphabet, Larry Page und Sergey Brin, nicht zufrieden. Ziel des Konzerns ist das führende Internet Unternehmen der Welt zu sein. So darf man neben der Suchmaschine mittlerweile das eigene soziale Netzwerk Google+, einen eigenen Mailprovider Google Mail oder den am weltweit meist genutzten Kartendienst Google Maps sein Eigen nennen. Zusätzlich ist man mit seiner "Nexus/Google" Reihe im Hardwaregeschäft bei Smartphones und Tablets äußerst erfolgreich unterwegs. Doch das ist erst der Anfang.

Alphabet ist der Eigentümer und Entwickler vom Smartphone-Betriebssystem Android, das wiederrum einen Marktanteil von über 80% innehat. Als eines der größten Hoffnungsschimmer darf man das Hauseigene Videoportal Youtube nicht vergessen. Im Jahre 2006 für 1,65 Mrd. USD aufgekauft, dürfte die Plattform alleine heutzutage zwischen 75-100 Mrd. USD wert sein. Jeden Tag generiert die Website über 1,5 Mrd. Aufrufe, der Konzern schafft es hier zudem zunehmend besser, auf Youtube Werbeanzeigen zu schalten, ohne dass seine Zuschauer abspringen.

Auf diese Weise verzeichnet man seit Jahren ein Rekordjahr nach dem anderen. Alleine in den letzten Jahren konnte man den Umsatz von 50 Mrd. USD in 2012 auf voraussichtlich 110 Mrd. USD in 2017 hieven, der Gewinn steig im gleichen Zeitraum von 10 Mrd. USD auf unglaubliche 22 Mrd. USD. Das Unternehmen ist schuldenfrei. Große Teile des Free Cashflows werden für vielversprechende Innovationen verwendet. Das ist zwar riskant, doch CEO Page fasste es in einem Blog-Beitrag ganz gut zusammen: "In der Technologiebranche, in der revolutionäre Ideen die nächsten großen Wachstumsbereiche antreiben, muss man ein wenig unbequem sein, um relevant zu bleiben." Ich persönlich traue den beiden Gründern zu, dass Alphabet nicht nur heute der Inbegriff von einem Internetkonzern ist, sondern dies auch für die nächsten Jahrzehnte so bleiben wird. Über ausbleibende Innovationen kann sich Alphabet zumindest nicht beschweren. So arbeitet man zum Beispiel an Roboterautos (Waymo), Künstlicher Intelligenz (Deep Mind), einem Universal-Übersetzer oder einer VR sowie AR-Brille (Google Glas), um nur einige interessante Projekte zu erwähnen. Darüber hinaus ist man mit seiner Biotechnologie-Tochtergesellschaft Calico am Forschen nach dem ewigen Leben (sie haben nicht falsch gelesen!).

Alphabet verfügt somit über das Potenzial, auch zukünftig stark wachsen zu können. Dafür müssen nur einige der vielen Pipeline-Projekte zum Erfolg werden. Das der Konzern sein Handwerk als Pioneer versteht, sollte den meisten Marktteilnehmern klar sein. Wenig überraschend erwarten die meisten Analysten auch in Zukunft steigende Zahlenwerke bei der Holdinggesellschaft. So dürfte Alphabet sein EPS in 2018 auf 41 USD je Aktie steigern können. Für das Folgejahr 2019 erwartet der Konsens bereits ein Ergebnis von 47,9 USD je Aktie. Das KGV würde in Folge dessen auf derzeit 22 sinken.

Mit Blick auf alle investierten Gurus finden wir die halbe Wall-Street vertreten. Sowohl Hedgefonds-Manager wie Value-Investoren sind hier in Scharen vertreten und werden dies wohl auch auf lange Sicht bleiben:

Aus charttechnischer Sicht befindet sich die Aktie von Alphabet bereits seit Jahren in einem intakten Aufwärtstrend. Dabei wird die Aktie vor allem von stetig starken Quartalszahlen getragen. Der letzte Pivotal News Point notiert von der Veröffentlichung der Q3/2017 Zahlen. Hier würde sich eine mögliche Absicherung von gehaltenen Alphabet-Aktien anbieten. Der nächste wichtige Newsimpuls dürfte durch die Q4 Zahlen kommen, die der Konzern voraussichtlich am 29.01.2018 veröffentlicht. Die Aktie der Technologie-Schmiede gehört meines Erachtens in jedes Value-Depot. Sie eignet sich hervorragend zum kaufen und liegen lassen. Vor einem jetzigen Neueinstieg würde ich jedoch aufgrund der schon recht hohen Bewertung eher abraten.

Tipp: Auf https://desk.traderfox.com/Guru_Depots gibt es den Desk "Guru-Depots (Buffett & Co.)". Dort finden Sie die Portfolios der Wall-Street-Giganten. Wir bilden für alle Traderfox-Kunden die Positionen aller relevanten Guru-Depots in Echtzeit ab! So auch das Depot von Ruane, Cunniff & Goldfarb! Doch anstatt den hier aufgelisteten 10 größten Positionen, haben sie auf dem Guru-Desk sogar auf die 20 größten Positionen Zugriff.