Portfoliocheck: Ken Fisher will mit DIY punkten und Home Depot

Kenneth Lawrence Fisher ein äußerst erfolgreichster Investor und Fondsmanager. Darüber hinaus veröffentlichte er eine Reihe von Bestsellern über die Börse und verfasst regelmäßig Kolumnen für Finanzmagazine, die weltweit in viele Sprachen übersetzt werden. Er investiert auf Basis übergeordnete Makrotrends und wählt dann gezielt die aussichtsreichsten Aktienwerte aus.

Dabei war es für Ken Fisher nicht einfach, aus dem übergroßen Schatten des Vaters zu treten, der Investment-Legende Philip A. Fisher. Doch es ist ihm gelungen eigene Erfolge zu erzielen und sich eine eigene Reputation aufzubauen.

Sein hohes Ansehen in der Investmentwelt hat sich Ken Fisher auch dadurch erworben, dass er bereits mehrmals einschneidende Ereignisse treffend vorausgesagt hat. Im Jahr 2000 warnte er vor dem Platzen der Dotcom-Blase und riet zu massiv erhöhtem Cash-Bestand. Und als der Markt noch seinen Boden suchte nach dem dramatischen Absturz, riet er 2002 dazu auf, sein Vermögen wieder in Aktieninvestments umzuschichten. Als Mahner wurde er jeweils eher belächelt, als Contrarian Investor zunächst bemitleidet und später dann beneidet. Denn am Ende lag er richtig und seine Investoren wurden mit überragenden Renditen belohnt.

So riet er ebenfalls frühzeitig, auf das Wiedererstarken der Börsen zu setzen, auf eine "V-förmige" Erholung, nachdem die Kurse im Corona-Crash abgestürzt waren. Und er wird nicht müde zu erklären, dass die Börsen sich in der Endphase eines Bullenmarktes befinden, bei dem traditionell die großen Technologieaktien überdurchschnittlich positiv abschneiden. Die aktuellen Marktturbulenzen stuft Fisher als W-Formation ein, also die Ausbildung eines doppelten Bodens, bevor die Kurse sich im Jahresverlauf dann zu neuen Höhen aufschwingen. Eine Botschaft, die leidgeprüfte Anleger wohl gerne glauben möchten.

Der Andersdenkende

Fisher betreibt abwechselnd Value/Contrarian Investing und Growth Stock Investing, nachdem er in einer eigenen Studie herausgefunden hatte, dass beide Stile je nach Marktgeschehen abwechselnd gut funktionieren. Er fährt bewusst zweigleisig, doch das nicht aus dem Bauch heraus, sondern investiert dort, wo es Geld zu verdienen gibt. Und so agiert Fisher als Growth Investor, wenn dieser Ansatz die besseren Renditen verspricht und als Value Investor, wenn es hier mehr zu verdienen gibt. Während seit der Finanzkrise der Growth-Ansatz die besseren Ergebnisse eingebracht hat, hat auf lange Sicht der Value-Ansatz die Nase vorn. Doch die Geschichte zeigt auch, dass selten beide Ansätze gleichzeitig überdurchschnittliche Renditen abwerfen. Fisher versucht stets, die bessere Welle zu reiten.

"Investieren ist ein Spiel der Wahrscheinlichkeiten, nicht der Gewissheiten."

(Ken Fisher)

Dazu zieht er Makro-Indikatoren zu Rate. Ist die Zinsstrukturkurve flach, favorisiert er Wachstumsaktien und bei einer steilen Kurve sucht er nach Value-Schätzen. Aber auch das Bruttoinlandsprodukt (BIP) oder die Inflationsentwicklung sind wichtige Kriterien für ihn, was er in seinen lesenswerten Büchern ausführlich beschreibt.

Ken Fisher legt als Contrarian zudem großen Wert darauf, möglichst anders als die breite Masse zu handeln. Er hat erkannt, dass die Renditen schrumpfen, wenn Investoren nach demselben Investmenttyp suchen. Auch beim Investieren fängt der frühe Vogel den dicksten Wurm, wenn er nämlich antizyklisch vor allen anderen in die Werte investiert, die einige Zeit später von der Börse "entdeckt" und in den Himmel gekauft werden. Den Trend zu reiten macht am meisten Spaß und bringt am meisten Rendite - wenn man früh genug dabei ist und früh genug wieder aussteigt. Die ersten und die letzten paar Prozente überlässt Ken Fisher gerne den anderen. Er ist dann bereits wieder auf der Pirsch nach den neusten (noch nicht) angesagten Investmentideen.

Allerdings verwaltet Fishers Investmentfirma nicht nur sein eigenes Geld, sondern inzwischen rund 170 Mrd. USD an Kundenvermögen. Deshalb hat Fisher das gleiche Problem wie Warren Buffett, dessen Investmentspektrum ebenfalls schrumpft, da ihm immer mehr kleine Aktienwerte verschlossen bleiben aufgrund der großen Menge an Geld, die er einzusetzen hat.

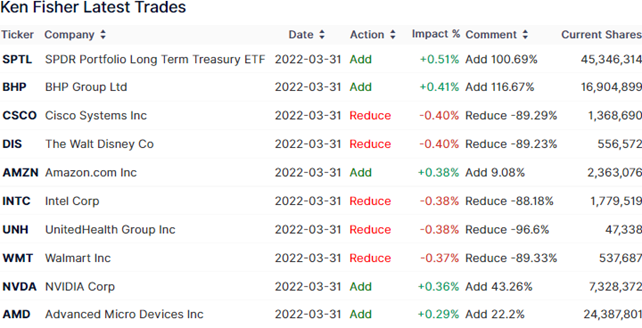

Transaktionen im 1. Quartal 2022

Ken Fishers Portfolio ist relativ breit aufgestellt, was bei seinem hohen Anlagevolumen kaum verwundert. Er verwaltet allerdings nicht nur sein eigenes Vermögen, sondern betreut Einzeldepots tausender Mandanten. Daher tauscht er, auch auf Basis der individuellen Vorgaben und Vorlieben seiner Mandanten, häufiger Positionen aus, und kann keinen fokussierten Ansatz verfolgen, zu dem sein Vater Philip A. Fisher immer geraten hat.

Das von Fisher verwaltete Vermögen beläuft sich auf 170 Mrd. USD und verteilt sich auf 1.017 Aktien, von denen 96 im letzten Quartal neu aufgenommen wurden. Die Turnoverrate lag bei für Fisher vergleichsweise hohen 7 %.

Die größte Auswirkung auf Fishers Depot hatte die Verdopplung beim Long Term Treasury ETF, mit dem er auf langlaufende Anleihen setzt. Ebenfalls mehr als verdoppelt hat er auch seinen Einsatz bei BHP Group Ltd. (bis 2018 BHP Billiton), dem größten Industrieunternehmen Australiens und einem der weltweit führenden Bergbaukonzerne. Bei Amazon stockte Fisher um 9 % auf, bei NVIDIA und 43 % und bei AMD um 22 %.

Er setzt aber nicht einseitig auf den Technologiesektor, sondern hat hier auch größere Positionsreduzierungen vorgenommen und Cisco Systems sowie Intel um fast 90 % verkleinert. Ebenfalls in dieser Größenordnung lagen Fishers Verkäufe bei Walt Disney, UnitedHealth und Walmart. Diese Werte standen bereits im Vorquartal auf Fishers Verkaufsliste, als er seine entsprechenden Positionen jeweils rund halbiert hatte.

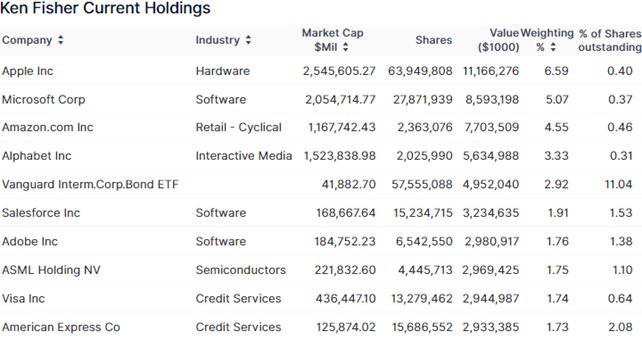

Portfolio zum Ende des 2. Quartale 2022

In Fishers Depot dominieren weiterhin die Technologieaktien mit 29,8 % Anteil. Auf dem zweiten Rang folgen nun Gesundheitswerte mit 11,0 %, die sich an den zyklischen Konsumwerten und den Finanzwerten mit jeweils knapp 10,8 % vorbeigeschoben haben. Kommunikationsanbieter liegen mit 8,3 % auf Platz 5.

Die größte Position in Fishers Portfolio bleibt Apple mit 6,6 % vor Microsoft mit 5,1 %. Die beiden wertvolsten Konzerne der Welt halten sich im aktuellen Marktabschwung vergleichsweise stabil.

Auch auf den nächsten drei Plätzen gab es keine Veränderung. Die leicht aufgestocjte Amazon liegt mit 4,6 % auf Rang drei vor der viertlatzierten Alphabet mit 3,3 % und dem Vanguard Intermediate Corporate Bond ETF mit 2,9 %.

Dahinter haben Adobe und Salesforce die Plätze getauscht, während ASML mit 1,75 % weiterhin den achten Rang bekleidet. Es folgt unverändert Visa, die nun ganz knapp vor American Express logiert, nachdem Netflix dank seines fulminanten Kurseinbruchs die Top 10 verlassen musste.

Im Fokus: Home Depot

Die Baubranche boomt und das schon seit vielen Jahren. In den USA werden immer mehr Häuser gebaut und gekauft und die ganze Baubranche erfreut sich einer starken Nachfrage. Und dazu gehören auch die Heimwerker- und Baumärkte.

In letzter Zeit nimmt der Gegenwind jedoch kräftig zu. Die starken Preissteigerungen beim Material und bei Energie belasten die Budgets der Bauprojekte, der leergefegte Arbeitsmarkt in den USA sorgt für Personalengpässe und für deutlich steigende Löhne, und die weltweit gestörten Lieferketten führen zu Baustellenstopps. Gleichzeitig haben die Do-It-Yourself-Märkte in der Coronaphase einen starken Rückenwind verspürt, weil die Menschen im Lockdown ihre eigenen vier Wände aufgehübscht haben (Stichwort: Cocooning). Doch dieser Trend verliert zusehends an Kraft.

Die weltweit größte Baumarktkette ist die 1978 gegründete Home Depot. Sie betreibt mehr als 2.300 Filialen, die sich auf Kanada, Mexiko und mit 86 % zum Großteil auf die USA verteilen. Darüber hinaus gibt es kleinere Beteiligungen in China, Vietnam, Indien, Italien, Polen und der Türkei, die allerdings kaum Einfluss auf die Geschäftszahlen haben.

Home Depots Anspruch ist, das größte Sortiment zu den niedrigsten Preisen anzubieten. Das Unternehmen hat seinen Schwerpunkt beim Verkauf von Waren für den Handwerksbedarf, bietet aber auch den Verleih von Baumaschinen, wie Bohrer und Sägen, an. Kunden können bei Home Depot inzwischen auch online bestellen und ihre Bestellung im nächstgelegenen Laden abholen, wenn sie die Waren nicht nach Hause geliefert bekommen wollen. Hier ging Home Depot zur Erweiterung seines Distributionsnetzwerkes eine Kooperation mit Walmart ein, um noch mehr Gebiete mit taggleichen oder Next-Day Lieferungen zu erschließen.

Der Onlinehandel nimmt auch für Home Depot eine immer wichtigere Rolle ein und die Umsätze aus digitalen Quellen wurden in den beiden vorangegangenen Jahren um jeweils mehr als 100 % gesteigert. Was auch daran liegt, dass die meisten Kunden zwar ihre Waren im Laden abholen, aber die Mehrheit von ihnen diese inzwischen zuvor online zusammenstellt. Für den Kunden hat dieser Weg den großen Vorteil, dass er so sich der sein kann, seine benötigten Waren auch sicher zu bekommen, so dass gegebenenfalls ergebnislose Fahrten in den Baumarkt entfallen.

Home Depot legt bewusst seinen Fokus auf den Kunden. Daher ist man bei der Auswahl der Mitarbeiter sehr wählerisch und setzt handwerkliches Geschick voraus sowie die Fähigkeit, den Kunden seine Projekte zu erklären und ihn so bestmöglich zu beraten.

Darüber hinaus engagiert sich Home Depot bei zahlreichen sozialen Projekten, so dass jeder Standort mindestens ein soziales Projekt in seinem unmittelbaren Umfeld fördert. Das sorgt für regionale Verbundenheit und ein positives Image.

Wettbewerb und Dominanz

Der größte Wettbewerber ist die Baumarktkette Lowe's und beide Ketten zusammen dominieren mit großem Abstand den Markt in den USA, aber auch weltweit. Dadurch ergeben sich erhebliche Größenvorteile, sowohl im Einkauf als auch in der Logistik. Eine Zersplitterung auf viele Marktteilnehmer, wie zum Beispiel hier in Deutschland, gibt es in den USA nicht.

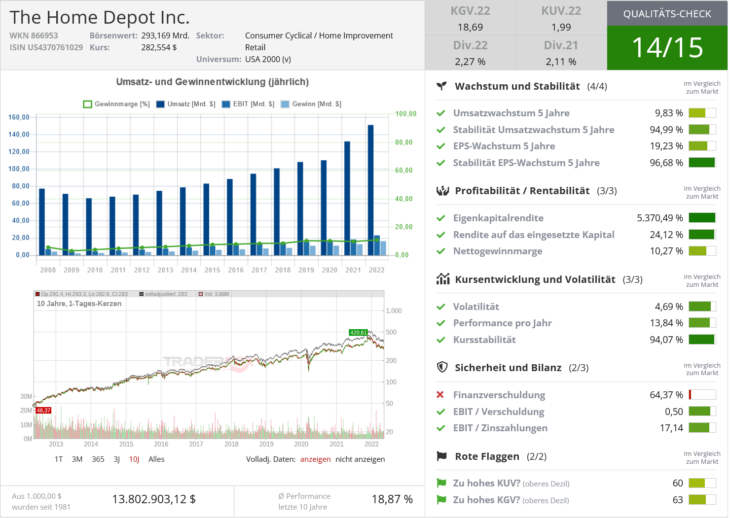

Der Aktienkurs hat seinen jüngsten Höhenflug abrupt beendet und befindet sich nun wieder auf dem Niveau von vor einem Jahr. Und das, obwohl Home Depot weiterhin starke Zahlen abliefert. So wurde der Umsatz 2021 um 14,4 % gesteigert und lag damit deutlich über dem durchschnittlichen Umsatzwachstum der letzten 5 Jahre von 10,6 %. Beim operativen Gewinn ist der Unterschied noch größer. Dieser legte 2021 um 27,1 % zu, der 5-Jahresdurchschnitt liegt bei 11,6 %. Unterm Strich blieb ein um 30,1 % erhöhter Jahresgewinn von 16,4 Mrd. USD übrig, was ebenfalls deutlich über der 5-Jahres-Wachstumsrate von 20,8 % lag.

Quelle: Qualitäts-Check TraderFox

Der Kurs konnte hiervon nicht profitieren, was am zurückhaltenden Ausblick des Managements auf das laufende Jahr liegt. So erwartet man lediglich eine leichte Umsatzsteigerung im Vergleich zu 2021 und eine gleichbleibende EBIT-Marge. Als Begründung wurde auf die starken Preissteigerungen bei Holz hingewiesen und das zunehmend inflationäre Umfeld.

Im Gegensatz zu Hauptwettbewerber Lowe’s setzt Home Depot fast ausschließlich auf Heimwerker und Privatkunden, während Lowe’s auch stärker in der Baubranche positioniert ist. Das könnte sich in der gegenwärtigen Lage als Vorteil für Home Depot herausstellen. Denn während die Zahl der Baubeginne in den USA weiterhin ansteigt, fällt die Zahle der fertiggestellten Bauprojekte. Die Gründe hierfür sind vielfältig: höhere Preise, höhere Zinsen, fehlendes Material und fehlendes Personal.

Gerade dieser letzte Punkt spielt Home Depot in die Karten. Denn wenn der private Häuslebauer sein Projekt stillstehen oder ganz gefährdet sieht, weil die Baufirma aus Personalmangel die Arbeit nicht ausführen kann, dann wird er soweit möglich selbst Hand anlegen. Und das ist die Stunde der DIY-Baumärkte.

Des Weiteren dürften die Störungen in den Lieferketten im Jahresverlauf abnehmen. Es gibt zumeist nicht zu wenig Material, es ist nur zu lange unterwegs und erreicht die Abnehmer nicht. Das erhöht die Nachfrage, weil viele Unternehmen versuchen, sich mit einem Vorrat gegen die Situation zu wehren, und das treibt die Preise weiter an. Eine Entspannung dieser Problemlage würde daher auch dämpfend auf das Preisniveau wirken. Für Home Depot bedeutet dies vor allem Entspannung auf der Einkaufs- und Kostenseite.

Attraktive Bewertung?

Der deutliche Kursrückgang hat dazu geführt, dass die Aktie von Home Depot im Vergleich zum langjährigen Durchschnitt nun attraktiv bewertet ist. Darin spiegelt sich natürlich auch das verlangsamte Wachstum wider, das das Potenzial dämpft.

Die Wirtschaft der USA hängt mehr als in jedem anderen Land der Welt vom privaten Konsum ab. Inflation verringert die Kaufkraft und damit die Wirtschaftsaussichten, ebenso die Aussicht auf deutliche Zinsanhebungen. Andererseits haben die USA rund 5,9 Mio. Arbeitssuchende und damit so viele wie vor dem Corona-Ausbruch. Doch diesen stehen inzwischen 11,6 Mio. unbesetzte Stellen gegenüber und das sind beinahe doppelt so viele vor der Corona-Pandemie. Es herrscht also Arbeitskräftenotstand in den USA was auch bedeutet, dass Lohnforderungen der Arbeitnehmer aktuell viel leichter durchzusetzen sind, weil sie ansonsten einfach kündigen und woanders arbeiten können – zu besseren Konditionen. Insofern ist zwar das Verbrauchervertrauen in den USA rückläufig, aber die realen Auswirkungen auf die Kaufkraft dürften überschaubar sein.

Das führt zu dem Schluss, dass die Prognosen des Home-Depot-Managements vermutlich zu konservativ sind und im Jahresverlauf übertroffen werden dürften. Jedenfalls in der zweiten Jahreshälfte.

Home Depot ist in Fisher Portfolio die Nummer 15 mit einer Gewichtung von 1,45 %. Er hat die Position modert um knapp 4 % aufgestockt. Kein Zeichen der Euphorie, aber eines der Zuversicht. Mittel- und langfristig dürfte Home Depot seinen Wachstumskurs unbeirrt fortsetzen und auch die Anleger bald wieder verwöhnen. Die Dividendenrendite ist mit 2,5 % durchaus attraktiv, doch die Musik bei den Shareholder Returns spielt vor allem bei den Aktienrückkäufen. In den letzten 5 Jahren hat Home Depot die Anzahl der ausstehenden Aktien um rund 13 % auf 1,045 Mrd. Anteile reduziert. Und das wirkt sich natürlich positiv auf den Gewinn je Aktie aus, der entsprechend deutlich stärker zulegte als der operative Gewinn.

Trotz der großen Herausforderungen und der Zugehörigkeit zu den zyklischen Konsumwerten dürfte Home Depot die nahe und ferne Zukunft verhältnismäßig gut meistern und seinen Erfolgskurs fortsetzen. Nicht nur in Ken Fishers Depot.

Bildherkunft: AdobeStock_63676552

Kommentare

Kunden unserer Börsenmagazine können Artikel kommentieren, Rückfragen an die Autoren stellen und mit anderen Börsianern darüber diskutieren!