3 Skyrocketing Stocks mit hohem Beta, die so richtig durchstarten könnten!

Hallo Trader und Investoren,

noch immer sind die Nachwirkungen der Aussagen von FED-Chef Jerome Powell von vergangenem Freitag an den globalen Märkten zu spüren. Die Erwartungen der Marktteilnehmer, dass die US-Notenbank ihren restriktiven Zinskurs in Anbetracht einer sich abkühlenden Wirtschaft überdenken könnte, wurden enttäuscht. Diese Fantasie war maßgeblich für die starke Börsenrallye, die wir von Mitte Juni bis Mitte August an den Märkten gesehen haben. Nun bekräftigte die FED ihre Absicht, die Inflation mit allen Mitteln zu drücken. Koste es, was es wolle!

Die Wall Street geht nun mit einer höheren Wahrscheinlichkeit davon aus, dass die FED ihre Zinsen im September um 75 Basispunkte anheben könnte, was die letzten Handelstage den Markt weiter belastet hat.

Das Umfeld ist aktuell für 100-prozentige Investmentquote noch nicht geeignet. Ein höherer Cashbestand ist daher noch immer ratsam. Trotzdem ergeben sich weiterhin spannende Anlageideen, welche man im Blick behalten sollte und die mit relativer Stärke überzeugen.

Daher möchte ich euch heute die Strategie des berühmten technischen Analysten Daniel J. Zanger vorstellen. Er wurde bekannt durch eine Vervielfachung von 10.775 USD auf 18 Mio. USD von Juni 1998 bis Dezember 1999. Dies hat ihm den Titel als Weltrekordhalter für den größten prozentualen Gewinn eines Finanzportfolios binnen 12 Monaten bzw. 18 Monaten gebracht.

Daniel Zangers Ziel war es, in Rally-Phasen überproportional mitzuverdienen. Dabei setzte er auf führende High-Beta-Stocks, die aus bullischen charttechnischen Kaufmustern nach oben ausbrechen. Wichtig war für Zanger, dass die Kursanstiege von hohem Handelsvolumen begleitet wurden. Volumen ist, besonders bei bullischen Signalen, alles. Keine Aktie kann eine große Bewegung ohne Volumen machen. Aus diesem Grund resultieren Kaufsignale ohne hohem Volumen oft in einer sogenannten "Bullenfalle", bei der erst der Eindruck eines Kaufsignals erweckt wird, das hohe Niveau jedoch nicht auf Dauer gehalten werden kann so dass die Aktie schließlich wieder fällt.

Im Gegensatz zu Daniel Zanger sind wir heute glücklicherweise nicht mehr dazu gezwungen, führende High-Beta-Stocks mühsam zu recherchieren und jedesmal, einzelne technische Analysen durchzuführen. Anleger finden die potenziellen Highflyer in unserem Paper mit dem Titel "Skyrocketing Stocks" auf paper.traderfox.com. Die Liste wird wöchentlich auf den neusten Stand gebracht und erspart mühsame, stundenlange Recherchearbeit.

Wir haben die Zanger-Strategie folgendermaßen modelliert

- Wir filtern das Aktienuniversum nach Aktien, die ein Beta von über 1,5 haben. Das bedeutet, dass diese Aktien Marktbewegungen in der Regel um das 1,5fache stärker mitmachen.

- Gleichzeitig setzen wir voraus, dass die Aktien zu den 30 % der Aktien mit der höchsten relativen Stärke in den letzten 100 Tagen gehören, denn wir wollen nur die führenden Aktien im Blick behalten.

- Wir ranken die Treffermenge nach Beta (60 %, je höher desto besser) und nach dem Handelsvolumen in den zurückliegenden 3 Tagen (20 %) und in den zurückliegenden 14 Tagen (20 %). Je Stärker das Handelsvolumen gegenüber der Vergleichsperiode angezogen hat, desto besser.

Die Kaufstrategie besteht darin, die Aktien zu kaufen, welche aus klar definierten, bullischen Chartmustern nach oben ausbrechen und dabei von steigendem Volumen begleitet werden. Anleger die nach dieser Strategie handeln möchten, sollten also selbst über Grundkenntnisse der technischen Analyse verfügen, um die bullischen Chartmuster identifizieren zu können.

Tipp: Diese Strategie steht in unserer Screening-Software https://rankings.traderfox.com fertig hinterlegt als Template zur Verfügung.

Im folgenden werden 3 potenzielle Sryrocketing-Aktien vorgestellt:

Celsius Holdings [WKN A0YH6K | ISIN US15118V2079]

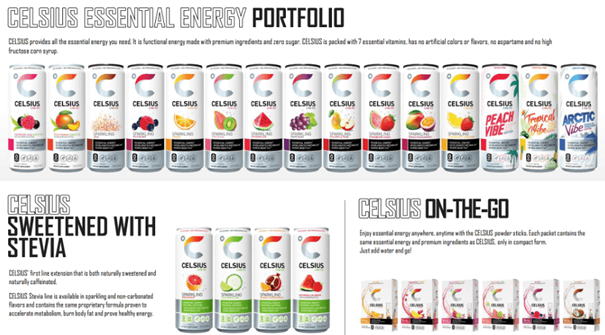

Celsius Holdings wurde vor knapp zwei Dekaden im Jahr 2004 gegründet und ist ein schnell wachsendes Unternehmen, das sich auf funktionelle Energiegetränke spezialisiert hat und ein breites Produktportfolio mit klinisch erprobten, innovativen Formeln anbietet, die einen gesunden Lebensstil verkörpern und den Kunden helfen sollen, ein fittes und aktives Leben zu führen. Das Unternehmen fokussiert sich auf den Verkauf von klinisch erprobten Sportgetränken. Diese werden in verschiedenen Geschmacksrichtungen angeboten und auch in Pulver-Verpackungen, die mit Wasser gemischt werden können, verkauft.

Das Unternehmen kann auf fundierte Studien aus dem Jahr 2005 zurückgreifen, welche nachweisen konnten, dass die Getränke von Celsius den Fettverlust beschleunigen. In einer 10-wöchigen Studie haben diejenigen, die Celsius-Produkte konsumierten, 93 % mehr Fett verloren als die Gruppe, die keine Celsius-Produkte zu sich nahm. Eine einzige Portion Celsius verbrennt 100-140 Kalorien, indem sie den Ruhestoffwechsel des Verbrauchers um durchschnittlich 12 % erhöht und gleichzeitig bis zu drei Stunden langanhaltende Energie liefert.

Das Unternehmen legt außerdem großen Wert darauf, seine Produkte so natürlich wie möglich zu halten. Die firmeneigene MetaPlus-Formel von Celsius beschleunigt nachweislich den Stoffwechsel und die Fettverbrennung, wenn sie mit Sport kombiniert wird. Die Inhaltsstoffe dieser Formel sind jedoch natürlich: eine Mischung aus Ingwerwurzel, Guaranasamenextrakt, Chrom, Vitaminen und Grüntee-Extrakt.

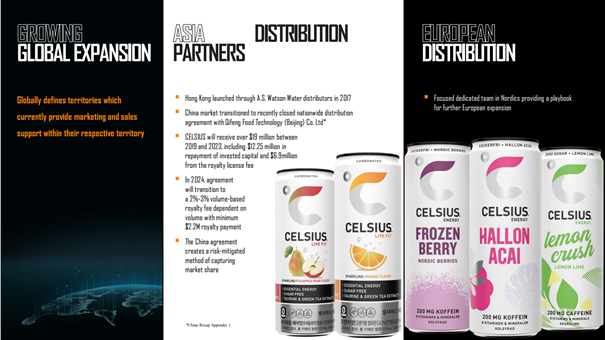

Celsius Holdings hat in den vergangenen Jahren viel Aufmerksamkeit bei den Anlegern erregt, und das aus gutem Grund. Celsius hat erst gegen Ende 2019 die Gewinnzone erreicht, und die Umsätze sind in den letzten zwei Jahren ganz erheblich gestiegen. Als bereits profitables Unternehmen kann Celsius sein Wachstum selbst finanzieren und die rasche Expansion in den kommenden Jahren fortsetzen. Das Unternehmen hat außerdem eine starke Position in Finnland, Schweden und Norwegen, da Celsius 2019 die Func Food Group Oyj übernommen hat, welche die Produkte auf internationaler Ebene einführte und schnell zu einem führenden Fitnessgetränk machte.

Anfang 2020 war es noch schwer, die Produkte von Celsius in den gängigen Einzelhandelsgeschäften zu finden. Das hat sich im Laufe des letzten Jahres dramatisch geändert, denn Celsius hat seinen Vertrieb stark ausgeweitet und die Getränke sind jetzt in den USA landesweit in über 82.000 Geschäften zu finden. Seit Ende 2020 hat Celsius Holdings auch in Tausende Tankstellen expandiert und so einen völlig neuen Markt für seine Produkte erobert. Etwa 82 % der Tankstellen, die Celsius-Produkte führen, sind inzwischen auf Direct Store Distribution (DSD) umgestellt worden, und in vielen dieser Tankstellen hat Celsius mit der Einführung von Markenkühlboxen begonnen. Dies hat Anfang 2021 zu einer Umsatzsteigerung von fast 98 % geführt. Viele Energydrinks werden in Convenience-Shops verkauft, also in kleinflächigen Läden, deren Sortiment meist schmaler und hochpreisiger ist. Von daher ist es nicht verwunderlich, dass Celsius vermehrt in solche Stores investiert hat. Zusammen mit der weit verbreiteten Wiedereröffnung von Fitnessstudios im Jahr 2021 sind die Vertriebskanäle von Celsius nun in der Lage, die hohe Nachfrage zu bedienen. Insgesamt werden die Produkte in weltweit 196.000 Geschäften vertrieben, wobei das internationale Geschäft erst für 5,6 % aller Verkäufe verantwortlich ist.

Beachtlich war, dass Celsius auch während der COVID-19-Pandemie seinen Umsatz um etwa 74 % steigern und den Vertrieb und das Marketing erheblich ausweiten konnte. Anfang 2020, als landesweit Fitnessstudios schließen mussten, sah es so aus, als ob die wichtigste Einnahmequelle von Celsius wegfiele. Während alle aufgrund der COVID-19-Schließungen zu Hause festsaßen, wechselte das Unternehmen schnell von der Durchführung persönlicher Veranstaltungen zu Instagram-Live-Workout-Videos mit professionellen Fitnesstrainern. Diese Marketingkampagne und das rasante Wachstum der Online-Verkäufe auf Amazon trugen dazu bei, dass die Einnahmen des Unternehmens im Jahr 2020 neue Höhen erreichten. Der Marktanteil von Celsius auf Amazon stieg von etwa 2 % auf über 14,5 % der gesamten Kategorie und liegt damit knapp hinter Red Bull. Damit war Celsius die drittgrößte Energy-Drink-Marke auf Amazon. Der Umsatz auf Amazon stieg von 12 % des Gesamtumsatzes im Jahr 2019 auf etwa 15 % des Gesamtumsatzes im Jahr 2020. Physische Standorte wie Lebensmittelgeschäfte, Fitnessstudios und seit kurzem auch Tankstellen werden auch in Zukunft der Hauptumsatzträger von Celsius sein.

Celsius ist für die Entwicklung, die Verarbeitung, das Marketing, den Verkauf und den Vertrieb seiner Getränke zuständig. Die Produkte selbst werden von externen Partnern hergestellt, d. h. von Produktionsbetrieben, die die Abfüllung von Flaschen oder Dosen für den Markeninhaber übernehmen. Die Zutaten und das Verpackungsmaterial selbst werden von Celsius eingekauft, wobei die Partnerbetriebe die Waren zusammenstellen und eine Gebühr pro Kiste erheben. Dadurch hat Celsius zwar etwas weniger Kontrolle über seine Lieferkette, aber das Unternehmen kann sich voll auf die Markenentwicklung konzentrieren und seine Produktionsanlagen flexibler gestalten, da es nicht überall, wo es expandieren möchte, eine neue Anlage bauen muss.

Laut Investopedia wird der weltweite Markt für Energy-Drinks voraussichtlich von 53,1 Mrd. USD im Jahr 2022 auf 86,1 Mrd. USD im Jahr 2027 wachsen, was einer durchschnittlichen jährlichen Wachstumsrate von 7,1 % in diesem Zeitraum entspricht. Grand View Research wiederum schätzt den globalen Markt für Energy-Drinks für das letzte Jahr auf 86,35 Mrd. USD und rechnet mit 2030 mit einem doppelt so hohen Umsatzpotenzial von 177,58 Mrd. USD. Es überrascht nicht, dass einer der wichtigsten Trends, der den Markt verändert, der Wandel zu einem gesundheitsbewussteren Verbraucher ist. Nach Angaben von Experten konzentrieren sich die Hersteller von Energydrinks vermehrt auf die Erweiterung ihrer Produktlinien durch die Einführung neuer Geschmacksrichtungen, um den wiederkehrenden Konsum zu fördern. Darüber hinaus zeichnet sich bei den Herstellern ein Trend ab, die Funktionalität von New-Age-Getränken zu verbessern, um gesundheitsbewusste Verbraucher anzusprechen. Die Unternehmen konzentrieren sich auf Funktionen wie Ernährung, Energie, Muskelentspannung, Wachsamkeit und Potenz, um ihre Produkte multifunktional zu machen und die Verbraucher vor allem für den täglichen Konsum zu gewinnen. Es wird deutlich, dass Celsius trotz des unglaublichen Wachstums in den letzten Jahren noch über weiteres Wachstumspotenzial verfügt.

Kurstreibend ist auch die Kooperation mit dem Getränkekonzern Pepsi. Die Synergie zwischen Pepsi und Celsius ist eine interessante Entwicklung in der Branche und bringt für beide Unternehmen einige bemerkenswerte Dinge mit sich. Die langfristige strategische Vertriebsvereinbarung mit PepsiCo dürfte den Aktionären einen beträchtlichen Mehrwert bringen, da das Produkt bald einen großen Prozentsatz der US-Bevölkerung erreichen wird, wobei erhebliche Werbegelder in die Förderung der Marke in größerem Umfang fließen. Convenience-Stores, Tankstellen, Fitnessstudios sowie neue Einzelhandelsgeschäfte werden in den kommenden Jahren wahrscheinlich zu einem explosiven Umsatzwachstum beitragen und den bisherigen Trend fortsetzen. Da der Vertrieb von Pepsi übernommen wird, kann sich das Unternehmen stärker auf die betriebliche Effizienz konzentrieren. Als Teil der Transaktion wird PepsiCo auch in Celsius investieren, um dessen Wachstumspläne zu unterstützen, und einen Direktor für den Verwaltungsrat von Celsius nominieren. Die langfristige US-Vertriebsvereinbarung trat am 1. August 2022 in Kraft und umfasst, vorbehaltlich bestimmter Ausnahmen, die Vertriebskanäle Einzelhandel und Foodservice. PepsiCo wird außerdem der bevorzugte Vertriebspartner von Celsius weltweit. Im Rahmen der Transaktion wird PepsiCo eine Netto-Barinvestition in Höhe von 550 Mio. US-USD in Celsius tätigen und dafür wandelbare Vorzugsaktien erhalten. Die der Transaktion zugrunde liegenden Aktien wurden zu einem Preis von 75 US-USD pro Aktie gehandelt, was etwa 7,33 Mio. Aktien entspricht, die nach der Umwandlung eine geschätzte Beteiligung von 8,5 % an Celsius bedeuten.

Celsius konnten den Umsatz konnte um ganze 137 % auf 154 Mio. USD (Konsens: 148,74 Mio. USD) steigern. Im wichtigen Heimatmarkt lag der Zuwachs sogar bei 171 %. Für dieses Jahr rechnet der Analystenkonsens mit Erlösen von 622,49 Mio. USD und einem Gewinn von 0,43 USD je Aktie. Bis 2025 soll es auf 2 Mrd. USD bzw. 3,19 USD je Aktie nach oben gehen. Aus diesem Grund sticht Celsius Holdings besonders mit Blick auf das hohe Volumen hervor. Die Volumenindikatoren notieren bei 89,21 % für den GD 3 bzw. 154,49 % für den GD 14 was bedeutet, dass die Aktie kurz- bis mittelfristig stark gehandelt wird. Darauf weist auch der Beta-Wert von 2,35 hin, der signalisiert, dass die Aktie Kursbewegungen stärker mitmacht. In Kombination mit einem Ausbruch aus einer bullischen Formation könnte hier eine Rallye noch bevorstehen.

Bloom Energy Corp. [WKN A2JQTG | ISIN US0937121079]

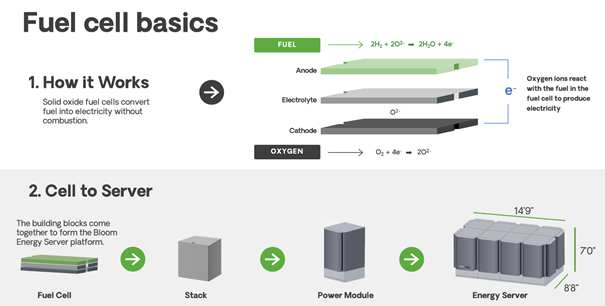

Nach Angaben des Managementteams von Bloom Energy besteht die Mission des Unternehmens darin, saubere, zuverlässige Energie für alle Menschen auf der Welt erschwinglich zu machen. Bloom Energy arbeitet auf seine Weise daran, indem die erste groß angelegte, kommerziell nutzbare Stromerzeugungsplattform auf Basis von Festoxid-Brennstoffzellen geschaffen wird. Das Unternehmen sagt, dass seine brennstoffflexiblen Einheiten Biogas, Wasserstoff, Erdgas oder sogar gemischte Brennstoffe produzieren können, um Strom mit deutlich höherem Wirkungsgrad zu erzeugen als herkömmliche, verbrennungsbasierte Ressourcen. Der eigentliche Prozess, bei dem dies geschieht, ist konzeptionell recht einfach und geradlinig. Das Unternehmen beginnt mit einer Festoxid-Brennstoffzelle, die Brennstoff ohne Verbrennungsprozess in Strom umwandelt. Dazu wird der betreffende Brennstoff mit Anoden, Elektrolyten und Kathoden versehen, damit Sauerstoff Ionen mit dem Brennstoff in der Brennstoffzelle reagieren können, um Strom zu erzeugen. Die Bloom Energy Server-Plattform des Unternehmens besteht im Grunde aus einer Reihe von Brennstoffzellen, die zu einem Energiemodul gestapelt werden können, das wiederum Teil eines größeren Energieservers werden kann.

Die Technologie des Unternehmens kann Erdgas, Wasserstoff oder sogar Biogas verwenden. Dieselbe Festoxidplattform treibt Brennstoffzellen an, die zur Erzeugung von Wasserstoff verwendet werden können. Letzten Endes konzentrieren sich die Aktivitäten des Unternehmens auf einige verschiedene Dinge. In erster Linie konzentriert sich das Unternehmen auf die dezentrale Stromerzeugung. Mit seiner stationären Brennstoffzellenlösung ist es in der Lage, Energie für Versorgungsunternehmen und andere Organisationen zu liefern. Das Management sieht seine Lösung als besonders attraktiv für Microgrid- und Primärstromanwendungen an. Das liegt daran, dass jeder Bloom Energy Server aus unabhängigen 50-Kilowatt-Leistungsmodulen besteht. In der Summe können sie eine größere Wirkung erzielen, wobei eine typische Konfiguration bis zu 300 Kilowatt Leistung erzeugt. Der modulare Charakter dieser Technologie macht sie perfekt für Nischenprojekte.

Außerdem konzentriert sich das Unternehmen auf die Wasserstofferzeugung. Das Unternehmen nutzt dieselbe Festoxidplattform wie sein Bloom Energy Server und integriert darin seinen Bloom Electrolyzer, um skalierbare und kostengünstige Wasserstofflösungen zu produzieren. Diese Technologie eignet sich perfekt für eine Vielzahl von Anwendungen, z. B. in Versorgungsunternehmen, im Nuklearsektor und anderen Bereichen. Das Management behauptet sogar, dass aufgrund der hohen Temperatur, bei welcher der Elektrolyseur arbeitet, und der Tatsache, dass normalerweise große Mengen an Energie benötigt werden, um Wasserstoff zu erzeugen, sein Angebot dieses Endziel mit weniger Energie als alternative Technologien erreichen kann. Und schließlich konzentriert sich das Unternehmen auch auf den Bereich des Seetransports. Nach Angaben des Managements hat das Unternehmen seine Brennstoffzellentechnologie angepasst, um sich auf die Dekarbonisierung des Schiffssektors zu konzentrieren. Seine aktuelle Plattform kann mit Flüssigerdgas, Biogas und gemischtem Wasserstoff betrieben werden. Für ordentlich Wachstumsfantasien hat vor allem die Verkündung der Zusammenarbeit von Bloom Energy mit Samsung Heavy Industries (eines der größten Schiffbauunternehmen der Welt und Teil der Samsung-Gruppe) gesorgt. Zusammen sollen Frachtschiffe konstruiert und entwickelt werden, die mit der Festoxid-Brennstoffzellentechnologie von Bloom Energy betrieben werden. Sollte dieses Vorhaben erfolgreich verlaufen, kann Bloom Energy damit eine wichtige Nische im Bereich Frachtschiffe schließen und eine monopolartige Stellung erlangen.

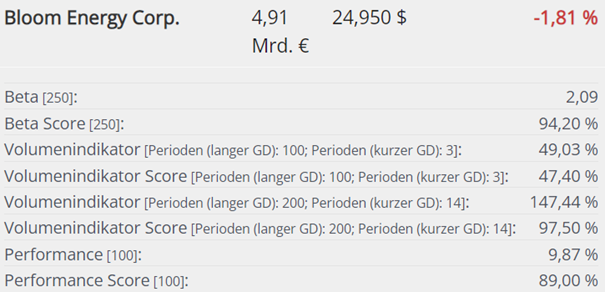

Positiv zu vermerken ist, dass der Umsatz des Unternehmens von 365,6 Mio. USD im Jahr 2017 auf 972,2 Mio. USD im vergangenen Jahr gestiegen ist. Auch in diesem Jahr setzt sich das Wachstum fort: In der ersten Hälfte des Geschäftsjahres 2022 wurde ein Umsatz von 444,3 Mio. USD erzielt. Das entspricht einem Anstieg von 5,2 % gegenüber den 422,5 Mio. USD, die im gleichen Zeitraum des Vorjahres erzielt wurden. Das Unternehmen hat soeben die Finanzergebnisse für das zweite Quartal des Jahres bekannt gegeben, wobei der Umsatz mit 243,2 Mio. USD höher ausfiel als die 228,5 Mio. USD, die ein Jahr zuvor erzielt wurden. Der Umsatz übertraf auch die Erwartungen der Analysten um 14,9 Mio. USD. Nach der Bekanntgabe dieses starken Umsatzanstiegs erklärte das Management, dass der Umsatz für das Jahr zwischen 1,10 und 1,15 Mrd. USD liegen dürfte. In der Mitte bedeutet dies eine Steigerung von 15,7 % im Vergleich zum Vorjahr. Die Aktie von Bloom Energy hat einen Beta-Wert von über 2 und reagiert daher mehr als doppelt so stark auf Marktbewegungen als der Durchschnitt. Dies wird außerdem von jeweils zwei hohen Volumenindikatoren mit Werten von 49,03 % bzw. 147,44 % begleitet, was ebenfalls auf hohes Anlegerinteresse hinweist. Die Aktie ist seit Ende Juli in der Spitze um 90 % gestiegen, hat nun die letzten beiden Handelswochen um rund 20 % korrigiert und könnte nach dieser Konsolidierung erneut eine Aufwärtsbewegung einleiten.

Livent Corp. [WKN A2N464 | ISIN US53814L1089]

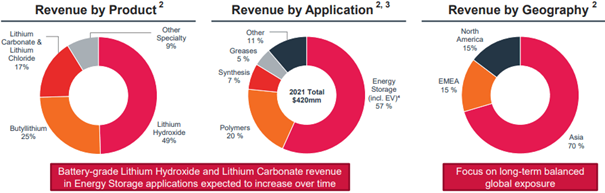

Livent ist ein voll integriertes reines Lithiumunternehmen, das leistungsstarke Lithiumverbindungen herstellt, die hauptsächlich in Lithiumbatterien, Spezialpolymeren und chemischen Syntheseanwendungen eingesetzt werden. Das Unternehmen ist im argentinischen Salar del Hombre Muerto ansässig und verfügt über mehr als zwei Jahrzehnte Erfahrung in der kostengünstigen Lithiumgewinnung. Das Unternehmen ist bekannt für seine erschwingliche Produktion von Karbonat, insbesondere in Argentinien. Ein weiterer Faktor ist die Flexibilität des Unternehmens, sowohl Lithiumhydroxid als auch Lithiumkarbonat zu produzieren. Das Unternehmen ist in den folgenden geografischen Segmenten tätig: Nordamerika, Europa, Naher Osten und Afrika sowie in Asien und wurde gegründet, als FMC im Oktober 2018 sein Lithiumgeschäft ausgliederte.

Der größte Markt des Unternehmens ist jedoch Asien, wo etwa 70 % des Umsatzes erzielt werden, gefolgt von etwa 15 % in Nordamerika und 15 % in Europa, dem Nahen Osten und Afrika. China ist der größte Abnehmer der Produkte des Unternehmens, auf den im letzten Quartal etwa 41 % des Umsatzes entfielen.

Livent hat vor kurzem seine Beteiligung an Nemaska Lithium, Inc., einem voll integrierten Lithiumhydroxid (LiOH)-Projekt, durch die Ausgabe von 17,5 Millionen Aktien von 25 % auf 50 % aufgestockt, um seine Präsenz zu erweitern und seine Position in Nordamerika zu stärken. Ferner wurde in einer gemeinsamen Pressemitteilung bekannt gegeben wurde, dass Livent einen langfristigen Liefervertrag mit General Motors abgeschlossen hat. Diese Vereinbarung mit einer Laufzeit von sechs Jahren, die ab 2025 Lithiumhydroxid liefern wird, ist mit einer Vorauszahlung von General Motors in Höhe von 198 Mio. USD verbunden, die im Jahr 2022 zu leisten ist. Die Vorauszahlung stärkt die verbindlichen Zusagen beider Parteien und schafft eine Grundlage für den Ausbau der Beziehung im Laufe der Zeit. Diese Struktur erhöht die Flexibilität und Sicherheit für Livent bei der Finanzierung und Umsetzung seiner Kapazitätserweiterungspläne. "Für die Lithiumindustrie wird es immer schwieriger, das Angebot an Lithiumhydroxid und -carbonat in Batteriequalität so zu steigern, dass es mit der jährlich stark steigenden Nachfrage Schritt halten kann", so Graves weiter. "Infolgedessen konzentrieren sich die Autohersteller immer mehr auf die Sicherung einer zuverlässigen Lithiumversorgung, um ihre eigenen aggressiven Elektrifizierungspläne zu unterstützen. Wir konzentrieren uns weiterhin auf die Umsetzung unserer Expansionspläne, um den wachsenden Bedarf unserer Kunden zu decken, und freuen uns auf den Beginn einer langfristigen Beziehung mit GM, da wir uns gemeinsam für Nachhaltigkeit und die Stärkung der Lieferketten für Elektrofahrzeuge in Nordamerika einsetzen."

Obwohl Livent Corp. verschiedene Märkte bedient, führt das Unternehmen einen erheblichen Teil seines Nachfrageschubs auf den Anstieg von Elektrofahrzeugen (EV) und anderen Energiespeichermärkten zurück. Dies gilt für viele Lithiumhersteller, da die Marktnachfrage nach Lithium direkt mit dem Wachstum der EV-Nachfrage korreliert ist. Dementsprechend konzentrierte sich Livent zunehmend auf LiOH, einen integralen Bestandteil der erfolgreichsten Lithium-Ionen-Batterien, der etwa die Hälfte der Einnahmen des Unternehmens ausmacht. Dies war eine der Hauptursachen für die Vereinbarung mit Tesla, die der Aktie in den späten 2020er Jahren einen Aufwärtstrend bescherte.

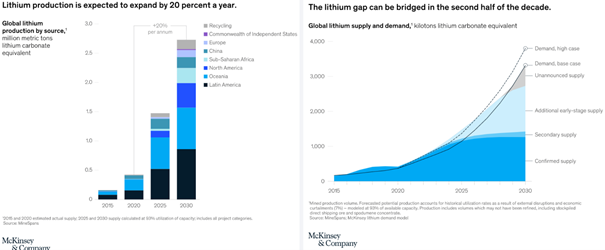

Tatsache ist, dass Lithium heute aufgrund der massiven ungedeckten Nachfrage weltweit knapp ist, wobei laut McKinsey & Company erst Ende 2024 mit einem signifikanten neuen Angebot zu rechnen ist. Die globale Versorgungskette dürfte jedoch erst bis 2027 wieder ins Gleichgewicht kommen, wie aus der Grafik hervorgeht. Man kann davon ausgehen, dass die Lithiumpreise noch eine Weile hoch bleiben werden, da Batterien auch im boomenden Sektor der grünen Energie verwendet werden, der mit einer jährlichen Wachstumsrate von 8,4 % von 881,7 Mrd. USD im Jahr 2020 auf 1,97 Mrd. USD im Jahr 2030 wachsen soll, und zwar über die typische Anwendung in Elektrofahrzeugen und industriellen Anwendungen hinaus. Dies wird sich in den nächsten Jahren direkt auf das Wachstum und die Rentabilität von Livent auswirken, da das Unternehmen seine Kapazität bis 2030 aggressiv um fast das Fünffache ausbauen möchte.

Bei einem prognostizierten Bedarf an Lithium-Ionen-Batterien von über 5,5K GWh bis 2030 ist es offensichtlich, dass die Batteriehersteller weltweit Schwierigkeiten haben, mit der unersättlichen Nachfrage Schritt zu halten, da die derzeitige weltweit installierte Kapazität im Mai 2022 nur auf 948 GWh geschätzt wird. Auf Nordamerika entfallen derzeit mit 63 GWh nur 6,6 % der Gesamtkapazität, die bis 2027 mit einer durchschnittlichen Wachstumsrate von 44,8 % aggressiv auf über 580 GWh ansteigen soll.

Im zweiten Quartal meldete Livent einen Umsatz von 218,7 Mio. USD und eine Bruttomarge von 47,2 %, was einem beeindruckenden Anstieg von 213,9 % gegenüber dem Vorjahr entspricht. Dies hat die Rentabilität des Unternehmens drastisch verbessert, mit einem Nettoeinkommen von 60 Mio. USD und einer Nettogewinnspanne von 27,4 % im letzten Quartal. Als direkte Folge der aggressiven Investitionen des Unternehmens hat Livent im zweiten Quartal 2022 noch keinen positiven Free Cashflow erwirtschaftet. Die massiven Investitionen in Höhe von 228,1 Mio. USD in den letzten zwölf Monaten aufgrund der Erweiterung der Produktionskapazität werden sich jedoch bis 2030 letztendlich positiv auf Umsatz und Gewinn auswirken. Die Free Cashflow-Profitabilität soll spätestens bis 2024 erreicht werden.

Livent Corp. fällt mit besonders hohen Werten bei den Volumenindikatoren auf, die in beiden Fällen, nahe der 100 % liegen. Ein Blick auf den Chart zeigt, dass die Aktie allein seit Mitte Juli um knapp 75 % angestiegen ist und beinahe ein neues Allzeithoch erzielt hat. Nach der kurzfristigen Konsolidierung, die gegenwärtig stattfindet, kann es mittelfristig für die Aktie jedoch noch deutlich weiter nach oben gehen.

Liebe Grüße und gute Trades,

David

Tipp: Auf https://paper.traderfox.com stehen 20 weitere PDF-Reports zum Download bereit. Holt euch das TraderFox Morningstar-Datenpaket für günstige 19 € pro Monat, wenn ihr dauerhaft auf unsere Research-Inhalte zugreifen wollt. Das Abo beinhaltet zudem den Zugriff auf 4 weitere Applikationen, zum Beispiel auf mächtige Aktien-Screener, die mit einer Morningstar-Datenbank arbeiten.

Bildherkunft: https://stock.adobe.com/de